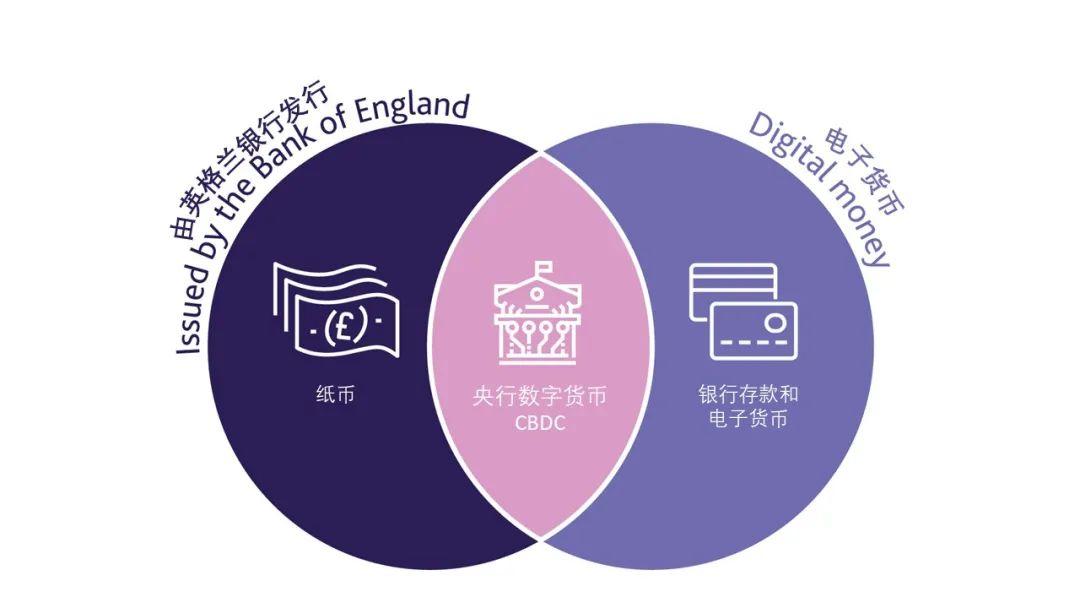

原文标题:《【专栏】英格兰银行「央行数字货币:机遇、挑战与构建」—CBDC 的平台模型》 英格兰银行于 2020 年 3 月 12 日发布了关于央行数字货币(CBDC)的 57 页讨论报告《央行数字货币:机遇、挑战与设计》。报告核心要点包括: 英格兰银行认为,CBDC 将是央行货币的电子形式,CBDC 的设计将重点关注国内零售支付,即家庭和企业应能够通过 CBDC 进行快速、高效和可靠的支付。该报告给出了一种可能的 CBDC 运营模式,即中央银行和私营部门共同参与,央行管理核心账本和提供基础服务,私营部门提供用户交互和附加功能。报告评估了 CBDC 的利益和风险。由于允许家庭和企业直接使用央行货币进行电子支付,这种变化可能会影响银行体系的结构以及央行实现维持货币和金融稳定的主要目标的方式。英国的 CBDC 方案:央行货币的电子形式 目前,公众可以持有纸币形式的央行货币,但是只有银行和某些金融机构才能持有央行储备形式的央行电子化货币。CBDC 将是央行货币的电子形式,可以被家庭和企业更广泛地用于支付和价值存储。CBDC 有时被认为等同于数字纸币,尽管在实际使用中它可能具备其他功能,这取决于最终设计。英格兰银行的主要目标是维持货币和金融稳定。CBDC 的设计应支持这些目标。在建立 CBDC 模型时,考虑了其作为一种央行货币的经济特征,例如赋能 CBDC 支付系统的功能和技术,以及作为 CBDC 生态系统的供给端,中央银行和私营部门可能扮演的角色。CBDC 将提供一种新形式的央行货币和新的支付基础设施 。因此,重要的是要考虑 CBDC 如何适应更广泛的支付场景,以及它如何与其他促进支付的计划进行互动和互补。

英格兰银行虽然尚未决定是否引入 CBDC,但认为 CBDC 将是央行货币的一种电子形式,可供家庭和企业用来付款,既是向公众提供的新货币形式,也是支付基础设施的创新。如果在英国引入 CBDC,它将和纸币一样,以英镑计价,因此 10 英镑的 CBDC 与 10 英镑的纸币是等值的。CBDC、纸币和银行存款是并行的,而不是替代关系。另外,CBDC 也不是加密资产或加密货币,也不一定基于分布式账本技术。 英格兰银行计划与利益相关者一起评估实行 CBDC 的效益、风险和实用性。 CBDC 提供的机遇和风险:支付巨变时期 CBDC 可能会通过许多方式促进英格兰银行实现其维持货币和金融稳定的目标。CBDC 可以增加中央银行资金的可用性和有效性,有助于支持货币政策和金融稳定,并可以避免新型私人货币(例如稳定币) 带来的风险。它可以支持具备创新、竞争和弹性的支付场景,帮助满足未来的支付需求,也可以帮助解决现金使用量下降的影响。最后,CBDC 可能是未来的一种更好的跨境付款方式。这些机会也带有影响和挑战,需要仔细分析。CBDC 根据其设计可能会影响到银行体系结构以及央行实现其目标的方式。

报告介绍,现金使用量的减少是以消费者为中心的 CBDC 的驱动力之一。在货币和支付发生重大变化的时期,纸币作为最容易使用的一种货币,其使用量正在下降,随着技术变化和创新推动,私人发行的货币的使用量持续增长。2006 年,63%的支付方式是现金,而 13%使用借记卡。到 2018 年,只有 28%的支付使用了现金,而 39%的支付是通过借记卡进行,越来越多的人使用自动信贷支付和信用卡支付。创新和发展为公众提供了购买商品和服务的新方式,在促进数字经济发展的同时又带来了新的风险。报告提出一个重要的问题,即英格兰银行作为经济中最安全和最值得信赖的货币发行人,是否应向公众提供电子货币(或 CBDC)作为实物纸币的补充?

为了回答这一问题,英格兰银行分析了优势和风险。CBDC 可以通过许多方式促进英格兰银行实现其维持货币和金融稳定的目标。例如通过以下方式: 通过提供更具弹性的支付方式。通过让家庭和企业能够进行快速、高效和可靠的支付,并从具有创新性、竞争性和包容性的支付系统受益。通过帮助满足数字经济中的未来支付需求,以及让私营部门能够为消费者提供更多的产品选择,在私营部门计划的基础上,构建英格兰银行新的实时总结算系统(RTGS)服务。通过提供比新型私人发行与类似货币的工具(例如稳定币)更安全、更值得信赖的支付服务。随着现金使用量的减少,这在将来可能尤为重要。以及通过为将来更好的跨境支付搭建基础CBDC 还将引入挑战和风险,需要仔细考虑和管理。 如果大量的存款余额从银行转移到 CBDC,可能对英格兰银行和商业银行的资产负债表产生影响。可能会影响银行向更广泛的经济体提供的信贷量,进而影响央行实施货币政策和支持金融稳定的方式。CBDC 的平台模型:目标和设计原则 在设计 CBDC 支付系统时,都需要考虑清楚使用案例。英格兰银行将重点关注国内零售支付,即涉及英国境内以英镑为单位的家庭和 / 或中小企业的支付。其他工作也在开展,如解决批发和跨境付款问题。英格兰银行对CBDC 支付的总体目标是,家庭和企业应能够进行快速、高效和可靠的支付,并从具有创新性、竞争性和包容性的支付系统受益。总体目标决定了设计原则,进而决定了经济设计、功能、配置和技术的选择。弹性:CBDC 支付系统必须能够从操作故障中恢复,并最大程度地降低 CBDC 生态系统中的信贷风险和流动性风险。安全性:CBDC 应该遵循针对欺诈和网络攻击的最高网络安全标准。对欺诈性付款制定明确的政策来规定赔偿责任。可用性:CBDC 应该提供 24/7 的支付服务,并且不停机。可扩展性:若 CBDC 支付的需求大幅增加,支持 CBDC 支付的技术应能够处理增加的交易量。合规:CBDC 应遵守有关反洗钱(AML)、打击恐怖主义融资(CFT)和制裁的法规。隐私:CBDC 应与通用数据保护法规(GDPR)兼容。英格兰银行独立运营 CBDC 不太可能满足大多数设计原则。因此,为了更能满足设计原则,考虑中央银行和私营部门共同参与的模型。在这种模式下,CBDC 将充当支付平台,私营部门可以在此平台上进行创新。该平台有两个关键要素:(1)由央行提供的核心账本将记录 CBDC 和处理支付;(2)私营部门「支付接口提供商」将处理与 CBDC 终端用户的互动,以及通过叠加服务提供其他支付功能。支付接口提供者在提供与 CBDC 相关的服务之前,需要满足银行和相关监管机构设定的标准。此外,应持续对其进行监督,以保护消费者和 CBDC 系统的弹性。CBDC 系统将设计为符合反洗钱法规和数据保护法规。

该模型不是 CBDC 的蓝图,而是进一步探索 CBDC 可能在支付、央行目标和更广泛的经济领域带来的机遇和挑战的基础。在这种 CBDC 的「平台」模型中,央行将搭建一个快速、高度安全且具有弹性的技术平台,该平台将与即时支付结算系统(RTGS)服务一起,为 CBDC 支付提供最低限度的必要功能。也用作私营部门「支付接口提供商」连接的平台,以便提供面向用户的 CBDC 支付服务。 对货币和金融稳定的经济影响 CBDC 将是一种新的货币形式,这将首次允许家庭和企业直接使用央行货币进行电子支付。这种变化可能会影响银行体系的结构以及央行实现维持货币和金融稳定的主要目标的方式。CBDC 对于货币政策有潜在的利益和风险。例如,它可能支持通过某些渠道更有效地传导货币政策。但是,必须权衡这些利益与风险,例如银行业的去中介化对信贷提供的潜在影响。家庭和企业只有持有并使用 CBDC 进行付款时才会受益。这意味着他们必须将部分资金从现金和商业银行存款中转出,并以 CBDC 的形式转入央行货币中,因此必然会出现某种金融脱媒。但是,从存款向 CBDC 的大规模或快速转移可能会对银行业为经济提供的信贷数量和成本产生重大影响,以及央行实现其目标的方式产生重大影响。央行需要有新的工具来影响 CBDC 的吸引力和使用,从而管理利益与风险之间的权衡。央行现有的宏观和微观审慎工具,以及存款保险的作用,也可能帮助管理风险。技术选择 驱动 CBDC 的技术应根据设计原则选择。在不同的设计原则之间需要权衡取舍,因此必须取得适当的平衡才能实现央行的政策目标。英格兰银行不认为必须使用分布式账本技术(DLT)构建 CBDC,并且没有内在原因而无法使用更常规的中心化技术构建 CBDC。但是,DLT 的某些创新可能会有用。分发和去中心化(如 DLT)可以增强弹性和可用性,但可能对性能隐私和安全性等方面产生负面影响。CBDC 可能可以通过智能合约提供 「可编程货币」。可以有多种选择,包括:将功能构建在核心账本中,或通过单独的 「模块」 提供功能,或由第三方提供功能。应用密码学增强 CBDC 平台的安全性,但是需要仔细设计以避免对可用性或性能产生负面影响。

来源链接:mp.weixin.qq.com —- 编译者/作者:区块科技研究与监 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

英国央行:CBDC 重点关注零售支付,或由央行与私营部门共同运营

2020-03-23 区块科技研究与监 来源:链闻

LOADING...

相关阅读:

- 央行:DCEP试点顺利,下半年将积极稳妥推进其研发2020-08-05

- 疫情不见拐点,经济怪相丛生,币圈还能一枝独秀吗?2020-08-04

- LOEX雷盾观察:央行数字货币最新进展呈现2020-08-04

- 稳定币一周动向 | DAI 流通量突破三亿,探索稳定币出圈现状2020-08-04

- 观点 | 宏大开局的LIBRA能否再次腾飞?2020-08-04

图 1:纸币、CBDC、银行存款之间的关系

图 1:纸币、CBDC、银行存款之间的关系 图 2:各支付方式的使用占比趋势图

图 2:各支付方式的使用占比趋势图 图 3:CBDC 促进维持货币和金融稳定的方式

图 3:CBDC 促进维持货币和金融稳定的方式 图 4:CBDC 平台模型

图 4:CBDC 平台模型 图 5:DLT 的要素:每个要素都能独立采用

图 5:DLT 的要素:每个要素都能独立采用