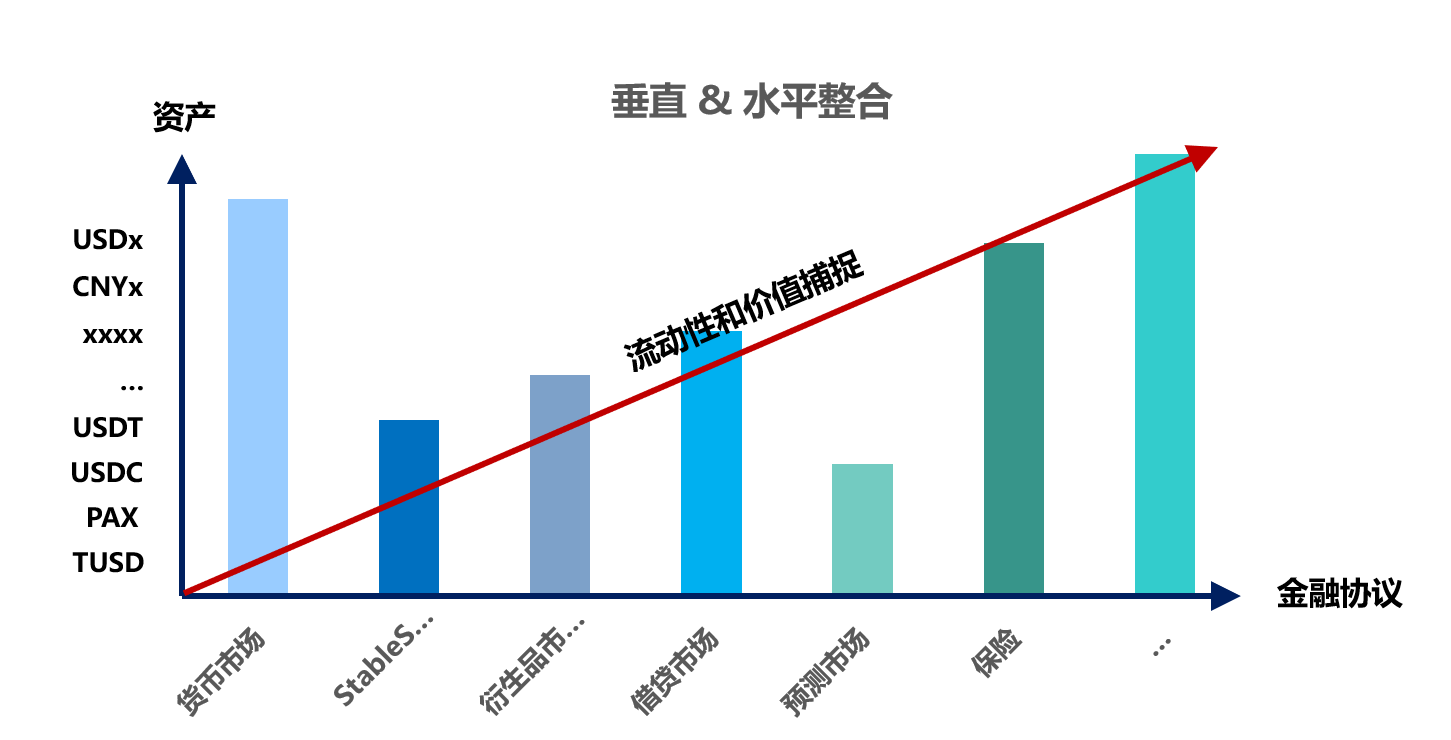

这场直播是dForce创始人民道对产品线与战略规划的第一次详细解析,大纲如下 -反思和DeFi风控模块设计 -协议矩阵和战略规划 -协议拆解 01反思和DeFi风控模块设计回顾Lendf.Me在黑客事件之前的数据,dForce用短短几个月时间达到了全球DeFi锁仓排名第5名的成绩。  无论是dForce的快速成长、战略角度或是事故发生的风险思考,我们希望把这些都分享出来成为行业借鉴。在去中心化借贷市场中dForce一直保持灵活与快速的策略接入有潜力的新资产,短时间成为最全最灵活的稳定币借款平台,法币稳定币借款量也是所有借贷平台第一名。但dForce的创新与发展速度也伴随来风险,4月19日当天的黑客事件给我们带来深度的思考,详细复盘可以看dForce AMA还原Lendf.Me黑客攻击事件始末。以下是dForce总结了我们对风控模块的思考接纳新资产的审核流程资金池模式,单一借贷额度举债额度限制(类似Makerdao的debt ceiling)混合模式,单池模式的抵押物之间不打通,解决借款人风险不对等问题。中心化的预警监测及协议终止资产和流程上链 02协议矩阵和战略规划 从今年来看,DeFi与CeFi间的边界开始逐渐模糊,三大交易所投入自身的公链还有稳定币建设中,我们怎么看DeFi?DeFi其实是一个前店后厂的模式(钱包或交易所是店,DeFi是厂),未来更多的价值会开始沉淀在DeFi上。如果对DeFi领域做一个分类,一种是功能型协议,另一种是资产类协议。dForce瞄准的就是最底层的协议,但是因为市场很早期,所以我们会尽量往前做一步,去捕捉应用层的用户。很多人常问的问题,DeFi怎么做价值捕捉? 我个人是这么思考,看到下面的图,纵向是资产类协议,横向是功能性协议,价值捕捉要在两个维度进行深耕,在国外DeFi玩家中做的最稳固的就是Makerdao,其中原因是Makerdao不仅有了借贷功能,还有了资产DAI, 当资产DAI被其他协议整合后,这个网路就会产生巨大效应,这种网路效应远比功能性协议大,功能型协议在护城河是相对薄弱的会面临到费用和流动性的竞争。  更进一步说,资产类是最关键的,以下面的图为例,可以看到我们把资产类放在马车的头。  从现实中也可以找到印证,像Makerdao经过那么多动荡,还是屹立不倒是因为DAI的资产协议。再谈到价值捕捉部分 上面三种协议是一个齿轮关系,你中有我我中有你的可组合型关系是奥妙所在,但同时也在放大风险。不过不能因噎废食,如果没有了可组合性,DeFi本身的特性和优势很难发挥。 03协议拆解 回到dForce的协议矩阵作为例子,我们所有的战略思考都与捕捉价值非常相关。 (下面会按照民道的演讲顺序,并在每个协议背后加上三大分类协助大家建立框架) 1. USDx(资产类协议) 先做USDx就是希望未来功能性协议的价值能够沉淀在资产类,同时资产类协议也可以提供功能性协议很低廉的资本。为什么不单独推稳定币USDx?硬推一个稳定币是很难成效的。可以看到连三大交易所背景的稳定币都很难一举打破USDT的垄断格局,从接入方与地址数据验证可以看到,即使强如交易所,推自己的稳定币都见效不大,难以撼动USDT的地位。很多人是不了解一个货币产生是多么复杂的。达到像USDT野蛮生长后的现在的地位,或是DAI这样的先发优势建立的网络效应是非常困难的,即使DAI一天的流动性不到50万美金,但它依然存在。一个新的货币要有利息需要有借贷市场,应用场景需要有交易对手。这些依赖关系非常强。三驾马车是互相依赖扶持的。2.交易策略市场(资产类协议) 交易策略市场是什么?我们对未来dForce的具有收益功能的资源做一个排列组合, 从低风险到高风险将会有USR、稳定币资产存款、量化产品Token等。 3. dForce Swap(交易协议)今年dForce在交易协议端会花很多力气,大家可以体验下dForce Swap的产品https://trade.dforce.network/。下面这张图是以知名聚合交易协议1inch接入dForce Swap作为展示  dForce Swap在大部分稳定币币对的报价皆为最优报价dForce Swap会是dForce交易的1.0版本(我们支持了多数稳定币),之后会增加ERC BTC的交易,另外在接下来dForce 交易2.0版本更会扩展到多资产类别交易。补充:dForce Swap与Curvefi的区别是,Curvefi属于自动做市商模式,会依照算法去调整价格,但在很多情况下其实并不如dForce Swap价格优,dForce Swap是通过接入外部专业做市商,连接了中心化交易所或是去中心化交易所的流动性,在低资金沉淀下,dForce Swap的兑换价格不仅优惠还能让资金使用率非常高。接下来dForce的在借贷协议重新开启后,我们的dForce Swap会与借贷协议有个协同关系, 把资金效率进一步提高。我们本身有专业的做市商资源以及传统金融市场背景对dForce切入交易领域是一个很大的优势。 4. USR(资产类协议) USR是一个与Makerdao DSR类似的机制,相关文案可以看这篇dForce改进方案(DIP001):治理投票结果,USR是将USDx中一部分的稳定币Supply进入借贷市场中,这些稳定币产生的利息再回头分给USDx持有人或是用来回购dForce Token。USR对于dForce生态的贡献是,赋予了USDx系统性利息, USDx利息来源于其稳定币成分币生息,而不需要靠借贷需求产生。可扩展的USR系统利息还包含交易手续费,交易手续费模式的模式与imBTC分润Tokenlon上手续费模式相像,未来USR也会分享USDx在dForce生态中交易协议的手续费。PS: USR系统利息=USDx成分币的存款利息+dForce相关协议的交易手续费 5. Yield Protocol(生息及借贷类协议)Yield Protocol推出后,持有任何资产都可以将其存入dForce合约中变成一个生息Token,这就是Yield Protocol,很多人可能马上联想到Compound的cToken, 从生息角度来说两者有类似之处,两者的区别是:cToken仅存在Compound自己的协议里,而Yield Protocol是一个更加开放和抽象的架构,Yield Protocol会将一部分的币存放入DeFi协议中,包含Compund、dydx、dForce Lending等,另一部分会进入dForce PPP(Public Private Pool)。推出PPP是dForce经历黑客事件后的思考,所有的借款以及清算行为是上链的,而且每一个借款人可以拥有属于自己的借贷池,但是借款人需要白名单。举例来说,我是一个借款人,我把ETH存入Lendf.Me作为抵押物借款,我并不想让我的抵押物暴露于智能合约风险下,在过往的的DeFi协议中所有的抵押物与存款皆存放在一起,但在PPP中借款人是可以拥有独立的借贷池,PPP给到了借款人更多的选择,可以理解为私有或定制化的,抵押物会安全的存放在独立的借贷池中不用担心被其他人借走,这其实是对可借资产可借额度做一个风险控制。这就是Yield Protocol设计的关键,PPP池在获得有竞争力的资金的同时,不会无限放大风险。关于PPP模式的未来扩展性,PPP可以给CeFi开借贷池,给Staking资产开借贷池,或是做稳定币Yield Protocol的借贷池(这会是衍生性商品)的继续抵押。还有PPP可以更加灵活的定制不同借款人群体,不同的借款条件。简单来说Yield Protocol+PPP是一个开放式+混合模式的创新。未来dForce Lending 2.0(一个完全开放的模式),Yield Protocol之后也会去兼容。从时间进度来看,Yield Protocol会在一个多月后进入代码审计流程。小结:dForce庞大的协议矩阵布局,我们正在做一个前沿的尝试,没有人能保证绝对的安全,这是创新的两难,而我们将尽一切所能还有各种风控手段让协议更安全,金融是一场马拉松。

对Defi及开放式金融有兴趣的朋友,可以加下面微信,有一个专门的讨论群哦

—- 编译者/作者:dForce 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

dForce圣杯之路之三驾马车(直播回顾)

2020-06-02 dForce 来源:区块链网络

LOADING...

相关阅读:

- [?????] 乘数平台Defi平台存入利息,免费获得硬币。2020-08-05

- 可口可乐采用DLT和以太坊以提高供应链效率2020-08-05

- 如何参与流动性挖矿-手把手教你使用Balancer?2020-08-05

- Filecoin应用落地:Filecoin与以太坊DeFi生态的融合2020-08-05

- 去中心化交易平台的崛起,二三线交易平台的尴尬2020-08-05