近日,2019第一财经金融科技峰会在北京举行,此次峰会主要围绕区块链、金融风险、数字化等热门话题展开。其中,中国银行首席科学家郭为民透露出的这样一个信息需要引起我们高度重视。他表示,中国的数字货币电子支付(DCEP)将在解决全国传统支付系统面临的问题上发挥重要作用,数字人民币将重点支持国家的零售业务,并最终将其应用扩展到批发和更复杂的业务。

一旦实现这一目标,中国将向数字证券产品(STOs)敞开大门,这类数字资产是受监管的金融证券,由股票、债券、房地产等真实世界的有形资产作为支持,但需要在“严格的监管沙盒机制”下推出和运行。这一表态或暗示中国向数字证券开放市场大门的脚步已渐行渐近。 投资需求靠“疏”不能靠“堵”,对待创新模式应多一份包容 从之前的比特币、以太币到如今的法定数字货币、数字证券,任何新事物的兴起必然有内在原因和价值,我们不应急于否定,更不应该采取“一刀切”的方式,而是应该在深入理解其原理的基础上加以区分和判断。 比如对于比特币这种基于区块链的应用,为什么炒作了十年,依然具有顽强的生命力? 区块链技术还能衍生出怎样的全新模式和生态?如果不对这些问题深入研究,恐怕我们就无法知道未来世界的样子。 对类似于比特币这样的全球化数字资产而言,中国市场几乎没有替代选择。纵观国际市场,日本和美国市场都有合法的替代交易品种,美国有比特币期货,日本有严格监管下的比特币交易平台。

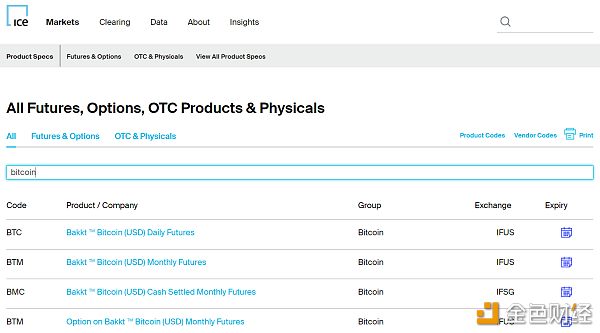

目前比特币的国际属性已经非常强烈,全球85%以上的国家都有投资者持有比特币,伴随而来的报价系统和交易产品在国际市场也日趋成熟。如果从官方层面,无法提供一个类似CME或Bakkt的比特币合法交易标的,那么国内此类投资需求将会被抑制,进而投资者将转入地下网络,使得监管更具挑战。

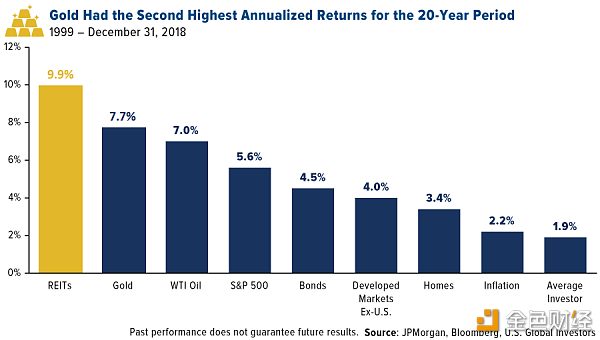

我们需要清楚的是,政策只能抑制需求范围的扩大,而无法做到百分之百有效禁止这种需求。因此,对于创新的数字资产和投融资模式,一味封堵不如合理疏导,逐步将其纳入正轨,从而避免因为强制压堵所引发的市场恐慌。 可以说,比特币在技术上是成功的,它的思想在Libra里面可以找到一些踪迹,其分布式架构自运行以来没有出现特别严重的故障,并且在松耦合设计方面提供了一个具有实践意义的模板。但需要看得到的是,比特币在服务实体经济方面,特别是作为一个支付工具无疑是一个失败的尝试。它并没有试图解决传统支付渠道的所面临的问题,而是成为游离于监管视野之外的金融投机品,这样的方式使其几乎不可能实现最初的目标。 资产通证化受到市场认可,地产或成国内数字证券首个应用场景 如果说比特币作为创世加密货币首次将区块链带到了人们面前,那么数字证券将区块链技术优势与传统金融的合规优势进行全面融合,进一步展现并激发出区块链在金融领域的巨大应用潜能。 对于资产通证化,国内已经有了支持的声音。最近中国资产证券化论坛主席孟晓苏表示,在国际上,资产证券化开始向“资产通证化”演进,中国资产证券化一直是引入信用基础,而非资产基础,区块链和资产通证化将为不动产交易开启一扇全新的大门,在流动性、份额分割、管理效率等方面更适合不动产交易。过去推动资产证券化的载体是法币,未来很有可能将通过数字代币。

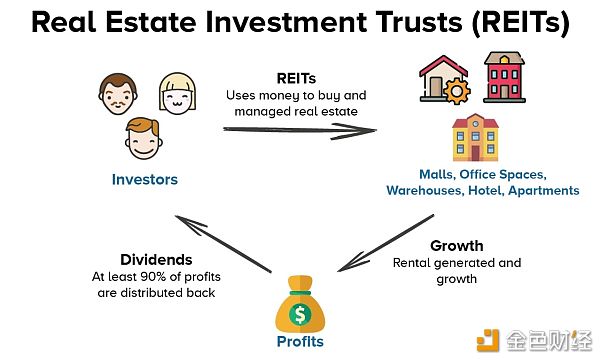

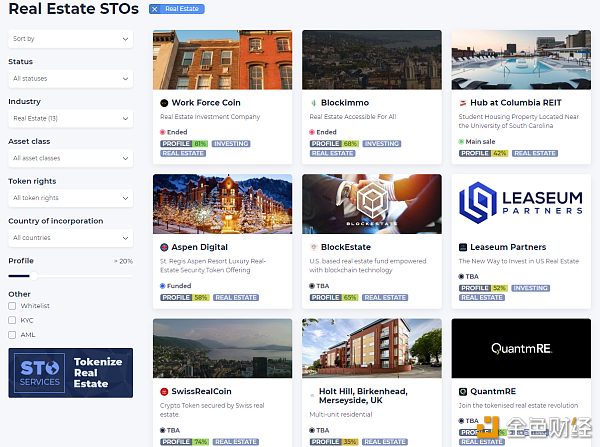

随着对数字证券讨论热度的不断升温,对于数字证券将在国内哪个应用场景首先落地引发猜测。按照应用的成熟度看,房地产领域最有可能成为国内数字证券首个落地领域。事实上,全球房地产已经有了资产证券化模式——REITs(房地产投资信托基金) REITs最早于1960年诞生于美国,之后发展到了欧洲和亚洲。由于其特有的属性,REITs能够为房地产市场的发展带来很多的益处。其中包括为房地产市场提供一个规范有序、收益稳定且流动性佳的投资媒介,同时能够提升整个市场的透明度,并带动市场中物业质量不断提升,也能释放开发商捆绑在不动产中的大量资金。

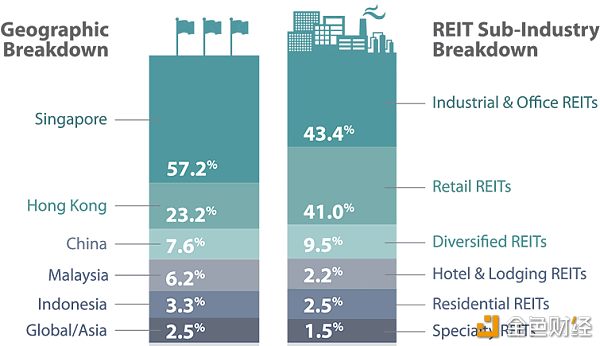

目前,有近40个国家拥有REITs产品,全球REITs市场资产总值约为1.7万亿美元。从底层资产类别来看,以写字楼作为底层资产的REITs最多,紧随其后的是物流资产和零售资产作为底层资产的REITs。

从收益率来看,中国香港REITs平均股息收益率达到5.7%,为各市场最高,新加坡和澳大利亚紧随其后,分别为5.3%和5.2%。自2014年以来,中国开始尝试类REITs产品来探索资产证券化的新机制,同时希望借此为开发商提供新的融资渠道。截至2019年10月,市场上类REITs产品数量达53只,总规模达到人民币1108亿元。

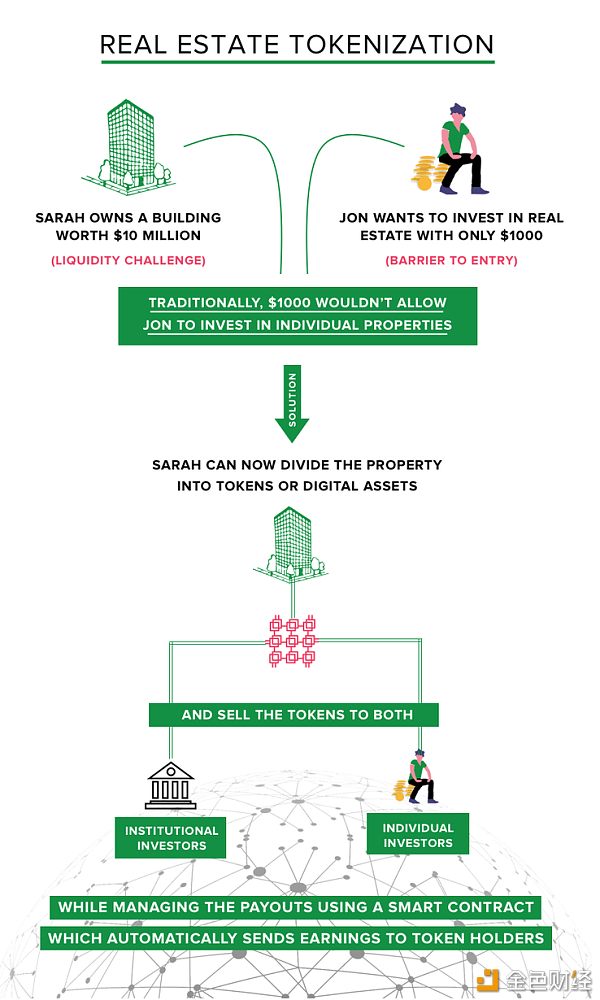

REITs可以被视为对不动产的第一次解放,但其仍然无法做到充分流动。海外REITs的投资门槛相对较低,通常对高净值客户开放,而国内REIT不仅只对机构投资者销售,其转让门槛也非常高,严重限制了产品的流动性。数字证券的出现将掀起对不动产流动性的第二次解放,可以将投资从机构和高净值客户群体扩展到普通投资者。 相比于传统的资产证券化,数字证券模式更加灵活,其将资产转换为区块链系统上的数字通证。通证化和证券化的最大区别在于将可编程性引入通证化资产。通过这种方式, 数字证券可以通证化资产的所有权(如产权),也可以通证化资产本身产生的收益(如租赁收入权)、资产的使用权(租赁公寓),还可以通证化REITs这类资产证券化产品。 数字证券的可编程性可以让投资者更容易管理资产和权利,二级交易通过与第三方交易所合作实现跟踪,允许投资者通过区块链接收分配并行使其他权利。大多数通证可以被分解为18位小数,而法币仅能被分解为0.01美元,部分所有权不仅降低了新投资者的进入门槛,也更刺激了更高水平的流动性。流动性的增加有助于通过流动性溢价为市场释放价值。当非流动性资产变得更具流动性时,将会解锁约20-30%的流动性溢价。不过,对于房地产这样一种低流动性的资产,期待其二级市场的流动性水平能够与通证一样高显然是不现实的。

在通证化过程中,发行人需要特别注意的是通证化的确切资产对象:该通证是代表对资产的收益分红权,还是代表对资产本身的实际所有权?这些问题必须仔细考虑清楚。如果通证持有人享有分红权,那么他们有权从持续租赁中获得现金流,但没有房产的“权益”和“所有权”。如果是分红权与所有权相结合,那么通证持有人可以对收取多少租金、是否为维护房地产进行投资以及出售房地产所得的收益直接做出决定。分红权和所有权之间可能存在分离,将会造成双方激励机制的不一致。 目前,全球已有很多房地产被成功通证化的案例,比如英国曼彻斯特的一项拥有180个单元的豪华住宅开发项目River Plaza、布鲁克林威廉斯堡Oosten物业的某些公寓单元、英国诺丁汉124个单元的房地产开发项目、位于东京银座、新宿、涉谷、品川和名古屋等热门地区的公寓和酒店。

作为区块链延伸出的重要金融创新,数字证券并非是洪水猛兽,其恰恰是未来全球金融生态的基础工具之一。虽然数字证券的全面普及尚未到来,但其发展步伐比我们想象的要快得多。相信在未来某一天,包括中国在内的未开放市场一定会重新考虑建立合法的数字资产交易市场,并通过将以区块链为基础的新金融与传统金融深度融合,为实体经济注入全新活力。 —- 编译者/作者:加密金融实验室 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

资产通证化时代大幕开启 中国或将向数字证券开放市场大门

2019-12-06 加密金融实验室 来源:区块链网络

LOADING...

相关阅读:

- 以太坊2.0测试网上线,公链将迎来新时代2020-08-05

- Peertec,hiblocks加入Kakao GroundX区块链平台2020-08-05

- 短期走势波澜不惊,静待再次回归主升趋势2020-08-05

- 比特币枪手:8.5比特币多头来势汹汹欲破新高2020-08-05

- 谈火币圈:比特币现在谈熊市为时尚早2020-08-05