ConsenSys Codefi刚刚发布了其2020年第二季度去中心化财务报告,该报告是对上个季度以太坊DeFi生态系统的总结和分析。该报告涵盖的一些主要主题包括:

2020年第二季度DeFi简介 2020年第二季度的DeFi主要是由3月份的市场事件后加密生态系统的恢复定义的,3月12日一天内,加密价格下跌了40%。尽管DeFi社区受到了打击,相对于ETH价格而言,这一天也证明了以太坊有能力应对DeFi活动大幅飙升的重要指标,因为用户急于保护自己的资金。 自3月以来,DeFi生态系统不仅恢复了增长,而且活动量也显著增加,这主要归功于2020年6月发布了COMP。加上一些引人注目的安全事件,本季度DeFi显然正经历着越来越多的历练。新技术,连续的安全挑战不仅强调了稳健的安全检查的重要性,而且还强调了保护措施(例如DeFi保险应用程序)的重要性。同时,持续的增长和炒作已证明DeFi仍具有大量创新能力,并准备在未来几个季度继续增长。 以太坊和USD锁仓数据快照 锁定的ETH 去中心化金融由智能合约运行,这些合约可以自动执行基于区块链的新交易金融工具。衡量DeFi成功的一种流行方法是测量数量——DeFi中的“锁定”资金。 “锁定”资金是指消费者信任的资金发送到构成DeFi生态系统的智能合约。打个比方,可能是人们将现金存放在床垫下,而不是持有现金。他们信任银行和经纪账户。如果人们从他们的手中转移了更多现金。寄希望于银行,相信银行可以保护或增加他们的财富。比他们担心银行会失去它。随着时间的流逝,越来越多的资金被锁定在DeFi中,代表消费者中越来越有信心将钱投向聪明人,合同以与这些新的财务工具进行交互。 有两种方法可以测量锁定在DeFi中的资金:ETH锁定和USD锁定。 自2019年初以来,锁定在DeFi中的ETH总量一直在增加,绝大多数归因于Maker和Compound。 Maker在以下方面的主导地位ETH锁定(到2019年年中,这已接近ETH锁定的100%,但仍然构成了至今的大多数)是由于Maker在最新消息中处于早期且举足轻重的地位始于2018年的DeFi。 Maker是新一波金融协议的推动者,ETH锁定所有这些都取决于去中心化的稳定币:SAI(发行时称为“ DAI”)。从本质上讲,它是唯一使用稳定币,因此绝大多数锁定在DeFi相关智能合约中的ETH涌入集中于锁定以太坊以换取SAI的智能合约。从2019年中开始,一系列新的DeFi协议开始发布,其中许多使用SAI稳定币。Maker继续占锁定的ETH的大部分,但更新的协议开始通过引入利用SAI的新方法来削弱其在整个市场的主导地位。 ETH和WETH锁定总量

在见证了Q1历史上锁定的最大数量的ETH之后,网络上锁定的ETH总数下降,然后在2.5M到3.0M之间的第二季度的大部分时间内停滞。然而,6月中旬,Compound发布了其COMP治理代币,该代币可用于称为yield farming的复杂但利润丰厚的机制中。对ETH锁定的影响是巨大的。在该季度的大部分时间里停滞后,以太坊锁定在不到一个月的时间内增加了50万以上。到本季度末,它已达到330万锁定ETH的历史新高(图2)。 ETH锁定的增加几乎完全归因于Compound(绿色)。 第二季度ETH和WETH锁定总量

DeFi用户数据快照

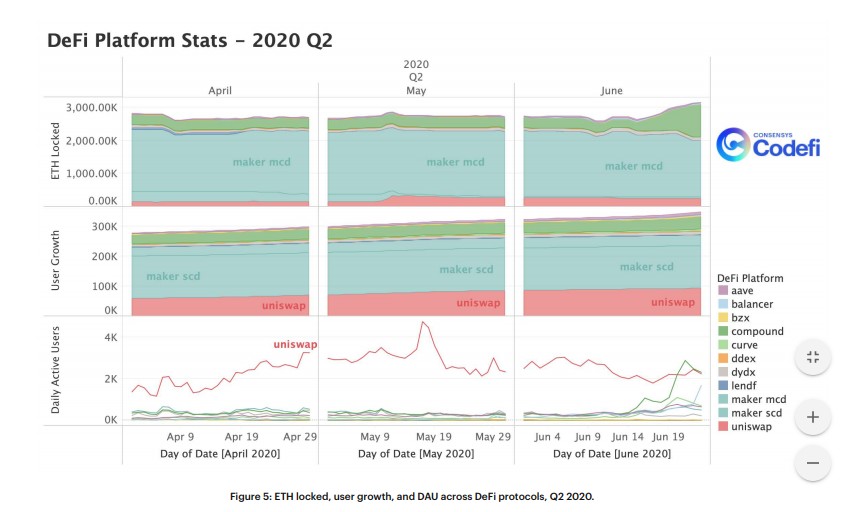

在2020年第二季度,有79,648个唯一地址与以太坊DeFi协议进行了交互。在图4中,我们看到,整个DeFi协议的每日活跃用户在整个季度一直保持相当稳定,直到6月中旬为止,由于COMP的狂热,活跃用户突然增加。就每日活跃用户而言,6月21日是该季度最繁忙的一天,以太坊DeFi上有6,333名活跃用户。仅Compound就占这些用户的2877(45.4%)。请注意,图4中的总数可能包括对共享的普通用户的重复计数,因此看起来比DeFi中的唯一用户的实际计数高,但每个协议的相应值均准确。 图5显示了整个季度中一组重要的DeFi协议的ETH锁定,用户增长和每日活跃用户(DAU)。在图2和图4中,我们看到了Compound占ETH锁定和DAU的巨大增加,我们可以在图5中看到这一点。但是,用户的增长讲述了COMP对DeFi生态系统影响的有趣故事。关于以太坊锁定和DAU,与以前的比率相比,COMP使Compound突然占领了市场的巨大部分。但是,用户增长并未经历与先前趋势相同的突然偏离(图5)。实际上,如果仅查看2020年第二季度的用户增长,我们可能会认为在过去几个月中没有发生任何重大变化。 用户增长稳定增长,每种协议似乎都以与整个季度相同的比率和比率获得了新用户。图5告诉我们的是,尽管COMP在DeFi社区引起了巨大的波澜,并极大地影响了ETH锁定和DAU,但它并没有将许多新用户带入生态系统。由COMP周围的活动引起的活动增加来自生态系统内部已经存在的活动。

协议效率快照 Compound 在第二季度的最后两周,锁定在Compound中的ETH增长了近4倍,而COMP之前的第二季度平均值约为26万。截至本季度末,ETH被锁定的数量约为100万,占网络锁定的ETH总数的30%。此外,DAU在同一时间范围内增长了5倍以上,从COMP之前的约500 /天到6月21日的历史最高点2877。 如上所述,整个DeFi生态系统的用户增长没有像ETH锁定和DAU一样急剧增长。但是,第二季度仅Compound用户的总数从30k增加到40k。该增长的50%发生在该季度的最后两周,在此期间,用户增长从约3.5万增加到了约4万。此外,用来衡量每天有多少新用户与Compound 用户互动的用户增长率急剧上升,从6月初的每月低点0.12%增长到6月下旬的历史高点3.42%,增长了28倍。从总体上看,COMP并未对DeFi用户的增长产生实质性影响-即COMP并未将大量新的DeFi用户带入生态系统。但是,Compound在本季度的最后两周才实现了自己的用户增长,这表明许多过去可能从未使用过该协议的DeFi用户之所以选择这样做,是因为yield farming允许新的财务机制。

Uniswap 2020年第一季度,Uniswap在所有DeFi协议中的ETH锁定,用户增长和DAU方面都发生了最大的变化,这在很大程度上是由于3月中旬的市场事件。我们没有看到COMP对本季度的Uniswap产生相同的影响。与大多数其他协议不同,在其他三项主要统计数据(以太坊锁定,DAU,用户增长)中至少有六月份是其最繁忙的时期,五月是Uniswap最活跃的月份,而六月实际上是停滞的(图7)。 5月,Uniswap锁定了32万以太坊,然后在本季度末降至24万。 5月,DAU也达到了季度最高点4,745。 6月的DAU高点低于4月和5月。

Maker 整个第二季度,Maker仍然停滞不前,DAU保持相当稳定,并且用户增长在过去三个月都保持稳定(图8)。我们确实看到6月的最后两周DAU有所增加,而整个生态系统范围的活动有所增加,但是Maker DAU在6月的高度(643)低于4月的高点(656)。有趣的是,我们确实看到Maker锁定的ETH有所减少,从本季度初的略高于200万减少到年底的200万以下。下降的大部分似乎发生在6月的最后两周,这表明锁定在Compound中的一些ETH来自Maker,因为人们争先恐后释放流动资金进行投资。

深入研究ETH和总价值锁定 在衡量以太坊和美元锁定时,用于衡量以太坊DeFi的长期成功的常用指标是总价值锁定(TVL)。锁定的ETH只是查看以太坊DeFi中已锁定的ETH和WETH,而TVL旨在衡量锁定在以太坊上的所有资产的总美元价值,其中可能包括DAI和USDT之类的稳定币以及包装的BTC和BAT等其他代币。 DeFi中的TVL在6月的最后两周攀升,该季度末价格为$ 1.2B USD,其中80.3%归因于Maker和Compound。从表面上看,TVL是判断DeFi整体性能的关键指标,因为毕竟该生态系统早已从只是一组以ETH为中心的协议中“毕业”了。但是,TVL的潜在问题是重复计算。举一个理论上的例子:用户可以将1 ETH锁定在Compound中,并获得250 DAI的贷款(假设1 ETH = $ 250),然后转到另一个协议并锁定250 DAI。如果我们看一下TVL,我们会说$ 500 USD被锁定在DeFi中,而实际上,真正的锁定USD值只是初始锁定的ETH的值$ 250。

一个具体示例发生在6月8日,当时用户(0x ... aa7a)从Compound和AAVE撤回了12M DAI,在dYdX上又借了250万DAI,然后将所有DAI存入MakerCDP。根据WETH存款的大约200%抵押品比率的粗略估计,我们知道,当用户将这些DAI移入CDP时,他们在dYdX上锁定了至少500万美元(以借入250万DAI)和1450万美元Maker上的美元。这意味着他们为DeFi的TVL贡献了1,950万美元,而用户带入DeFi的实际资金约为1700万美元(在dYdX上为500万美元,从Compound和AAVE提取了1200万美元)。如图10所示,该用户的资金动向。由于一天之内发生的重复活动,该个人用户的锁定值膨胀了14.7%。 我们应该尝试想象一下,对于整个DeFi生态系统来说,这个数字可能是什么样子。为了获得全面的重复计算率,需要做更多的工作和进一步的假设。相反,我们建议的是度量真实总价值锁定(TTVL)。当我们谈论锁定在DeFi中的价值时,此度量可从方程式中识别并删除重复计算的资金。这不是一个完美的指标,但是通过识别并删除尽可能多的重复计数,我们得出了DeFi生态系统的图景,它更加接近真实情况,并且更能反映生态系统随着时间的推移而演变。开始到达以太坊DeFi TTVL(更不用说可以持续跟踪和更新的TTVL)所需的数据集又大又复杂。 深入研究DeFi用户 DeFi网络图谱 去中心化金融的许诺价值大部分是DeFi的独特能力互操作的dapp之间的用户网络。现有的财务申请通常需要第三方促进金融工具之间的互动。这种“无缝”是工程设计,尽管对最终用户而言似乎很简单,但通常会受到高成本的支持和负债。这些最终会作为费用,较长的交货期(1-3天)传递给用户以及2%的存款或汇款费用,并且缺乏主权。利用以太坊等共享技术协议构建金融dapp,用户可以与各种财务工具进行交互,而无需依赖这些第三方。结果是更便宜,更公平的金融生态系统。人们同样与更多协议交互,从而产生强大而复杂的网络效应增强了整个生态系统。

Codefi数据的DeFi用户网络图显示了DeFi协议(在图11-13中标有其徽标)和用户(地址)彼此并排。每个点代表一个用户,并且用户连接到在特定时间段内与之交互的DeFi协议。仅与一种协议进行交互的用户会被收集在该协议的旁边(以每个徽标旁边的点“云”表示)。云的大小说明了哪些协议具有大量的专用用户。但是,更有趣的是与多个DeFi项目进行交互的用户,这些用户由黄点(与2个协议进行交互的用户)和红点(与3+个协议进行交互)表示。

深入研究Compound和COMP 为了获得最大的COMP奖励,DeFi用户开始在Compound上同时借贷。这项活动得到了InstaDApp等协议的帮助,该协议发布了一项名为“最大化COMP挖掘”的功能,以帮助用户更轻松地利用Compound的分发机制。 DeFi用户继续将资金锁定在Compound中-通常是通过其他DeFi机制(如快速贷款)释放越来越多的资金,并赚取每天分配的COMP的一部分。随着COMP的价格从6月16日的100美元增加到6月21日的341美元的高点(现在约为220美元),关于yield farming的模因开始在加密货币Twitter和Reddit上流传。

Compound产量农业对总价值锁定(TVL)的影响非常重大。传统上,Maker绝大多数以太坊锁定价值都由Maker承担。在本季度的大部分时间里,Maker占据了Compound和Maker合并TVL的80%以上(图14)。从6月中旬开始, Compound 的TVL开始迅速增加。 6月21日,Compound的TVL首次超过了Maker的TVL。到本季度末,Maker锁定了3.92亿美元,Compound锁定了5.7亿美元。 图15显示了COMP yield farming的“疯狂”状态其中显示了每天收集的COMP数量,以及资金使用的用户(地址)数分散方式。在最高处,有337个地址收到了COMP,于6月21日发布。这两个数据集-每日索赔和每日索赔奖励的用户-在的最后一周一直在减少。下降趋势,加之关于改变COMP的分配机制收益率风险加剧,这意味着我们也许会看到Comp在TVL市场中的份额恢复到历史比例在第三季度。

加密资产的年度百分比收益率(APY)Compound如图17所示。明显影响了大部分资产的APY,包括DAI和USDC。正如预期的那样,BAT APY借贷从接近0%上升至?30%,供给从24%上升至约30%。ZRX和WBTC以及其他两项资产也出现了类似的趋势,具有较高的潜在上涨空间,但潜在的下跌风险较高。

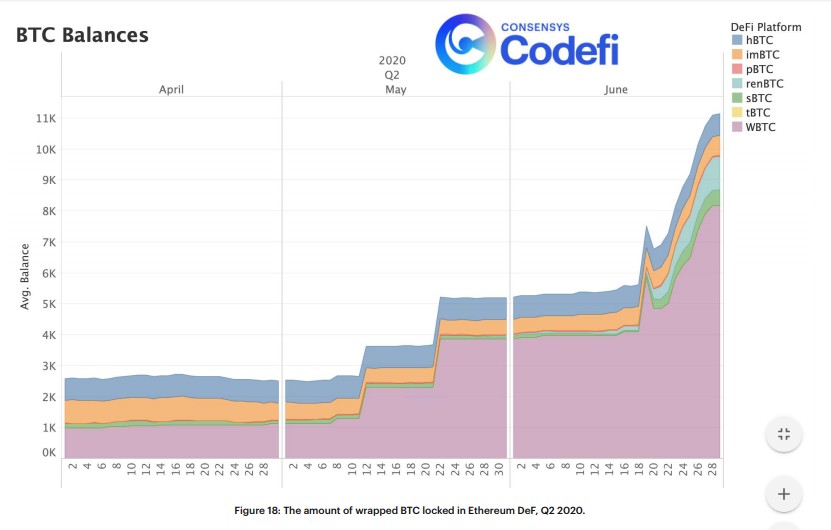

比特币在以太坊DeFi 比特币网络最流行的第2层缩放机制是闪电网络。 5月,Decrypt Media报道,以太坊网络上的BTC比闪电网络多。正如ETH可以包装为ERC-20代币(WETH)以用于更多种类的代币机制一样,BTC也可以表示为以太坊网络上的ERC-20代币。这些“包装”或“标记化”的比特币可用于比特币网络上不可用的多种DeFi协议中。 图18显示了以太坊上7个最常见代币中的累积打包比特币交易量。到本季度末,以太坊主网上有11,140个BTC。该BTC中有8,165个是WBTC,其次是renBTC和hBTC。在本季度初,WBTC占以太坊上包装的BTC总量的不到50%。截至本季度末,WBTC占73.3%。本季度,比特币闪电网络上大约有900到960个BTC。我们在4月初看到,以太坊上的WBTC数量达到了约1,000,超过了Lightning上的BTC余额,并且此后一直在增加。

锁定在DeFi中的WBTC

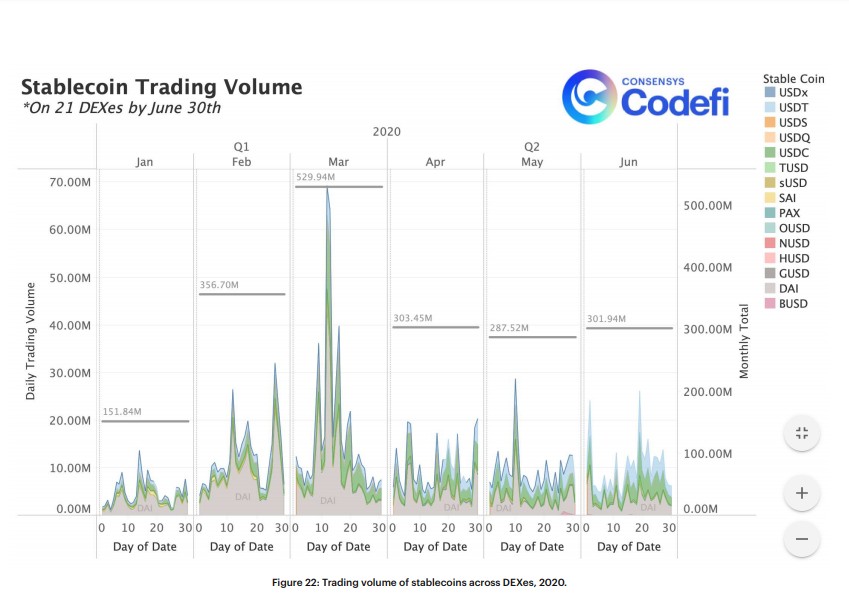

图19显示了WBTC在最著名的DeFi协议中的分布。从5月中旬开始,以太坊的WBTC突然增加,这完全归功于Maker。这是由于Maker在5月初投票决定开始接受WBTC作为平台的抵押品。从6月中旬开始,正如我们在本季度整个DeFi统计数据中所看到的那样,Compound的市场份额开始稳定增长。随着COMP的发布和狂热的yield farming,WBTC的数量从相当可观的数量(例如6月15日为167 WBTC)增加到6月30日的2,273 WBTC,增加了1,261%。我们看到6月下旬的Balancer(浅蓝色)和Curve(深绿色)也出现了类似的增长。 稳定币状态 稳定币交易量 上个季度,即3月13日,我们看到稳定币中出现了大量的DEX。仅在Uniswap上,当天的交易量中有80%以上是DAI和USDC,而2月14日,当天的交易量中有17%是稳定币(当月交易量最高)。本季度,稳定币交易尚未赶上2月或3月的水平,但仍高于历史每月水平。图22显示了2020年DEX上的稳定币交易量。正如我们可以观察到的上个季度,DAI占第一季度稳定币交易量的一半以上。在第二季度,稳定币交易量的分布已经发生了变化,DAI,USDT和USDC之间的交易量约为1/3。

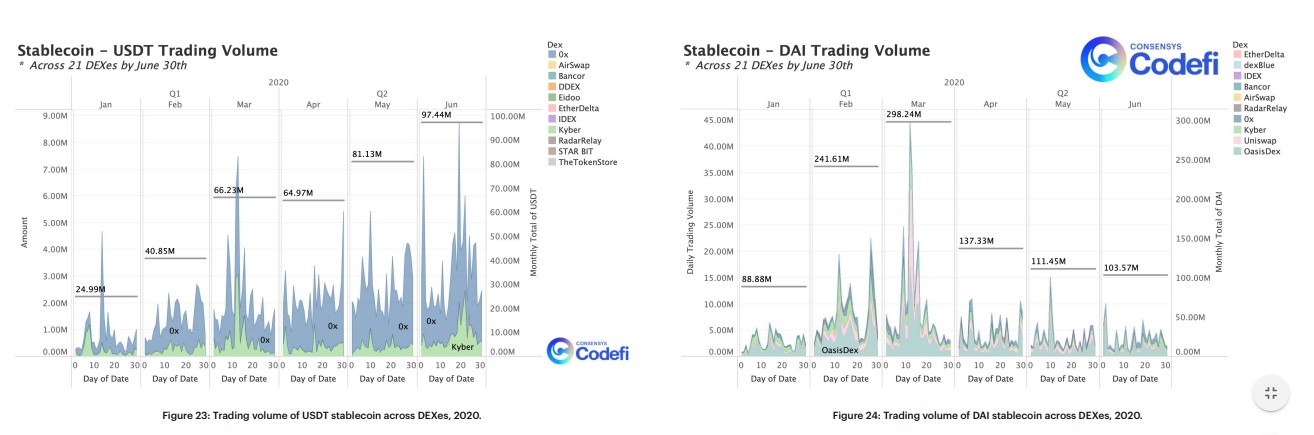

DAI第二季度交易量市场份额的下降可能是由于第二季度USDT交易量与第一季度相比有所增加,以及DAI第二季度的交易量与第一季度相比有所减少。图23显示了2020年USDT的交易量。我们可以看到,在3月之后(对于其他稳定币而言,这是其交易量的年度最高),USDT的交易量一直保持在(或接近)3月的交易量。 USDT交易量的增加,加上DAI交易量的减少(从3月份的约3亿美元降至6月的约1亿美元-图24),导致DAI,USDT和USDC之间的稳定币交易量“趋于平衡”在图22。

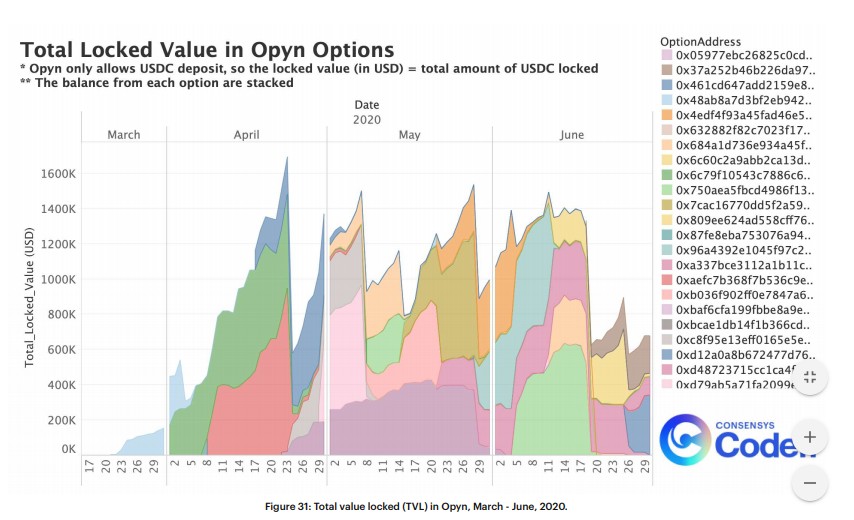

DeFi保险 尽管过去几个月发生了严重的安全事件,但DeFi生态系统仍在继续前进。尽管存在资金损失的风险,但仍导致DeFi继续使用的部分原因是,随着DeFi生态系统的发展,功能强大的DeFi保险产品套件最近出现。 Opyn Insurance于2020年2月推出,是一种以太坊保险协议,为DeFi用户和ETH投机者提供保护。 Opyn现有的产品允许用户购买或出售对Compound存款(USDC和DAI)的保护,并通过买卖ETH保护来对冲以太坊价格波动。数据显示,自推出以来,已经为ETH价格对冲市场至少创建了46种期权。图31中的堆叠面积图显示了每个期权代币合约的个人余额以及Opyn平台中锁定的总价值。锁定价值在4月23日创下了160万美元的历史新高,目前约为60万美元。该图表还显示了每个选项的生命周期。当每个彩色堆叠的条消失时,表示期权已到期并被行使。 通常情况下,到2020年到目前为止,大约同时存在四个选项,每个选项平均锁定约40万美元。通常的成熟时间约为15-40天。

总结 感谢查看这份2020年第二季度DeFi报告。上个季度,我们对第二季度及以后的DeFi的“展望未来”做出了一些假设。我们认为,到2020年初,以太坊锁定量的减少是“雷达中的隐患”。现在我们已经看到,在yield farming的狂热下,以太坊锁定的数量增加到历史新高。在bZx事件之后,我们建议闪电贷将继续在生态系统中发挥重要作用。尽管本季度闪电贷的最大影响(平衡器攻击)并不能说明最积极的情况,但这仍然表明该财务机制的力量。最后,我们说生态系统应该密切注意保险协议,并且我们已经看到Opyn在本季度处于中心地位,因为DeFi用户正在寻找更多保护自己和资产的方法。 原文作者:EVERETT MUZZY,DANNING SUI,BOGDAN GHEORGHE 原文链接:https://media.consensys.net/new-ethereum-defi-report-the-rise-of-wrapped-bitcoin-eth-insurance-and-yield-farming-27dc8a63be03 —- 编译者/作者:洁sir 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

第二季度以太坊DeFi报告:包装的比特币,ETH保险和Yield Farming兴起

2020-07-18 洁sir 来源:区块链网络

LOADING...

相关阅读:

- 带有SEC的灰度级以太坊信任文件将ETHE锁定期减半与GBTC相同2020-08-07

- Chainlink长期价格分析:8月6日2020-08-07

- Celil?ztürk:“比特币是一场革命,以太坊是互补的”2020-08-07

- Binance IEO项目,波段协议,在上市新闻中看到了Coinbase的影响; 接下来2020-08-06

- 分析师解释为什么KAVA可以在其170%的QTD反弹中进一步上升2020-08-06