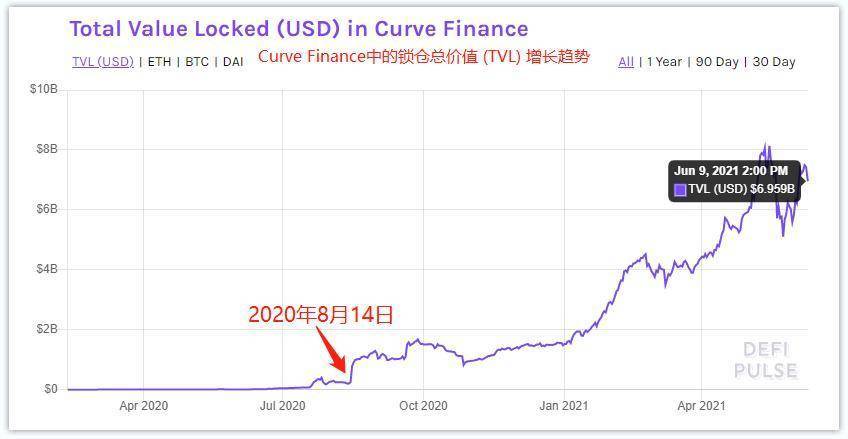

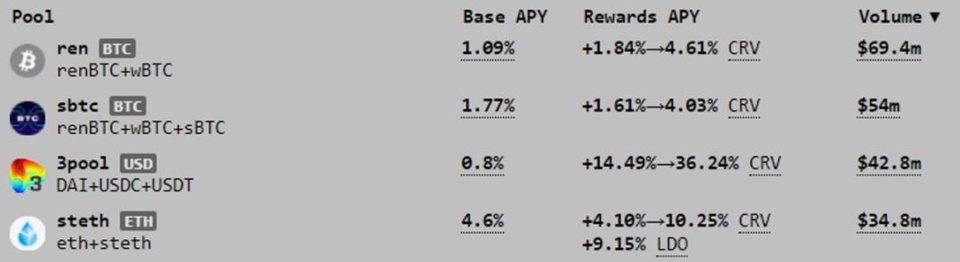

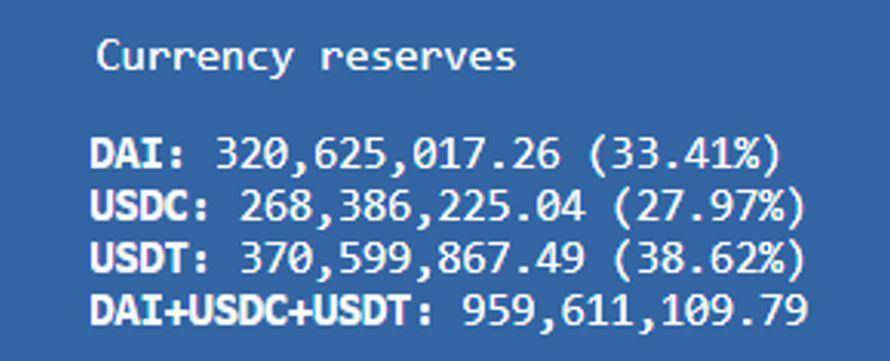

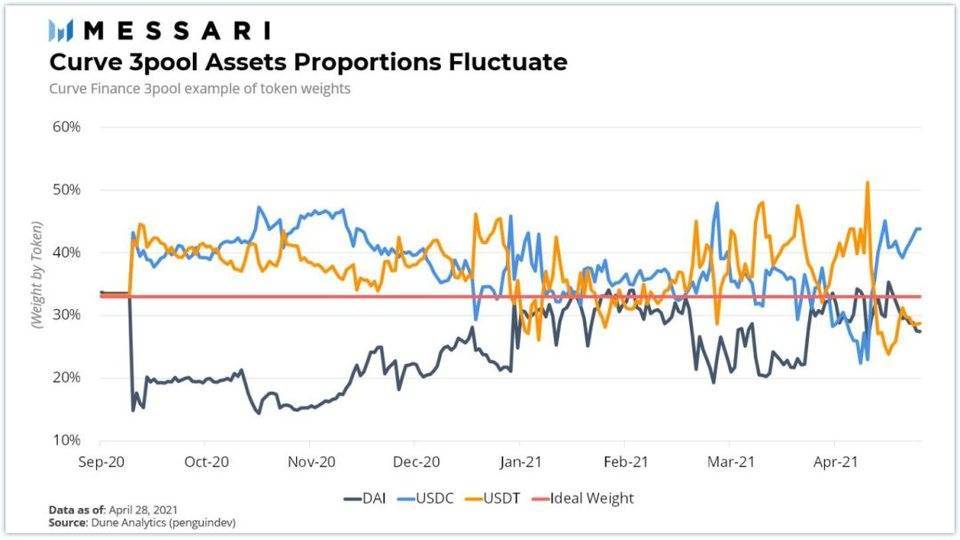

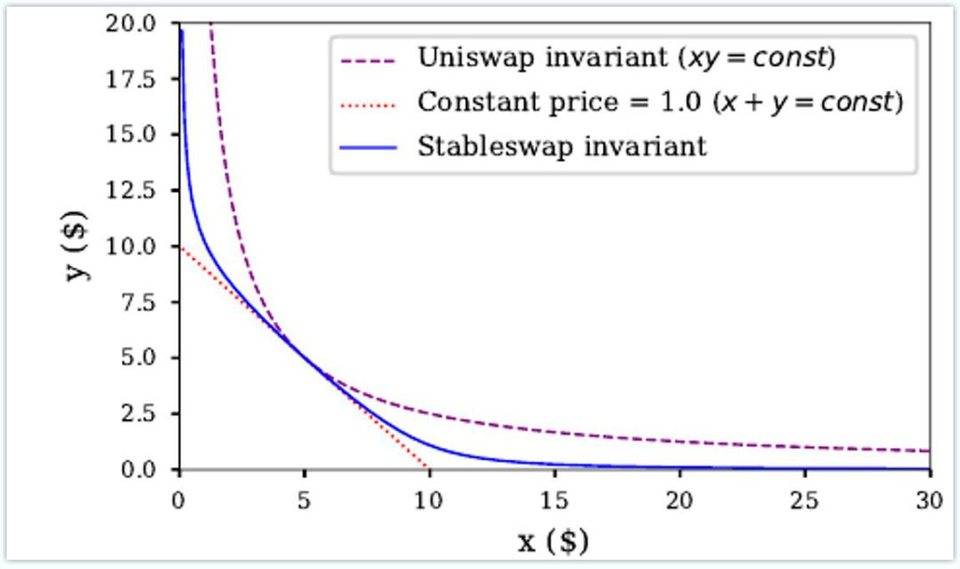

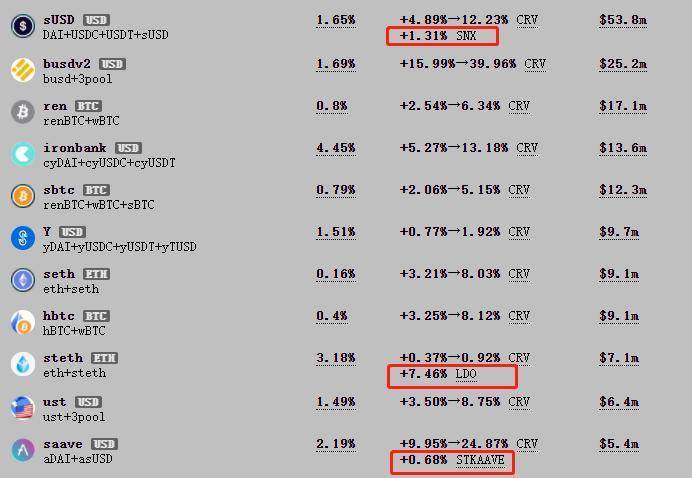

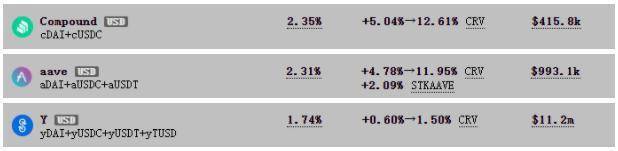

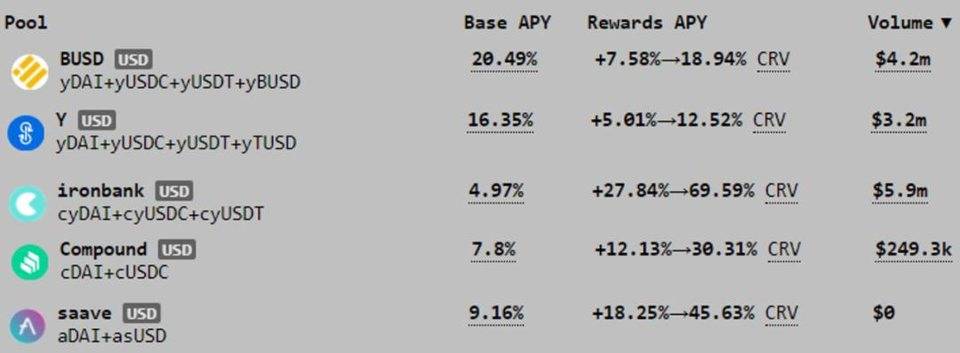

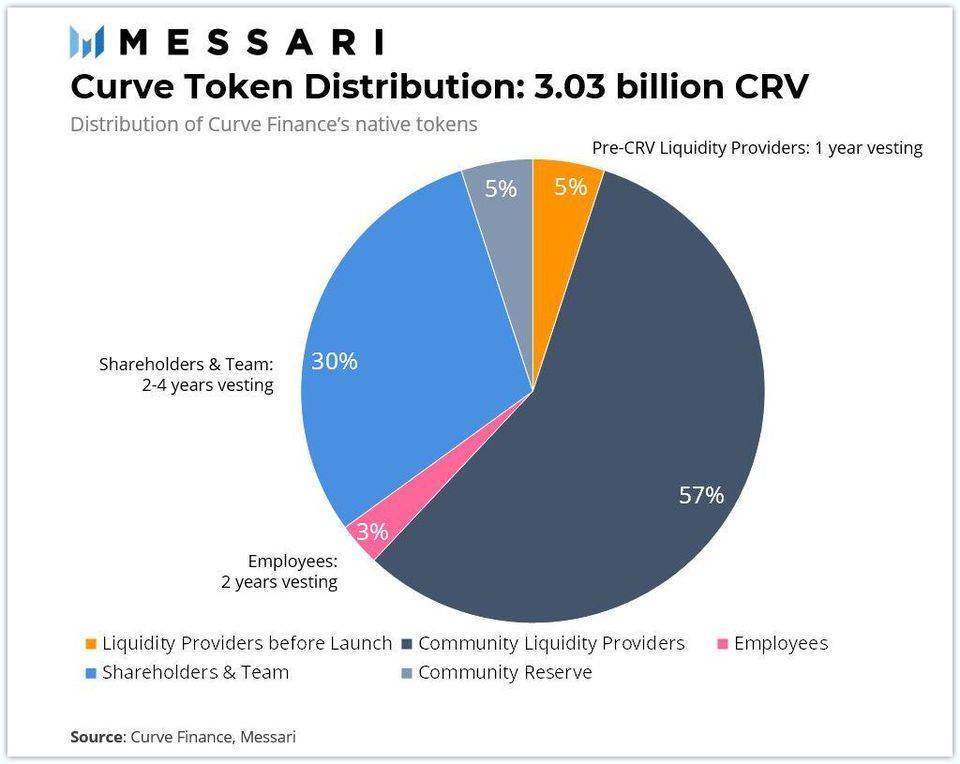

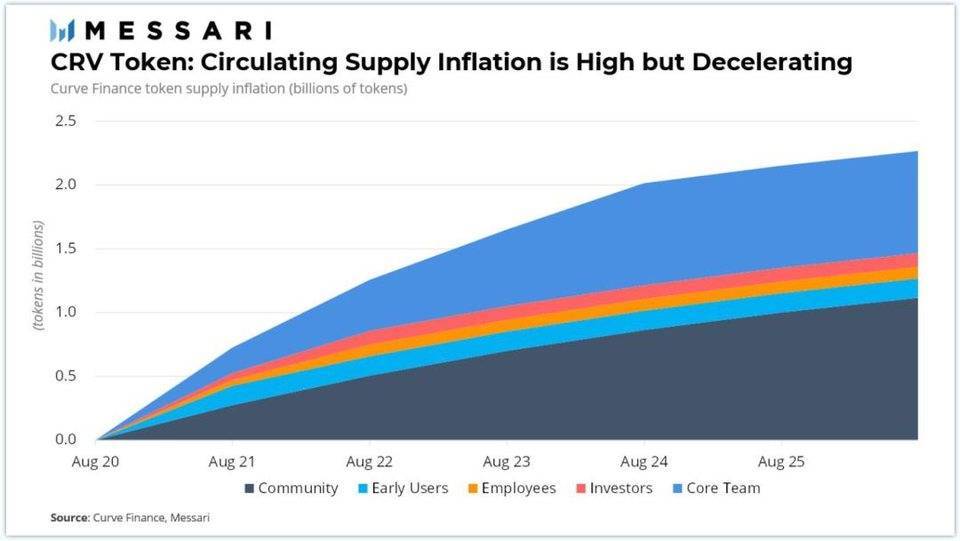

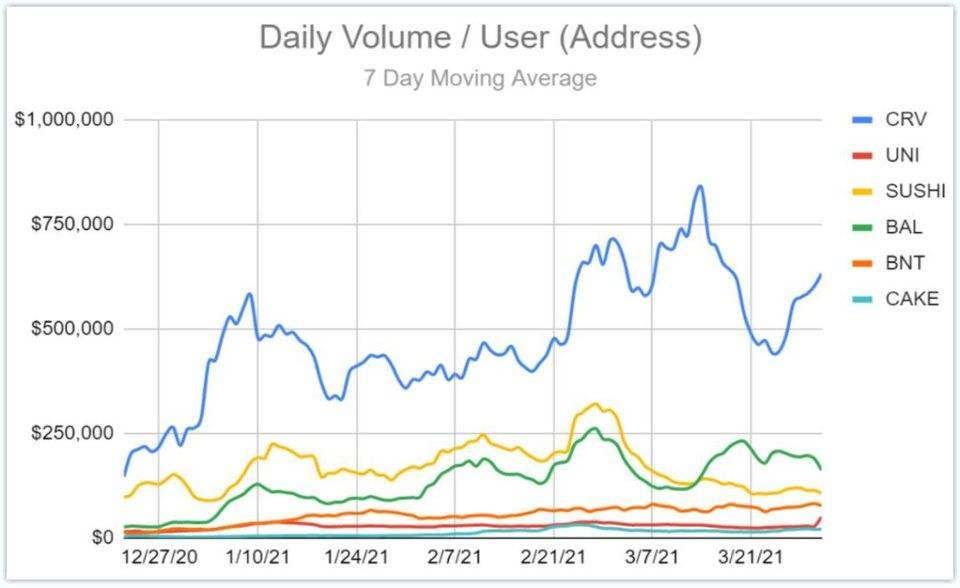

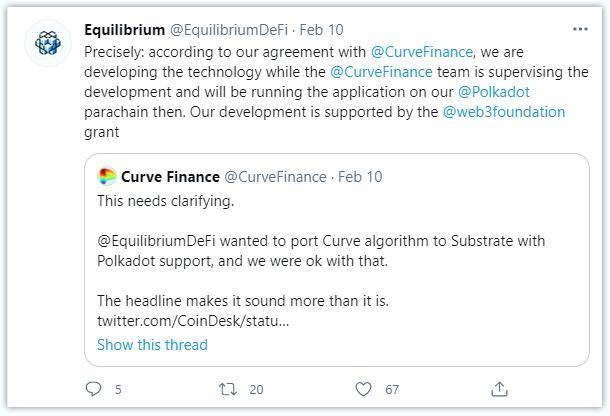

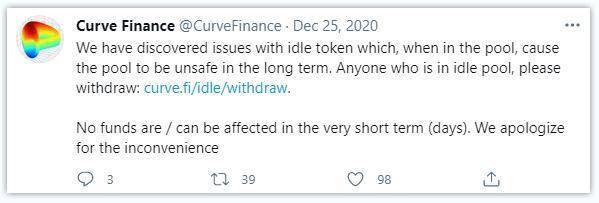

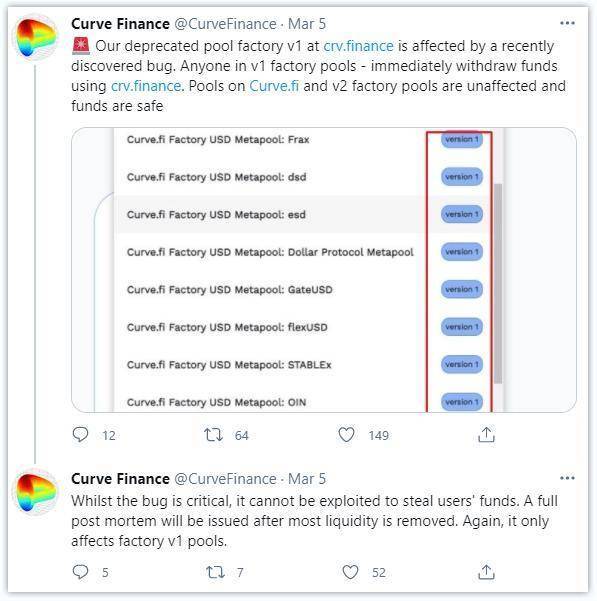

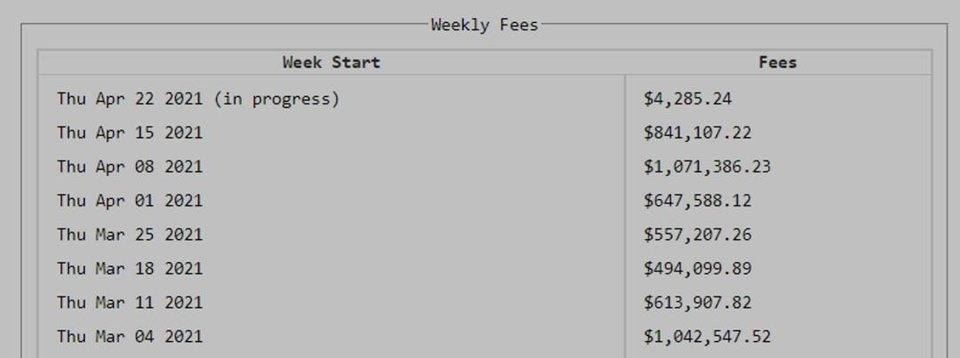

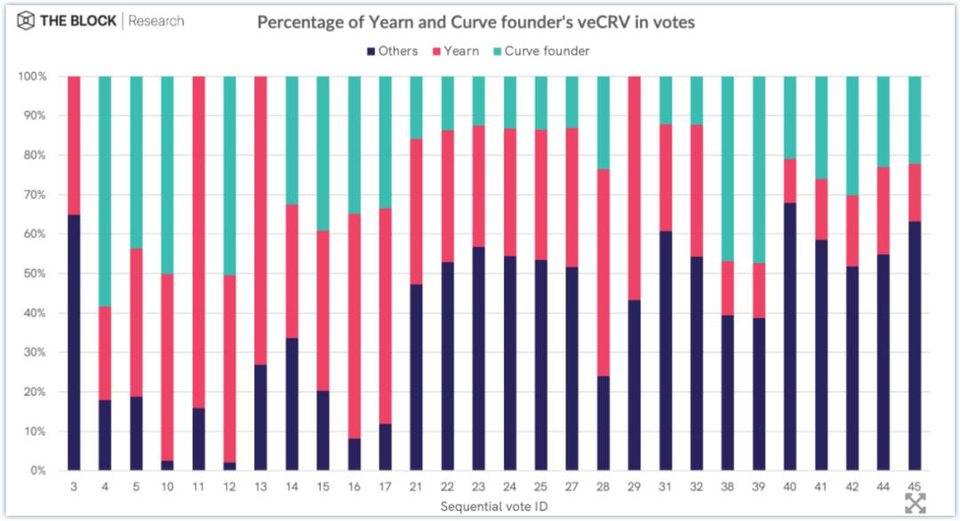

原标题:《Curve Finance估值:最被忽视的 DeFi 协议》 撰文:Mira Christanto,Messari 研究员编辑:南风 Curve Finance 可能是 DeFi 中最重要和最被忽视的协议。它的日交易量超过了 10 亿美元,撰文时该协议锁仓量约 70 亿美元。许多主要借贷平台或去中心化交易聚合平台的用户在没有意识到的情况下间接使用了 Curve。 在这份报告中,我们将首先来看看 Curve Finance 是什么,并解释其本地代币 CRV 的经济学。如果你已经熟悉该平台,请跳转到本文对 CRV 估值的分析,以及有关该协议的优势和风险的综述部分。  Curve Finance 简介 Curve Finance 简介Curve 创始人 Michale Egorov 于 2019 年 11 月发布了「StableSwap」白皮书,并最终在 2020 年 2 月 10 日将该协议重新命名为 Curve Finance。Curve 是一个自动化做市商 (AMM) 协议,旨在提供预期价格稳定的资产 (比如稳定币) 之间的交易。最初该协议的用户采用速度很慢,当时 DeFi 是一个相对较新的概念,Curve 在推出后的几天内只吸引了 200 万美元的存款 (锁仓量) 和 100 万美元的成交量。 而到了 2020 年 8 月 14 日,Curve 本地代币 CRV 的发布标志着该协议的一个重要转折点。随着 CRV 作为新的流动性提供者 (LPs) 激励,该协议吸引的存款 (锁仓量) 立即增长了 180%,达到 12 亿美元。自那以后,Curve 上的存款已经增长到撰文时的近 70 亿美元 (今年 5 月中旬甚至超过了 80 亿美元)。  上图:Curve Finance 协议中的锁仓价值变化。图源:DeFi Pulse 虽然当前有多个 AMMs (比如 Uniswap、Bancor 和 Balancer 等) 都可以实现代币互换,但 Curve 是开创性的 AMM 协议之一,它可以实现价格稳定资产 (如稳定币) 之间的低滑点交易。这就允许任何预期稳定的资产之间进行低滑点交易,这些资产包括锚定币(比如价格锚定 USD 的 DAI、USDC 和 USDT,锚定 BTC 的 renBTC、sBTC 和 wBTC,以及锚定 ETH 的 steth、seth 等) 和资金池代币(vault tokens,比如 cDAI、cUSDC 和 yDAI、yUSDC) 等等。比如下图的四个 Curve 流动性池,每个池中的资产都是锚定某种相同的资产:锚定 USD 的 3pool 池、锚定 BTC 的 ren 池和 sbtc 池,以及锚定 ETH 的 steth 池(当前每个流动性池中包含 2-4 种资产不等)。  截图来源:https://curve.fi/pools 由于每个 Curve 流动性池中的代币应该以类似的价值进行交易,当用户向某个流动性池存入某种代币 (也即提供流动性) 时,该代币将根据该池中不同代币的权重进行分配。比如,下图是撰文时 3pool 池中的三项资产 (DAI、USDC 和 USDT) 在该池中的占比,如果此时用户 Alice 向 3pool 池中存入 100 USDT,那么 Alice 存入的 100 DAI 会按照当前比例分成 33.41 DAI、27.97 USDC 和 38.62 USDT。这也就意味着,当 Alice 想要从 3pool 池撤出流动性 (也即提款) 时,可以选择同时提取这三种资产,当然也可以选择仅提取其中某一种资产(比如仅提取 DAI)。  截图来源:https://curve.fi/3pool 这也有助于稳定币保持其正确的挂钩,因为当价格偏离挂钩时,交易员很容易套利。以上面的例子为例,3pool 池中的 USDC 占比 (权重) 相对较低(即 27.97%),USDT 占比相对较高(即 38.62%),而最佳平衡是它们的占比相等 (由于 3pool 池中有三项资产,因此最佳平衡是各自占 33.3%)。此时,为了使资金池更均衡,一名流动性提供者 (LP) 向该池中存入 USDC 时获得的报价 (比如 $1.001) 将会高于向该池中存入 USDT 的报价 (比如 $0.999) (注:LP 在向某个 Curve 池存入资产之后,会获得该池的 LP token,获得多少 LP token 会受到 LP 存入的资产数量以及该资产的报价的影响。因此,在同一个流动性池中,如果存入的 Token 数量相同,存入报价更高的 Token 能够让 LP 获得更多的 LP token。这些 LP token 代表了 LP 在该池的所有权份额,可以按比例获取该池的兑换费,且 LP 可以将获得的 LP token 进行质押挖矿 CRV 代币。因此,上述例子中的这种情况能够激励 LP 向该池存入 USDC,从而能够获得更多的 3pool 池的 LP token)。同样的概念反之亦然,即当 LP 从 3pool 池撤出流动性或者当某个用户在 3pool 池中进行稳定币兑换时,USDC 的报价要高于 USDT。这种平衡机制有助于维持锚定(即不会使池中的某项资产价格过高或过低),同时改变池内等价资产的权重:Curve 上的 资金池总是在试图平衡池中的资产比例!  上图:Curve 3pool 中的三项资产 (DAI、USDC 和 USDT) 的权重变化情况,这三项资产之间的权重是此消彼长的关系。 Curve 通过采用一个独特的 AMM 恒定总和函数(constant sum function,即 x+ y = 常数) 和恒定乘积函数(constant product function,即 x * y = 常数) 的结合形式,从而来实现这种平衡机制。二者结合的结果如下图中的蓝线所示。Curve 会围绕平衡点采用一个恒定总和函数 (x+ y = 常数),从而使交易滑点最小化。当目标资产的价格偏离这个中心点时,蓝线将从一个恒定总和函数转变成一个恒定乘积函数,从而确保当价格趋于零或正无穷时,都有可用的流动性。  来源:Curve 白皮书 相比之下,在其它使用恒定乘积函数的 AMMs (如 Uniswap v2 或 SushiSwap) 上进行稳定币之间的兑换体验更不好,因为这些 AMMs 上的价格滑点可能很大。因此,Curve 是最受欢迎的稳定币兑换场所。 截至撰写本文时,Curve 上面有 35 个不同的流动性池,每个池都为其流动性提供者 (LPs) 提供不同的回报。通过这种方式,Curve 还允许代币持有者以最小的无常损失风险从其所持的代币中获得收益。当有 LPs 将他们的代币存入某个流动性池中时,作为提供流动性的回报,他们可以获取交易费收益,因为交易者在 Curve 上进行的每笔兑换都要支付 0.04% 的手续费 (其中的 50% 由 LPs 根据其权重进行分配,另外 50% 作为平台的管理费分配给那些质押了 CRV 并获得 veCRV 的质押者,对此我们下文将进行解释)。 此外,其中一些 Curve 流动性池还会向 LPs 提供进一步的激励,这意味着 LPs 除了能分摊这 50% 的手续费之外,还可以获得额外的 Token 奖励(不一定是 CRV)。比如,在上述例子中,steth 池向 LPs 提供了 LDO 代币奖励 (撰文时相当于+7.46% 的 APY) 作为推动该池更加快速增长的额外激励;sUSD 池也向 LPs 提供 SNX 代币奖励;saave 池向 LPs 提供了 STKAAVE 代币奖励;等等。见下图:  图源:https://curve.fi/pools Curve 也接受来自其他协议的相关代币(比如 cDAI、sETH 等等),或者如果 LPs 选择向 Curve 上的_某些_使用借贷协议的流动性池(比如 Curve 上面的 Compound 池 (cDAI + cUSDC)、aave 池 (aDAI+aUSDC+aUSDT) 和 Y 池 (yDAI+yUSDC+yUSDT+yTUSD) 等等)提供流动性时,Curve 协议会自动将用户存入的资产进行 「包装」。 举个例子,用户可以向这些流动性池存入 DAI,然后 Curve 会将自动将存入的 DAI 进行「包装」,同时在 DAI 前面增加一个前缀来表示与 Curve 交互的其它 DeFi 协议 (通常是借贷协议或者聚合器),常见的前缀包括 y、c、a 和 s,所代表的协议分别是 Yearn Finance、Compound Finance、Aave 和 Synthetix,因此用户存入其中的 DAI 将被自动「包装」成了 yDAI、cDAI、aDAI 或者 sDAI 等 (见下图)。这些被包装的资产 都可以赚取来自外部不同协议的利息收益!比如,持有 cDAI 意味着用户有权利从 Compound 协议中提取 DAI 并通过将自己的存款借出去而获得 Compound 的利息收益。也即是说,向 Curve 的 Compound 池提供流动性的 LPs 可以获得来自 Compound 的额外利息。  Yearn Finance 上面有几个包含 yToken 的流动性池,比如下图中的 Y 池和 BUSD 池。同样,这些被存入的 Tokens 也可以通过使用前缀 yc 或者 cy 连续地在两个平台上进行「包装」,比如 cyDAI、cyUSDC、ycDAI 等等。  来源:https://curve.fi/pools CRV 代币的使用在 CRV 代币于 2020 年 8 月推出的当天,该平台的存款 (锁仓量) 几乎增加了两倍。这是因为 LPs (流动性提供者) 受到了 CRV 的激励而提供流动性。更高的存款量使 Curve Finance 成为了高流动性和高效交易的场所。虽然 CRV 被用来激励流动性和发展社区,但它的主要用途是投票、质押(staking)和提高奖励-- 为了获得这些用例,CRV 代币持有者需要将 CRV 锁定到 Curve DAO 中,以获得投票所需的 veCRV 代币(即 vote-escrowed CRV,投票托管的 CRV)。 投票和奖励是由锁定的 CRV 代币的数量和锁定时间来衡量的。锁定的时间越长,投票权就越大,回报的「提升」也就越大。用户可以锁定 CRV 至少一周,最多四年。用户锁定 CRV 的时间越长,「提升」就越大 (高达 2.5 倍),即意味着用户会收到更多的 veCRV。这是有意义的,因为长期的质押者的利益是与该协议的成功紧密联系起来的。截至撰写本文时,63.43% 的流通 CRV 被锁定,平均锁定时间为 3.68 年。这种持续时间之长在加密市场是令人惊讶的,但这要归功于来自 Curve 团队以及诸如 Yearn 等金库的质押。这对 Curve 是积极的,因为如前所述,长期的利益相关者与该协议的成功是相关联的。 veCRV 被用于 Curve Finance 的治理,该协议目前由一个 DAO (去中心化自治组织) 控制。veCRV 持有者可以提交新的提案(前提是拥有至少 2500 枚 veCRV),以及对提案进行投票(没有最低数量要求)。投票可能很有用,比如可以通过提高某些特定的流动性池的奖励来激励 LPs 将资金存入这些特定的池,甚至可以改变 CRV 的代币经济学,比如通过燃烧 (销毁) CRV 代币来减少通胀。例如,在 CRV 代币推出不久,就有人在市场上购买了大量 CRV 并用于锁定在 Curve DAO 上,然后投票支持把 Curve 上的 Compound 池的 APY (年化收益) 上调至 308% (见下图);在另一个不那么极端的例子中,Yearn 提议将更多的 Curve 每日奖励流向 Yearn 相关的池。  此外,锁定 CRV 的用户还将获得流动性池产生的费用,以及存款和取款费。锁定 CRV 以换取 veCRV 的用户有权获得 Curve 协议的流动性池产生的费用:在该平台收取的 0.04% 的兑换费中,50% 分配给 LPs,50% 分配给 veCRV 持有者;存款和取款费用比较难以计算,因为这不是一个固定的金额。 CRV 代币的供应CRV 代币于 2020 年 8 月 14 日推出,最初供应量为 13 亿枚 CRV,最终最大供应量将为 30.3 亿枚。初始供应的 13 亿枚 CRV (占总发行量的 43%) 的分配如下 : 5% 分配给 CRV 推出之前的 Curve 流动性提供者 (在 1 年内线性解锁)30% 分配给 Curve 的股东 (在 2-4 年内线性解锁)3% 分配给 Curve 的团队成员 (在 2 年内线性解锁)5% 作为社区储备剩余 57% 的 CRV 代币将发行给 Curve 的流动性提供者 (LPs),没有线性解锁规划,直到达到 30.3 亿代币的上限。最终的分配情况示意图为:  虽然在初始发行时发行了 13 亿 CRV 代币,但由于各自的线性解锁规划,因此最初流通中的供应量为 0。当前每天大约发行 200 万枚 CRV 代币,在 Curve 的 35 个流动性池中作为奖励进行分配。CRV 的供应将以递减的速度发放,直到大约在 2320 年 (即约 300 年后) 达到 30.3 亿美元的最大供应量。以下是预计截至 2026 年 8 月 CRV 代币的供应量增长情况:  CRV 的估值溢价 CRV 的估值溢价基于目前的水平,CRV 有上行潜力,主要理由包括: 增长预测:预期稳定币的交易需求将迎来高增长,特别是在提供较低滑点和特定深度流动性的协议。在过去的 12 个月里,稳定币交易量达到了 1.5 万亿美元,仅在 2021 年第一季度就达到了 1 万亿美元。忠诚的社区:Curve 代币的锁定期是 DeFi 中最长的,平均锁定期为 3.7 年。因此,Curve 的代币持有者和 LPs 都希望看到 Curve 的长期成功,因为他们的动机是一致的。3.7 年的平均锁定时长也证明了 Curve 的社区类型——持有权力,且资产负债表可能更大的投资者。事实上,情况似乎就是这样,CRV 代币的普通用户的日交易量要比其他协议高出几个数量级: 图源:https://insights.deribit.com/market-research/pancakeswap-the-amm-eating-everyone-elses-breakfast/ 网络效应:Curve 在 DeFi 生态系统中起着关键作用,诸如 Aave、Synthetic、Yearn Finance、Compound 等 DeFi 中的主要协议都与之集成。与如此多项目的集成使 Curve 能够最大化回报,并使该协议在保持市场份额方面具有优势。空投:CRV 代币持有者通常有资格获得空投,这提高了持有 CRV 的价值。2020 年 10 月,在币安智能链 (BSC) 上模仿 Curve 的去中心化稳定币交易所 StableXSwap 向 veCRV 持有者空投了 STAX,StableXSwap 试图将稳定币治理参与者引入他们的网络。此外,BSC 上的稳定币交易平台 Ellipsis 是 Curve 授权分叉的项目,该项目将 25% 的 EPS 代币供应给了 veCRV 持有者。监管:CRV 的监管风险可能比其他 DeFi 同行要_更小_,因为 CRV 代币合约是由一位匿名的第三方账户部署的。2020 年 8 月 14 日,匿名用户 0xc4ad 在推特上称,自己已经赶在 Curve 团队之前在以太坊主网上部署了开源的 CRV 代币和 CurveDAO 合约 (见下图)。当然也有可能是由 Curve 团队自身通过一个匿名账户来部署的,以此来减轻创始人未来面临的监管风险;或者也有可能是由某个第三方部署的,从而从早期的流动性挖矿奖励中获利,因为每个区块中都会奖励一定数量的 CRV 代币,自然如果只有一个用户在质押挖矿 CRV,则他将获得该区块的所有 CRV 代币。这导致在 Curve 正式宣布 CRV 的推出之前,约有 2 万枚 CRV 代币被奖励给早期的一些质押者。 上图:推特用户 0xc4ad 表示自己已经赶在 Curve 团队之前部署了 CRV 代币合约。 社区基金:CRV 的初始分配允许大约 1.48 亿枚 CRV (5.05 亿美元) 用于社区主导的激励措施。透明数据:与其他协议相比,Curve Finance 可能是在其网站上拥有最容易获得的数据。这种透明性和可用性减少了不确定性,并让投资者、用户和 LPs 对该协议充满信心。CRV 估值的关键风险以下是对 CRV 当前估值的其他风险的评定: 相对较高的通胀:在 Curve Finance 上,每日新发行的 CRV 用于奖励 LPs。然而,相对于增长预测,Curve 的通胀计划过于激进。例如,到 2022 年第三季度,SushiSwap 和 Uniswap 的年通胀率分别为 27% 和 76%,而 Curve 的年通胀率高达 156%。因此,这就稀释了 Curve 的单位指标。此外,这意味着还需要更多的市场买入,才能抵消每日新发行的 CRV。来自 Uniswap v3 的竞争:2021 年 5 月推出的 Uniswap v3 有望能够提供更窄的滑点以及更低的风险和更高的资本效率。用户将能够在 Uniswap 上选择提供整个价格范围 (即零-正无穷) 或特定价格范围 (即设置提供流动性的价格区间) 的流动性。因此,我们可以预计 Uniswap V3 将使稳定币兑换的滑点缩小。进一步分叉:未来的分叉可能会稀释 Curve 在以太坊稳定币 AMM 领域的市场份额,但可能会增加 Curve 的整体价值。其他区块链上也有 Curve 的分叉,比如 BSC 上的 Ellipsis、Equilibrium 团队正在 Polkadot 上面搭建一个 Curve 的跨链实现。Ellipsis 是一个 Curve 授权的分叉,而 Equilibrium 正在发展 Curve 的技术 (即将 Curve 算法带入到 Polkadot 支持的 Substrate 开发框架中),同时 Curve Finance 团队正在指导该开发工作,并将在 Equilibrium 未来的 Polkadot 平行链上运行该应用程序,见下图。 安全性:与所有的 DeFi 协议一样,Curve 在其自己的协议和其网络中集成的所有协议中都面临着智能合约风险。虽然 Curve 的智能合约由 Trail of Bits 审计,但安全审计并不能完全消除风险。比如,2020 年 12 月,Curve 发现了 Idle 代币的问题,这导致了 Idle 池从长远来看是不安全的,见下图。 安全性:与所有的 DeFi 协议一样,Curve 在其自己的协议和其网络中集成的所有协议中都面临着智能合约风险。虽然 Curve 的智能合约由 Trail of Bits 审计,但安全审计并不能完全消除风险。比如,2020 年 12 月,Curve 发现了 Idle 代币的问题,这导致了 Idle 池从长远来看是不安全的,见下图。 2021 年 3 月,Curve Finance 发布推文称,资金池 Pool Factory v1 版本发现漏洞,建议 v1 中的用户立即使用 crv.finance 提取资金。Curve.fi 和 Pool Factory v2 资金池不受影响。团队还表示,尽管该漏洞很严重,但它仅影响 v1 池,黑客无法利用它来窃取用户资金,见下图。  用户体验:Yearn Finance 创始人 Andre Conye 是 DeFi 中最有经验的开发人员之一,他一开始也很难弄清楚 Curve 是如何工作的。在学习如何使用 Curve 协议时,需要有一个教育过程,这可能会让不熟悉 DeFi 的用户感到厌烦。Curve Finance 用户体验挑战的例子包括:流动性池不同于典型的中心化交易所的运作方式。因此,新用户可能不习惯选择这些包含两种以上代币的相关流动性池进行交易。Curve 池中的一些代币有着前缀或者后缀,比如 3CRV (代表 3pool 池的 LP token)、veCRV、CRV 等。新用户并不清楚这是什么,也不清楚他们可以如何利用这些流动性池。此外,我们甚至可以看到类似于 TUSD3CRV-f、FRAX3CRV-f 和 waUSD3CRV-f 这样的代币的进一步可组合性。CRV 持有者不仅需要质押他们的 CRV 代币,还需要选择一个特定的锁定时间,这可能会影响他们收到多少提高的奖励。虽然 4 年的锁定期让代币持有者与 Curve 的成功紧密相关,但这对于获取最大收益提高来说也可能是一个令人生畏的时长。CRV 的锁定是不可逆转的,因此用户将不能提前解锁他们的 CRV。Curve Finance 的用户界面看起来像老式的 Windows 3.1,可以说比现代的网站更难构建。从用户锁定他们的 CRV 代币到能够领取奖励至少有 8 天的延迟。按现行标准,费用奖励只在 UTC 时间周四午夜后的 24 小时内可以获取。 用户体验:Yearn Finance 创始人 Andre Conye 是 DeFi 中最有经验的开发人员之一,他一开始也很难弄清楚 Curve 是如何工作的。在学习如何使用 Curve 协议时,需要有一个教育过程,这可能会让不熟悉 DeFi 的用户感到厌烦。Curve Finance 用户体验挑战的例子包括:流动性池不同于典型的中心化交易所的运作方式。因此,新用户可能不习惯选择这些包含两种以上代币的相关流动性池进行交易。Curve 池中的一些代币有着前缀或者后缀,比如 3CRV (代表 3pool 池的 LP token)、veCRV、CRV 等。新用户并不清楚这是什么,也不清楚他们可以如何利用这些流动性池。此外,我们甚至可以看到类似于 TUSD3CRV-f、FRAX3CRV-f 和 waUSD3CRV-f 这样的代币的进一步可组合性。CRV 持有者不仅需要质押他们的 CRV 代币,还需要选择一个特定的锁定时间,这可能会影响他们收到多少提高的奖励。虽然 4 年的锁定期让代币持有者与 Curve 的成功紧密相关,但这对于获取最大收益提高来说也可能是一个令人生畏的时长。CRV 的锁定是不可逆转的,因此用户将不能提前解锁他们的 CRV。Curve Finance 的用户界面看起来像老式的 Windows 3.1,可以说比现代的网站更难构建。从用户锁定他们的 CRV 代币到能够领取奖励至少有 8 天的延迟。按现行标准,费用奖励只在 UTC 时间周四午夜后的 24 小时内可以获取。 截图 :https://curve.fi/usecrv 中心化的投票:Curve Finance 上的投票似乎仅由两方控制:Curve 团队和 Yearn Finance。在 2020 年 8 月 23 日启动后不久,Curve 创始人就掌控了 Curve DAO 大约 80% 的治理权力。由于需要 30% 的参与率才能达到法定人数 (即投票通过所需的最低参与率),所以该团队的权力过大,甚至在决定哪些提案可以被阻止投票方面也是如此。根据 Curve 的说法,这一权重设置是对某个钱包 (该钱包代表 YFI 社区) 获得的 50% 控制权的回应,因此 Curve 创始人想在 8 月 28 日 Curve 治理系统上线之前将 YFI 的控制权稀释。此外,当时只有 6.7% 的 CRV 流通供应被锁定。2020 年 11 月, Yearn 推出了一个机枪池 (Vault),该机枪池以 4 年为周期永久锁定 CRV,并且没有提款功能。作为回报,该机枪池的存款人将永久享有在 Yearn 所有产品中收取 Curve DAO 管理费的权利。这可能会进一步增 Yearn 对于 Curve 治理的控制权,从而进一步导致 Curve 投票权的中心化。这样带来的结果是,尽管能够获得费用奖励外,但出于投票目的而持有 CRV 的价值会降低,因为这两方都拥有过大的权力。虽然这与 DeFi 的文化是对立的,但强大的团队代表也可以是积极的,特别是如果一些重大的激励机制与代币持有者相一致。 上图:Yearn (红色区域) 和 Curve 创始人 (绿色区域) 的投票权重变化趋势。图源 : The Block 总结Curve 是 DeFi 生态系统的基本构件。虽然它尚未得到太多的认可,但它在后端为许多大型平台提供了流动性。由于人们越来越关注稳定币的重要性,我们认为 CRV 代币的估值有上升的潜力。然而,由于竞争加剧,可能会削弱 Curve Finance 在该领域的主导地位,因此 CRV 代币可能很难有意义地超越其 DeFi 同行。从估值来看,我们认为 CRV 有 108% 的上升潜力,尽管远远超过同行的能力有限。 来源链接:messari.io —- 编译者/作者:云锦 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

为什么说从估值层面来看,Curve Finance是最被忽视的DeFi协议?

2021-06-11 云锦 来源:区块链网络

LOADING...

相关阅读:

- 三分钟读懂递飞链 DeFiChain:跳过图灵完备区块链「系统风险」的 DeFi 解2021-06-11

- Fan8推出新的DeFi代币,与粉丝一起为艺术家、名人和偶像创造一个身临其2021-06-11

- Sushi——DeFi 中被严重低估的协议?2021-06-11

- 什么是更好的比特币?DeFi让加密市场有了新的愿景2021-06-11

- DeFi 项目 1inch 推出限价单新协议2021-06-11