比特币衍生品市场的收益率、隐含波动率和交易量继续缩减,导致资本流入总量下降。链上交易量也一直低迷,但更有建设性的中长期基本趋势开始发展了。 整个比特币市场的波动性和交易量继续缩减,价格仍在3.8万美元至4.2万美元的盘整区间内。本周,市场价格再次小幅下跌,从42,893美元的高点回落,并跌至38,728美元的一周低点。 近三个月来,该市场一直在日益狭窄的价格区间内交易,导致期货市场现金套利交易的收益率处于历史低位,同时交易量持续下降。本周,期权市场定价的隐含波动率也跌破了60%,远低于2021年大部分时间80%以上的波动率。此外,尽管高价值(1,000万美元以上)交易的趋势日益增长,以及与外汇流入和流出相关的宏观交易量下降,但是链上的交易量仍然低迷。 在本期中,我们将重点关注比特币市场发展中的一些大趋势,包括: 在期货市场上,交易量缩减,隐含期权波动率低以及滚动基差收益率在期货市场中的收益率持续低于3%。所有这些都导致资本流出比特币市场,因为投资者在其他地方寻求更高的回报。 永续期货市场的优势持续提高,因为这些工具显然已经成为杠杆的首选来源。 然而,随着大型交易(1,000万美元以上)的优势日益提高,链上结算量不断下降。 交易所相关流入/流出量与总交易量之间的周期性差异。这伴随着网络利用率的潜在转变,并为比特币的基本隐含估值提供了潜在的建设性逆转。

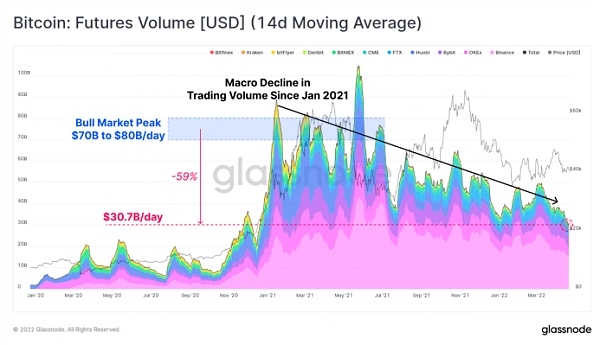

永续期货主导地位正在上升 在过去五年左右的时间里,比特币衍生品市场已经迅速发展成熟。它已经从2017年小部分的现货交易转变为现在代表了市场定价的主要场所。目前,期货交易量是现货市场交易量的数倍。 尽管如此,自2021年1月以来,期货总交易量一直处于大规模下滑状态。在2021年上半年,日交易量通常在700亿美元至800亿美元之间,然而,在目前的市场上,期货交易量下降了59%以上,约为307亿美元/天。在2021年10月至11月期间,几乎没有上涨,尽管价格创造了历史新高。

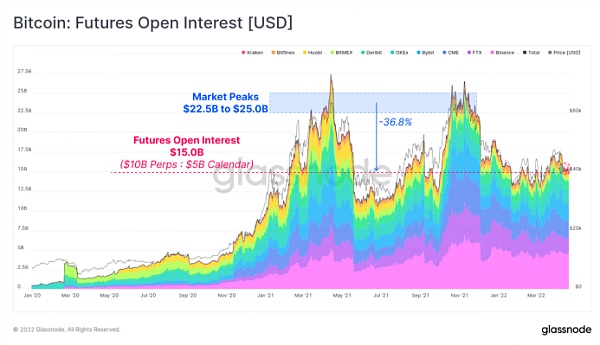

期货市场未平仓量也明显低于牛市高峰期时,目前徘徊在150亿美元左右,永续期货和日历到期期货之间的比例为2:1。目前的未平仓量与2021年5月至9月期间的水平相似,但是仍比4月和11月创造的225亿美元以上的峰值低36.8%。

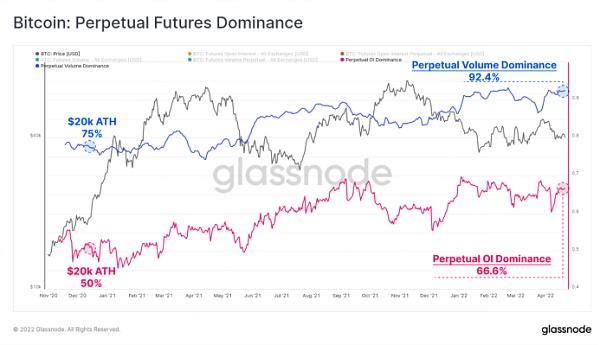

永续期货正日益成为交易的首选工具,这一趋势在下面的优势图表中可以清晰地看到: 蓝色代表的永续掉期交易量相对于期货总交易量占据主导地位,目前显示出92.4%的显著优势。随着市场突破上一个周期达到的有史以来最高价值2万美元,这一比例从2020年12月的75%的主导地位上升。 粉色代表了同样的主导概念,但是用于期货未平仓量,自2020年12月以来,其主导地位从50%上升到超过66%以上。 从许多方面来看,这一趋势是可以预见的,可能是以下几个关键因素的结果: 永续掉期与现货指数定价更接近,从而使交易者更容易、更直观地管理头寸和杠杆。 与实物商品相比,与数字资产相关的存储和交付成本较低,抵消了日历期货的许多好处。日历期货给对冲风险和为实物商品的未来生产和交付成本定价提供了有用的工具,但是对于比特币来说,这些成本接近于零。

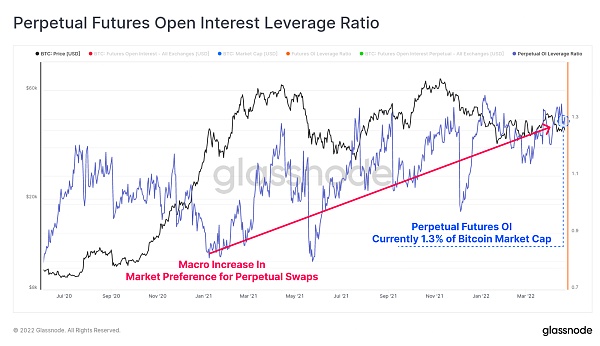

这种趋势也体现在期货杠杆率上,该比率仍处于结构性上升趋势。这反映出市场越来越倾向于将资金优先配置到永续掉期市场而不是日历期货。目前,永续掉期的未平仓量相当于比特币市值的1.3%,正接近历史高位。 然而,值得注意的是,过去两周所有期货市场的总杠杆率实际上有所下降(从4月初的2.1%下降到现在的1.9%)。因此,尽管永续掉期未平仓量相对较高,但日历到期期货的资本和杠杆总的转移量更大,导致了整体杠杆率的净下降。

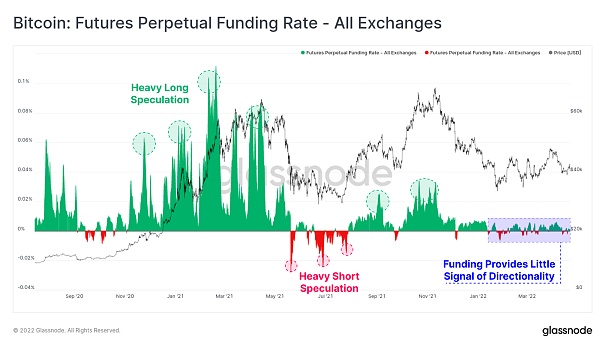

收益率和波动性继续压缩 尽管永续掉期的杠杆率不断上升,但所有期货市场的杠杆率都在下降,这表明相当数量的资本实际上正在离开比特币市场。上述交易量的下降进一步支持了这一趋势。 如果我们看一下永续掉期融资利率,我们可以看到,在2022年的大部分时间里,可用收益率非常低,并且几乎没有方向性偏差。这与2021年上半年以及8月至11月的超看涨的长期猜测以及2021年5月至7月的极端看跌时期形成鲜明对比。

如果我们将永续融资利率折合成年率,并将其与日历期货中可用的三个月滚动基准进行比较,我们可以看到资本流出比特币市场的可能原因。 期货市场的收益率已经压缩至略高于3.0%的水平,这几乎不高于10年期美国国债的收益率(2.9%),并且也显著低于美国最近的CPI通胀率8.5%。交易率下降和未平仓量下降很可能是资本从比特币衍生品流出,向更高收益和潜在更低的感知风险机会流动的征兆。

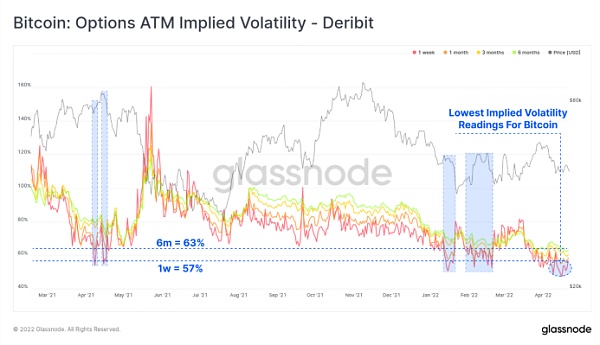

我们还可以看到,期权市场的隐含波动率处于历史低位,在过去几周跌破了60%。在过去的一年中,隐含波动率很少达到这么低的水平,其中大部分是在当前的盘整区间内,该区间几乎包含了年初至今的全年的价格走势。 由于期权市场的隐含波动率较低,期权卖空者与现货和套利期货交易者也处于类似的低收益状态。

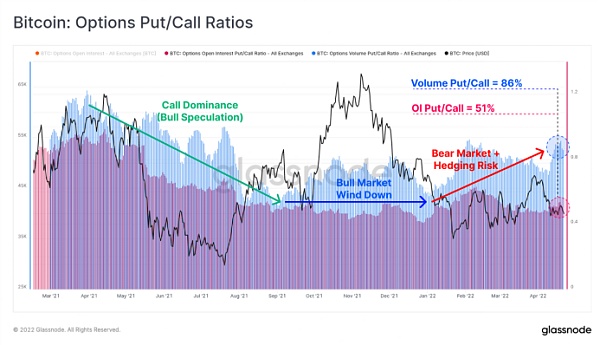

我们还可以看到,与期权交易量(蓝色)和未平仓量(粉色)相关的看跌期权比率的风险管理出现了普遍转变。在2021年的大部分时间里,看涨期权的需求占据主导地位,直到9月,看涨情绪似乎逐渐减弱。随着2022年的开始,更多的看跌情绪占据了上风,对冲下跌风险的需求增加,看跌期权出现了明显的市场偏好。

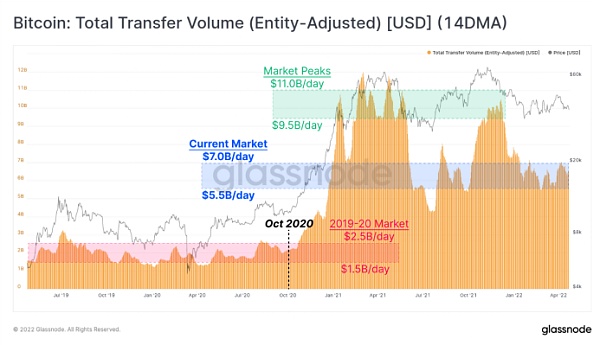

链上交易量的分化 从衍生品市场过渡到链上结算市场,我们可以看到总交易量下降的类似趋势。比特币的网络目前每天的结算价值在55亿美元至70亿美元之间,比牛市峰值时的日结算价值95亿美元至110亿美元减少了约40%。 然而,结算量仍然明显高于2019-2020年度的20亿美元/天,这表明网络利用率出现了净增长。

交易规模的细分似乎也发生了结构性的变化,尤其是在2020年10月之后,下图显示了按美元价值划分的交易量的相对细分,1,000万美元以上的交易规模(深绿色)的主导地位的爆炸式增长非常明显。在2020年10月之前,这些大额交易在重要的日子里仅占交易总量的10%,但现在却一直保持着40%的主导地位。 请注意,这些图表使用了我们的实体调整数据,这些数据过滤掉了非经济交易,如交易所内部钱包管理和实体自我支出。这种对大型交易的持续主导地位很可能反映了机构规模的投资/交易实体、托管人和高净值个人在价值结算方面的真实增长。

进出交易所的转账量一直占整个交易流的很大一部分,因此根据具体情况进行评估很重要。下图显示了经实体调整后的总交易量(蓝色),与以美元计价的外汇流入量(绿色)和流出量(红色)的比较。 首先,我们可以看到流入和流出在规模上通常非常相似,轨迹通常相互叠加,至少在这个规模上如此。目前,外汇流量总额约为每天21亿美元,在流出方面略有优势(11亿美元/天),而流入量为10亿美元/天。

然后,我们可以用总外汇流量(流入量+流出量)和总转账量之间的比率,试图观察与外汇交易主导地位相关的周期性模式。 特别是2016年以来,与外汇流入/流出相关的链上交易量通常在更具有投机性和看涨性的牛市时期(如2016-2017的牛市)增加,以及2019年7月至2021年5月的时期。 相反,在熊市的后期,如2018-19年,以及2021年5月以来,与交易所相关的活动所占份额相对于总价值结算通常会下降。 目前,交易所的交易量约占全部结算价值的32%,这个比例相对较低。这可能表明,从纯粹的投机正在逐渐转向更根本的需求驱动,如场外交易,比特币坚定持有者的积累和托管多重签名设置等。

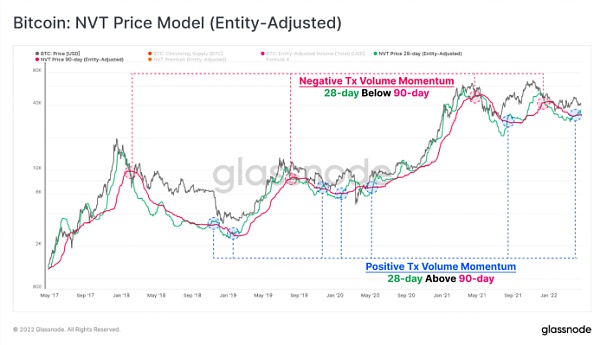

最后,我们可以将这些对总交易量的观察结果,通过Willy Woo首次提出的方法,将它们建模为基本定价模型。NVT价格模型采用NVT比率的2年中位数,并将其乘以当前交易量。因此,由此产生的模型根据用于价值结算的比特币的当前使用水平建立了隐含的估值。 用28天(绿色)和90天(粉色)周期分别建立快信号和慢信号。这两种模型目前对比特币的估值在3.25万美元(90天)到3.61万美元之间,两者都开始触底,并可能反弹出现逆转。值得注意的是最近的积极势头交叉,28日周期突破90日周期上方的速度更快。 从历史上看,这种交叉是建设性的中长期信号。然而,如下图蓝色所示,这些信号确实需要时间的确认才能证明积极的势头正在发挥作用。更大的链上价值结算将触发这两种模型的增加,这暗示潜在基本面更强(反之亦然)。

总结和结论 近年来,比特币衍生品市场已经非常成熟,其基础结构也在不断发展演变。我们已经看到首选工具从日历到期的期货向永续合约市场的明显转变,鉴于数字资产价格解释的便利性以及数字资产存储和交付的成本较低,这个转变是可以预期的。 在过去的12个月,我们看到交易量、隐含波动率和可用的现金和套利收益率缩减到历史低点,这似乎促使一些资本离开比特币领域,寻求更高的回报。由于现金和套利收益率持续低于3.0%,整体通胀率达到8.5%,这种情况的出现的可能会越来越大。 有趣的是,尽管链上结算量同样低迷,但潜在基本面正在形成一种日益增强的(但早期的)趋势。自2020年底以来,超过1,000万美元的交易一直保持着40%的主导地位,而通常与牛市相关的投机性外汇流入和流出的主导地位似乎正在下降。 NVT价格模型的隐含估值仍在3万美元左右的中低点区域,这确实表明多头还有很多工作要做。然而,这些模型可能正开始触底反弹,这是一个值得在未来几周内密切关注的动态。 文章来源:https://insights.glassnode.com 原文作者:Checkmate 原文链接:https://insights.glassnode.com/the-week-onchain-week-17-2022/ 查看更多 —- 编译者/作者:达瓴智库 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

比特币长期基本面趋势正在加强

2022-04-27 达瓴智库 来源:区块链网络

- 上一篇:成都市税务局发行“回眸税收这十年”数字藏品

- 下一篇:除了当头像NFT还有这九大用途

LOADING...

相关阅读:

- 除了当头像NFT还有这九大用途2022-04-27

- 富达将允许用养老金账户投资比特币2022-04-27

- 复盘Juno没收日本巨鲸Token始末:DAO治理的缺陷与改进2022-04-27

- 未来DeFi领域的摩根大通是什么样?2022-04-26

- 去中心化世界里的极端计算完整性2022-04-26