近期与以太坊相关的“大新闻”简直不要太多,创始人V神删微博、以太坊合规、以太坊2.0等重大事件或者新闻让平静的币圈多了一丝激情与期待。最近BISS交易所的ETH杠杆ETF上线,又为不怎么平静的以太坊市场增加了几分可看戏码。 那么以太坊是该做多还是做空?如何做才能让你的资本最大化?

1、以太坊利好不断,真的到了做多的时间? 10月22日,媒体报道称,以太坊创始人Vitalik Buterin自昨日晚间起大量删除已发推特,密集删除其今年2月至9月间的主观言论,包括“我持有占总量0.35%的以太坊”等,此举对于Vitalik来说相当罕见。 消息人士透露,此举或与合规以太坊期货的申报和上线准备有关。 当然,这样的猜测不无道理。 同一天,美国商品期货交易委员会(CFTC)主席Heath Tarbert认为,加密世界将在2020年的某个时候看到以太坊期货合约。Tarbert表示,他“绝对”相信以太坊期货在未来6到12个月内可以交易。本月早些时候,Tarbert首次宣布ether为一种大宗商品,并宣布他的机构将愿意批准以市值计全球第二大加密货币的期货合约。 一旦以太坊期货获得CFTC批准,那么这种虚拟货币向具备主流公信力又迈进了一步。因为同样的事情就曾发生在比特币上。 2017年12月1日,CFTC批准了比特币期货在芝加哥商业交易所 (CME) 和芝加哥期权交易所 (Cboe) 交易比特币期货的利好,也将比特币推向了牛市最后一涨。 可以说,CFTC一旦批准以太坊期货,对以太坊价格可能会有长远的影响。

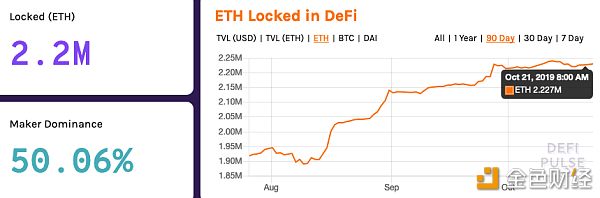

另一方面,以太坊自身的Defi生态发展正如火如荼地进行着,网络中质押的以太坊数量达到222.7万的历史新高,质押的以太坊数量越多,意味着市场中流通的以太坊数量越少,越有利于以太坊价格正向发展。 看起来做多以太坊成为”政治正确“,但真实情况可能要复杂的多。

2、做多?V神说以太坊长期稳定在100美金,让你的弹药先歇歇 加密货币资深投资人曹寅认为,”虽然 ETH2.0 的设计堪称卓越,PoS+信标链+分片+eWASM,脱胎换骨的 ETH2.0 性能远远将超越现在的以太坊,但是,就算比现有TPS强上千倍,仍有极限。” 假设未来各类应用生态大爆发,ETH2.0 迟早有一天也将面临再扩容挑战。 再者,PoS和PoW共识之争仍在发酵。由于以太坊2.0计划采用POS共识,届时依存于以太坊上的矿工将面临”失业“,因此上说以太坊2.0的共识之争必然会爆发。社区内支持 PoW 共识绝对去中心化的开发者和持币者并非少数。 同时,以太坊2.0还必须面对来自Polkadot、Near Protocol、Solana、Harmony、Klaytn、Nervos 等公链的竞争。 这些竞争者也并非等闲之辈,比如 Polkadot 直接就是由前以太坊 CTO Gavin Wood 领衔,Near Protocol 的开发团队有四名ACM金牌,10名决赛选手,Solana团队来自高通核心技术团队。 如果这些竞争者能在至少一年半之内,赶在以太坊2.0之前推出,并且表现出比以太坊更为优秀的性能与可用性,那么以太坊生态还能表现出”即便拥堵不堪,开发者也愿意一试“的吸引力吗? 事实上,早在2019年3月份,加密货币行业研究机构Delphi Digital在报告中指出对以太坊升级之后的经济模型进行了研究。Delphi Digital认为,在切换到PoS机制之后,以太坊网络验证者可能取得的收益最多在每年18.19% ——即使交易费用飙升,达到这个数字的前提是有500万个以太坊在staking状态。更保守地说——也更可能符合实际状况——验证者每年的收益可能在不足5%,甚至低至2%到3%。关于这一收益的经济可持续性,研究者指出: 很明显,网络费用(gas支出)是提高验证者收益的主要驱动力,如果这部分的费用没有显著提升,这种奖励结构在经济上是不可持续的。 Delphi Digital的报告发表之后,迅速引起了社区的讨论。就连Vitalik Buterin也对该研究发表了个人观点。他认为Delphi Digital在报告中描述的“悲惨场景”不太可能会发生。

V神表示,自己并不喜欢做出“土大木或者崩盘”的预测,但他认为以太坊很可能在保持100美元价格的同时成为市值排名第一的加密货币,这就意味着Serenity需要以较低的利润(甚至是负数)运行。 K线图也给出了明确的指示:以太坊价格在178美元和180美元附近面临强劲阻力。

综上,虽然以太坊2.0等升级会产生利好,但同时也要面临升级之后的经济模型问题与并不意味着以太坊价格上涨。 分析这么多,实际上即便V神也无法左右以太坊价格的走势。作为投资者,最悲剧的摸过于在牛市初期爆仓,或者因为本金不足而踏空牛市。那么有没有一种办法,既能够避免爆仓,又可以放大本金呢? 当然有,这就是BISS交易所即将上线的ETH杠杆ETF产品。

3、不爆仓的以太坊杠杆ETF为你指明方向 9月份,币市BISS交易所推出BTC杠杆ETF,受到了市场的强烈欢迎。今日,BISS交易又推出了基于以太坊的杠杆ETF产品,目前即将上线的产品为ETH3倍做多与ETH3倍做空。

部分BISS交易所客户交易截图 杠杆ETF来自传统金融市场,也是传统金融市场十分受欢迎的小众投资产品,是ETF发展中的重大创新。它将杠杆投资技术与ETF相结合,实现了每日对目标指数收益的一定倍数的追踪,从而放大了指数收益。杠杆 ETF的诞生,拓宽了ETF的产品领域,增加了市场深度,为投资者提供了新的投资工具,获得了投资者的认可。 例如,以标普500指数三倍为跟踪目标的杠杆ETF,若当日标普500指数上涨(下跌)1%,则此杠杆 ETF会上涨(下跌)3%。 再例如,BISS交易所推出的杠杆ETF,其标的物是比特币与以太坊,当比特币或者以太坊日涨跌幅为5%时,3倍做多杠杆ETF涨跌幅就是15%。 此外与合约、杠杆产品相比,杠杆ETF有以下三个优势:(1)完全不需要保证金,像购买现货一样一键买入杠杆ETF产品;(2)由于复利作用,杠杆ETF的收益率更高;(3)完全不用担心爆仓问题。 有人可能会问,杠杆ETF居然不会爆仓,为什么呢?详细解释,请参考链接:https://shimo.im/docs/DhwrtP6Dq89pdVrJ ETF在2002年就已问世,然而首只杠杆ETF直到2006年才出现。与传统ETF相比杠杆ETF不但历史较短,而且市场份额也较校据晨星数据统计,截至 2013年2月,美国市场上共有1448只ETF,其中杠杆ETF 才262只,占全部ETF数量的18%。就资产规模而言,杠杆ETF和反向 ETF只有312亿美元,在ETF总规模1.4万亿美元中仅占2.2%。 从数据上看,杠杆ETF在传统金融市场确实属于小众投资品,但是这并不能阻挡其受欢迎程度,而且杠杆ETF在传统金融市场发展较为迅速。 目前,中国的资本市场正处于不断变革的发展期,各种金融创新层出不穷,杠杆ETF一旦推出,将丰富国内方兴未艾的ETF市场,也会为经验丰富、有判断能力和操作能力的投资者提供新的投资工具。而在加密货币市场迅速发展之下,BISS交易所推出杠杆ETF之后,对整个行业也起到了促进作用。 —- 编译者/作者:币市BISS 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

以太坊憋大招 ETH杠杆ETF助你一战成名

2019-10-23 币市BISS 来源:区块链网络

LOADING...

相关阅读:

- 币汐柔:8.1比特币和以太坊逆流而上不断突破新高晚间建议多单为主2020-08-01

- 余恒说币:比特币8.01晚间行情走势详解及后期点位操作指导2020-08-01

- 以太坊上涨造成GPU显卡供应短缺,矿机商向英伟达发难2020-08-01

- 三少解币:8.1BTC再破新高日内涨幅仍在蓄力2020-08-01

- 链上数据显示,比特币被低估,而BTC价格刚刚突破11,600美元的阻力位2020-08-01