过去3年里,比特币一直集中在少数几个机构手中,比特币进行交易结算的方式也在发生变化——比特币交易逐渐移到链下。

摘要 · 如今,比特币的主要应用场景趋向中心化。 · 越来越多的比特币囤积在中心化平台上,不到3年的时间,这一数值增加了700% · 越来越多的交易在链下(场外)完成,交易所的交易量比每日链上的交易量多出300%。 · 作为一种货币,比特币需要结合第三方的链下协议,资产也变得中心化…你可以用比特币买咖啡。 · 作为一种机构化或去中心化的资产,比特币的命运可能取决于一场技术开发与大众接受之间的角逐 · 请谨慎“承诺付款”! 比特币的中心化 在《比特币标准》(The Bitcoin Standard)一书中,Saifedean Ammous谈到了比特币用于银行间结算的未来场景。作者指出,比特币之所以适合这个角色,是因为比特币的供应难度,无人能改变比特币极低的通胀率。而且,比特币能在一小时内以低成本完成国际交易的最终结算,这是目前任何传统结算流程都无法实现的,作者的论点很有说服力。 可能他是对的 多年来,人们提出了大量比特币应用场景。本文探讨了如今最流行的两个场景,以及当前的技术开发和采用如何趋向于比特币的中心化。两个场景分别是都是: · 比特币作为一种资产 · 比特币作为一种现金 比特币的机构化时代已经开启。 比特币作为一种资产 趋势1-链下交易量已经超过链上交易量 比特币在交易所交易量的大幅增长凸显了比特币的交易量不断在攀升。与比特币区块链上的交易量相比,交易所交易量增长的更为明显。 2017年,比特币的日均现货市场交易量仅占链上交易量的1/4。 时间快进到2019年,比特币的日均现货市场交易额是链上交易额的4倍。如今,每日的现货交易额比每日的链上交易额高出10%。 如果再加上衍生品,比特币的场外每日交易总额将比区块链上的转账总额高出300%以上。

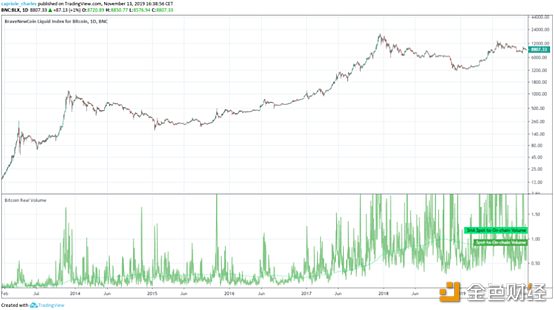

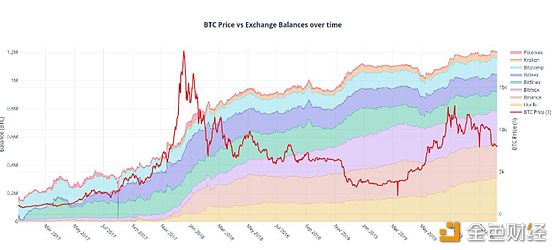

现货交易与链上交易的比率正在上升 [来源:TradingView“比特币的真实交易量”] 比特币的链上交易额从未跌至2017年前的水平。交易所上的高交易占比表明比特币正在进入高频交易时代。交易者每日多次买入卖出比特币头寸。 例如,阿拉米达研究公司(Alameda Research)表示,仅其1亿美元的资本就占比特币全球日交易量的5%。 今天的场外交易量比场内交易量的规模大得多。 趋势2-比特币越来越集中在大型交易所 由于交易量快速增长,与比特币“拥有自己的私人密钥”的最大原则相反,比特币正在迅速地集中于大型交易所。 TokenAnalyst的研究发现,截至2019年10月,前10大交易所存储了6.7%的比特币。这只是基于已知的比特币地址所有权得出的数据,许多其他地址难以链接回中心所有者(交易所),因此真实数据可能要高出更多。 在不到3年的时间里,交易所存储的比特币增长了700%。经历牛熊转换,越来越多的比特币集中在中心化平台上。

不到3年,比特币总供应量在前10大现货交易所的占比已从1%升至6.7% (来源:TokenAnalyst.io) 趋势3-资产运作 绝大多数投资者都希望借助资产运作获得额外的回报。针对今天的比特币持有者而言,市场上已经有12个以上的贷款平台提供被动收益服务。例如,Nexo在短短18个月中,处理了逾10亿美元的加密担保贷款。 大多数此类贷款平台在2019年的年收益率约为8%,这对用户来说,将比特币交由一家机构打理的诱惑力是巨大的。 比特币作为现金 比特币链上结算不可逆转的强壮性,也是它(一个快速支付平台)的弱点所在。比特币区块链每秒只能处理5笔交易,而Visa每秒处理1700笔交易。然而,新比特币解决方案的出台使比特币快速交易的未来成为可能。 目前,所有新方案都涉及比特币的中心化或链下协议的使用。 趋势4:消费比特币 不是所有的交易量都来自纯粹的投资和投机需求。 一部分交易需求可能来自咖啡馆里坐在你对面的人——消费者的消费需求。 以前认为用比特币买一杯咖啡的费用比咖啡自身成本还高的观点,现在站不住脚了。如果你想在日常消费中使用比特币,TenX等平台提供了一种可行方法——TenX的Visa卡。通过Visa卡与现货交易所交互,在销售点快速地将比特币兑换成法币。Visa卡打开了法币世界的大门,让比特币(以及其他货币)在全球接受Visa地方都能使用。 虽然Visa卡可能不是推动比特币消费的最大化方法,但在大多数零售商接受比特币之前,这种方法是非常有效的。 这是比特币机构化的第二个例子。 趋势5-闪电网络 闪电网络是对比特币对可支出性的回应。闪电网络提供“闪电”般的速度和低廉的费用。在链下完成支付,需要最终结算时再将记录放到区块链上。 积累了足够的用户数,就能通过闪电网络在任意地方购买商品。 闪电网络仍处于起步阶段,网络容量仅仅1000万美元左右(见下表)。尽管最近增速有所放缓,但节点数量、渠道和网络容量均同比增长100%以上。

闪电网络容量:网络上大约配置了1000万美元? (来源:Bitcoin Visuals) 比特币要成为一种广泛使用的日常货币,离不开闪电网络、OpenNode和其他链下支付聚合器等应用程序的帮助。 作为货币的比特币不会是链上的比特币。 趋势6-便捷至上 出现了一个有趣的现象,虽然比特币历史上面临着黑客攻击和资金被盗取的风险,但比特币所有者越来越青睐中心化平台的流动性、回报率和易用性。 用户对交易所简单的用户界面独具青睐,就像我们喜欢优步外卖(Uber Eats)一样。无论是否存在固有风险,登录一个精致的网站总比护卫密钥,或连接Ledger冷钱包体验感好的多。但谁知道优步骑手对你的食物动了什么手脚呢? 当前比特币的机构化可能是历史的重演。 黄金也有类似的历史。由于供应有限、低通胀、不易破坏,黄金成为另一种巨大的价值存储手段。但黄金有着笨重、繁琐、安全和运输费用高的缺点。就像比特币的私钥,手里握着金条可能会让人清晰地知道你的所有权。从历史来看,将黄金集中到银行并发行收据和票据“承诺向持有人支付”有一定 的意义。 ? 注意:所有将资产证券化转化为现金的承诺都被打破了 如果比特币作为一种价值储存手段被主流接受,不难想象,许多人都宁愿选择一个“受信任的”、有保险的机构,在安全的前提下管理自己的持仓,并承诺按要求向持有人支付他们的比特币。 机构以比特币背书的稳定币,譬如Wrapped BTC,应该发出警告。如果这些稳定币由于与比特币1:1的兑换、“更大的实用性”、或许瞬时交换和0手续费,越来越受市场的欢迎,但请三思而后行。特别如果这些稳定币由公司、监管机构或央行支持的话,你更要小心。 反方观点-去中心化金融(DeFi) 越来越多的去中心化的、支持区块链的金融应用相继涌现。一个全新的去中心化金融(DeFi)世界诞生了。 DeFi的作用是在没有中介机构的情况下,依靠无需信任且透明的协议完成核心业务交互。它的一个重点场景是让你保留私钥,因此让你在用户之中保留更清晰的去中心化所有权。 今天DeFi最大的应用场景是去中心化交易所(DEX)。尽管去中心化交易所的交易量在不断增长,但与中心化交易所相比仍相形见绌。 今天反对DeFi的一个论点是,除了比特币区块链以外,没有一条链真正地去中心化。中心化团队掌握着更改区块链、更改发行量、逆转恶性事件的最终权力。 虽然今天个人管理比特币私钥有更明确的所有权,但随着时间推移,个人管理私钥可能会招致更大的风险。在一个比特币得到大规模应用,人人都拥有私钥的世界里,会存在自己的问题。想象一下,如果今天人人都把钱藏在床垫下,情况会怎样? 明显的解决方案是比特币私钥管理的个人保险。 然而,在短期内,个人管理比特币的风险,以及保险公司管理一个比特币持有人的分布式网络成本,可能会大于中心化托管机构的风险与成本。这也会导致大多数人倾向于比特币机构化。 未来DeFi可能会出现解决上述问题的方法。例如,一个没有中心化机构的DAO(去中心化自治组织)保险基金。 这将是一个更先进、无需信任的NexusMutual版本,但可能还需要一段时间。 虽然今天比特币的中心化趋势可能只是一时的流行,但真正的去中心化平台要与中心化平台相竞争还需要一段时间。 今天的比特币使用影响 当今所有流行的比特币使用场景有什么共同点?以上6种趋势有什么共同点? 代币越来越集中到少数几个组织手中,越来越多地使用场外交易来进行结算。 比特币的中心化投资和交易正呈现越来越强劲的势头,目前比特币作为货币使用的唯一方案是通过第三方结算或托管。 比特币的命运 今天全球只有1%左右的人口在使用比特币,关于比特币的中心化问题,陪审团仍然持开放态度。直到2019年11月的今天,主要的趋势还是中心化。 比特币作为一种中心化资产的命运,可能最终会变演变为一场与时间赛跑的竞赛。一场横亘在技术开发和大规模应用之间的竞争。 先有鸡还是蛋?自动化的DeFi解决方案(和广泛的信任),私人管理比特币?还是在技术赶上之前,在现有机构中大规模采用比特币和将比特币集中化,更加方便? 如果Saifedean的猜测是正确的,比特币成为21世纪的银行间结算资产,比特币将会持续走向机构化,并最终成为21世纪的黄金标准——比特币标准。 就在80多年前的1933年,罗斯福总统宣布私人持有黄金为非法行为。黄金被迫以每盎司20.67美元的价格向美联储换取黄金支持的纸币。然而,当黄金所有权在1974年重新合法化时,每盎司黄金的价格已升至154美元,而1933年发行的所有纸币如今已不复存在。 那些从1933年起就想长期持有黄金的美国投资者,在接下来的40年里收到了“黄金担保票据”,他们的财富实际上缩水了87%——这一切都要感谢美国政府。 如果比特币有朝一日真的成为银行间的结算资产,期待这次情况会有所改观。 本文作者为 Charles Edwards,翻译由头等仓(First.VIP)_Tracy 提供,转载请保留文末信息! —- 编译者/作者:头等仓 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

越来越多的交易转移到链下,这还是我们期望的比特币吗?

2019-11-26 头等仓 来源:区块链网络

- 上一篇:下车走起 皇子多单收益

- 下一篇:一分钟了解比特币是什么?

LOADING...

相关阅读:

- 币逢源:全网公开比特币多单策略顺利止盈1100点2020-08-01

- 叶云轩:比特币再次上涨? ?空单大军无望2020-08-01

- 币圈方诚:8.1比特币月线收阳继续看涨策略上回落进多2020-08-01

- 紫盈说币:8.1比特币合约K线解析——实战技巧之买入定式(建议收藏)2020-08-01

- 游子:8.1比特币,以太坊接连刷新高,如何把握趋势操作2020-08-01

?

?