文‖小学徒

每一生成或被创造的事物必然是由于某种原因而造成的,因为没有原因,任何东西都创造不出来。——〔古希腊〕柏拉图:《蒂迈欧》 万事必有因,比特币的诞生与当时世界经济大环境息息相关,正是因为糟糕的现实境遇,比特币这个混世大魔王向这个世界宣告了它独一无二的魅力,开启了它狂暴的悲伤和荣光的旅途。 在这个旅途里,它的命运并不顺畅,走得坎坷而多难,而一路相随的当然还有属于它的独特荣光。 (1)

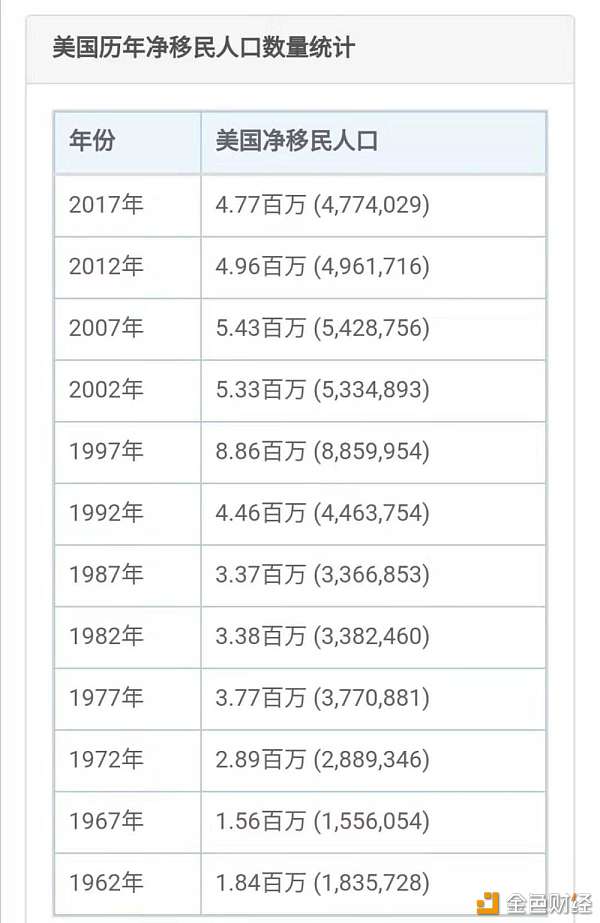

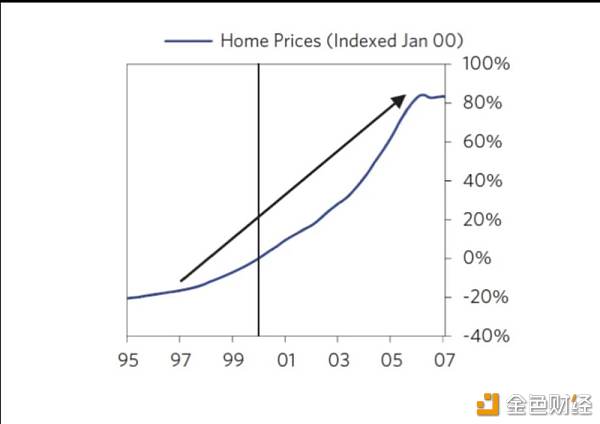

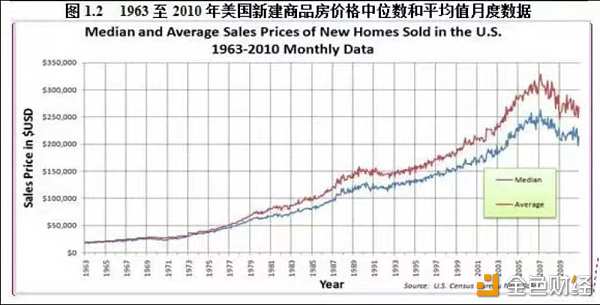

美国的房地产业疯狂发展是在2000年开始。 根据据美国移民统计局数据统计,从1997年开始,美国开始大量涌进新移民,这些新移民的增加,住房是刚需,在很大程度上加速了美国房地产的繁荣发展。

除了本地居民投资在美国楼市之外,来自亚洲和拉美的新移民也在抢购房子,让房价更进一步水涨船高。 房地产丰厚的利润和财富效应,自然引起大量的热钱涌入,大量的热钱开始进入这个市场炒作,进一步推高了房价。 2004到2006年之间,房屋价格上涨了30%,并且相比2000年上涨了80%,这是二战之后美国房屋价格涨幅最大的十年。

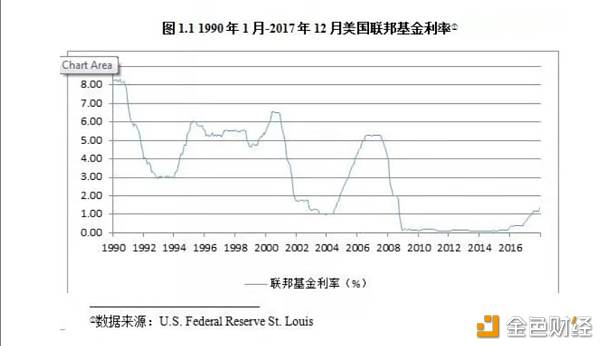

从2001年之后美国联邦基金的利率一路下滑,在2004年更是达到有史以来的最低点1%左右。

在低利率的前提下,这就赤裸裸得表明,美国联邦是大幅实施货币宽松政策的,鼓励银行机构大肆放贷,这给房地产市场注入了巨大的流动性,这进一步导致了投机的疯狂,楼市开始开启了其疯狂的繁荣时期,那时房地产开发商以及一些信用优质的客户在银行机构贷款是很容易贷到款的。房地产商拿钱去投入到房地产的开发当中,而那些信用好的客户则在银行大肆贷款投入到楼市的炒作当中,泡沫开始越推越高。 (2) 从2002年开始,地产商和金融机构通过数据统计慢慢开始发现发现,信用优质的的客户基本消耗殆尽了,剩下的几乎都是资质不佳的穷鬼。其实一个国家内信用优质的客户数量是很有限的,从美国的财产分布图中我们就可以看出这一点。有数据统计显示,美国五分之一的人口是零资产或负资产,这都反映在了1万亿美元的信用卡债务,1.4万亿美元的学生贷款和停滞的薪资上。 那些有钱人该买的房产也都买了。而房地产开发商手中还剩大量过剩的楼盘该怎么处理呢?目前只剩下那些信用不好的穷鬼怎么办?银行机构也着急,因为如果房产商手中的楼盘卖不出去,它们的贷款和利息也就收不回来了,银行就会产生大量的坏账和有毒资产,而这会危害到自身的生存的,那些房产商也着急,自己手中开发的楼盘卖不出去话,那自己的资金链也会断裂,自己也会死翘翘。 那怎么办?那就和银行机构、信用评级机构等勾结起来,想办法把楼盘卖给穷鬼呗。 为了把房子卖出去,可以使用一切手段。银行和金融机构就开始了自己的金融创新,它们开发了一种低利率环境下针对低收入人群的金融产品,也就是我们常说的次级贷。 从2001年以后因为美国利率一路下滑,贷款利率非常低,某些金融机构一边从市场发行债券融入资金,一边把拿融来的资金给资质不佳的客户提供贷款。当然,次级贷的利率一般比普通贷款利率要高,金融机构在中间能赚到更大的利差。 次级贷像一个重磅的核弹头,潘多拉的魔盒被打开了,次级贷在市场上引起了巨大的反响。 (3) 次级贷创造出来的新贷款主体让原本毫无信用的穷鬼也能获得银行贷款去买房,于是大量的次级贷款流向了打零工的无业人员,脱衣舞娘、拉美移民等等。不管资质多差,都能贷款买房。

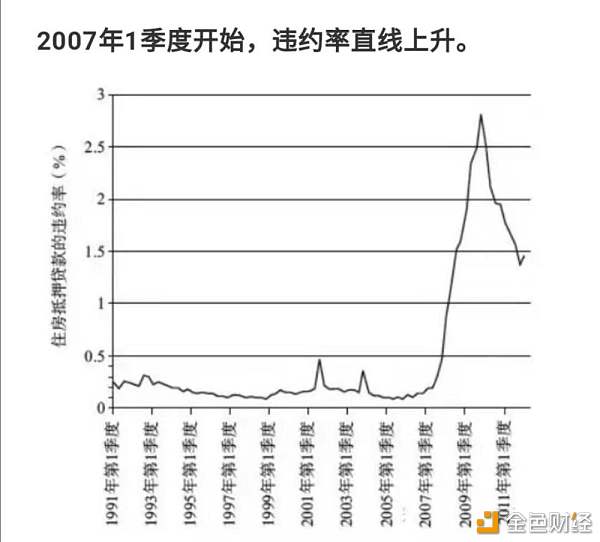

美国房产从2002年开始又重新热闹起来了,房价不断上扬,那时的信念是买到房子即是赚到,因为房价不断高涨,银行和金融机构把房产证券化,打包成数以亿计份的证券资产,卖到全世界各地。 美好的生活持续不了几年,2007年之后美国联邦开始一路加息,那些穷鬼原本收入就不高,现在又遇上加息,于是在2007年发生了大规模的贷款和利息归还违约,违约人数几乎成直线上升。

恐慌的情绪蔓延,房产价格不断开始下跌,违约人开始蔓延到大资本机构,比如雷曼兄弟集团、花旗集团等。 (4) 金融危机开始慢慢发酵,从美国开启的金融危机像是“蝴蝶效应”一样,最终演变成蔓延全球的金融危机风暴。

2007年2月13日,汇丰控股增加次级贷款坏账18亿美元,3月13濒临破产;7月19日,美国第五大投行的贝尔斯登旗下的对冲基金濒临瓦解,8月5日,总裁辞职;8月22日美联储向金融系统注资37·5亿美元;23日70亿美元,28日95亿美元,29日52.5亿美元,30日100亿美元。

(2008年9月份美国雷曼兄弟集团破产) 2008年1月15日花旗宣布四季度亏损98.3亿美元;1月17日美林四季度亏损98.3亿美元;9月7日美国接管最大的两家房屋抵押贷款公司(房利美和房地美);9月15日雷曼申请美国史上最大的破产债务6130亿美元,申请破产;9月18日美联储注资1800亿美元,以缓解货币市场的吃紧状况;9月21日华尔街五大独立投资银行最后两家(摩根士丹利和高盛)获批转为银行控股公司,接受美联储的监管。

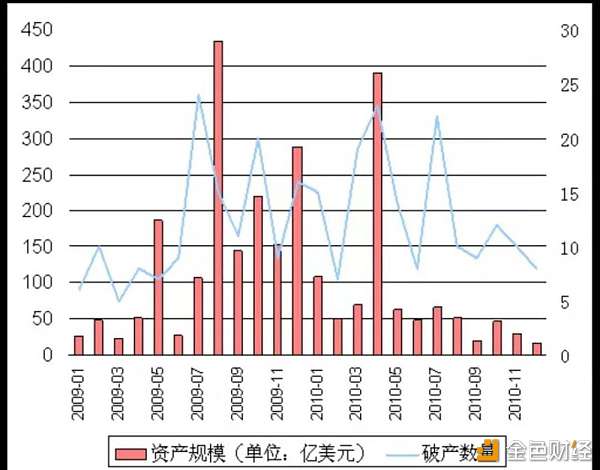

(美国银行破产数和资产规模) 各国大大小小的银行、金融机构、企业、工厂纷纷倒闭、破产,世界经济遭到了巨大的破坏,许多人失业,中产阶级的财富被掠夺一空,穷困潦倒,无家可归。

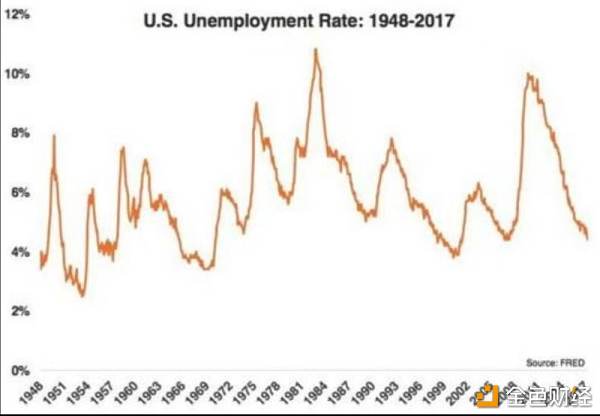

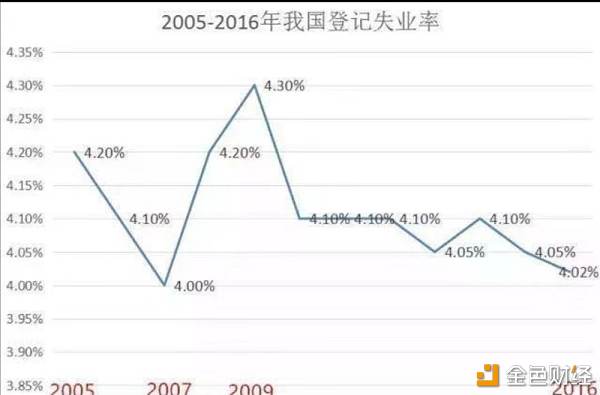

2008年美国、欧洲失业率上升10%,留下了巨大的后遗症,并且蔓延全球,对贫困阶层的人民和国家造成更加沉重的打击。美国消费者减少消费,缩紧钱袋,美国进口缩减,中国的制造业下滑,超过1000万中国的打工者失业。新加坡出口缩减约30%。

美国国内,房产被收回,大量的空闲房产若出售,价格将会变得极其低廉,银行并不打算减价出售,闲置在街边,长期得不到保养。人民无家可居,因为无法支付高额的房贷、车贷,于是露宿街头、公园,没有工作。

这场金融危机导致2008年美国以及全世界陷入自1929—1933年经济大危机以来最严重的经济危机,世界经济衰退,失业率高涨,社会动荡。 而2007和2008年的金融危机的根本原因就在于:华尔街银行和金融机构给没有还款能力的穷鬼肆无忌惮地发放大量的房贷,并通过金融工具(房产证券化,卖证券),将这种风险放大无数倍。 (5) 2008年美国次贷危机引发的全球金融危机蔓延全球,引发美国和欧洲国家债权危机,全球经济衰退,美国通过不断增发美元的方式向外输出美元,加剧了全球的“通货膨胀”,各国人民手中的货币大幅贬值和缩水,正是在此背景下,中本聪看到了主权信用货币的脆弱性、虚伪性和难以控制性以及主权央行印钞的纪律不严格性,丧失了契约精神,权力庞大的金融机构和银行肆无忌惮地掠夺人们手中的财富。 于是他就开始思考能不能有这样一种现金支付体系:不需要一个中心来记账,中间不需要金融机构,大家都有记账的权力,货币不能超发,整个账本完全公开透明,十分公平。 这便是比特币产生的根本原因和动机。2008年11月1日,中本聪在一个讨论信息加密的邮件组中发表了一篇文章「比特币:一种点对点的电子现金系统」,比特币概念由此正式诞生。

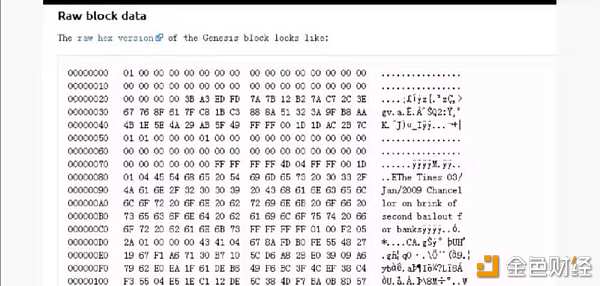

2009年1月3日,中本聪(有可能是一个人或者一个团队)在芬兰赫尔辛基某小型服务器中用C语言打包了第一个比特币区块,里面包含了50枚比特币,比特币正式宣告诞生了。

它的诞生却有着重大的意义,它撕下了主权信用货币的滥发和妄图保持价值的虚伪性,是对主权货币的抗争,是对主权信用货币劫富济贫体系的极大嘲讽。

2009年1月3日,《泰晤土报》头条以“Chancellor onbrink of second bailout for banks”作为标题,说英国财政大臣正处于实施第二轮银行救助的边缘,英国央行将对国内的银行进行财政救助,也就是政府要印钞票来借钱给银行。中本聪(Satoshi Nakamotonotorious)在其构建的数字密码货币——比特币系统的第一个创世区块把这则新闻写了进去“Chancellor on brink of second bailout for banks” ,这句话极为鲜明地表达了中本聪对银行体系和信用货币的失望、厌恶和嘲讽之情。

在比特币系统里,一切开始时都是公平的,也不存在着滥发和通货膨胀,人人皆是自己财产的主人,没有人可以掠夺公民个人的财产,保证了个人私有财产的神圣性。 它表面在某些时候,人们的大规模交易并不需要主权银行的背书,在这里比特币即是信任,它便是价值的本身。 结语 公平公正公开透明,这就是它诞生的光荣——比特币,它的路途注定不平凡,注定是伟大而不朽的,主权政府一切对它的非议和企图猎杀皆是对它意义非凡的嫉妒和憎恨。 荣光总是伴随着恶意,可恶意总杀不死它顽强的生命。 正如古希腊哲学家柏拉图在《蒂迈欧》中所言的那样:“每一生成或被创造的事物必然是由于某种原因而造成的,因为没有原因,任何东西都创造不出来。” 比特币代表着一个更美好世界的希望,这是一个打破铸币权垄断,让所有人都能通过计算机与互联网自由交易的网络体系。 中本聪对于自己创造的比特币说过一句很硬核的话:“如果你不相信我,或者不明白,我没有时间说服你,对不起。” 它的光荣只属于信任它的人和欣赏它的人,他们会从中得到巨大的价值。

—- 编译者/作者:小学徒 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

比特的荣光与悲伤——缘起(一)

2019-12-09 小学徒 来源:区块链网络

LOADING...

相关阅读:

- BTC链上交易数对比昨日增加8.88%2020-08-01

- 迷恋比特币的区块链依然稚嫩2020-08-01

- ALOKEX合约“拍了拍”你可爱的小脸蛋 喊你来ALOKEX玩合约2020-08-01

- 比特币价格又创新高2020-08-01

- 8.1比特币再创新高,抓住机会把握利润2020-08-01