本期内容: 一周DeFi数据:Defi生态锁仓资金降至12.9亿美元,较上周减少18.16%全面解读闪电贷:为什么闪电攻击将成为新常态?DeFi保险该不该买?深度对比Nexus Mutual和opynDeFi的存在,或使ProgPoW升级短期成为泡影首个基于zkRollup技术的DEX上线,结算成本还不到一厘借贷平台 Compound 发行治理代币,探索去中心化治理之道总结 根据dapptotal统计的Defi数据显示,上周DeFi应用锁仓总值下降明显,截至目前约为12.9亿美元,较上周减少18.16%,其中Maker锁仓4.5621亿美元,占比35.01%,EOSREX锁仓2.3718亿美元,占比18.35%,Edgeware锁仓1.6亿美元,占比12.43%。

另外,数据显示,当前Defi生态的ETH锁仓量约为370万ETH,同比上周增长约4万ETH。 全面解读闪电贷:为什么闪电攻击将成为新常态? 针对近期的bZx攻击事件,Dragonfly Capital 管理合伙人Haseeb Qureshi撰文表示: “近期的 bZx 黑客攻击让我们管中窥豹,我怀疑这仅仅是个开头而已。为何闪电贷成为攻击者的利器?主要有两个原因。 很多黑客攻击需要大量的前置资金(例如操纵 Oracle 币价格)。如果你 1000 万美元的 ETH 取得正收益,那应该不是什么套利交易。短期贷款可以最大程度地减少攻击者的污点。如果我有一个如何以 1000 万美元的 ETH 操纵 Oracle 币 的想法,即使我拥有那么多的 ETH,我可能也不想用自己的资金来冒险。我的 ETH 可能沾染污点,交易所可能会拒绝我的存款,洗钱难度大大增加。有风险!但是,如果我用闪电贷贷出 1000 万美元,谁在乎呢?各方都会有收益。我的贷款来源——dYdX 的抵押池不会被污染, dYdX 的污染某种程度上消失了。” 因此,其认为闪电攻击还会不断发生,而闪电贷的存在,也给以太坊带来了一个新的理由去尽快过渡到以太坊 2.0。 文章链接:https://www.8btc.com/media/561659 DeFi保险该不该买?深入对比Nexus Mutual和opyn 上面我们提到了bZx攻击事件,并且Dragonfly Capital管理合伙人还认为类似的闪电攻击还会发生,那如何应对呢? 显然,保险应用自如而然会成为DeFi玩家的关注点,然而,当前DeFi生态当中的保险应用,依旧是处于一个非常早期的阶段,例如Nexus Mutual和opyn就是其中较突出的两个例子,而它们目前的规模都是非常小的,像Nexus Mutual的有效保额才刚超过300万美元,涉及的保险单仅有239笔,其中被保金额最多的几个平台分别为:

flexa (77万美元);compound (52.6万美元);dydx (47.4万美元);MakerDAO(29.4万美元) ;ParaSwap (22万美元);Uniswap (21.5万美元)

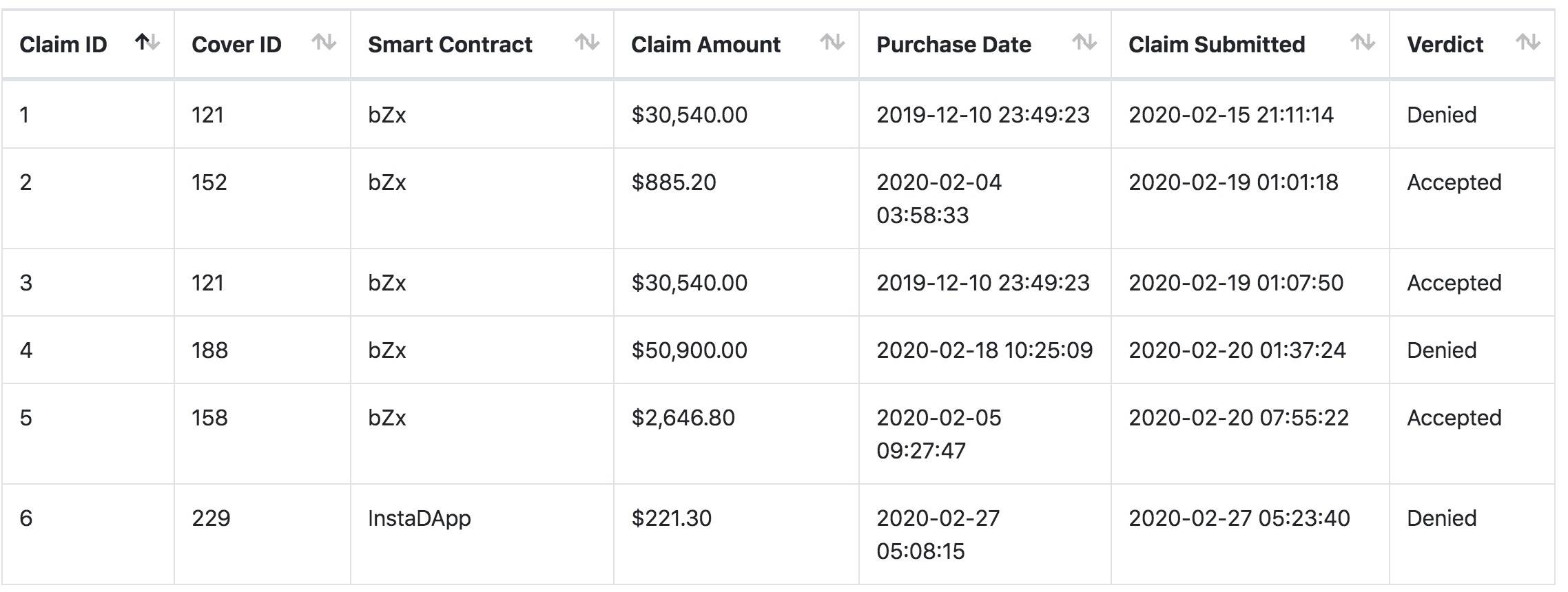

另外,近期Nexus Mutual还为相关保单进行了赔付,但有意思的是,其并不是赔付了每个索赔单,至今的6笔索赔单中,仅有三笔获得了批准,下面是详细情况:

第一笔bZx的30,000 DAI索赔单遭到拒绝,8位评估员中有7位投了否决票;第二笔bZx的4 ETH 索赔单被接受,4位评估员全部投了准许票;第三笔bZx的30,000 DAI索赔单被接受,10位评估员中有9位投了准许票(有意思的是,这笔索赔单其实是第一笔单子的重申请);第四笔bZx的50,000 DAI索赔单遭到了拒绝,投保人是在bZx遭遇第一次攻击和第二次攻击之间的期间购买的,而第二次bZx攻击属于预言机问题;第五笔bZx的2,600 DAI索赔单被接受;第六笔InstaDApp的索赔单遭到了拒绝;

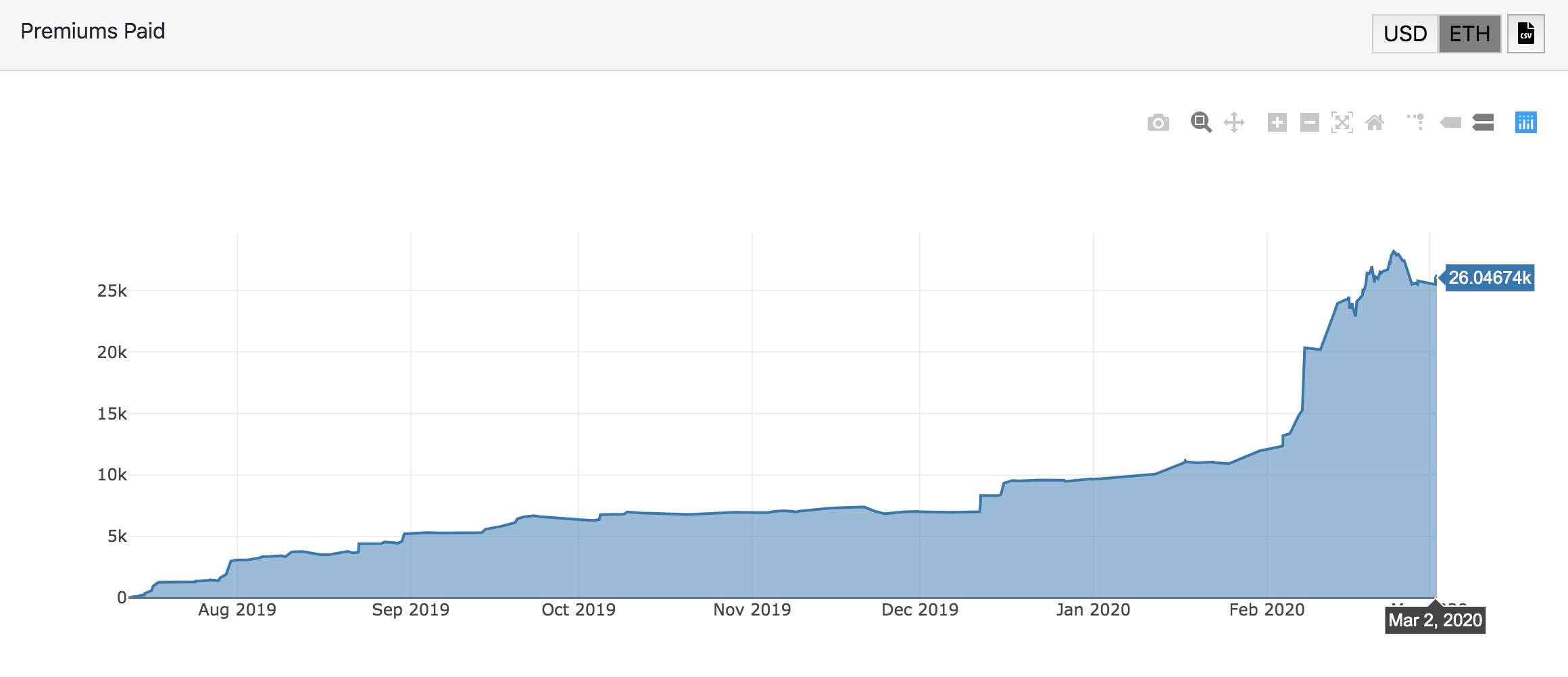

那这些赔付单的钱是从哪里来的呢?理论上来说,应该是保单涉及到的保险金。 例如当前投保人在该平台上投保了一笔价值10000美元的单子,并且持续时间选择5个月,则其需要为此支付的保险金大约为54美元,因此,至今Nexus Mutual获得的保险费其实是非常少的(目前大约只有2.6万美金的样子)。

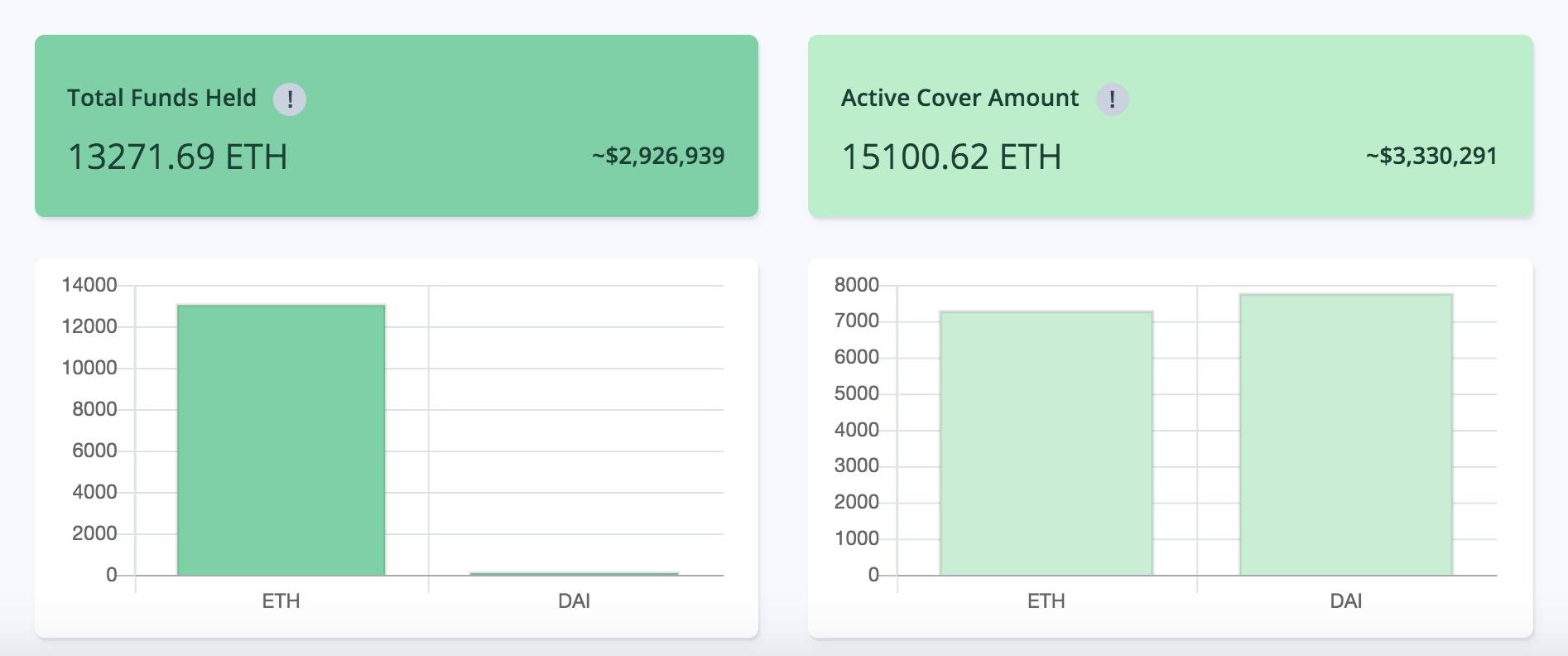

而另一个资金来源,则是参保的进入门槛——会员费:在参与保单之前,你需要成为其会员,这需要进行KYC,以及缴纳一笔0.002ETH的一次性会员费,而其至今的保单仅有239个,因此Nexus Mutual涉及到的会员费目前大约只有0.478 ETH。 如果仅仅依靠这些资金,Nexus Mutual连赔付出去的几笔单子(共约3.34万美元)也是没法支付的。 那如何保证参保人能够获得赔偿呢? 这就涉及到抵押资产铸造保险token(NXM)了,具体的机制本文不多做介绍,直接给出相关数据:目前参与者在Nexus Mutual合约中抵押的资产大约为13271.69 ETH,而涉及保单的总金额大约为15100.62 ETH。

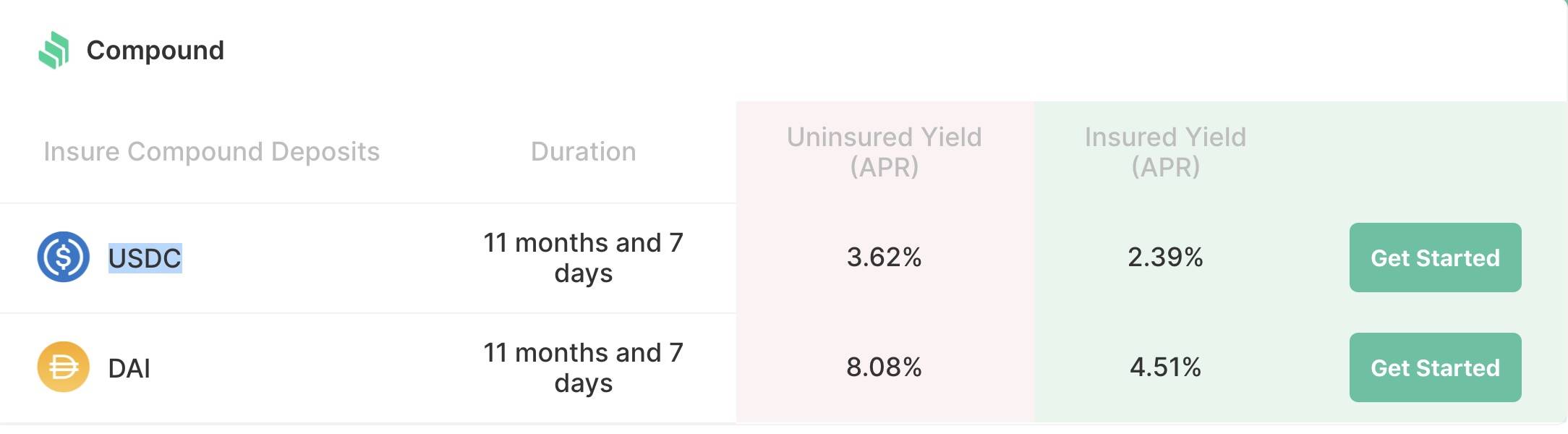

因此,综上所述,在未来的一段时间里,假设类似的黑客事件再次发生,并且参与者对相关资产进行了投保,那其能否获得赔付,可能会取决于以下几个因素: 攻击的性质,例如攻击属于预言机问题的话,索赔会遭到拒绝,类似的拒绝理由还有很多(可以参考这里);索赔发起的时间,例如30,000 DAI索赔单,其第一次遭遇了拒绝,第二次却被接受,这主要是和投票者对攻击事件的看法有关;索赔的金额,如果发起的索赔单金额过大,远远超过了资金池能够承受的范围,则可能会遭到拒绝(注:目前笔者观察到的最大的一笔Nexus Mutual保单,是针对Flexa平台的一笔,其涉及金额达到了21.7万美元,如果发生黑客事件,参保人发起索赔后,是有可能被投票人拒绝的)索赔的性质,如果保单是在漏洞被公开后投保的,则出事后可能无法获得赔偿(为了防止骗保);资产池的资金与承保所需资金的比率(MCR%),高于100%的比率意味着当前平台处于健康的状态,投票人会根据该比例判断是否理赔; 而为了提高MCR比率,Nexus Mutual正在着手修改保险定价方面的规则,总体上而言,保险费用会整体上涨,而大单子的费率会相对较低。 再来简单说说Opyn平台,与Nexus Mutual不同,Opyn平台的保险是基于衍生品方法的,其目前为Compound提供存款保险服务(特别是DAI和USDC存款)。而保险定价,是基于Uniswap上oToken的市场价格决定的。而假设你在Compound上的存款出现了问题,理论上你可以在任何时候提出索赔,并获得赔款,以下是后台自动发生的事情: 你把自己的USDC/DAI发送到Compound,由于发生了黑客事件或其它危机,导致这些币的价值出现了折损;你把保险代币发送回协议;你立即收到ETH支付的保险金; 那谁在提供保险呢?Opyn是一个双边市场,任何有兴趣抵押ETH并赚取保险费的个人都可以提供保险。这是一个过度抵押设计的市场,其最低担保比率为160%,这意味着,每1美元的保险,背后都有1.6美元的资金是被锁定的,而这些提供保险的人,可以在Uniswap上向保险买家出售oToken并赚取保费,也可以将oToken添加到Uniswap池中,并从其他用户的交易活动中赚取交易费用。 然而,这也使得参与者需面临USDC、Compound、Opyn以及Maker协议的风险,如果出现了不良事件导致相关协议被黑,参与者可能会失去部分或全部抵押品。 而对于参保人而言,其面临的就是DAI和USDC年化收益降低的问题,例如DAI的年化收益在未参保之前大约为8.08%,而参保后大约只有4.49%。

由于该协议刚在以太坊主网上线不久,目前尚未出过赔付单,其设计的合理性尚未得到过验证。 总的来说,Opyn和Nexus Mutual虽然都属于DeFi保险平台,但它们擅长服务的市场是不同的,其中: Opyn需要过度抵押,最低为160%,而Nexus Mutual的设计则是低抵押;Nexus Mutual针对的是极端风险的情况,因此索赔程序会相对复杂一些,其保险费也相对便宜;Opyn面对的是高可能性的情况,索赔可能会容易一些,但保险费用也相对更高; DeFi的存在,或使ProgPoW升级短期成为泡影 近期,以太坊社区关于ProgPoW哈希算法的争论再次成为焦点,部分开发者希望将其纳入到下一次硬分叉升级,但这也遭到了很多社区成员的强烈反对,例如MakerDAO 风险管理负责人Cyrus Younessi就发文表示: “由于 ProgPoW 算法,去中心化金融(DeFi)将会处于风险。如果你关心基于抵押的 DeFi 系统,比如 Maker/Dai、Compund、dYdX 等,请考虑下自己对待 ProgPoW 的立场,我认为当前首要任务是防止有争议的分裂,而不是批准 / 拒绝 ProgPoW (PP)。 如果 ProgPoW 算法被推动实施,以太坊很可能会出现有争议的分裂,因为肯定有人希望让非 ProgPoW 区块链也具有足够的经济价值。即便分裂只是暂时性的,大量抵押品也会立即被清算。” 文章链接:https://www.8btc.com/article/562481 目前来看,ProgPoW短期很可能不会被以太坊社区接纳。 首个基于zkRollup技术的DEX上线,结算成本还不到一厘 上周,基于zkRollup技术的首个非托管DEX Loopring在以太坊主网上线,其在当前以太坊PoW链上的理论TPS最高可支持2,025,但由于中继层瓶颈的存在,目前仅支持了100 TPS。 而在优化零知识证明libsnark源代码之后,Loopring的结算成本可进一步降低至每笔交易0.000124美元(100万笔交易124美元),证明成本则降低到每笔交易0.000042美元(100万笔交易42美元),这一改进大大降低了参与者的交易成本。 链接:https://medium.com/loopring-protocol/zksnark-prover-optimizations-3e9a3e5578c0 当然,拥有这些技术优势,并不意味着Loopring一定会取得好的成绩,例如,目前该平台还存在着流动性不足等问题,而这些则属于运营的范畴。 借贷平台 Compound 发行治理代币,探索去中心化治理之道 上周,借贷平台 Compound宣布发布治理代币COMP,创造一个由代币持有者所组织的社群,赋予社群提案、表决、实施等对协议进行更改的权限,借此取代目前开发团队的中心化治理。 而当前很多DeFi协议的管理者密钥,实际是由开发团队控制的,这也被很多人诟病,而类似Compound这样的探索,是值得关注的。 文章链接:https://www.8btc.com/media/561527 总结 尽管近期的bZx攻击事件给Defi生态造成了很多负面影响,但其也称托出了保险应用的价值,当然,目前相关的应用也是处于探索的初期阶段,而它们的设计是否合理,这还需要有更多的实际验证。而Fcoin的暴雷事件,也再次提醒了我们中心化平台存在的问题,这也是DeFi存在的意义,而类似zkRollup这样的技术,可以大大减少用户对中心化交易平台的依赖。 —- 编译者/作者:洒脱喜 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

DeFi周选丨闪电攻击或成新常态,该不该为DeFi买个保险?

2020-03-02 洒脱喜 来源:区块链网络

LOADING...

相关阅读:

- 来自衍生品市场的乐观情绪可能会随着Ripple,以太坊经典,Uniswap,DeF2020-08-01

- 基于DeFi的流动性挖矿Yield Farming2020-08-01

- DeFi聚合器正在爆发,原因何在2020-08-01

- Number One(NBO)是什么?横空出世?2020-08-01

- 锁定DeFi的总价值创下了$ 4B的新ATH2020-08-01