虽然我前几天连续写了2篇文章呼吁,金融危机来了,币圈也危险了。 但是,大家似乎根本不相信,还是沉浸在对减产牛市的美好期待中。最可悲的是,一大票的分析师还在喊大家做多。 作为金融行业的一员,我实在不愿意看到这么多朋友,许多年辛辛苦苦攒下的钱,就在一场危机下全部献给资本家。 所以,就有了这篇文章。 还是先说观点。 一场50年一遇的全球性的经济危机已经开始了,这场危机的严重程度甚至超过2008年的金融危机。 由于中美两国是目前全球最大的两个经济体,所以下面的分析将主要以他们为对象进行论证。 下面我就从宏观和微观两个层面来分析。 宏观层面 估计大家都听过一句话:人生发财靠康波。

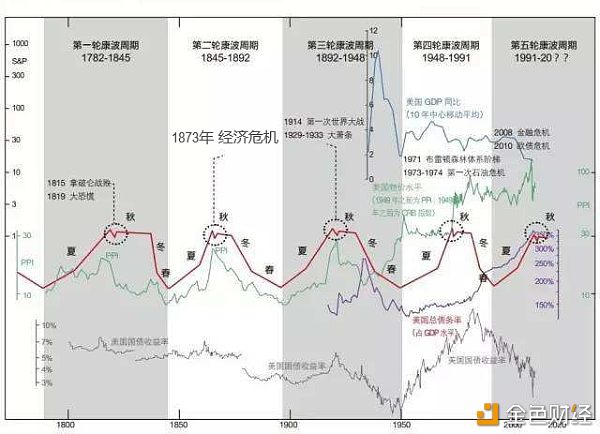

这里面的康波值得是经济学中的“康波周期理论”,它是1926年由俄国经济学家康德拉季耶夫提出的,一个康波周期是40-60年的时间。 因此,人的一生差不多只能经历一次康波周期。

按照康波周期理论推算,目前我们正处于第五次康波周期中的萧条期。 并且,经济每次从衰退期到萧条期的过渡阶段都会爆发全球性的经济危机。 第二次康波周期,1873年的萧条期一开始就爆发经济危机。 第三次康波周期,1929-1933年,从美国开始的全球经济大萧条。 第四次康波周期,1973-1974年,全世界爆发石油危机。 而2020年,正好处于第五次康波周期从衰退期到萧条期的过渡阶段,由于经济发展的周期性,所以一场全球性的经济危机必然会爆发。 美林时钟理论 美林投资时钟是2004年由美国投行美林证券,根据大经济周期提出的投资理论。 它把经济周期分为4个阶段: 复苏期、过热期、滞涨期、衰退期。并在不同的时期给出相对较优的资产配置模型。

按照美林时钟的周期理论,在经济滞涨期,会出现股票暴跌的现象,这个时候资产配置应该是现金为主。 目前的经济行情正好印证了这个理论。过去的一个月,美国道琼斯指数暴跌超过20%,跌掉的市值已经超过整个A股市值,跌幅已经达到了2008年次贷危机最严重的时期。 在此之前,?股神巴菲特在2020年致股东信中提到,截至2019年年末,伯克希尔·哈撒韦持有价值近1300亿美元的现金(含短期债券)储备。

巴菲特老爷子叱咤股市几十年,一直深谙价值投资的真谛。他自己提出一个“巴菲特指数”, 即股票总市值对GDP的比值。 历史上,巴菲特指数曾2次成功预警股市泡沫。 在2000年互联网泡沫破裂前,“巴菲特指数”高达146%,2008年金融危机前该指数也曾高达137%,这两次危机巴菲特老爷子也是早早地囤积现金,等到市场恐慌到极点,再拿着大量的现金去抄底大批的低价优质资产。 而在这次暴跌之前,美股总市值已经是美国GDP总量的158%!可以说,巴老爷子又一次提前预见到危机的爆发。 微观层面 有人总结过金融危机的10大征兆:股市暴跌、资本大规模外逃、银行信用危机 、企业债务违约明显上升、资产价格泡沫严重、货币大幅贬值、整体经济下滑、企业或居民的负债率高企、企业利润或居民收入大幅下滑、带8的周期。 这其中,资本大规模外逃是针对一个国家的,带8的周期有点像玄学,这两个先不考虑。在剩余的8个征兆中,只要符合3个就说明危机来了。 我们就来分析一下其中几个指标。 首先,股市暴跌。 这就不用多说了,最近一个月,好像除了中国股市,全世界的股市都出现连续暴跌。 其次,是债务水平。 政府债也就是国债,可以通过“国债负担率”这个指标来衡量。 国际公认的国债负担率的警戒线为发达国家不超过60%,发展中国家不超过45%。 下图是2019年,世界各国的国债负担率分布图。

从图中可以看到,国债负担率最高的是日本——238%,美国是105%,中国(12点钟方向绿色版块)是47%。

我们在跟2010年爆发欧债危机时的欧洲各国的国债负担率做个对比,就会发现,全球的主要资本主义国家的债务水平已经到了崩溃的边缘了。 然后,我们看资产价格泡沫。 我们一大家最熟悉的房地产来说。 2019年,中国房地产的总市值达到470亿,超过美国、日本和欧盟的总和。

我们都知道美国股市经过长达10年的牛市,泡沫已经非常严重了。 但是,从上图可以看出,中国楼市的泡沫可以说有过之而无不及。 所以,你会看到,从2017年开始,我们的中国首富老王就开始抛售旗下的商业地产;随后复星集团、海航资本等在海外投资大量地产的企业都被约谈,要求降低企业负债。 中国的一二线城市的房价,大概也是从2017年开始,就在政府的严厉调控下开始往下走。 直到2019年,SOHO中国的老潘也开始大甩卖了。其中包括望京SOHO、银河SOHO、建外SOHO、SOHO东海广场、SOHO中山广场的部分资产等5处。 相信很多人对这些地标性建筑都有所耳闻吧,都是超一线城市的核心地段,有点常识的人都能看出来,这是多么好的资产——但是也卖了,为了降低企业负债率。 房地产行业是个高负债行业,整体负债率能达到80%以上。也就是说,房地产公司都是向银行借钱盖房子,而且一借就是好几年,等房子盖好卖出去再还钱。 世界上最有名的房地产泡沫要数20世纪90年代的日本房地产泡沫了。 那时候日本的房地产泡沫疯狂到什么程度呢?? 那时整个日本的房地产总市值可以买下4个美国,东京郊区的29个农户拆迁,当时给他们的拆迁款是8亿日元,而他们29户一年的总收入只有100万日元,拆迁款够他们工作800年... 以至于1990年之后,日本的房地产泡沫破裂之后,日本的经济至今30多年都没有能回到泡沫破裂前的水平! 所以,我们中国政府说要降杠杆,坚持住房不炒,绝不是一句空话,也决定不是一时兴起,这至少要是5-8年甚至更长的政策。 最后,我们说说居民和企业的负债率。 就在刚刚过去的2019年,失信被执行人名单成了被热议的名词。 所谓的失信被执行人,就是我们常说的老赖,欠了钱不还的人。 就在锤子科技的罗永浩和国民老公王思聪被列入失信被执行名单之后,这个词就一度霸占各大媒体的热搜排行榜。 截止2020年3月11日,全国失信被执行人573.5万之多。这其中,既包括自然人,也包括公司法人或组织。

当一件事被炒到全民皆知的时候,一定是到了非常严重的程度,就像股市大牛市的时候,大妈都会去开户炒股。 以上的种种迹象和指标都证明,目前全球都处在一个极其危险的境地,而这次新型冠状病毒疫情的全球爆发,就成了压死骆驼的最后一根稻草。 综上所述,这次经济危机并不是疫情造成的,疫情只不过是个刺,把这个本来就岌岌可危的经济泡沫给捅破了。即使今年没有爆发疫情,这次危机也会在不远的未来,被其他什么东西给引爆。 而危机一旦爆发,也绝不是一两个月就能解决的,一次大危机从开始到结束,至少要经历1年以上的时间。所以,请所有的投资者做好心理准备。 至于本次经济危机中,BTC能否成为避险资产,我在之前的文章《全球股市危在旦夕,币圈能否独善其身?》中有做分析,在此就不做赘述。 但是,大家也不用为未来感到绝望。因为,危机危机,“危”中有“机”。每一场危机的背后,往往蕴含着巨大的机会。 所以,下一篇文章,我会分析这次危机中蕴含的巨大机会,这将是改变许多人命运的历史性机遇! 敬请期待。 文章来源于公众号《交易空间》 —- 编译者/作者:交易王者 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

比特币和全球股市崩盘的必然性分析

2020-03-13 交易王者 来源:区块链网络

LOADING...

相关阅读:

- 忽悠指数第20弹:哥伦布星球GMPC?2020-07-31

- PGS:项目方 ,交易所,社区的联合收割2020-07-31

- 富达发表比特币投资论文2020-07-31

- 该骨折模型表明XRP可能很快会增加抛物线2020-07-31

- 币圈策略师:7.31比特币行情分析以及操作点位2020-07-31