原文标题:《亲历历史(一)| 股价、币价、油价历史级大跌的宏观原因》 原文作者:本文作者林榕,Matrixport 高级副总裁,借贷及支付线负责人。曾任德意志银行环球市场部副总裁,从事外汇及利率结构衍生品销售交易;任蚂蚁金服高级专家,从事区块链跨境汇款、国际资金支付网络搭建。 自 3 月 9 日油价大跌开始,我们接连经历了美股四次熔断、币价 40% 爆跌、Defi 清算及攻击事件、原油期货负价……一连串历史级的金融市场事件。 本系列文章将先解析这次市场震荡的宏观因素,并分析在加密金融圈内,中心化金融 Cefi 和去中心化金融 Defi 对市场的风控应对方法,希望能与各位一起探讨 Cefi 与 Defi 未来之路。 自 3 月 9 日油价大跌开始,我们接连经历了美股四次熔断、币价 40% 爆跌、Defi 清算及攻击事件、原油期货负价……一连串历史级的金融市场事件。 一、美股大起大落:谁是背后推手? 2009 年,我们熟悉的超市巨头沃尔玛净利润接近 134 亿美金,美股年底收盘在 53.45 美金。 2019 年,沃尔玛的净利润一路腰斩到 67 亿美金。这期间,股价却上涨了 122%。 十年间,是谁在买他们家的股票?

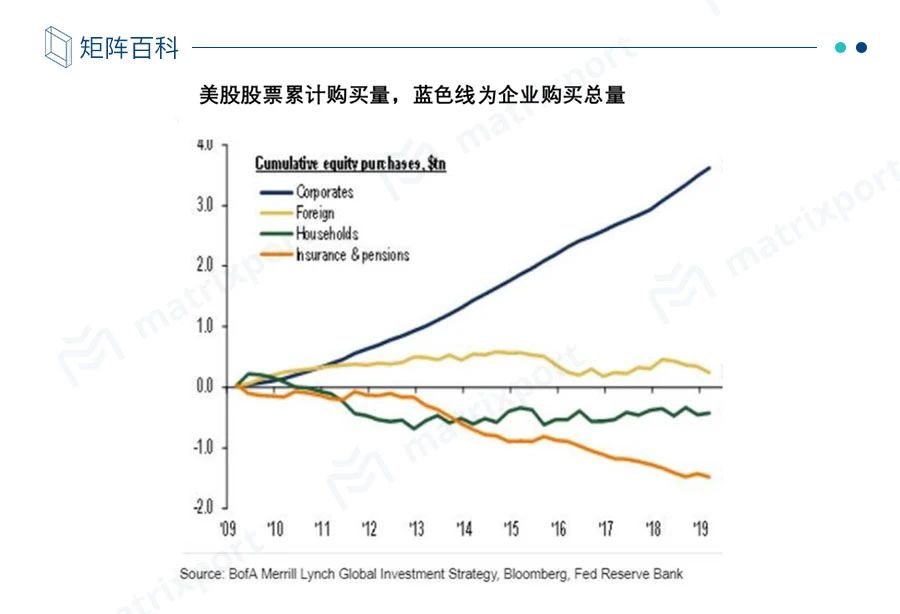

最大的买家是沃尔玛自己。从 09 年开始十年间,公司回购了约 773 亿美金的股票,接近 19 年底整个股票总市值的 1/4。 不止沃尔玛,美联储的统计数据显示,过去十年,美国家庭、保险养老金等国内机构是净卖出股票,实际上,最大的买家是美国企业自己,购买了接近 4 万亿美金。

为什么公司要买自家的股票呢? 一个重要原因是公司回购可以抬高股价。除了增加股票需求、传导信心等,上市公司里有个重要盈利指标叫每股收益 EPS(Earning per share), 简化来讲等于:税后净利润 /流通普通股的股数。 回购股票,分母股数降低,EPS 就上涨,从而推高股价。股票涨,股东开心,公司高管薪酬激励里不少自家公司股票,也乐此不疲。 当然,股票回购还有包括替代作为分红、避免股权稀释等作用,然而不争的是,美国证监会专员 Robert Jackson 研究表示,许多公司高管个人在宣布回购股票后,出售了大量自己公司股票。 那么过去十年大量公司回购股票,有什么宏观背景呢? 最重要的,就是这十年间全球央行拼命印钞,企业举债获得现金的成本大幅降低。08 年危机后,央行放水,利率长期低迷,美国企业的债务规模开始快速攀升。2009 年底时美国公司企业债务总体规模不到 6 万亿,到 19 年 3 季度已经高达 16 万亿美金。

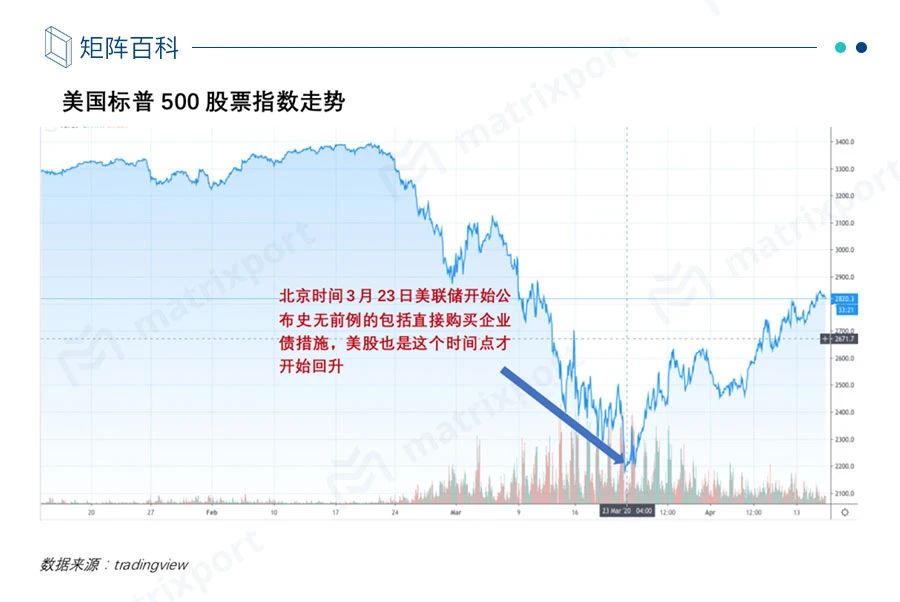

这么一来,自 2009 年初,标普 500 股票指数上涨了 400%,美股 EPS 增长了 360%以上,而企业的收入增长却几乎不超过 50%,债务增长率常年高于利润增长。 典型的比如这次疫情影响严重的波音公司:在过去 10 年,股票回购金额超过 400 亿美元,到 19 年末,资产负债率达到了 106%,其中短期债务高达 973 亿美元,而现金只有 94.9 亿美元。 所以说,起高楼时地基不牢靠,一阵强风,楼便容易塌了。当油价下跌、疫情蔓延的直接导火索引燃,市场恐慌抛售,脆弱的股市眼见历史性的密集熔断。 当然,美股的大楼摇晃的时候,还是有政府的救护队过来直接扶住了一把。 美联储的救市,一开始采用了传统的工具,超预期降息,量化宽松……但市场照样大跌。好比政府给大楼周围的人派发了工具鼓励一起来撑住,可是大家知道,这种时候一去可能就回不来了,是不会冒这个险的。 如果说 08 年的金融危机主要出自金融机构,这次的问题是最主要出在美国实体企业,当市场恐慌到极点的时候,美联储给金融机构手里塞了资金工具,机构一看风险太高,也不会有动力在这种时候去放贷买资产的。 直到北京时间 3 月 23 日晚间,美联储实现历史性的政策突破:自己直接下场购买投资级企业债和债券 ETF。

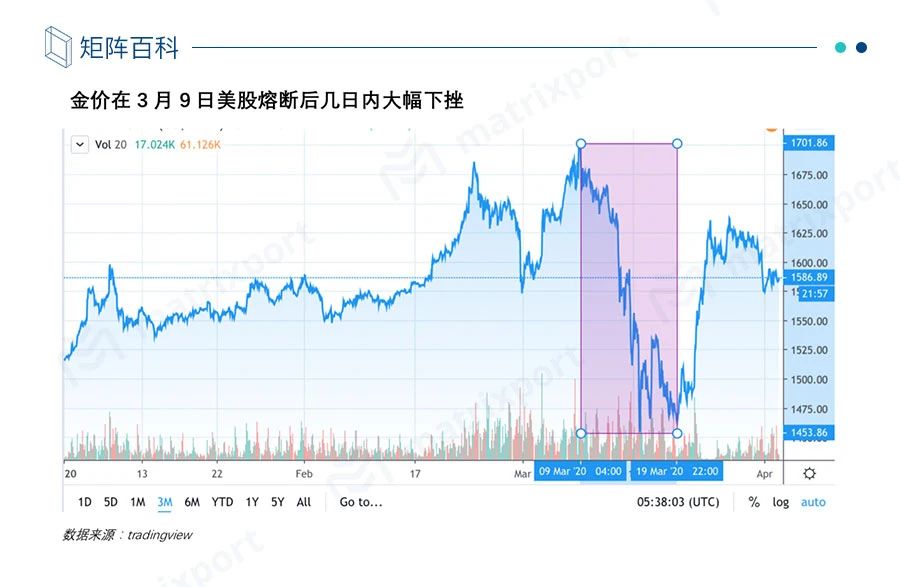

这本来不是一个监管机构的传统操作——好比开发商的大楼建的不好,政府理论上只是执行政策或者最多支持其他的工程队去帮忙,现在等于没人肯去,政府就自己上了——这简直就差央行自己去借钱给企业,引发全市场对美联储权力以及可能造成道德风险等的批评。 但毕竟,对症下药了。股市也终于开始上涨。加上高达 2 万亿的刺激法案通过,美联储更进一步决定购买垃圾级债券,巨额的钞票印了出来,撒到了该撒的地方,美股危机暂时也就缓解了。 值得一提的是,在刺激法案里有明确的要求:政府贷款的受益企业,不得在贷款期及期满后一年内回购股票。 二、比特币:还能「避险」么? 币圈之前是不太看美股走势的,比特币毕竟被视为是避险的「数字黄金」。哪知 312 那日,比特币比风险资产跌的更狠,24 小时内直下 40%。 比特币跟着股市一起跌,是说明它不是避险资产了么? 光这个现象还不能下此结论。打开黄金的走势图,3 月 9 号随美股第一次熔断也开始下挫,几天内跌幅达 15%。而这一幕,08 年金融危机时刻也见过。

这种极端时刻资产下跌的原因,是整个市场的流动性枯竭。什么意思呢?就是全市场缺钱:你先避避风头把手里股票卖了,各种要求追加补仓的通知到了,还有你的基金公司也接到客户大量赎回的请求——都需要美金。不止比特币,黄金、美国国债……也不管避险不避险,能很快变现成现金的,先卖了救急。 事情过去,黄金继续成为大家风险厌恶时的资金去处,按习惯而言,我们把这种极端情况排除在外了,还是称它为避险资产。 但是,这时候不避险也就罢了,为什么比特币会跌的如此惨烈? 雷是从 2019 年底开始埋下的。从那时起,比特币一路从 6600 涨到了 20 年 2 月中接近 10400 美金,只用了两个月时间。 资金哪来的呢?同时期,美元和稳定币利率飙升速度异乎寻常,光看最大的期货交易所 BitMex 上 20 年 3 月底比特币期货,隐含的年化升水一路从 0.5% 左右上涨到 30% 以上。不止价格,全球一些最大的借贷平台甚至有连续几天,已经完全没有美元来放贷了。

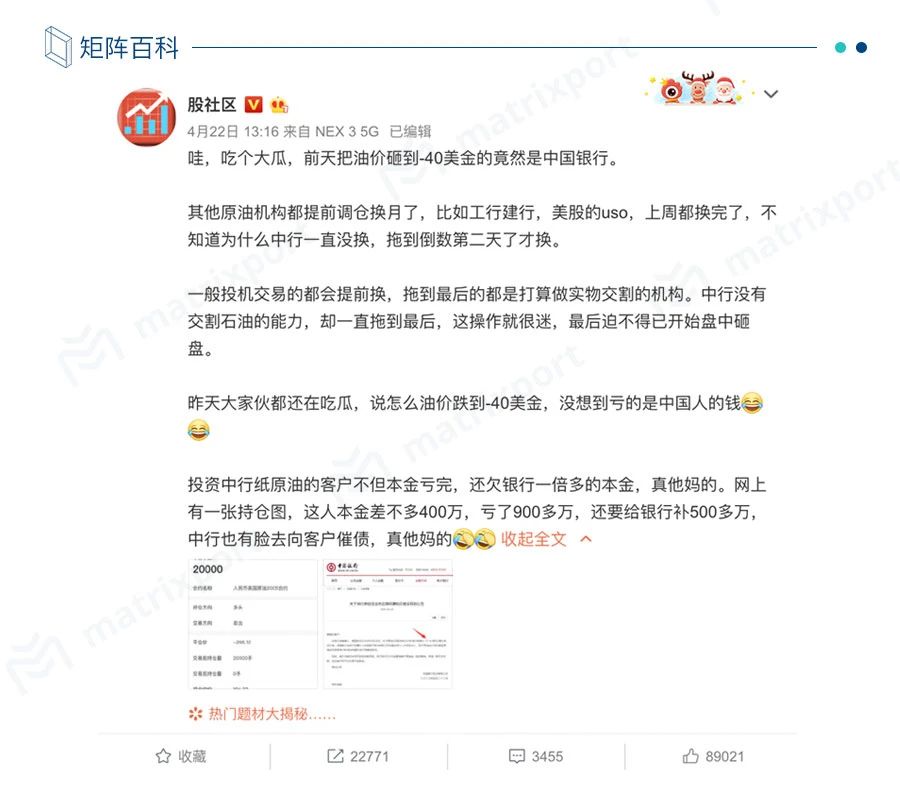

进场的主要不是新资金,而是老玩家们自己大幅举债加杠杆把币价买上去的。 币圈的举债加杠杆基本都靠币本身来做抵押的形式,加上价格波动率大,期货市场杆杠率还高达 100 倍,一旦大幅下跌,原先看涨的交易得反过来触发止损,平仓卖出,越卖越跌,越跌越卖。 高杠杆、高风险。恐慌踩踏,连环爆仓的效应,才使得比特币下跌时也如此惨烈。 那么自此以后,可以说比特币不是避险资产了? 下这个结论还太早。如果「避险」再分两个层面的话: 从宏观金融形势角度,比特币还未能证明有避险属性。一个原因可能是比特币属于小众另类资产,盘子不大、也难以轻易购买。我们常说「Fly to Safety」,避险资产是大家卖出高风险资产后,钱会飞涌入的类别。全球不少机构和人连比特币是什么都不清楚、想要购买都有困难,也就很难一下成为资金大规模涌入的对象。而在大众化之前,这次的事件也已经对它「避险」的预期造成了深刻的打击。 但是,从地缘政治风险角度,我们不幸的正走入了逆全球化的进程,可以预见未来区域冲突会进一步加强,加上弱国目前经济脆弱性,本国货币及金融市场稳定度性也会受到挑战。与黄金相似,比特币作为对此是存在真实的全球流通支付、价值储藏替代效用的,相信依旧可以显现价值。 三、油价:卖油须倒贴,抄底反欠债? 回过头看,本轮市场的动荡是从 3 月 9 号油价大跌开始的,开盘 30% 的跌幅,直接伴随美股熔断,进而币价大跌。 而到了 4 月 20 日,这个跌幅是 300%,直接到接近负 40 美元/桶。 需要注意的是,价格在-40 美元/桶的只是原油 5 月的期货合约,现货和六月期货当天都还在 20 美金/桶左右。 为什么是 5 月合约,有什么特别的? 根据规则,5 月份的美原油期货合约马上就要交割——时间是北京时间 4 月 22 日凌晨 2:30。持有这个合约的人可能被迫要在正式交割点、美国的库欣储油中心接受实物交割,自己找仓库,自己准备油桶。 库欣储油中心的总容量大约为 9000 万桶。疫情之下经济需求疲惫,大跌前三周,每天流入的原油有 75 万桶左右,摩根斯坦利预测,在五月中旬,库欣就将满库。加上交通不方便,运油的成本也高。 与此同时,前段石油价格暴跌下,大家就高喊「抄底」,美国最大的石油 ETF 基金 USO 仅上周流入约 16 亿美元的散户资金。而国内包括中行等银行也面向客户推出过「原油宝」等一系列可以说是「纸原油」的投资投机型产品。 买家要是真是大公司也就罢了,可惜大部分只是想抄底赌一把的。真到把一桶桶原油交给你,运输、库存根本管不了,只能临交货前赶快都卖了,倒贴也卖。 中行原油宝:做错了什么? 当我们以为见证了美国金融投资人血泪史,22 号,突然发现受伤的好像很多是国人,尤其是中行原油宝的客户。各个社区都在传一个微博:

网上对中行的控诉声音主要是两个:

这规则有好有坏:

如果以中行完全是按照规则行事来理解,根据中行声明的产品设计里,有「交易截止时间」和「当日结算价」时间的区别。

因为「已确定进入移仓或到期对于已确定进入移仓或到期轧差处理的时间在 22:00」,这段按字面意思就是,大家的合约交易截止到 22:00,盯盘、强平就截止了,然后就等着用凌晨 2:28-2:30 的平均价进行结算。 令一个金融从业者比较难以置信的疑点就是,中行在产品设计的时候,从 22:00 一直到夜里 2:30 左右整整接近 4 个半小时,都没有进行市场风险控制? 何况 CME 事实上在 4 月 15 日发布了通知,支持期货价格负数。

然而无论怎样,按官方信息来看,之于中行至少有两点是存在问题的: 一、对于原油这样高波动的资产,过分低估了市场风险,尤其 CME 期货交易所已宣布支持负数交易,却没有及时采取措施。

而之于我们每一个人,确是警醒—「These violent delights have violent ends」,当泡沫式堆起时有多狂欢,破裂时也将多惨烈。 永远敬畏市场,永远为自己的决策尽责。 原文地址:https://mp.weixin.qq.com/s/YF5GU5DLWTakP_EWeBfJpw —- 编译者/作者:区块律动BlockBeat 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

亲历历史(一)| 股价、币价、油价历史级大跌的宏观原因

2020-04-25 区块律动BlockBeat 来源:区块链网络

- 上一篇:定投真的能赚钱

- 下一篇:以太坊营销策略“无实用程序”的顶级加密鲸鱼DeFi

LOADING...

相关阅读:

- 您可以注销加密诈骗吗?2020-07-31

- 市场短期调整完成,拥有继续向上动力。7月31日老俞区块链2020-07-31

- 区块链神算子:7.31比特币/以太坊晚间分析多头依旧强势2020-07-31

- 首要行动:Chainlink的飞涨代币在快速增长的DeFi中显示出幸运的“ Oracl2020-07-31

- 钱海洋-BTC高位派筹分摊压力-蓄力二次上涨2020-07-31