5月12日,阳光城(SZ000671)2020年将要发行的第一期20亿元规模的公司债在深交所挂牌交易。 这次发债分两期进行,分别为: 12亿元规模的20阳城01,票面利率6.95%,为期4年,2024年4月24日到期; 8亿元规模的20阳城02,票面利率7.3%,为期5年,于2025年4月24日到期。 这两笔债券融资成本均超过6.44%的行业平均融资水平,似乎阳光城也迈入了高成本融资企业阵营。 至于融资成本为何高企,很大一部分原因在于市场对阳光城的偿债能力,及其营运能力表示担忧,认为阳光城或存较大经营风险,给阳光城借钱属于一项高风险投资,因此必须匹以高借款利息。 具体来看,近几年即便房地产市场外部环境不断恶化,阳光城仍一直在保持月月拿地的土储节奏,但悬在阳光城头上的两把达摩克利斯之剑却一直存在: 一是资产负债结构不合理,财务健康堪忧; 二是资产周转水平较低,企业经营效率不高。 资产负债结构不合理,现金流紧张,财务状况堪忧 根据2019年年报,阳光城全年营收610.5亿元,同比增长8.11%;归母净利润40.2亿元,同比增长33.21%,账面货币资金为419.78亿元,同比增长10.9%。 不过,看似业绩良好,阳光城实则债务压力巨大,账面现金也很难覆盖公司负债,财务状况堪忧。 根据2019年年报数据,阳光城2019年全年净资产负债率高达83.45%,虽然较去年小幅下降,但仍高于64.3%的行业平均水平。

图片来源:鹰眼预警 说明两点问题: 一是阳光城负债规模高于行业平均水平; 二是阳光城亟待解决存货变现问题,因为房企净资产负债率构成中,有很大一部分来自有待销售变现的预收账款,而这则取决于存货的销售情况。 如果说净资产负债率不能彻底反应企业的负债情况,那么净负债率(有息负债-现金及等价物)/净资产)则能干净利落的展现公司负债结构。 根据年报数据,阳光城2019年净负债率虽然较去年下降了44.02个百分点,但仍高达138.2%,意味着公司债务规模已经超过了可用于偿债的资产规模,相比之下,万科2019年的净负债率只有33.9%。

图片来源:阳光城2019年财报 在当前房地产行业背景下,销售难、拿地贵是房企难以回避的问题,在这样的严峻背景下,房企必然存在存货周转慢,周转难等现实问题,如果这时候不能及时变现,反而还保持高负债经营,企业经营风险就会进一步放大。 而阳光城一年内到期的有息负债就高达335.49亿元,其419.78亿货币资金中,除去52.87亿元不可支配的受限资金,还剩366.91亿元。

图片来源:阳光城2019年财报 加上阳光城一直在复制碧桂园“高流转”快销模式,不仅需要充足的现金流为拿地做储备,还需要确保房地产开发过程中原材料采购上的资金充足。 所以,阳光城1年内的短期负债,看似勉强能覆盖,实际上是很难完全覆盖。 如果算上2年内454.48亿元的负债规模,可见阳光城偿债压力之大。

图片来源:阳光城2019年财报 如何解决钱不够花:借新还旧 通过融资借款发新债来偿还旧债,然后把自由现金流用于维持高流转经营,这是一个好办法。 观察近几年网贷平台在借新还旧问题上处理不当而暴雷的案例,这种借新还旧的操作在当前房地产周转率普遍偏低的背景下,风险很大,因为公司回款并不乐观,会增加公司融资成本和长期债务规模。 根据阳光城此前发布的公告,本次上市的第一期20亿公司债,募资用途就在于偿还即将到期的债务,而募资成本已经超过6.44%的融资成本平均线,算是高成本融资。

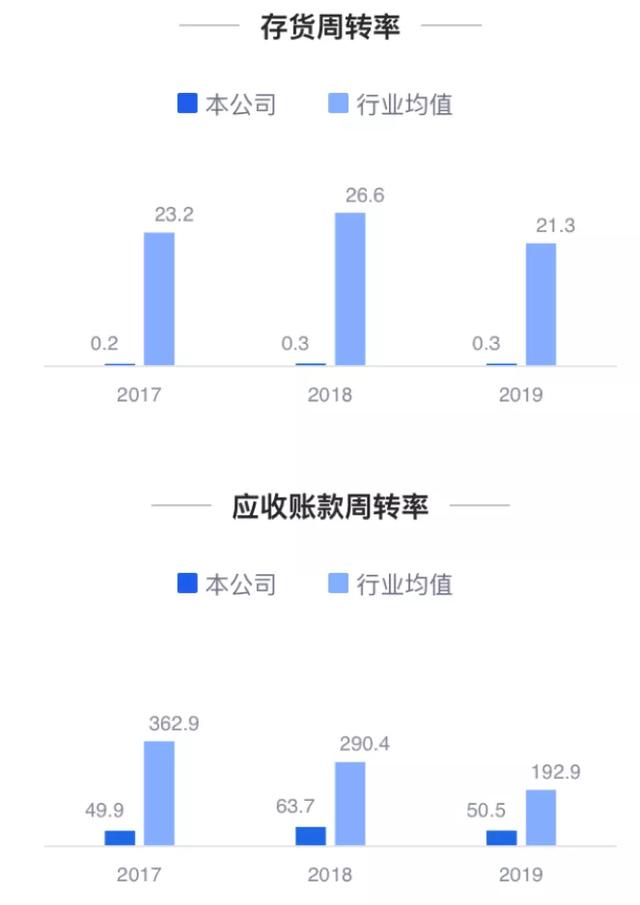

图片来源:《2020年面向合格投资者公开发行公司债券(第一期)募集说明书》 所以,单从负债层面,可以看出阳光城当前负债结构并不健康,账面现金难以覆盖,财务结构堪忧! 而经营层面的效率低下,也在加剧阳光城的运营风险。 经营效率低下,进一步放大阳光城运营风险 根据2019年年报,阳光城2019年存货规模超1758亿元,占总资产比例达到57.15%,占比过高。 这里我们需要关注两个问题: 一是存货规模太大会放大公司经营风险; 二是存货周转情况如何。 先说第一点,所谓存货之前文章介绍过,就是尚未完成的楼盘,以及已经完成但还未出售的楼盘,可以理解为可变现资产。 存货受市场波动影响很大,比如房地产行业不景气,存货减值5%,1000亿元的存货就相当于要亏损50亿,当然,如果行业处于升势,存货增值5%,则能多赚50亿。 但从当前房地产行业大环境来看,不论是政策面,还是消费者需求端,都很难看出房地产行业向好的预期,别说存货增值,不减值就是万幸,而阳光城过半资产在于存货,其面临的存货减值风险可见一斑。 再看阳光城的存货周转情况,这里面主要涉及两项指标,分别是存货周转率和应收帐款周转率。 前者指代存货周转速度,也就是变现能力,存货周转率越高,变现能力越强; 后者反应企业的资金回笼速度,应收账款周转率越高,意外着资金回笼速度越快,坏账风险越低,现金流也就越充沛。 而阳光城的这两项数据都呈现双低的局面: 其存货周转率只有0.3次,大幅低于21.3次的平均水平; 应收帐款周转率也只有50.5次,同样大幅低于192.9次的行业平均水平。

图片来源:鹰眼预警 两项数据双低的局面,意味着阳光城的资产变现能力相当糟糕,企业经营效率也亟待提高。 经营效率低下则直接关乎企业正常经营,会增加企业经营成本,进一步放大各项经营风险。 而阳光城6%以上的融资成本,也表明市场认为给阳光城借钱是一项高风险投资,坏账风险要大于其他公司。 高风险对应高收益,对阳光城而言,则对应高融资成本。 至于能否扭转当前的糟糕局面,一看房地产行情何时重回2015的火爆行情,二看阳光城能否在去杠杆问题上取得实质性进展。 然而从目前外部环境和阳光城自身经营策略来看,这两点似乎都难以实现,最起码短期内不会实现。 所以,负债结构不合理,财务健康状况堪忧,加上运营效率低下,阳光城未来的发展路径,或许一个“难”字就足以贯穿始终。 本文来源:观点财经 —- 编译者/作者:观点财经 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

阳光城20亿公司债上市,高成本融资的背后还有一个怎样的故事?

2020-05-14 观点财经 来源:火星财经

LOADING...

相关阅读:

- 比特币作为”避险”资产备受瞩目,牛市已不在遥远!各国央行疯狂印钞恐2020-05-15

- 牛市已不在遥远!各国央行疯狂印钞恐引发债务危机,比特币作为”避险”2020-05-15

- 各国央行疯狂印钞恐引发债务危机,比特币作为避险资产将大放异彩!2020-05-14

- 报告:各国央行疯狂印钞恐引发债务危机,比特币作为”避险”资产将2020-05-14

- 房企发债“内热外冷”:境内1周逾200亿元,美元债1个月无新增2020-04-14