权益质押、流动性挖矿和收益农耕这些术语经常被混淆或滥用。虽然这些术语中的每一个都暗示用户通过在有限的时间内提供其资产以获得补偿,但这些术语的基本性质不同。 权益质押尤其会产生许多问题,因为它用于各种奖励模型类型,不再符合加密货币的历史定义。权益质押、流动性挖矿和收益农耕的共性是显而易见的,用户因支持某事而获得经济回报。 在语义上区分这些术语的第一件事是实际支付奖励的实体。质押奖励计划可能会向为 DEX 池提供流动性的用户支付超出 DEX 已支付奖励的奖励。这里的实体将是一家希望对其存在进行套期保值的公司。在借贷的情况下,奖励支付的发起者不是 DEX 或像 DePay 这样的加密公司,而是 DeFi 借贷协议。 使这些条款不可互换的第二个因素是实体支付奖励/收入的动机。在每种情况下,你都在为奖励支付者创造价值,这是应该意识到的。例如,这可以是你为协议增加的网络安全性,确保其业务模型的基础,它由用户提供流动性,或者为具有自己奖励模型的初创公司提供缺失的资金。因此,我们想澄清一些重要术语,以便你更好地了解您获得奖励的具体内容。 什么是收益农耕? 收益农耕是一个通用术语。它描述了让你自己的流动性在特定时间段内可用(“锁定”),基于你的股份大小并获得可变奖励的行为。 DeFi 中的收益农耕可以通过多种方式完成。最常见的是在 Uniswap 等去中心化交易所提供贷款和流动性。什么是流动性挖矿(或流动性抵押)? 流动性挖矿通常与收益农耕同义。事实上,流动性挖矿只是收益农耕的一个子类别。

去中心化交易所由例如 DEPAY/DAI不同货币的池组成。交易能够顺利进行符合 DEX 及其用户的利益。这意味着想要购买资产的人应该能够与卖家会面。同样,卖家应该始终能够与有意愿的买家会面,这样才能实现不间断的大批量交易。此外,对于 Uniswap 等自动化做市商,在执行交易时可能会发生较大的价格变化。

如果发起的交易相对于总池流动性而言规模很大,则滑点也可能很大。这意味着预期(原始现货)价格可能在执行时发生显著变化,对交易者不利。只有在池内有足够的流动性时,才能抵消大笔交易的这种影响。

为确保交易者的需求始终得到满足,Uniswap 等 DEX 会奖励他们的用户为矿池填充流动性,并充当所谓的“流动性提供者”(LP)。作为 LP,你的贡献会为赚取买家和卖家在每笔交易中支付的一部分费用,与总流动性池成比例。 “流动性挖矿”有时被称为“流动性抵押”。 什么是权益质押? 在理解该术语的不同用法以考虑其在加密货币世界之外的使用时,很有趣也很有帮助:

1.“我将作为利益相关者投票”意味着你的股份可能会赋予某些权利,例如与治理相关的权利。

2.“我有股份”可能意味着你拥有某物的财务份额。

3.“我会把我的车押在上面。” 在这种情况下,“赌注”意味着你因对某事的信念而承担风险。如果你的信念不是基于研究和事实,那么实际上是在赌博。这让我们想到了扑克:

在扑克中,你的赌注(或买入)是你愿意在一场比赛中赌博的金额。

4.“我的工作岌岌可危”意味着如果你在某件事上失败了,就会失去工作。这意味着高风险。

5.“我为年轻的研究人员团队配备了一台新显微镜”,意味着可以让某人在你的财务支持下为追求目标而努力。

我们可以看到,经常隐含的有以下几个方面:

可能增加权利和影响。

冒险。

作为风险补偿的可能收益。

增加安全感:通过财务手段或行动支持增长或实现目标。 特别是在 DeFi 热潮开始之前,“质押”(staking)一词的使用意味着你(“抵押者”)在“证明”的背景下、在网络中扮演验证者的角色。权益”(POS)机制'以提高作为权益参与者的网络安全性。

根据底层技术的不同,即使在今天,这个过程也可能看起来不同,并且通常需要良好的技术理解。在基于 POS 的系统中,参与权益证明共识并确认交易和添加新区块的人越多,网络运行的效率和安全性就越高。奖励你这样做的动机是确保你所投资的特定技术的现在和未来。你将在 POS权益质押中的部分资产提供给网络,并为你创造的价值(网络安全)赚取一定数量的奖励币。

在 POS 权益质押中,进入门槛不仅限于技术知识,例如服务器管理/docker/编程语言来设置所谓的“节点”。通常需要最低数量的资产甚至基础设施投资,这并不是每个普通的加密货币用户都想要或能够承受的。

DeFi 中的权益质押是什么? 权益质押这个词如今经常使用,尤其是在 DeFi中,没有涉及 POS 机制。大多数情况下,在这些情况下,流动性抵押等同于流动性挖矿。然而,正如本文介绍中所描述的,当提到权益质押时,实体及其支付权益质押奖励的动机并不总是相同的。

该术语喜欢普遍使用的原因可能是期望:

“当我质押一项资产时,我会将其提供给其他人一段时间,然后因此获得奖励。我赚取被动收入”。

这种期望是合理的,因为它在大多数情况下都会得到满足。但是,如果你是第一次希望通过“抵押”在加密货币领域中被动获利,我们建议你事先进行一些研究,以了解你的资金正在产生什么“价值”。明智的做法是了解所涉及的风险以及相关的回报是否合理。例如,当你长期锁定资产时的“非永久性损失”。 Uniswap v3:流动性挖矿革命 由于区块链的普及,以太坊GAS费飙升至新的高度,因此提供流动性的吸引力也越来越小。 Uniswap 非常关注通过降低与 v3 相关的风险,使流动性抵押变得“再次性感”。由于“集中流动性”的新范式,即使是提供流动性的小而战略性考虑周全的头寸,现在也可以获得比分布在整个价格范围内的大头寸(这是 v2 中的默认设置)更多的回报。 原文作者:DePay 原文链接:What are the differences between Staking, Liquidity Mining & Yield Farming? Uniswap v3 在不到两个月前发布,为 DeFi 的流动性提供带来了重大创新:集中的流动性。你无需以所有可能的价格提供你在流动性池中押注的资产,而是可以在特定价格范围内自由提供你的流动性。这一创新有望提高资本效率,同时显着增加流动性供应的复杂性,需要积极监控以有效赚取费用。

我们将讨论哈佛研究人员最近的研究,他们分析了 Uniswap v3 上的一组流动性提供策略,评估哪种策略为流动性提供者(“LP”)提供最具吸引力的风险回报主张。

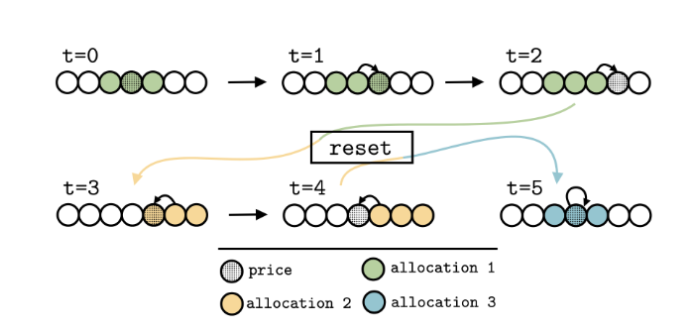

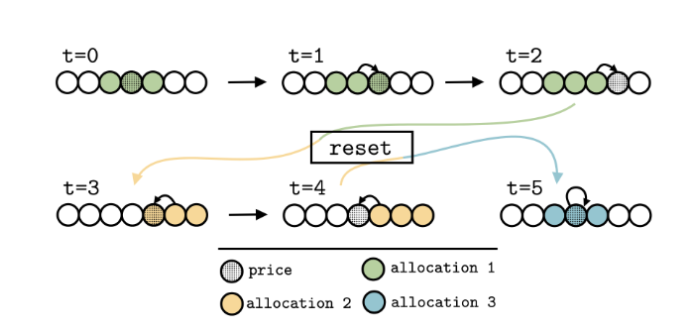

论文中的一张图说明了他们提出的策略:

想象一下,我们在 ETH/USD 稳定币池中提供流动性,并且价格被分成多个箱,在上图中用圆圈表示。该策略表明流动性应该在三个区间范围内提供,绿色圆圈标记为“分配 1”,具有相同的指标范围。价格从中心绿色球开始,带有较深的覆盖层,代表当前价格。

价格开始上涨(显示为向右移动的黑圈),并且在 t = 2 时已离开提供流动性的范围。这意味着必须移动策略,将当前价格作为要建立的预期价格范围的新中心。在 t = 3 时,该策略移动了预期价格和移动策略范围,这可以从颜色变为黄色(“分配 2”)和彩色箱向右移动中看出。在同一时间段内,价格开始下跌,到 t = 4 时,该策略指示另一个运动,在 t = 5(“分配 3”)中可见策略的转变以覆盖向下移动的价格。

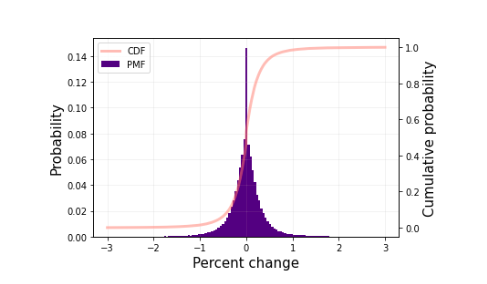

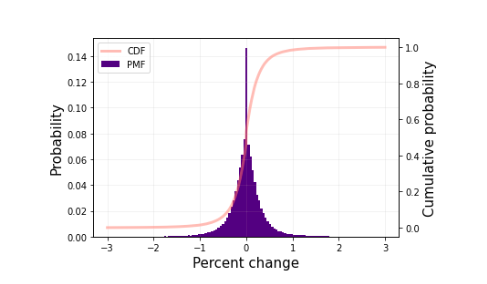

为了校准预期价格和变动策略范围,论文作者收集了 2018 年 3 月至 2020 年 4 月的 10 分钟 ETH 价格数据,并估计了价格在此时间间隔内变动的可能性,该时间间隔在 [-3%, 3 %] 范围。作者考虑将预期价格和移动策略范围的宽度设置为价格在未来 10 分钟内位于该范围内的概率的百分比。该论文提供了这种百分比价格变化分布的可视化表示,用于在触发策略运动时推导出策略的范围:

在描述了总体策略之后,将介绍作者认为超出 Uniswap v3 当前提供的灵活性的额外创新。在集中流动性框架中,你统一提供指定范围内的流动性,即只要价格保持在你的范围内,就具有相似的交易意愿。

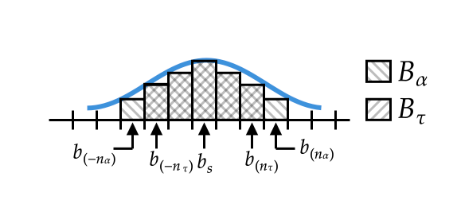

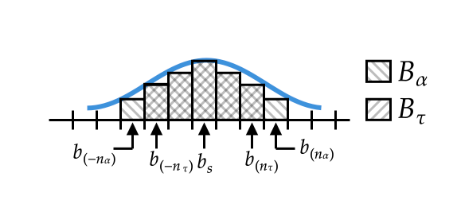

作者建议,在预期价格范围内以差异方式提供流动性可以提供比默认的均匀分布更好的风险回报权衡。这将需要创建多个具有不同存款金额的连续流动性提供头寸,以近似上图中的分布。 考虑的三种策略是:

统一策略:在预期价格范围内统一提供流动性,这是 Uniswap v3 中的默认设置。

比例策略:预期价格范围内的流动性被分配在该范围内的子箱中,箱的强度与价格可能出现的可能性成正比,如上图所示。

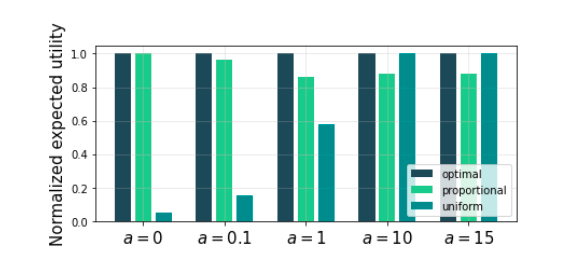

最佳策略:使用决策理论中的工具,作者开发了一个模型来估计提供流动性的“最佳”范围,并将流动性提供者的“风险规避”程度作为参数。

在下图中,作者提供了比例策略的说明,其中预期价格范围 Bα 比移动策略范围 Bτ 宽。派生分配的概率分布以蓝色表示,实现为小块:

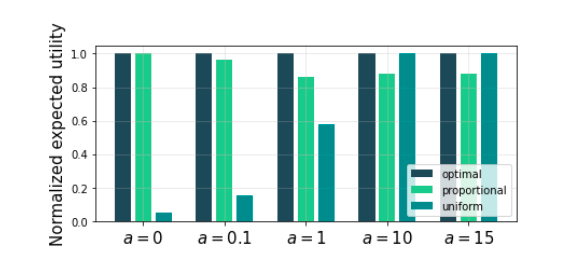

作者发现,通过统一策略的 Uniswap v3 默认提供流动性对于除最厌恶风险的投资者之外的所有人来说都是次优的,对于喜欢风险的类型来说更是如此。提供与预测的未来价格成比例的流动性,如图所示,比例策略对于大多数风险规避范围都接近最佳,只有最规避风险的人才能从统一提供流动性中受益。

为了对他们的理论分析进行回测,他们在 2018 年 3 月至 2020 年 4 月期间运行了他们的策略,并将本应获得的费用与他们的最佳策略进行比较,并将其与使用 Uniswap v2 统一本应获得的费用进行比较全方位战略。他们发现,与提供全范围流动性相比,他们的最佳策略产生的效用(考虑风险和回报的无单位福利衡量标准)高 230 倍。

这种惊人的差距应该向流动性提供者发出一个信号,即在 Uniswap v3 中被动管理的头寸可能不足以通过资本效率和平衡风险赚取费用。主动提供流动性对 DeFi 领域既是挑战也是机遇。 原文作者:Gamma Strategies 原文链接:Expected Price Range Strategies in Uniswap v3,Impermanent Loss Insurance (Protection Markets) for Uniswap v3 LP’s

—-

编译者/作者:洁sir

玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。

|