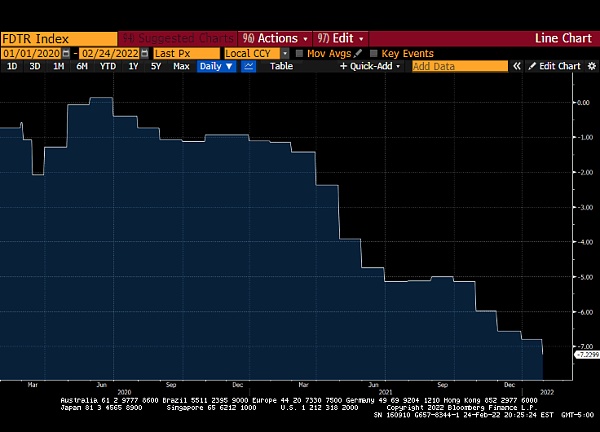

我们正进入这样一个时代,一个诸国秩序将发生变化的时代,一个随时可能点燃战火的时代。在这个时代,军事需求将不断挤压民用需求,全球性通胀在这样的背景下难以停止。现在,抛开战争给人类带来的痛苦,我们应该如何处理自己的投资组合?我不是要立即转向商业问题来减轻战争的悲痛——但我们必须为自己的财产做好准备,以应对我们个人和家庭的资源消耗。 让我们观察一些描述政策利率与官方通胀指标的图表。官方数据是经过美化处理的,但即使这样看起来仍然是场灾难。 美国 CPI(目前为负 7%)

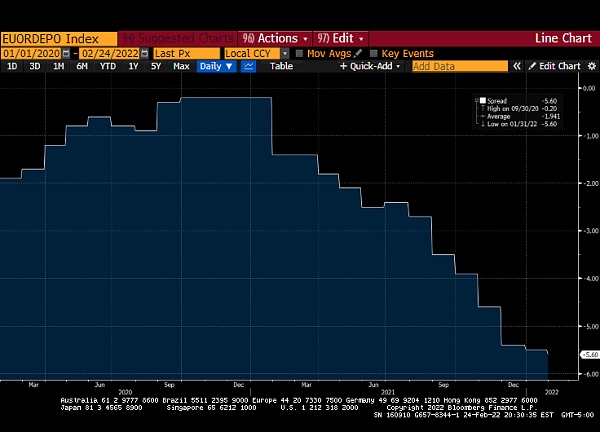

欧元区 CPI(目前为负 5%)

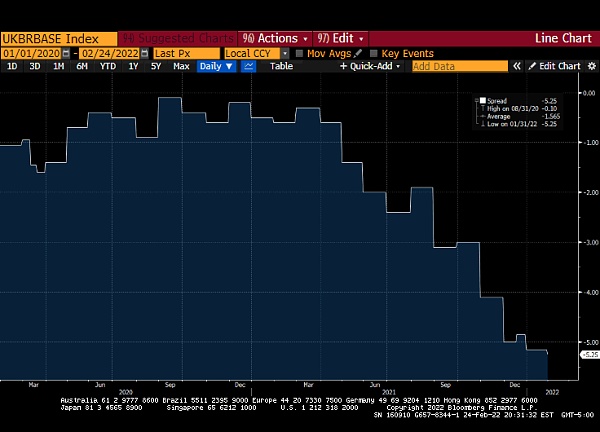

英国 CPI(目前为负 5%)

上面的三个图表显示了官方 CPI 数据,即代表实际利率。如你所见,疫情以来实际利率严重为负。想象一下,你的钱包里有一美元、一欧元或一英镑。明年,那张法币的价值会突然下降 5% 到 7%。如果工人的工资也上涨这么多,那就不是问题。但对于大多数工薪族或小时工来说,他们的工资涨幅并没有赶上法币的跌幅。 政客们现在正在指示“独立”的中央银行控制通货膨胀。各国央行现在必须提高政策利率——这一点没有争议。有争议的是他们决定加息的幅度以及他们希望以多快的速度完成加息。 如果美联储今年加息六次,整个金融界都将描绘出一幅世界末日的景象。这就是联邦基金期货市场的预测。如果他们六次加息 0.25%,那么他们的政策利率将达到 1.5%。即使美国 7% 以上的 CPI 通胀率在年底前减半,实际利率仍将保持在 -2%。

上图是欧洲美元期货合约期限结构图。要算出在美国境外持有美元存款的收益率,取 100 并减去期货价格即可。例如,如果欧洲美元期货价格为 98.00,则收益率为 2%。 关于欧洲美元市场的重要性,我可以写数千字的文章,但 TL 和 DR 是全球最重要的利率市场。这个市场深受美联储政策的影响。 如果我们看一下欧洲美元期货曲线,它将在明年 9 月达到接近 2.5% 的峰值。市场预计美联储将提高短期利率,因为这类期货的基准是期限三个月的美元存款利率。2.5% 不足以对抗当前的通胀水平,这还没有考虑到各种中型或大型冲突,这些冲突将在未来 12 个月内完全扭曲全球能源使用。 政客们给出了一个指令——“修复通货膨胀”。中央银行会遵守,但只是在一定程度上。为什么?因为可能导致金融危机的名义利率在每次经济衰退时都会越来越低。

上图是自 1990 年以来联邦基金利率下限的图表。每一次重大的全球金融危机的发生都是因为金融市场某些领域的杠杆和债务的积累。当美联储加息时,它会戳破泡沫,因为融资成本上升。 在第一次海湾战争和伊拉克战争之后,美联储摆脱了低利率,到 1994 年底将利率提高了大约 5% 到 6%。这导致了墨西哥金融危机,美国财政部出手救助了在墨西哥的美国银行,美联储也采取了小幅降息的措施。几年后,当利率上升到近 6% 时,亚洲金融危机爆发了。由于美元融资成本增加,亚洲四小龙纷纷向国际货币基金组织和世界银行申请经济援助。 我们都知道 2000 年科技行业发生了什么。图表清楚地表明,美联储在亚洲金融危机后略微下调利率后再次加息。更高的融资成本削弱了科技乌托邦的希望和梦想,随之而来的是股市的全面崩盘。 然后发生了 9/11 袭击事件,美联储降息并吹起了房地产泡沫。随后,利率飙升了5%,最终成为 2006 年美国房地产市场的最高点。到 2008 年,次级抵押贷款衍生品造成的损失感染了整个全球金融体系,并引发了轰动! 在又经历了 7 年的零利率后,美联储又开始将利率提高到略高于 2% 的水平,直到 2018 年末/ 2019 年初。利率上升后,经济在 2019 年底开始出现全面衰退,加上全球疫情的影响,转变为有史以来最严重的收缩之一。 6%,然后是 5%,然后是 2%——每隔十年,金融市场都会在名义利率不断上升的情况下突然下降。由于低利率或负利率以及产生收益的需要,COVID - 19 后全球系统债务和杠杆率出现爆炸式增长,我认为全球金融市场甚至无法承受2%的名义利率。 看看上面的图表,主要央行的通胀率远远落后,以 2% 的政策利率计算,实际利率仍为负值。除非工人开始获得更大的加薪,否则他们仍然会月复一月地遭受消费品通胀带来的损害。这是“社会重组”的秘诀,让我们复活雅各宾派。 通胀 每种资产都会被拿来讨论是否能有效地对冲通胀。许多人本能地认为,作为一种稀缺资产,比特币和其他加密货币是很好的通胀对冲工具。长期来看他们可能是正确的,然而短期来看比特币的价格行为更像是一种风险资产,而不是一种在实际利率为负时不断升值的资产。 比特币显然在很大程度上受益于疫情导致的的全球央行印钞狂欢。它需要消化过高的估值,但如果流动性不断收紧,这将无济于事。现在,让我们暂时把负利率从图中移开。 比特币从 2020 年 3 月的 4,500 美元上涨到 2021 年 11 月的接近 70,000 美元。但随后各国央行改变了态度——称他们将采取正确的措施并抑制通货膨胀。仅仅这些评论就足以推高短期利率,加密牛市陷入停滞。

上图显示了自 2021 年 9 月以来比特币(黄线)与 2 年期美国国债(白线)的对比。在我看来,比特币牛市停滞不前是因为全球流动性状况收紧。由于预期央行将在未来提高名义利率,市场对法定信贷进行了重新定价,这导致2年期收益率上升了8倍,比特币横向小幅走低。 然而,黄金终于开始在它的坟墓里动弹了。由于利率持续处于负值区域,它开始向 2,000 美元走高。短期名义利率上升,黄金仍然上涨,因为实际利率仍然为负。因此,黄金在法定货币贬值的情况下保持价值的历史趋势在最近重新获得了投资者的关注。我预计比特币最终会经历类似的过程。然而,“最终”是关键——耐心和控制购买欲的能力是重新进入该领域或重新分配资产的恰当时机。 战争 让我们试想一下如果东欧当前冲突扩展为中型或大型全球冲突可能会发生的一些情况。 由于环境问题,许多国家对化石能源的生产和勘探投资不足,这导致社会用相对昂贵的风能和太阳能代替廉价的化石能源(衡量标准是它们各自生产的能源与所需的能源投资)。作为人类,我们的存活需要能源,因此人们为此付出了更多。有人可能会说化石能源的成本并不能完全反映它们对环境的负面外部影响——但对一个家庭来说,他们现在要多花50%的钱在严冬取暖。 在过去的 50 年里,世界印刷了人类历史上最多的钱。既然所有主要经济体的人口平均年龄都在变老,那么用于偿还不断增长的巨额债务的生产力将越来越低。但为了让游戏继续进行,中央银行必须印钞票,以便在名义上能够偿还旧债。一国政府从来不会主动拖欠本国货币的债务,而是利用通货膨胀来代替。 疫情过后,通胀会上升。相对稀缺的劳动力通常会比资本占上风,要求在工作中获得更大的报酬,于是全球成本不断上升。机器人还没有准备好,所以公司仍然需要启用那些“必要”的工人。 最发达经济体的中央银行需要大幅提高利率才能使实际利率达到正。然而,金融体系可能崩溃的名义利率水平处于历史最低水平,如果利率从当前水平再上升 1% 至 2%,金融和实体经济的某些部门可能会崩溃。 战争通常是争夺资源或进入市场的冲突。它的目的无非是“我想要你的能源储备”或“我要强制你买我的东西”。意识形态的“主义”只是一种经济现实的掩饰,即为什么一面旗帜攻击另一面旗帜。正如一开始所提到的,从系统上讲,人类从未从冲突中获得净收益。因此,在其他条件相同的情况下,一国夺取另一国的资源或市场的行为会导致价格普遍上涨。 如果你玩过《Risk》游戏,读过布热津斯基的《Grand Chessboard》或麦金德的《the Geographical Pivot of History》,就会清楚地看到,征服欧亚大陆就是征服世界。这片大陆拥有世界上最多的人口,并拥有世界上相当大比例的自然资源,如能源和金属。 如果我们作为一个全球性的社会不能就共享这些资源的公平方式达成一致——我们从来没有这样做过——国家之间的战争就不可避免了。有过一些相对的、表面上平静的时期,但我们现在已经过去了。一个地区的任何能源供应中断都将使本已岌岌可危的局势雪上加霜。随着战争的持续,能源不会变得更便宜。单是对战争的恐惧就会中断贸易,而实体会囤积能源,并以更不利的条件进行贸易。 回到货币政策上,当那些要求央行抑制通胀的政客们挥舞着战刀时,中央银行作何打算? 情景 1:抑制通胀 为了适当地抑制通货膨胀,中央银行必须将实际利率至少降到 0%。这将需要 6% 以上的政策利率——考虑到目前的金融市场状况,这似乎是难以理解的。但是,这是抑制通胀和纠正过去 50 年来所有失衡所必需的最低的利率。 请记住,当前能源通胀的很大一部分不是货币现象,而是由于对最廉价能源的长期投资不足以及战争。这是央行无法解决的两个问题。因此,他们可能会加息、加息、再加息,而能源价格永远不会下降,然后一旦全球经济崩溃,人均能源需求就会大幅下降,因为我们已经大幅减少了消费模式,能源价格可能会突然下降。 如果利率上升到 5% 或 6% 的水平,全球经济就会遭到破坏,相比之下,2008 年就像幼儿园。这种重置将使许多不经济的企业付诸东流,但使人类走上更可持续的增长轨道。然而,这种再平衡正在破坏社会稳定——尤其是对制定所有政策的金融资产持有人而言。 如果实际利率趋于平稳,然后急剧上升,从而对世界经济造成严重冲击导致能源使用量下降,那么除了波动率对冲(甚至加密货币)将拯救你之外,将无处可藏。我会继续增加对我认可的波动率对冲基金经理的投资。值得庆幸的是,银行仍然向他们出售定价错误的外汇和利率期权。 这是我认为不太可能发生的情况。 场景 2:延续通胀 这是 2022 年大部分时间的基本情况。 央行们出现在金融媒体上,并告诉政客们他们对对抗通胀是认真的。银行家将政策利率提高到 1% 到 2% 的范围——期货市场告诉我们这样做,仅此而已。在此水平上,实际利率仍为负数,这在战争或接近战争的时期非常重要,因为政府需要花钱打仗,而公民不喜欢直接征税来支付战争费用,政府总是借助通货膨胀的秘密手段。 通过保持实际利率为负和名义国债利率低于名义 GDP 增长率,政府可以负担得起的融资并降低其债务/GDP 比率。实际利率为负会将财富从储蓄者手中偷偷转移到政府手中。 这种名义政策利率水平将导致经济衰退——但不会显着改变社会结构,政府仍然可以负担得起的战争费用。 一个问题是,央行再次无法控制能源成本,而能源成本可能会继续上涨。而且由于他们的货币政策仍然对政府支出保持宽松,政府在能源使用方面仍将排挤私营部门。因此能源成本会继续上涨,缺乏抗通胀信念可能会导致社会动荡。 因为它与我们的投资组合有关,所以耐心是关键。如果美联储和其他中央银行加息,它将压低资产价格,但比特币和加密货币将首先从大屠杀中脱颖而出。加密市场是唯一可以自由交易的市场,所有拥有互联网连接的人类都可以参与其中。因此,与其他TradFi市场相比,加密货币市场将首先起起落落。记住,实际利率仍将是负的。一旦持续的负实际利率侵蚀了法币的购买力,蜂拥进入稀缺资产的热潮将是辉煌的。 中央银行不想通过提高利率来真正抑制消费者需求和政府支出来重组社会。一旦选举结束,对抗通胀的政治压力就会消失。 对于我们加密交易者来说,这需要耐心。如果你已经在你认为的基准加密资产中(我的是比特币和以太坊),请留在那里。不要做空你的理想配置——坐在你的柯布西耶躺椅上,打开一瓶低干预的葡萄酒,读一本书(不要 TikTok),然后冷静下来。如果您是一名敬业的日内交易者,那么请记住,风险资产向抗通胀资产的转变将以光速发生。目前,它对你来说是慢动作,蜿蜒地侧身爬行。所以不要贪心——快进,快出,才能活得长久(此处原文为“get in, get out, and get long”,似乎一语双关,既有活得长久,也有做多的意味)。 我在周末写了这篇文章,当时俄罗斯和乌克兰的冲突似乎很短暂,西方的反应很平静。然而,战争仍在继续,为了与俄罗斯脱钩,西方似乎准备忍受经济上的痛苦。俄罗斯(以及未来被视为乌克兰的任何领土)是食品和能源的主要供应国。将这些供应从全球市场上移除会导致高度通胀。 此外,我们也无法确切地知道,一旦脱钩,金融后果将是什么。你永远不知道金融机构资产负债表上的蟑螂藏在哪里,除非你对市场的波动有所了解。因此,应该假设脱钩将导致少数大型金融机构陷入财务困境。鉴于金融体系中存在的大量杠杆,这种困境可能会转变为一场全球化的金融危机。 西方对俄罗斯的政治反应为全球央行提供了一个机会,让他们放弃对抗通胀的承诺。我不确定他们是否能够在政治上做到这一点,因为随着世界试图排除俄罗斯能源,通胀只会继续上升。因此,我谨慎地看好比特币,我正在尝试一些比特币和以太币的看涨期权。这可能有点过度交易,但我就是喜欢市场。 3 月联邦基金期货表明市场认为美联储将加息 0.25%。但是,请密切关注大型投资银行最喜欢的美联储言论以及华尔街日报的意见栏目。美联储将就当前冲突导致的潜在或实际市场动荡是否严重到足以保证更加“宽松”的主题进行试探。根据市场和政治方面的反应,他们可能认为,从政治上讲,他们可以继续维持零利率。 需要明确的是,我还没有准备好支持我耗油量大的 G-Wagon 并加入更多的加密货币风险敞口。面对不断变化的情况,这是谨慎购买。央行官员将为通胀加密魔毯提供明确的“全员参与”信号。第一个迹象将是美联储是否偏离市场预期的 3 月中旬加息 0.25% 至 0.50%。我的基本观点仍然是,在我们迎来新高以前,金融杠杆会再次导致加密市场下跌。 场景 3:加速通胀 一场激烈的全球冲突将彻底改变游戏规则。通货膨胀成为游戏的名称,因为政治必要性从“让我们与通货膨胀作斗争,让中产阶级保持经济尊严”转变为“那边的旗帜是邪恶的,必须被打败,所以你们的责任,公民们,通过忍受通货膨胀来赢得战争”。 价格控制、配给和通货膨胀将成为各国的新常态,以便所有可用的资源都用于军队。国内货币一挣到就会花出去。黄金、比特币和其他加密货币将被囤积。这将是格雷欣法则(Gresham 's law)的作用。进入黄金和加密市场将变得更加困难,因为资本管制将限制普通公民保护自己免受通货膨胀盗窃的能力。 实际上,大多数以法币计价的金融资产的价值将低于厕纸。是的,您的股票投资组合名义上可能会上涨,但牛奶、黄油、鸡蛋、糖等的价格会比你低廉的股票指数基金上涨得更快。 我真诚地希望这不会发生。你会读到世界大战期间公民的日常经历,不同程度的不愉快取决于你居住的国旗的边界。但是读书和生活是两种不同的体验。我不想有那种经历。但不幸的是,人类的历史就是冲突的历史。 尽管我希望这只是一种遥远的可能性,但如果您认为这种情况很可能发生,那么您应该提前进行交易。这意味着拿出闲置的金融资产并购买全球公认的便携式财富储备。国内资产,如房地产和股票,将无法保持实际价值。与能源相比,黄金、比特币和其他一些加密货币将保持全球价值。 在某个时候冲突结束了,希望你的“积蓄”不是在战前有价值但在战后没有价值。没有哪个社会阶层能够在经济上毫发无损地逃离战争——你能做的最好的事情就是在你认为有必要之前保护你所能保护的。如果您不相信,就再看一遍《唐顿庄园》吧。英国的大家庭不得不兜售他们的家庭“与生俱来的权利”,因为毁灭性的通货膨胀和战争的经济成本让这个国家破产了。政治上的结果是对那些仍然拥有固定资产的人征税。 天真 如今,全球公民都拥有可以放进口袋的智能手机,这是一种即时分享知识的大众传播工具。我们可以向对方展示战争对我们各自社会造成的蹂躏和破坏。 但是,尽管我们都可以理想主义并希望信息的扩散可以改变人类对自己发动战争的倾向,但我们必须为我们的财产做好准备,以抵御通货膨胀的损害。这并不是说我们应该忽视短期价格走势,我认为短期任何会下跌。关键是,无论价格如何,都要意识到什么时候该出手了——因为最先卖出法币的人,能卖出最好的价格。 作者?|?BitMEX 创始人?Arthur Hayes 翻译 |?吴卓铖 吴说区块链 查看更多 —- 编译者/作者:吴说Real 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

BitMEX创始人:我们应该如何处理自己的投资组合?

2022-03-03 吴说Real 来源:区块链网络

LOADING...

相关阅读:

- 百里挑一速览Coinlist冬季批次入围的7个种子项目2022-03-03

- 冲突爆发下的加密世界2022-03-03

- AMCCEO在最新的财报电话会议上向社区介绍加密货币、NFT项目的最新情况2022-03-03

- 以区块链为代表的Web3恐怕会失败我来说说原因2022-03-03

- LoCorr Funds和Arrow Funds两家基金将「间接」投资比特币2022-03-03