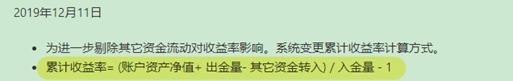

配图:油画《百万雄师过大江》 创作者:董希文 宜将剩勇追穷寇,不可沽名学霸王。 天若有情天亦老,人间正道是沧桑。 (本篇文章涉及若干重要事实、问题与探讨,既有瓜吃,更有干货,绝非“为怼而怼”) 昨天,大宇发文回复了,用词文明了一些,并称我为正义小伙。但在事实和逻辑方面,仍然千疮百孔! 我在【大瓜2号】里搞到了台湾IP和台湾手机。又去非小号、 CMC、Twitter、百度百科、MBA智库网 、知乎、某大交易所、冰棒搜了一大圈,学知识看公告写算式,并对相关内容和某人言论逐条截图、标记、批注、反驳,累到快吐血(仅仅在币乎逐条插入图片排版大概就用了十多分钟)。结果呢,某人罔顾事实(比如说无视Bingbon的畸高交易额),搞无中生有(比如说我承认Bingbon有创新),妄下判断(比如断言我不搞合约,讲得“乱七八糟”),并且继续颠倒是非(把四分之一的规模占比称作主流,四分之一和四分之三哪个是主流你分不清?),最后还不忘继续安利一波冰棒。 (实事求是地特别说明,我前两天拜托朋友在台湾本地登录bingbon,确实看到了原油股指外汇交易,可能Bingbon不单单通过IP方法判断用户所属地区,相关问题下一篇文章详谈。) 大宇啊,你的发言、录的视频,我都看完了,并且大多针对性地进行了质疑与回应;我写这么多,找这么多证据,你能不能好好看看?你是看不懂?不敢看?还是压根就不想看,怕耽误了你的拉人头、带单、卖POS机的赚钱营生?看完了之后,也请不要无中生有、暗度陈仓、凭空想象、凭空捏造。 传说中的“造谣一张嘴,辟谣跑断腿”估计就是这样吧。跟“节奏带师”摆事实、讲道理真的太难了。 PS:有一些币友在【大瓜2号】的评论区里表示“文章这么长,我竟然看完了”,这说明我文章的可读性还可以,嘿嘿。不过,过长的篇幅可能会给一部分读者带来困难,所以本篇文章少讲几个题目(留待以后),减少一些篇幅,希望大家喜欢。 本篇文章共四个话题(可以跳着看,性急的,先看红字和大字 ): 一、大宇搞Bingbon合约以来真的赚钱了吗?(干货) 二、Bingbon的奇怪交易额 三、本人对合约的认识和经历 四、爆仓价格再探讨(干货) 下面进入正题了: 一、大宇搞Bingbon合约以来真的赚钱了吗? 本来一个人的投资事业和收益率是个人的事情,但是大宇不仅在币乎公开实盘,而且在bingbon带单,有点像一个公募基金了。而且大宇三番五次向我们提到自己的实盘数据,让我们验证。好吧,看看我能不能成全你。 先说我的研究结论:(截至5月15日晚数据): 1.如果Bingbon的数据和计算没问题,从大宇自入驻Bingbon(1月31日)以来计算,总体是亏损的(-19.68%,截至5月15日晚数据)。 2.如果大宇没有伪造或算错3月19日以来的所有交易,那么大宇3月19日开始记录实盘以来,是赚钱的。实盘真实性呢,由于大宇微博视频展示的数据不足,我们暂无法验证,还需要Bingbon提供更多数据。 3.第1点和第2点不矛盾,可以同时存在。 4. Bingbon APP对于收益率的计算有没有问题呢?Bingbon展示的公式是合理的,但在程序中是否准确使用公式进行计算,我们难以验证。(Bingbon能够对外提供的数据不足) 好了,看了上面4点,你大概知道了吧。让我们从头开始说起。在Bingbon的APP端,有跟单功能,用户可以看到一些带单的“交易员”的信息。在那天晚上,有位群友展示了大宇的带单信息(左图)。然后,这个群友又去问了Bingbon客服,收益率是怎么回事,得到了客服回答(右图):

大宇稍晚些跳出来,骂了这个网友(后来在群里道歉),并谈了一下他以为的Bingbon收益率的算法。这样的质疑和回应此前也在群里出现过。(下文讲探讨收益率计算方法,虽说有点长,但初中数学知识就能看懂)

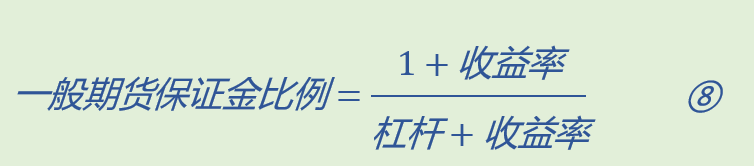

大宇认为Bingbon APP里收益率的算法就是:每次订单收益率的简单相加(或者再加一步简单平均)。上述例子写算式就是: -100% +30%= -70% ① ①式这个算法如大宇所说,是有问题的,意义不大。因为这个算法没考虑每项收益率的资金权重。所以导致了“实际赚钱但收益率为负”的错误。(Bingbon官方真的是这样错误地计算的吗?应该不是,见后文) 合理的算法也许可以这样(以大宇上图提到的假设为例): 两笔交易本金一共1010=1000+10,一共收益是290=300-10 所以收益率为 : 290÷1010=28.7% ② 另外,还有一种算法:虽然一共开单了1010 ,但是之前充值了5010,这5010也可以算是你搞合约的本金(没有开单的4000U可以随时开单进行加仓或对冲,对收益产生影响) 所以收益率为: 290÷5010=5.8% ③ 我认为②式、③式的算法各有道理,都可以。(后文会发现,Bingbon宣称采用的是类似③式的算法) 随后,大宇又贴了官方公告的计算公式,并承认要以官方公式为准。点击:官方公告

我们找到了大宇发的官方链接, 下图是 Bingbon官方对收益率计算的说明:

以下是官方举的例子,我以蓝字再加上自己的说明和推算(蓝字是我个人补充): 某用户入金(充值)1000 USDT,出金(提币) 500 USDT,邀请好友(赚得)佣金100USDT。 共交易三笔: a)第一笔:保证金100 USDT,盈亏+100(100%) b)第二笔:保证金300 USDT,盈亏-150(-50%) c)第三笔:保证金50 USDT,盈亏+100(+200%) 交易净盈亏=100-150+100=50。 账户资产净值(账户里有多少钱)=入金量 - 出金量 + 交易净盈亏 + 其他资金转入(佣金收入等) =1000-500+50+100= 650 根据官方公式,我们计算得到了官方的答案,即 5%,把算式写出来:

那么Bingbon公式是否合理呢?我们这回不带入数值,把账户资产净值那一坨带进去,进行推算,正负相消、通分化简(初中代数):

好了,化简之后,得到了一个非常简单的公式:

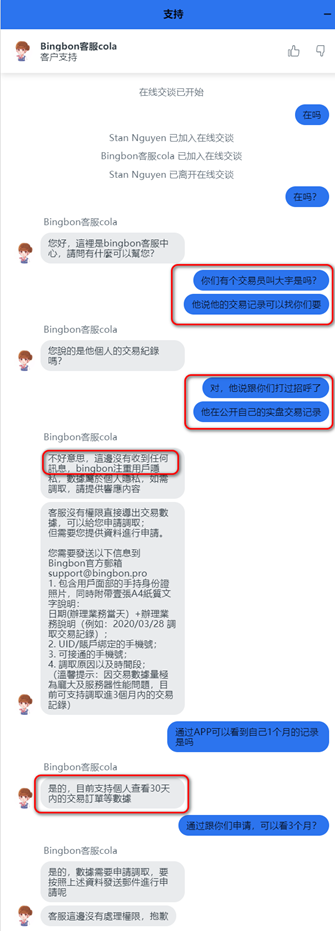

嗯,这个跟我们理念中的收益率公式,收益率=净盈亏÷本金,几乎一致,应该是没有大问题的。可能存在一些小毛病——如果某人当前收益率30%,他此时再入金,可能会让系统显示出的收益率下降,但怎么下降也不会降到负数。 Bingbon公告的公式算法应该是没问题的,但冰棒APP是不是这么执行计算的呢?我们无法看到代码,所以不知道。个人用户也许可以申请成为“交易员”,开通分享跟单功能,然后再下几个单,手动计算一下,就能验证了。但要想成为“交易员”,需要手持身份证拍照上传认证……我可不想把我这么重要的信息交给一个小平台,也不想往里投入资金。大家如果有兴趣可以验证一下。(注意个人信息安全、资金安全)。上述只是一个验证思路,另外一个思路,就是获取某人所有订单,然后手动计算,再跟APP信息比较。(遗憾的是,APP上只提供1个月的,特别申请后也只有3个月的,尴尬……淘宝9.9包邮的购物记录还能保存好几年呢,投资这么大的事情,竟然只能看3个月的记录……) 附上我与Bingbon客服交流的记录,她拒绝给我提供大宇的实盘记录。

假设我们进行了验证,会有2种可能。 1.Bingbon算对了。那就是大宇自加入Bingbon以来,总体亏损了19%左右。 2.Bingbon算错了,大宇自加入Bingbon以来有可能赚了,有可能赔了,以具体计算结果为准。(如果是这样的话,那Bingbon这个平台可真是太糟糕了……展示了交易员的错误的收益率还让大家跟单,有没有责任心?有没有专业水平?) 二、Bingbon的超高交易额 大宇文:

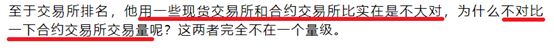

回应: 你阅读理解不好,是不是眼睛也不好使?我分明也贴了合约交易所啊! 如果用户基数、用户实力相同或相似,纯合约平台的交易额一般来说会比纯现货平台的高,这一点我不否认。但是,我明明列出、并提到:一些现货合约兼具的 排名靠前的平台也照样被Bingbon吊打,人家几个大平台那么多用户,把合约和现货的交易额都加起来还比不过你一个纯合约平台? 即便在你自己贴的 开放期货合约交易的平台排名里,综合排名47名(根据人气、资产、安全性等综合因素)的Bingbon的交易额(75.12亿)不是也吊打B网Bittrex(2.65亿)、bitFlyer(5.87亿)、bitfinex(9.97亿)、gateio(5.63亿)这些准一线二线交易所嘛?(虽然发稿前gateio出状况了)

甚至人家四个大所的成交额加起来(24.12亿)再乘以3,都比不上Bingbon一个小所(75.12亿)的成交额?大家不奇怪嘛?你还敢睁着眼睛混淆视听? (当然,非小号和CMC上面排名靠前靠后的交易所都有可能刷量,不止Bingbon一家,但多比较比较就能看出来不正常。) 三、说我没搞过合约? 大宇信誓旦旦地说我“肯定是不玩合约的,不懂”, 大宇,如果你没伪造数据或者算错,那么,我可要告诉你,我投入合约交易的本金、获取的收益、收益率都比某些人要高,而且是低倍杠杆低风险操作。 我也许没有真正大佬“那么懂”,但应该比某些人懂! 币本位/USDT本位合约、交割合约/永续合约/冰棒合约我都交易过;期现套利、资金费套利也全都计算并操作过。不像某些人把全部精力投入到bingbon开大小的游戏。真是搞笑…… 看看大宇啥水平:

一个在大交易所处处碰壁的合约菜鸟,终于在Bingbon的开大小游戏中找到了自我。

我认为,多数产品的易用性应该提升,但有些高风险的东西对于菜鸟就不应该轻易上手(如武器、危险工具、金融衍生品)!你让那些连区块链比特币都没接触过的人直接上手开大开小,若是用虚拟金VST也就罢了,若是用真金白银,你居心何在,是不是在利用很多人的不成熟和赌性给你的Bingbon事业贡献燃料?! 大宇的小号亏损:

Bingbon我确实用得很少,其中的全仓用的更少。但是我在某大所,逐仓模式也能增减保证金(还可以选择系统自动追加保证金),所以一直也没用全仓模式。至于你说的,我感觉你又在搞自相矛盾。 大宇合约实盘:

①你不是说合约只充值3500U(约2.5万)吗?怎么又变出1万U(约7万)来扛单了? ②如果我没算错的话,5月9日一开始,你小号账户净值(连本带利)应该是6160,你不是转了1万U进去准备扛单吗?如果是扛单的话,怎么刚刚有6000浮亏使原账户归零你就着急平仓了?要是不接受账户继续增加浮亏以伤及本金的话,你转那1万U干嘛?你让小号自己爆仓不就完了? ③你号称现货清仓了,怎么从那天开始一直到后来,还一直写着现货80万?是我看花眼了?还是“现货清仓”有什么别的什么意思? 大宇藐视Bingbon“专业合约”:

至于说冰棒的永续合约,我上篇已经提到过,是因为Bingbon差价合约的固有缺陷,才推出了永续合约,并且称其为“专业合约”,能够应对更大的资金量(你说它更差?怎么你连你们Bingbon老板的眼光都开始怀疑了?)。什么“希望别人有的我也有”?说的跟个幼儿园孩子似的。别的交易所还有现货呢,你有吗?(绝大多数交易所最基本应该提供的服务就是现货交易。嗯,虽然BITMEX不提供。) 关于所谓大交易所“提前爆仓”的问题,请见下一个章节,请大家看看我说的对不对、我水平如何,大家也可以用虚拟金或计算器自行验证,如果有错请大家指正。 四、爆仓价格再探讨 我重新审视了【大瓜2号】文中列出的算式,发现有些论述并不准确。我现在再给大家推算演示一波。这一部分可能有点复杂,但很有用,实际上所用的数学计算也不难,都是一次方程,初中数学就能搞定。(觉得长可以先拽到中间红字结论,既然咱们搞链、搞币,还是不要抵触数学吧) 自称数学不好的大宇,也欢迎你来这走两步。

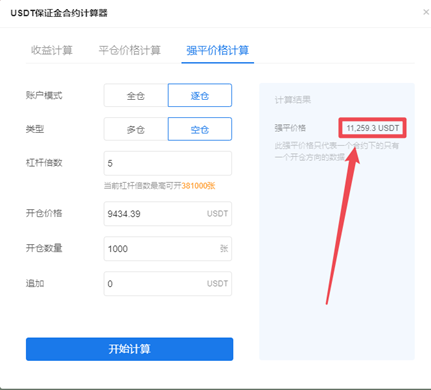

先看红线部分。所谓强制平仓,就是传说中的“爆仓”。 为了更有说服力,我在Bingbon用模拟金(VST)开了个仓,便于给大家演示。 在BTC价格为9434.39时,我在Bingbon市价5倍杠杆开空,BTC若价格一路上涨,那么账户净值将一路缩水。(订单见下面截图) 根据杠杆效应,BTC涨到11321时(未考虑手续费等因素),持仓净值将归零,计算如下:

交易所为了避免穿仓,会在“破产价格”之前给你强平,在冰棒的差价合约中,使用的是收益率触发制,不论杠杆大小,亏损90%即触发强平。(没找到官方公式,我自己推算的)

冰棒截图:

嗯,我的计算和Bingbon订单中的11128,差了4U,可能是手续费滑点什么之类的,大致可以认为我的计算和Bingbon的计算一样。 而某大交易所,与bingbon不同,是否强平要看保证金率是否低于维持保证金率(最低保证金率),这个数值的大小和爆仓的早晚密切相关。 一般来说,资金量越大,爆仓所产生的破坏性越大(自爆卡车),交易所为了控制风险,对大资金的容忍度相对低一些。在某大交易所,如果我们交易额不超过1000张BTC合约(总币值10个BTC,也不算小了),那么我们就能够得到交易所的最大容忍——“维持保证金率”设定为0.5%。(上一篇文章在这一部分有误,维持保证金率0.5%不代表亏损99.5%强平,但我用计算器计算的价格和结论没弄错) (PS:一般来说,在大交易所,你的资金量越大,交易所允许你开的杠杆越小。以避免大资金乘以大杠杆带来的市场海啸。) 在某大交易所,根据公式(下文再提),在0.5%保证金率、0.05%强平手续费率的条件下,5倍开空时,强平价为:

嗯,我的计算和网站提供的计算器结果几乎一样,说明我推导的公式应该没问题。 以此观之,开空仓时,上涨行情下,强平价越高越稳定, 某大所强平价为11259,更高,更稳定。 Bingbon强平价为11128,较低,更早被强平。 有币友反应,在某大所,开超高杠杆的时候,好像更容易爆仓,经过我的研究,是这样: 我们看前文计算冰棒的④式和某大所的⑤式,长得差不太多。令④=⑤,

解方程,得到L=17.28, 这个值代表什么呢?这是一个临界值。 结论: 杠杆小于17.28时,某大所表现更好,更能扛单,爆仓晚; 杠杆大于17.28时,冰棒表现更好,更能扛单,爆仓晚。 (高倍杠杆很危险,两者谁更能扛单只是相对的,风险好比5层跳楼对比10层跳楼) 为什么会有这样的差别?也许是两个交易所的风险控制策略不同,更可能是两种交易机制不同(独立市场永续合约 VS 非独立市场差价合约)。不过,冰棒新开的“专业合约”(永续合约)市场,采用的就是上述大所的“维持保证金率”触发制,所以跟那个大交易所在高低杠杆环境下表现均应该相似。传统期货市场用的也基本上是这个机制(维持保证金率)。 某份大学金融硕士的复习资料里衍生品一章提到(链接):

在Bingbon的差价合约说明中,逐仓部分没有提到保证金比率的问题,只说到了亏损底线是90%。而在全仓模式中,提到了保证金率计算公式,但实际上仍然是收益率触发制,且看我推算:

假设全仓账户只有200U,未持仓。以这200U为保证金全部开仓的话,不追加保证金的话,持仓保证金即为开仓保证金200U,然后进行化简,把分子分母上下同除以“本金”。 当账户的保证金率等于0,也即杠杆×价差比例=-0.9时,系统强行平仓,这个说法是不是跟上面的逐仓模式一样?是的。冰棒虽然采用了保证金率这一个说法,但使用的公式是⑥式,这是一个bingbon特色的保证金公式。 而传统期货市场和币圈大交易所使用的是什么公式呢?大多是这样的,(净值也就是本金加上浮动盈亏):

经过一波操作,可以得到:

所以,Bingbon的全仓模式和逐仓模式一样,强平是依靠收益率触发的。而在传统期货市场、强平是依靠保证金率触发的。 而在大交易所,或者是冰棒的“专业合约”中,开百倍杠杆,很容易因为保证金率不足,还没亏损多少就被“提前”平仓噢!怎么回事,是黑幕吗?你可以带入上面的公式自己去算算,杠杆越高,对于亏损的容忍度越小,平仓越早。 “Bingbon标准合约”使用的那种强平机制有哪些优势和劣势?为什么到了Bingbon的“专业合约”却不采用了?我可能还要想一想。 本部分的最后,我再次贴一个前述某交易所的强平价公式(官方的计算器还可以,但公式写得很晦涩,客服算起来都挺费劲,我给他整理化简了一下),别的交易所估计也差不太多,参酌使用。 在USDT本位,逐仓模式,开仓后不修改保证金(嗯,逐仓也能增减保证金)前提下(如果最低保证金率确定为0.5%,平仓手续费率为0.05%还能进一步简化出常数因子1.00553和0.99453):

如有错误,还请指正噢~我自己跟官网的计算器比过,没发现问题。 后记 某人的合约交易收益率问题其实就是我之前说的“巨瓜”,但是在我写这篇文章找资料的过程中,发现了更大的瓜。相关内容已大致写好,以后再发。欢迎关注。 【致谢】感谢我的小学及初中数学老师,老师的教导和我自己的努力,使得我的数学水平在一般人中还算可以,方具备写这篇文章的能力。 欢迎友好交流,为思考点赞。如果我被人围攻,请有正义感的看官们说句公道话,我就会获得力量。我有全职稳定工作,面对叫嚣与污蔑,我也许不能天天写文,如果我没回应,并不代表我理亏或屈服 你的目光为我撑腰,小小的我勇敢去闯!Hey hey,pick me! 看到大家还挺喜欢我的文章,我也愿意跟大家多交流交流。由于币乎没有私聊、建群功能,交流不便。我想先试着搞一个微信群,欢迎谈知识、技术、见闻、感悟,不欢迎喊单带单,遵守国家法律,禁止发广告、人身攻击(尤其是污言秽语),违者警告无效则请出群聊(暂不敢保证处理及时)。认同前述理念的,欢迎加群,否则请绕道(虽然有些老哥支持我,但如果不认同上述理念的话,还是别进群了,私聊就行)。 加我微信号(说明来意:如文章建议、编程交流、普通交友),我拉你进群:

币友们,如果支持我的话,请不要光速抢赞啊,币乎规则跟以前不一样了,想点赞的话,先稍微上下拖拽两下,多看几眼文章,谢谢! 现在你可以想一想让我把收益捐赠给哪个区块链基金会,…… 也可以再看看这个实力颜值俱佳的小姐姐up —- 编译者/作者:人狠话多 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

【硬核】【计算】大宇搞Bingbon合约以来真的赚钱了吗?——若干问题再回应B

2020-05-17 人狠话多 来源:区块链网络

LOADING...

相关阅读:

- 13854美元,比特币今年的高点?千倍合约你敢玩吗?2020-11-01

- 比特币刷新去年高点后急跌尾盘行情分析2020-11-01

- 掌控币圈风云:10.31ETH精准布局只为盈利2020-10-31

- 担心市场被蚂蚁吸血?港交所将开通蚂蚁期货合约,让我想起了defi的合2020-10-31

- 白话区块链2.0ETH2020-10-31