2020 年 3 月 12 日必将是载入区块链历史的一天,这天全球经济遭遇了灰暗的一天,数字货币也无法幸免,比特币跌幅一度达到 60%,DeFi 行业也遭遇重创,加上以太坊主网的拥堵,令损失更加惨重。DeFi 市值也在那段时间缩水近一半。 但神奇的是,DeFi 用了不到 3 个月的时间,市值已经重回 10 亿美元大关。那么这三个月,DeFi 行业到底做对了什么呢? Compound 发行 COMP 治理代币的新闻这些天也已经在行业内刷屏。越来越多的 DeFi 项目选择这种方式,又意味着什么? 大家可以带着这些疑问,进入今天的行走笔记。笔记来自2020年6月16日晚8点imToken的直播分享。

分享嘉宾:MakerDAO 中国区负责人 潘超 imToken 会说中文的德国小哥哥,Philipp(菲菲) 以下,Enjoy: 一、开场嘉宾介绍 主持人: 相信看过不久之前的 imToken 4 周年视频的朋友对 Philipp 并不陌生,这位阳光帅气的德国 90 后小哥哥在 2018 年加入了 imToken,是什么原因让他选择了这个行业又是因为什么让他选择了 imToken,我们请 Philipp 简单介绍下自己。 Philipp:

大家好,我是Philipp,家乡在德国。我第一次接触数字货币,是在我读大学的时候,那时候只有BTC。但那个时候我只是简单地了解一下,并没有进行过多深入的研究。所以后来我基本上就把这件事情给忘记了。 直到2015年以太坊诞生了。那时候我还在金融服务机构上班,但已经逐渐接触到去中心化金融对于未来的影响。不过以太这个词在当时还没有诞生。 后来,我从传统的金融服务机构100%的退出,全身心投入到区块链事业中,并且这可能将是我这辈子的事业。 所以我在2018年加入了imToken团队,也是为了体验下中国的区块链行业。 主持人:下一位,潘超是行业「老面孔」了,作为最大 DeFi 项目 MakerDAO 的中国区负责人,经常会作为布道者,给用户科普 DeFi 相关知识,今天我们也很荣幸邀请到了他来为大家做分享,看看作为 DeFi 行业的“大哥”他会有哪些独特的见解和想法。 潘超: 我是潘超,是imtoken的老朋友了。我在MarkerDao负责中国区,同时也是Marker基金会最早的成员之一。 Marker是以太坊上最大的一个Defi,也就是去中心化金融应用。发行了去中心化的稳定币Dai。 今天与菲菲一起跟大家聊一聊Defi。最近Defi领域有点热,通过劫后余生又重回到了10亿美金的锁仓价值。再加上今天(6月16日)Compound 发行 的COMP也是一种比较创新的代币发行方式。 二、关于312和Defi的表现 主持人: 我相信群里并不是所有人都知道 3 月 12 日那天到底发生了什么。312 黑天鹅事件过后,DeFi 遭受到了前所未有的打击。 DeFi 在 2 月 6 日的时候市值首次达到 10 亿美元,随后一路高歌,最高逼近 13 亿美元。但就在 312 当天,直接跳水,市值缩水了 3 亿多美元,并在 3 月 16 日达到低谷—— 5 亿美元。 那段时间,DeFi 到底遭遇了什么?潘帅带我们来回顾一下吧。 潘超: 我就带大家回顾一下3月12号Defi究竟发生了些什么。刚刚也有人在问,对defy的理解不是很深刻。我先简单给大家介绍一下Defi。 它的意思就是去中心化金融,目前占比最多的是借贷的应用,用户可以抵押他们拥有的数字资产,比如说以太访,然后从系统当中去生成、发行或者借出其他资产。所有这些逻辑、行为的发生和记录都是在以太坊的链上产生的。它的整个过程是去中心化的,所以叫做去中心化金融。

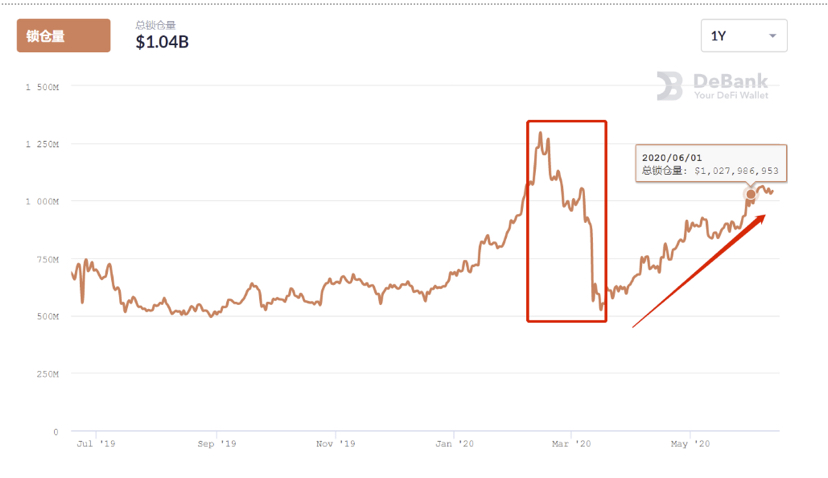

上图是是所有抵押在Defi系统中的数字资产价值。这个数字也是衡量Defi 规模比较重要的指标。 3月12号的时候到底发生了什么呢?大家如果有印象的话,当天下午你打开看行情的APP,发现里面的币还在,但是上面人民币的币价怎么就缩水了一半? 因为疫情的影响,全球金融市场发生了大跌。所有的风险资产都遭到了恐慌性的抛售。加密货币中的以太坊、比特币等也不例外。这不仅导致资产价值本身的缩水,也引发了一系列的连锁反映,比如以太坊网络的堵塞。 当你需要非常高的网络费用才能把交易发送出去时,就会导致整个以太坊的网络几乎瘫痪,而这就会影响到以太坊上所建立的这些去中心化金融应用。 当你在银行抵押时,如果抵押的房子缩水了,那银行需要你去还钱,你却没钱可还怎么办呢?银行就会把你的资产给拍卖掉。 在Defi中也会做类似的操作。如果你的数字资产缩水了,系统也会把你的资产拍卖掉,去弥补坏账。 但是在瘫痪的网络情况下,这些拍卖就无法得到正常的进行。因为人们没办法去发送交易。直接导致MarkerDao借贷协议出现了几百万美金的坏账,也导致去中心化的稳定币DAI,一度溢价10%,从而影响到了整个二级市场。 这个结果导致,储户在当时没办法取出资金,贷款人也承受非常高的利率。 侧面的影响是在到交易层面,很多dex,去中心化交易所,因为它是基于以太坊进行撮合的,在这么高的网络费用下,也让dex很难去撮合、去结算这些订单 结果就是锁仓的,抵押借贷的资产价值就缩水了将近一半。可以说Defi,包括以太坊在当时都陷入了非常大的危机,站在了悬崖的边上。这就是3月12号发生的情况。 后面我会跟大家去聊一聊,3月12号之后,我们做出了哪些改变,Defi是如何又恢复了过来? 主持人: 真是不愿意回忆起来的一天。 其实在那天,不仅是 DeFi 遭遇了重创,很多中心化平台(CEX)也遇到了问题,比如 BitMex 就出现了「宕机」的情况。

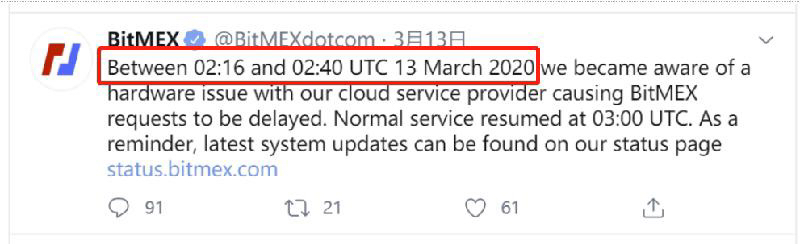

有人说 312 之所以出现如此大的下跌,一些交易所也要“背锅”,尤其是做合约的那些平台。这样的说法是否成立呢? Philipp: 当天比特币价格急速下跌,但那天传统金融市场也遭遇了黑暗的一天。有趣的是,同样是下跌,为什么比特币的跌幅达到了惊人的50%甚至60%,这样的下跌实在是太可怕了,你决不可能在美国股票市场看见这样的跌幅。 其中的原因就是数字化金融市场与传统金融市场的运作方式不一样。 第一点不同是保护机制不同。传统金融市场是由垄断机制来对市场进行控制。比如美国股市,当日跌幅超过7%就会触发熔断机制,交易就会被暂停。 但是在数字货币行业,数字货币交易平台是没有这种类似的保护机制的。当日跌幅再高也不会停止交易; 第二点不同是有些数字货币交易平台,为用户提供了杠杆服务,并且允许用户可以使用其他的加密货币来作为交易,比如比特币期货的抵押品。 所以当比特币价格下跌后,多头被清算,由于没有熔断机制,越来越多的多头被清算,抵押品被拍卖,导致价格进一步下跌。 很显然,BitMax是没有熔断这种市场保护机制的。但很幸运,他们的平台硬件实施出现了问题,导致交易被迫暂停了。我们能注意到,在BitMax比特币暂停交易25分钟后,价格反弹了接近39%。 主持人: 刚刚菲菲说到的 BitMex 宕机,暂停交易后,比特币在 25 分钟内反弹了近 39%。可以看下这张图的红色部分,BitMex 暂停交易的时候 BTC 有一波比较明显的反弹。

其实我个人很不喜欢“甩锅”这种行为。出现 312 这样的黑天鹅事件,暴露出来的是整个行业的问题——我们需要更好的机制和更好的基础设施。更好的基础设施需要更好的主网来承载 DeFi,大家现在都在期盼 layer 2 和 Eth2 .0的解决方案。 基础设施是外部因素,更好的机制,则是整个 DeFi 内部需要思考的。作为 DeFi 的领头羊,MakerDAO 在这次事件学到了什么?又做出了哪些调整呢?潘帅能否给我们简单介绍一下? 潘超: defi的基础设施,包括以太坊网络堵塞本身都是外部因素。对于defi本身的应用,有些机制也可以进行一些调整,应该能在危机发生时,有更好的防御机制。 在这次冲击当中,Maker可以说是影响是首当其冲的。因为它是提供了一套以太坊链上最大的稳定币协议,所以也是312受影响最大的Defi协议。 从这件事,我们能得到的最大的启示是,加密货币而不仅是Marker Dao,它并不是避险的天堂。对于一个独立的系统而言,它没有办法去应对外部的经济冲击。在全球性的经济冲击面前,仅仅依靠ETH这种资产是很难保证类似DAI的稳定币系统保持一种高效的流动性和稳定的。 应对这样的情况,Marker Dao做的最大的调整就是除了ETH资产作为抵押品之外,还引入了美元资产。比如USBC,通过引入美元稳定币做为抵押品来补充当时市场上紧缺的流动性。 此外,我们对拍卖系统、清算系统做了调整。刚刚Philipp提到了在传统的金融市场中是有熔断机制的。Marker Dao系统也在这次312事件发生之后加入了垄断机制,并延长了整个清算的结束时间。其目的,一是让市场更加的理性;二是通过熔断机制缓解以太坊网络的拥堵情况。 这一系列的措施在当下也是缓解了流动性危机。Marker Dao 在推出一系列的政策之后几天之内也是效果立竿见影。Marker二级市场的利率开始逐渐的降低,资金的紧张情况得到了缓解。 在两周之后,Marker Dao系统坏账的拍卖也顺利完成了,整个系统是扭亏为盈。现在三个月过去了,Dai当时的溢价已经完全的消失了,回归到了一美金。 同时,大家最直观的感受就是ETH,它本身的资产的价格也是回到了危机前的水平。我们回到最初那张图,会看到defi背后抵押的这些资产或者锁仓的这些资产也是回到了10亿美金的水平。 主持人: 划重点:加密货币不是避险天堂,独立系统无法应对外部经济冲击。 我们还是回到数据上,DeFi 从 17 年底正式诞生,经过了 2 年半多的时间,才达到了 10 亿美元的市值。这期间坎坷的路程我相信只有一开始就选择投身于 DeFi 的人才懂,信任是多么不容易建立起来。

但从 312 事件之后,仅仅用了不到 3 个月的时间,在 6 月 1 日,DeFi 市值又重回 10 亿美元。就像给 DeFi 打了一针鸡血一样,为什么能恢复得如此之快?大家难道都是“好了伤疤,忘了疼”吗? 潘超: 能在三个月的时间就回到之前的市场水平,我其实还是蛮意外的。我相信任何人都会意外。没想到反弹会这么快,或者说以太坊的韧性这么强。 从结果来看,Defi能够回到最初的水平主要是由于ETH资产价格的恢复。而本身ETH是defi协议中最主要的一种抵押资产。 此外,还有一些其他资产的加入也提高了市值。比如我刚刚提到的引入了新的美元稳定币。美元稳定币不仅分散了风险,也注入了新的流动性。 更值得一提的是,在最近一两个月的时间内,比特币开始引入了Defi,引入了以太坊。因为危机的发生,让marker加快了引入更加多元化的资产的步伐。比如Marker将以太坊上1:1锚定发行的WBTC纳入到了抵押品中,丰富了去中心化稳定币Dai的发行。 目前我们看到将近3000枚的比特币存入了Marker系统作为抵押资产。让整个以太坊内的比特币数量直接翻了两倍。 至于是不是好了伤疤忘了疼这个问题,我不觉得是如此。因为312真的挺痛的。其实我们从结果上看,从现在的数据上去看也印证了这点。 现在的抵押者变得更加的谨慎。反映在平均抵押率上,相比312之前处于一个更高的、更保险的水平,而不是一味的去追求杠杆。无论是项目方、协议方,还是用户,现在对风险的意识和把控都是更加留意了。 主持人: 希望大家都引以为戒,将这次教训记在心里。 在引入了新的抵押品以后,DeFi 流动性确实得到了很大的改善,尤其是在 Maker 引入 wBTC 作为抵押物之后,wBTC 在一天的铸币量就达到 1000 BTC。 而且最近抵押 wBTC 借 Dai 已达到1000 万 Dai 的债务上限,wBTC是 Maker 协议继 ETH 之后最受欢迎的的抵押品类型,占据了 8.08% 的 Dai 发行量,对 Dai 的稳定性及流动性非常重要。 这说明 DeFi 用户对于以太坊主网上 1:1 映射的 BTC 资产十分感兴趣且需求很大。这是为什么呢? Philipp: 大家需要知道,由于比特币底层协议的限制,Defi是无法在比特币的主网上运行的。但比特币的流动性可以为Defi带来大量的流量和无限的想象空间。从目前人们对于Wbtc和imBTC等一系列xBTC的兴趣和需求已经证明了这点。 越来越多一一锚定BTC资产的数字货币正在孕育而生。 现在抵押Wbit借贷已经占据了Dai发行总量的8%。而ETH和DAI在在抵押锁定中的占比正在减少,也从侧面反映了用户对于在以太坊网络上实现一一锚定BTC资产的需求。 Defi资产在312之后有不错的增值,一部分原因是由于大量的wBTC被锁定在Defi中,另一部分原因是要归功于价格的反弹。 主持人: 可以说以太坊上的 BTC 是一种很好的创新,它的出现和wBTC imBTC 后面达成的一些成就,也印证了市场对于 xBTC 的需求。我们也需要将 BTC 的流动性注入到 DeFi 里面,来加速 DeFi 行业的发展。 以上 今天行走整理了这次直播的上半部分。主要围绕312大跌后Defi的问题和Marker Dao做的改进展开。 下篇中潘超和Philipp会谈到他们对于Compoud 这个Defi协议平台发行的治理代币COMP的看法和观点。 明早7点17分发下篇。 —- 编译者/作者:行走 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

行走笔记:重回 10 亿美元的Defi,大火的COMP

2020-06-18 行走 来源:区块链网络

LOADING...

相关阅读:

- 凌晨精评:BTC再度拉升突破去年高点长线布局来袭2020-11-01

- 德国中央银行正在进行一个新的区块链项目2020-11-01

- 美国大选:卡尔达诺的查尔斯·霍斯金森为唐纳德·特朗普提供帮助2020-11-01

- 凌晨精评:短线拉升突破去年高点长线布局来袭2020-11-01

- 老币盘币11/1以太坊空单止盈提醒斩获收益5-9个点2020-11-01