文‖小学徒

马克思曾言,不同事物有不同的矛盾,不同的矛盾构成一事物区别于他事物的特殊本质,这就是矛盾的特殊性,这个要求我们对待不同的事物要具体问题具体分析。 世界上并不存在着解决问题的普适方法。 价值投资是对的,但价值投资并不适合所有领域,这是由这个世界的底层运行规律决定的。 (1) 说到价值投资就不得不说价值投资的代表性人物——巴菲特。 巴菲特通过价值投资做到过世界首富,获得过巨大的成功,就证明价值投资确实是对的,在传统的投资领域里面。

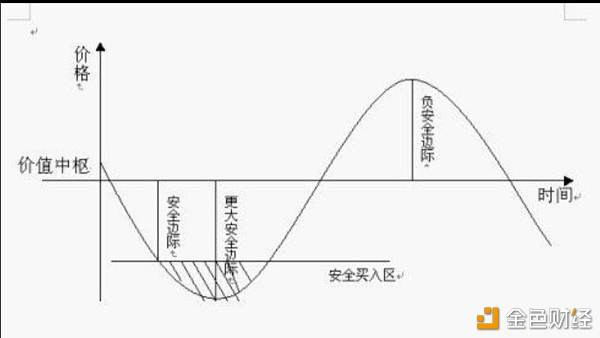

巴菲特价值投资理念的核心在于投资的安全边际,在他安全边际理念里包含内在价值和估值。

于是他投资了一些伟大的公司,比如美国运通、美国银行、华盛顿邮报、GEICO保险、可口可乐、中石油、比亚迪等,这些公司按照传统的估值方法是可以大概算得出公司的内在价值以及未来的估值的,而内在价值和估值的核心在于未来的利润和现金流有多少,也就是现金流贴现、相对估值法、期权估价法等。

为什么可以算得出呢?因为这些传统公司有厂房、机器、固定资产等,还有大概的销售区域。 再加上传统估值方法有成熟的多维度的数据进行支撑,所以在传统投资领域,价值投资是非常行得通的。 (2)

但在2000年崛起的互联网科技浪潮中,巴菲特对待新科技公司这种新生事物,价值投资的理念就行不太通了,他严格秉承不懂就不投的原则,但这种原则是对的,我们并不是说他错的,而是稍微有点遗憾吧。 于是巴菲特由于不懂互联网科技的投资,致使他错过了几次千载难逢的投资机遇,错失了Facebook、亚马逊公司、微软、苹果等早期的投资。

其实也可以理解,互联网公司刚开始也没有合适的估值方法。 互联网公司是卖软件、网络服务的,前期是没有所谓的利润和现金流和市盈率的,都是靠投资人烧钱,传统的现金流贴现法、相对估值法等没有办法估算一间互联网公司的价值。 当互联网公司发展壮大,把规模做上去之后,才能产生网络规模效应,有了网络规模之后才产生各种各样的付费商业模式的,投资人是要冒巨大的投资风险的,互联网公司失败的概率相当高,这并不符合巴菲特的价值投资理念,因为互联网公司前期没有价值。 没有估值方法就不知道投资的安全边际在哪里就没法投资,不知道一间公司的内在价值和估值,巴菲特错过也就不难理解了。 但后面随着互联网行业的不断发展,各种数据维度丰富之后,就形成了互联网行业投资的一套理念和体系,那就是PE投资(Private Equity,即私募股权投资)简称PE或者VC投资(Venture Capital,意思是风险投资,指向新企业提供资金以取得该公司股份的融资方式),简称VC。

风险投资机构、基金或者个人可以根据一个平台或者软件的会员数、浏览量、订阅量、阅读量等数据去估值该平台的网络规模以及未来的市场占有率,在占有率的基础上估算出未来的利润和现金流,但这也只是大概的估算一下。 这就是PE或者VC投资机构的一些投资依据和范式。 (3)

当区块链技术浪潮逐渐代替互联网科技浪潮时,相对于互联网行业来说,区块链行业是一个新生事物,在传统行业以及互联网行业里面,投资机构、基金或者个人可以投资公司的股权或者股票,股权或者股票后面代表的权益是明确的,比如可以进行股票分红、股息贴现、参与公司的决策等。 但在区块链行业里,投资机构、基金或者个人投资的是Token,token没有所谓的权益,也没有分红,也不是股票、股份、或者股权,它就像商品一样。

投资者只能通过token的市场价格上涨获得收益,所以按照传统的金融投资理论来投资区块链项目的代币好像根本行不通。 区块链项目根本没有所谓的利润、现金流等这些概念,更别谈估值了,绝大部分区块链项目也是靠卖币来维持项目运作的,况且一个去中心化的区块链项目,也没有所谓的股权概念,市值也并不代表项目方这个公司的估值,因为有很多代币已经分散到全球各个投资者手中了,市值并不等于是这个区块链项目或者公司的价值。 所以不管是传统的相对估值法、现金流贴现法还是PE或者VC投资理论都在区块链项目投资上失灵了。 现在我们也不知道这种投资范式叫做什么,姑且叫做区块链投资思维方式吧。 虽然区块链项目投资的token也讲究网络效应,用区块链行业的术语叫做共识效应。互联网行业讲究的是占有先机,谁先占有市场,谁的优势就大,但区块链行业又有点不同。

你看以太坊这个区块链项目,网络效应也有,共识也强,但一旦有其他项目赚钱效应高,投资机构、基金、个人投资者都一窝蜂地涌上去,或许我们叫它赚钱效应吧,比如EOS、ATOM、ALGO等刚出来时,简直是投资盛况啊! (4)

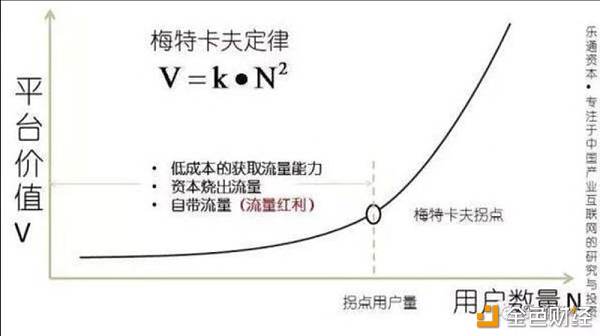

投资区块链项目,投资的是它发的币即token,但token并不是金融产品,金融及其市场和产品并非虚拟也不应该是虚拟的。金融产品是由实物资产演变而来。事实上,绝大多数的金融产品都是由实物资产演变而来。以股票为例,长城有限责任公司将其1000万的实物资产,通过资产证券化变为拥有1000股票的股份制企业。这样,长城公司就拥有了金融资产或金融产品。以后该公司和金融机构还可以将股票进一步演变为股票期权、期货等。 但我们买了一个区块链项目的token之后,这并不代表什么,你没有各种分红权益,也没有股权或者股票背后代表的权益,你只是具有token的使用权而已,可以在一条链上支付token进行开发或者使用一条链上的服务,也不代表任何实物。 所以对于估算一个token或者一个区块链公司价值是极其困难的,暂时是没有办法的。 目前还没有一个成熟的估值体系,有些人用 梅特卡夫(Metcalfe)法则去估算token的价值,有一定的道理。关于梅特卡夫定律的解释及其公式如下图所示:

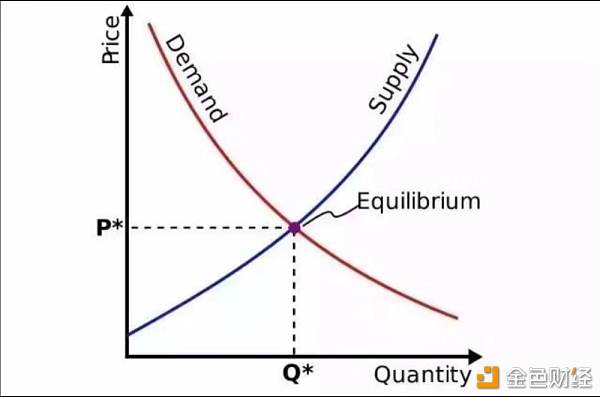

比如比特币持币地址以及其节点数以及转账频率是很高的(相对于其他区块链项目而言),因此比特币的价格很高,内在价值就很大。 (5) 把token当做商品我觉得更加合适,就像黄金白银一样,商品价格的涨跌主要受供需理论影响。

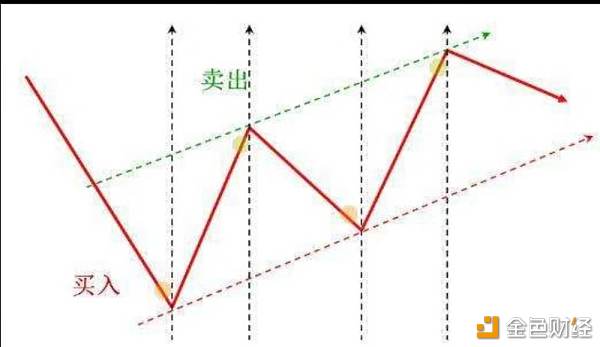

Token的供大于求,价格就跌;求大于共,价格就涨,这是我们投资区块链项目token的理论依据。 当然巴菲特践行的价值投资理论里面有一些东西还是对所有的投资市场都是通用的,比如投资心理,“别人恐惧时我贪婪,别人贪婪时我恐惧”“在价格低位进场,而不是高位,这就是安全边际”等都是极为正确的。 除此之外,价值投资理念里面论述的趋势、周期、价值也是正确的。 区块链技术无疑是一个大趋势,确立趋势之后我们才敢投资,在趋势里市场是存在着周期的,数字货币市场一般是以比特币减半作为一个周期的,即四年为一个周期,而在周期时间大概确定之后,我们就要寻找一些具有明显价值的token去投资。 现阶段我们无法估值一个token的价值,因为这个行业的数据维度还远未成熟或者丰富,无法支撑起一个合理的估值理论体系,将来或许我们或许可以用一个区块链项目的token持币数、交易额、转账数额和频次、dapp数量以及交易额等这些数据去估算,但暂时还不行。 但是目前这个市场上真正值得投资的token是很少的,需要我们精心挑选。 一般来说,比较靠谱的投资token的方法是很有限的,大概有屯币、定投和量化交易。 屯币我们是要屯那些具有长期价值的币种,长期来看具有巨大上升趋势的,否则毫无意义,甚至可能会血本无归,比如比特币和以太坊这些具有长期价值,并且在可预期时间内是有巨大上升趋势的。 而定投则比屯币更灵活一些,但需要确定趋势和周期之后才能进行定投,定投的币种也只能是具有长期价值且具有巨大上升趋势的,定投的本质是数学平均数问题,目的是摊薄持仓成本,定投能够解决token无法估值中“低买”的问题,这是具有巨大启示意义的,对我们投资token。

当然了,“高卖”的道理也一样,和定投的道理一样,那就是根据市场变化定卖筹码,这里不是说一定要在某个日期卖掉,而是根据市场的涨幅和自己的心理价位去分批分量分时地卖出,获取尽可能多的利润,这能解决“拍段大腿”或者“价格过山车”而让利润吞噬掉的危险。 至于量化交易,那是需要很高技术的,普通人做不来,需要综合能力比较强的人才能做得来,他既要懂市场交易原理,又要懂计算机信息技术、会编程才行。 量化交易是短线操作的程序自动化版本,目前数字货币市场的token涨跌幅度足够大,在现在这个阶段在数字货币市场搞量化交易还是有赚头的。 结语 目前区块链行业和市场还是远未成熟,你看看目前这个市场乱象频出就可以得出这个结论了,因此对于区块链项目和代币的估值方法和投资方法还远未建立,或许需要等到将来有足够多的区块链项目找到商业模式,积累足够多的数据维度之后,那时或许会有一整套成熟的投资数字货币市场的投资范式吧。 但未来已来,只是还需时间等待,我们的商业和投资模式确实在悄悄地发生着变化,正如杜甫那句诗所言的那样: “天上浮云似白衣,斯须改变如苍狗。” 区块链技术正在悄悄地改变着这个世界的商业和投资模式,改变是永远不变的主旋律。

(全文完) —- 编译者/作者:小学徒 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

投资范式在改变

2019-12-09 小学徒 来源:区块链网络

LOADING...

相关阅读:

- 以太坊2.0中的DeFi-DeFi分片会是其上第一个城市2020-08-02

- 稳固地发展:稳定币在金融不确定性中蓬勃发展2020-08-02

- 如何参与Defi奖励网络BDAO?目前Staking分红每日1%~2%2020-08-02

- 以太坊的价格跃升至400美元,继续创下两年来的新高。2020-08-02

- 众筹现已上线:大亨开设令牌在线商店2020-08-02