这几个月来被问及最多的两个问题: 区块链怎么落地? 区块链怎么盈利? 第一个问题 我简单提一下。 互联网落地,也是到了人们普遍认识到了,用腾讯聊天比手机发短信更快捷,用搜狐看新闻比用杂志更方便,用支付宝比用现金更好。 这一方面是要互联网底层设施的不断完善,包括电脑硬盘容量不断增大,互联网带宽不断提高,但是,站在2000年的角度,你不能说因为电脑硬盘普遍只有几个G,网络只能支撑几十K的下载速度,你就说,对不起,吃鸡是什么,that is impossible. 技术会进步,这需要时间。

另外,更重要的一点是,人们认知被逐渐渗透,这,往往需要更长的时间。银行并不是唯一的金融中介,我们为什么非要持有现金才可以从事交易转账,从二十年的角度来看,这个演变很快,从二十年前的角度来看,这个演变,慢到让你绝望。 区块链应该用不了二十年。 区块链落地,将会是人们普遍认识到了,亚马逊的中心化数据库在物联网时代随时会毁掉你的家庭甚至生活,Facebook一直在偷窥并利用你的隐私,跨境转账为什么要那么长的时间,游戏凭什么不能由玩家来定义。 在当下这个关口,你可能看不清未来区块链的底层设施是怎样的,不知道在什么样的情况下,会出现几万甚至百万级TPS的公链,不知道数据存储怎样会从云存储迁移到去中心化存储环境,不知道怎么会有这么一个区块链系统,以后跨境转账实现秒达,根本不用考虑T+1还是T+2了。 但是,这一天终将到来,等到这一天实现,回过头,过去的几年,或者十几年,其实是非常短暂的一段时间。 第二个问题 我想重点谈一下。 因为盈利模式的合理性不仅仅意味着能赚钱,更意味着达到了更好的用户体验。 我给出的方案是第三方做市商。 把时间倒回二十年以前。世纪之初,互联网泡沫破裂之时,中国互联网企业们纷纷寻求盈利,在当时不成熟的第三方支付体系下,如何完成线上向C端收费成了巨大的难题。更为致命的是,当时的互联网服务,难以进行标准化界定,似乎并没有合适的收费场景。 SP业务的出现拯救了中国互联网。 2001年,中国移动推出其互联网服务“移动梦网“,这是一个手机上网、彩信服务,而在移动梦网中,中国移动引入了SP(Service Provider服务提供商)。这些服务提供商为移动梦网的消费者提供服务,移动实现向消费者扣费,中国移动则和这些公司分账。

以腾讯为例,在2002年,腾讯推出了“移动QQ”业务,在手机和QQ号绑定以后,便可以从QQ向手机,或者从手机向QQ发送消息了。手机绑定并不收费,但发送消息收取正常的信息服务费。虽然腾讯强调费用是由运营商收取,但其实腾讯从中也获得大量分成。移动QQ让腾讯进入了真正的盈利时代。除了移动QQ,腾讯另外一大服务腾讯会员,也有很大一部分是通过手机订阅SP服务实现的。 腾讯移动及通信增值服务部分的收入占总收入的比例2002年为75.6%,2003年为63.6%。毫不夸张的说,SP业务将腾讯带入了盈利时代。① 这个情形和现阶段区块链项目的困局何其相似。 现阶段大量项目试图通过To B业务实现正现金流,再利用回购代币销毁的手段试图实现通缩,从而保证代币上涨的内在逻辑(至少根据白皮书,现金流被要求用来回购或分红),但问题在于,B端用户的购买节奏完全是非连续性的,无法持续有效在二级市场提供买方力量。可行的方法是立足于To C端的营销和产品功能设计,通过吸引用户买币,然后“token化付费”购买项目方服务,这样一来,用户买币的现金流是进入了二级市场,并未进入项目方口袋,现金流入和流出渠道的不对等,长期将会给项目方积累极大的现金流压力。 因此币圈最大的矛盾出现了:项目方团队成本开销和保证二级市场购买所要求的的现金流二重局面。所有的现金流被用来投入二级市场,项目方团队怎么养活?除了烧融资款,没有其他生路了么? 别忘了区块链项目所拥有天然的金融场景。 现在圈外用户参与圈内业务的门槛主要还在于买币流程复杂,同时,大部分持币用户都集中于头部交易所,而大部分的竞争币(尤其对于早期知名度一般的项目)则分散在各小交易所,对于新用户少量购买的需求,不可能通过注册新交易所——KYC验证——转入BTC/ETH/USDT——购买竞争币——转入竞争币项目钱包这一系列复杂流程所实现,这在无形中阻碍了绝大多数的潜在买盘。 而引进做市商后,一方面,B端客户非连续的现金流入可以平稳化,如“每笔企业客户的大额营收将由做市商在一个月内完成二级市场购买”,防止纯手动操作带来的暴涨暴跌。另一方面,对于有购买意愿的C端客户,让用户将ETH等通货汇入平台开设的用户子钱包,代为操作购买项目方代币。项目方可以给出根据交易所代币价格信息而即时变化的官方报价,如给出一系列交易所代币价格的加权平均值,但是实际购买将会在价格最低的交易所上进行,甚至可以模仿银行外汇兑换给出不同的买入/卖出价,从而在这方面实现“影子交易所”自营,实际上通过用户的交易行为实现自盈利。

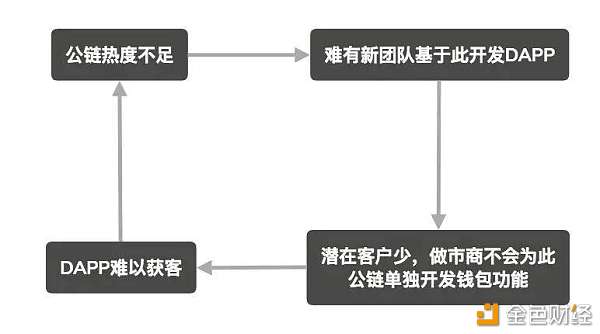

(假设用户用ETH购买A项目所发的竞争币) 所以说,做市商之于区块链项目,即运营商之于互联网公司,两者都是既创造了盈利模式,又打通了购买途径。区块链相对于互联网的革新是,从大规模流量/信息创造价值到参与即创造价值。 当然,这一切的前提,是项目方有合适的代币使用场景,无论是娱乐、权益、实用性。一个好的代币,一定是拥有一定的功能属性,增值的内在逻辑和其使用功能的广泛性成正比。 现在大部分的代币购买行为不具有使用动机,是一种纯金融行为。未来,在交易所上购买代币,会逐渐趋向于金融行为,而通过项目方渠道购买代币,会趋向于使用场景。甚至项目方可以围绕其自主开发的钱包设计一系列金融功能。 需要指出的是,对于做市商而言,除了在各交易所开户并且在手续费减免上达成协议外,钱包的适配性也很重要。对于DAPP项目而言,只需要调用所在公链所集成的钱包即可,如EOS的meetone钱包。而对于自主开发链(注意,我这里说的是链,不是公链)的项目而言,需要的是自己开发一个新的钱包,那么做市商钱包和项目方钱包之间的转账可能就比较复杂,尤其对于异构链之间的转账,还需要依靠跨链协议完成。②一般而言,做市商为了保证边际成本最小化,必须要在潜在客户所部署的公链上建立自己的钱包和相应的智能合约,实现用户钱包到做市商钱包的同构转账。从这一点看,未来大部分有普适性的做市商服务,应该只能集中于几条最主流的公链,通过做市商的导流行为,会出现强者恒强的局面。 或许这也是推动未来大部分公链走向衰败的因素之一。

这样带来的结果是,用户节省了大量的时间成本和交易成本,做市商通过运作赚取手续费差价和买卖差价,并且和项目方分成。大量被传统购买路径所阻挡的小额购买需求,在这里能被进一步集合,带来极大的增量效应。 简单做个算术,如果不同交易所间项目代币短期最大价差能够达到1%,同时项目方在官网上挂出的即时买入价相对于卖出价有1%的升水,每天1000万人民币的交易量,平均能带来每天10万RMB的做市收入,和做市商分成以后,每年自己好歹也能有个两三千万净收入,这部分费用养个中等规模的团队应该说是完全够用了。 说了这么多,项目方一拍大腿,要什么第三方做市,我们自己干不就行了? 为什么不呢? 如同十几年前拯救了互联网的SP业务,在愈发精细化成熟化的互联网企业运营团队面前,已经日薄西山。未来,由区块链项目自营做市服务,用更快的速度,更好的服务争取更多用户,完全是可预期的。 不过,这需要一个合理的机制,包括第三方审核、基金会监督等,防止项目方监守自盗,让自己的团队在可信、透明的环境下进行相应智能合约的设计,同时,也要确保自己在交易所上的操作能力,将交易风险降到最低。 至于系统性风险,那是无法回避的。OFO最近又被曝出押金退还无限期延长,还没有官方解释。这不是币圈的问题。

最后总结三点: (1)可预见的未来,运营性现金收入+融资支撑+上市退出的企业发展路径会转变成金融性现金收入+用户需求买币支撑+随时在币圈变现退出。 当免费成为互联网的另一张名片,互联网企业只能通过不断烧钱上市来实现创业家们的股份变现,在传统金融估值体系下,很容易出现很多不怎么赚钱但PE令人瞠目结舌的上市公司。 币圈估值体系,可能因为企业发展路径的更迭而被重塑。 (2)全民coding到全民金融。过去的二十年间,能够使用电脑从一项专长变成了必备技能,设计师、产品经理、运维等一系列岗位涌现,程序员几乎成为了每一个公司的标配。未来的二十年间,基于项目自身市值管理以及做市操盘的需求将会进一步放大,操盘手和金融产品设计师(我指的是基于自身项目金融属性设计的金融产品)可能也会成为主流。 (3)现在很多人鼓吹STO。STO只是变革了融资模式和合规方式,在盈利模式的改良上并无法直接带来推动力,长期来看,救不了币圈③。同时,STO是否适用每个国情,本人持怀疑态度。 顺带说一句,我正在密切关注二级市场交易手人才,尝试建立全新的币圈现金流入口。如果有兴趣,欢迎联系。 ①参考:钛媒体,《80后的互联成长录:拯救互联网的电信运营商》 ②感谢浙江大学区块链协会主席杨奕辉先生为本文所提供的建议。 ③对于STO在商业模式的变革,部分专家给出了不同的意见,在此我仅强调盈利模式中“现金流的创造”,并非广义的商业模式。若有不当之处,欢迎指正。 —- 编译者/作者:巴比特资讯 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

从互联网演变史看币圈盈利路径

2020-02-25 巴比特资讯 来源:区块链网络

LOADING...

相关阅读:

- “MOV成BTM必成”那么MOV是成还是不成?|链茶访2020-08-03

- 比特币核心0.20.1发布2020-08-03

- HashKey Me 身份钱包打造 Web 3.0 区块链基础设施2020-08-03

- 普利拓斯贷款应用程序新闻特写2020-08-03

- SEA公链主网映射完成一文读懂主网的上线意义和庞大机会2020-08-03