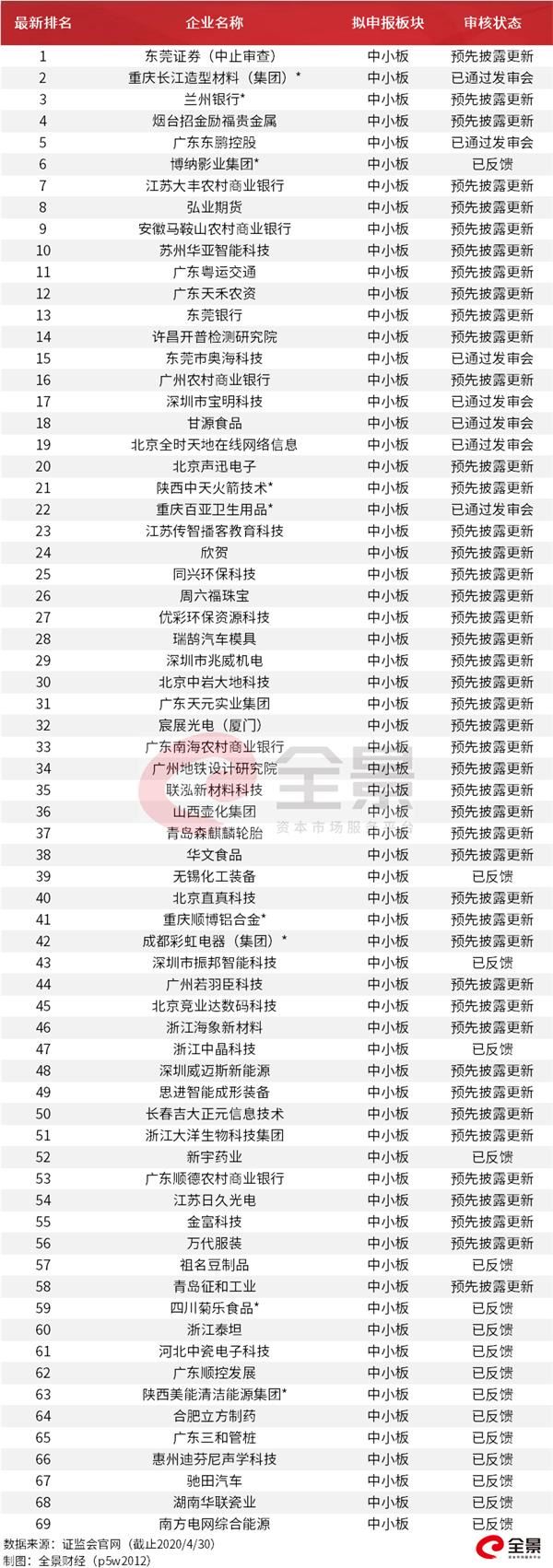

农夫山泉正式披露招股书:饮用水毛利率60%!年赚50亿,派息近百亿! 据证监会披露的最新IPO排队企业名单显示,截至到2020年4月30日,IPO排队企业数量为428家(不含科创板),其中主板151家、中小板69家、创业板208家。 4月29日晚间,证监会核准了2家企业的IPO批文,分别为:杭州聚合顺新材料股份有限公司,盛视科技股份有限公司,均未披露筹资金额。  2020年53家企业上会,通过率超96% IPO批文下发节奏提速的同时,证监会发审会的IPO审核效率亦在提升。据证监会官网披露,本周(4月29日、30日)多达6家企业首发上会,6家企业均获得通过。  截至目前,2020年已有53家企业上会(不包括科创板),51家获通过,仅1家被否,1家暂缓,通过率高达96.23%。 据天地在线的招股书显示,其主营业务是为客户提供互联网综合营销服务及企业级SaaS营销服务。据了解,这是天地在线第二次申请IPO,公司曾在2017年11月29日上会,正好赶上了大发审委履新之时,审核从严,当日三家上会的拟IPO企业皆被否。 凯迪电器从事汽车传动系统零部件的研发、生产和销售,主要产品包括等速万向节、传动轴总成和轮毂单元。此次也是冠盛集团第二次申请A股IPO。 公开资料显示,第三家过会企业—起帆电缆,为一家从事电线电缆研发、生产、销售和服务的专业制造商。 申昊科技的招股书显示,公司专业从事智能电网相关技术产品的研究与开发,主要为电力系统提供电力设备的智能化监测产品,主要产品包括智能机器人、智能电力监测及控制设备等。此次也是申昊科技第二次闯关IPO,2018年7月公司曾上会,未获通过。 4月30日过会的两家企业:法狮龙主要从事集成吊顶、集成墙面等产品的研发、生产和销售,产品主要应用于建筑室内装修、装饰;葫芦娃主要从事中成药及化学药品的研发、生产和销售,产品应用范围涵盖呼吸系统类、消化系统类、全身抗感染类等多个用药领域。 另外,据证监会官网的最新公告显示,5月8日(下周五),又将有4家企业即将上会审核: 昆山沪光汽车电器股份有限公司(首发) 瑞鹄汽车模具股份有限公司(首发) 国联证券股份有限公司(首发) 协创数据技术股份有限公司(首发) 农夫山泉IPO:饮用水毛利率60%! 本周香港IPO迎来了重磅“嘉宾”:中国饮用水龙头:农夫山泉。 4月29日晚间,农夫山泉在港交所官网披露招股书,正式开启了赴港上市之旅。  图片来源:农夫山泉招股说明书 农夫山泉披露的招股书显示,成立于1996年的农夫山泉是中国包装饮用水及饮料的龙头企业,主要产品覆盖包装饮用水、茶饮料、功能饮料及果汁饮料等。 根据弗若斯特沙利文报告,2012年至2019年间,农夫山泉连续八年保持中国包装饮用水市场占有率第一。以2019年零售额计算,农夫山泉在茶饮料、功能饮料及果汁饮料的市场份额均居于中国市场前三位。  图片来源:农夫山泉招股说明书 2017年至2019年,农夫山泉的收入分别为174.9亿、204.8亿、240.2亿元,增速分别达17.1%、17.3%,明显高于同期中国饮料行业5.0%、6.6%的增速,且高于全球软饮料行业2.7%、3.4%的增速。 2017年至2019年,农夫山泉的净利润分别为33.9亿、36.1亿、49.5亿元;净利润率分别为19.4%、17.6%、20.6%。 过去三个财年的收入中,饮用水产品收入占据农夫山泉总收入的大头,占比分别为57.9%、57.5%、59.7%。  图片来源:农夫山泉招股说明书 在毛利率方面,相较过去三年公司整体56.1%、53.3%和55.4%的毛利率,包装饮用水和茶饮料两大产品类别的毛利率高于平均水平。2019年,包装饮用水和茶饮料的毛利率分别为60.2%和59.7%。  图片来源:农夫山泉招股说明书 招股书显示,农夫山泉在上市前的三个财年,共给原有股东派息103亿元,其中2017年派息3.67亿元,2018年派息3.67亿元,而2019年派息更是高达96.0亿元。 农夫山泉的创始人—钟睒睒,持有公司约87.44%的股份,包括约17.86%的直接权益以及通过养生堂持有的69.58%的间接权益,钟睒睒同时也持有养生堂100%的权益。  图片来源:农夫山泉招股说明书 业内人士分析,按照饮料行业20倍左右的市盈率,虽然上市最终的持股比例尚不能确定,但看好农夫山泉上市后的表现,再加上万泰生物的市值,预计钟睒睒的身家可冲击1000亿元。 据公开资料显示,钟睒睒系浙江诸暨人,生于1954年,先后创立或收购了多家子公司,使养生堂的产业横跨保健品、生物制药、饮料、食品四大领域。 1996年,钟睒睒在杭州建立浙江千岛湖养生堂饮用水有限公司,这也是农夫山泉的前身。2001年6月,公司改制成为农夫山泉股份有限公司。 在福布斯2020年度全球亿万富豪榜上,钟睒睒以20亿美元身家(约合141亿人民币)位列1063位。  图片来源:2020福布斯全球亿万富豪榜 天眼查显示,钟睒睒的商业版图涉及115家公司,集中在酒、饮料和精制茶制造业行业,涉及的品牌包括朵而、农夫果园、尖叫、茶π、东方树叶、水溶C100、清嘴、母亲牛肉棒等。 确认!京东即将赴港上市,或在6月 除了农夫山泉,港交所即将迎来中国第二大电商巨头:京东。 据证券时报报道,京东已提交港股上市申请,或将在下半年赴港二次上市,出售最多约5%的股份,以目前京东美股市值637亿美元(约4936亿港元)计算,集资额约250亿港元。 京东此番回港上市,瑞银以及美银美林为主要承销商,目前正在牵头回港上市事宜。瑞银与美银过去跟京东关系密切,除了在2014年作为京东在美国上市的主承销商外,今年初京东宣布发行总值10亿美元债券,亦同样由瑞银和美银出任承销商。 京东2019年财报显示,全年净收入5769亿元人民币(约829亿美元),同比增长24.9%;归属于股东的净利润增长211%,至107亿元人民币。年活跃用户数达3.62亿,四季度环比增加2760万。 “截至2019年,京东资产负债率为61.26%,虽然较阿里高,但经营现金流持续增加,利息覆盖倍数达到19.9倍,公司财务非常稳健,没有急切的融资需求。不过京东能够回港上市,对投资者还是公司自身都有利而无害。香港投资者对京东也很熟悉,因为对目标公司是阿里,参考阿里回港上市的表现,我相信大家都非常期待京东上市。”中泰国际(香港)分析师颜招骏表示。 4月16日,据京东披露的最新股东持股数据显示,截至2020年2月29日,京东董事会主席刘强东持股15.1%,投票权达78.5%。腾讯仍是京东最大外部股东,持股比例达17.9%,投票权占4.6%。 有香港投行表示:“阿里巴巴在香港二次上市用了大概6-9个月,现时全球疫情好转时间还不确定,因此京东回港上市最快也要到9月份以后,到时候还得视乎市场环境,若市场持续疲弱,不排除回港上市将推迟到明年初。” 最新拟IPO企业排队名单

新三板拟IPO企业排队名单  带“*”为西部12省区市及比照执行的地区首发在审企业。 (文章来源:全景财经) (责任编辑:DF142) 本文来源:全景财经 —- 编译者/作者:全景财经 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

农夫山泉IPO揭秘:卖水毛利率超60% 年赚50亿!(附IPO最新排队名单)

2020-05-03 全景财经 来源:火星财经

LOADING...

相关阅读:

- Coinbase审查了19种加密资产以进行上市,包括包裹的比特币和Paxos Gold2020-08-01

- Coinbase考虑将19种其他加密货币用于交易所上市2020-07-31

- Coinbase宣布了19种新的加密货币用于概率上市2020-07-31

- 希望首支比特币ETF上市时 BTC涨到10万美元以上2020-07-31

- Exchange EQUOS.io将在纳斯达克上市2020-07-31