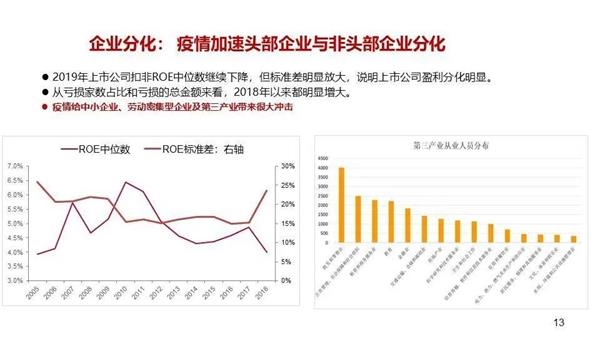

6月18日,《财经》杂志和《巴伦周刊》中文版联合举办了以“后疫情时代全球产业链重构新机遇”为主题的“财经·卓见”线上论坛。与会嘉宾中泰证券首席经济学家李迅雷分享了他对于全球和中国经济复苏以及大类资产配置问题的看法。 在全球经济复苏形态问题上,李迅雷不认为全球经济会在疫情后迎来强劲复苏,中国政府也没必要追求一时一地的“V型”、“U型”复苏,更多还是应该考虑通过改革来解决那些基本的结构性问题、社会问题,把GDP“V型”反转当作一个目标本身就是不明智的。 在谈到大类资产配置时李迅雷表示,无论是全球经济还是中国经济,都处在一个分化的阶段,中国经济正在从增量主导变成存量主导,并出现四大分化趋势,投资者可以根据这一趋势来进行大类资产配置。他认为,行业集中度的提高有利于权益类资产的配置,而黄金作为应对货币泛滥的投资品,价格明年可能创历史新高。 以下是经过编辑的李迅雷发言实录: 我讲的主题是“分化”。 讲到分化的话,对于这一轮的疫情,我的基本判断,它还是加速了全球经济的衰退,虽然美国股市涨得很好,但我不认为全球经济会有一个很强劲的复苏,它只是一个反弹。 没有疫情之前,全球经济是怎么样的,之后还会是怎么样,因为这是大势所趋,疫情只是影响了趋势的斜率。现在有些乐观的观点认为,只要疫情一结束,全球经济似乎就重振旗鼓了,这个从逻辑上是不太成立的。 到目前为止,美国的疫情还是没有得到有效的控制,拉美、南非、印度等国也还是在失控当中,疫情形势比大家预期的要更加严峻。在这样一种过程当中,全球化供应链受阻,产业链也受阻。我们可能在传统制造业方面遇到了压力,但新兴产业蓬勃发展,线上服务增加了,所以也是出现了新旧动能的剧烈分化。 另一方面,我看中国政府在拉动经济的刺激政策方面也远不如美国政府豪爽,说明我们对待经济增长的态度还是发生了很大的变化,财政政策上面更加注重细水长流,把钱用在刀刃上,不追求一时一地的“V型”或“U型”复苏,更多还是应该考虑怎样来通过改革来解决那些当前面临的结构性问题、社会问题,我想,这应该是我们政策的着力点所在。所以从这个角度出发,把GDP“V型”反转当作一个目标,本身就是不明智的。 从总体来说,全球化的进程肯定是要告一段落,即使没有疫情的话,全球贸易的拐点在2008年就出现了,我是用全球商品和服务的出口额占GDP的比重来衡量全球化水平的。为什么会出现这样的现象,还是因为国与国之间的出现了不平衡,这是一个核心的原因。 比如说,像前段时间美国由于黑人被过度执法,然后导致死亡,引发了暴乱,这个事件我觉得从表面上看是种族歧视问题,背后其实就是一个贫富差距过大所导致的阶级矛盾,美国的财富分化已经是非常明显了。比如美国来讲的话,1%的人拥有的财富占比接近全国家庭财富总额的40%,10%的人手中拥有的财富占到全国所有家庭财富的70%。 这些问题使得了社会不平等,社会矛盾加剧容易导致了动乱。所以未来来讲,全球经济终究步入到一个低增长、高震荡的状态,这种状态要改变很难,分化问题很难改变,就像王忠民理事长所讲的全球分工是不能逆转的,同样道理,分化现象也很难改变,除非发生战争。  我们正在经历的是全球长达75年的和平期,这个和平期意味着长期以来游戏规则不变,阶层被固化,经济结构扭曲,而且也固化了,这些问题使得全球经济增速进一步放缓。结构性问题可以通过改革来解决,但改革会触动利益,触动利益比触动灵魂还难,所以分化现象可能还会延续下去。 反过头来我们再说说中国,我觉得中国也是处在一个分化的阶段,中国经济正在从增量主导变成存量主导,我看到了四大分化趋势。 一是区域分化。区域分化有利于市场化的配置,我们所谓的生产要素,比如人口、资金、土地、技术、信息等等,人口的流向变化和区域的分化还是比较市场化的,对我们资源配置来讲也是一个机会所在,比如说中国人的第一大类资产就是房地产,房地产的配置现在涨得多的地方基本上就是人口净流入的地方,比如说浙江,2019年人口的净流入量超过了广东,同样,杭州人口净流入量超过了深圳。人口净流出的地区基本都是北方为主,像山东、黑龙江、东北、西北和华北,整体来讲都是净流出的,这样的分化来讲对房地产投资来说可能是一个指导。 第二,收入分化。收入的分化是一个不好的现象,前段时间总理也讲到了,后来国家统计局也进一步论证了,中国居民可支配收入分五等份,低收入和中低收入占家庭户数的40%,对应6.1亿人口,月收入是1000块钱左右。这就导致我们消费增速下降,因为消费主体是中低收入组,此外,消费品分化很大,奢侈品非常繁荣,可选消费品不振。从去年到今年,食品饮料里面一些名牌类的上市公司涨幅还是非常惊人,这从收入的分化中也可以获得逻辑的统一。  第三,产业分化。前面王理事长也讲到了,像特斯拉、苹果产业链,作为中国来讲,新兴产业,主要还是以信息技术为主,像5G、互联网,等等。这种分化使得在资产配置里面还是要配置新兴产业。 美国也是一样,美国的股市虽然涨得很多,但是它是成分股在涨,它的综合指数,全行业的全体上市公司指数其实并没有怎么涨,我专门统计过过去11年美国纳斯达克2800家上市公司,前10%一年涨了20倍,涨幅中位数只有36%,大部分在11年当中没有什么涨幅。 所以说新兴行业崛起的趋势还是非常明显的,如果要做资源配置,我觉得还是配新兴产业,因为我们不排除未来会发生衰退,会出现系统性风险,但就新兴产业的成长性而言,它可以覆盖这种系统性风险所带来的下滑。 美国股市在3月份出现技术性熊市,在3月份以后大幅反弹,又是技术性牛市,你会发现涨得多的都是新兴产业,那些受影响大的,像航空、酒店、餐饮、服务业根本没怎么涨,这个现象表面上看起来是印钞流动性泛滥所带来的上涨,实际涨跌幅上看,还是理性的,上涨的大部分都是新兴产业,如纳斯达克指数创新高了,传统服务受疫情影响较大,跌幅也较大,股票市场还是体现出产业的分化。  第四,企业分化。强者恒强,弱者恒弱,优胜劣汰。在增量经济时代,船小好掉头,所以小公司给予比较高的估值,今后来讲的话,小公司机会越来越少,因为行业的集中度在提升,头部企业所占有的市场份额会越来越高,比如说像家电行业,现在三大巨头,工程机械行业现在也是三大巨头,房地产行业四大龙头企业的份额在疫情后提高了10%,这也是非常惊人的现象。 故资产配置应该向头部企业集中,抓大放小。而且对于中国来说,行业的集中度还是偏低,远远不够的,今后还会进一步提高集中度。这对我们权益类资产配置还是有帮助的。  最后,我简单来概括一下我的观点: 第一,全球经济还是在往下走,无论是中国也好,还是欧美也好,作为一个避险类资产,黄金作为贵金属还是可以考虑的,我觉得明年的黄金价格有可能创历史新高,无论从投资角度也好,从避险也好,黄金具有双重的特性,它作为一个投资品用来应对货币的超级泛滥;作为避险工具,则用来应对资本市场可能出现的巨幅波动。  第二,经济增速下行是大趋势,故利率还是会往下走,故需要降息,债市慢牛行情就没有结束,还是可以继续配置。  第三,房地产随着人口分化,追踪四大流:人口流、资金流、货物流、信息流。它带来的是结构性的,中国房价不会出现大规模的下跌,有我们的底线思维,因城施策,还有M2高增长作为支持。  第四是权益类资产,这就是我前面讲到的四大分化趋势,我们应该根据这四大分化趋势来配置资产,从产业趋势看,寻求高成长行业的投资机会,从企业分化角度看,要寻找头部企业,从政策导向看,可以配置政策扶持的行业。  (文中所用PPT由李迅雷先生提供) (文章来源:财经网) (责任编辑:DF064) 本文来源:财经网 —- 编译者/作者:财经网 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

李迅雷:中国经济四大分化趋势蕴含新投资机会,金价明年将创新高

2020-06-20 财经网 来源:火星财经

LOADING...

相关阅读:

- Morgan Creek首席执行官Mark Yusko表示,随着加密货币窃取黄金的迅雷,比特2020-05-10

- 李迅雷:居民住房拥有率96%远超美国,未来房地产市场配置的机会在哪里2020-05-09

- 迅雷高管职务调动选举新一任董事会成员2020-04-03

- 2019区块链应用落地哪家强?蚂蚁、迅雷和腾讯2020-01-22

- 上链第四条路 迅雷、百度、阿里接连打造区块链普惠基础设施2020-01-20