原文标题:《2020 上半年 DeFi 行业研究报告-Part1 DEX | TokenInsight》 要点总结 受新冠肺炎大流行的影响,2020 年上半年全球经济受到了极大冲击,连环的冲击叠加也波及了各行各业。即使是在这样的环境下,去中心化金融(DeFi)作为一个数字资产行业「欣欣向荣」的领域备受关注,持续性的创新和想法仍然不断为 DeFi 输送活力。 正如 TokenInsight 在年初发布的 《2019 年度 DeFi 行业研究报告》 中描述的一样,2019 年下半年 DeFi 行业开始发力。诸如 MakerDao,Uniswap 以及 Compound 等明星项目百花齐放。 2020 年上半年整个数字资产发生了一次严重的「流动性枯竭」事件,市场大跌。当然 DeFi 在其中也不能独善其身。我们看到由于市场恐慌导致的抛售引发连环效应,加上其他原因,整个行业发生了一次「系统性」的风险。DeFi 作为一个新兴领域,在基础设施不完善的情况下受到影响极大,整体锁仓价值迅速下跌。 正如我们对数字资产或者 DeFi 的期待一样,她能够让我们摆脱已有的系统、领域存在的诸多问题,降低成本,给我们提供更安全、高效的服务。身处数字资产行业的人,可能多多少少都甚至「期待」着看到,当这样系统性的全球经济(金融)危机来临时,数字资产能够独善其身,表现出其独立行情的一面。 但是我们不得不承认,DeFi 行业还处于非常稚嫩的阶段,小小的冲击对她都可能带来极大的影响。但同时,我们也需要看到这样一个充满希望和未来的领域,正在飞快的成长。我们需要建立非常坚实、强大、鲁棒的去中心化金融底层设施。因为这很可能是在帮助所有人建立下一代的金融系统,属于未来。 我们更希望看到上半年的流动性枯竭事件是对 DeFi 或者数字资产行业的一次压力测试。好消息是我们看到 DeFi 通过了这一次压力测试,并且在之后更加飞速的发展。即使我们需要承认这样高速的发展很可能存在诸多隐藏的问题。但是随着全球经济的不景气,资本对利率追求的「虹吸效应」很可能会为 DeFi 行业注入发展所需要的资金、关注、技术与人才。 我们看到未来,我们身处未来。 TokenInsight Research 发布的 2020 上半年 DeFi 研究报告计划共分为三部分:交易-DEX、发行(包含借贷、稳定币、NFT)以及资管和其他。本篇为报告的第一部分:交易。 DeFi 概览 DeFi Total Value Locked 2020 年上半年 DeFi 生态中 TVL 增加 10 亿美元,半年增长 147%,且此增长速率有望保持 生态锁定总价值(Total Value Locked,TVL)是衡量 DeFi 生态发展的最重要指标之一。2020 年上半年,DeFi 中的 TVL 从 6.8 亿美元增加至 16.8 亿美元,增长了 147.7%。 整个上半年,DeFi 的 TVL 经历了四个阶段: 1 月-2 月 TVL 波动性增长阶段。从年初的 6.8 亿美元最高增长至 12 亿美元,之后波动稳定在 10 亿美元左右;「312 市场大跌」阶段。由于整个数字资产的大跌的影响,DeFi 的 TVL 从 10 亿美元快速下跌至最低点 5.5 亿美元,彼时市场一片冷清;312 之后至 5 月底稳固爬升阶段。312 之后,整个市场慢慢上行,DeFi 的 TVL 也逐渐恢复。用了 2 个多月的时间,TVL 从谷底慢慢恢复到约 10 亿美元;6 月爆发式增长阶段。由于部分项目的热度快速增加,高利率的吸金能力,使得仅 6 月一个月,TVL 便从 9.5 亿美元增加至 16.8 亿美元,增长 77.6%。与 TVL 类似,DeFi 热度的增加也带来了活跃地址数量的增长。总地址数量也从年初时的 9.9 万增加至 23 万。

资产表现 交易类

具体资产类别方面,交易类的资产总体表现良好,资产价格(对 BTC)平均上涨 160%。其中上半年表现最好的为(Kyber Netwrk,KNC)。其他资产总体在上半年绝大部分时候表现一般,只有小部分上扬;直到 5 月末 DeFi 热度开始大增时迅速爆发(ZRX 45%,LRC 166% ,BNT 245%,ASP 126%,RUNE 280%)。 借贷类

衍生品和预测市场类

借贷类资产方面较为突出的有 LEND 和 Compound。Compound 在 6 月初的热度在一定程度上引爆了 DeFi 行业。其 Token COMP 也在 Coinbase 的支持下极速上涨,价格最高时超过 300 美元。 而衍生品和预测市场类资产相较于 DeFi 的其他子类表现则一般。2020 年上半年表现最好的资产 GNO,价格最高时涨幅超过 100%。其他类别表现则更加一般。但由于 DeFi 整体热度的提升,所有资产都取得了正收益,特别是绝大部分时间都处于下跌状态的 SNX 也在 6 月末成功「突围」。 预言机与其他类

预言机与其他类资产同样延续着其他类资产的优秀表现。上半年大部分时间表现较好的资产是 BAND,但在 6 月下旬有所回落。有趣的是,这个类别中的资产 BAND,REN,MLN 在 6 月末共同表现出了「收敛」的特点。综合上半年,三者的价格收益均达到了 260%。 TokenInsight Research 预计下半年短期内 DeFi 将继续保持优秀表现;但其中存在大量泡沫,泡沫破裂很可能在两个季度左右发生 从 6 月份开始,DeFi 项目火热程度暴增;但对于 DeFi 项目方来说,火热的交易产生的费用归矿工所得,除了发行原生 Token,似乎对于项目方来说并没有其他的获益方式 。对于 DeFi 项目的投资人而言,投资多半也是为了更高的收益。短期内高额的利率造就了 DeFi 项目疯狂的吸金能力,参与人数与资金的增加势必会推高项目 Token 的价格。但是目前这个价格上涨带来的泡沫并没有丰富且健康的使用场景消除。 治理是目前选择最多也是最佳的方向。TokenInsight Research 下半年还将出现更多的 DeFi 项目,并且发行大量的「治理 Token」 。缺乏足够庞大且有价值的治理场景,DeFi 很可能重蹈数字资产行业历史上出现了各种「昙花一现」情况。 泡沫来的也快,去的也快。 DEX 去中心化交易所 DEX 行业总览 2020 年上半年 DEX 交易量接近 60 亿美元,较去年同期增长 456%,较去年全年增长 141% DEX 发展三年以来,经历了四个阶段: 2017 年 DEX 开始出现;2018 年 DEX 市场开始发展;2019 的 DEX 市场规模没有多大变化,但市场竞争格局发生较大变化;2020 年是 DEX 正式爆发的开始,不仅市场规模快速增长,市场竞争格局也愈发激烈。TokenInsight Research 收集并统计了 20 个平台数据,数据范围为 2017 年 11 月 25 日至 2020 年 6 月 30 日。2017 年仅有 1 家去中心化交易所(IDEX)其全年交易量不到 5 百万美元;2018 年 DEX 交易量实现爆发式增长,交易量达到了 27 亿美元。2019 年 DEX 交易量略有萎缩,但仍超过 25 亿美元。 2018 年全年交易量主要来源于第二季度,占比接近 49%。而 2019 年各季度交易量之间无明显差异。2020 年 DEX 行业整体步入高速发展阶段,其第一季度交易量(23 亿美元)几乎追平 2019 年全年交易量。第二季度总交易量拉升至历史新高:37 亿美元。TokenInsight Research 预计下半年 DEX 将维持该发展趋势,迅猛发展。

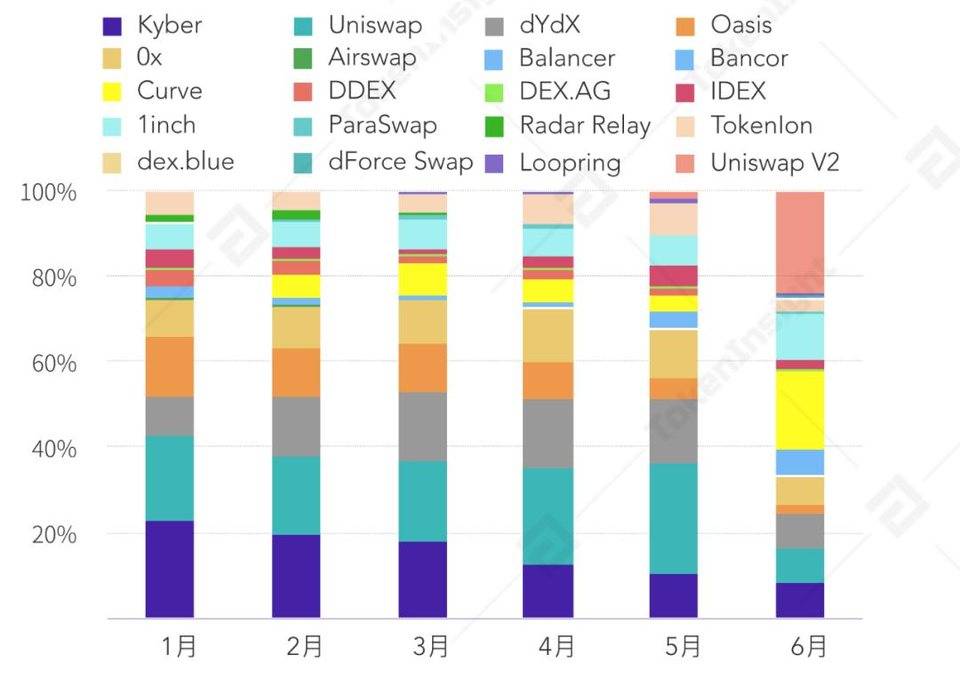

此外 2018 年主要交易量来自 IDEX 与 Bancor,而 2019 年交易量则较为平均分布在 5 家 DEX 中。2018、2019 两年 DEX 市场竞争格局尚未确定,行业处在早期阶段。 TokenInsight 对 2020 年上半年 20 个 DEX 进行市场份额研究,结果如下图所示。Kyber、dYdX、Oasis 与 0x 出现明显下降趋势,其总体份额在前 5 个月均超过 6 0%,至六月份突然下降至低于 40%。此外,尽管 Uniswap 在 6 月份市场份额明显下降至 8%,但该月份Uniswap V2 市场份额最高(24%) ,综合判断在 6 月份 Uniswap 项目以 32% 的市场总份额成为最大赢家。其次为Curve,该项目从五月份的 4% 升至 18%。

2020 年上半年这 20 家 DEX 较前年实现总交易量翻倍,达到 60 亿美元,平均每日总交易量超过 3000 万美元。上半年每日总交易量与每日总活跃用户数如下图所示。2020 年上半年 DEX 总交易量整体呈现两个尖峰,分别为 3 月 12 日前后与 6 月 19 日前后。

1:总平均日活跃用户数为每个平台加总求平均后的日活跃用户数,可用于表示平均每个平台的热度,一定程度上该数值可代表该行业热度。 此外,下文将出现各个平台平均日活跃用户数量,表示某一平台平均日活跃用户数量。 3 月 12 日比特币市场大跌,恐慌情绪蔓延。在当日 DeFi 锁仓资产缩水近 50%,但整体交易量却创新高:突破 1.2 亿美元。另一个高峰:6 月 19 日至 20 日 DEX 市场交易量在 1.2 亿与 1.8 亿美元范围内波动,其背后原因为流动性挖矿(Yield Farming)的火热。 DEX 总平均日活跃用户数两处尖峰同样是日交易量的尖峰。交易量的增加并非是大户单人交易促成,而主要由于用户量增加带来的。 极端行情吸引的用户群体用户粘性不强 极端行情能够短暂刺激用户进入 DEX 市场,但用户粘性并不强。3、4 月份总平均日活跃用户量在极端行情后回落至 2 月份水平(从 7800 降至 5000)。5 月份后,总平均日活跃用户量稳定提升,突破 1 万大关,即行业热度上升。 2018 年 DEX 市场单一,IDEX 平台平均日活跃用户数远高于其他平台。2019 年各平台日活跃用户数量较 2018 年有所收缩,市场开始出现少量新起 DEX;老牌玩家 IDEX 的日活跃数量下降最明显,而 0x,Kyber 与 Uniswap 在 2019 年日活跃用户数尽管较小,但已经开始受到关注。 到了 2020 年,随着 DeFi 概念的爆发,DEX 整体交易量与各平台日活跃用户数量出现明显增长。而市场竞争也愈发激烈,IDEX 的用户热度(日活跃用户数)在 2020 年再次下降。在 2019 年崭露头角的项目 Uniswap 与 Kyber 在 2020 年用户热度赶超老牌项目。

尽管 6 月 19 日前后交易总量与总平均日活跃用户数量达到历史新高,但是总交易笔数趋势图(下图)显示在该段时间其数值增幅并没有前两者突出。图中显示,3 月 12 日大跌行情下,交易笔数破 10 万;而在非极端行情下,平均每日交易笔数在 4 万笔左右。

此外与前两年相比,DEX 2020 上半年总交易笔数已超过前两年交易笔数。且在 2020 年,Uniswap 与 Loopring 的交易笔数为前二,IDEX 与 Bancor 交易笔数急剧减少。

2019 年较 2018 年市场竞争格局发生改变,2020 年市场竞争格局与市场规模较 2019 年都发生改变 TokenInsight Research 分析了 2018 至 2020 这三年的 DEX 市场情况发现:交易量、交易笔数和各平台日活跃用户数量在前两年几乎是持平状态,但市场格局略有差异;而进入 2020 年,整体市场在三个方面均有爆发的趋势,在格局上也进行了一次洗牌。 项目分析与比较 2020 上半年 DEX 行业总交易量与交易笔数数据显示占比前五的 DEX 在两个比较维度中总占比均超过 60%。其中 Uniswap 与 Kyber 在总交易量与交易笔数前五排名中均占得一席,并且这两家 DEX 的总交易量与总交易笔数分别占市场超过 30%。

上半年 DEX 各平台发展规模差异较大,Uniswap (交易总量最高)与 Curve (增幅最快)发展亮眼 TokenInsight Research 进一步对 20 家 DEX 进行分析,结果如下图所示。Uniswap 项目各方面表现良好,坐稳 DEX 老大位置。Curve 于 2020 年 1 月份上线,其上半年交易量已挤进前四。此外图中结果显示 Curve 与 Loopring 分别在交易量与交易笔数上有突出表现;在排序中 Curve 交易量明显高于其交易笔数与用户数,而 Loopring 则是交易笔数最突出。

Loopring 交易所于 2020 年 2 月底正式上线,是以太坊上首个基于 ZK Rollup 二层扩容技术的 DEX。如上图所示,在上线次月中其单日交易笔数最高快突破 9 万笔,而上半年交易总笔数超过 100 万笔。 尽管其交易笔数在上半年达到市场交易总笔数的 21%,但其交易量仅占 0.71%。TokenInsight Reseach 认为交易笔数能够达到这么高主要有赖于 ZK Rollup 扩容方案,Loopring 交易所每笔交易所需的 Gas 费用极低。根据 Dune Analytics 数据显示,其链上Gas 费用每笔交易花费仅需 0.0233 美元。 Curve 与其他交易所不同,它只解决稳定币之间的互换 [2]。从其交易量走势图可看出,今年 Curve 交易量爆发主要在 6 月份。TokenInsight Research 认为这与该月 Yield Farming 的火爆有关。 2:但近期 Curve 已上架 renBTC 与 wBTC 等,不止于稳定币的交易。 6 月份自动化做市商(AMM3)抢夺半壁江山 3:AMM 为 DEX 中的一种,无订单簿,其通过一定算法产生交易价格;任何参与者可成为流动性供应商详细介绍参见下文。 TokenInsight Research 进一步比较 2020 上半年各 DEX 之间每月交易量变化,如下图显示。其中 Curve 与 Uniswap V2 为 6 月份 DEX 市场交易量突增至历史新高的主要推力,Curve 与 Uniswap V2 的 6 月份交易量占该月份总市场交易量 42%。

根据 DeBank 数据显示,DEX6 月份市场总交易量($1.983 B) 较 5 月份 ($1.023 B) 增长 94%。6 月份的异常增幅引起 TokenInsight Research 的注意,TokenInsight Research 针对 6 月份市场数据对 DEX 进行横向比较。从 6 月份交易量与其历史交易量的对比中可看出,表现明显不同的 DEX 有 Curve、Uniswap V2、1inch 与 Balancer,如下图所示。

6 月份表现突出的几家 DEX 中,1inch 作为主要为帮助用户选择最优路径(滑点最低)的去中心化交易所,6 月交易量占其上半年交易量近 50%。TokenInsight Reasearch 认为这是由于 6 月份流动性挖矿的火热导致市场稳定币需求较强,考虑到 1inch 整合了 mStable 和 Curve,用户可通过 1inch 寻找最佳稳定币转换渠道。 而 Curve、Uniswap V2 与 Balancer 属于自动做市商(AMM 的一类:恒定函数做市商),在 6 月份表现颇佳,占据了市场交易量的半壁江山。 恒定函数做市商从其背后机制(公式)可分为四种:恒定乘积做市商、恒定总量做市商、恒定均值收益做市商与混合型恒定函数做市商。Curve、Uniswap V2、Balancer 作为恒定函数做市商的典型代表,其基本信息如下表所示。

Bancor 是第一个 AMM,属于恒定乘积做市商。但在 2020 上半年整体表现较弱。而同为恒定乘积做市商的 Uniswap (2018 年 11 月上线 V1)表现则更加优越,已成为 DEX 中的领导者。该项目团队于本年 5 月份推出的 Uniswap V2 一经推出便博得眼球,在 6 月份中其交易量为 DEX 行业第一。两者 2020 上半年市场表现对比如左表,V1 在上半年整体表现为高开低走,V2 在 6 月份的表现强劲。

Uniswap V1 与 V2 两者最大不同在于,V1 的所有流动性池 Token 均依靠 ETH 链接,不同 Token 之间兑换都需要事先换成 ETH 后进行;而 V2 则升级到可以直接实现不同 ERC20 Token 之间的兑换。但两者有同样的局限性,即流动性池中 Token 之间存在固定比例,50%:50%。 而 Bancor 团队也将于近期推出 Bancor V2,此新协议将引入带有动态储备权重(Dynamic Weights)的新型流动性池。Bancor V2 将主要解决无常损失问题、流动性通证敞口问题,流动性池内的 Token 比例相比 Uniswap V1 和 V2 更加灵活。 前文已提及专注于稳定币交易的 Curve 6 月份交易量大幅增加,甚至在 6 月 21 日 Curve 单日总交易量达到近 5500 万美元,而同日 Uniswap V1 与 V2 当日交易量之和仅有 2200 万美元。如下图为 Curve 各稳定币每日交易量,图中显示稳定币 DAI、USDC 与 USDT 的交易量最高,这三种稳定币是 Curve 平台主要交易对象。

尽管 Curve 专注于稳定币互换,但由于 Uniswap V2 亦允许两个稳定币交易互换,Curve 与 Uniswap V2 之间存在一定竞争关系。Curve 由于专注于稳定币,其滑点相对 Uniswap 可控制在更低范围。TokenInsight Research 认为未来 Curve 将侵蚀更多稳定币交易市场份额。 Balancer 为恒定均值收益做市商的代表,其上半年年交易量为 9600 万美元,在行业中规模较小(不到行业的 2%)。但上线不到 3 个月的 Balancer 在 6 月份中表现同样出色,6 月 28 日交易量($32M) 较前一天($6M) 增幅接近 4 倍。 据 Dune Analytics 数据显示截至 7 月 4 日 Balancer 共有 731 个流动池,Balancer 的流动性池能够满足不同不同用户的需求。 下图为 Balancer 上线以来流动性提供商情况图,在 6 月 23 日、24 日两日流动性提供商新增数量出现明显增加。TokenInsight Research 认为这是由于 6 月 24 日 Balancer 宣布治理通证 BAL 上线,且在当日发放 43.5 万枚 BAL 给流动性供应商引起。而交易量在 6 月底出现跳跃式涨幅,则是因为 Balancer 两个资产池遭受到闪电贷攻击,并被抽走 50 万美元。

小结 DEX 在 2020 年迎来爆发,交易量达到 60 亿美元;竞争格局亦发生明显改变,不复前两年的「一超多强」格局。此外在 6 月份 AMM 整体占据市场半壁江山,但此份报告并未收录完整的 AMM,TokenInsight Reaearch 认为 AMM 应包含如下项目。

DEX 行业发展首先于 2019 年经历格局变动,再于 2020 年经历市场容量爆发与格局二次洗牌;至今 DEX 行业仍处于不成熟状态,其市场格局分层目前较不明显。2020 年市场交易量增幅明显来自新起的项目,马太效应(强者愈强,弱者愈弱)在该行业尚未明确得证。 但未来 DEX 将在各个方面都有更多、更成熟的突破,如项目数量、项目运行机制、经济模型以及风控等。 来源链接:mp.weixin.qq.com —- 编译者/作者:TokenInsight 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

2020 上半年 DeFi 行业研究报告-Part1 DEX | TokenInsight

2020-07-09 TokenInsight 来源:链闻

LOADING...

相关阅读:

- 因滥用授权 DeFi项目Bancor一个月前差点丢币2020-08-02

- Bancor推出智能合约的更新版本2020-08-01

- 去中心化交易所Bancor正式推出升级的V2平台2020-08-01

- 以太坊网络上去中心化交易所交易量的20%来自于DEX聚合商2020-07-31

- EOS跌出前十,公链危机出现,生态鲸交所该何去何从?2020-07-30

2020 年 DeFi Total Value Locked,来源:DeFiPulse; TokenInsight

2020 年 DeFi Total Value Locked,来源:DeFiPulse; TokenInsight DeFi 历史 Total Value Locked,来源:DeFiPulse; TokenInsight

DeFi 历史 Total Value Locked,来源:DeFiPulse; TokenInsight 2020 年上半年交易类资产表现,来源:TokenInsight

2020 年上半年交易类资产表现,来源:TokenInsight 2020 年上半年借贷类资产表现,来源:TokenInsight

2020 年上半年借贷类资产表现,来源:TokenInsight 2020 年上半年衍生品和预测市场类资产表现,来源:TokenInsight

2020 年上半年衍生品和预测市场类资产表现,来源:TokenInsight 2020 年上半年预言机与其他类资产表现,来源:TokenInsight

2020 年上半年预言机与其他类资产表现,来源:TokenInsight DEX 历史总交易量,来源:DeBank;TokenInsight

DEX 历史总交易量,来源:DeBank;TokenInsight 2018、2019 年头部 DEX,来源:DeBank;TokenInsight

2018、2019 年头部 DEX,来源:DeBank;TokenInsight 2020 年上半年 DEX 各平台市场交易量份额,来源:DeBank;TokenInsight

2020 年上半年 DEX 各平台市场交易量份额,来源:DeBank;TokenInsight 2020 年上半年 DEX 日交易量与总平均日活跃用户数 1,来源:DeBank;TokenInsight

2020 年上半年 DEX 日交易量与总平均日活跃用户数 1,来源:DeBank;TokenInsight DEX 各平台平均日活跃用户数量(各平台用户热度),来源:DeBank;TokenInsight

DEX 各平台平均日活跃用户数量(各平台用户热度),来源:DeBank;TokenInsight 2018、2019 年用户活跃数头部 DEX 对比,来源:DeBank;TokenInsight

2018、2019 年用户活跃数头部 DEX 对比,来源:DeBank;TokenInsight 2020 上半年 DEX 每日交易笔数,来源:DeBank;TokenInsight

2020 上半年 DEX 每日交易笔数,来源:DeBank;TokenInsight DEX 历史总交易笔数,来源:DeBank;TokenInsight Research

DEX 历史总交易笔数,来源:DeBank;TokenInsight Research 2020 上半年 DEX 交易量与交易笔数 TOP5 占比,来源:DeBank;TokenInsight

2020 上半年 DEX 交易量与交易笔数 TOP5 占比,来源:DeBank;TokenInsight 2020 上半年 20 家 DEX 比较,来源:DeBank;TokenInsight

2020 上半年 20 家 DEX 比较,来源:DeBank;TokenInsight 2020 上半年 DEX 交易量走势图,来源:DeBank;TokenInsight

2020 上半年 DEX 交易量走势图,来源:DeBank;TokenInsight 2020 年上半年 DEX 各月交易量对比,来源:DeBank;TokenInsight

2020 年上半年 DEX 各月交易量对比,来源:DeBank;TokenInsight 恒定做市商典型代表,来源:TokenInsight

恒定做市商典型代表,来源:TokenInsight Uniswap 市场表现(2020 上半年),来源:DeBank;TokenInsight

Uniswap 市场表现(2020 上半年),来源:DeBank;TokenInsight Curve 6 月份每日交易量,来源:Curve.fi

Curve 6 月份每日交易量,来源:Curve.fi Balancer 流动性提供商新增数量与交易量,来源:Dune Analytics;TokenInsight

Balancer 流动性提供商新增数量与交易量,来源:Dune Analytics;TokenInsight AMM 分类,来源:TokenInsight

AMM 分类,来源:TokenInsight