MakerDAO可以被认为是一家有客户、有老板、有利润的去中心化企业。 在这篇文章中,我们将根据折现后的收益对这家去中心化企业进行基本面分析,并将结果与其目前约3.5亿的市值进行对比。 最重要的是,目前的估值意味着非常激进的增长速度,每年超过70%以上的Dai流通量增长,从而达到万亿级Dai的流通量,这样才能让目前的估值讲得通。 如果Maker将能够实现这样的目标,那么就需要进行重大的抵押物变化。 MakerDAO的商业模式 Maker提供两种基本服务:借贷和储蓄。 ?借贷:Maker的用户,将抵押物锁定在智能合约中,就可以从中贷款。当贷款+利息归还后,用户可以赎回抵押物。支付的利息叫做稳定费 (Stability Fee, SF)。?储蓄:用户将资产锁定在一套独立的智能合约中,并从中赚取储蓄利息。赚取的利息就是所谓的Dai储蓄利率(Dai Savings Rate,简称DSR)。 通常SF和DSR之间有一定的差价。例如,最近SF是0.5%,DSR是0%。赚取的利息和支付的利息之间的这个差价可以被认为是Maker获得的 "经营利润"。 如果情况不好,这些利润可以用来重新调整这一系统的资本。不过,当一切顺利的时候,这些钱就会被用来奖励MKR的持有人。MKR持有者的回报是他们为治理系统所做的努力。 场景示例 我们来看看从现在到2040年这20年可能的场景。我们设想这个系统在这期间完全不需要进行资本重组,并且所有从利息差价中收取的利润都保留在企业中。 我们将做出以下假设: ?利息差: 在未来20年内保持在0.5%不变.?流通中的Dai:在未来20年内每年以60%的速度增长

在这个预测中,总利润为160亿个DAI。这些20年间的利润通过使用贴现率可以反映到当下。 假设每增加一年,不确定性就会增加50%(贴现率),那么未来利润的风险调整现值就变成了1430万个DAI。 在创业公司估值中,VC通常采用30%到70%的折现率,所以感觉这个折现率对于DeFi项目来说是合理的。 预测归纳 现在我们来看看利润预测如何变化,改变两个关键的变量:未来Dai流通量的年增长以及未来赚取的差价。

请注意,我们看到的例子中1430万个Dai是在60%的流通增长,0,5%的利差的情况下达成的(图中高亮显示)。对于较低的抵押物增长率,利润会迅速下降。对于较高的差价,或者较高的流通量增长,则相反。 与当前市值相比 这是文章的关键部分。我们来看看我们预测的场景与Maker当前的估值相比的情况如何。 基本面分析的一个重要考量,就是如果一项投资的价格低于未来折现现金流的总和,那么这项投资的价值就有意义。当前Maker的总价是其市值达到3.5亿美元。 如果折现利润的总和超过3.5亿美元,Maker就很便宜,如果折现利润低于这个数字,它就很贵。情况如下图所示:

这张图显示了发行量增长和利差两者的组合关系,来说明目前3.5亿美元的估值是便宜的(绿色)还是贵的(粉色). 有一种说法是,目前的市场估值已经内置了一定的隐性增长和利差的组合。买入MKR的人应该是预期在绿色区间,因此隐含着对这些流通量增长的押注。 过去的表格是以50%的贴现率。现在我们来看看不同贴现率下的价格变化:

这样我们就可以了解到Dai的流通量要增长到什么程度才会让目前的价格有吸引力。你可以看到,即使在30%的贴现率下,对于低价差,目前的估值也意味着未来20年每年70%以上的流通量增长。 Dai的流通场景 我们来看看这些DAI年流通量增长率的绝对数字意味着什么:

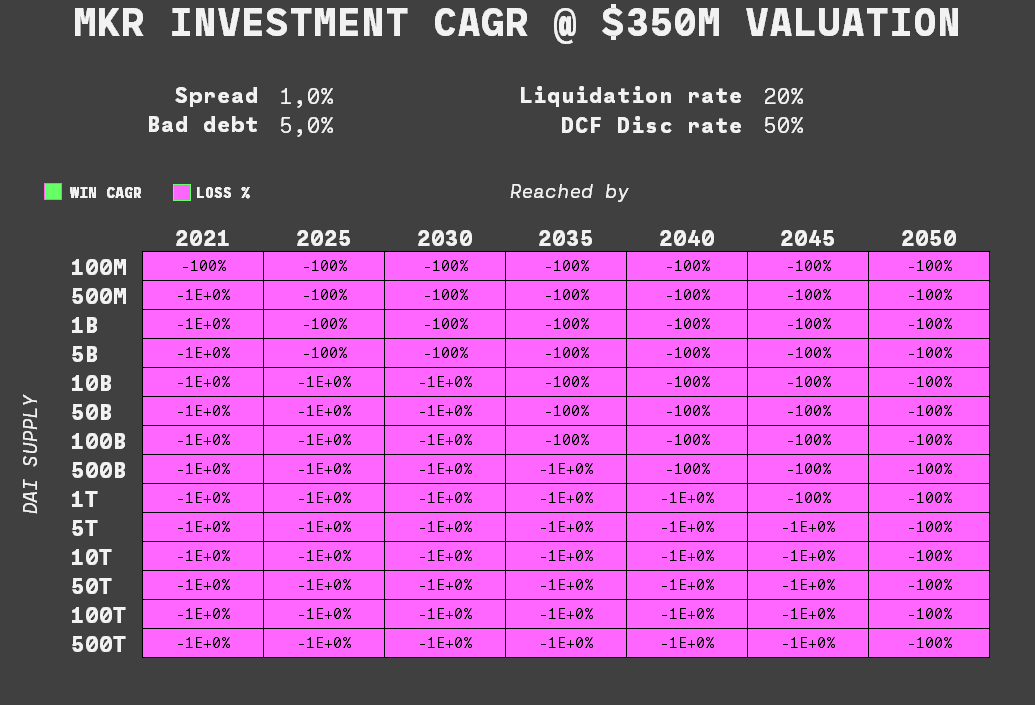

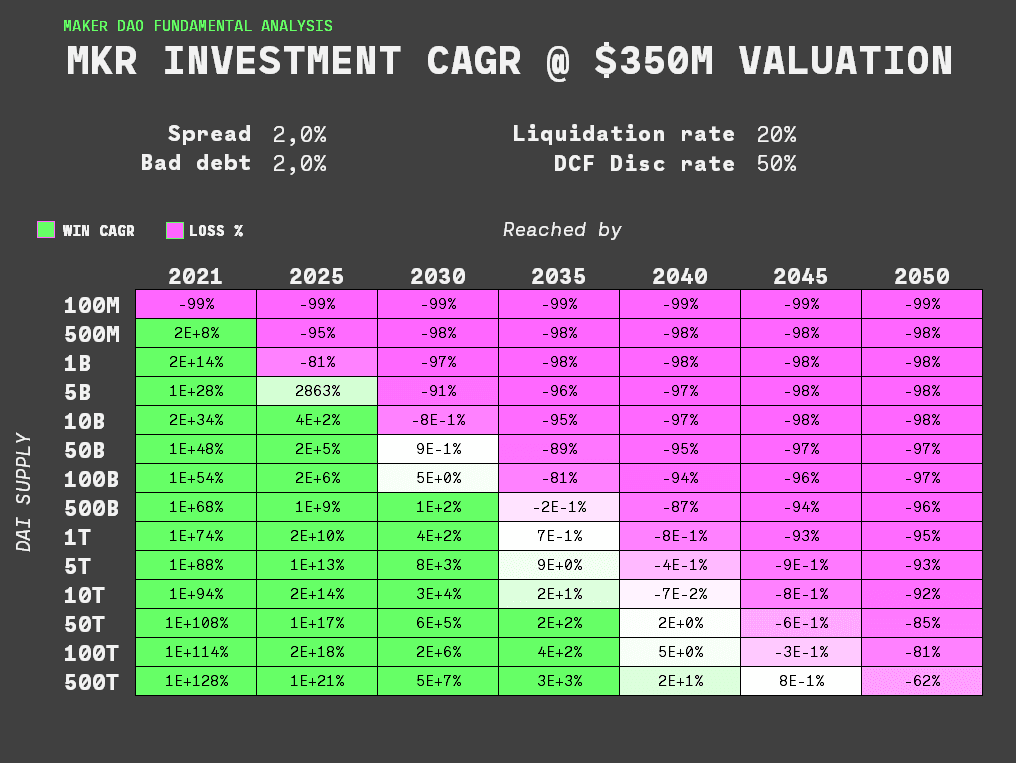

换句话说,要想让Maker的估值达到3.5亿美元,那么到2040年,Dai的流通量应该达到数万亿。 考虑到以太坊目前的总市值是230亿美元,如果Maker/Dai要想支持这些增长水平,在结构层面需要发生一些非常大的变化。 最后结果 我们将所有的东西结合在一起,从一个MKR持有者的角度来看一个回报图。 图表显示:如果DAI供应量经过Y年达到X,考虑到3.5亿估值,投资MKR的年复合增长率(CAGR)是多少?盈利是经过风险调整的,贴现率为50%。 第一种情况:高坏账率。

我们看到对于一个MKR的持有者来说,高坏账对价价是最坏的情况。 可能的情况:对MKR的持有者来说,如果有正确的参数和增长,健康的,甚至是巨大的回报是可能的。

最重要的一点很清楚:坏账和利差不能相差太远,到2040年需要供应量达到万亿级。 供应量增长的可能驱动因素 现在很明显,作为MKR的持有者,DAI的流通量是一个关键因素。1亿的流通量在达到千亿之前还有大量的工作要做。考虑到以太坊的总市值是230亿美元,想想10万亿的DAI流通量是令人生畏的。显然,需要一种新的抵押方法。这要怎么实现呢? 一种选择可能是在Maker中将不动产作为抵押物。如果这能实现的话,那么我认为1万亿的DAI是可能达到的。当今世界上不动产的价值超过170万亿,所以这在原理上应该是可行的。 结论 Maker要想创造出足以支撑3.5亿美元市值的利润,需要突破的一个关键壁垒是DAI的流通量。在乐观的假设下,数据显示,流通量每年的增长需要在70%以上,到2040年达到千亿、万亿的数量。 到目前为止,Dai的需求显然已经存在。不过,保证锚定1美元一直是不太容易的。最大的挑战仍然是以结构性的方式增加供应量,使Dai流通量在未来几十年内达到数千亿 MKR持有者面临的另一个挑战是目前的低价差。Maker治理者需要考虑如何在不损害供应量水平的情况下将利差恢复到一个健康的边际,与坏账水平保持一致。这确实非常棘手! MakerDAO对DeFi来说是一个非常重要的项目 - 它不仅是一个关键的乐高作品,也是基于DAO的DeFi 如何运作的典范。我们都将从这一切的发展中学到很多东西。 文章来源:https://alfablok.substack.com/p/makerdao-fundamental-analysis 更多内容请关注公众号【区块记】 —- 编译者/作者:Chuan 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

MakerDAO 基本面分析

2020-07-10 Chuan 来源:区块链网络

LOADING...

相关阅读:

- 币圈信息观察员用数据说话202008012020-08-02

- 以太坊智能合约开发工具 Truffle 发布 5.1.37 版本2020-08-02

- AMPL 流动资金恢复4500万美元,持币地址到1.9万,越折腾越牛逼2020-08-02

- 把握去中心化机遇--乐易付即将实现颠覆式发展2020-08-02

- #快银大奖#赢10000KEY | 总计奖励超15000KEY | CKB吧#迷踪解密#活动第37期2020-08-02