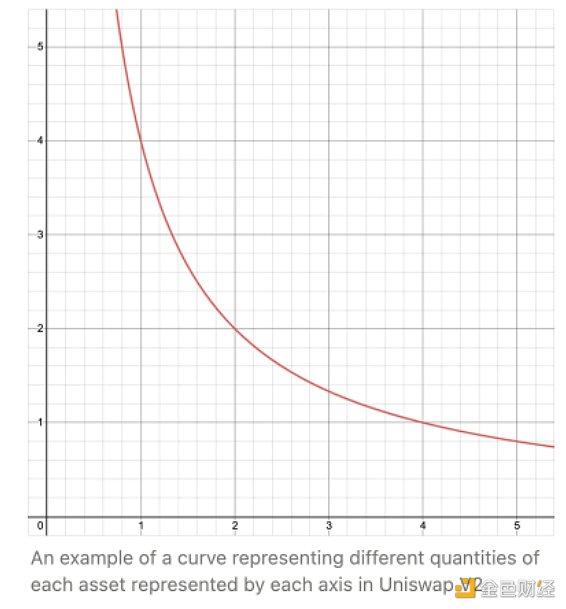

Pantera Capital合伙人Paul Veradittakit 4月15日发文介绍了Maverick协议,他认为这是下一代的AMM。 Maverick协议 自动化做市商 (AMM) 的流动性供应仍然是一个重要问题,尽管过去几年出现了许多去中心化交易所架构和流动性挖矿协议。 自动化做市商需要流动性提供者将他们的资产投入到资产对中,以便交易者能够将一种资产换成另一种。这些流动性提供者受到交易费用的激励,这导致将资金分配到最需要的资金池是最佳策略。 当用户在池中进行交易时,池中一种资产相对于另一种资产的价格相对于交易量发生变化。这导致交易发生滑点——他们在池中初始价格之上支付溢价。 资金池交易对的价格也可能偏离,在这种情况下,必须采取纠正措施使池内的价格与更广泛的市场相匹配。幸运的是,套利者可以进行交易,在池子和其他交易所之间平衡价格,使价格更接近彼此,几乎没有风险。然而,这种无风险利润直接来自流动性提供者,我们称之为流动性提供者的无常损失。 因此,需要高效的AMM和可能的其他辅助流动性挖矿协议来最小化这两个成本——滑点和无常损失——以便在市场上更有效地分配资金。Maverick协议引入了一种新颖的AMM架构,它允许以以前无法做到的方式最小化这两种成本。 CPMMs和集中流动性 DEX的第一个主要架构是最大的去中心化交易所Uniswap V1和V2中使用的恒定乘积做市商 (CPMM)。忽略流动性提供者对流动性的任何添加/移除,我们可以使用如下所示的曲线来表示每种资产的数量。这条曲线上的每个点代表在“恒定乘积”不变量下每种资产可能的不同数量。因此,每笔交易都对应于沿曲线移动。曲线的某些部分弯曲得越大,交易滑点就越高。然而,流动性越高,曲线整体弯曲越小,因此滑点越低。

请注意,CPMM沿整条曲线平均分配资本,这意味着在交易最频繁的当前价格附近有大量未使用的流动性。然而,这样做的主要好处是流动性池的每一份额都是相同的,并且可以表示为一个ERC20,这允许与其他DeFi协议进行组合。 Uniswap V3引入了集中流动性的概念,允许流动性提供者在曲线上选定的特定范围内承诺流动性,每个头寸现在表示为NFT。这可以更有效地分配流动性,因为可以为交易最多的区域分配更多的流动性。曲线上的那些区域变平,从而降低了滑点,这对交易者很有吸引力,但对于流动性提供者来说,无常损失的风险增加了。 尽管如此,两种DEX模型都有自己的问题: 包容性 在集中流动性模型中,流动性提供者需要高度专业才能盈利,因为在波动的市场条件下存在更高的无常损失风险。这意味着散户投资者无法参与流动性盈利。即便如此,Uniswap V3上的大多数流动性提供者都在亏损。此外,CPMM的利润越来越少,因为集中流动性对交易者来说更便宜,降低了CPMM流动性提供者的费用,同时招致了同样的永久性损失风险。 滑点和无常损失 即使在Uniswap V3中,滑点也可能是一个问题,主要是由于流动性在最佳区域之外被错误分配。套利者总是会从流动性提供者在动荡的市场条件下遭受的无常损失中获利。当流动性被错误分配时,无常损失甚至高于CPMM,因为套利者能够在移动池价格以匹配更广泛的市场价格之前交换更多资产。此外,集中的流动性容易受到抢跑攻击。 可组合性 尽管Uniswap V2中的流动性提供者能够将其份额表示为ERC20,但对于Uniswap V3中的流动性提供者来说,这不再可能,因为他们可以灵活地选择自己的范围来提供流动性。在Uniswap V3中代表LP头寸的NFT在二级市场上很难定价和风险评估,因此很难与其他DeFi协议组合,特别是对于抵押品。 Maverick协议 那么,Maverick是如何工作的,又是如何解决这些问题的呢? Maverick在其AMM中采用了自动流动性放置机制,以对抗滑点和无常损失。随着交易池中的价格响应交易活动而移动,AMM会自动智能地改变提供的流动性范围以匹配新价格,从而限制滑点和无常损失。

上图说明了,当市场价格变动时,Maverick的AMM如何在不同的价格范围内改变流动性供给。 让我们看看Maverick如何帮助解决上面提到的一些问题。首先,由于Maverick能够为散户提供一种简单的方式为流动性提供者获利,它使得成为流动性提供者的机会民主化。由于流动性的优化分配,与Uniswap V3相比,交易者的滑点也更少,流动性提供者的无常损失也更少。最后,LP头寸是同质化的,因为它们都代表相同的策略且更容易估值,因此这些头寸可以表示为 ERC20,因此更易于与其他DeFi协议组合。 竞争格局如何? Uniswap V3 Uniswap V3是DEX中的市场领导者,约占DEX交易量的30%。尽管V3旨在解决V2的CPMM的效率问题,但这些改进是以增加复杂性为代价的。这让LP承担了更多有效管理资本的责任,既可以提高自己的利润,也可以确保交易者的滑点低。通过自动化流动性管理,Maverick的 AMM带回了V2 LP体验的简单性,同时保留了V3的增强效率:两全其美。 Uniswap V3流动性管理者 这些协议代表流动性提供者管理Uniswap V3中的流动性供应,通过将资金汇集到统一策略中(例如Charm.fi)。与正常的Uniswap V3流动性提供相比,这种方式的优势在于更优化的流动性分配,并随着规模的扩大而降低gas成本。但是,这些协议通常会收取管理费和业绩提成,这增加了流动性提供者运行这些策略的成本。Maverick通过将最优流动性分配纳入AMM模型本身来消除这一成本。 结语 Maverick新颖的AMM设计通过降低无常损失风险和滑点,为市场引入了前所未有的资本效率水平。这对交易者和流动性提供者都很有吸引力,这将使Maverick能够占领很大的市场份额。 Maverick正准备推出基于这种引人注目的AMM技术的swap产品,它会提高DEX市场的资本效率。该产品的一个关键特性是用户能够轻松高效地打开新的交易池,因为Maverick的AMM提供的流动性智能管理应该保证高效率,即使对于长尾资产也是如此。未来,同样的AMM技术可用于支持永续合约等衍生产品,将Maverick的业务范围从现货市场扩展到更大的DeFi生态系统。 最重要的是,Maverick开发的技术可能会占据去中心化金融市场的很大一部分,并且是一项引人注目的投资。——Paul Veradittakit 查看更多 —- 编译者/作者:金色财经 Maxwell 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

一文读懂下一代AMMMaverick协议

2022-04-15 金色财经 Maxwell 来源:区块链网络

LOADING...

相关阅读:

- AlamedaResearch(SBF)领投Solana生态P2E链游Elumia完成新一轮融资2022-04-15

- CeDeFi流动性聚合器FLUID完成1000万美元融资,GSR等领投2022-04-14

- AxieInfinity的更大问题2022-04-06

- 非托管流动性池平台Burrow完成500万美元融资,Dragonfly Capital和Jump Crypto等2022-03-30

- 金色Web3.0日报|Lido总锁仓量超过MakerDAO位居第二2022-03-29

Uniswap V2中每个轴表示的每种资产的不同数量的曲线示例。

Uniswap V2中每个轴表示的每种资产的不同数量的曲线示例。