各位朋友,上午好!今天是五一劳动节,祝大家节日快乐!

在昨天的文章中,我们介绍了EOS链头部Defi项目 Defibox 新推出的借贷挖矿活动,并为大家推荐了几种薅羊毛的策略: EOS可获得30%的年化收益(EOS铸造USN+借贷挖矿); USDT可获得40%的年化收益(存款挖矿+EOS铸造USN+借贷挖矿); BTC可获得24%的年化收益(存款挖矿+EOS铸造USN+借贷挖矿); BOX可获得190%的年化收益( LP循环质押形成 杠杆做市挖矿); 如果你恰好拥有闲置的 EOS、USDT、BTC、BOX,希望借此薅一薅羊毛,不妨阅读一下昨天的文章: EOS理财也能获得30%以上超高年化收益?巧用Defibox借贷挖矿薅羊毛,让你的收益倍增

就在Defibox推出借贷挖矿活动的同时,另一项重大变更也同步进行了,这项变更就是:DIP26提案开始执行,采用新的协议收入分配和做市挖矿规则,最直观的展现便是上线了回购销毁页面:

通过回购销毁页面,我们可以直观的看到Defibox三大协议收入(Swap闪兑、USN稳定币、Lend借贷)所带来的实时销毁信息(每10分钟更新一次)以及历史累计销毁信息。 如果你对Defibox比较熟悉,便知道在此之前Defibox采用的是“分红”模式,此次变更等于将“分红”模式变为“回购销毁”模式,那么这是一次好的变更吗? 我们不妨一起探讨一下: 1.Defibox与协议收入

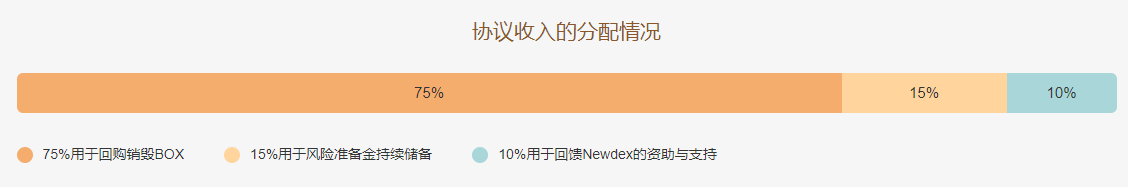

Defibox(https://defibox.io)是EOS链上的一站式DeFi应用平台,由Defibox基金会发起和管理,同时获得Newdex资助,Defibox已于2020年07月21日上线,致力于成为最受EOS用户欢迎的DeFi应用平台,目前已推出三个协议:Swap兑换协议、USN稳定币协议(原Danchor协议)和去中心化借贷协议。 1.Swap兑换 Swap兑换是去中心化代币兑换与AMM自动做市协议,通过恒定乘积算法提供实时兑换价格,用户还可以创建兑换市场并成为做市商,做市商根据流动性占比分配交易手续费。 2.USN稳定币 USN稳定币(原Danchor协议)是去中心化抵押型稳定币,上线于2020年1月17日,现已成为Defibox子项目。通过抵押EOS发行USN(目标是锚定美元价格)满足杠杆交易、获取流动资金等需求,采用超额抵押与爆仓清算机制,以足额抵押物为USN提供价值支撑。 3.去中心化借贷 Defibox去中心化借贷协议于2021年3月27日上线,用户可以在其中充当存币者或借币者。存币者向市场提供流动性以赚取利息,借币者能够以质押资产作为担保进行借币,并支付利息。 协议收入是指Defibox各个协议所产生的全部收入,包括:Swap闪兑的0.1%交易额、USN稳定币的铸币利息与爆仓罚金、借贷协议的利息收入与清算罚金等。 由于Swap闪兑上线较早,目前已较为成熟,做市规模也较为稳定,目前拥有EOS/USDT EOS/BOX EOS/USN EOS/PBTC 等核心做市交易池,目前大多数协议收入均来自于此;USN稳定币目前仅支持EOS铸币,多币种铸币还未上线,且应用场景较为单一,因此目前USN规模还较小,带来的协议收入也较少;借贷协议由于刚上线不久,还需用户熟悉使用后慢慢扩大规模,后续将有极大的发展潜力。 2021年4月29日,DIP26提案开始执行,执行后的协议收入分配如下: 75%协议收入直接回购并销毁BOX代币,15%协议收入直接归入风险准备金,10%协议收入用于回购销毁NDX(以此回馈Newdex的资助)

2. Defibox 协议收入分配变更史 这并非第一次通过治理提案对Defibox 协议收入分配进行变更,在过去的8个月中,为了适应项目不同阶段的发展,曾通过多次治理提案对Defibox 协议收入分配进行变更,我们不妨回顾一下: ① 初始:BOX质押分红0.05%,基金会0.05% 在2020年8月,那时Defibox 刚上线不久,BOX DAO 也刚刚成立,三大协议也仅仅只有Swap闪兑,因此协议收入也只有Swap闪兑的0.1%交易额,那时,发起了首个治理提案来明确协议收入:

该提案以高票通过,自此也确立了初始的协议收入分配方案: 协议收入为Swap闪兑的0.1%交易额,其中0.05%归BOX质押者(可随时解锁,解锁期24小时),0.05%归基金会(基金会质押的BOX不参与分红) 该分配方案比较适合项目初期,通过BOX质押分红有效锁定了挖矿产出的BOX,BOX也因流动性稀缺而产生了较大程度的拉升,价格一度从0.3EOS拉升至10EOS左右;但该方案也有弊端,BOX因质押分红收益远高于做市收益,导致做市深度很难提高,对于投资者而言因BOX/EOS做市深度差买卖都不方便,同时基金会的BOX与普通用户的BOX被区别对待,没有贯彻“同币同权”的思想。 ②BOX抵押奖励由获得EOS改为获得BOX 到2020年10月,Defibox的发展开始遇到自项目成立以来最大的危机:因EOS链用户和资金规模有限,Defibox在经历前两个月高速发展后规模很难扩大,这使得前期大幅拉升后的BOX价格有些虚高,同时机*池盛行,挖*提对BOX价格造成很大的承压,BOX价格开始逐渐下滑,在社区提议下,通过治理提案对BOX抵押奖励进行调整---BOX抵押奖励由获得EOS改为获得BOX:

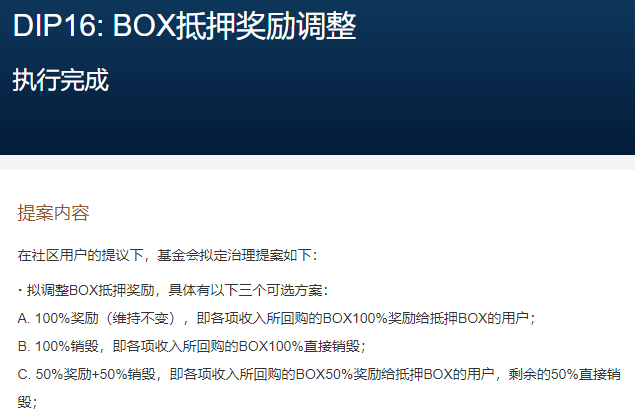

该项更改确实有一定效果:每小时用Swap交易额的0.1%回购BOX,等于在市场中引入一个大买家,有无限的弹药可以加仓BOX,对BOX的价格下跌有一定抑制作用;但是在BOX价格去泡沫、挖卖提之风盛行的背景下,Swap交易额的0.1%回购BOX的效果有限,无法与BOX的抛压抗衡。并且,该方案看似在回购BOX,但回购的BOX却分发给BOX抵押者,BOX抵押者为了避免分到的BOX贬值,很大概率会闪兑成EOS,这无形中抵消了回购BOX的效果。 ③ BOX抵押奖励变销毁(提案被否决) 到了2020年11月,Defibox团队和部分社区用户也开始意识到---将协议收入回购BOX再分发给BOX抵押者---这种方式治标不治本,看似回购有币价拉升的效果,但分发给BOX抵押者的BOX又再次成为抛压砸向市场,若想解决,必须缩小BOX抵押者的蛋糕,因此推出了DIP16提案--将部分(全部)抵押奖励变为回购销毁:

很快,这个提案夭折了,原因很简单:投票者本身便是BOX质押者,而这个治理提案很明显是在缩减BOX质押者的利益,为了自身利益,大多数BOX质押者自然而然抵制这次改革。 ④ 取消抵押奖励,鼓励BOX做市、设立风险准备金 到了2020年12月,由于BOX价格的去泡沫化 加之协议收入一直未能被有效利用,Swap做市规模、BOX价格双双萎缩,Defibox已经到了生死存亡的关键时刻,若无法扭转,则Defibox有可能走向死亡。 此时,Defibox团队开始进行大刀阔斧的改革,并言辞恳切的推出新的协议收入分配变更提案---DIP20提案:取消(减少)抵押奖励,鼓励BOX做市、开设存单系统---这也是目前内容最长、解释最完善的提案,同时也是社区分歧最大的一次治理提案,最终,大多数BOX抵押者理解了项目方的苦衷,为了长远的发展牺牲了短期的利益,做出了正确的决定:

经此之后,通过将协议收入向BOX做市倾斜,BOX的做市规模逐渐扩大,为BOX交易提供了良好的深度,为BOX的抛压提供了价格支撑,BOX价格也开始慢慢走向触底反弹之路。 设立的风险准备金也为为了的风险提供了一份保障,经过多个月的积累,风险准备金规模逐渐扩大,目前已积累了4万余枚EOS,价值177万人民币:

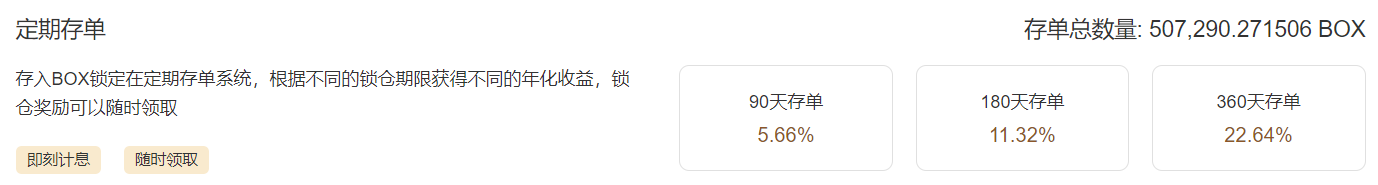

⑤ 用10%协议收入置换Newdex分配到的7.5%BOX代币,设立BSS存单系统 2020年12月,通过取消抵押奖励、鼓励BOX做市扭转了BOX下跌的颓势,为Defibox后续的发展提供了时间,但这是以牺牲BOX抵押者的利益换来了,为了弥补BOX抵押者的利益,同时锁定BOX流动性,通过DIP21: 风险准备金调整、DIP22: 设立BSS定期存单系统 打出组合拳,将风险准备金设定为协议收入的15%,用多出来的协议收入的10%置换Newdex分配到的7.5%BOX代币(这是对Newdex资助的回馈),并用置换所得的7.5%BOX代币设立BSS存单系统,让BOX抵押者的BOX有可归之处。 目前来看,这是一个多赢的调整方案: BOX的做市深度得到有效提升,目前参与EOS/BOX做市的BOX有50余万枚;

BOX抵押者的BOX存入BSS存单系统既获得了收益,有有效减少了流动的BOX,目前参与存单的BOX有50余万枚;

Newdex因获得了10%的协议收入而有了NDX回购销毁永动机,目前单是该部分为Newdex 带来的NDX销毁量已超过1.2亿枚。 ⑥ 75%协议收入用于BOX回购销毁

到了今年4月,随着Defibox 2021路线图的发布,Defibox 有了更为清晰的发展方向---通过卫星协议构建生态、多链发展、功能升级,总之便是为了BOX赋能,让BOX更有价值。 同时,之前将协议收入向BOX做市倾斜是为了构建BOX做市深度,为BOX价格提供有力支撑,如今新的做市挖矿模型可以更容易的调控方式确保BOX做市收益,稳定BOX做市深度已经不是协议收入的核心,协议收入的核心要转变至为BOX赋能--拉升BOX价格!

【注:新的做市挖矿模型相较之前的模型最大优点便是更容易调控、单个流动池调控不影响其他流动池;旧的做市挖矿模型每秒释放挖矿奖励固定,不同流动池按做市权重比例进行分配,可简单理解为“吃大锅饭,饭的数量固定,一个人吃的多必然导致部分人吃的少”;新的做市挖矿模型单个权重对应基础释放量固定,对不同流动池设定不同权重产生合理激励效果,可简单理解为“吃自助餐,每份量固定,饭量大的可以多拿几份、饭量小的少拿几份” 】 3.回购销毁对BOX价格的影响 目前,回购销毁已经执行超过一天,智能合约每10分钟自动将75%的协议收入用于回购销毁BOX,销毁明细可以实时查看,在写文章过程中随机截取销毁数据如下:

可以看到:最近24小时回购销毁BOX数量约为461枚,其中Swap闪兑贡献274枚,USN稳定币贡献186枚,Lend借贷贡献0.137枚。 不难发现:目前协议收入的助力来源是Swap闪兑手续费,USN稳定币费率贡献的相对较少,Lend借贷贡献量目前可忽略不计。 这仅仅代表当前的现状,很显然不久的未来回购数据将会比现在好很多: ① USN由于前段时间锚定效果不好导致年化费率逐渐提升到30%导致铸币规模萎缩,当前已恢复到正常锚定状态,预估后续在自动调节机制作用下年化费率回调至10%以内;由于借贷挖矿的存在为USN带来了较高的存款收益,当年化费率降到低区间内必然促使铸币规模大幅扩大; 另外,PIZZA团队开发的稳定币闪兑项目--AIR 支持USN/USDT 低费率闪兑,随着规模的扩大,将会成为USN锚定USDT价格的利器(据PIZZA团队透露,AIR项目拟发行代币挖矿以积聚流动性,届时USN也将成为挖矿的铲子,USN在挖矿加持下有很大概率进一步扩大铸币规模) ②Lend借贷挖矿上线仅两天,便迅速将存款规模推升至3000万美元以上、借款规模推升至1000万美元。由于借贷支持LP 凭证作为抵押物、且在抵押的同时可获得全额做市挖矿奖励,这意味着对于做市者而言将LP 凭证存入借贷作为抵押物只有好处(没有坏处),随着更多做市用户对该功能的了解、使用,存款规模将有很大的提升空间(目前仅有8.88%的 EOS/USDT 做市凭证、22.74%的 EOS/BOX 做市凭证、22.84%的 EOS/USN 做市凭证 、26.17%的 EOS/PBTC 做市凭证被存入借贷作为抵押物);同时,随着存款抵押物的增多,在借贷挖矿激励下,借款规模也将相应扩大。 借贷产品主要收益来源是存贷息差,越来越大的存款/借款规模,意味着获得的协议收入也将大幅增加,带来的回购销毁量也会显著增加。 ③ Swap闪兑当前已较为成熟,但仍有很大的升级空间促使做市规模进一步扩大,如2021路线图中曾提及的功能升级---Swap单边做市、做市资金参与节点投票获得额外收益均可促进做市规模继续增长;

另外,在基金孵化的卫星协议中,解决无常损失的卫星协议可吸引畏惧无常损失的资金前来做市、衍生品交易可以放大做市成交量,这些都可以进一步提高Swap闪兑带来的协议收入。

预估,后续随着三大协议产品功能的完善、成熟,依托协议收入每日带来的BOX销毁量将在2000枚以上。

当前做市挖矿权重为14.26,交易挖矿权重为3.6,USN挖矿权重为3,借贷挖矿权重为2.2,按照当前挖矿释放模型,每日释放挖矿奖励约为4000枚BOX;其中77.5%(协议挖矿+存单奖励)会直接流向市场,即每日新增流动的BOX约为3000枚。 当前BOX价格仍处于低位(以EOS计价),BOX持有者抛售的欲望并不强烈,大多数挖矿新增的BOX也多用于参与做市、存单、借贷,若协议收入每日带来的BOX销毁量达到1000枚以上,足以覆盖BOX挖卖提的数量;若协议收入每日带来的BOX销毁量达到2000枚以上,将为BOX价格的提升带来极大助力! 4.未来 未来虽未至,却已在你我的手上; 我们无法准确预估未来,但可以猜测未来的趋势; 我们不知道牛市何时结束,但可以坚信未来将是Defi的时代; 做正确的事,朝正确的方向前进; 对于BOX而言,无需过度关注每日回购销毁量, 只需知道:“BOX的总量是500万枚,每销毁一枚、价值便增长一分” —- 编译者/作者:大海星辰 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

用回购销毁代替分红,从Defibox的协议收入分配变更聊聊BOX币价背后的逻辑

2021-05-01 大海星辰 来源:区块链网络

LOADING...

相关阅读:

- 以太坊生态的5月鸣蜩—— ETH新高后会进入震荡吗?真正的好戏在L22021-05-01

- Tavecchiacoin(TAV)空投注册安装指引教程2021-05-01

- 参与CryptoArt.Ai超级艺术家星选计划,瓜分80000USDT奖励2021-05-01

- SmartMesh第一个生态MeshBox正在酝酿2021-05-01

- 4月30日区块链币圈今日要闻(币圈入门必读)2021-05-01