撰文:邹传伟,万向区块链首席经济学家 在人类社会的数字化大迁徙中,分布式商业的影响越来越大。世界趋于扁平化,人与人之间的联系趋向以随时、随地和随心的方式进行,自组织带来变革性力量,一些中心化组织正在被颠覆。在实体经济领域,共享经济模式在新冠疫情中加速发展。在金融领域,金融科技已成为一个不可逆的全球性趋势。 对分布式商业的分析一般基于新制度经济学企业理论。分布式商业本质上是一种市场形态。如果一些交易通过市场机制进行的交易成本低于通过企业进行,就会提供分布式商业发展的土壤。交易成本的分析视角尽管深刻,但因为交易成本内涵丰富,难以支持精细化分析。 DeFi 基于区块链这一分布式技术,价值创造和流转的过程非常清晰,与主流金融组织之间有清晰对应关系,因此对 DeFi 的聚焦分析有助于揭示分布式商业的一般逻辑。比如,在一些时间段内,Uniswap 上的交易量与 Coinbase 相当,两者创造的商业价值应该也是相当的。Coinbase 创造的商业价值体现为利润和股票市值,但 Uniswap 创造的商业价值体现在哪里?是 Uni 代币的市值吗?可以比照 Coinbase 股票对 Uni 代币估值吗? 本文通过分析 DeFi 发展中的这些新问题来研究分布式商业逻辑。核心结论是,分布式商业的价值创造与规模之间存在 J 曲线关系。这一结论不仅有助于理解分布式商业的发展策略以及与中心化商业之间的竞争关系,也有助于理解分布式商业的一些重要机制,比如为什么 DeFi 离不开 Staking,治理代币能捕获的价值。 本文共分三部分。第一部分是引言,第二部分讨论分布式商业的 J 曲线,第三部分讨论分布式商业发展策略和重要机制。 分布式商业的 J 曲线 这一部分先讨论关于分布式商业的一个简化例子以引出与本文分析有关的基本概念,再给出 J 曲线,最后通过与中心化商业的比较以更好地理解分布式商业。 关于分布式商业的一个简化例子 假设存在一类商品(比如苹果)和两个国家,A 国和 B 国。A 国每个居民都是商品生产者,标记为 A_1、A_2、…、A_m。B 国每个居民都是商品消费者,标记为 B_1、B_2、…、B_n。 在分布式商业下,任意一个 A 国居民都可以与任意一个 B 国居民直接交易。这样,可能的交易对手一共有 m*n 对,交易网络非常密集。但这种情况不会凭空发生。理想情况下,首先,每个商品生产者需要了解每个商品消费者的偏好和购买力,每个商品消费者也需要了解每个商品生产者的质量和价格;其次,商品生产者和消费者需要通过一套搜寻机制,找到最适合自己的交易对手;最后,匹配好商品生产者和消费者需要有一套机制保障交易履行,核心是商品交付和资金支付。 假设商品生产者 A_i 和消费者 B_j 是一对交易对手,B_j 愿意为一单位商品支付的最高价格是 10 元,而 A_i 愿意为一单位商品收取的最低价格是 6 元。假设两人经过谈判,将一单位商品的价格确定在 8 元。那么,这笔交易产生的消费者剩余是 2 元(=10-8),生产者剩余也是 2 元(=8-6),经济价值总共 4 元(= 消费者剩余+生产者剩余)。商品生产者和消费者价格谈判,可以视为交易撮合过程。 分布式商品尽管交易网络非常密集,但不管是商品生产者,还是商品消费者,在搜寻交易对手、交易撮合和交易履行中都面临不确定性。作为比较,接下来看中心化商业的做法。 假设 A 和 B 两国之间的贸易通过中介机构 I 进行。I 承诺从商品生产者中按 7 元价格收购商品,并按 9 元价格出售给商品消费者。这样,商品生产者和消费者都只需信任 I,而无需了解对方或搜寻交易对手,交易撮合和交易履行也都只针对 I (可能的交易关系一共 m+n 对),他们面临的不确定性将大为减少。但利益分配格局会发生较大变化,仍以 A_i 和 B_j 为例说明。在中心化商业下,消费者剩余为 1 元(=10-9),生产者利润也为 1 元(=7-6),中介机构赚取差价 2 元(=9-7),经济价值总共仍为 4 元(= 消费者剩余+生产者剩余+中介机构利润)。 中介机构的地位确立需要消耗成本,比如获取相关牌照资质,培养商品评估的专业能力,建立供应链和支付系统,以及在收购商品和出售商品之间时间差中需要占用自由资金等。中介机构承担了收购商品后无法出售或亏本出售的风险。中介机构利润中有一部分是对这些成本和风险的补偿。当然,如果中介机构在贸易中处于垄断位置,还可以通过垄断租金来获取利润。 中心化商业如果有明确的盈利规模和可预期的现金流,是可以进行估值的。分布式商业本质上是提供方便参与者之间直接交易的市场网络,属于公共产品。公共产品尽管有经济价值,但无法按照商业原则进行估值。形象地说,在中心化商业中,经济价值在流转中会沉淀到一些中介机构,形成它们的利润和估值;在分布式商业中,经济价值直接由参与者分享,当然参与者需要自行决策、自担风险。 需要说明的是,上述例子尽管针对商品贸易,但相关逻辑对其他类型的分布式商业也成立。比如,在去中心化借贷中,Token 借出方和借入方能直接匹配;在去中心化交易所,Token 买入方和卖出方能直接匹配。 J 曲线 在分布式商业中,参与者之间可以直接交易,这主要会产生两方面好处。第一,网络效应,可以用梅特卡夫定律来刻画,与参与者数量的平方成正比。第二,参与者之间直接交易时,交易产生的价值由他们共享。而参与者通过中介机构交易时,他们必须将交易产生的部分价值分享给中介机构。 参与者之间直接交易是有前提的。第一,参与者之间要有互信。诚信体系有多种表现形式。比如,法律法规和道德规则产生的信任;现实世界通过重复博弈产生的信任;区块链产生的信任,体现为「代码即法律」;DeFi 中通过 Staking 和抵押品产生的信任。第二,参与者要能找到合适的交易对手。这需要收集和分析信息,搜寻交易对手,以及交易撮合。第三,参与者需要保障交易履行。这三方面前提都需要消耗成本才能保障,而相关成本与参与者数量成正比。 如果用 N 表示分布式商业的规模(比如 N 表示参与者数量),那么分布式商业产生的经济价值等于(本文所有公式均为说理方便):

其中,a 表示从网络效应向经济价值的转化率,不同网络的经济价值可能差异很大;b 表示建设诚信体系,收集和分析信息,搜寻交易对手,交易撮合,以及交易履行等的成本率。分布式商业的价值创造与规模之间的关系见图 1。本文称之为「J 曲线效应」。

从图 1 可以看出,在规模不够大的时候,分布式商业的网络效应没有发挥出来,产生的经济价值低于建设成本,这体现为 J 曲线的前段;只有在规模超过一定水平后(即盈亏平衡点),分布式商业净的价值创造才转为正。 与中心化商业的比较 中心化商业需要投入固定成本,但由此获得的牌照资质、专业能力和基础设施等可以重复使用,能产生规模经济。同样用 N 表示中心化商业的规模,那么中心化商业产生的经济价值等于:

其中,e 刻画中心化商业的规模经济效率,f 刻画中心化商业的固定成本投入。中心化商业的价值创造与规模之间的关系见图 2。中心化商业也有盈亏平衡规模。

中心化商业的规模经济效率参数 e 的内涵非常丰富。比如,在银行和保险领域,一块钱资本能支持起好几块钱的资产规模(在巴塞尔协议系下,银行的杠杆率是 3%,意味着资产可以是资本的 33 倍);在场外衍生品交易中,名义风险敞口规模可以是抵押品的好多倍;期货的名义本金也可以是保证金的好多倍;通过轧差后净额结算,一定数量的流动性能支撑起好几倍的交易规模。金融系统的杠杆率,基本都可以从这个角度理解,这体现了中心化商业在金融领域的优势:1. 规模优势;2. 风险分散效应;3. 轧差后净额结算对流动性的节约;4. 衍生品的杠杆效应。但中心化金融中介一旦遭遇风险,就可能对金融系统形成冲击,甚至对社会产生外溢影响。这种「单点失败」的风险,也正是中心化金融中介被严格监管的原因。

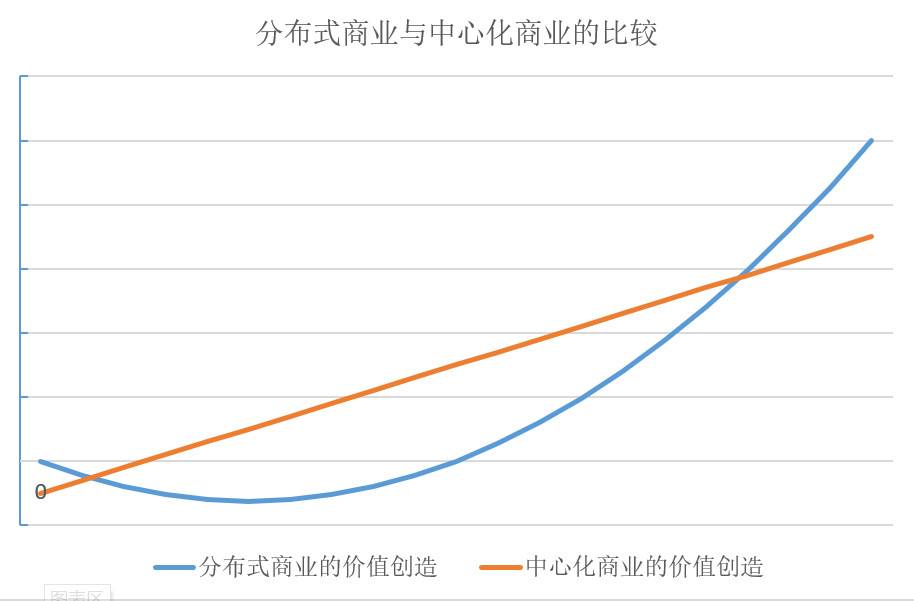

图 3 比较了分布式商业与中心化商业。单纯从价值创造看,中心化商业在相当大范围内优于分布式商业。分布式商业只有超过一定规模后(称为「关键规模」),才能体现出相对中心化商业的优势。这是市场和企业之间边界问题的一个具体体现。 分布式商业发展策略和重要机制 要提高分布式商业的价值创造,一方面要提高网络效应向经济价值的转化率,另一方面要以较低成本建设诚信体系,收集和分析信息,搜寻交易对手,交易撮合,以及交易履行等。但归根结底,分布式商业必须将发展作为第一要务,尽快达到关键规模,才能证明自己相对于中心化商业的合理性。接下来用 DeFi 领域的几个例子说明。 DeFi 借贷。公链内是一个去信任化环境,任何两个地址之间都可以直接交易,智能合约能用执行复杂的交易。但地址在不关联链外身份或信誉机制的情况下,不能作为通常意义上的信用主体。比如,DeFi 借贷为保障未来还款,会要求借币地址有超额抵押。超额抵押机制就是 DeFi 借贷中的诚信体系,排除了个体层面千差万别的信用资质的影响,极大简化了收集和分析信息方面的工作要求。这个诚信体系的建设成本体现为抵押品锁定的流动性,随地址数量的增长而线性增长,但让 DeFi 借贷可以以去信任化的方式进行,能有效实现网络效应。DeFi 借贷平台通过智能合约统一管理存入和借出的币,作为存币者和借币者共同的交易对手,在一定程度上起到中央对手方功能,在效率上高于存币者和借币者点对点搜寻交易对手并撮合交易的方式。DeFi 借贷平台通过在算法上设置存币利率和借币利率之间的利差来获取利润,不用像银行那样投入大量成本去评估借款人信用和做贷后管理,自身几乎不承担风险。 AMM。在 AMM 中,流动性池也起到了中央对手方功能,比订单簿成交的效率更高。流动性池消除了投资者在寻找交易对手、成交价格和数量等方面的不确定性,是在去中心化、去信任化环境中的一个重要的承诺机制(见《AMM 的一般理论》(2021 年第 31 期))。不管投资者如何与流动性池交易,流动性池都要满足一些约束条件(比如恒定乘积),因此 AMM 可以被视为一个关于流动性的合作社。 以上两个例子还说明,在分布式商业的大框架下,在一些环节不能排斥有中心化色彩的机制。比如,公链的去信任化环境和超额抵押尽管消除了个体异质性的影响,但在去中心化情况下交易对手之间的搜寻和匹配仍面临不少挑战,由流动性池承担中央对手方功能是一个不错的解决方案,而流动性池也会沉淀 DeFi 生态中的经济价值。这些有中心化色彩的机制,正是分布式商业中最需设计好的部分,也是最有创新意义的地方。 治理代币。基于上文的分析,DeFi 项目的治理代币的价值捕获能力较弱,主要通过吸引用户让 DeFi 项目快速达到关键规模。尽管本文对分布式商业的分析主要针对 DeFi 进行,但核心逻辑对基于联盟链的分布式商业也是成立的。首先,联盟链尽管有助于建立一个信任网络,但必须基于信任网络发展出交易平台,才能实现尽可能多的经济价值,单纯的信息平台的经济价值不高。其次,要通过经济机制吸引用户,以尽快达到关键规模。 免责声明:作为区块链信息平台,本站所发布文章仅代表作者个人观点,与链闻 ChainNews 立场无关。文章内的信息、意见等均仅供参考,并非作为或被视为实际投资建议。 —- 编译者/作者:邹传伟 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

邹传伟:以 DeFi 为例探讨分布式商业逻辑和发展策略

2021-05-31 邹传伟 来源:链闻

LOADING...

相关阅读:

- ZenlinkSlotVault将与BifrostSALP深度整合,为插槽拍卖提供首个流动性衍生品挖2021-05-28

- 太一云与安顺市政府签署深度战略合作协议建设贵州数字资产服务平台2021-05-28

- DeFi 智能投顾平台 DAOventures 开启早期社区空投2021-05-28

- [Coinbase] 事件发生后的事态:2021年5月19日2021-05-27

- Coinbase是否已启动去中心化事实检查门户?2021-05-27

图 1:分布式商业的 J 曲线

图 1:分布式商业的 J 曲线

图 2:中心化商业的价值创造

图 2:中心化商业的价值创造 图 3:分布式商业与中心化商业的比较

图 3:分布式商业与中心化商业的比较