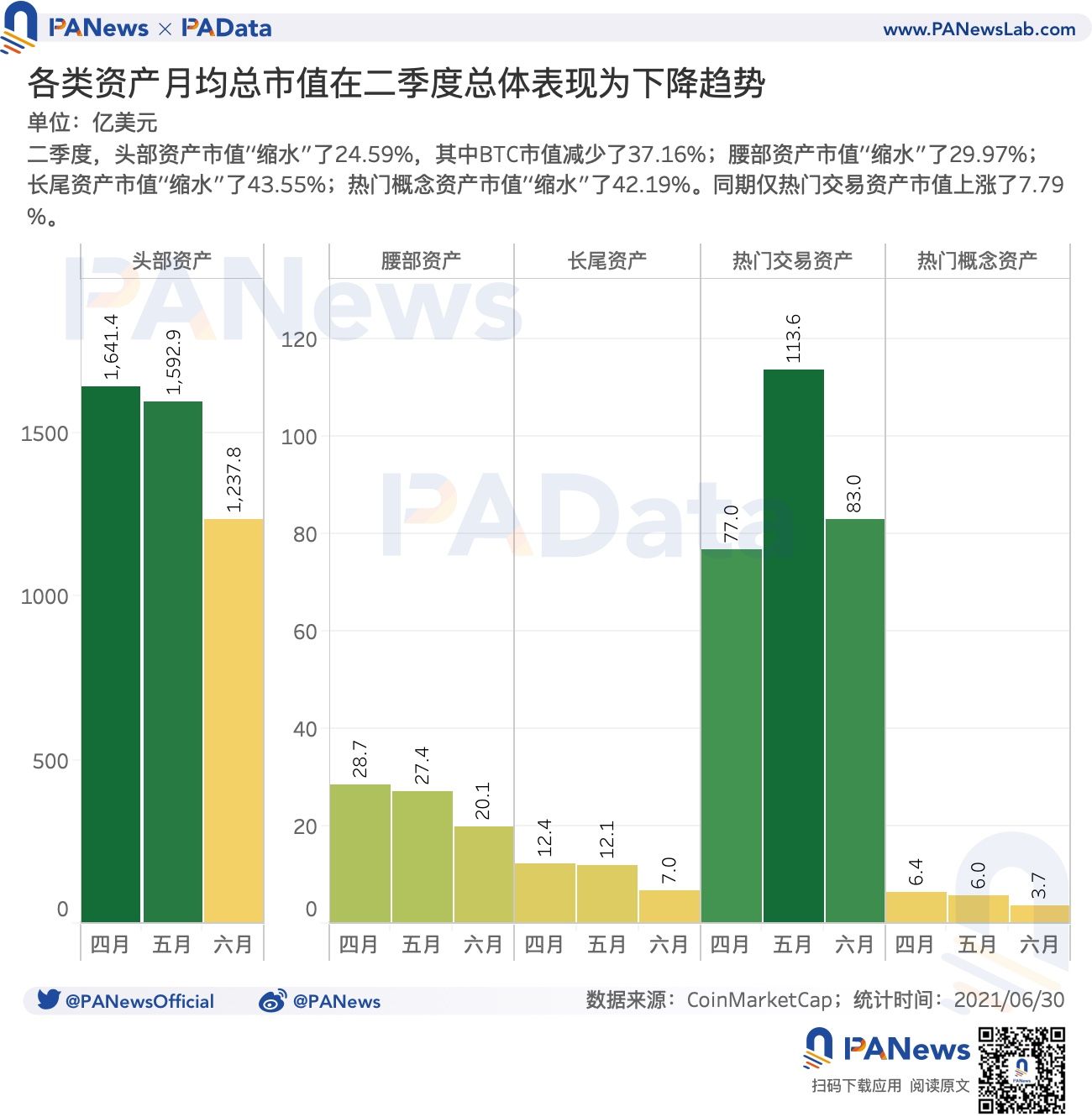

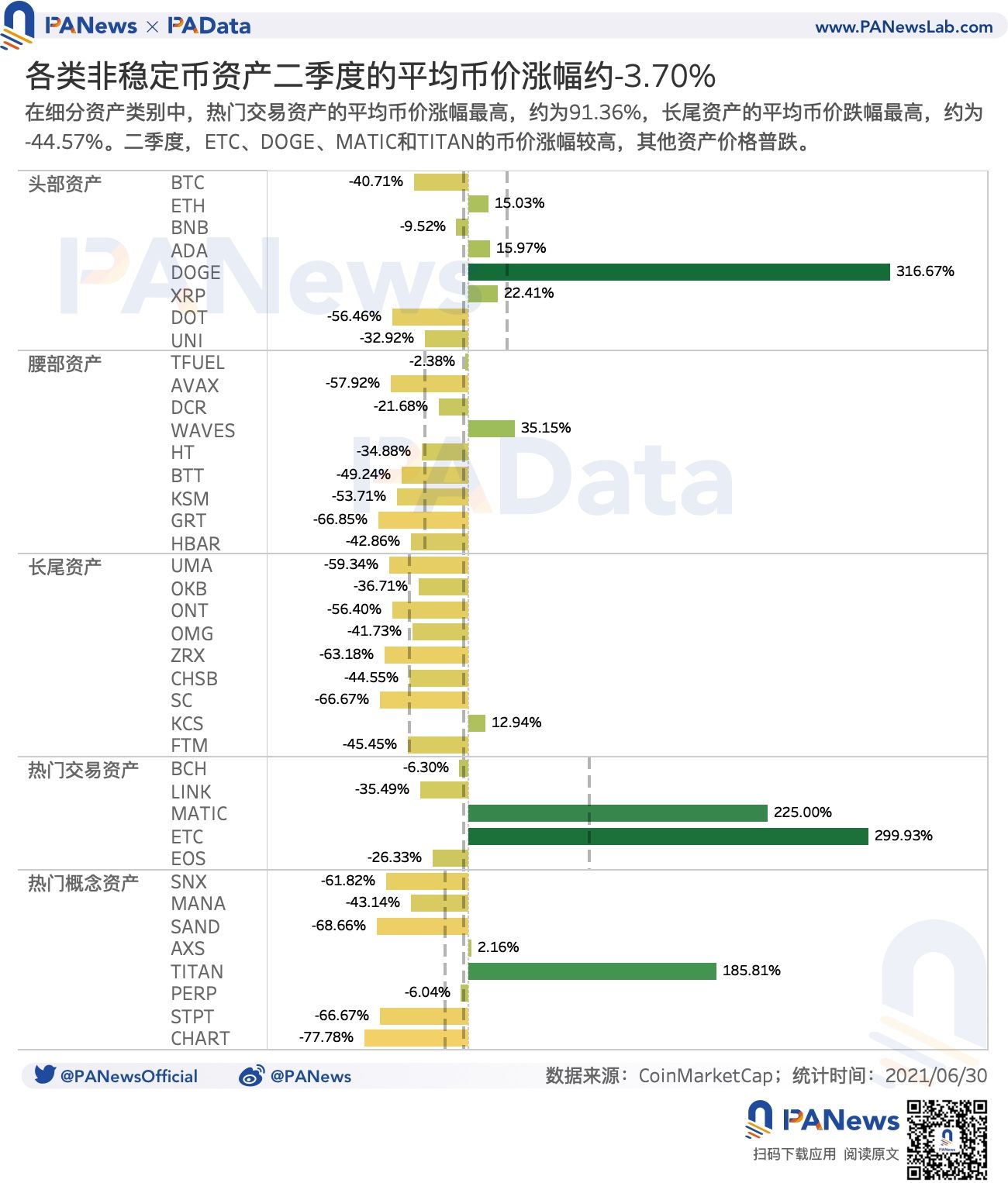

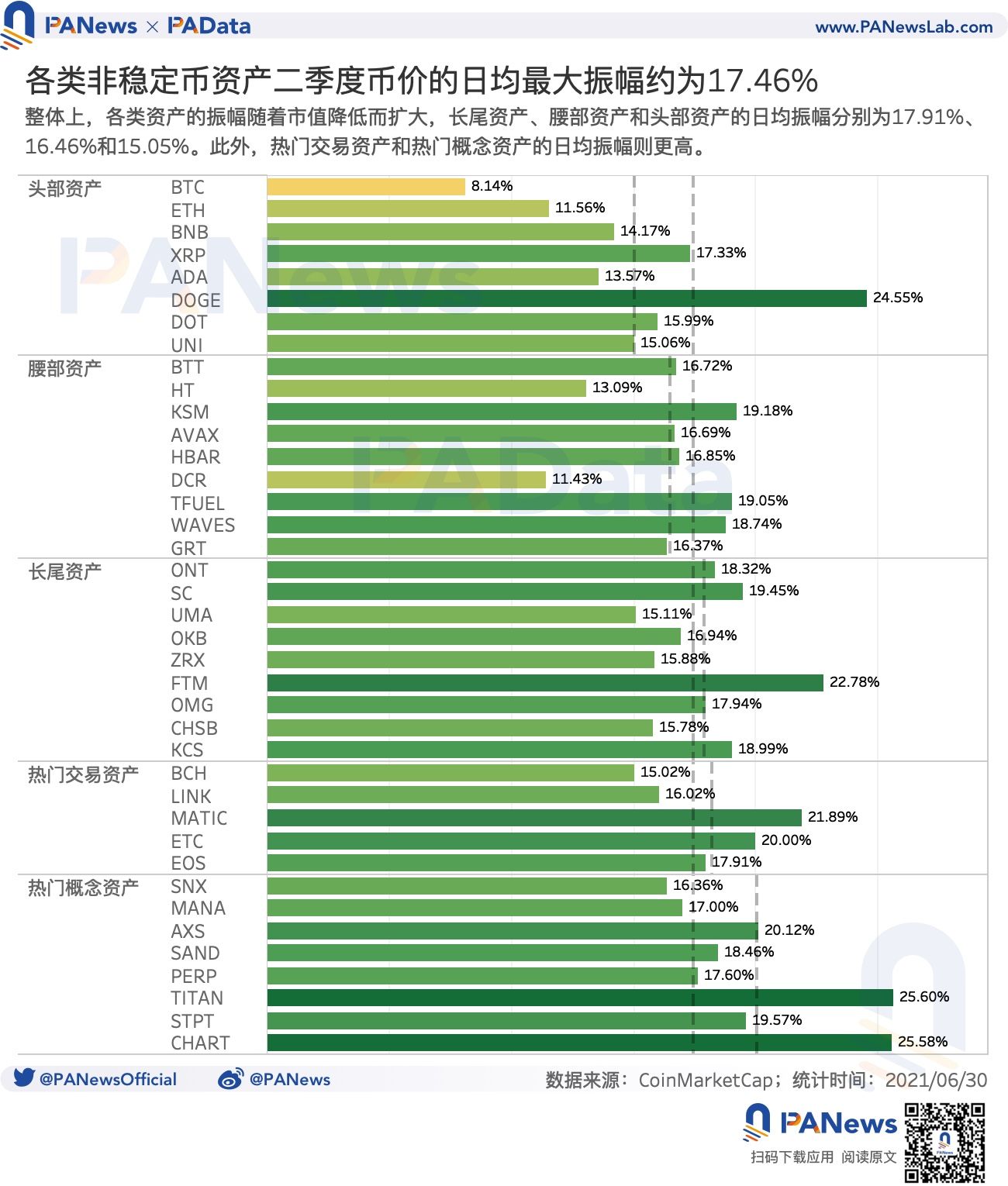

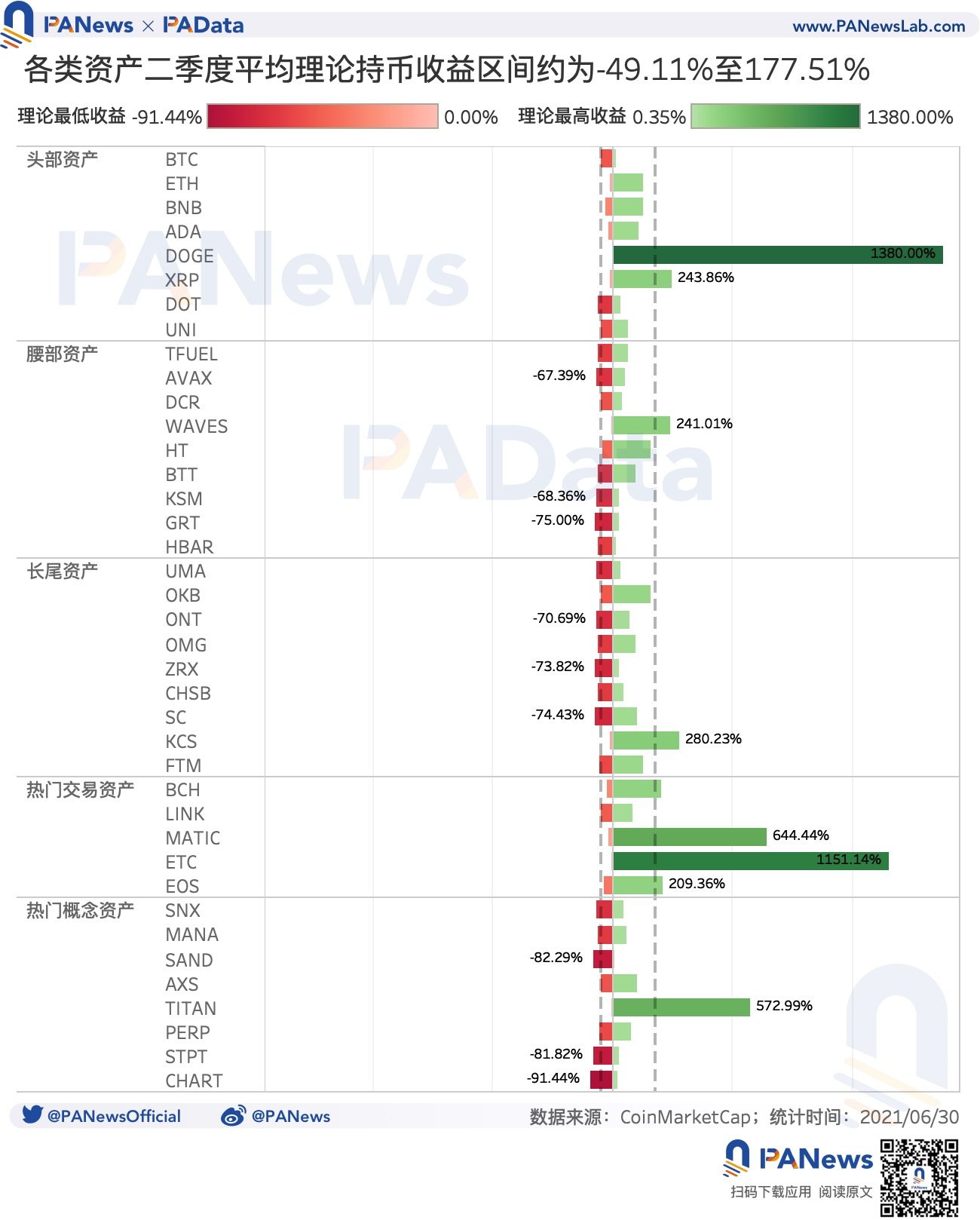

二季度,加密市场完成了风格切换,整体从加速上涨至短期高点转为横盘宽幅调整。根据CoinMarketCap的统计,加密货币总市值从季度初的约1.89万亿美元上涨至峰值约2.55万亿美元后就开始下降,至季度末已跌至约1.43万亿美元,季度整体涨幅约为-24.34%,最高涨幅则约34.92%。其中,BTC、DOT、KSM、UNI、LINK等热门资产的币价都有较大幅度的回撤,但另一方面,市场上也涌现出了一些表现抢眼的热门概念板块,如元宇宙、衍生品、数据分析等。 PAData选取市值排名1-10位(头部资产)、45-54位(腰部资产)、91-100位(长尾资产)共30种资产,以及(预估)季度交易额最高的10种资产(热门交易资产)和(预估)季度币价涨幅最高的五个概念板块中各前2种资产(热门概念资产),剔除重复资产及币价自开盘后持续下跌接近0美元的资产后构成“30+N”观察列表。  对二季度“30+N”列表资产的市场数据进行分析后,PAData发现: 1)二季度,除了热门交易资产的月均总市值小幅上涨7.79%以外,其他类资产的月均总市值均表现为下降趋势,降幅依次为长尾资产>热门概念资产>腰部资产>头部资产。“30+N”资产的平均市值涨幅仅7.73%,较一季度平均涨幅717%大幅缩水。 2)与一季度高收益高波动的市场风格不同,二季度,各类资产表现为低收益高波动。“30+N”资产的平均币价涨幅为-3.7%,日均振幅上升至17.46%。其中BTC的币价回撤超40%,日均振幅站上8%,均超去年以来历次观察。 3)二季度,“30+N”资产的的平均理论持币收益区间约为(-50%,178%),与一季度(-14%,780%)的区间相比,二季度投资者持币获利空间大幅减小,且亏损空间有所增加。在各类资产中,热门交易资产的平均理论持币收益区间为(-27%,457%),是所有资产中获利空间最大且亏损空间最小的一类资产。此外,腰部资产、长尾资产和热门概念资产都是获利空间相对较小,但亏损空间相对较大的资产。 4)在波动较大的市场环境下,头部资产的综合抗风险能力较其他类别的资产更好。不仅平均币价涨幅达到28.81%,仅次于热门交易资产,而且日均振幅也仅15.05%,为各类资最低。 5)二季度的热门概念包括衍生品、合成资产、游戏/元宇宙、数据分析、借贷。但这些资产中,除了TITIAN和AXS的币价与市值均呈上涨趋势外,其他资产实际都处于整体下跌状态,比如MANA、SAND、SNX等,当前尽管受市场追捧,但币价较此前仍有较大幅度回撤。 平均市值涨幅不到8%,二季度整体呈下降趋势?二季度,“30+N”各类资产的月均总市值基本呈下降趋势,且总体上,市值越大,降幅越小。头部资产的月均总市值从1641.4亿美元下降至1237.8亿美元,降幅约为24.59%,而腰部资产和长尾资产的降幅都更高,分别约为29.97%和43.55%。此外,热门概念资产的月均总市值降幅也超过了40%,但热门交易资产的月均总市值有小幅上涨,涨幅约为7.79%。  在震荡上行的一季度中,头部资产的市值涨幅低于腰部资产、长尾资产和热门概念资产,但在震荡调整的二季度中,头部资产总体表现出了更强的抗风险性,市值跌幅也远低于腰部资产、长尾资产和热门概念资产。 截取季度初(4月1日)和季度末(6月30日)的静态市值以观察各资产的市值变化,可以看到,“30+N”资产二季度的平均市值涨幅仅7.73%,远低于一季度的717%。其中,热门交易资产的平均市值涨幅最高,约为118.07%,其次是头部资产,平均涨幅约为39.51%。而另外三种类别的资产二季度平均市值都有不同程度的“缩水”,平均市值降幅最高的是长尾资产,约为43.18%。  从具体资产来看,二季度共抽样了44种资产,其中仅14种资产的市值处于扩张状态,占比约1/3,其中还包括4种稳定币,分别是USDT、USDC、UST、BUSD。不过与一季度相比,稳定币市值的扩张程度也在减弱,比如,USDT二季度市值增长了53.37%,而一季度增长了91.64%。 另外值得关注的还有逆市扩张的ETC、MATIC、DOGE和TITAN,这些非稳定币资产二季度的市值涨幅都在100%以上,最高的ETC和DOGE甚至上涨超300%。而市值最大的两种资产BTC和ETH在二季度的市值一跌一涨,前者市值“缩水”41.12%,后者市值微涨8.73%。 日均振幅上涨至17.5%,平均理论最低持币收益达-50%近期市场风格切换频繁。去年四季度,市场风格呈现为低波动高收益的单边上涨行情,今年一季度,市场风格转变为高波动高收益的震荡上行行情,而到了今年二季度,市场风格已切换至高波动低收益的震荡盘整行情。 根据统计,二季度,“30+N”资产的平均币价涨幅仅为-3.70%,较一季度平均约617.20%的涨幅大幅回撤,大部分抽样资产都在下跌,上涨的资产数仅9种,约占总量的23%。其中,热门交易资产的平均币价涨幅最高,约为91.36%,这种“量价一致”性或说明本次观察选取的热门交易资产在二季度的交易方向以卖出为主。 其次,平均币价涨幅较高的还有头部资产,约达到28.81%。而另外三种类别的资产的平均币价涨幅都均为负值,其中平均跌幅最大的是长尾资产,达到了44.57%,腰部资产的跌幅也较大,达到了32.71%。  从具体资产的币价表现来看,季度涨幅较高的有DOGE、ETC、MATIC和TITAN,均在100%以上,最高的DOGE甚至达到了316.67%,这主要受到特斯拉CEO马斯克多次在推特“带货”的影响。相反,跌幅较高的资产有CHART、STPT、SAND、SNX、SC、ZRX、GTR,季度跌幅都在60%以上,最高的CHART甚至达到了77.78%。另外需要关注的还有BTC,其币价在二季度大幅“跳水”40.71%,这是PAData自去年以来录得的最大单季度跌幅。 二季度各资产普跌还伴随着高日均波动。根据统计,“30+N”资产二季度的日均最大振幅达到了17.46%,较一季度上升2.3个百分点。整体上,各类资产的振幅随着市值降低而扩大,头部资产、腰部资产和长尾资产的日均振幅分别为15.05%、16.46%和17.91%。此外,热门交易资产和热门概念资产的日均振幅则更高,分别达到了18.17%和20.04%。  从单一资产的日均最大振幅来看,BTC是非稳定币资产中波动性最小的,但日均最大振幅也达到了8.14%,这同样是PAData自去年以来录得的最大日均振幅,要知道,去年BTC的最大日均振幅基本保持在3%至5%之间。ETH和DCR的最大日均振幅也较低,均在11%左右。另外,二季度日均最大振幅较大的资产有TITAN、CHART、DOGE、FTM、MATIC和AXS,均超过了20%,其中TITIAN和CHART均超过了25%。 在这样高波动低收益的震荡盘整行情下,投资者理论持币收益空间也受到了挤压。根据统计,二季度,30+N”资产的的平均理论持币收益区间(理论持币收益区间由最低理论收益与最高理论收益构成,其中最低理论收益是指季度初4月1日的开盘价距季度内最低价的涨幅,最高理论收益是指季度初4月1日的开盘价距季度内最高价的涨幅)约为(-50%,178%),与一季度(-14%,780%)的区间相比,二季度投资者持币获利空间大幅减小,且亏损空间有所增加。  二季度,在各类资产中,热门交易资产的平均理论持币收益区间为(-27%,457%),是所有资产中获利空间最大且亏损空间最小的一类资产。尤其是其中的ETC和MATIC,理论最大持币收益分别达到1151.14%和644.44%,而理论最小持币收益则仅分别为-3.62%和-16.67% 其次,头部资产的理论持币获利预期也较好,平均收益区间约为(-30%,261%),其中,二季度DOGE不存在持币亏损的可能,最高理论收益则高达1380%。另外BTC的亏损空间更大,最低理论收益约为-50.97%,最高理论收益仅10.07%。 此外,腰部资产、长尾资产和热门概念资产都表现为获利空间相对较小,但亏损空间相对较大,平均收益区间分别为(-56%,78%)、(-60%,104%)和(-63%,113%)。 —- 编译者/作者:PANews 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

加密市场二季度复盘:日均波动率上升至17.46%,头部资产抗风险能力强

2021-07-09 PANews 来源:区块链网络

- 上一篇:佳美口腔北京日开店高达30家

- 下一篇:去年的这个时候DeFi在大家眼中是什么样子

LOADING...

相关阅读:

- 加密市场二季度复盘:日均波动率上升至17.46%头部资产抗风险能力强2021-07-09

- 比特币价格在一天内下跌 3000 美元加密市场资本损失超过 1000 亿美元2021-07-08

- 财富密码比特币挖矿难度加大比特币旷工大迁移对整个加密市场来说有2021-07-07

- 菲律宾证券交易所希望率先推出当地加密市场2021-07-05

- 菲律宾证券交易所希望首先推出本地加密市场2021-07-05