文 | Ryan Watkins&Roberto Talamas 翻译 | Zechariah 编辑 | Daniel 出品 | Tritium Ventures

凭借在 DeFi 协议中引导流动性的新机制,该行业几乎在每个指标上都实现了数量级的增长。在这个过程中,它不仅吸引了投资者、用户和监管机构的关注,也向世界展示了产品市场契合的明显迹象。 ? 2021 年第二季度延续了这一势头,大多数指标在本季度中期创下历史新高。然而,随着更广泛的加密市场的转变,DeFi 也未能幸免。在许多情况下,随着市场投机活动的减弱,DeFi 协议的活动在本季度的后半部分有所减少。 但这就是故事的全部内容吗?当然不是。 在本报告中,我们将逐个带您了解Defi关键绩效指标、市场发展以及未来几个季度需要关注的关键事项。 01 去中心化交易所

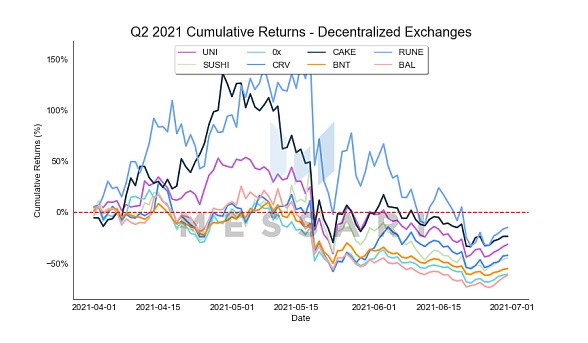

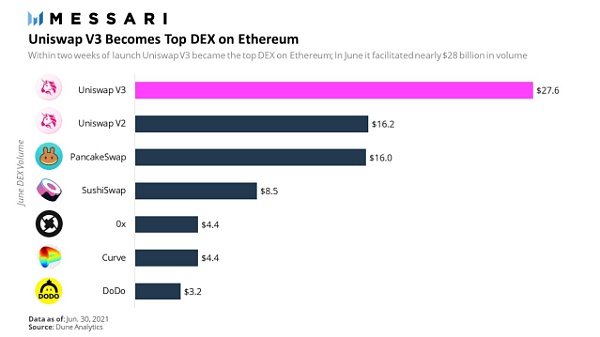

1. 交易量 DEX 交易量在第二季度继续爆炸性增长,在本季度达到 4050 亿美元——同比增长 117 倍,自第一季度以来增长 83%。仅 5 月份就占了本季度交易量的一半以上,不出所料,这也标志着当地市场的顶部。 自 5 月以来,DEX 交易量减半,6 月交易量降至 950 亿美元。尽管有所下降,但本月仍是历史第三高。 放大到整个季度的竞争格局如何演变,我们看到 PancakeSwap 的地位发生了相当大的变化。虽然在 4 月份的短暂时间里,以早餐为主题的 DEX 在数量上颠覆了 Uniswap,但从那时起,由于 Uniswap V3 的兴起以及 5 月份崩盘后币安智能链生态系统的失败,其市场份额直线下降。到本季度末,Uniswap 达到了每周交易量的 54%,这是自 2020 年 11 月以来的最高水平。 Polygon 的崛起也在蚕食 Binance Smart Chain (BSC) 的去中心化交易量份额方面发挥了重要作用。随着项目带着一套新的代币模型向Polygon转移, BSC 被挤出了圈。该活动很好地了解了区块链之间正在发展的流动性战争,表明当代币激励是资本进入区块链生态系统的主要原因时,当激励下降或激励在其他地方更具吸引力时,这也将成为资本离开的主要原因。 最后,放大 DEX 的大图,交易量占中心化交易所(CEX)交易量的百分比自 2020 年 10 月以来首次超过 10%。数据显示,随着时间的推移,去中心化交易所正在吞噬其中心化交易量。 2. Q2进展 Uniswap V3 成为顶级 DEX 5月,Uniswap 终于推出了备受期待的 Uniswap V3 协议,其最大特点是流动性集中——流动性提供者 (LP) 能够在定制的价格范围内做市,在此过程中创建个人价格曲线。该设计承诺通过使 LP 在指定的价格范围内提供与 V2 相同的流动性深度,同时使闲置的资本少得多,从而将 LP 的资本效率提高多达 4,000 倍。在短短几周内,它就成为了业内最大的 DEX,并在 6 月份促成了近 280 亿美元的交易量。

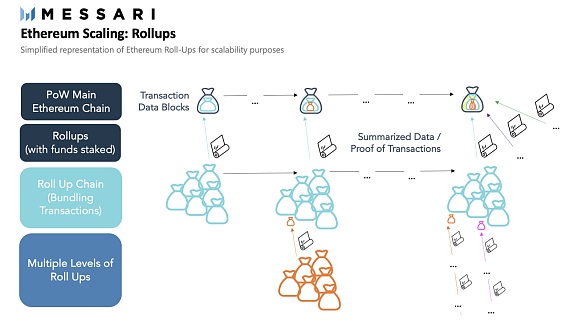

Uniswap V3 现在占所有 DEX 交易量的 40% 以上,并继续蚕食 DEX 市场,没有放缓的迹象。 THORChain 推出多链 Chaosnet 经过两年多的开发和多次延迟,跨链流动性协议THORChain终于在 Q2 的第一周上线。它目前正在一个受保护的发射中推出,随着网络的发展,社区逐渐提高流动性池的上限,证明其安全性并解决错误。目前支持五种区块链,包括比特币、以太坊、币安链、比特币现金和莱特币,并计划在未来几个月内连接更多区块链。尽管迄今为止由于其池的自我设置上限而使交易量保持低迷,但流动性随着上限的提高而同步增长,显示出明确的市场需求以提供跨链流动性。随着越来越清楚,我们正在进入一个多链未来区块链,像 THORChain 提供急需的基础设施,在没有可信第三方的情况下在区块链之间转移价值。 PancakeSwap 的失败 BSC 生态系统受到的打击最严重在 5 月的市场崩盘之后,TVL 在几天内从峰值下跌了 50% 以上。尽管所有智能合约平台上的 TVL 都收缩了,但 BSC 的损失尤其严重,因为其应用程序中锁定的大部分价值是雇佣资本,并且由除了激励用户投机之外几乎没有用的资产组成。与以太坊的 TVL 不同,后者混合了大量稳定币,BSC 的 TVL 的构成严重偏向于风险范围的高端,使其对市场波动极为敏感。再加上 BSC 上的一系列黑客攻击和漏洞利用导致数亿美元的损失,BSC 的投机活动在 6 月份急剧枯竭,导致 PancakeSwap 交易量在 6 月份下降了 69%。其市场份额也同步下滑。 3. 期待 Rolling Up 所有 DeFi 行业向前发展的一个共同主题是在以太坊上推出第 2 层扩展解决方案,承诺在不影响安全性的情况下将 DeFi 扩展几个数量级。这些解决方案最受期待的推出是optimistic rollups,它允许将数千笔交易捆绑到一个rollup块中。领先的解决方案是 Arbitrum 和 Optimism,它们将在第三季度推出。

特别是 DEX 将受益于扩展,不再需要在计算严重受限的环境中运行,从而使他们能够更多地关注资本效率。Uniswap V3 是这种设计理念的最好例子。虽然仍然是 AMM,但它已经开始更接近于订单簿,以追求资本效率。随着 Uniswap V3 的早期成功,将通过这种可扩展性解锁许多潜在的活动,而最近 Polygon 活动的增加提供了对layer-2s未来的一瞥。 跨链流动性 围绕以太坊以汇总为中心的未来的悬而未决的问题之一是 L2 <> L1 和 L2 <> L2 流动性之间的斗争。 ? 就目前情况而言,用户在将流动性从汇总中提取到以太坊时面临很长的提款期,并且如果不先提取到以太坊,就无法在汇总之间转移流动性。 ? 有许多提议的解决方案,包括 MakerDAO 的 Optimism Dai Bridge,它允许用户锁定 L1 DAI以铸造 L2 oDAI。一旦在今年晚些时候启用快速提款,oDAI 可能会被销毁,以换取近乎即时的 L1 DAI 访问权限,从而允许用户摆脱与 Optimism 相关的一周锁定期。 至于更通用的解决方案,Connext 和 Hop Protocol 为用户提供了使用节点网络在不同 L2 之间转移价值的能力,从而为目标链上的用户提供流动性。他们承诺允许用户在不牺牲安全性的情况下,在 L2 之间廉价且快速地转移价值,并允许用户放弃长时间且昂贵的 L1 交易。虽然这些协议还处于早期阶段,但毫无疑问,它们将在以太坊以汇总为中心的未来中发挥关键作用。 02借贷平台

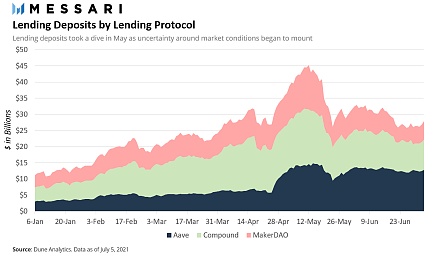

1. 借贷量 在经历了第一季度的繁荣之后,贷款部门发现自己在第二季度开始降温。然而,本季度上半年延续了上一季度的势头。 ? 从 3 月到 5 月崩盘,贷款存款从 250 亿美元激增至 450 亿美元的峰值(在短短六周内增长了 81%),因为投资者试图捕捉所有贷款协议中的过高贷款收益率。然而,随着市场的反转,这种现象突然停止了。在市场动荡加剧的推动下,投资者涌向更安全的资产,引发贷款存款崩溃,完全抹去了前一周的增长。最终,主要借贷平台锁定的资产总量环比仅增长15%。

不出所料,未偿还贷款的数量也遵循类似的模式。在第二季度的前六周,未偿还贷款总额增加了 62%。然而,与贷款存款不同的是,市场崩盘后的跌幅并没有那么剧烈。在接下来的 10 天里,总共崩溃的金额仅为 40 亿美元,即比最高点减少了 21%。截至本季度末,未偿还贷款总额较本季度增加约 44%。 此外,随着投资者借贷需求的减少,所有借贷平台的供应收益率都崩溃了。在三个月的时间里,稳定币的贷款利率,尤其是USDC,从平均利率 9.6% 下降了近 85% 至 1.4%。 2. Q2进展 Aave 加入多链世界 2021 年第一季度末,Aave宣布推出 Polygon 分支,以摆脱以太坊的高费用。宣布之后,Polygon 和 Aave 联手为早期用户提供流动性挖掘奖励,以激励使用,作为 Polygon 的DeFiForAll活动的一部分。事实证明,该计划取得了巨大的成功,导致 Aave 的 TVL 在宣布后的两周内从 60 亿美元增加到 120 亿美元。

在 Polygon 的推出和大量代币激励措施的推动下,Aave 在未偿还贷款总额中的市场份额在 4 月份飙升,这让 Compound 陷入了竞争。到 5 月底,Aave 取代 Compound 成为领先的借贷平台,占据了 DeFi 总借贷市场的 37% 以上。 弥合加密货币和传统银行业务之间的差距——Compound Treasury 本季度末,Compound Labs 宣布推出Compound Treasury,这是一款专为希望进入加密利率市场的非加密企业和金融机构而设计的产品。该公司与 Fireblocks 和 Circle 合作创建了一种产品,该产品允许组织访问 Compound 上可用的 USDC 利率,而无需担心与加密相关的复杂性,例如私钥管理和加密到法定货币的转换。该产品保证每年 4% 的存款固定利率 - 与美国平均储蓄账户相比,这是一个天文数字。 3. 期待 为多链世界奠定借贷基础——Compound Gateway 随着多链未来变得越来越明显,现有的借贷协议已经开始探索适应这种新运营方式的解决方案。Compound 的方法围绕着一个名为Compound Gateway的独立区块链的发布,作为拥抱这种新兴范式的一种方式。Gateway 是一个基于 Substrate 的区块链,旨在作为跨链利率市场的基础设施。与THORChain的 THORFi 借贷功能(将于今年晚些时候推出)类似,Gateway 的目标是让用户能够借用一条链(即以太坊)原生的资产,并从另一条链(即 Solana)获得抵押品。 ? 简而言之,Gateway 通过使用一种称为 Startport 的连接器合约作为核心机制,在不同链之间连接和传输价值,从而实现区块链互操作性。Starports 作为对等分类账上的合约(例如以太坊智能合约)存在,并且能够锁定资产,直到它们被网关验证器节点释放。

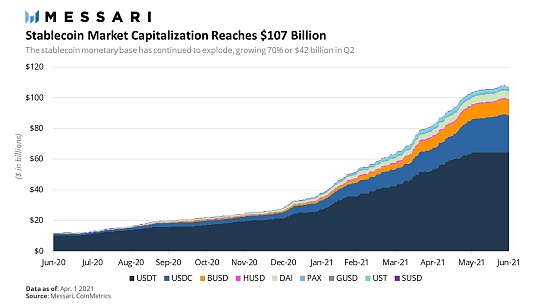

截至 3 月 1 日,网关作为测试网运行,连接到以太坊的 Ropsten 测试网。 DeFi 的新领域——固定收益市场 虽然固定收益领域在 DeFi 中仍然是一个新兴的利基市场,但它在传统世界中是一个巨大的市场。在这种情况下,固定收益产品是指产生稳定和可预测现金流的任何工具,例如公司债券、国库券和固定收益共同基金。固定利率的概念是 DeFi 中一个相对较新且未开发的领域,其中 Aave 和 Compound 等协议提供的可变利率是常态。 截至今天,固定收益领域可以大致分为三个不同的类别: 1. 证券化和分拆 2. 固定利率借贷 3. 利率互换。 证券化和交易协议是第一个进入市场的协议。在高层次上,Saffron Finance和BarnBridge等应用程序汇总了来自不同贷款协议的可变收益率,以创建单独的风险档,每个档具有不同的风险/回报概况,允许用户自定义他们的收益率敞口。在风险分级协议出现之前,用户面临着要么全有要么全无的场景。他们要么承担 100% 的借贷/提供流动性的风险,要么不参与其中。通过风险分级协议,DeFi 用户现在可以使用一系列风险选项,而不是简单的二元期权。 进入该领域的第二波固定收益协议是固定利率借贷应用程序。不像AAVE和化合物,这主要是提供可变利率,如协议产量和名义使用户能够借并以固定的速度用的预定时间范围放贷。这些协议不会让用户面临利率波动的风险,因此可以轻松地提前计划并在借贷时适当地对冲风险。 DeFi 中第三种也是最新的固定收益应用是利率互换协议。在其核心,这些协议采用计息代币(如aTokens和cTokens)并将它们分为主要成分和收益成分。鉴于生息代币的可变性质,收益率成分的价值会随着时间的推移而波动,而主要成分的价值保持不变。结果是创建了允许用户推测未来收益率状态的利率市场。Pendle、Element和Swivel等协议处于利率衍生品领域的前沿。 03稳定币 1. 交易量 稳定币的故事在接下来的每个季度继续押韵——向上和向右攀升。Q2也不例外。2021 年第二季度,稳定币货币基础达到了超过 1070 亿美元,自第一季度以来增长了 70%,同比增长了 803%。

稳定币继续被采用的原因有很多: 鉴于您所需要的只是公共区块链上的地址,它们很容易被接受为付款 它们运行在 24/7/365 全天候运行的全球公共基础设施上,这使它们非常可用和可靠 与需要 KYC 且经常限制访问的现有支付解决方案相比,它们为用户提供更强的自主性、隐私性和互操作性 它们是可编程的,允许开发人员使用它们轻松构建和部署具有全球分布和即时资本访问权限的应用程序 在本季度,稳定币促成了令人印象深刻的 1.7 万亿美元交易量,同比增长 1,090%,自第一季度以来增长 59%。

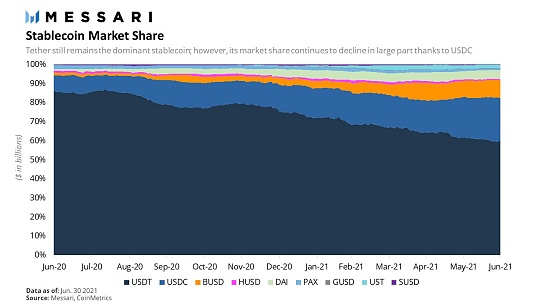

本季度最大的赢家是 USDC、BUSD 和 DAI,它们的份额分别增长到 23%、9% 和 5%。尽管USDT仍然是王者,但随着时间的推移,其主导地位正在逐渐消退。

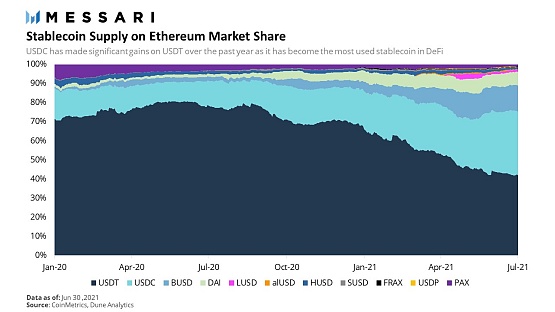

最后,放大到去中心化稳定币的子行业,我们看到随着去中心化稳定币继续从中心化稳定币中赢得份额,我们看到了持续的进步。在第二季度初,去中心化稳定币达到了稳定币总供应量的 10% 左右的历史新高。 尽管 DAI 的市场份额在第一季度下降在很大程度上是由于 Terra 的UST的崛起,但它仍然以 61% 的市场份额遥遥领先于市场。在第二季度,它恢复了一些份额,因为它在 Terra 停滞不前的情况下继续增长。 2. Q2进展 USDC 崛起并成为 DeFi 的首选稳定币 也许没有哪个稳定币的季度表现比 Circle 的 USDC 更好。Circle 不仅在最近宣布融资 4.4 亿美元以及计划以45 亿美元的 SPAC 交易上市的令人印象深刻的转变中继续执行,而且还在以太坊蓬勃发展的 DeFi 生态系统中继续取得进展。它将很快超过USDT,成为以太坊上的主要稳定币。

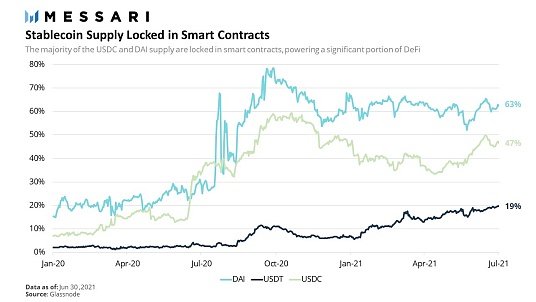

现在超过 50% 的 USDC 供应位于智能合约中——相当于约 125 亿美元。虽然这个百分比没有 DAI 高,但以美元计算,USDC 遥遥领先。

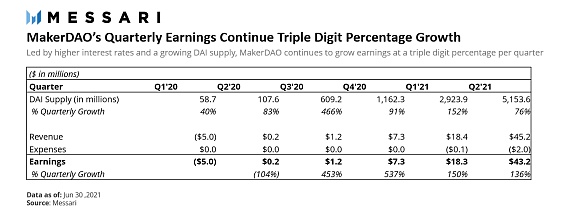

DAI 在中心化风险增加的同时继续实现令人难以置信的增长 MakerDAO 又迎来了一个令人难以置信的季度,DAI 供应量增长 76%,收益增长 136%。截至季度末,DAI 供应量达到了令人印象深刻的 50 亿美元,而 MakerDAO 在本季度产生了 4300 万美元的收益。

然而,这种增长的另一面是通过其挂钩稳定性模块(PSM)对 USDC 的依赖增加,这在允许 DAI 更好地扩展方面发挥了重要作用。PSM 的运作方式类似于常规金库类型,稳定费为零,清算率为 100%,并允许用户以零滑点和小点差将 USDC 换成 DAI。这使得 DAI 可以更好地围绕其挂钩进行套利,但也意味着随着 DAI 供应的增长,其抵押品支持越来越多地由 USDC 组成。目前 55% 的 DAI 供应是由 USDC 通过 PSM 产生的。这很重要,因为虽然大部分 DAI 仍然由ETH支持,保险库仅对他们创建的 DAI 负有负债,这意味着并非所有支持 DAI 的 ETH 都必须支持每个 DAI 负债。

5月崩盘后 Terra 增长停滞 在第一季度,Terra 的 UST 稳定币在建立了通往以太坊的桥梁并为其新的合成资产协议 Mirror 启动了流动性挖掘之后,迅速成为了业内第二大去中心化稳定币。它现在拥有一个令人兴奋的 DeFi 生态系统,提供多种方式来赚取稳定币的收益。然而,在 5 月崩盘后的几个月里,随着 UST 供应略有下降,增长停滞不前。造成这种增长停顿的最有可能的罪魁祸首是由于通证价格低迷,UST 所使用的所有协议的流动性挖矿激励措施减少。 ? Terra 在 5 月崩盘期间也面临着第一次重大考验,因为支持它的铸币税代币LUNA在五天内暴跌 75%,给 UST 挂钩带来了严重压力。然而,自那时以来,UST 已经稳定下来,并且对钉住汇率的信心已经恢复。 3. 期待 非锚定稳定币的兴起 当比特币诞生时,它激发了人们对非主权数字货币潜力的想象。但随着比特币开始交易,很快就很明显它不够稳定,无法在短期内用作货币。承诺是在遥远的未来某个时候,一旦它成为足够大的资产并建立足够的流动性,它最终会稳定下来。然而,考虑到比特币是一种固定供应资产并且无法相对于需求调整其供应量,即使它也不确定,这可能会认为它永远像黄金一样波动。 ? 为了弥合现在和这个承诺的未来之间的差距,该行业创造了与美元锚定的稳定币,它解决了波动性错误并促进了许多区块链应用程序的采用。然而,这些与美元挂钩的稳定币造成的问题是它们将以太坊美元化。由于美元最终由美联储控制,这限制了以太坊的货币体系成为主权。它还使以太坊面临系统性的监管风险,因为它依赖灰色市场与美元挂钩的稳定币(尽管随着 USDC 与 USDT 的市场份额增加,这种风险正在降低)。

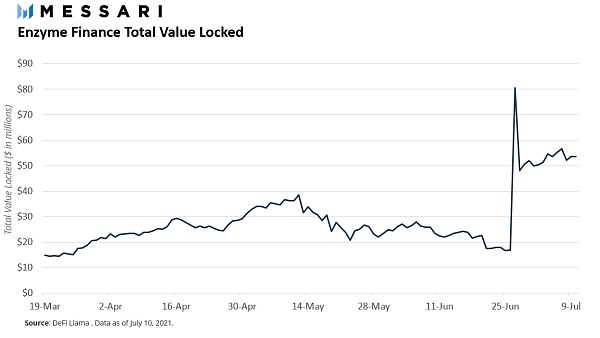

幸运的是,该行业已经注意到,最近启动了新一波项目,旨在创建完全不与法定货币挂钩的稳定币。这些项目被称为“非挂钩稳定币”,为以太坊的货币体系提供了一个根本的机会,可以在消除对法定货币的依赖的同时实现稳定。在此过程中,他们不仅会将以太坊的货币体系从民族国家控制的中央银行的影响中解放出来,而且还会引入适合以太坊经济的真正信任最小化的稳定币。目前,非锚定稳定币似乎是一个没有明确用例的遥远实验,但它们也可能是该行业创建非主权稳定加密货币的最佳选择。 04资产管理 1. ?资产管理量 不出所料,随着 DeFi 协议的流动性在本季度飙升,将流动性注入 DeFi 的收益聚合器的锁定总价值也飙升。类似地,当市场转向时,许多人看到他们的 TVL 步调一致(除了像 Yearn 这样的一些例外)。在经历了强劲的第一季度管理资产增长 272% 之后,管理资产在第二季度末达到 95 亿美元的峰值后下降了 2%。 至于收益聚合器市场,本季度的故事是 Yearn 的卷土重来和上升,其市场份额在本季度从 29% 飙升至 69%(更多内容见下文)。 2. Q2进展 渴望日益增长的统治地位 如上一节所述,第二季度资产管理领域最大的故事是雅安的复苏和日益增长的主导地位。由于在第一季度清除了对 Yearn 资金的担忧,Yearn 的激励调整问题已得到解决,因此重点转移到了 Yearn 的新 V2 金库。Yearn V2 取得了巨大的成功,导致 Yearn 管理的资产从年初的 5.4 亿美元增加到第二季度末的 41 亿美元。然而,Yearn 本季度取得的最令人印象深刻的壮举也许是在整个 5 月崩盘期间其资产管理规模继续增长,甚至在 5 月底达到了超过 50 亿美元的历史新高。它现在控制着收益率聚合器市场的 70% 以下。 与 MakerDAO(上面提到的)一样,该季度的收入也令人难以置信,Yearn 的收入也与 AUM 同步增长,第二季度的收入为 1850 万美元,比第一季度增长 236%。 建立在Yearn之上的新协议(例如Alchemix,它使用 Yearn 的金库作为基础设施创建了一个类似于 MakerDAO 的信用系统)、收入共享协议以及将资产转移到诸如Badger 之类的 Yearn 金库的协议,以及一些用于易失性资产的新金库,例如Synthetix,越来越明显的是,Yearn 是 DeFi 生态系统必不可少的,渴望能够继续站稳脚跟。 扩大链上资产管理的范围——Enzyme V2 今年年初,链上资产管理协议 Melon 经历了一个更名为Enzyme Finance 的DeFi 主题的品牌重塑过程。除了更改徽标和名称以创建更生动的图像外,该协议还极大地扩展了投资组合经理可用的可投资资产领域。该协议现在支持近 150 多种不同的资产,考虑到以前的版本只有不到 20 种资产可供选择,这一数字相当可观。此外,资产管理公司现在有能力从事更复杂的投资活动,包括贷款、流动性供应和通过合成资产做空。 最近,Enzyme 一直在通过一些 DeFi 合作伙伴关系扩大其业务。上周,该协议宣布与 Yearn Finance 合作以增强其产品套件。通过合作,Yearn Vaults 将直接在 Enzyme 上可用,允许资产管理人将先进的高产农业战略作为其整体投资组合的一部分。最近的另一项合作发生在上个月 Enzyme 和 Unslashed Finance 之间。在这项共同努力中,Unslashed Finance 将 4,000 以太币投入到 Enzyme 的收益策略中,以“缓冲他们的保险资本基础”。因此,根据DeFi Llama 的数据,Enzyme 的 TVL 在 6 月份翻了一番多,从 1600 万美元增至 500 亿美元。

3. 期待 流动性提供的新形式 由于 Uniswap V3 的集中流动性模型,流动性管理不再是一个被动的游戏。曾经主导流动性供应的著名“一劳永逸”策略已经过时和次优。在这个新世界中,最高回报将流向那些通过不断更新流动性范围以获取最高交易费用来研究、开发和成功实施主动管理策略的人。 ? Uniswap 的新功能催生了一种称为“流动性管理者”的新型市场参与者。同样,专业资产经理的报酬是有效驾驭金融市场的不确定性,流动性经理寻求在日益复杂的流动性管理领域满足相同的需求。Visor、Lixir、Charm、Posicle 和 Gelato Network 等领域的早期进入者,以及房间里的大象 Yearn,它也在开发 Uniswap V3 策略。 05衍生品

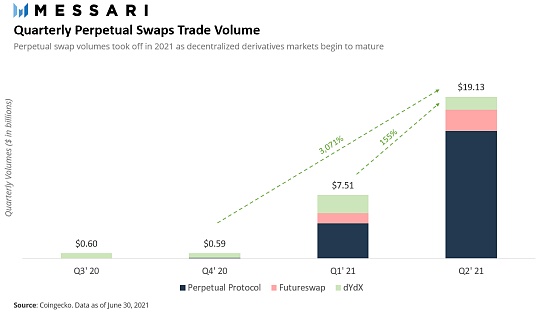

1. 衍生品交易量 去中心化衍生品交易量在 2021 年第二季度继续大幅增长。尽管仍然只是去中心化现货交易量的一小部分(见 DEX 部分),但本季度永续掉期交易量达到近 200 亿美元,比 2020 年第四季度增长超过 3,000%比上一季度增长 155%。尽管目前存在扩展障碍(更多内容见下文),但去中心化衍生协议开始在 DeFi 用户中看到强烈的采用迹象。

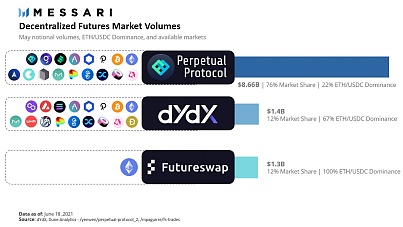

市场崩盘后,随着市场不确定性增加,投资者对风险资产和杠杆的胃口消失,6 月份的交易量不出所料地下降。但是,与 2021 年初的水平相比,交易量仍处于稳步上升趋势。 2. Q2进展 主导去中心化永续掉期市场——Perpetual Protocol 2021 年第二季度最重要的发展是永久协议的主导崛起。尽管相对于 dYdX 等现有参与者而言它迟到了,但 Perpetual Protocols 目前为投资者提供了永久掉期市场上最多的交易选择,并控制了绝大多数去中心化期货交易量。

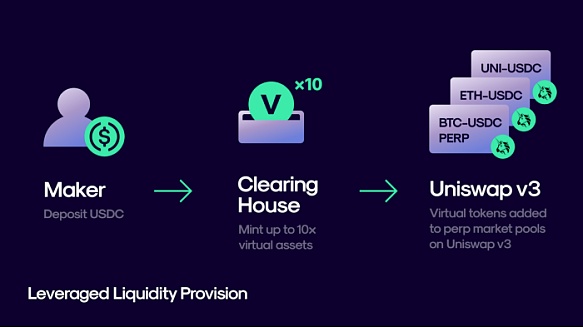

在六个月的时间里,Perpetual Protocol 以很大的优势成为了主导的永久掉期交易所。2021 年初,该协议控制了去中心化期货市场不到全部交易量的 30%。五个月后,它的主导地位增加了两倍,现在控制了永久掉期市场的 90% 以上。 3. 期待 纪念居里夫人——Perpetual Protocol V2 Perpetual Protocol 宣布发布名为“居里”的第二版协议,以纪念著名物理学家玛丽居里。升级将在 Arbitrum 上启动,以改善用户体验、提高交易速度并降低交易成本。此外,升级将启动跨保证金抵押品管理,允许交易者使用相同的抵押品池开立多个头寸。 V2 最重要的特性之一是将 Perpetual Protocol 的vAMM与 Uniswap V3 结合作为协议的交易结算层。合并将使 Perpetual Protocol 能够利用 Uniswap 的集中流动性特性,提高整个协议的资本效率。展望未来,所有交易都将在 Uniswap 上执行,使用 v-tokens,同时保持交易者体验与以前相同。 使用 Uniswap 作为系统交易层的另一个有趣方面是出现了一种全新的流动性供应方式。除了赚取协议费用外,流动性提供者(称为制造商)将能够在向协议提供流动性时应用杠杆。与交易者使用该协议来杠杆他们的多头/空头头寸的方式相同,制造商将能够在 Perpetual Protocol 上存入 USDC,并可以选择指示票据交换所——负责铸造 v-tokens 的智能合约——铸造 vUSDC高达 10 倍的杠杆。然后可以将 vUSDC 部署在 Uniswap V3 池中,从而基本上创建杠杆流动性头寸。

除了交易机制的魅力之外,居里还将允许无需许可的市场创建。该协议将支持 Uniswap V3 TWAP 和 Chainlink 预言机来确定任何资产的指数价格,包括股票和商品等非加密资产。 拯救Rollups 如前所述,去中心化衍生协议目前面临着许多阻碍该领域发展的障碍。今天,去中心化期货市场尚未被广泛采用的主要原因有以下三个: 第一个与令牌的可组合性有关。目前,衍生产品不能用于流动性供应、收益耕作、抵押或治理等活动,使其在效用方面不如实物代币。 第二个原因是市场深度。由于该行业的新生,大多数交易所交易的流动性有限,也缺乏大量保险资金来支持杠杆交易带来的意外损失。 最后,第三个原因,可能也是最重要的一个,是以太坊的高收费环境。本质上,与实物代币相比,衍生产品是更为复杂的金融工具。因此,以去中心化的方式交易衍生工具往往比现货交易更为复杂。 因此,衍生品交易量,尤其是永久掉期,受到衍生品交易所产生或转嫁给交易者的较高交易成本的阻碍。然而,随着协议利用 Arbitrum 和 Optimism 等第 2 层解决方案提供的扩展能力,衍生应用程序正处于进入更广泛市场的风口浪尖。 ? 随着第 2 层竞赛的升温,衍生协议开始挑选各自的马匹。在大多数情况下,像MCDEX、Futureswap和Perpetual Protocol这样的永久掉期交易所都选择 Arbitrum 作为他们的扩展解决方案(MCDEX 上个月在主网上上线,其余两个将在未来几个月在测试网上启动)。2020 年末,dYdX 宣布与 StarkWare 合作,经过八个月的努力,团队成功将永续交易平台移植到StarkEx,StarkWare 的第 2 层可扩展引擎。最后,今年早些时候,Synthetix 抵押合约在 Optimism Ethereum 上上线,成为第一个跨越鸿沟进入第 2 层世界的以太坊原生 DeFi 应用程序。 6DeFi 下一步的种子 尽管在许多情况下,DeFi 显然受到了市场情绪下降和资产价格低迷的负面影响,但该行业的增长倍数仍然比年初还要大。在接下来的几个月里,随着扩展解决方案的出现,机构开始涉足 DeFi 协议,生态系统不断成熟,为用户提供更高的安全性,DeFi 可能会迎来成长的时刻。 目前尚不清楚该行业的市场情绪何时会好转。它不仅是 5 月崩盘后最大的打击之一,而且今年迄今为止的整体表现也不如 ETH。无论如何,DeFi 将继续前进,每一步都朝着一个全新的开放式全球金融体系迈进,该体系由代码管理但为人而建。 完 —- 编译者/作者:Tritium_Ventures 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

10000字最全第二季度Defi总览Defi未来值得期待

2021-07-15 Tritium_Ventures 来源:区块链网络

LOADING...

相关阅读:

- 又一个 DeFi 项目被黑了! 价格暴跌 60%!2021-07-15

- 狗狗币联合创始人:加密行业由富人卡特尔经营2021-07-15

- DEF回应抛售50万枚UNI事件2021-07-15

- 新潮|以太坊侧链xDai2021-07-15

- 以太坊诉比特币——这场辩论的另一面2021-07-15