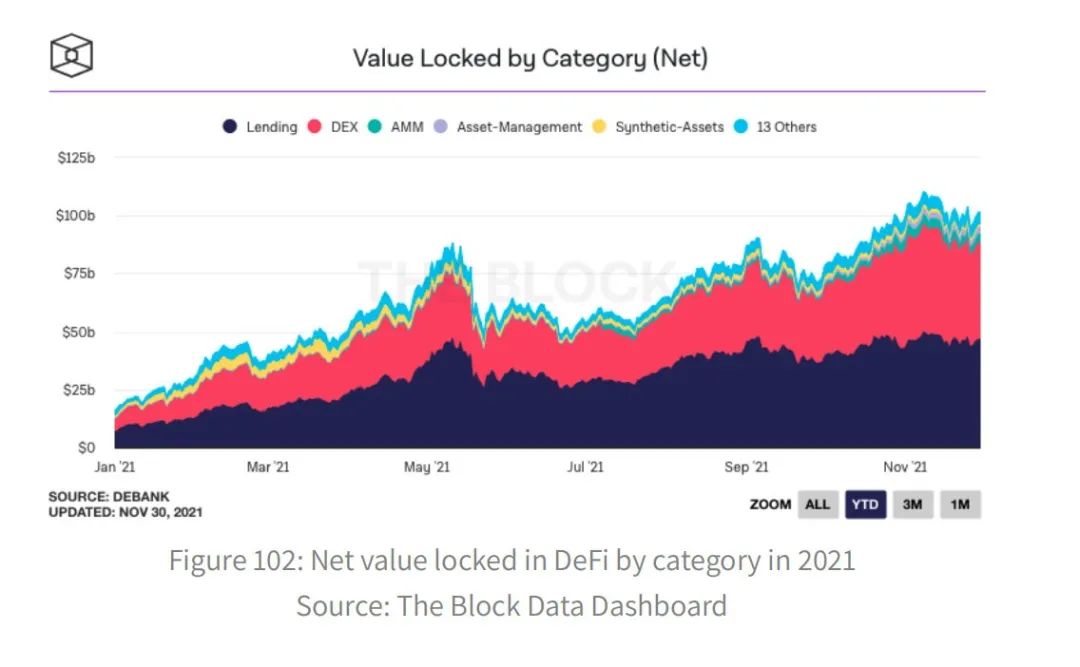

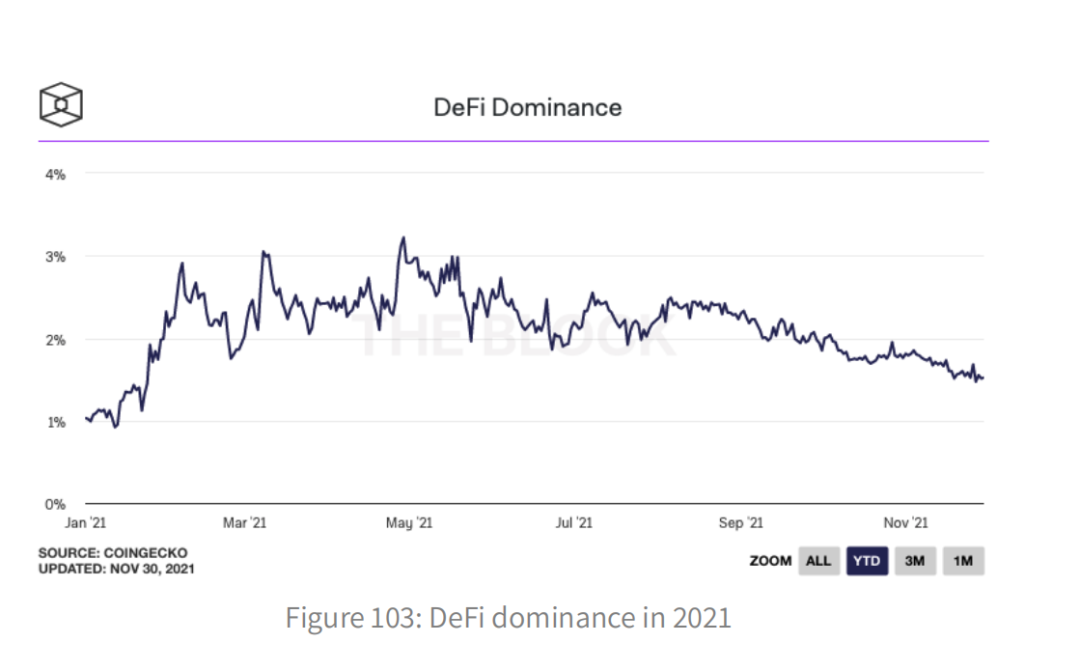

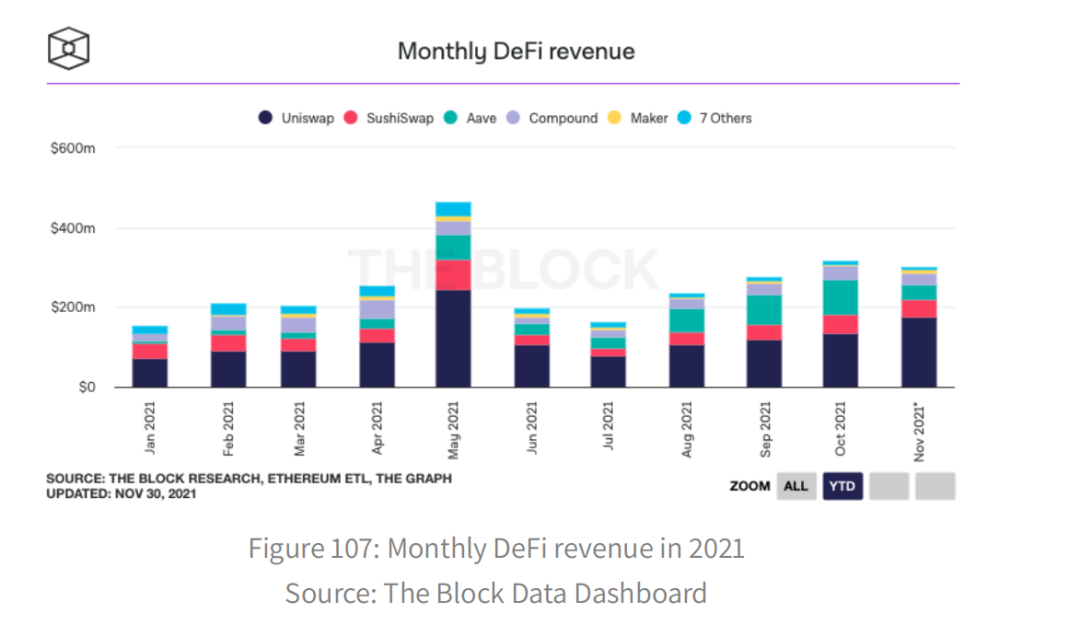

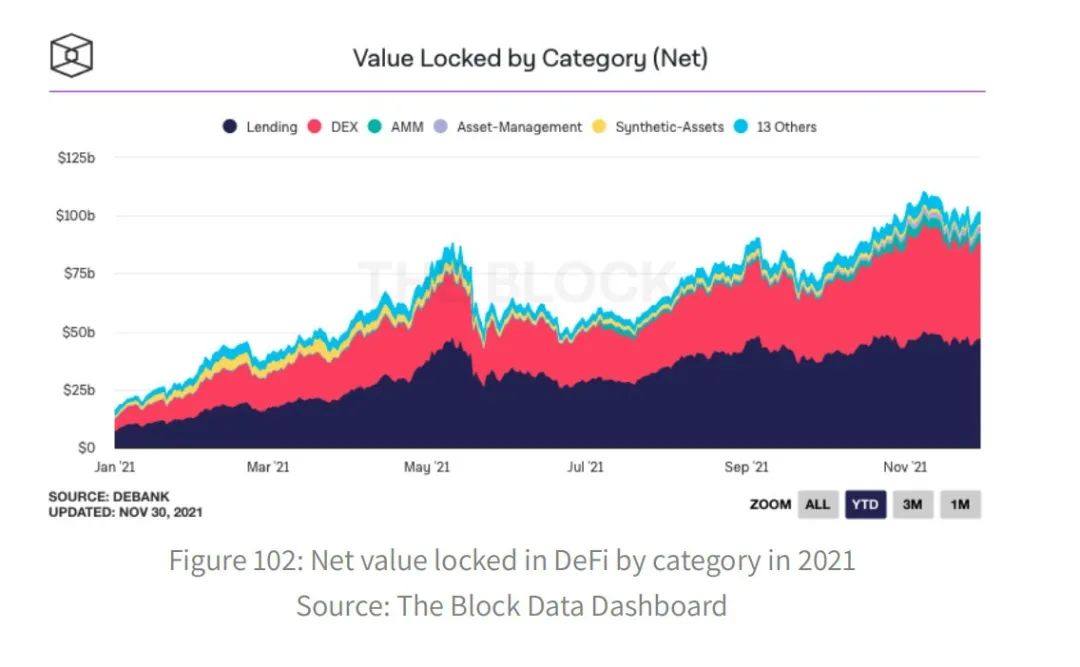

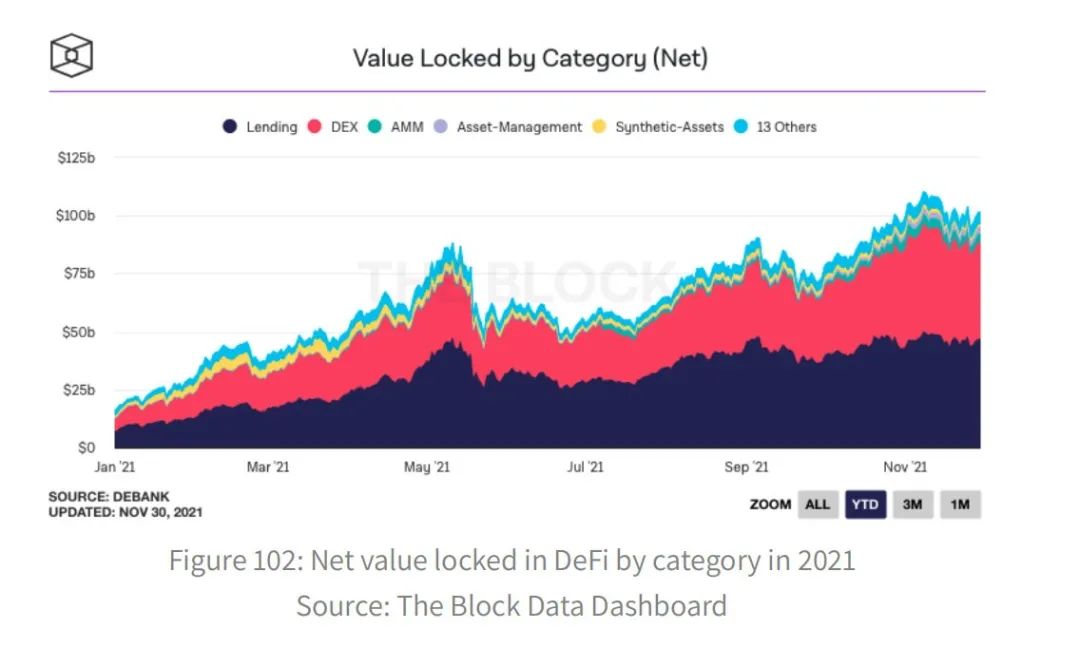

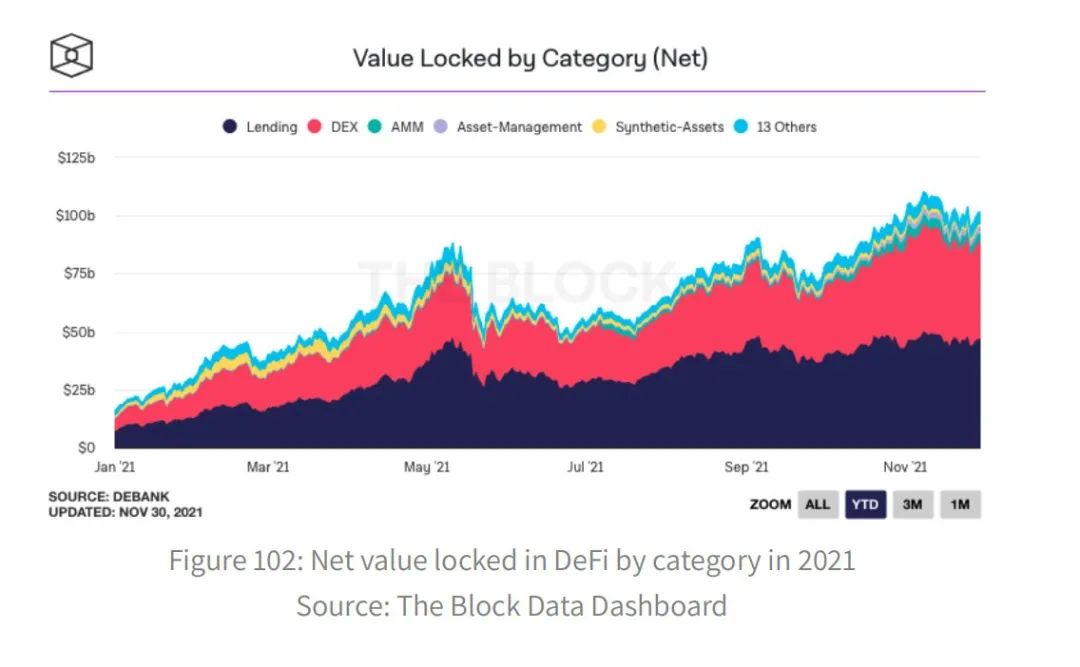

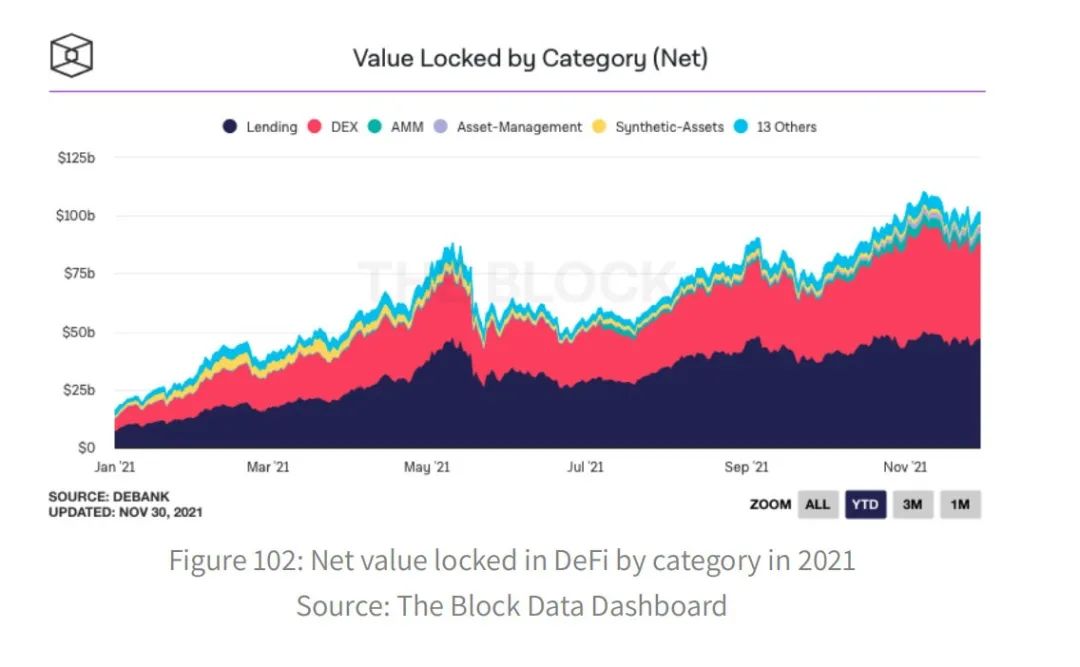

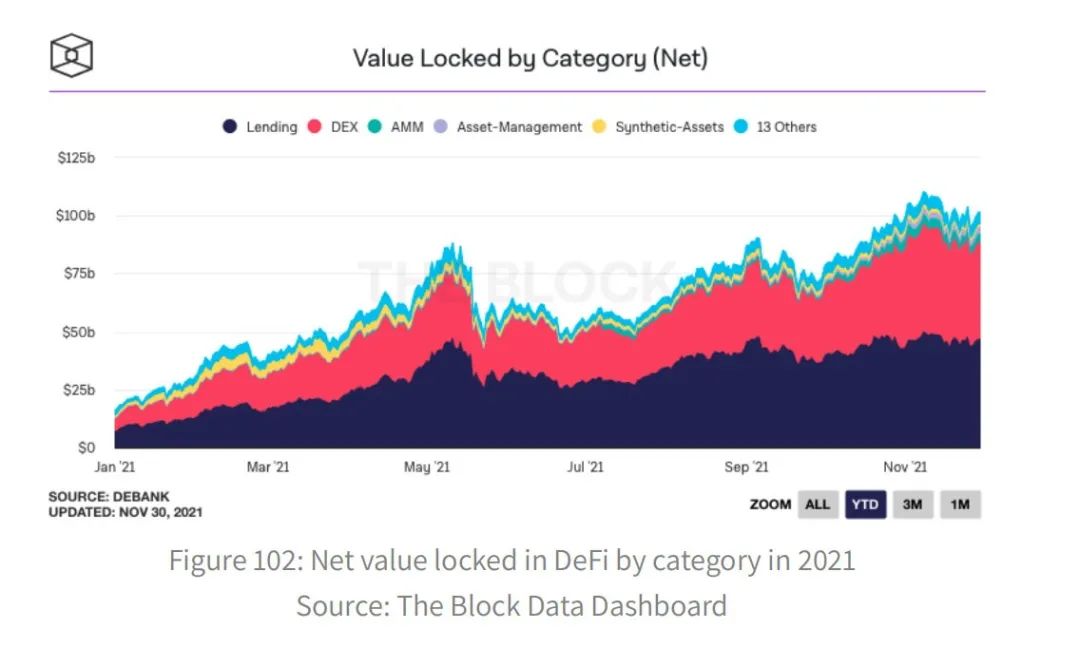

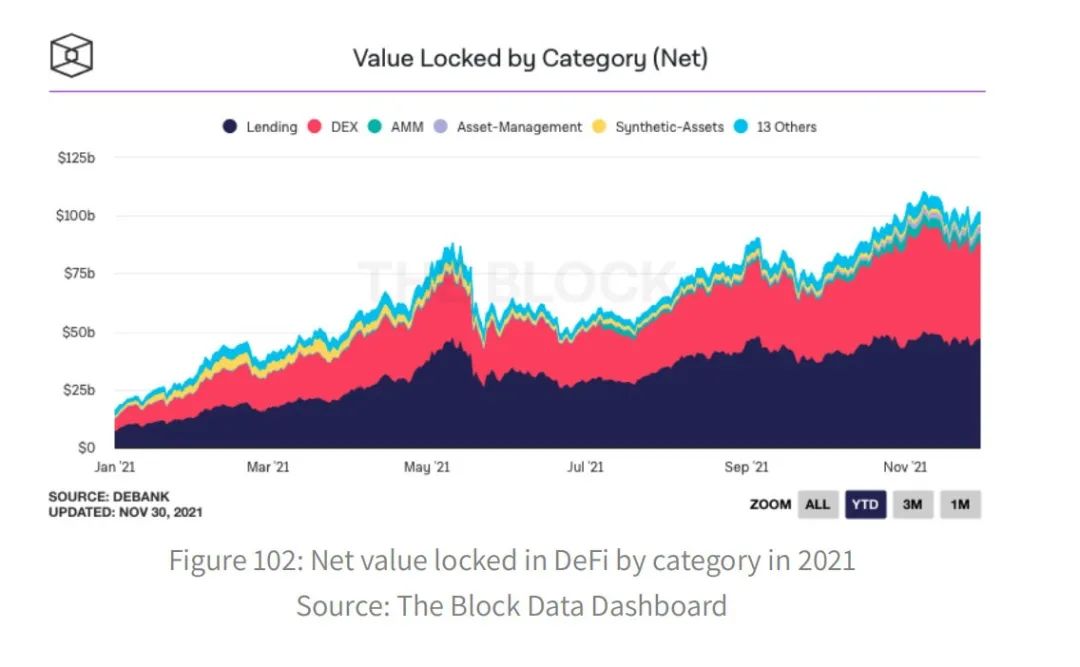

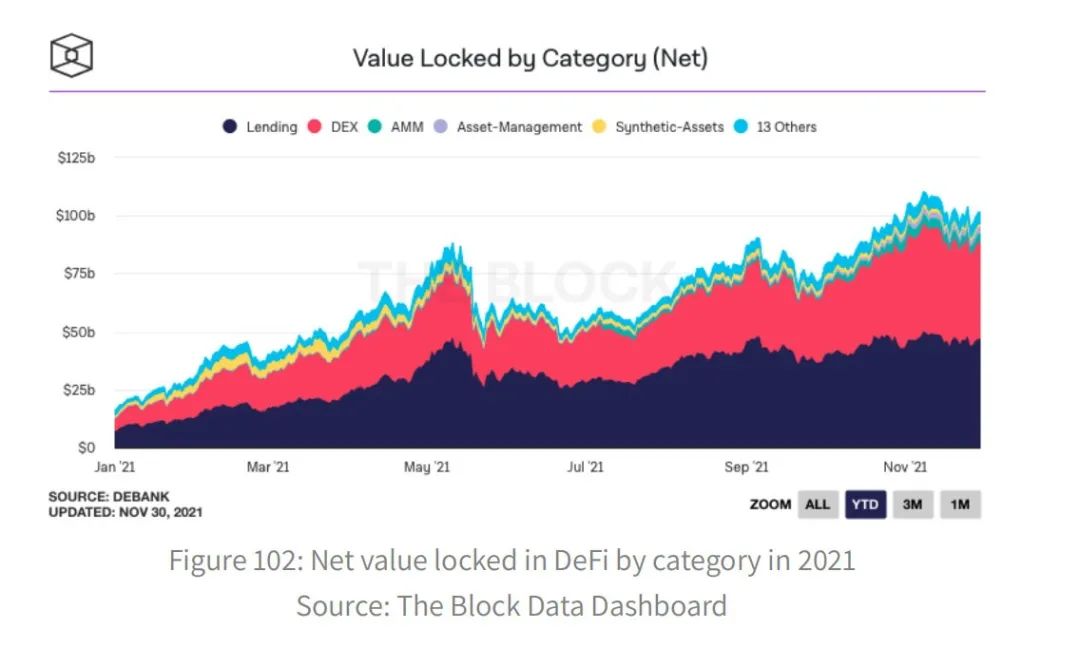

原文标题:《The Block 年度报告(下):Web3、NFT 趋势解读》 原文来源: The Block 原文编译:冰河 web3 实验室 第五章:去中心化金融:2021 年概述,2022 年展望 去中心化金融:2021 年概述,2022 年展望 看看去中心化金融,包括:借贷、去中心化交易所、衍生品、去中心化稳定币、利用等等。 概要 - 锁定在 DeFi 的总价值超过 1000 亿美元。大部分资金被分配给了贷款平台和去中心化交易所。然而,大多数 DeFi 通证表现不如以太坊。 - 与前一年相比,被盗资金的数量增加了 8 倍,是 50 起盗用资金事件的结果,总额达 6.1 亿美元。 - 监管压力将分化并重塑 DeFi。越来越多的应用程序将强制实施 KYC 要求,并要求对产品促进者具有信任。 2021 年 DeFi 的现状 去中心化金融 (DeFi) 是一个开放的、多方面的金融体系,由智能合约和区块链预言推动,是由数十年历史的基础设施和流程运行的传统不透明体系的替代品。它为用户提供无许可和无边界的访问各种金融工具,而不放弃对资产的控制给中介机构,如经纪公司或银行。 在 2020 年的「DeFi 夏季」引发的流动性挖掘热潮 (LM) 启动了 DeFi 的无限机会,并在 2021 年继续吸引流动性。今年,DeFi 协议的净值从 161 亿美元飙升至 1014 亿美元,其中大部分加密资产分配给了贷款协议和 DEXs。 然而,DeFi 通证作为一种资产类别的主导地位在第一季度表现强劲后有所下降。「DeFi 优势度」指数在 1 月份为 1.0%,在 4 月份达到 3.2%,现在为 1.5%。

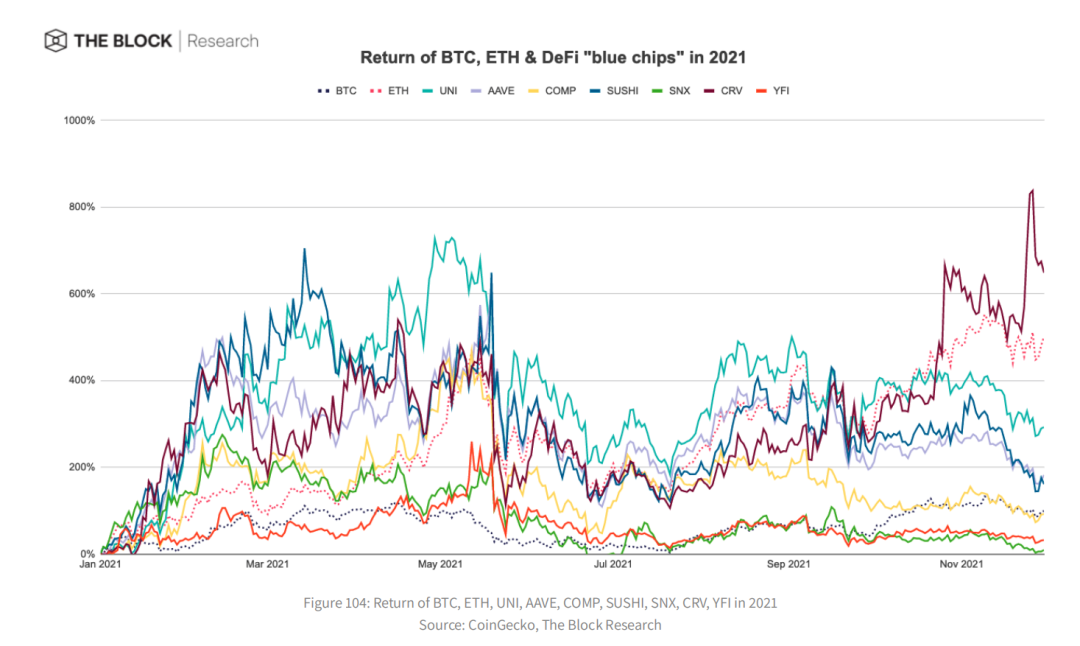

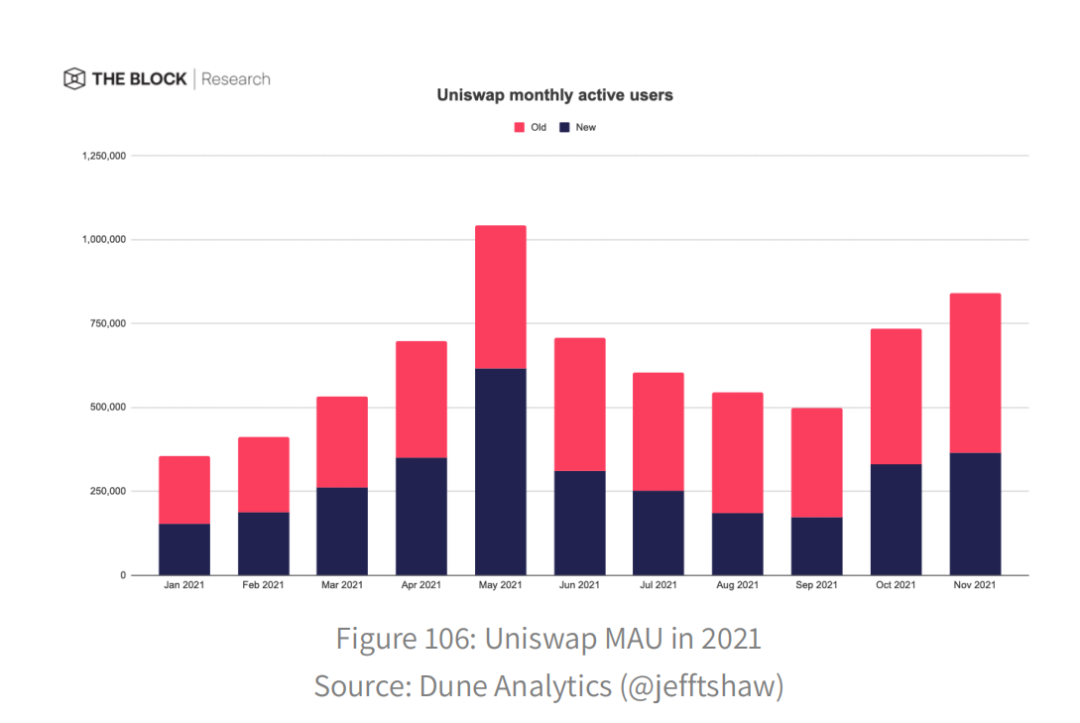

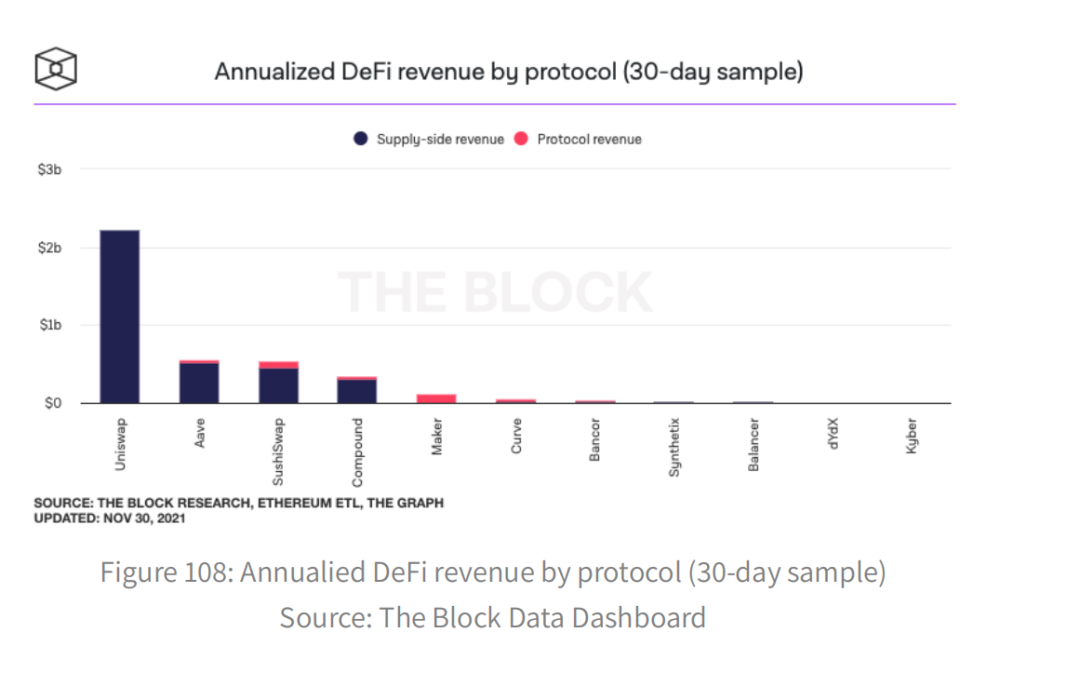

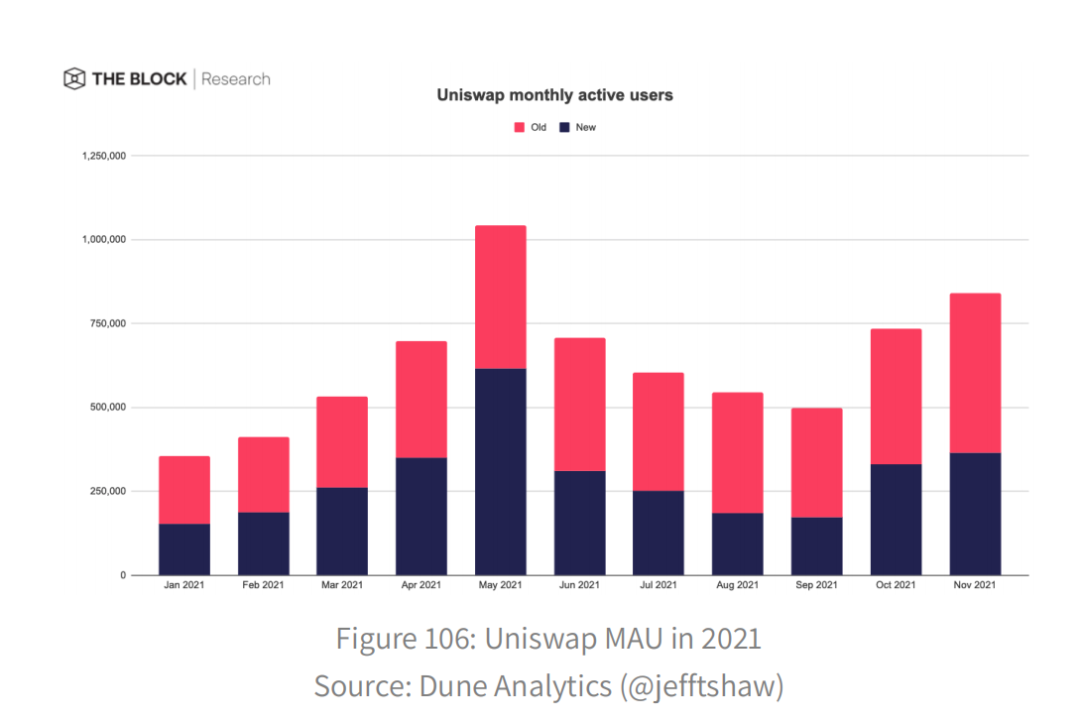

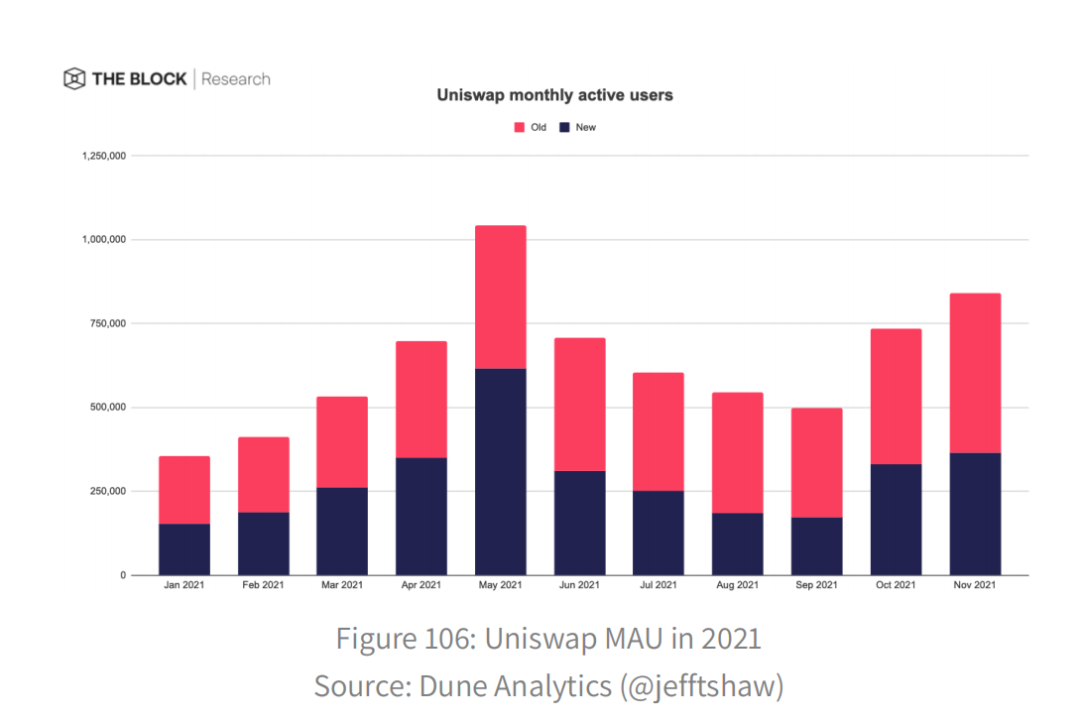

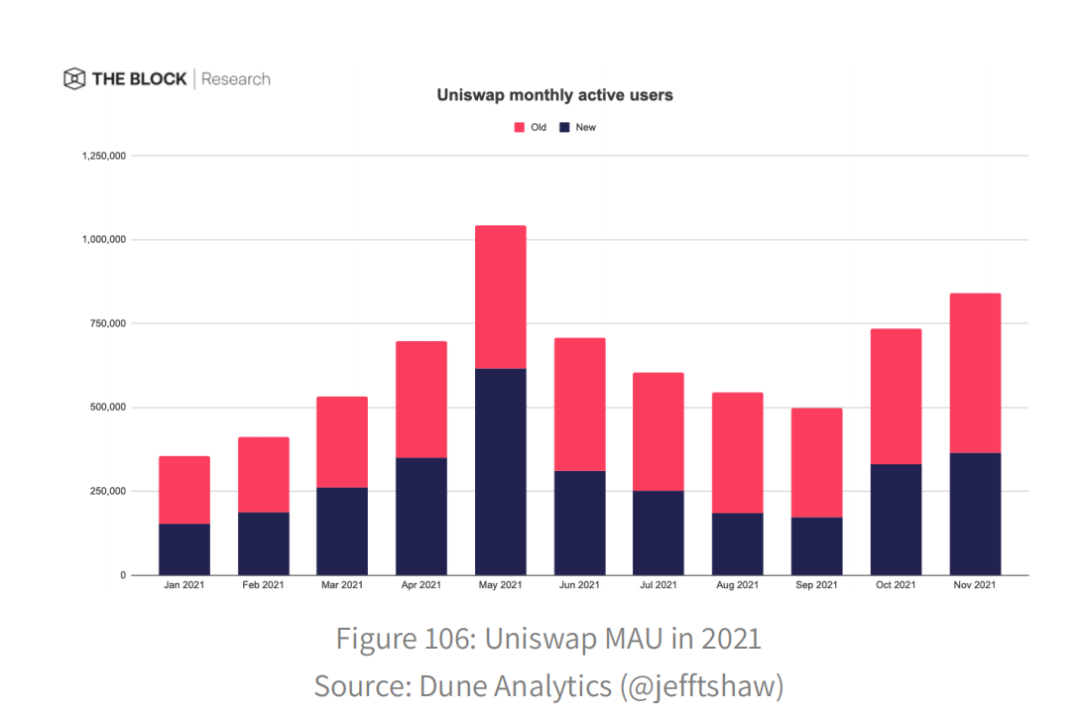

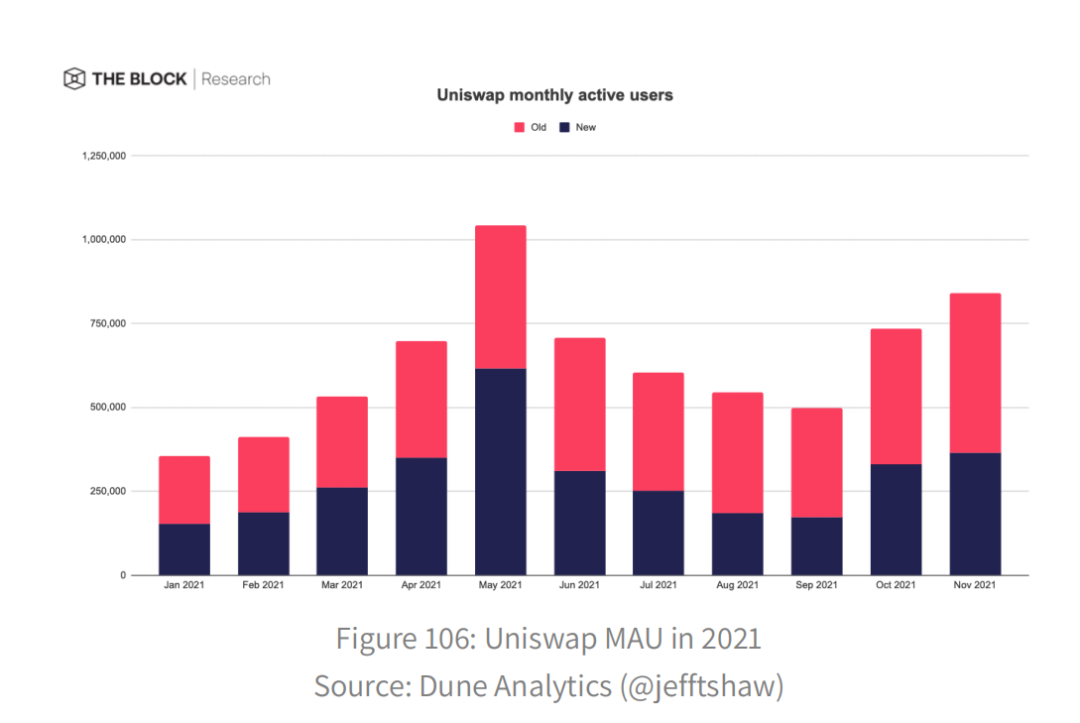

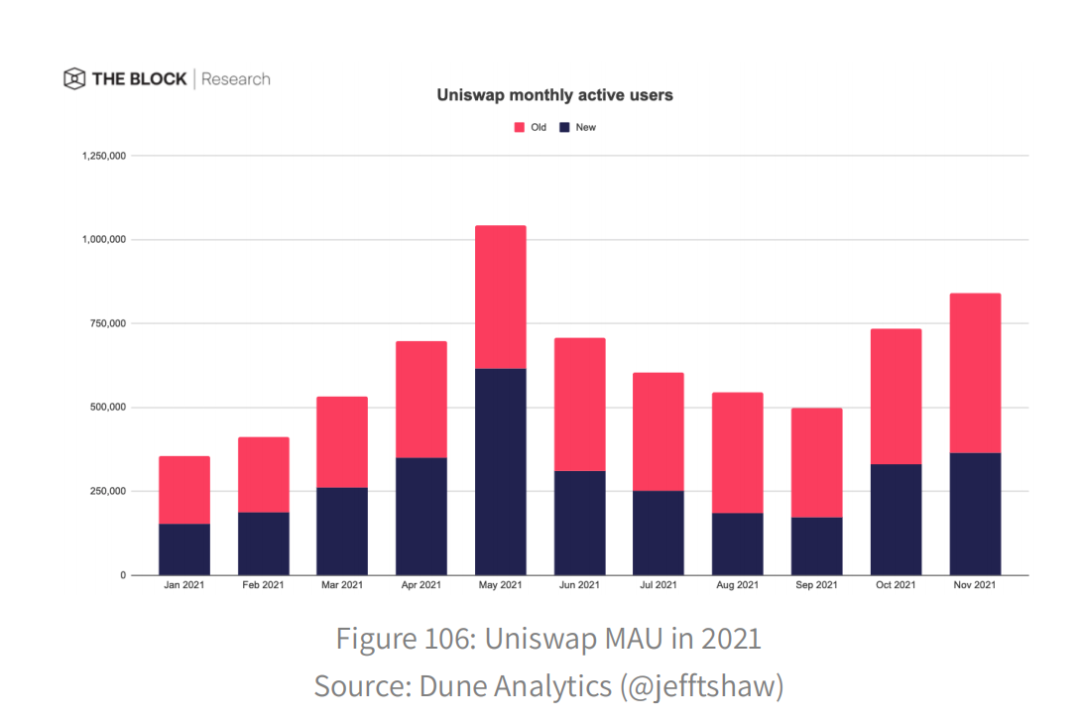

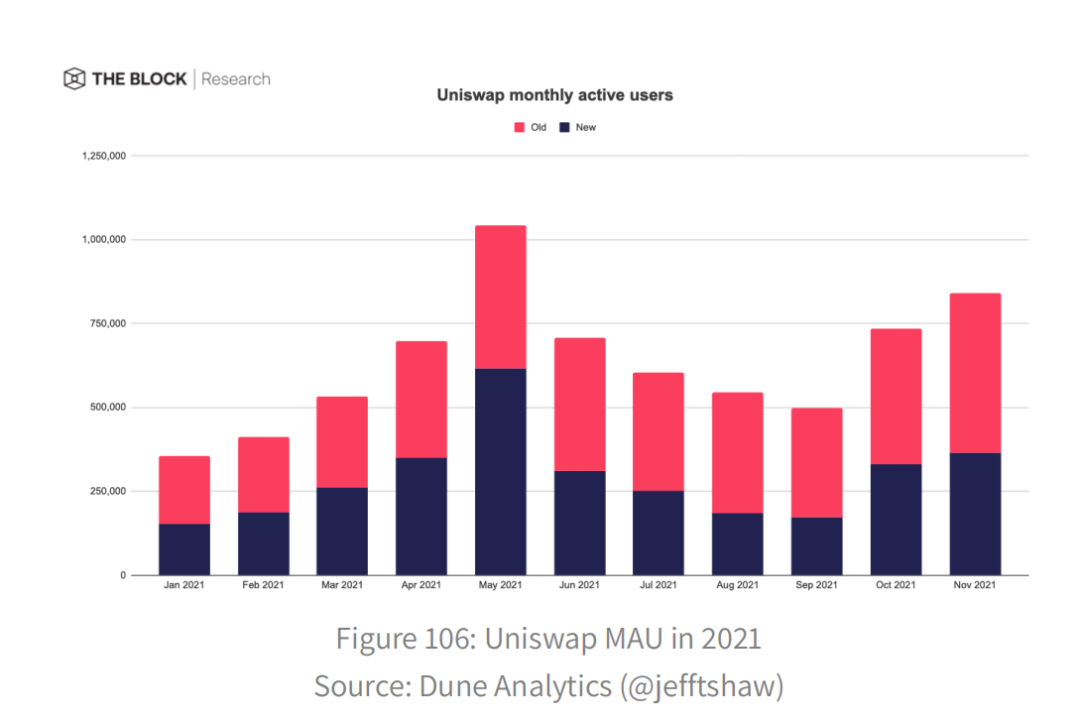

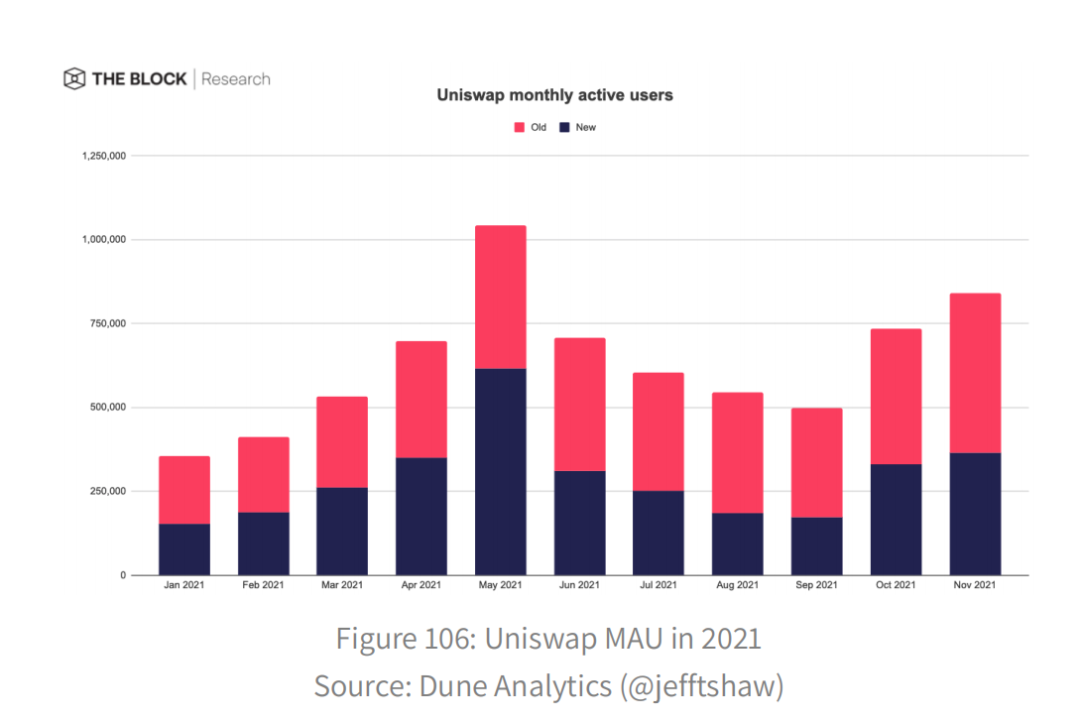

将 DeFi「蓝筹股」(UNI、AAVE、COMP、SUSHI、SNX、CRV 和 YFI) 作为今年迄今 DeFi 通证表现的代理指标,尽管第一季度开局稳健,但大多数蓝筹股的表现优于 BTC,但逊于 ETH。CRV 在第四季度的爆发性增长后,是今年迄今为止唯一一个超过 ETH 的公司,而 SNX、YFI 和最近的 COMP 表现最差。ETH 的强度可能部分归因于 DeFi 的增长,因为 DeFi 活动在以太坊上的活跃度较高。Uniswap 是五月份使用最多的 DeFi 协议,有超过一百万的活跃用户。平均来看,Uniswap 的月度活跃用户中有 45.7% 是新用户。 Uniswap 还从主要贷款、交易所和衍生品协议中获得了大部分的 DeFi 收入,在 30 天内获得了 22 亿美元的收入。然而,大多数记录的 DeFi 收入是供给侧的,即属于协议用户 (如流动性提供者和贷款人) 的费用。在主要的 DeFi 协议中,只有 8.1% 的收入流向了协议及其治理令牌持有者。

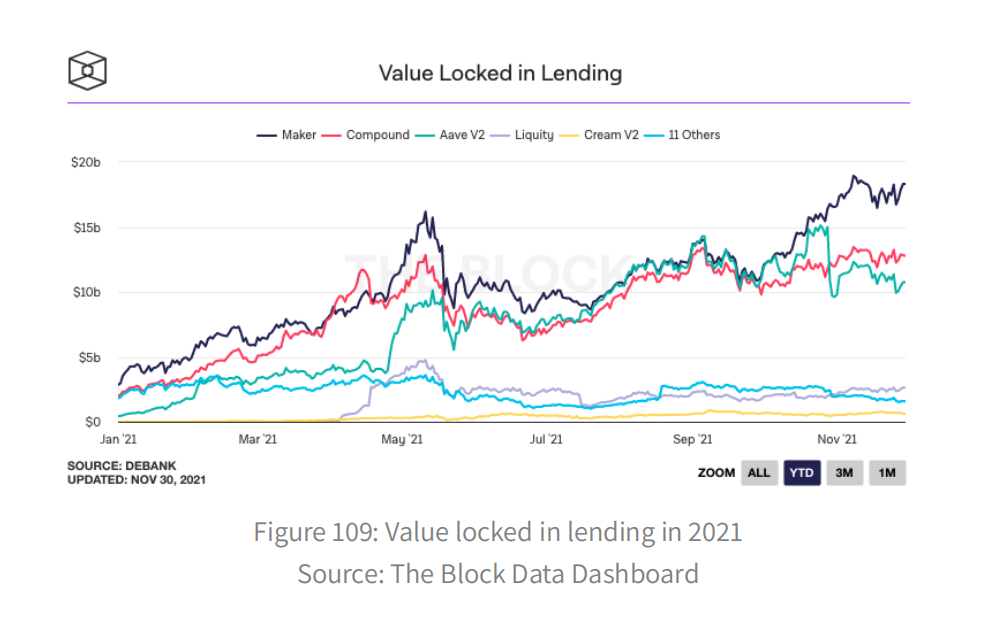

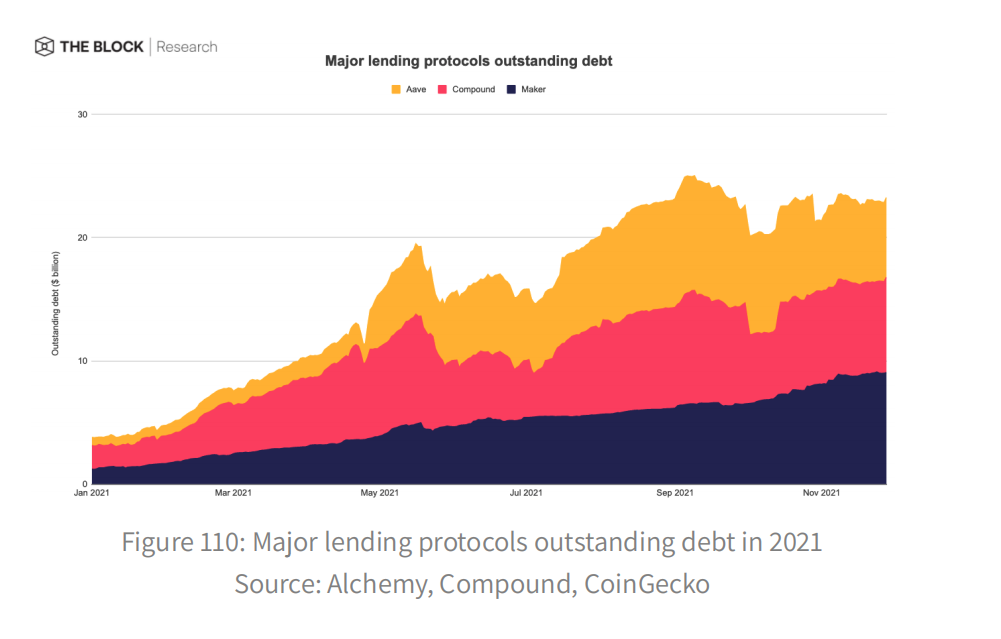

Lending Lending 是 DeFi 的主要支柱之一,因为市场见证了 TVL 贷款协议的不可阻挡的增长,从 71 亿美元到 2021 年的 468 亿美元,这意味着 559.2% 的增长。按锁定价值计算,排在前三位的贷款协议分别是 Maker、Compound 和 Aave,其中 TVL 分别为 183 亿美元、128 亿美元和 108 亿美元,未偿债务总额分别为 91 亿美元、77 亿美元和 65 亿美元。

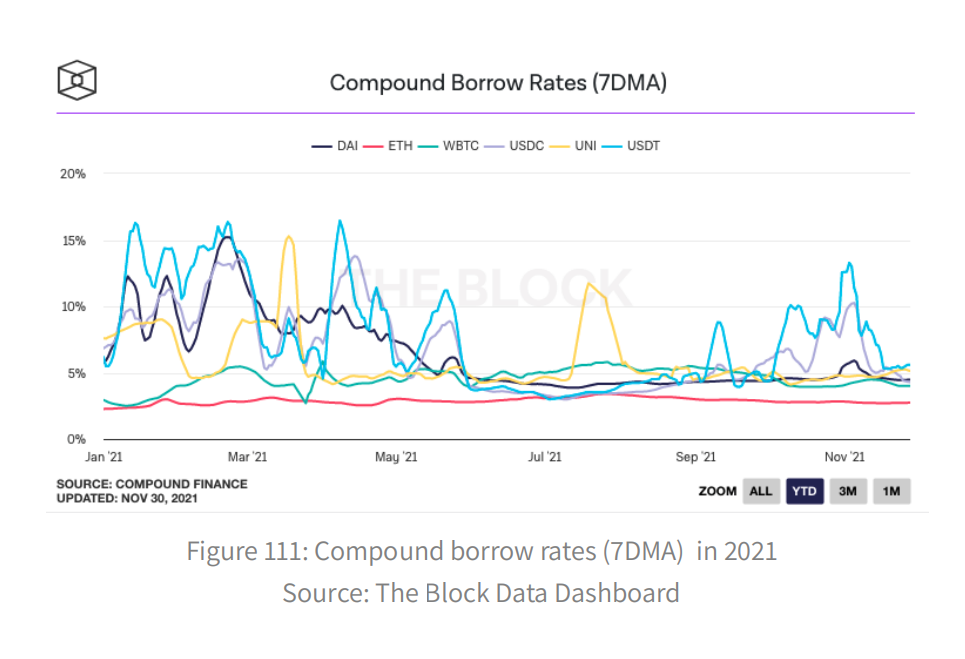

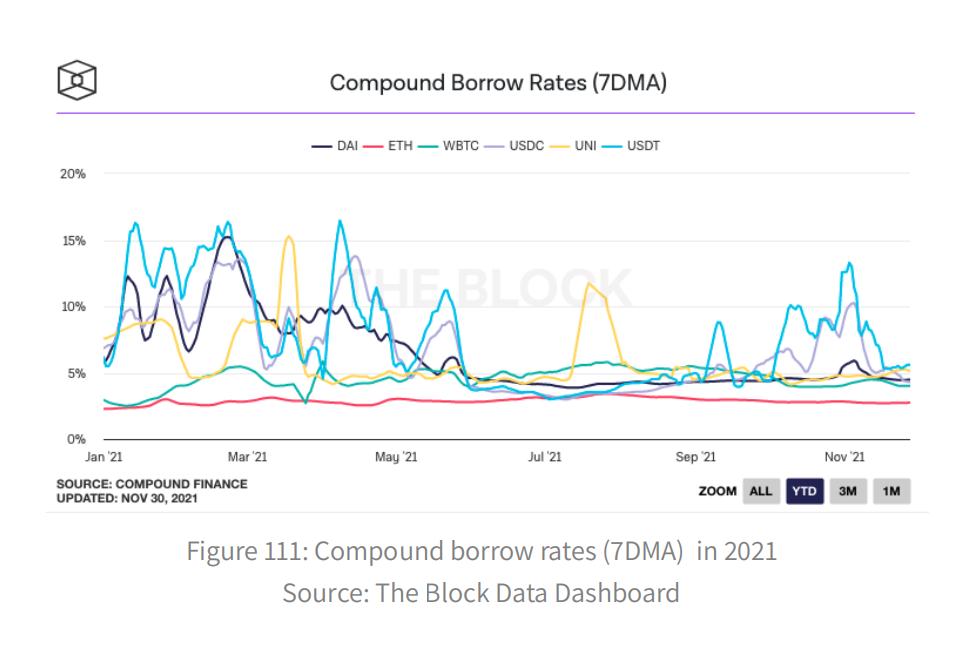

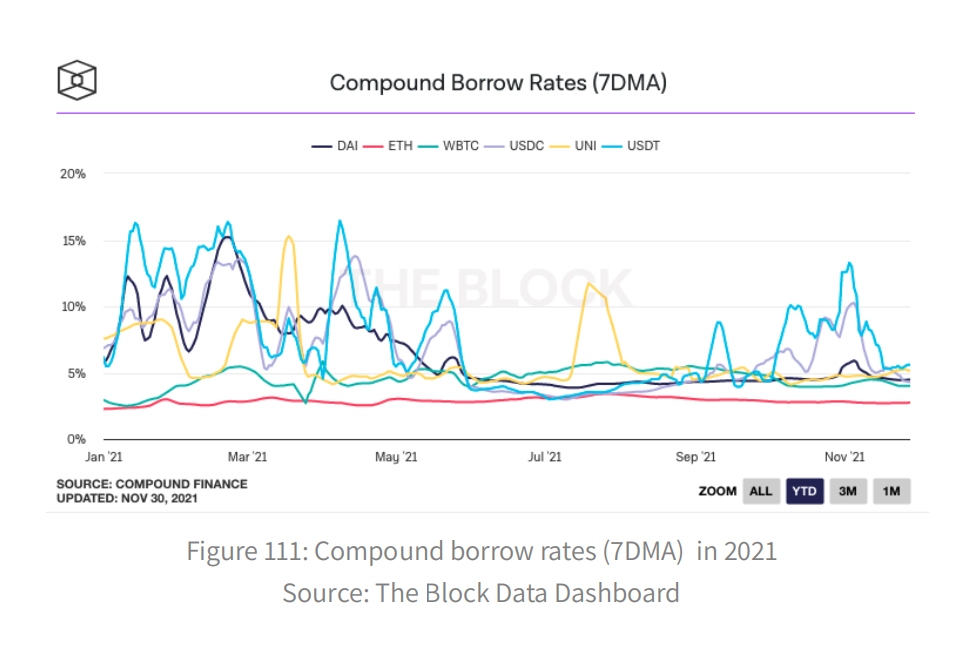

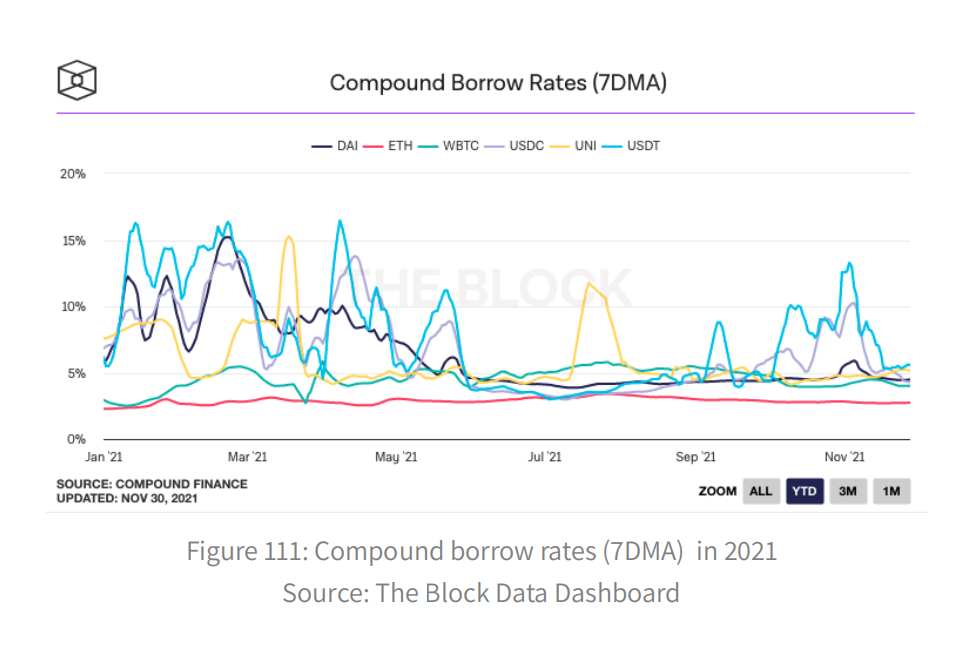

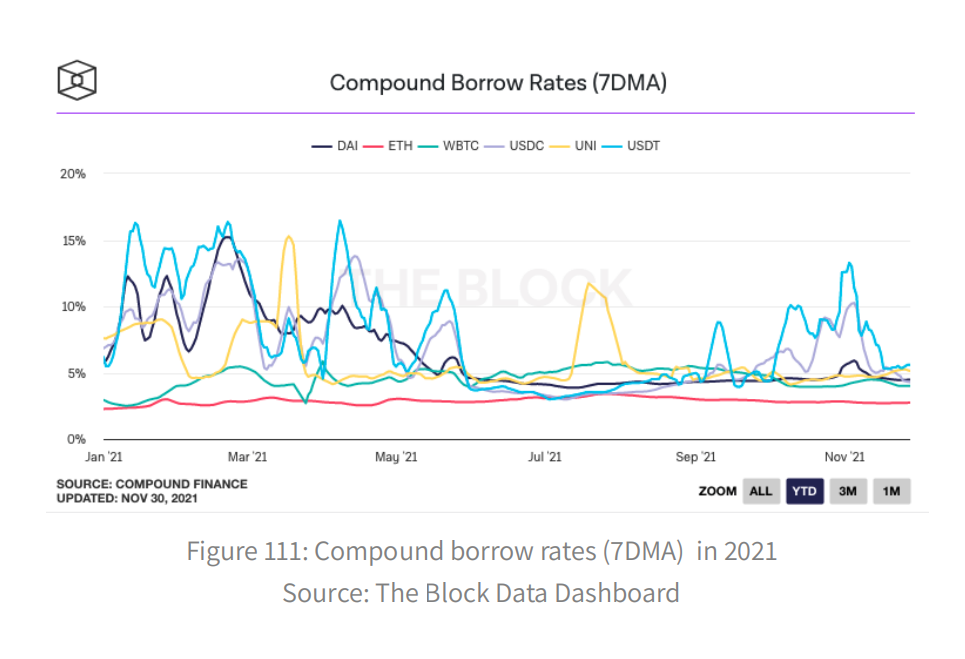

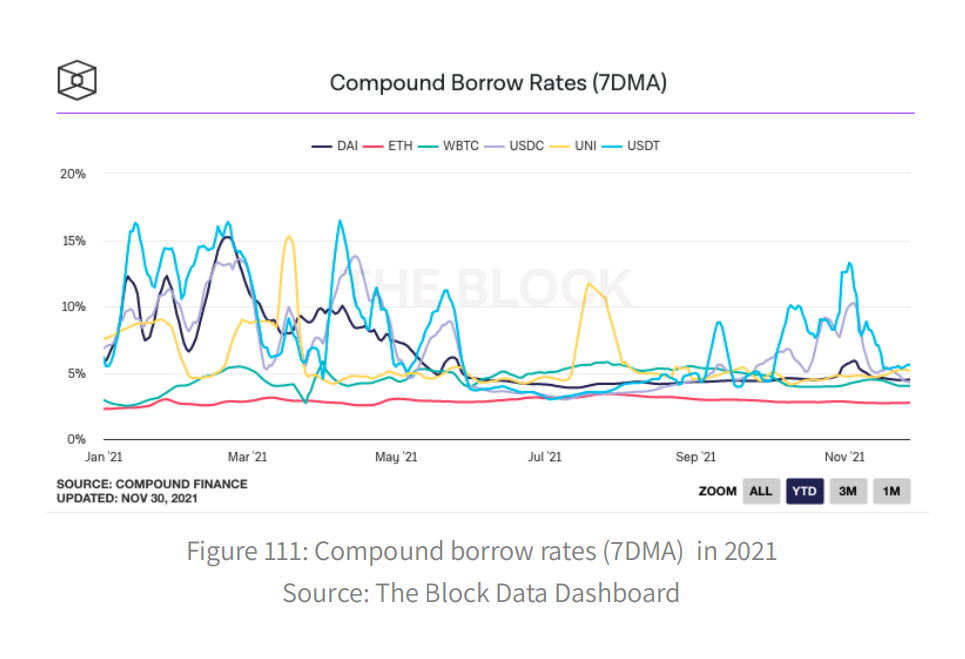

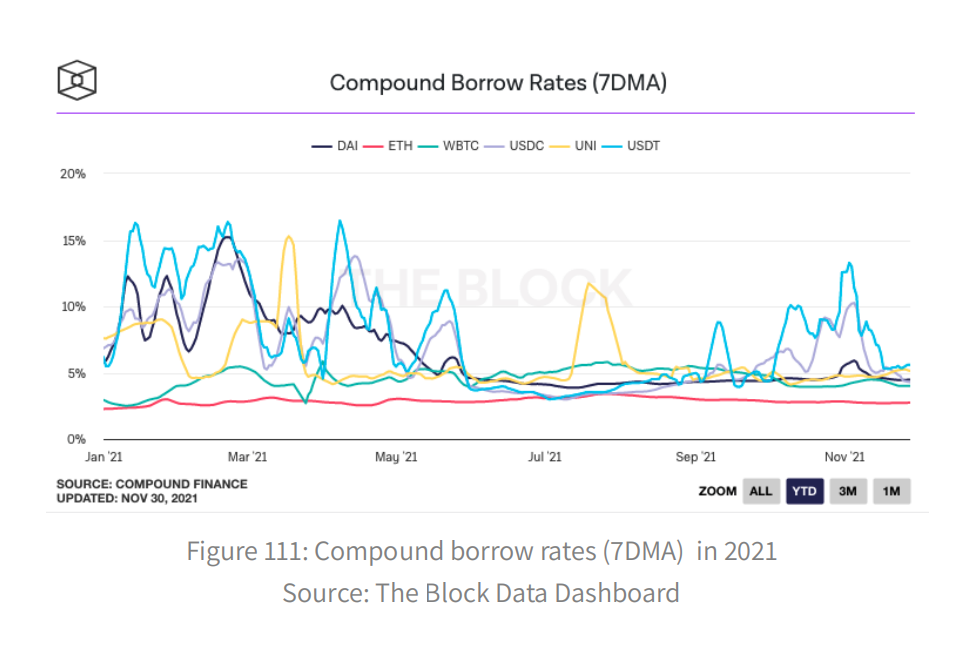

Maker 驱动最大的分散稳定币 DAI,而 Compound 和 Aave 是由贷款池利用率决定的算法调整利率的货币市场。在今年早些时候的牛市期间,Compound 的借款利率波动更大,相对较高,但在 5 月后,该利率趋于稳定。稳定币的利率一直高于主要加密货币,这加强了市场长期偏见的信念。

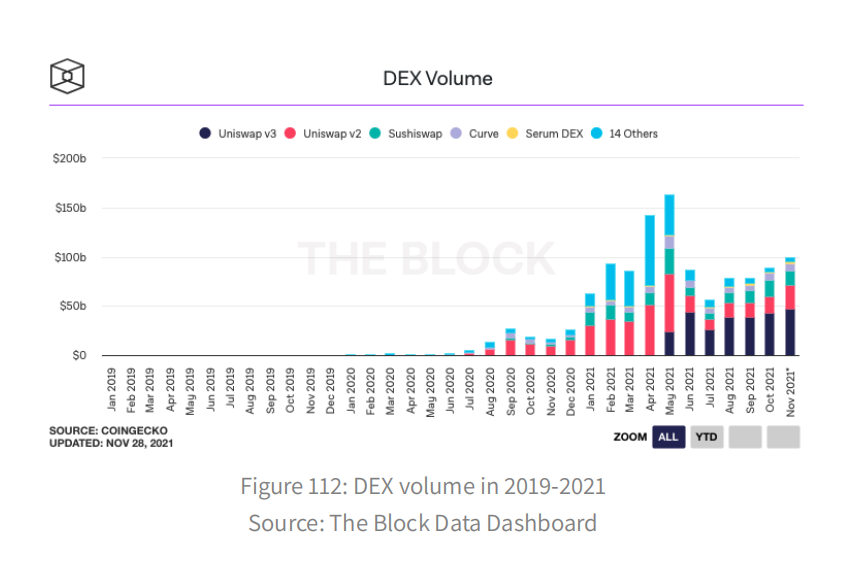

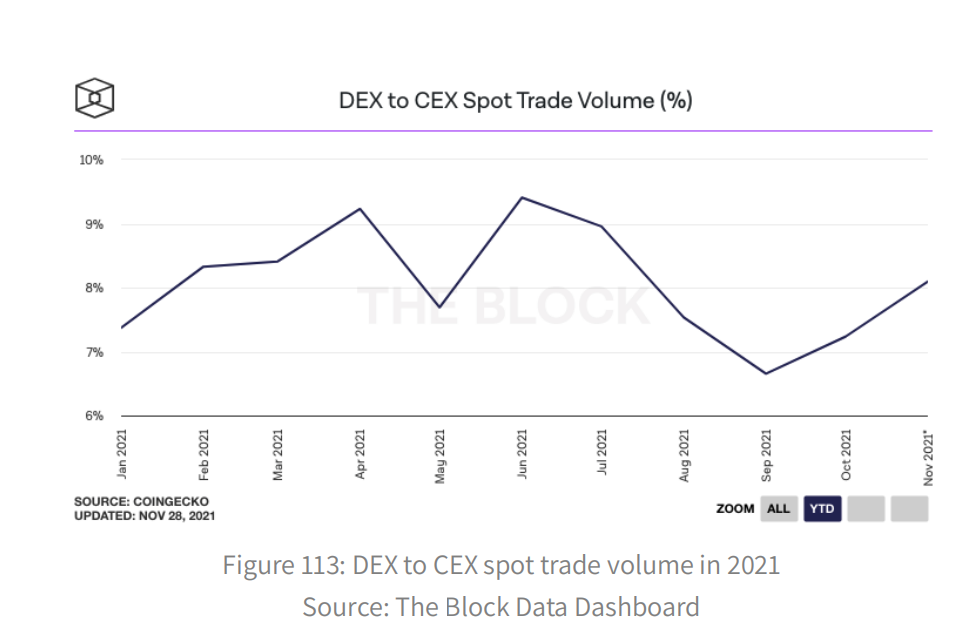

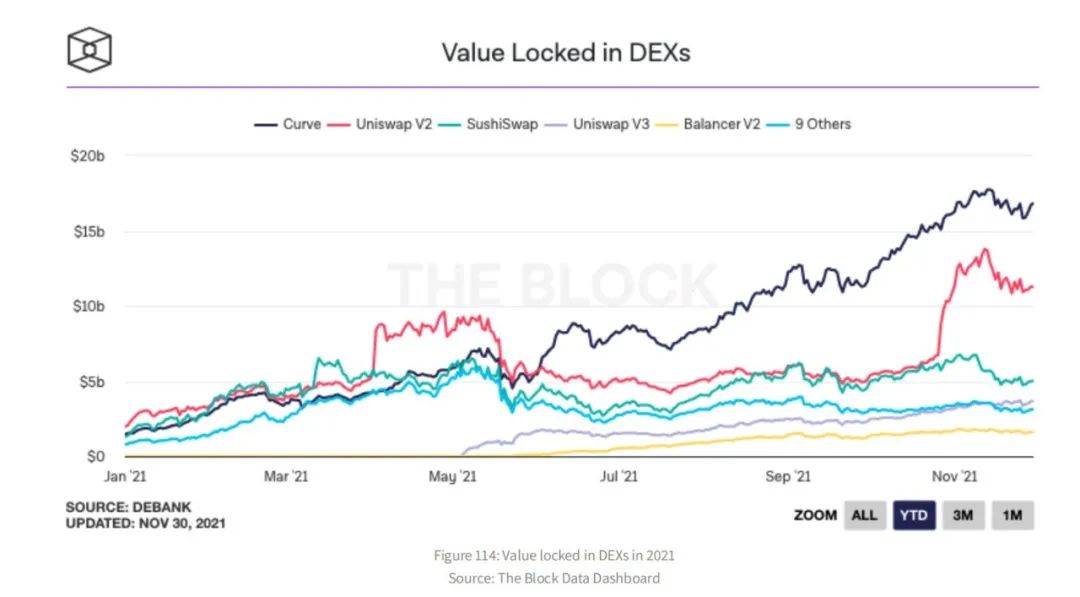

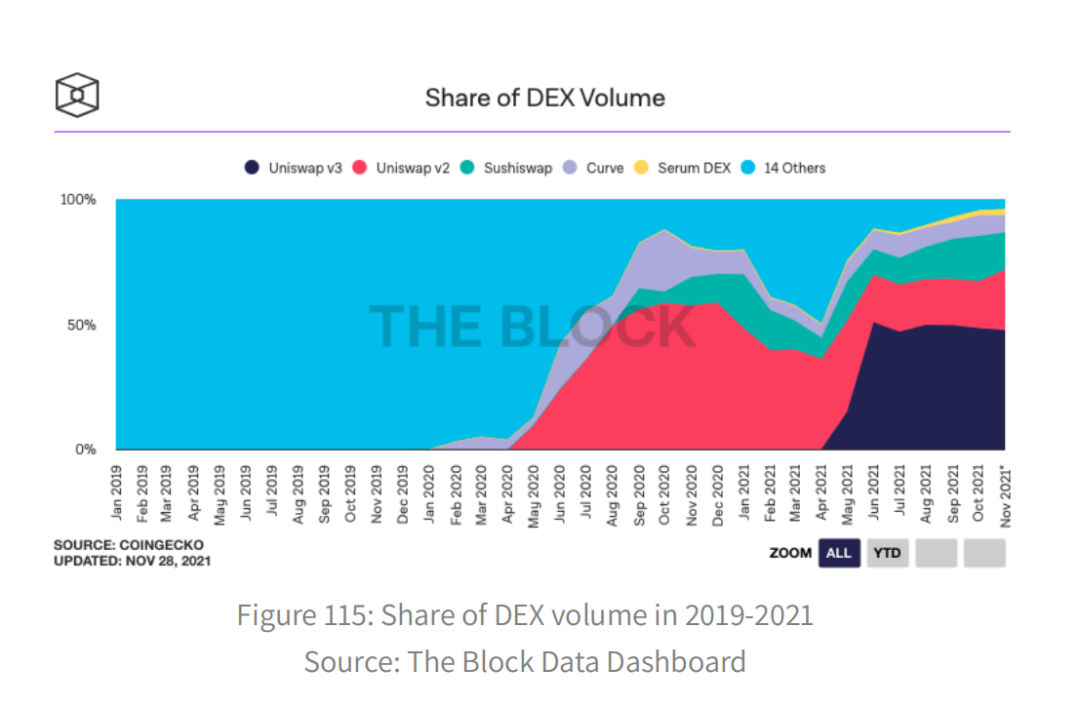

这些广泛采用的贷款协议的一个共同特征是,所有发放的贷款都必须进行过度担保。如果头寸被认为存在风险,抵押物可以被持股人强制清偿,以弥补未偿债务,通常是当头寸低于某个最低抵押物比率时。这样一来,贷款可以匿名和不可信地发放,同时降低违约借款人违约时协议破产的风险。尽管长期存在的贷款协议占据主导地位,但随着新的贷款平台进行微调,并针对不同的利基受众,贷款市场正变得更加多样化。Cream 试图将长尾资产纳入其货币市场,但对协议的完整性带来了重大风险,如 DeFi exploit 附录中所述。SushiSwap 的 Kashi 和 Rari 的 Fuse 引入了独立的贷款组合,以资本效率低下为代价隔离上述风险。 另一方面,Alchemix 和 Abracadabra 采用产生的收益作为抵押品,在一定程度上缓解了资本的低效率,同时也带来了可组合性风险。此外,TrueFi 是第一个链上无抵押贷款平台,最大限度地提高了信用借款人的资本效率。有趣的是,尽管尝试了很多次,但由于流动性分散,定期固定利率贷款对高性能 DeFi 用户仍然没有吸引力。虽然 LM 暂时帮助提升了流动性,但当有机需求缺失时,它扭曲了债券价格。 去中心化的交易 除了贷款协议外,自动做市商 (AMMs) 还能从急于将闲置资产配置成收益率的市场参与者那里引导出被动流动性。总体而言,月 DEX 交易量在 2021 年 5 月达到 1628 亿美元的峰值,1 月份环比增幅最大,达到 137.3%。然而,成交量并未完全从 5 月份的暴跌中恢复过来,全年 dex 与集中式交易所的现货成交量比仍保持在 10% 以下。

Curve 以 168 亿美元的市值成为最大的 DEX,占 DEX 交易量的 6.8%。Curve 是一种为同类资产之间的交易而优化的 AMM,因为流动性在算法上是集中在联系汇率制周围的。由于其持续的竞争性 LM 和缺乏非永久性损失,它产生了低风险和可持续的收益。 另一方面,Uniswap 在数量上继续领先,在 6 月份被 Uniswap v3 取代之前,Uniswap v2 是最大的 DEX。在高峰时期,Uniswap v2 在 5 月份的月交易量达到了 592 亿美元,但由于 v3 的集中流动性设计,大大减少了流动性下滑,因此在后续版本面前相形见绌。Uniswap v3 是在五月发布的,它遵循 GNU 许可,可以防止潜在的模仿者,正如市场状况部分所提到的那样。SushiSwap 未能跟上竞争对手的增长速度,tlv 的销售额为 50 亿美元,市场份额为 15.0%。虽然大部分订单是通过 AMMs 进行的,但按销量计算,最大的 DEX 订单是索拉纳的血清,占 2.6% 的份额。

随着流动性变得分散,用户可能更喜欢通过 DEX 聚合器进行交易,这种聚合器通过优化交换路径来提供更好的执行。令人惊讶的是,平均而言,只有 13.9% 的 DEX 成交量来自聚合网站。大量数据来自 DEX 本地路由器或交易机器人。1inch 是全年 DEX 聚合的领头羊,市场份额为 64.9%,其次是 0x API(抹茶),市场份额为 16.8%。

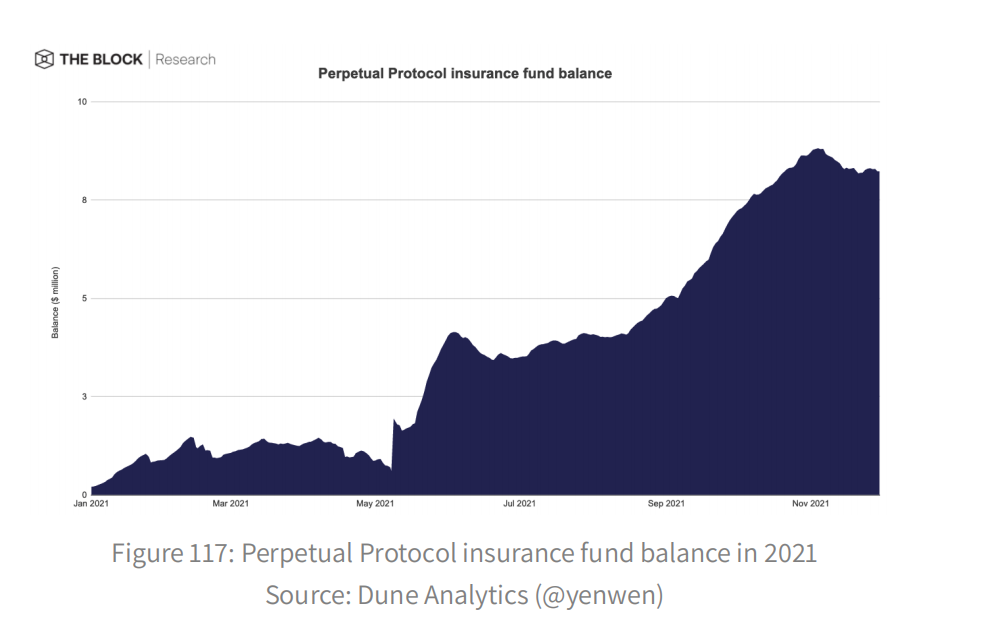

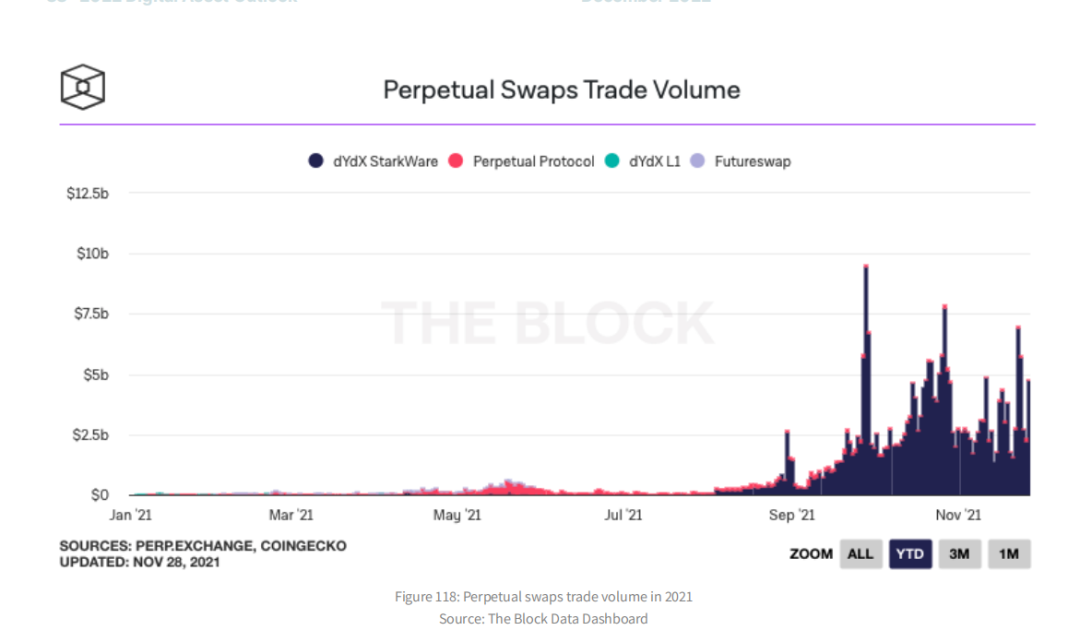

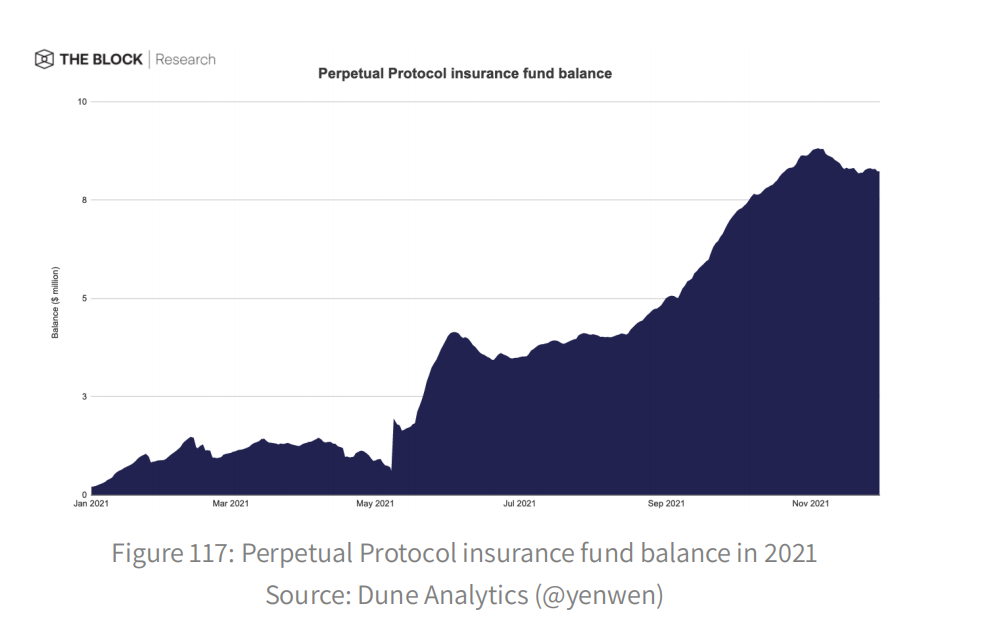

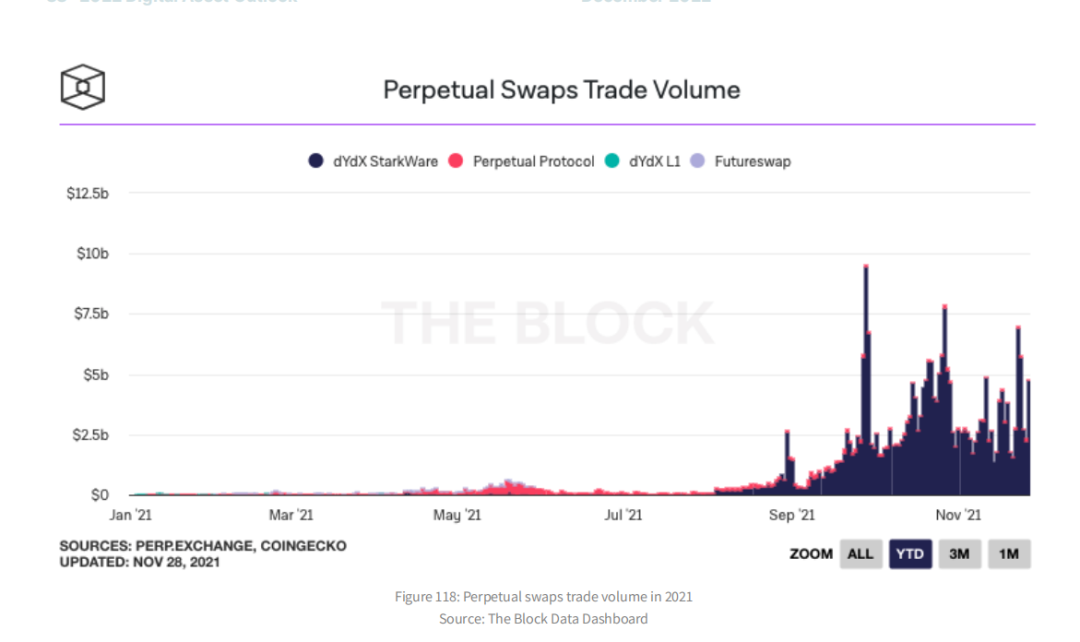

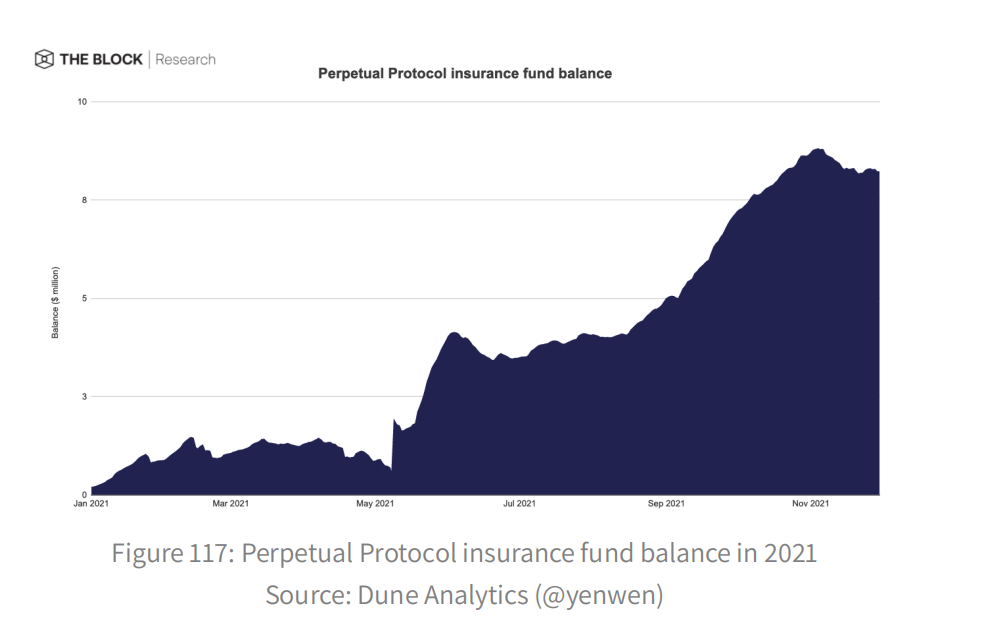

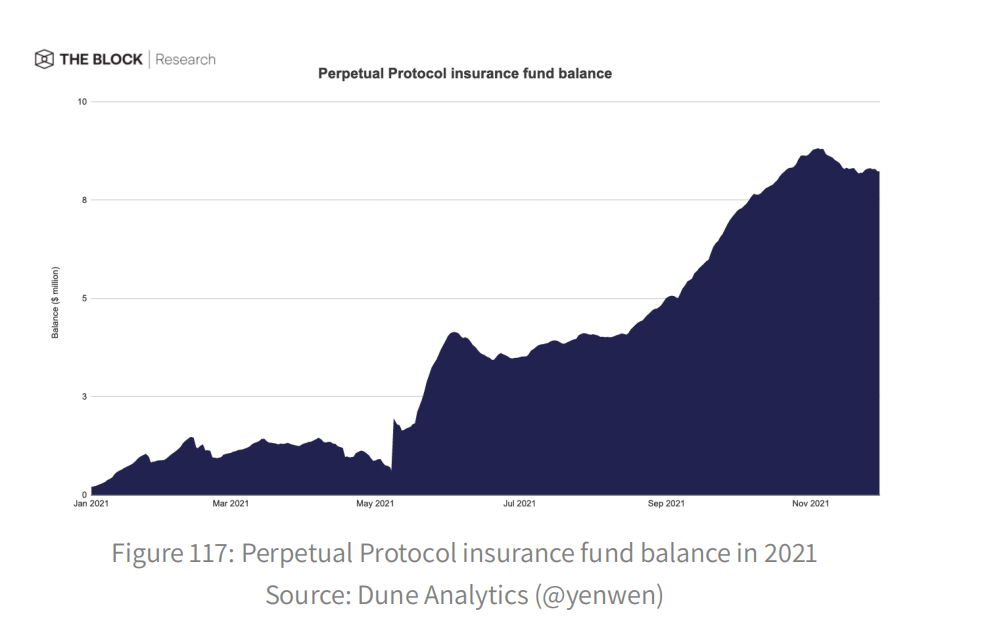

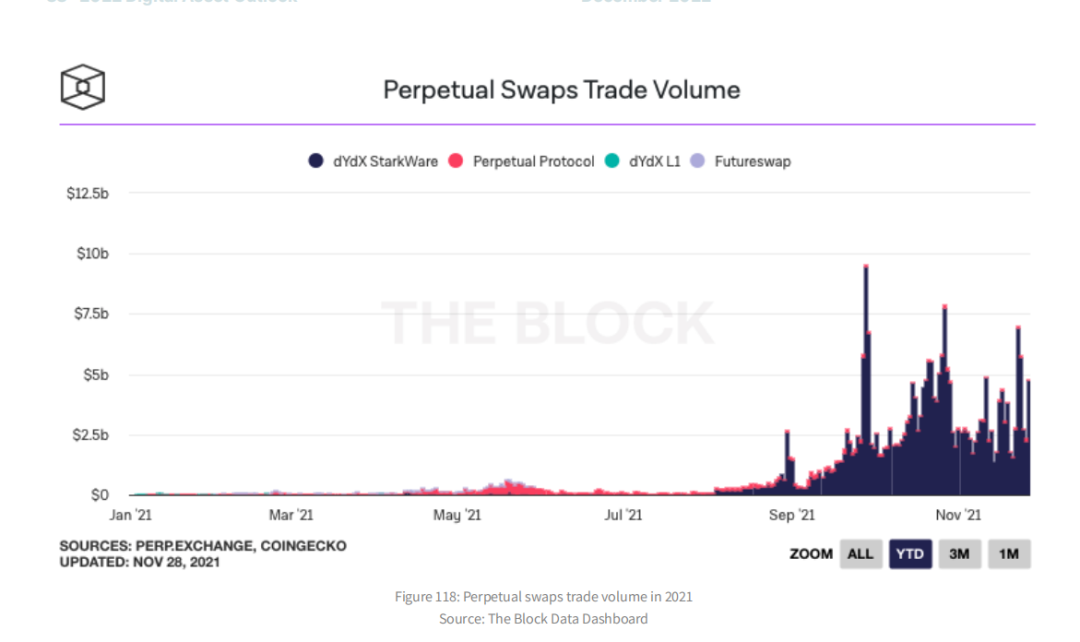

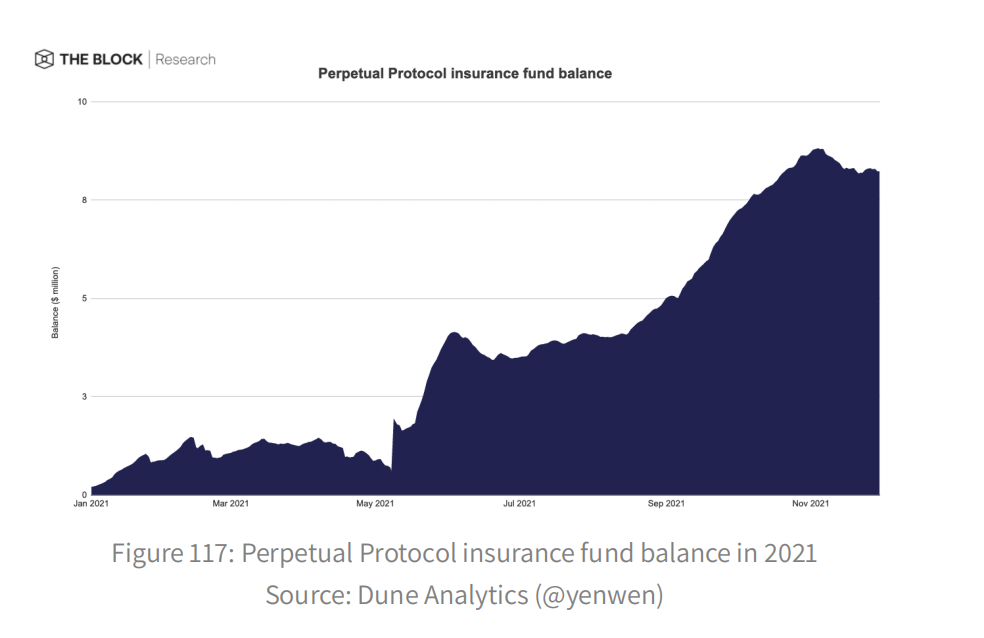

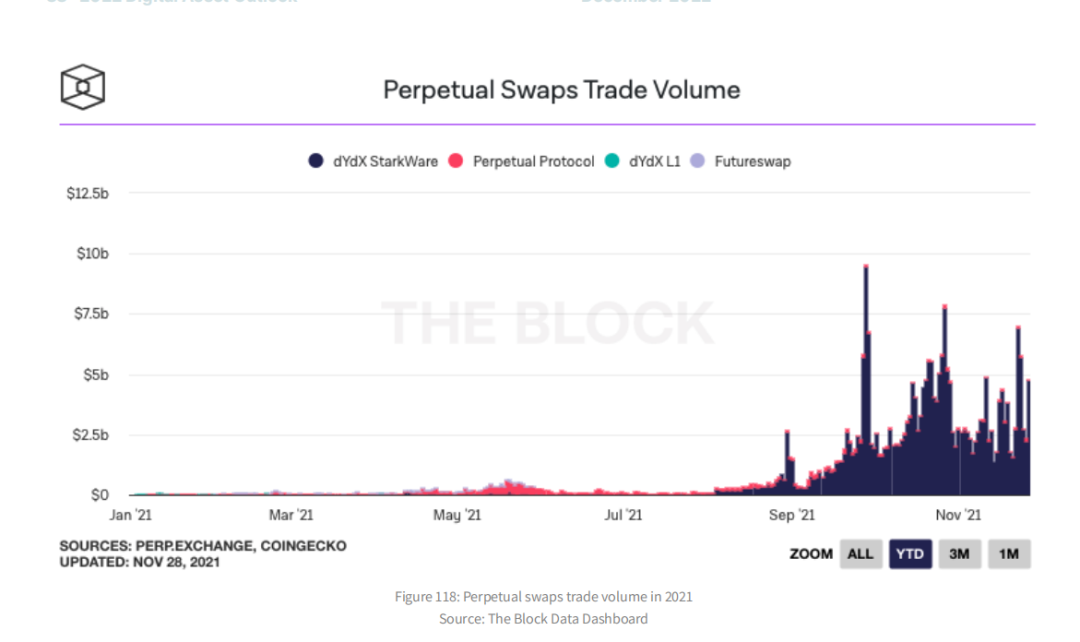

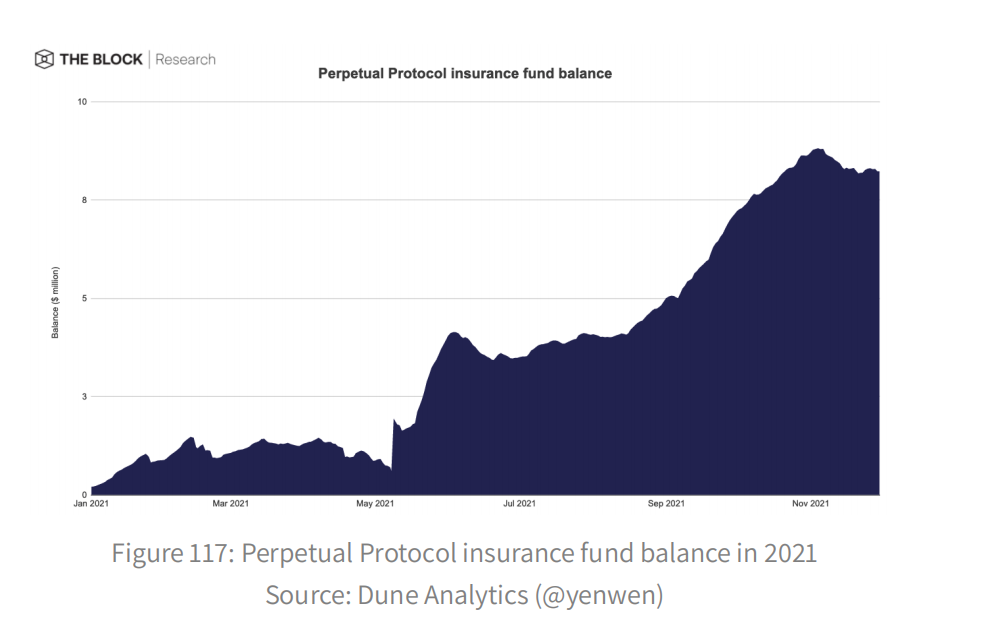

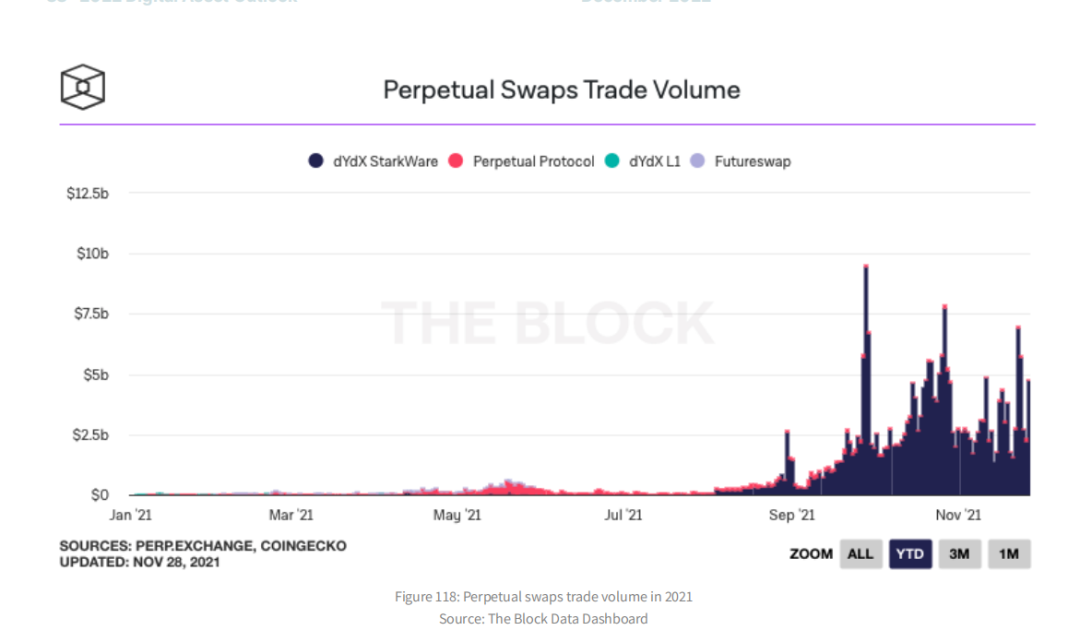

衍生品 按交易量计算,最大的加密货币市场来自永久期货合约,这种合约没有到期或结算,但通过一种融资机制,交易价格接近基准参考指数价格。尽管过去几年来,证交所的竞争力已经增强,但下一步的自然增长将是将这种成功扩展到衍生品市场,这是合理的。 2021 年上半年,Perpetual Protocol 在衍生品领域的交易量居首位,在 5 月崩盘的那一周,该公司的周交易量达到创纪录的 5.511 亿美元。Perpetual 运行在 xDai 侧链上,并建立在一个虚拟的 AMM (vAMM) 之上,该虚拟 AMM 参数化了市场深度和滑移。有了这个模型,协议可以在不需要交易对手的情况下立即提供流动性。另一种直观的方式是其保险基金的发展,保险基金收取 50% 的交易费用。该基金已准备就绪,通过在动荡的市场中覆盖担保不足的头寸,并在 vamm 充当每笔交易的对手方时为支付提供资金,为该协议提供支持。Perpetual 的保险基金目前拥有 820 万美元的资金。

dYdX 自从 8 月开始使用 dYdX(协议的本地令牌) 启动其 LM 程序后,已经卷土重来。dYdX 依赖于 StarkEx,一种 zk-rollup 第 2 层缩放解决方案,如第 2 层部分所述。它利用混合基础设施模型,利用非托管、链上结算和链下低延迟匹配引擎与订单簿。

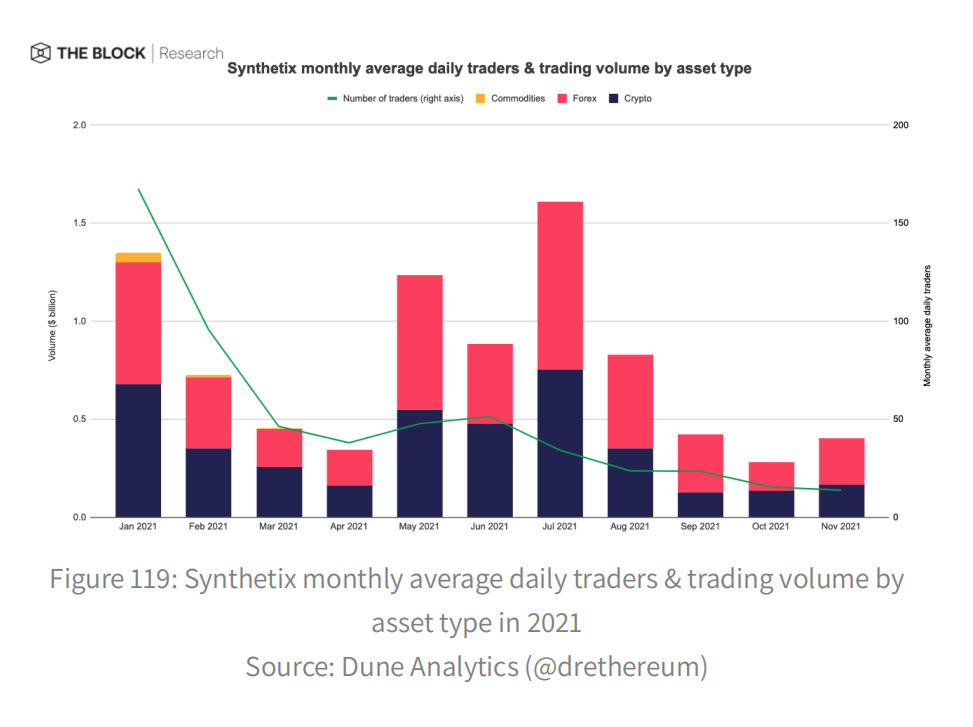

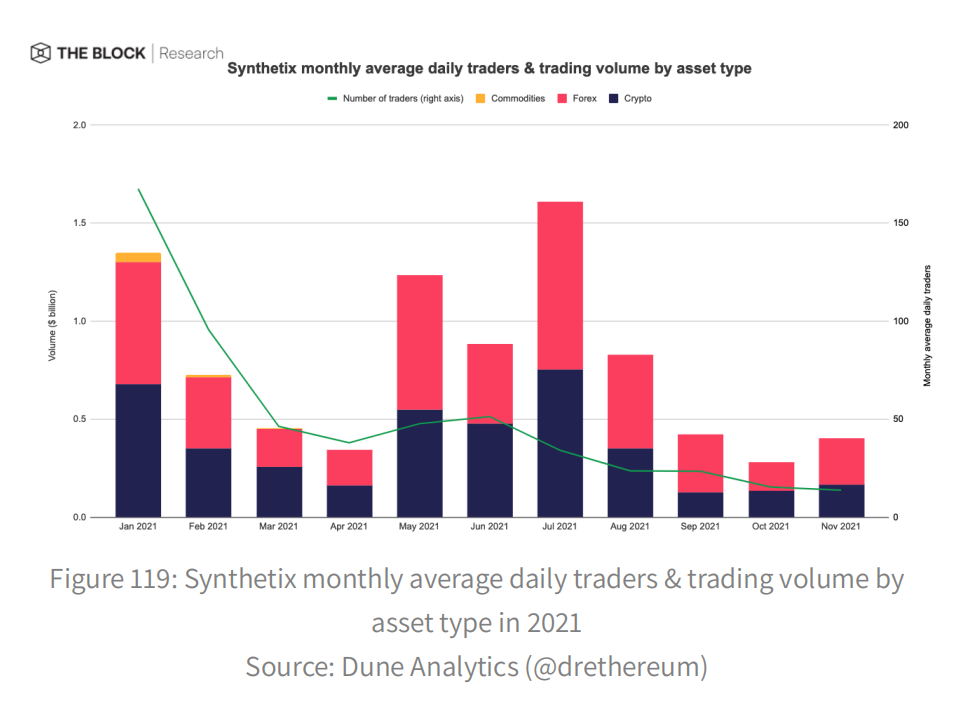

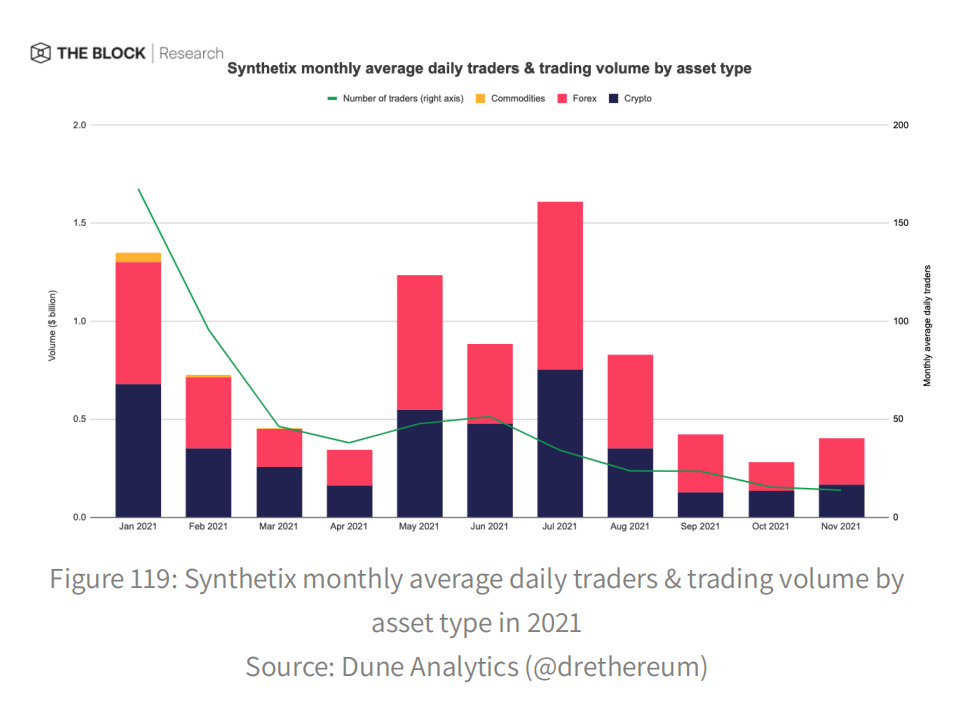

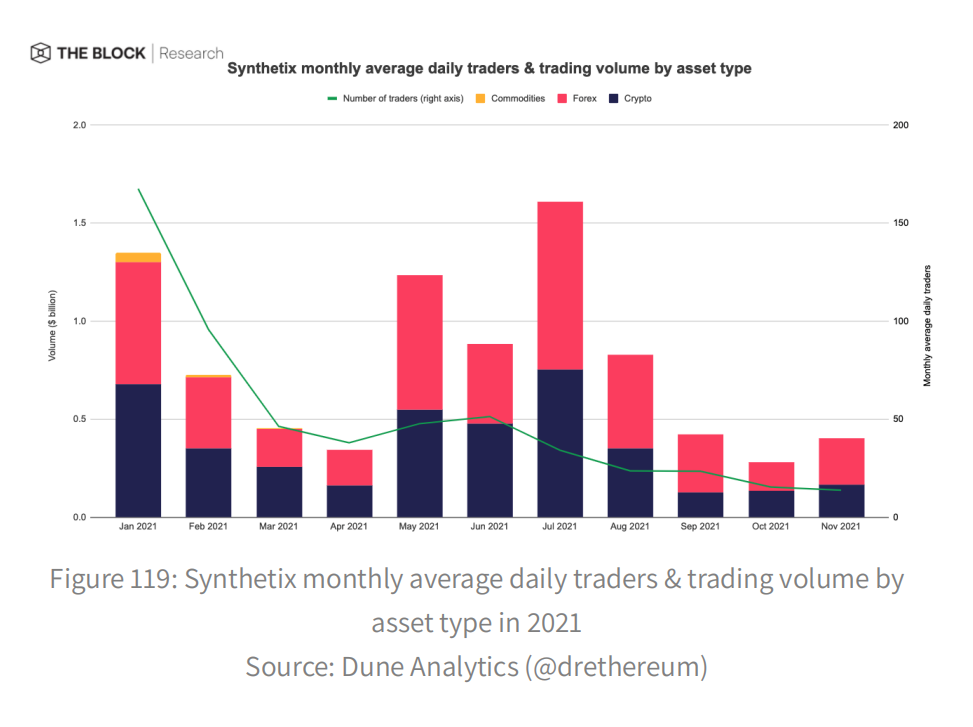

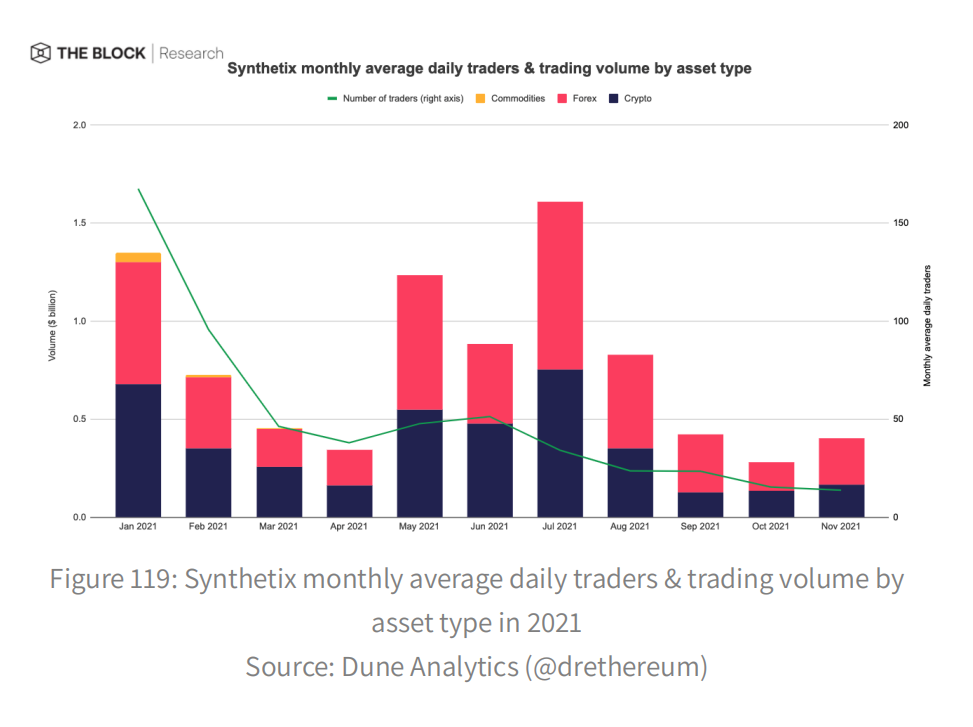

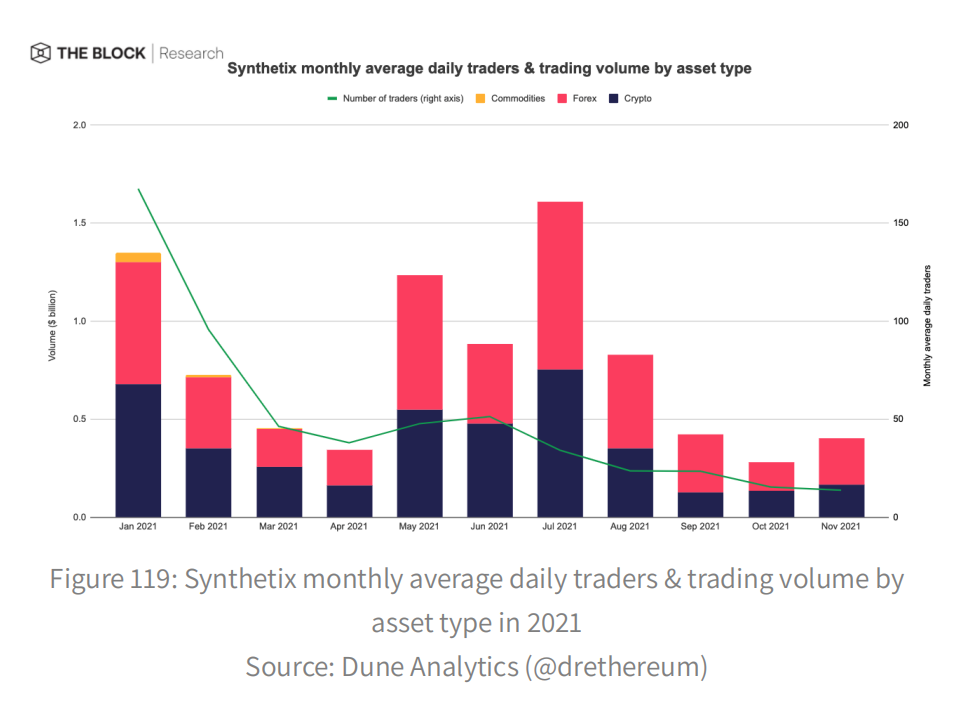

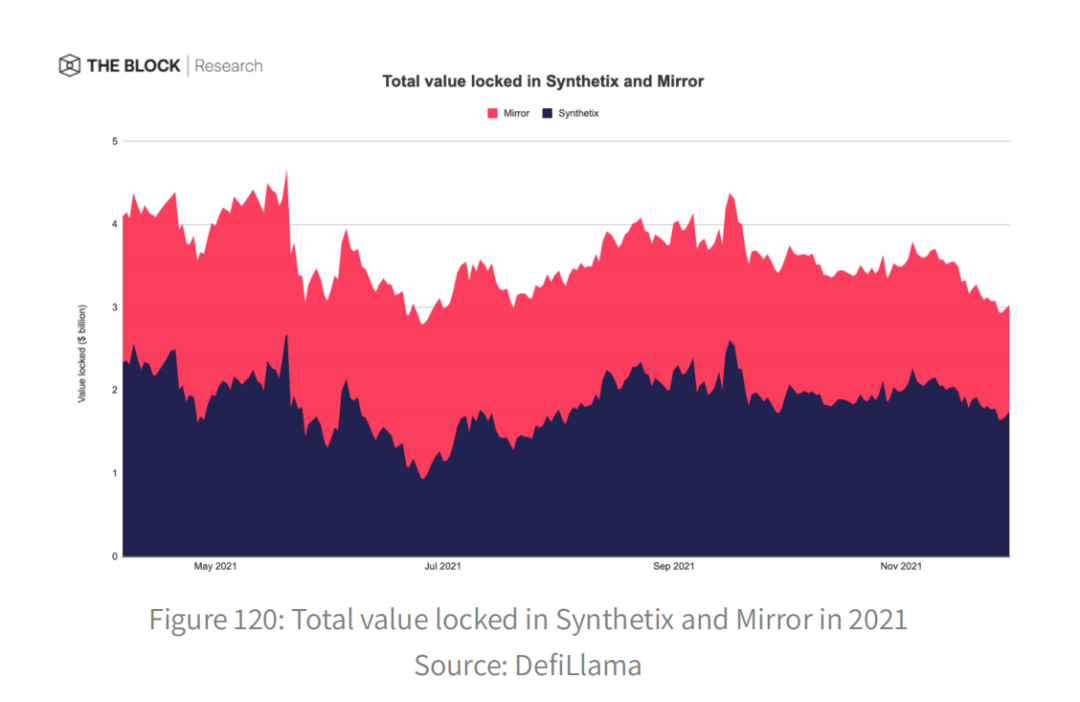

dYdX 的流动性主要来自于在 DeFi 领域操作的注重算法的做市商 (例如,GSR 和 Wintermute)。它的周交易额在 9 月份达到了 95 亿美元的峰值,这让 Perpetual 的成就相形见绌。永久期货通常与其他 DeFi 协议隔离运行,牺牲可组合性,以通过杠杆来提高资本效率。 合成资产,也称为合成,是通证化衍生品,通过通证化和过度抵押提供反向交易。Synthetix 是迄今为止最古老和最大的 synth 发行协议。SNX 的股东可以通过过度抵押来发行,并在 Synthetix 平台上与其他通证进行交易,该平台以甲骨文的价格提供无滑动执行。然而,如贷款部分所述,倾斜未平仓利率 (通常偏向多头) 可能会增加协议债务,因为 SNX 持股人会集体和被动地承销所有头寸。 Synthetix 上的交易量主要来自外汇 (52.2%) 和加密货币 (47.1%) 合成,7 月份的交易量最高,达到 16 亿美元。从那以后,它的交易量开始萎缩,与分散的现货交易所和永久期货交易所相比,它显得微不足道。syntix 的日均交易员数量从 1 月份的 167.5 人降至 11 月份的 13.8 人,表明该公司未能吸引散户的兴趣。在最近转向乐观主义之后,该指数能否重获动能仍有待观察。

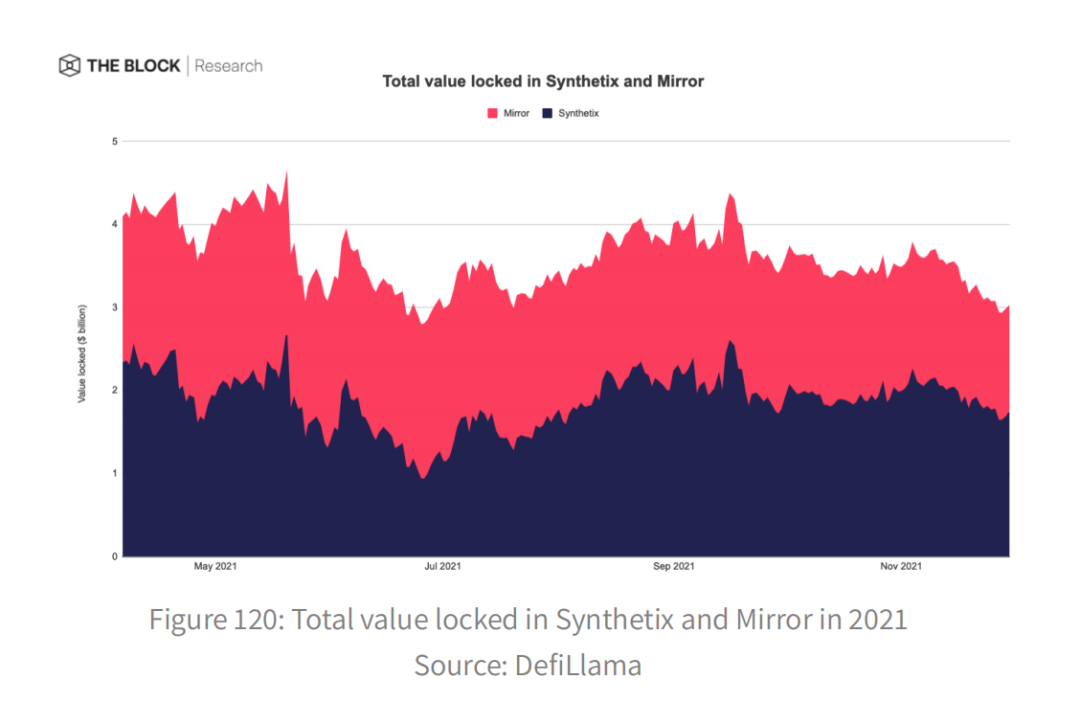

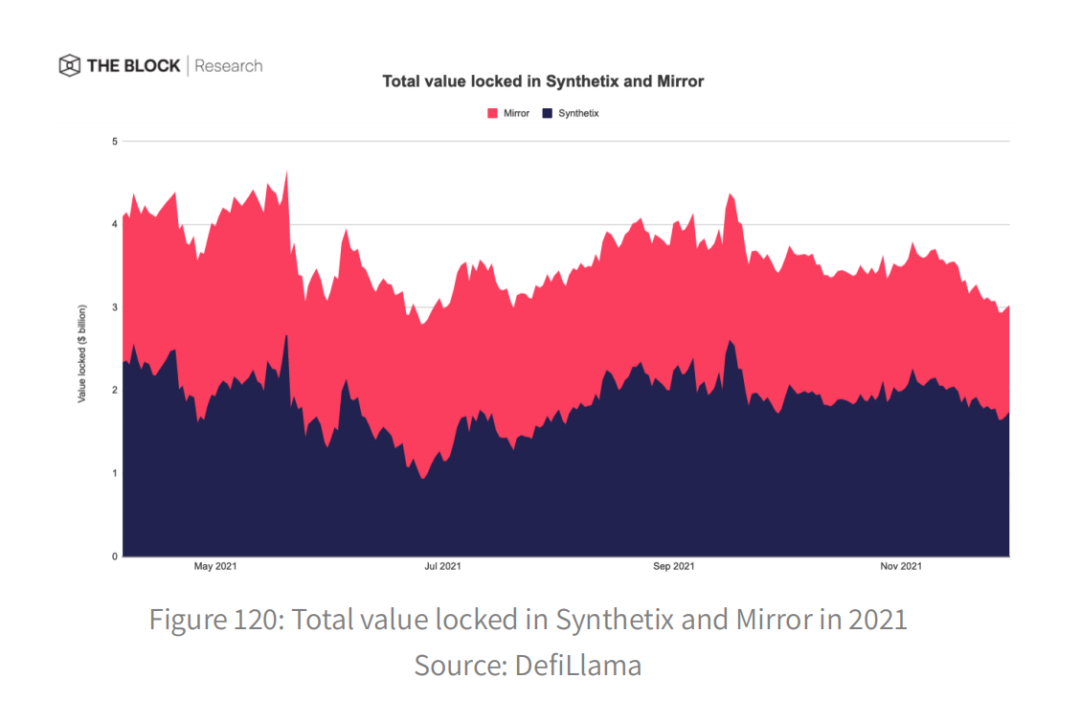

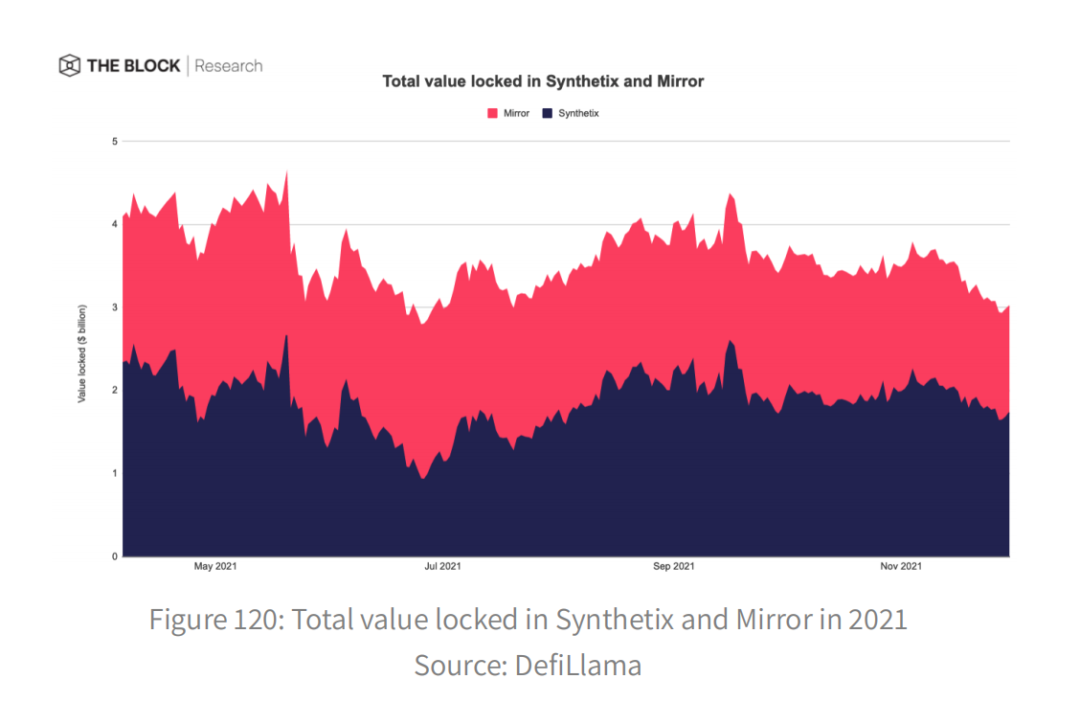

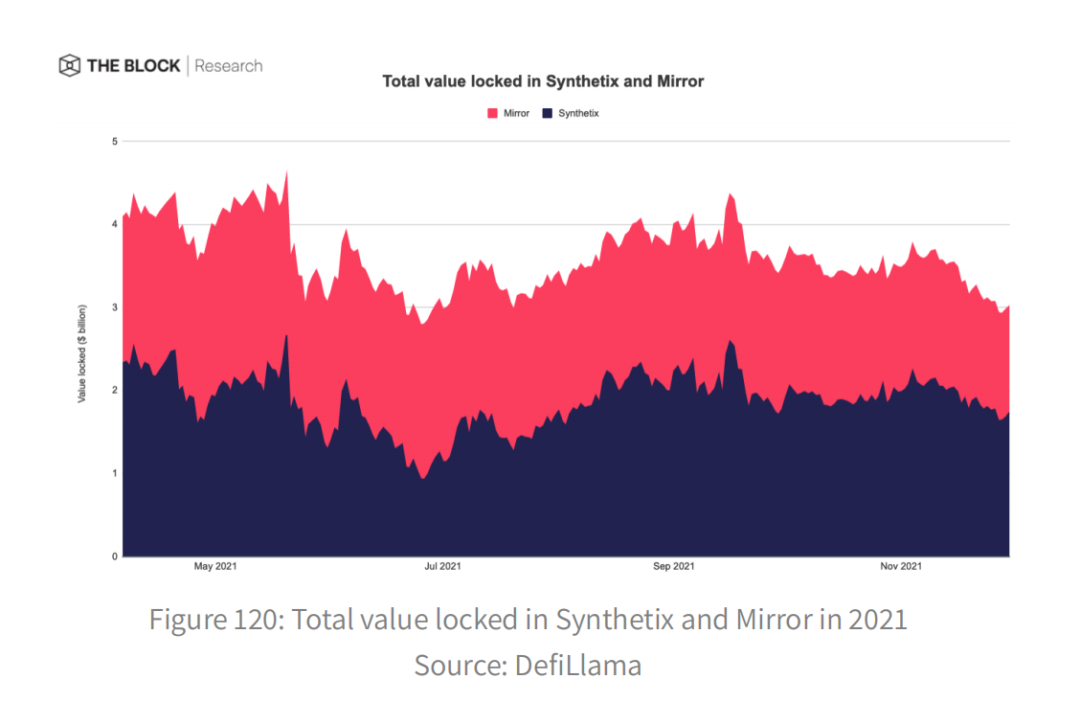

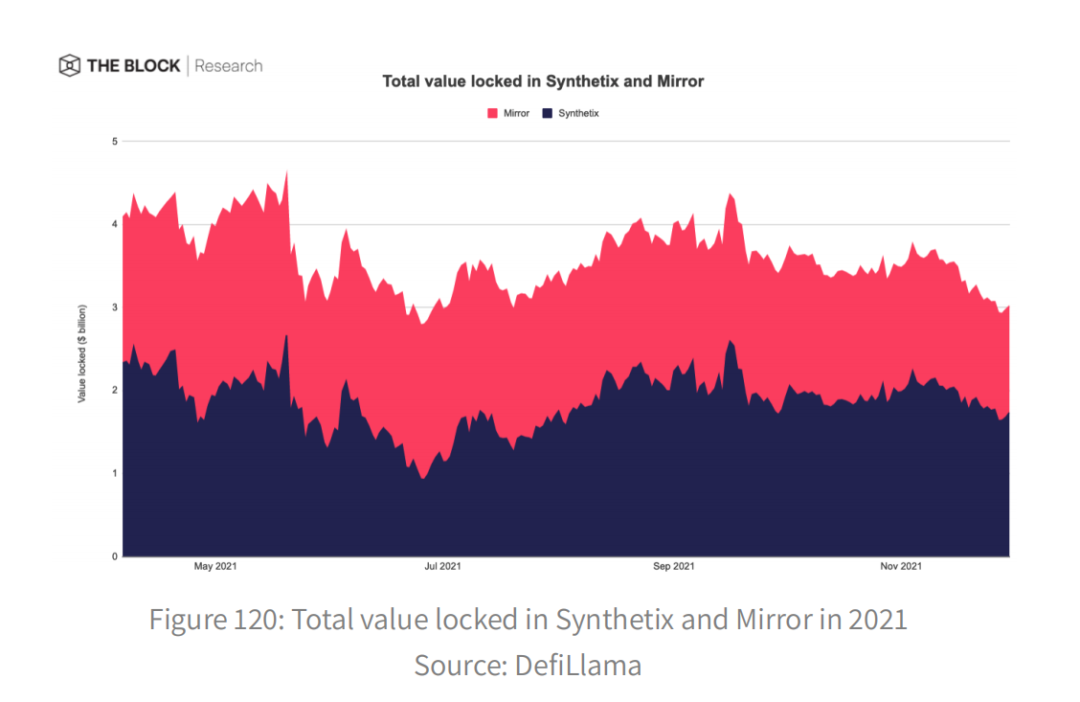

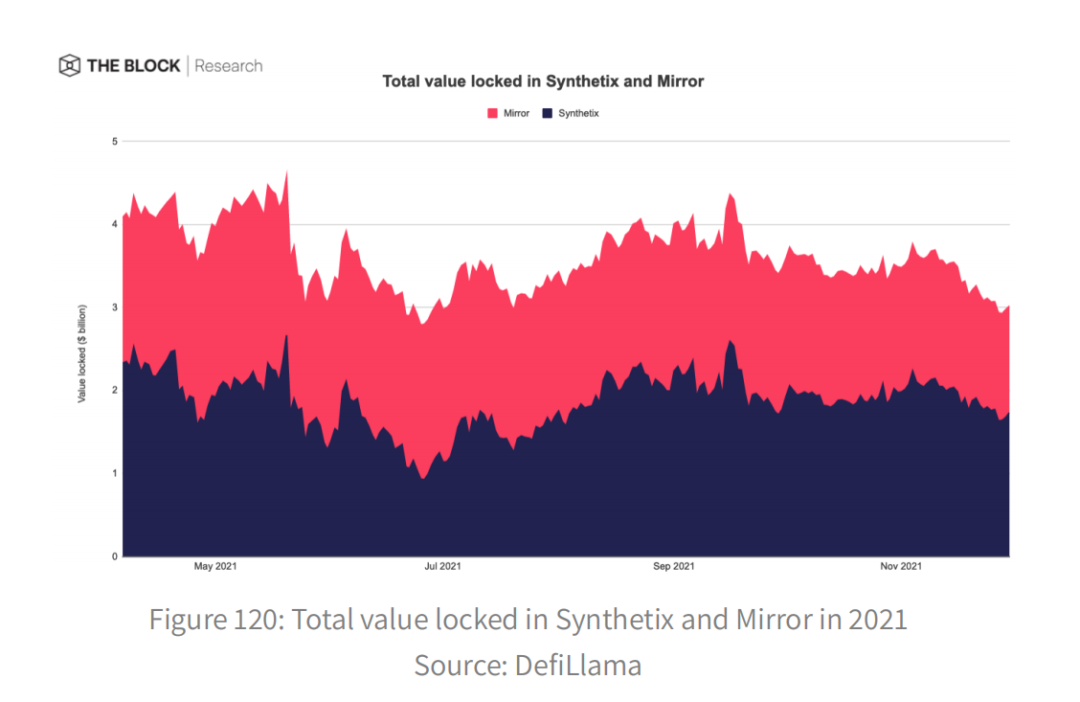

另一方面,以合成股票为重点的基于 terra 的镜像协议模仿了 Synthetix 的过度担保方法,但删除了无滑动交易提供,这样合成股票只能在二级市场上交易。这将倾斜未平仓合约的负担转移到了公开市场,导致镜像发行的合成人不断溢价交易。在过去的几个月里,TVL 在这两个平台上都保持稳定,Synthetix 的市值为 17 亿美元,Mirror 的市值也在追赶。由于越来越大的监管压力,他们的增长可能会受到阻碍,因为 Uniswap 实验室从 Uniswap 的官方前台删除了他们的合成通证,美国证券交易委员会最近对 Mirror 提出了强制行动。

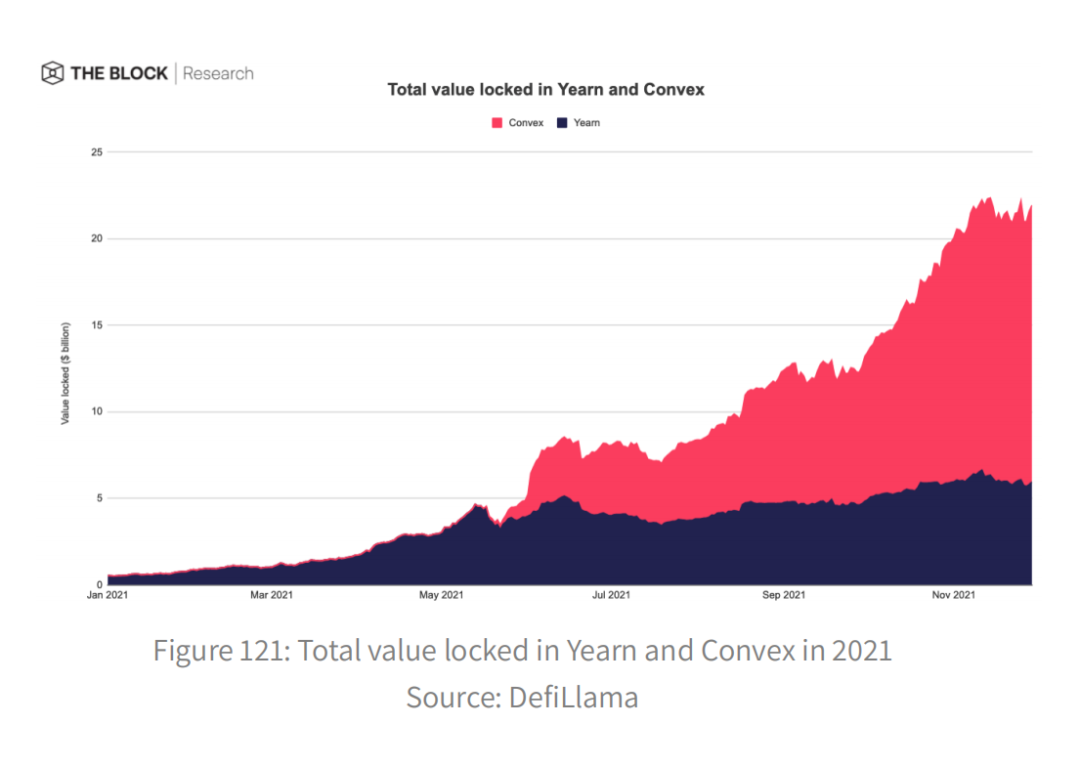

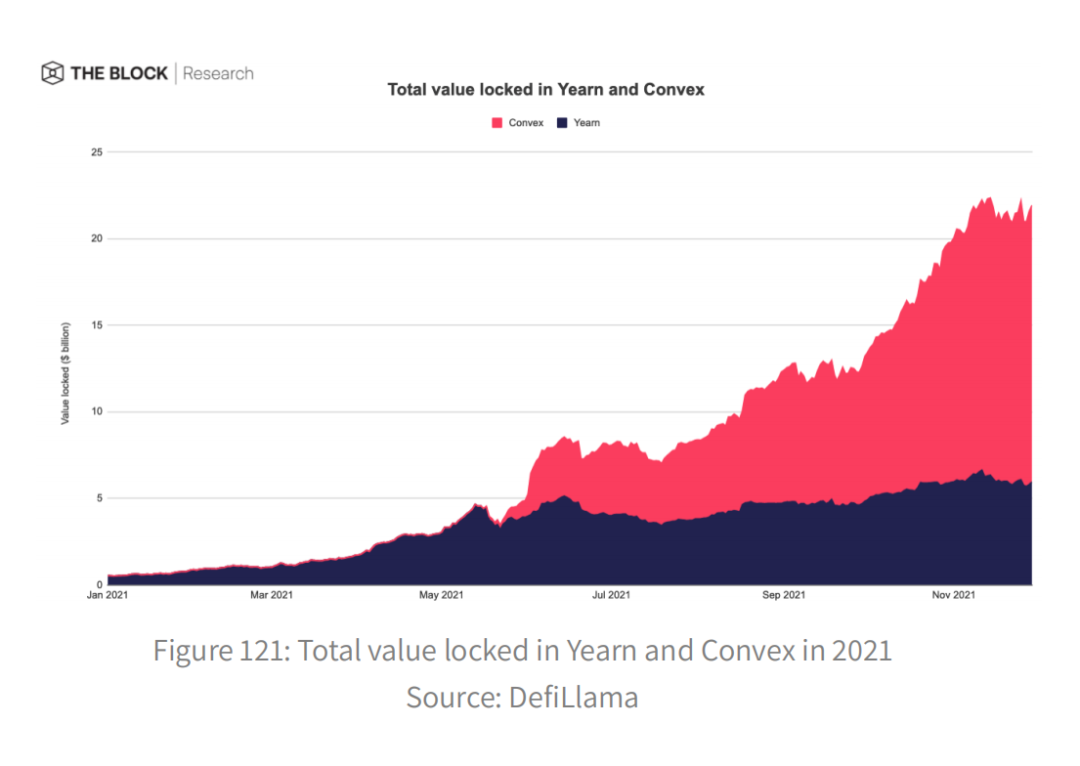

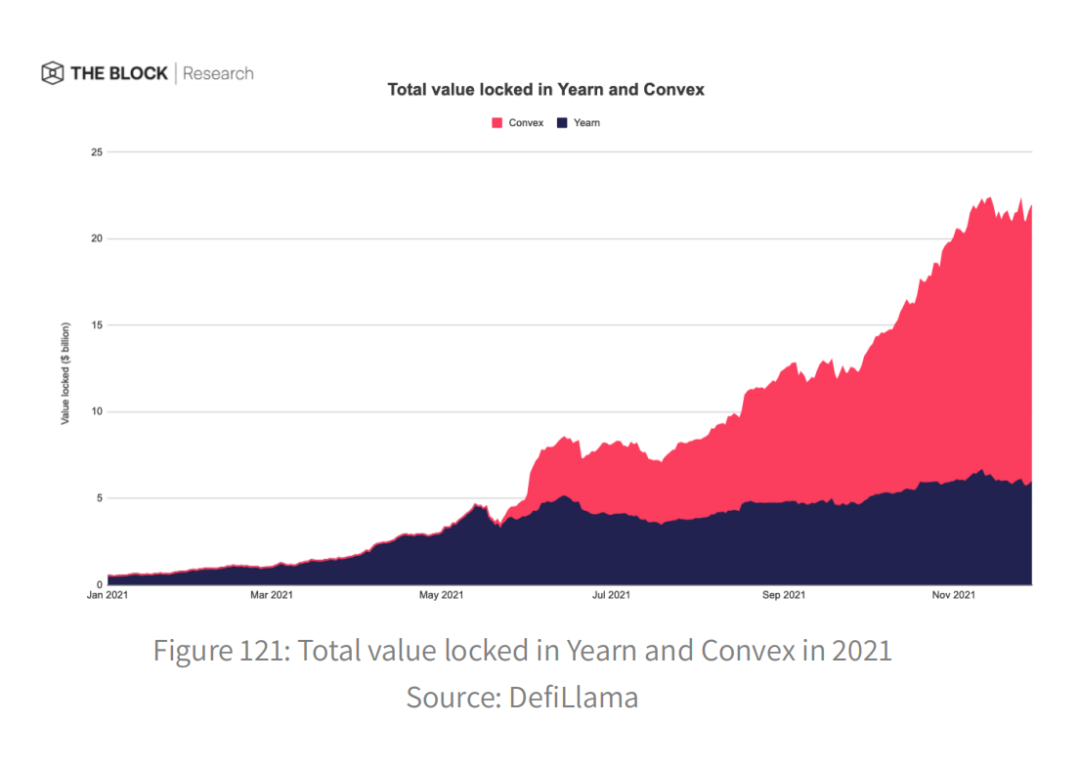

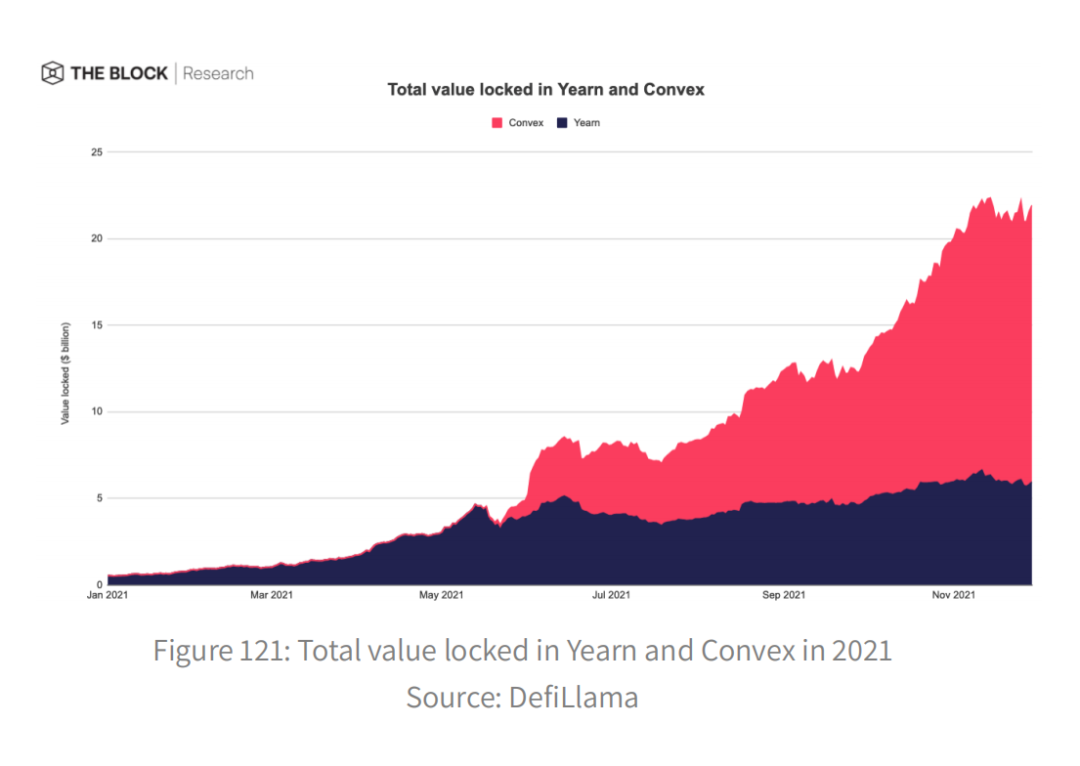

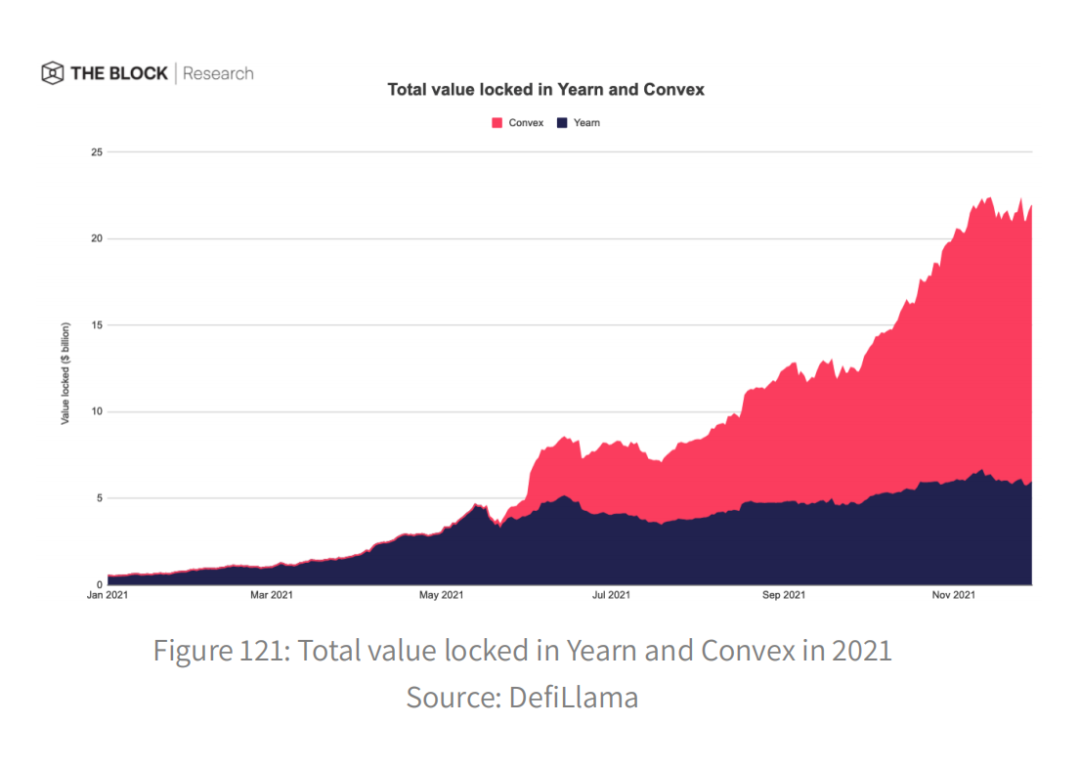

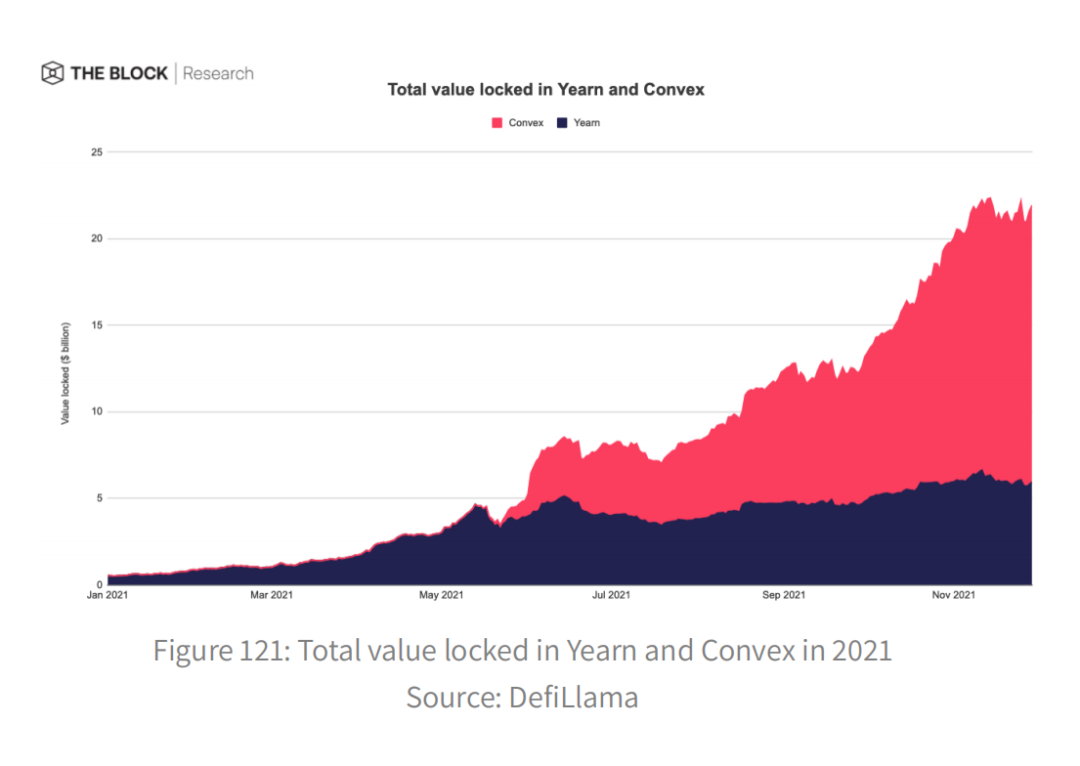

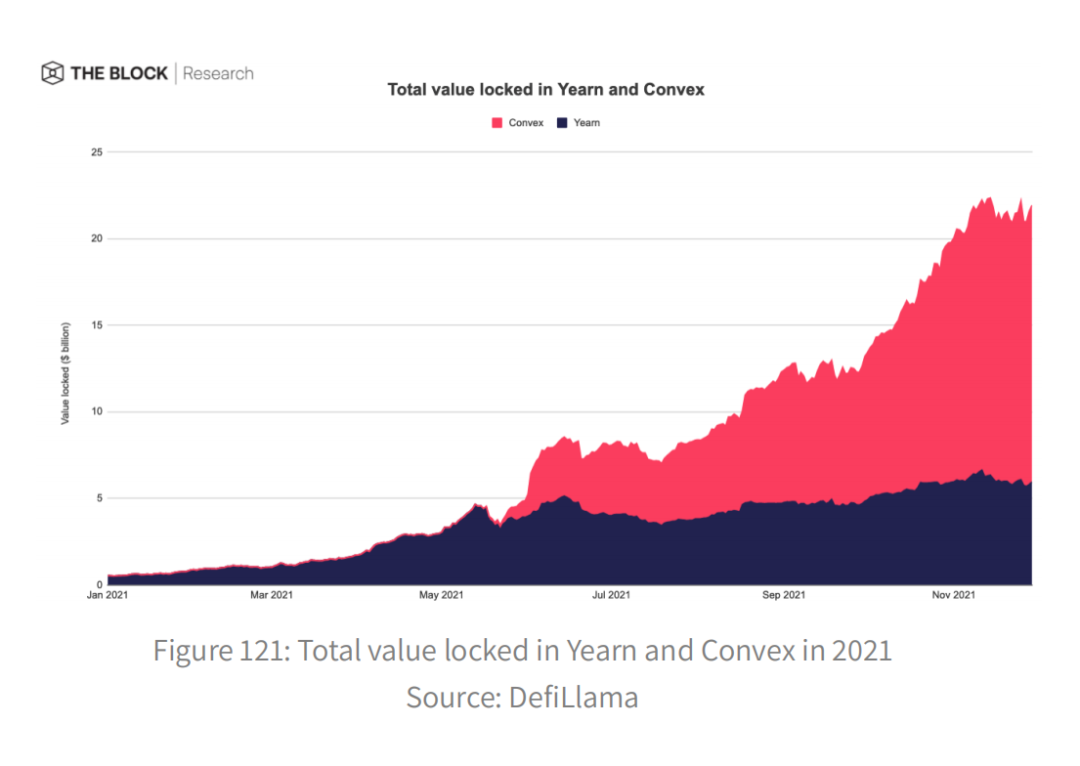

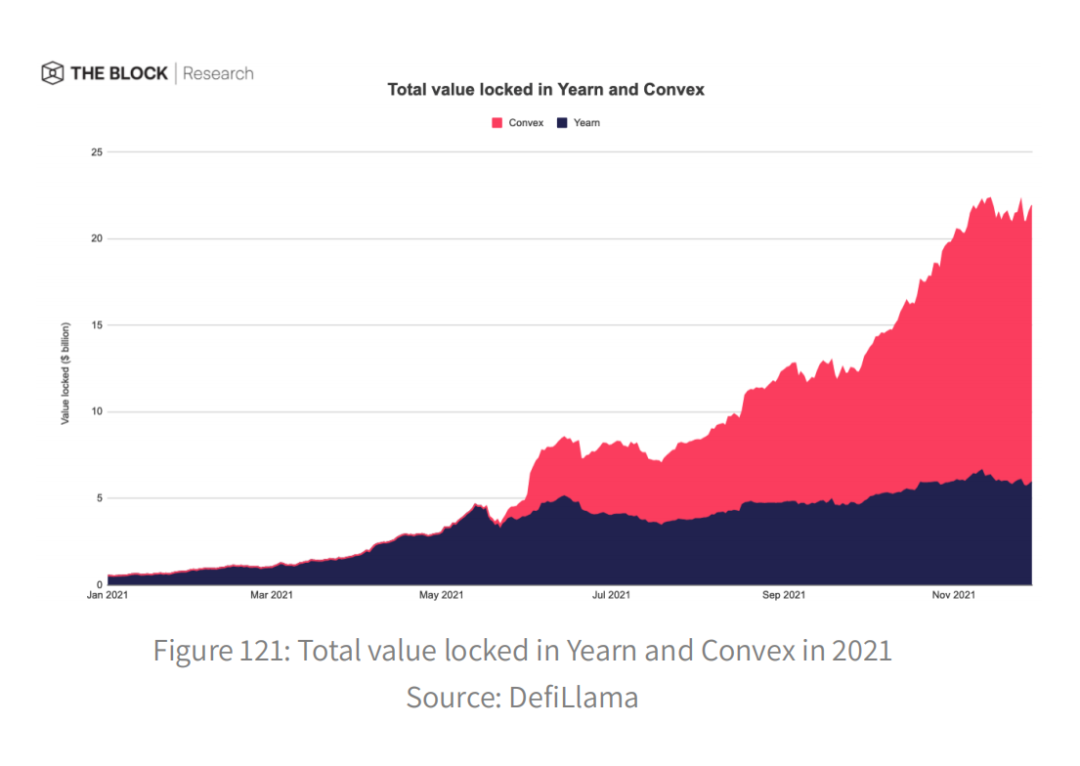

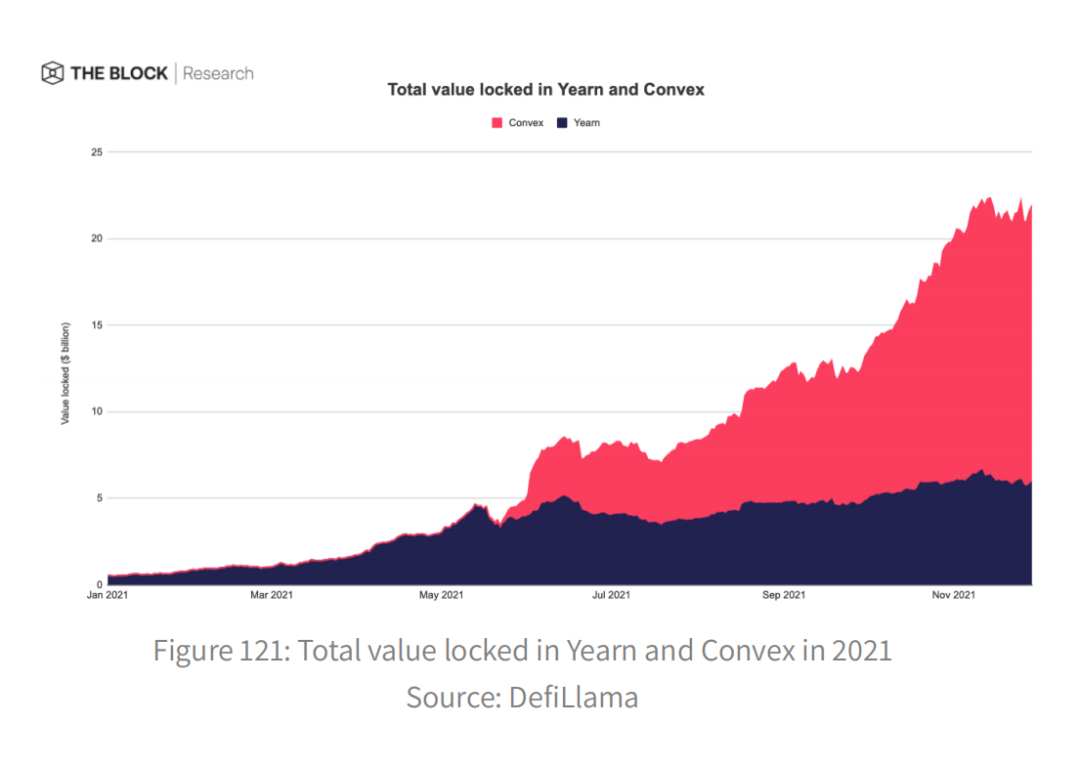

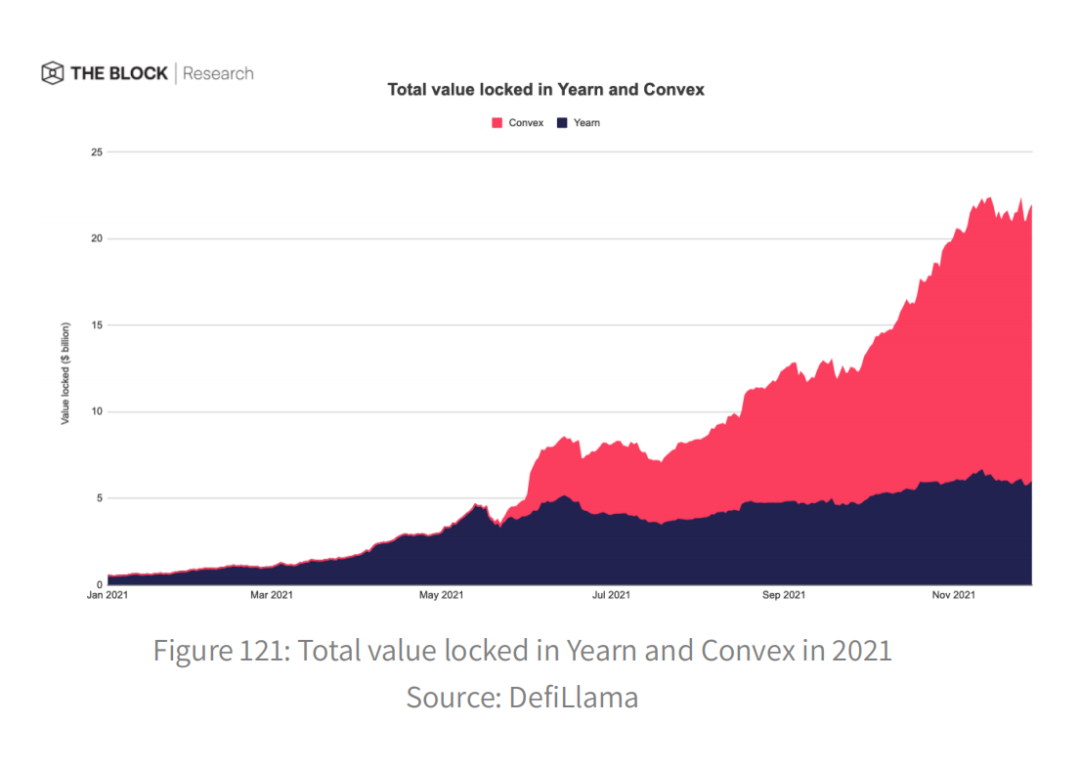

并不是所有类型的衍生品都在 2021 年蓬勃发展。由于缺乏流动性和机制的复杂性,分散期权市场尚未成熟成为一种有效的投机或对冲工具。 结构性产品 在最近的时间里,DeFi 的增长伴随着投资组合管理的复杂程度的增加。它催生了无数预先包装好的结构性产品,这些产品将不同金融工具的复杂性抽象出来,以节省投资者的时间和成本。结构性产品的第一个迭代是收益优化器,它为基金储户获取并优化收益。凸是 TVL 最大的良率优化器。它于 2021 年 5 月推出,专门为 TVL 最大的 DEX Curve 上的股东和流动性提供者提供奖励,如去中心化交易所部分所述。凭借 160 亿美元的 TVL,凸已经超过了渴望,后者是第一个不确定协议的收益聚合商,而 TVL 的收益为 59 亿美元。

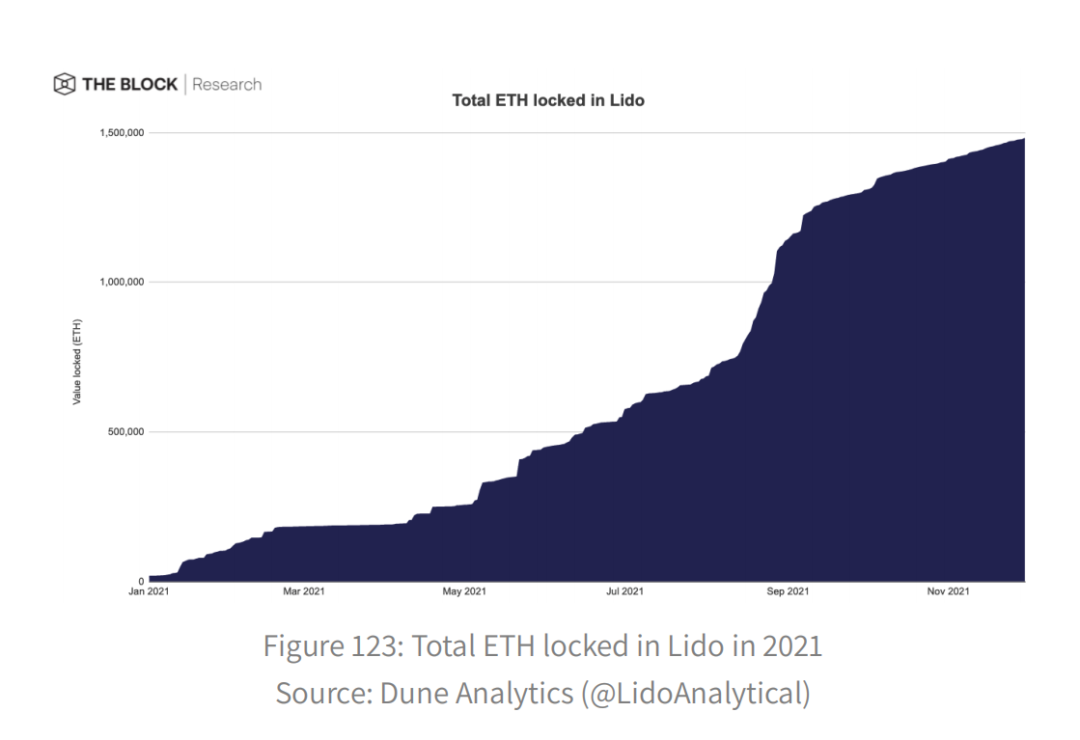

其它类型的结构性产品今年也开始发展。例如,像 BarnBridge 这样的收益分级协议为具有不同风险偏好的投资者将收益分级,而 DeFi Pulse Index 这样的指数则为持有人提供了一篮子托管通证的被动敞口。另一方面,像 Charm 和 Gelato 这样的自动流动性提供 (LP) 经理会自动重新平衡 Uniswap v3 上的 LP 头寸,而像 Ribbon 这样的自动交易策略经理会将各种衍生品与更高的经风险调整后的回报结合在一起。这些产品还处于萌芽阶段,它们是否能获得广泛采用还有待观察。 2020 年 12 月信标链的推出启动了以太坊在以太坊 2.0 下逐步过渡到权益证明 (PoS) 共识机制,如逐层章节所述。用户可以用 Ether 作为网络的验证者,并获得更多 Ether 作为奖励。然而,作为一个验证者需要足够的技术知识和前期资金。流动性押注解决方案民主化、通证化和「流动性」押注以太坊,这样零售参与者可以获得 PoS 押注敞口,并利用他们在其他 DeFi 应用程序中的股权,如贷款平台的抵押品。Lido 在一年内成为以太坊 2.0 最大的流动平台,市场份额为 86.6%,TVL 为 150 万 ETH(66 亿美元),相当于目前以太坊供应量的 1.3%。ETH 中的 TVL 将继续上升,因为在以太坊主网与信标链计划于 2022 年上半年的某个时间合并之前,无法撤回。

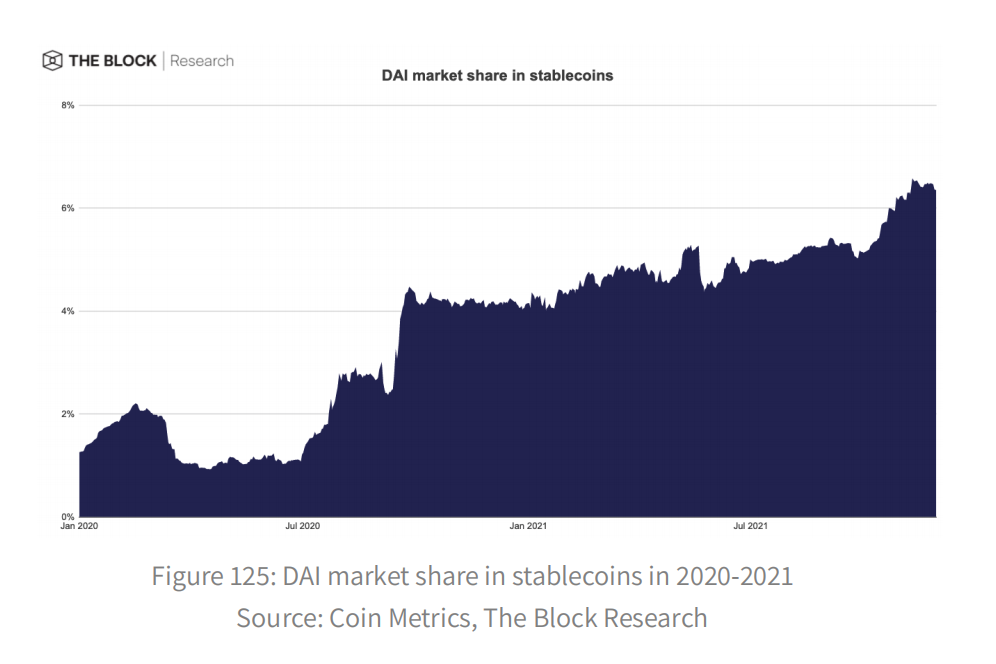

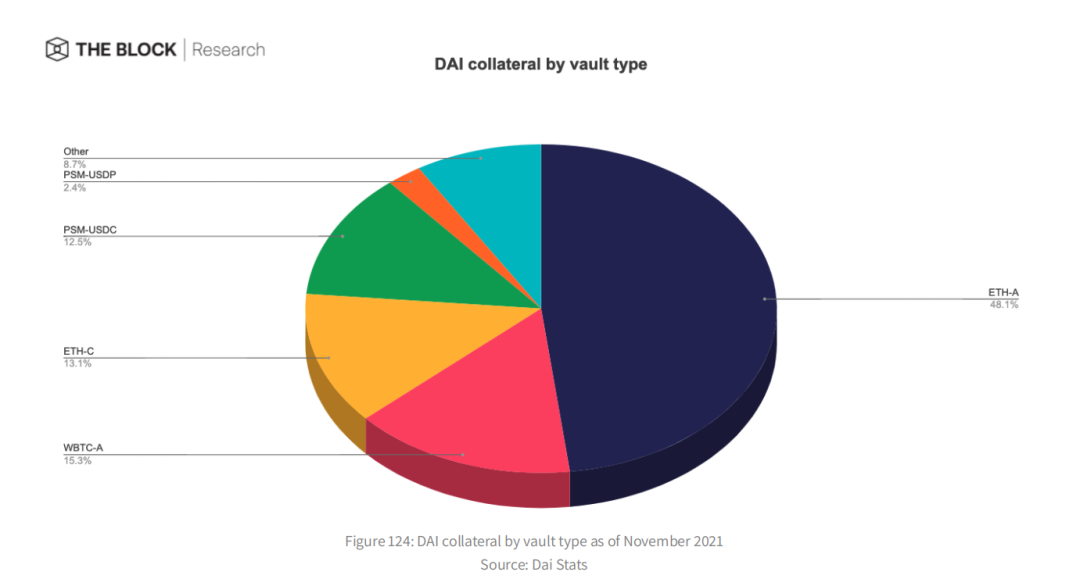

类似的服务也可以在其他 PoS 区块链上使用。例如,Lido 在 Terra 和 Solana 上直播,TVL 分别为 6810 万 LUNA(35 亿美元) 和 100 万 SOL(2.081 亿美元)。 去中心化的稳定币 去中心化稳定币促进了无许可支付和杠杆化。Maker 's DAI 是最大的去中心化稳定币,其在稳定币总供应量中的份额从 4.1% 上升到 2021 年的 6.3%。DAI 余额从去年的 12 亿韩元增加到今年的 90 亿韩元。由于引入了钉住美元稳定模块 (PSM),DAI 的价格稳定在接近钉住美元的水平,因为它在 2020 年曾断断续续地溢价交易。PSM 允许用户以固定利率直接将给定的抵押品换成 DAI,而不是借款。流通中的 DAI 有 14.9% 是由源于 PSM 的 USDC 或 USDP 支持的。

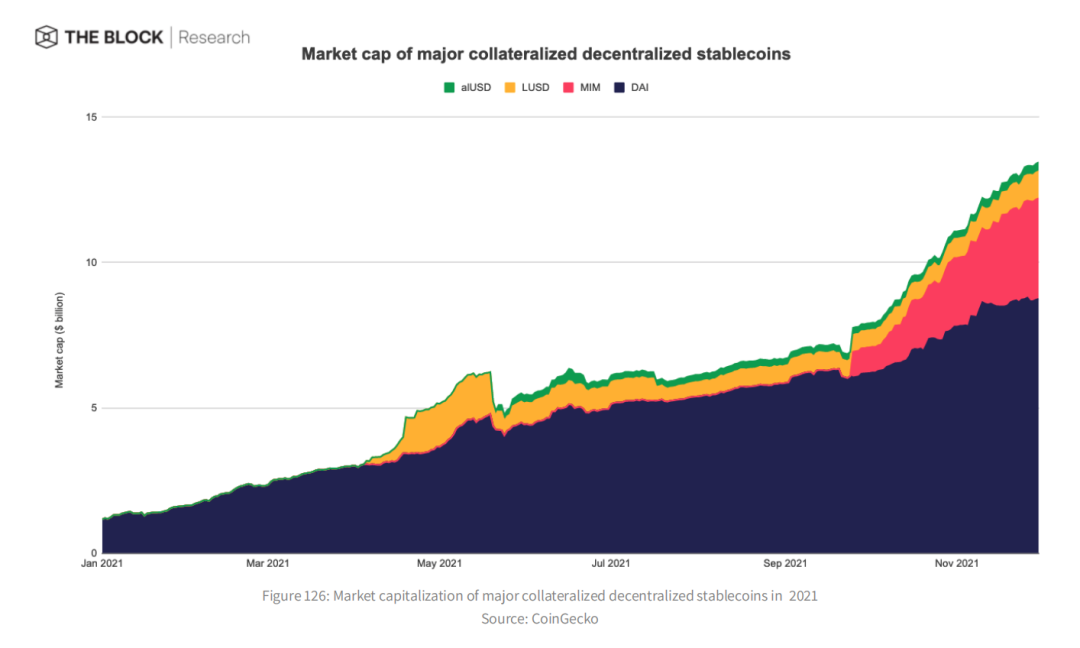

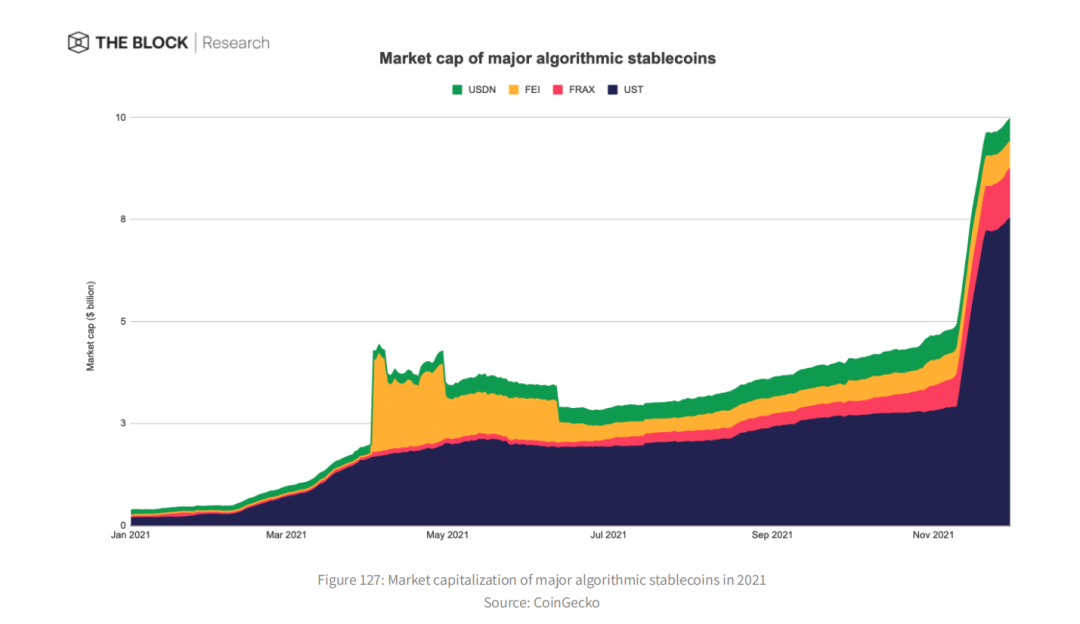

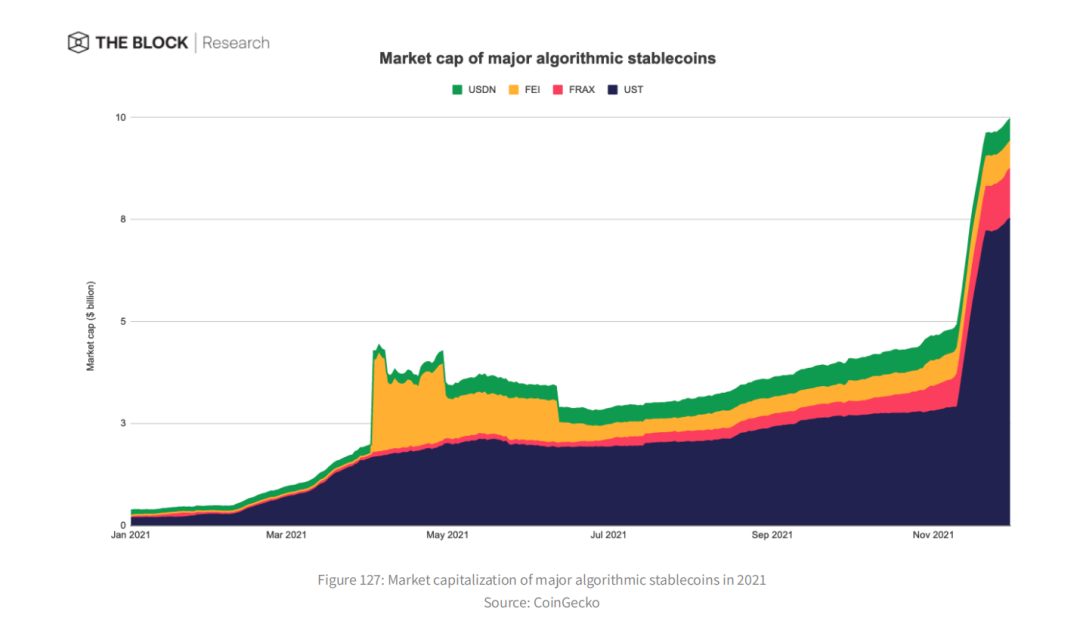

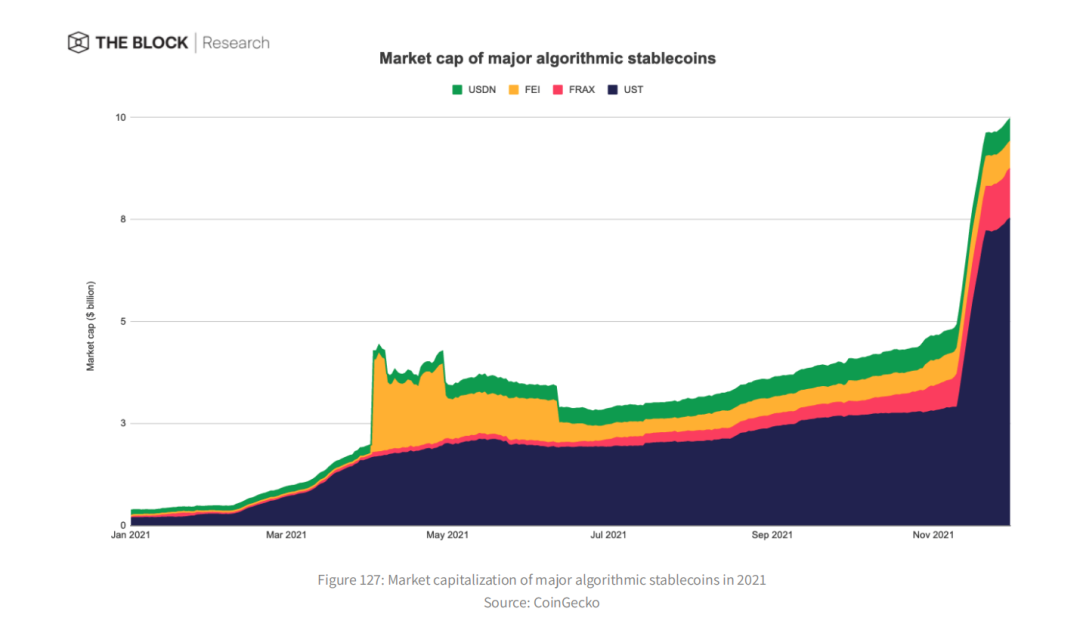

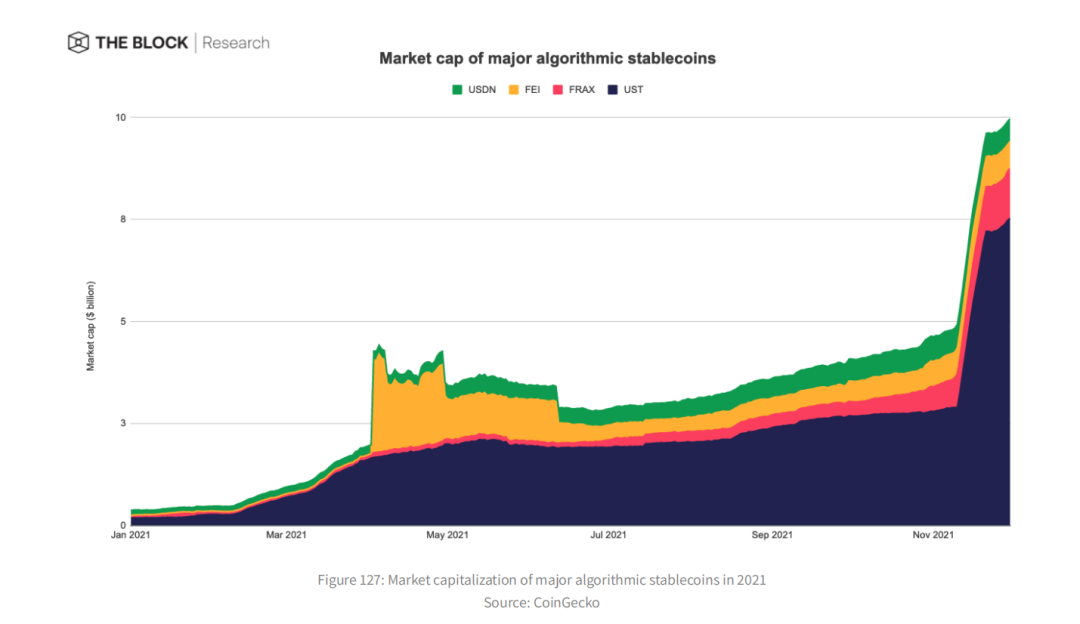

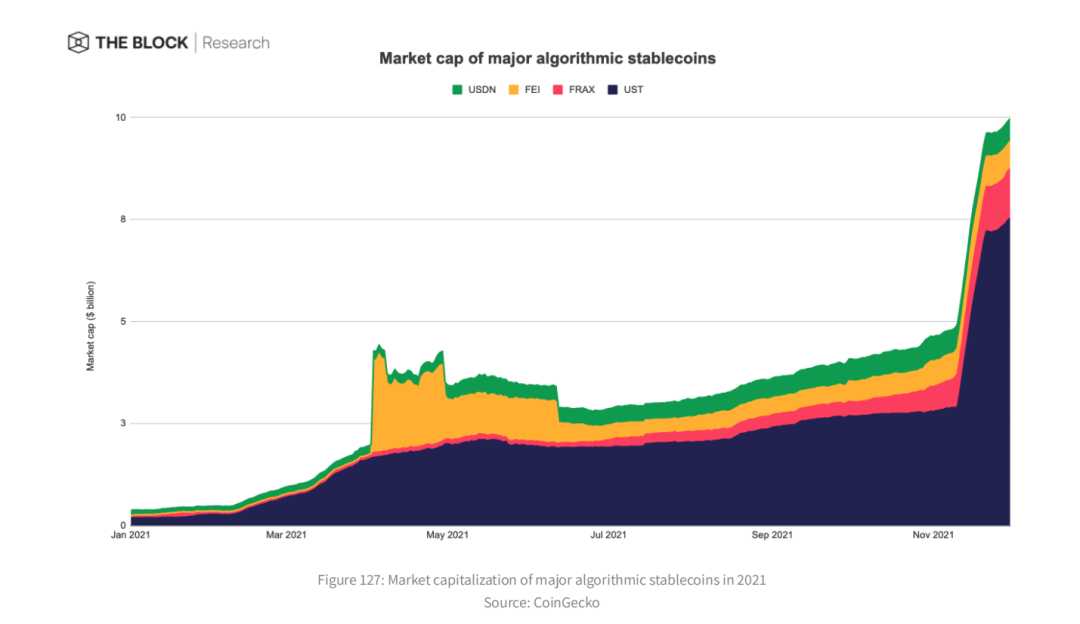

与其他 DeFi 行业类似,去中心化稳定币的前景变得更加多样化。目前有 4 种去中心化的稳定币,市值超过 3 亿美元。Abracadabra 的 MIM 是一种稳定币,主要由产生收益的头寸支持,是迄今为止第二大分散抵押稳定币,市值为 35 亿美元。MIM 借款人从其抵押资产中赚取收益,这提高了资本效率。 多年来,大家都知道「稳定币三难困境」是出了名的难以解决。三难困境指的是稳定币在拥有分权、资本效率和价格稳定这三种属性时的困境。为了解决上述三难困境,我们对算法稳定币进行了大量的实验,成功与否参半。 在 2021 年初,我们看到了空集美元 (Empty Set Dollar) 等无担保算法稳定币的崩溃,原因是它们在低于预期的钉住汇率时缺乏无风险套利机会。然而,其他依赖部分准备金或内生抵押品的算法稳定币开始蓬勃发展,其中 4 种的市值超过 3 亿美元。 基于 Terra 的 UST 是最大的算法稳定币,市值为 76 亿美元,由内生抵押品 LUNA 作为发行税股份支持,其中 LUNA 是 Terra 区块链的原生资产。价值 1 美元的发行税股票可以燃烧产生 1 个 UST,反之亦然。UST 从 Terra DeFi 生态系统的爆炸式增长中受益匪浅,因为 UST 被大量用于锚协议 (一种贷款平台) 和镜像协议 (一种合成资产发行平台)。

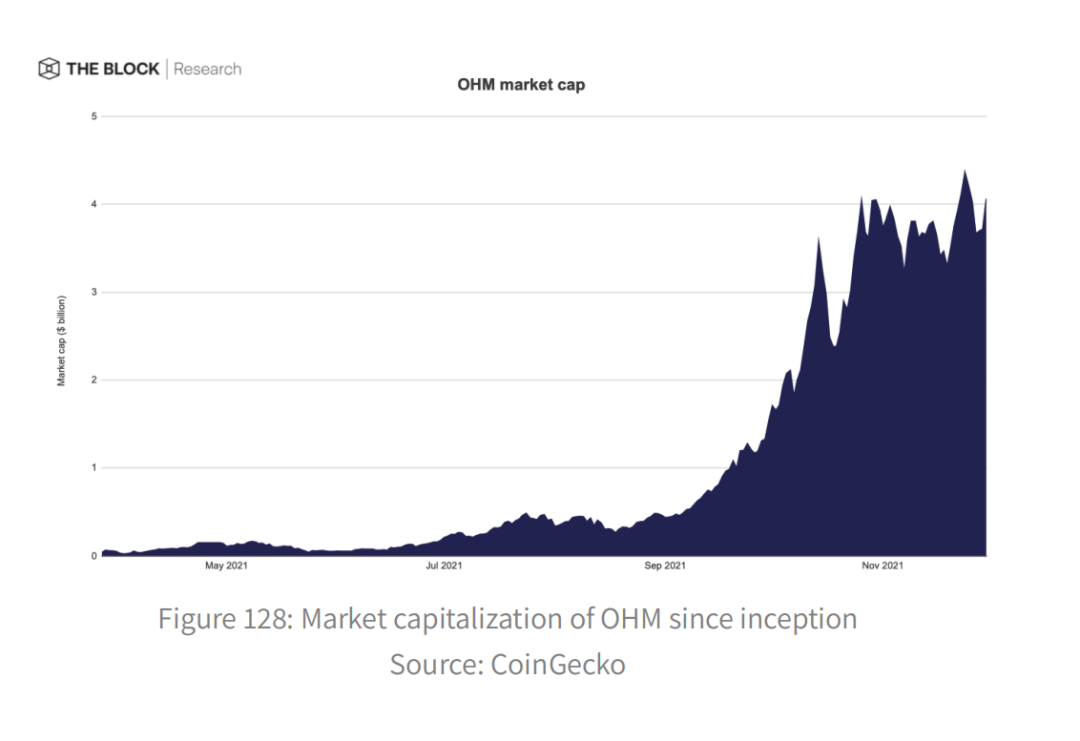

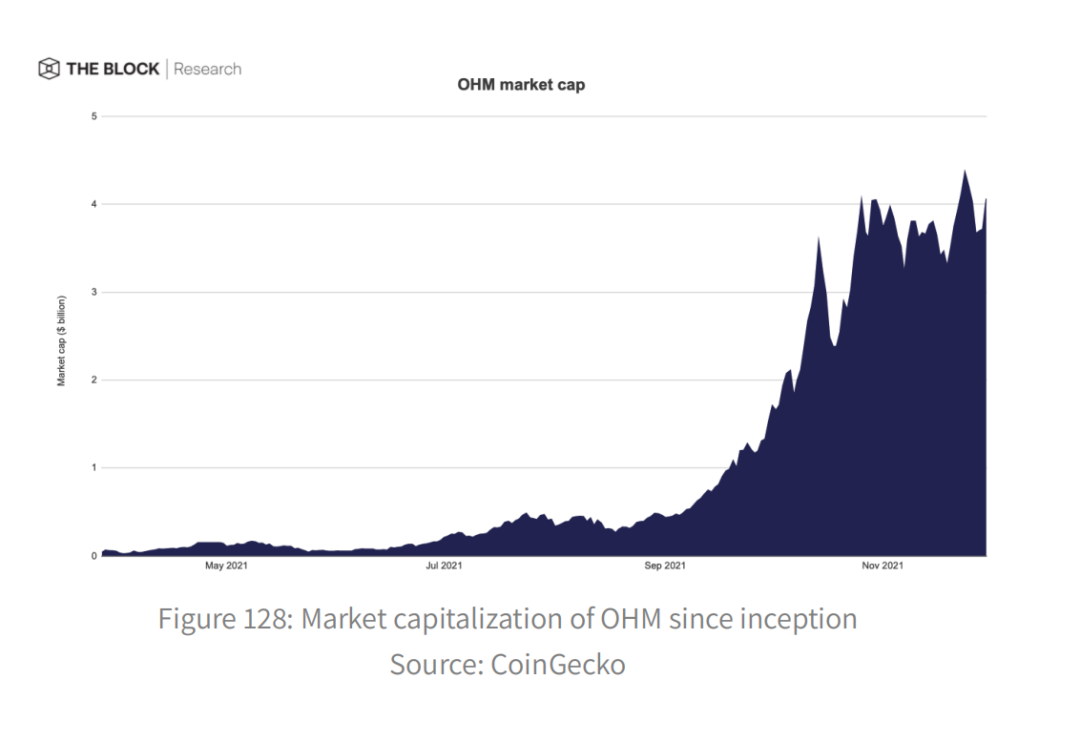

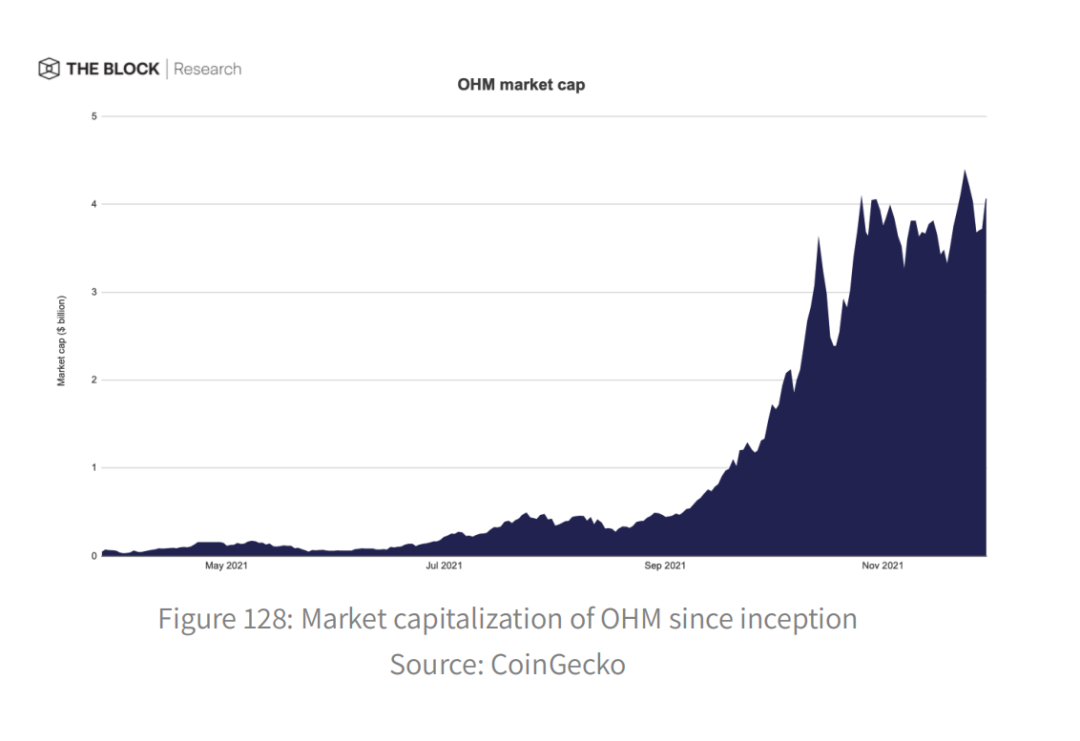

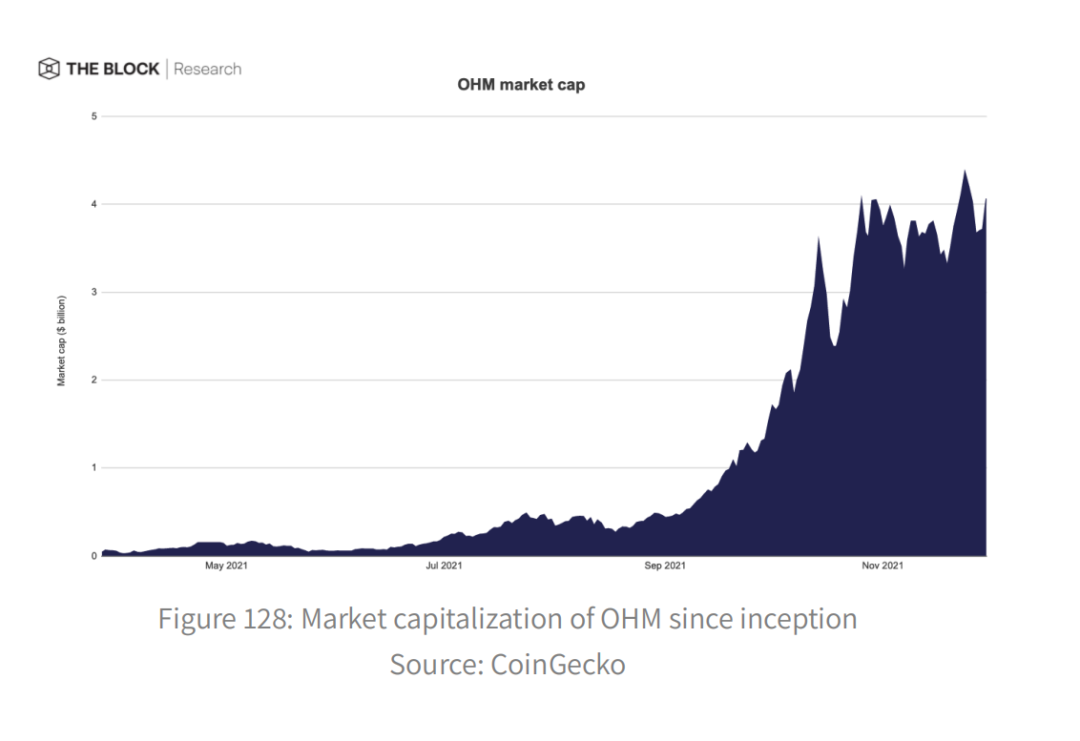

根据算法设计,算法稳定币可能会暂时失去钉住。今年 5 月,当发行税通证 LUNA 的价格暴跌时,科大的股价比盯住美元的汇率低了 3.8%。几天后,钉住美元的汇率又恢复了。 波动性的令牌 通常被称为「波动稳定币」,算法低波动型通证是今年赢得市场关注的新兴资产类别。它们的目标是成为去中心化的储备货币,比大多数加密资产的波动性更小,更不容易受到不可预见的货币政策或经济形势造成的美元购买力的长期变化的影响。 这些通证拥有反馈机制,在需求波动时通过调节通证供应来抑制波动。奥林巴斯 DAO 的 OHM 于 2021 年 3 月推出,是最大的低波动性通证,市值为 41 亿美元。

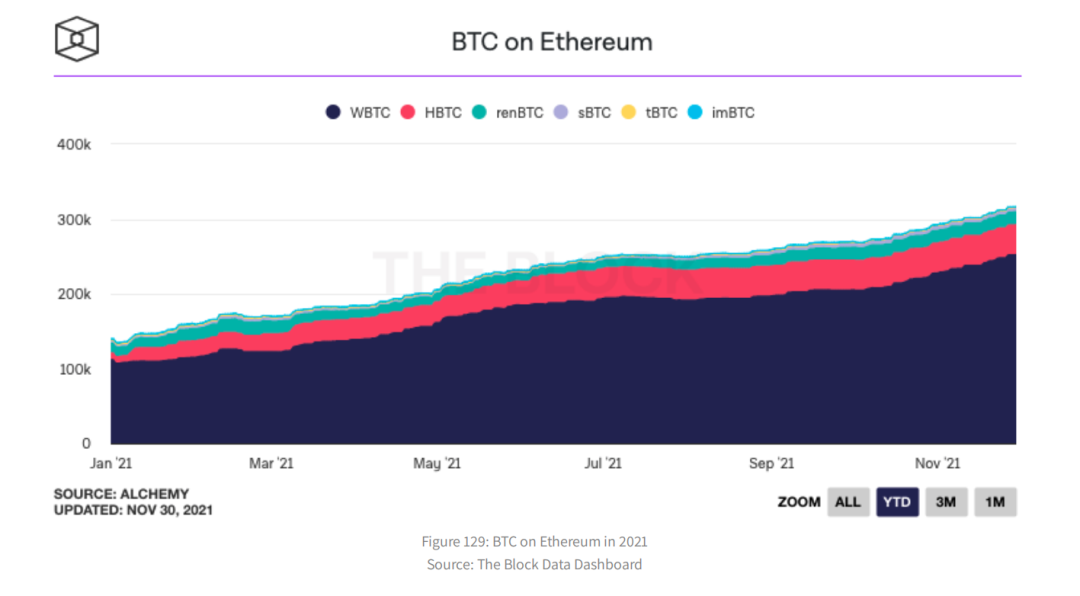

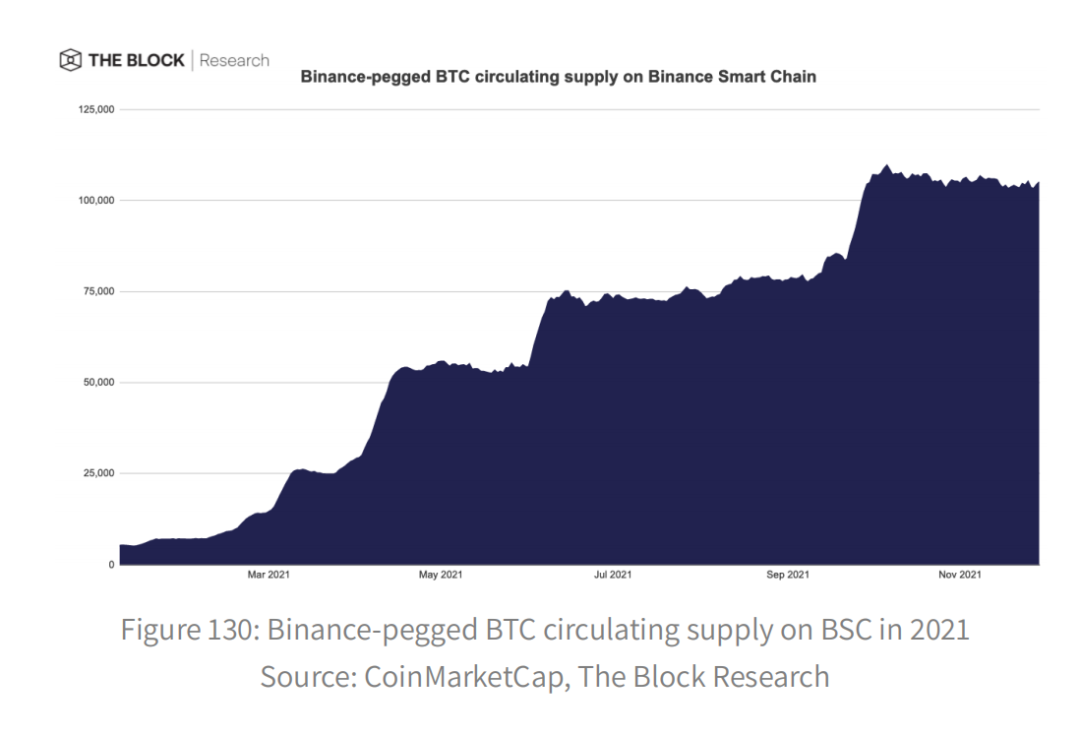

OHM 通证有抵押品支持,但交易溢价。这是因为产生了人为的需求,激励投机者入股欧姆,以赚取更多的欧姆通证。DAO 通过以低于市场的价格出售欧姆获得更多抵押品,允许协议发行更多由额外抵押品支持的欧姆通证。这创造了一个由投机需求驱动的循环经济。这些通证能否在纯粹的投机之外产生需求还有待观察。 比特币在挑战 在某种程度上,比特币是第一个允许持有者存储和转移金融价值的 DeFi 应用程序。尽管比特币网络上缺乏准图灵完备的虚拟机,但 BTC 在其他区块链上的 DeFi 应用中得到了大量利用。考虑到比特币在加密货币市场的主导地位为 39.1%,这并不令人惊讶。 以太坊包裹的比特币数量稳步上升,从 14 万上升到今年的 316.60 万,相当于整个比特币供应量的 1.7%。集中式托管人在将比特币的价值移植到 DeFi 中发挥着关键作用,这可能是由于资本效率和用户友好性。包装比特币 (Wrapped Bitcoin, WBTC) 是最受欢迎的包装比特币版本,在以太坊上占据了 80.0% 的市场份额,其次是 Huobi BTC (HBTC),其市场份额为 12.6%,在 2021 年 1 月超过 renBTC。WBTC 的前三名持有者都是借贷协议,分别是 Maker(20.8%)、Compound(13.1%) 和 Aave(10.1%)。 在 BSC 上,与货币挂钩的 BTC (BTCB) 的循环供应量在同一时期从 5.3 万飙升至 10.5 万,这意味着 BSC DeFi 生态系统的健康增长。前两名持股者分别是 Tranchess,持有 19.8%,这是一种专注于 btc 的结构化产品;Venus 为 11.0%,是 TVL 在平衡计分卡上最大的借贷协议。

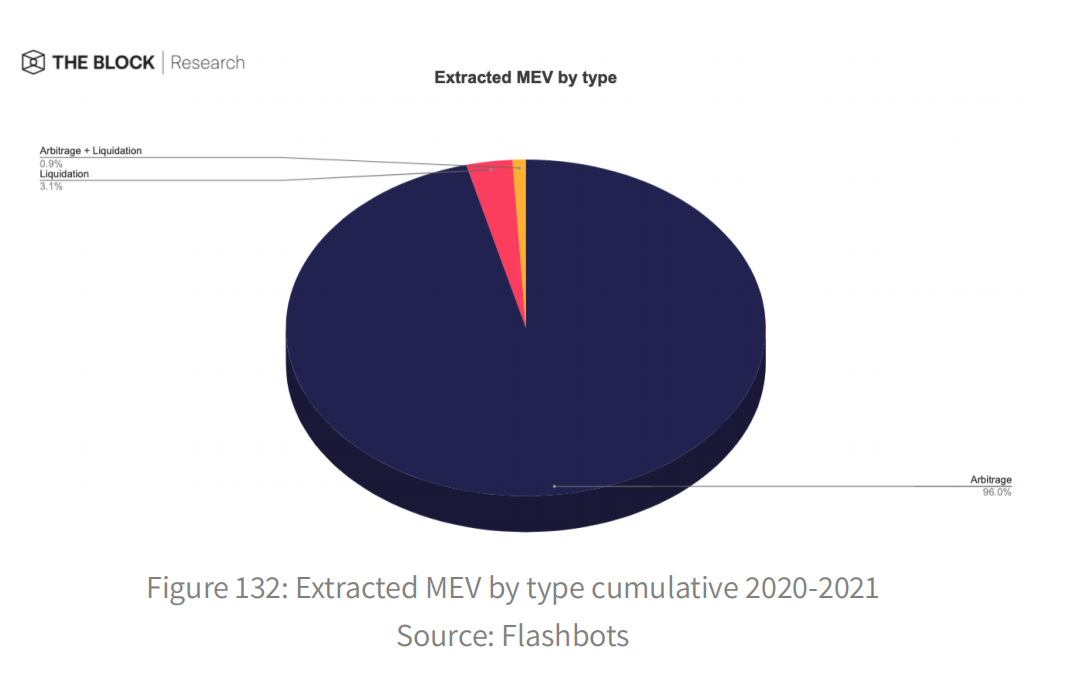

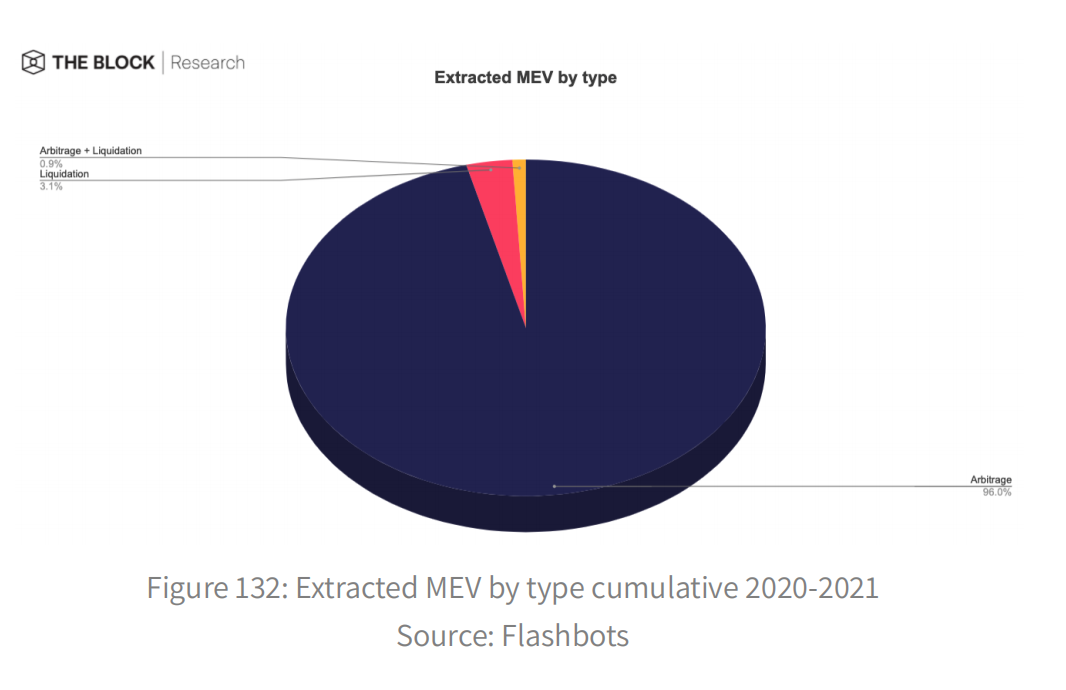

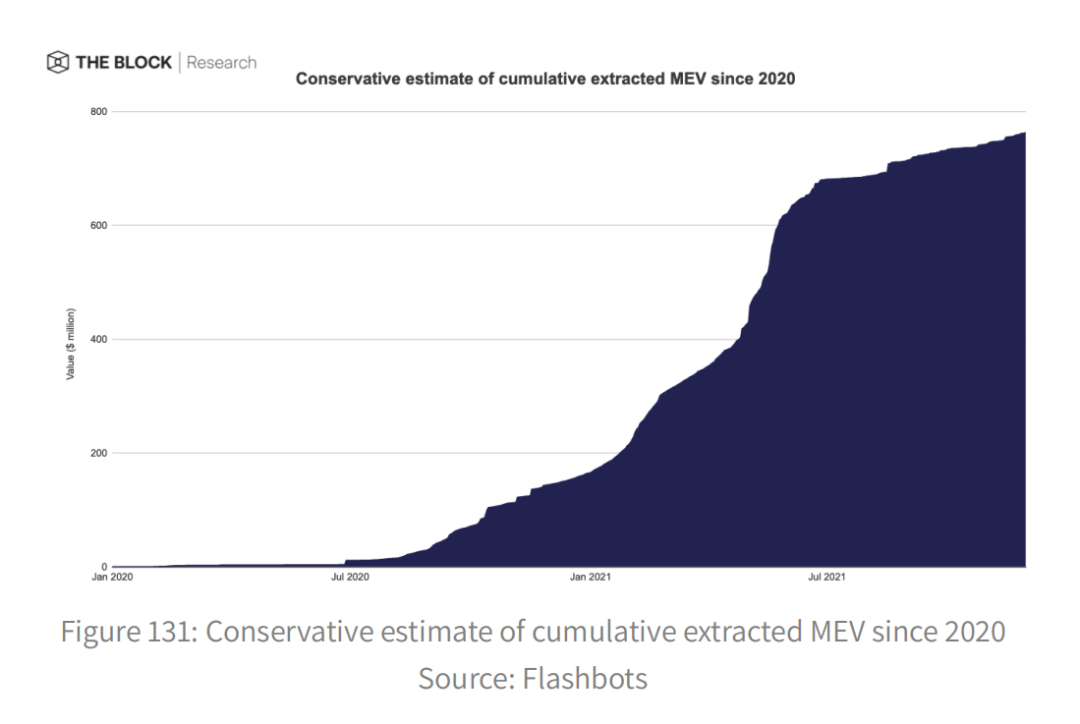

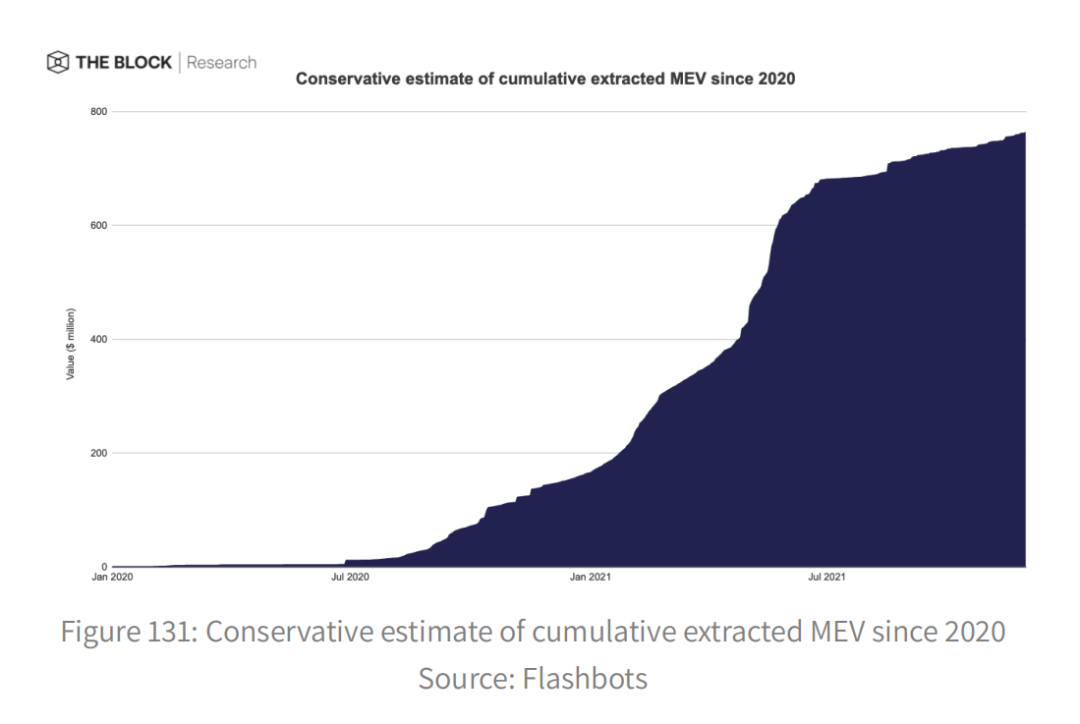

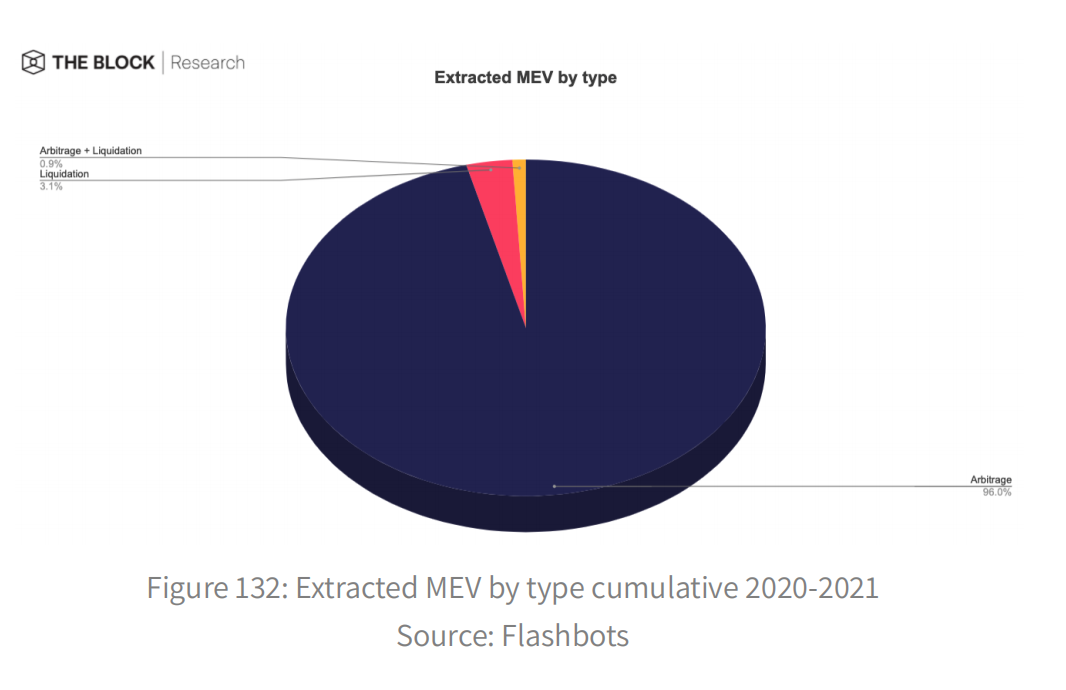

服务商的价值 服务商可提取价值 (MEV) 是指通过利用或有时滥用服务商或验证者在区块链上 (重新) 命令或审查交易的能力而获得的利润。保守估计,两年期间累计提取的 MEV 超过 7.628 亿美元,其中 78.4% 是在 2021 年提取的。

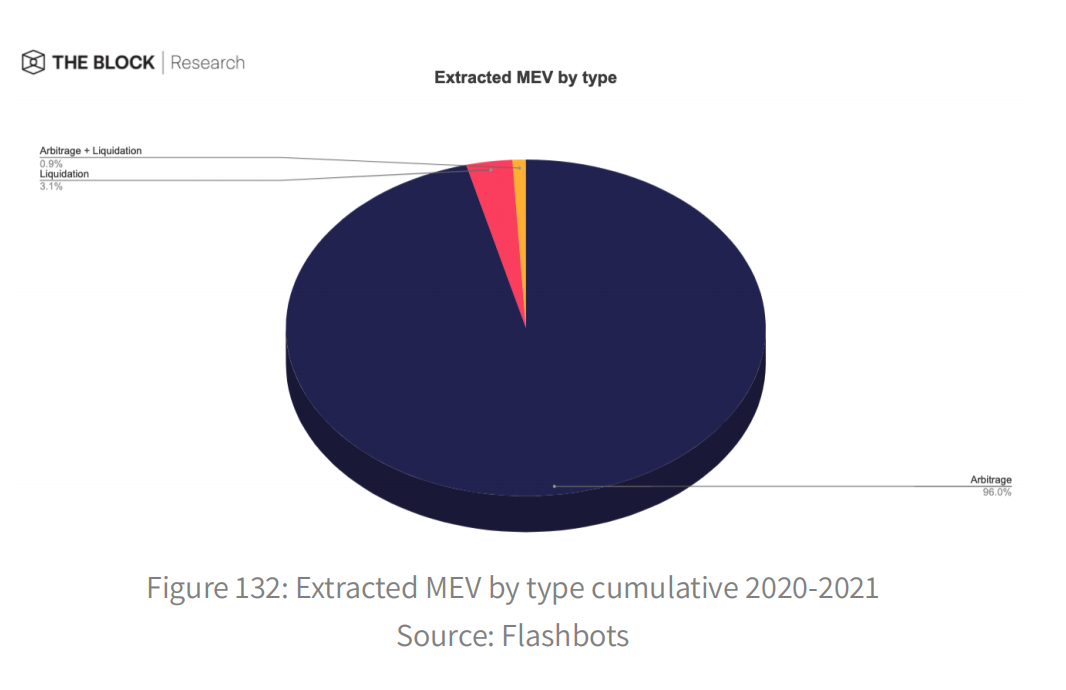

提取的 96% 的 MEV 与套利有关,因为在交易所的流动性池中,套利机会无处不在。其余的则与清算有关,或者两者都有,因为这类机会主要发生在价格大幅下跌或卖空挤压的时期。平均而言,88% 的利润流入了发起交易的套利者手中,而服务商通过天然气费和交易发送者的「小费」将其余利润收入了口袋。

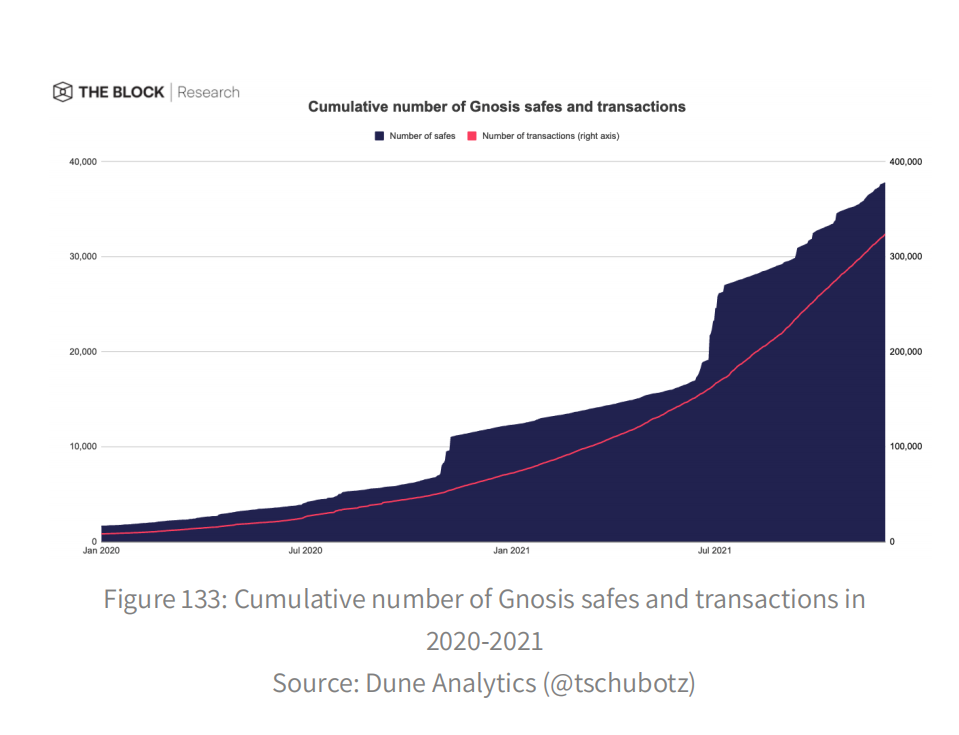

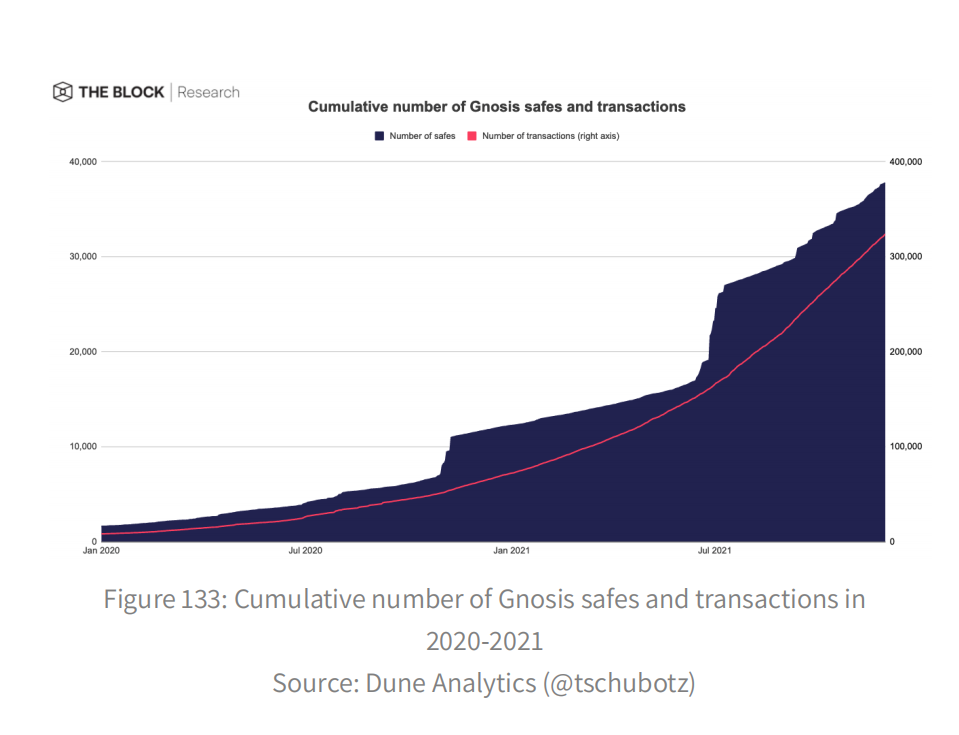

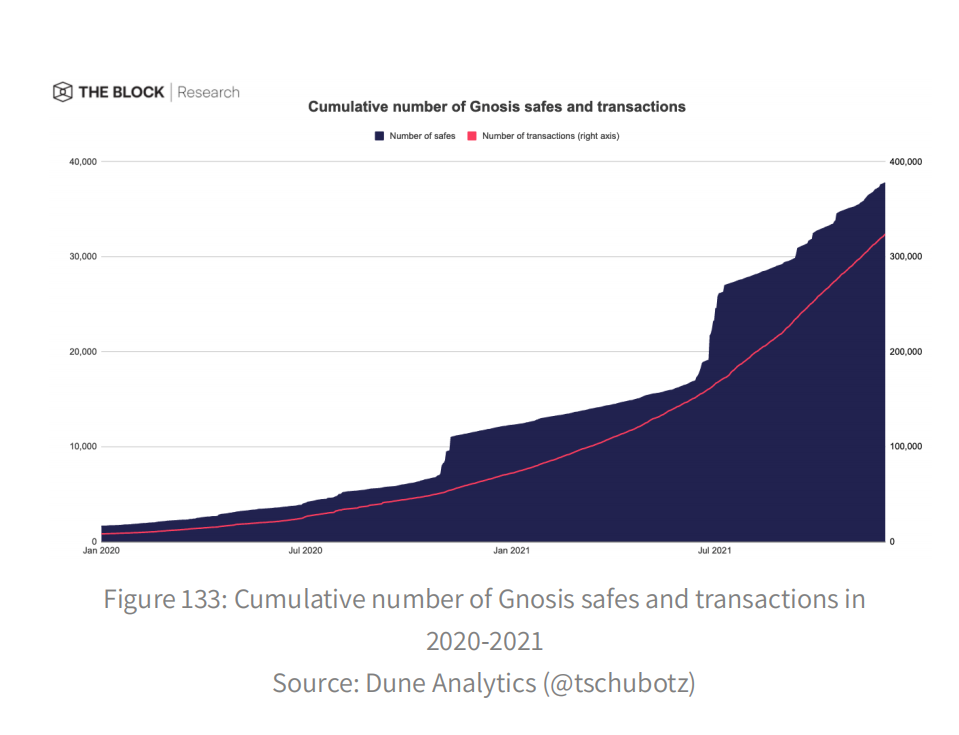

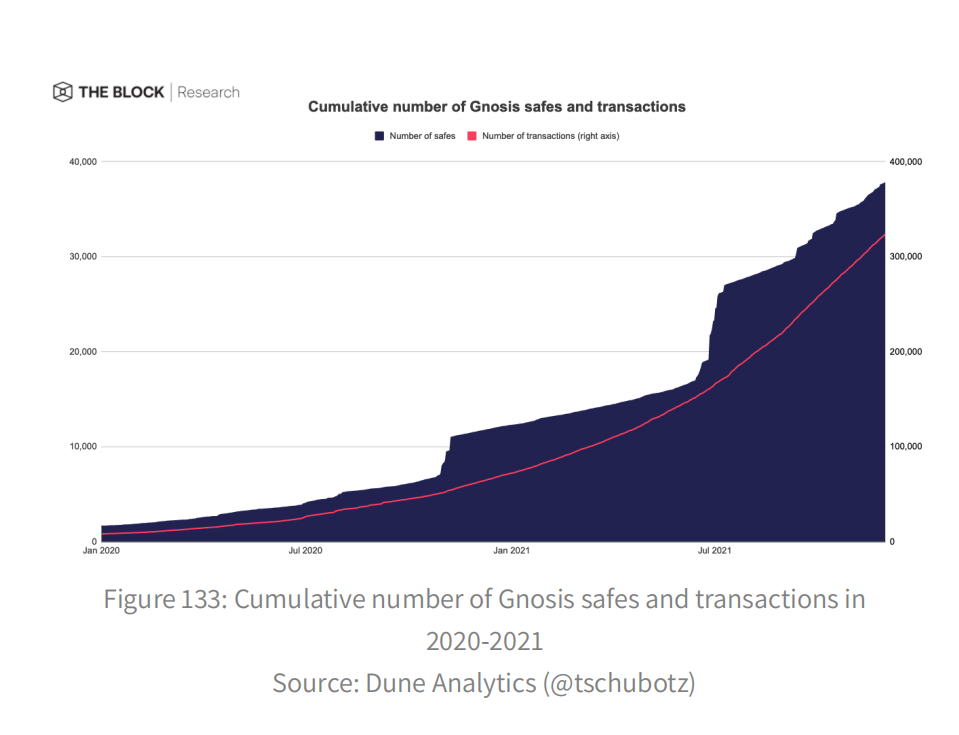

Eden Network、Flashbots 和 keperdao 等工具可以保护事务发送方不受掠夺性 MEV bots 的侵害,它们通过跑在前面或跑在后面提取 MEV。通过这些工具提交的交易将被转发给协作和经济上有关联的服务商,但不会广播给公共 mem 池。 智能钱包 以太坊上有两种完全不同的账户类型:由私钥控制的外部拥有的账户和由代码指定的合约。合约允许创建提供更大灵活性的「智能钱包」。其中一个值得注意的用例是 multisig 钱包,它已经被用来保护尚未实现完全去中心化的初始 DeFi 协议。它可以减少单点故障,因为需要多个签名来签署事务。2017 年推出的 Gnosis Safe 已经成为 multisig 钱包事实上的标准。它的使用率呈指数级增长,创建了 37.8 万个 Gnosis 保险柜,来自这些保险柜的交易达到了 32.39 万个。

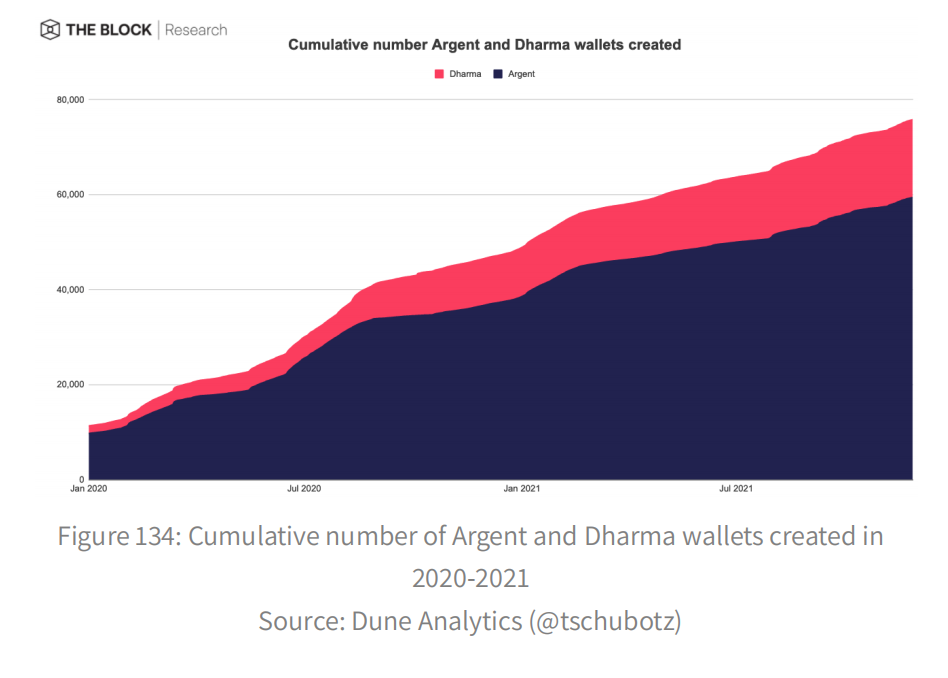

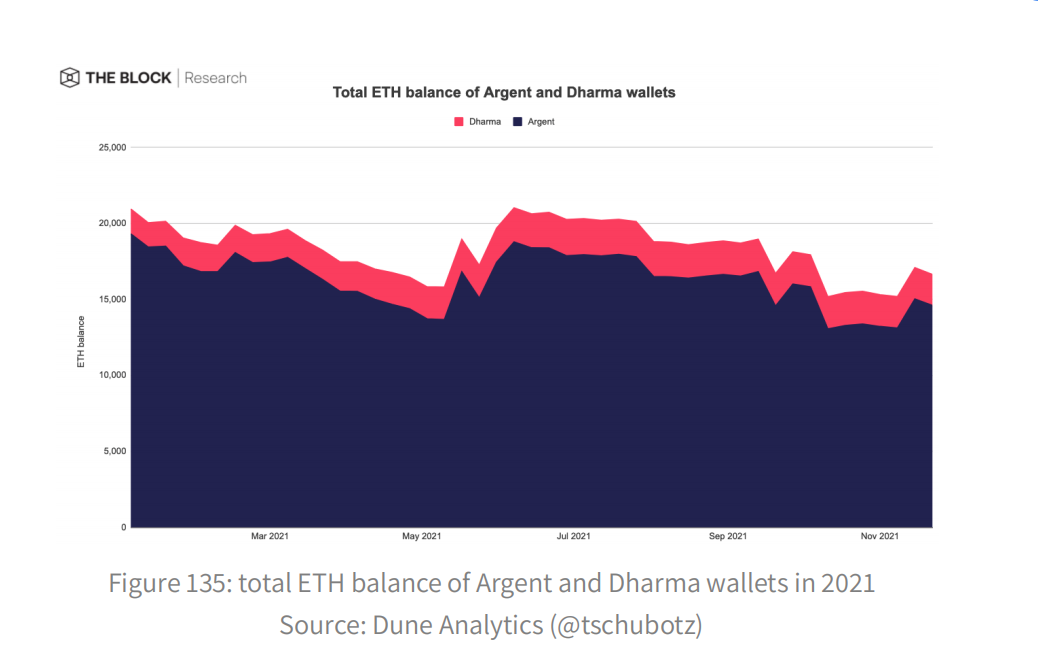

智能钱包还可以为钱包管理带来用户友好的功能。例如,Argent 和 Dharma 允许用户选择的「守护者」恢复或限制对其智能钱包的访问。银钱包和法钱包的累计数量缓慢增长,分别从 38.4 万和 104,000,到 2021 年分别达到 59.4 万和 164,000。然而,自 1 月份以来,这些钱包中的 ETH 余额累计下降了 20.6%。

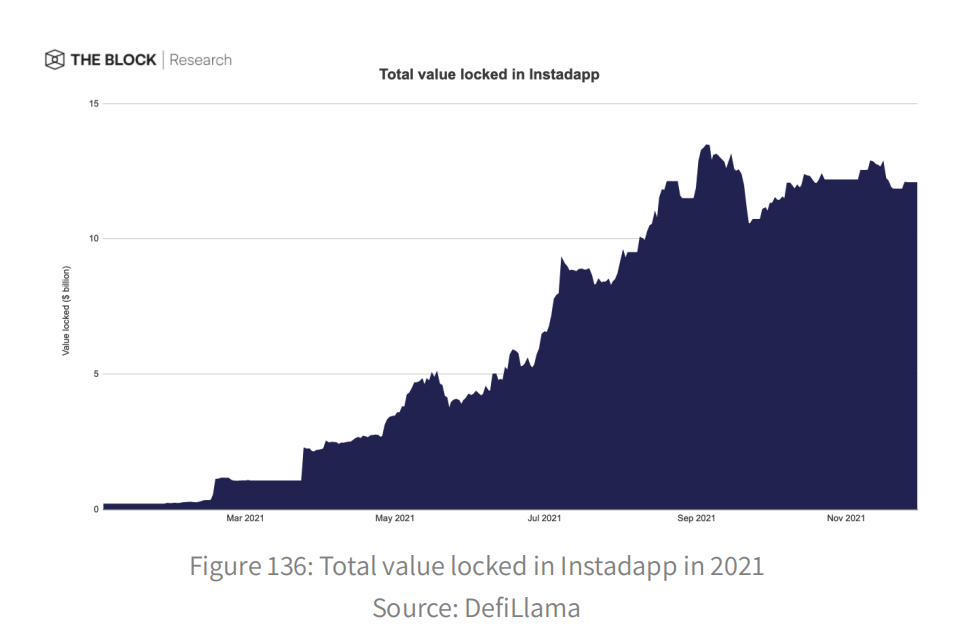

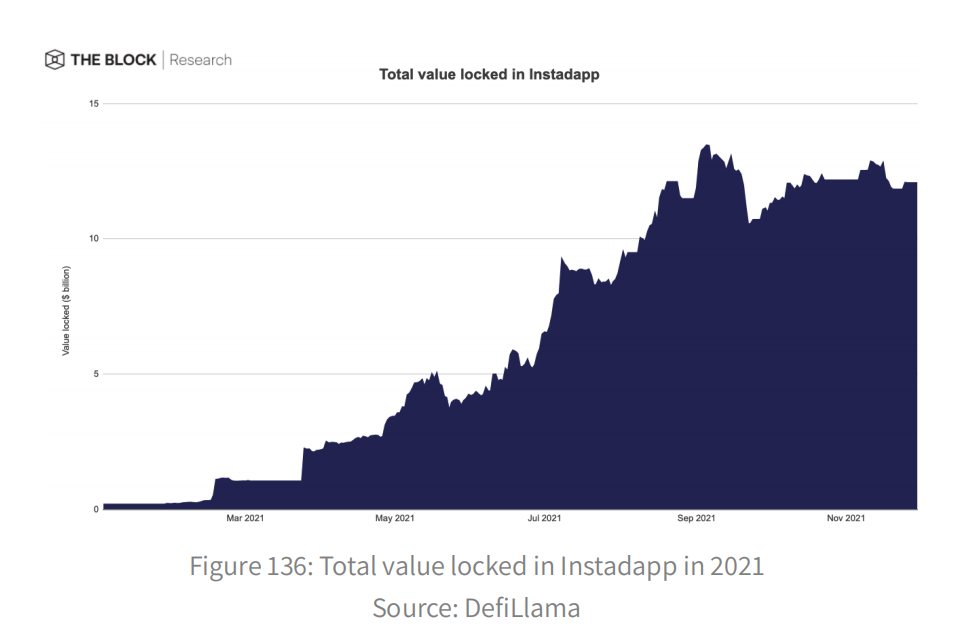

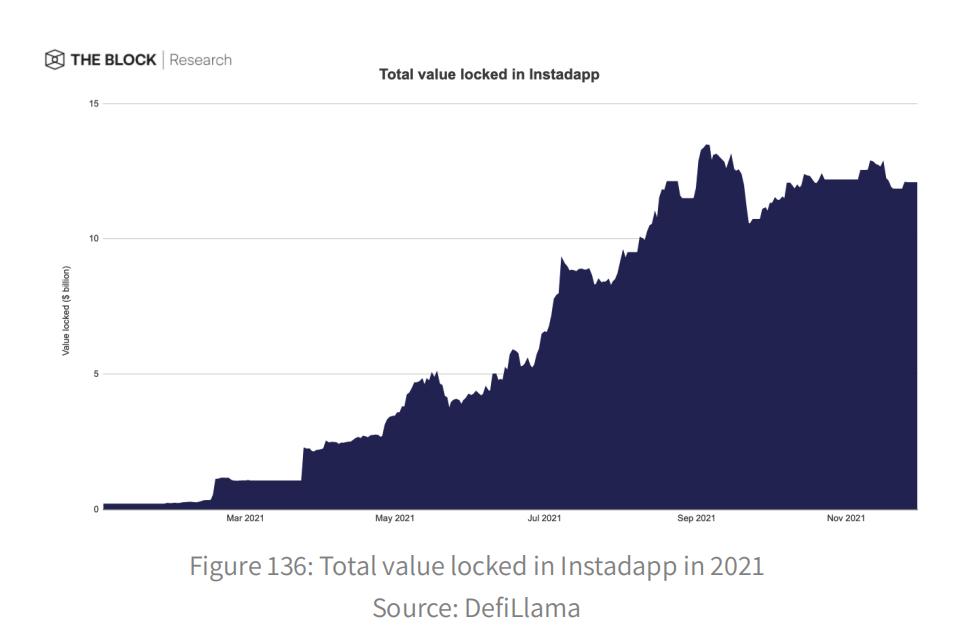

对于高级个人,像 Instadapp 和 DeFi Saver 这样的智能钱包通过定制自动化 (如贷款再融资),为管理主要协议上的 DeFi 头寸提供了一站式服务。Instadapp 的 TVL 今年暴涨,达到 121 亿美元,这在一定程度上是由 LM 推动的。

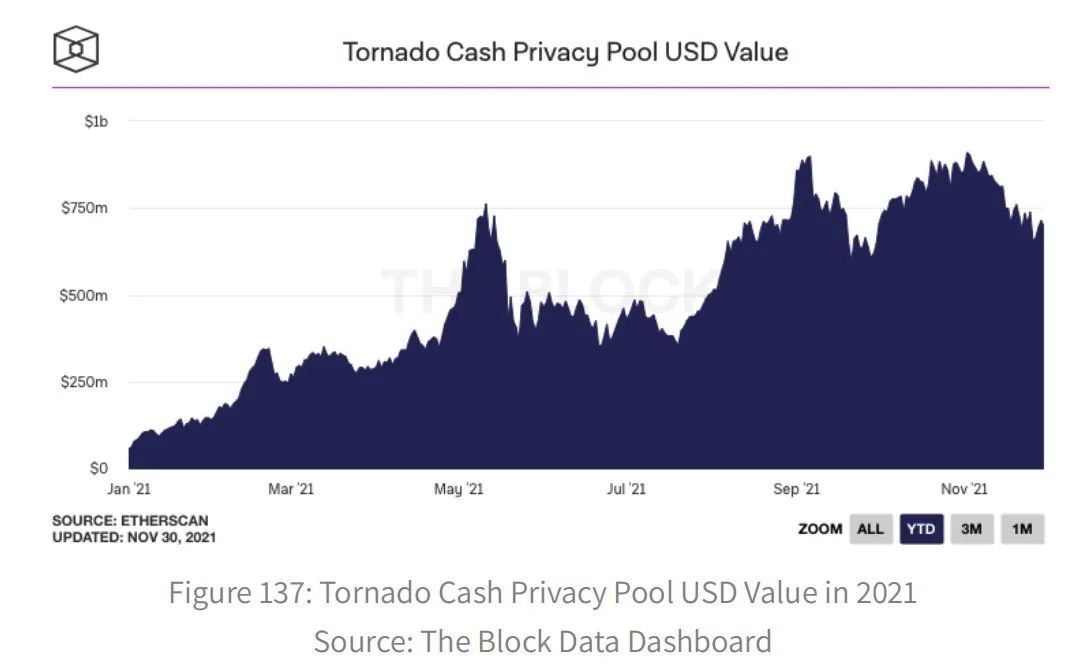

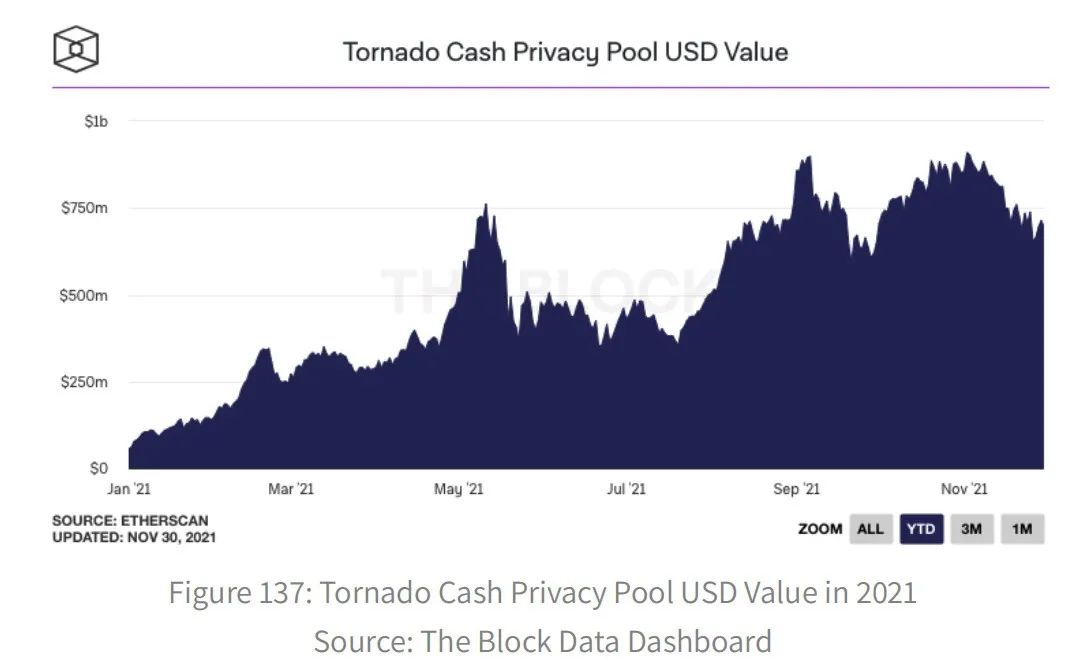

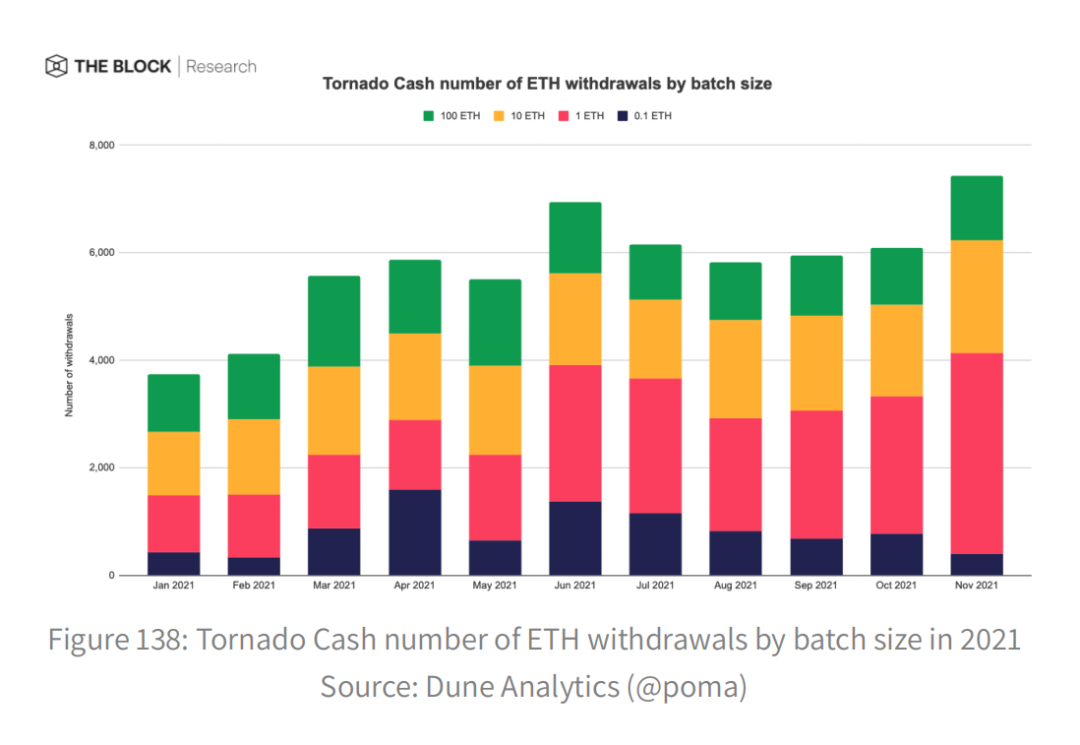

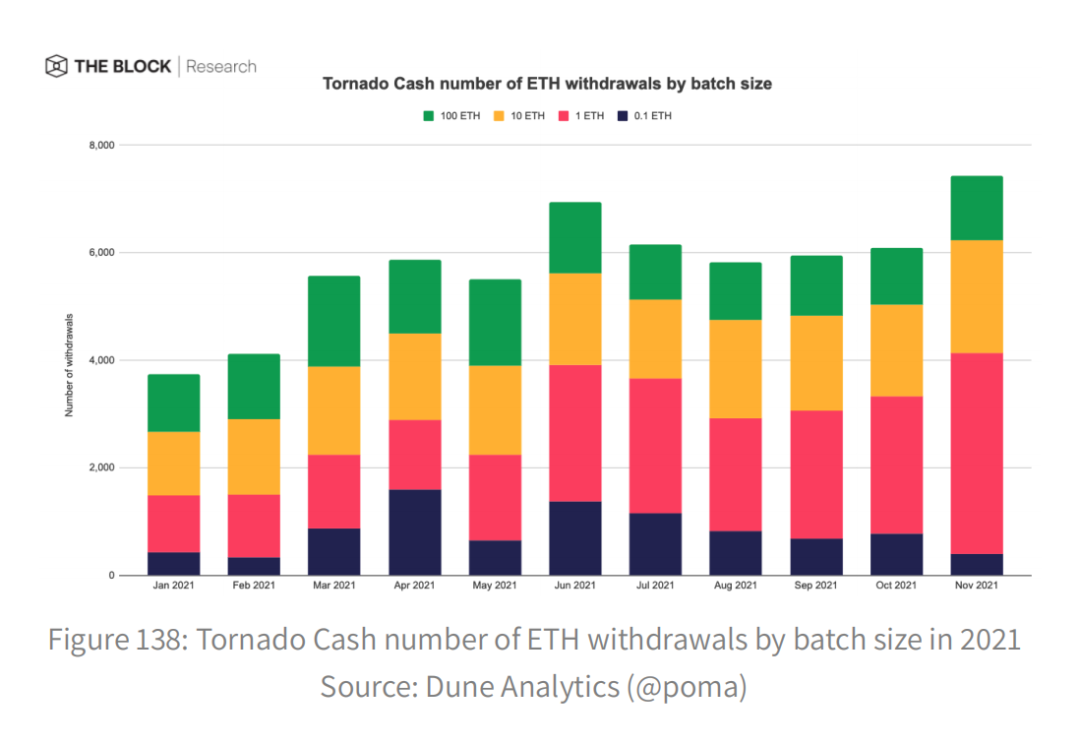

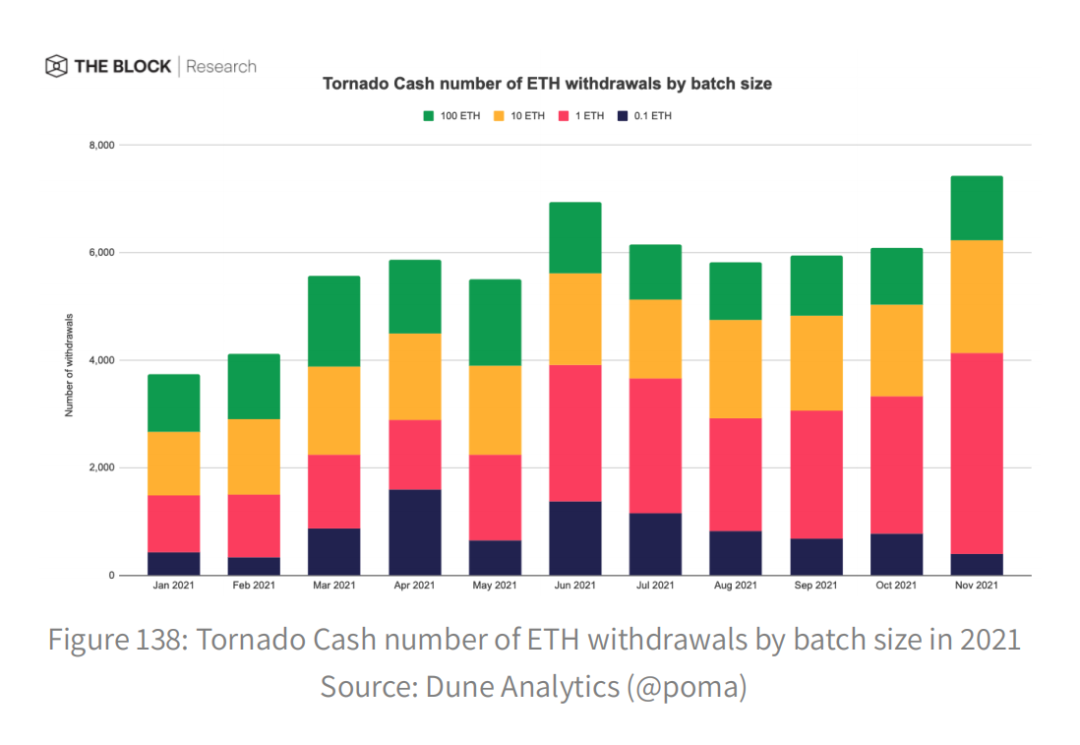

Privacy Tornado Cash 仍然是以太坊上的隐私混合器。它的 TVL 从 5,510 万美元增长到 2021 年的 6.959 亿美元,今年每周平均处理 8,740 万美元的存款和 8,640 万美元的取款。

今年通过 Tornado Cash 进行的 ETH 交易中,35.3% 的交易量为 1eth,而 0.1 ETH 的交易量在高 gas 环境下越来越不受欢迎。

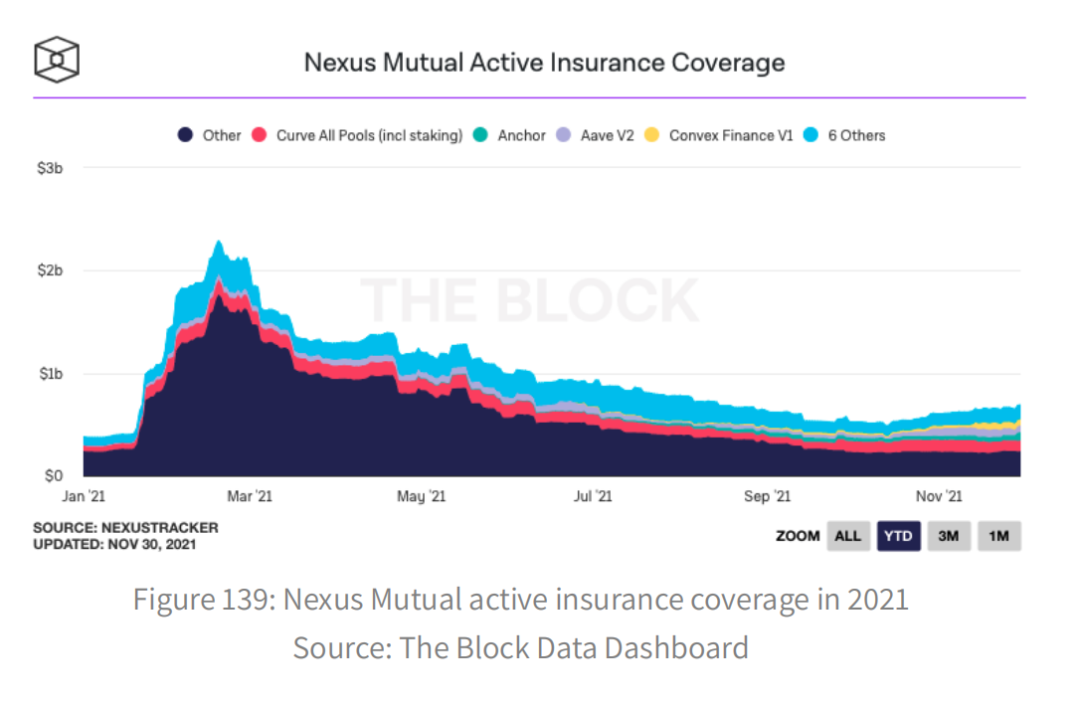

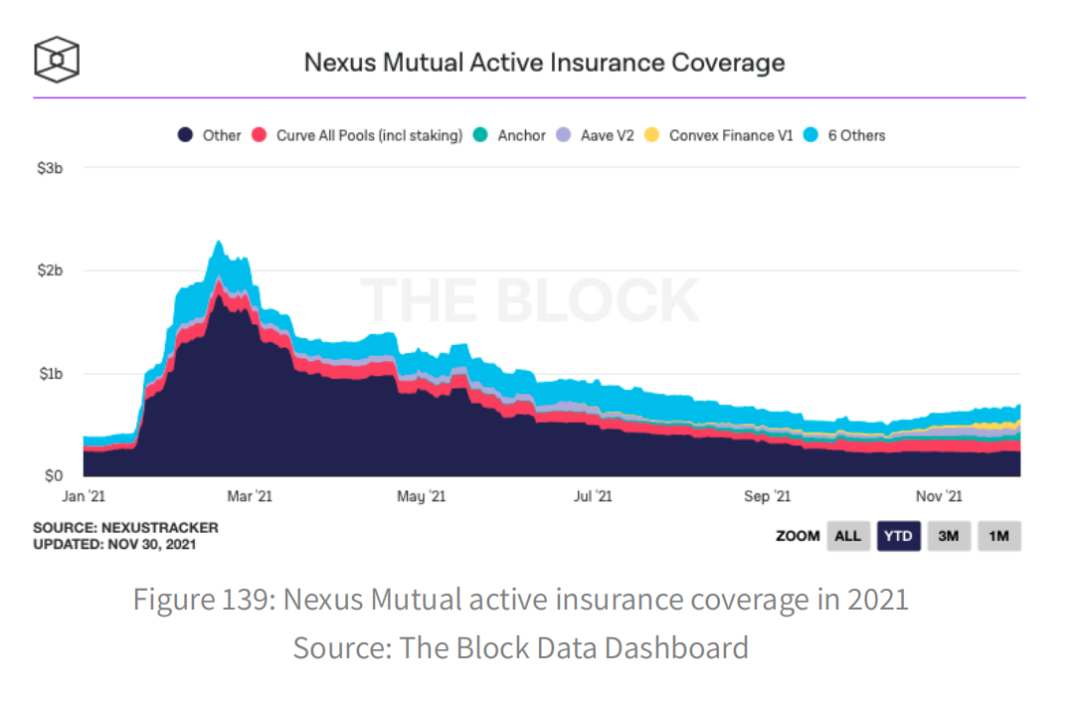

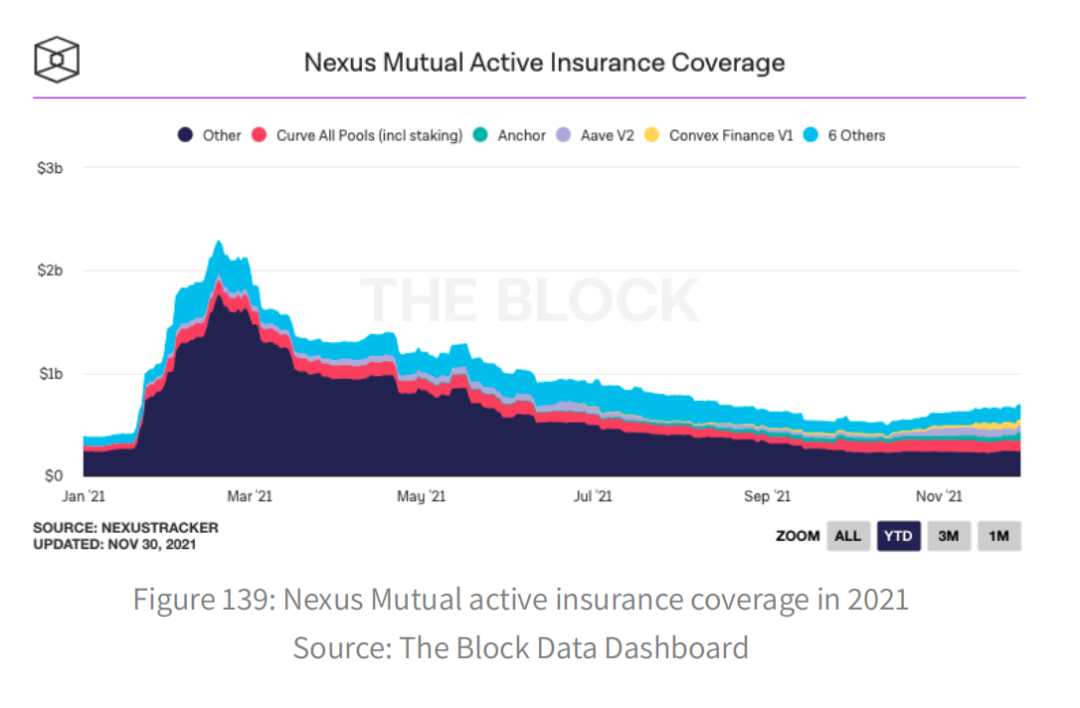

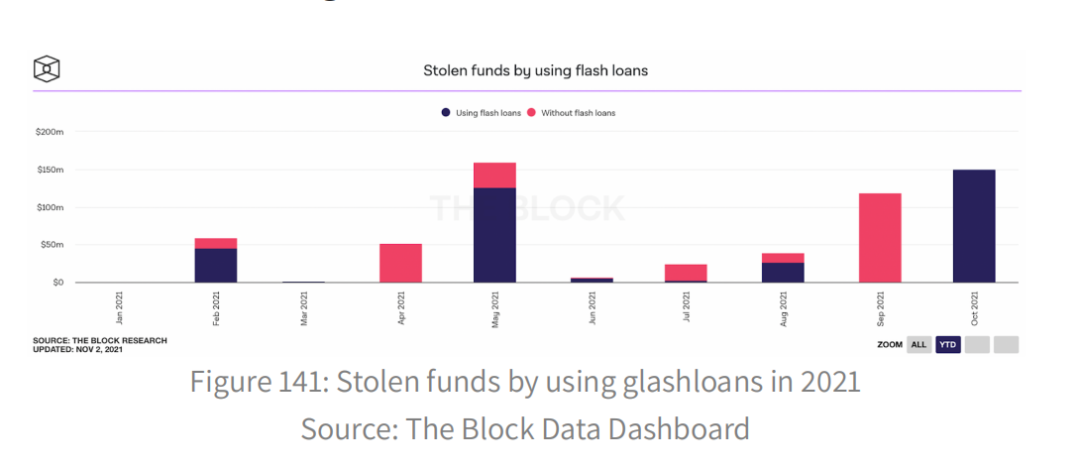

尽管大多数 DeFi 行业在 2021 年蓬勃发展,但 DeFi 保险可能是为数不多的减少的类别之一。领先的保险解决方案 Nexus Mutual 的活跃保险金额在 2 月份达到 23 亿美元的峰值,随后下降至 6.882 亿美元,下降了 70.0%。

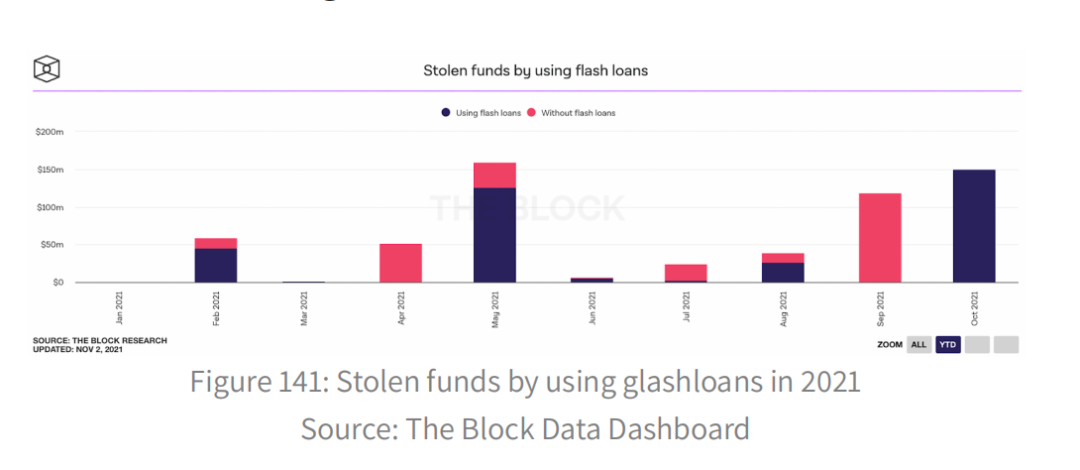

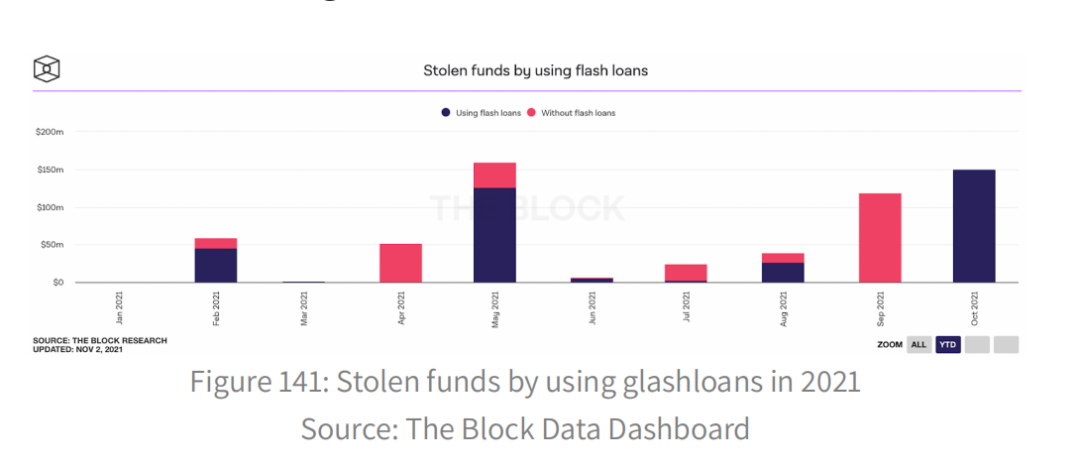

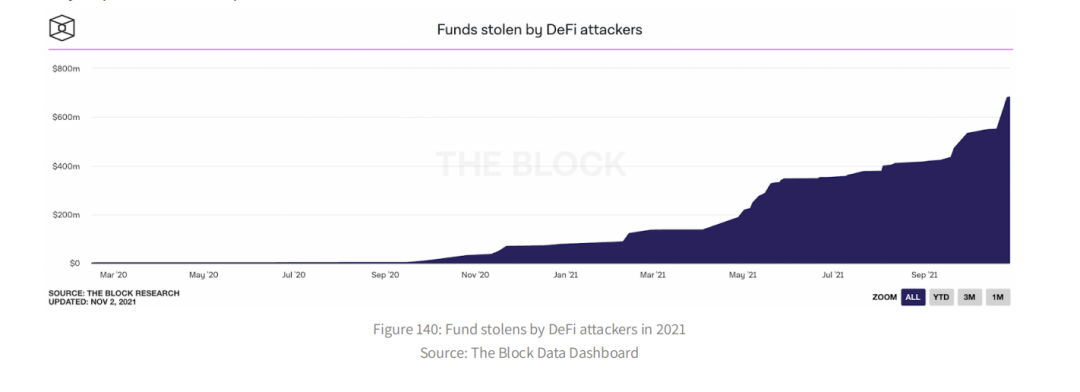

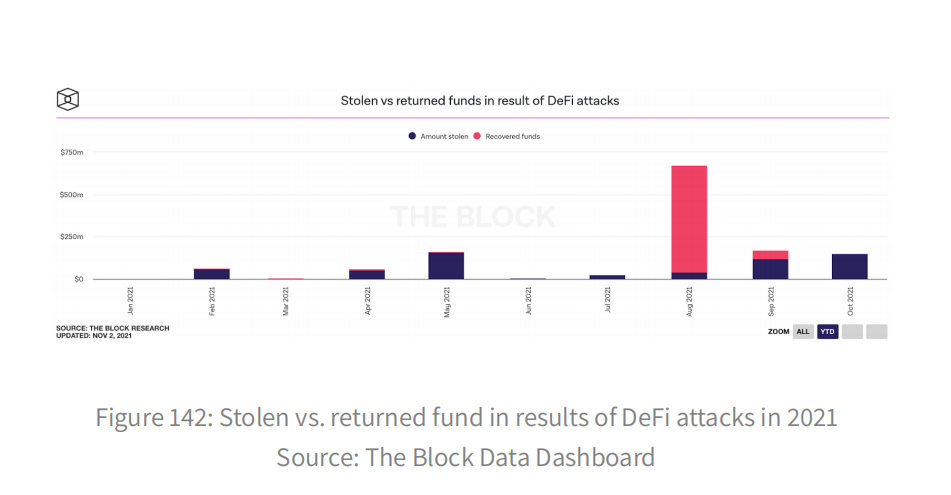

令牌服务 初始 DEX 发行 (IDO) 是指通过 DEXs 发行的通证,它是最受欢迎的通证发行方法之一。然而,通过在 DEXs 上播种流动性池进行的 na?ve IDOs 吸引了领先的机器人,抢占了相当一部分通证,大幅推高了市场价格。之后,他们会将其出售以获取利润。由 Balancer 首创的流动性引导池 (LBP) 已经成为今年更有利的通证发行方式。 最初的上市价格将以较高的起价开始,以抑制领先竞争。价格将根据即时购买需求随时间进行算法调整。它类似于荷兰式拍卖,但对需求飙升的反应更强烈。另一方面,由 Hegic Protocol 推广的初始绑定曲线提供 (IBCO) 已成为大多数 solana 项目的首选令牌提供方法。投资者可以在出售期间存入和提取资金,之后他们可以按比例赎回通证。筹集的资金越多,隐含的通证估值就越高。与 LBP 不同,IBCO 为任何规模的所有参与者提供相同的结算价格。 一些项目避免使用 IDOs,并倾向于将通证分发给协议用户,这可能是由于对通证销售的监管担忧。一些投机者利用这种模式,试图与尚未使用多个钱包发行通证的协议进行交互,希望在未来获得可观的回报。这就是所谓的「空投农业」,各方开展这种活动是否合乎道德仍存在争议。 2021 年最大的 DeFi 漏洞概述 2020 年,DeFi 协议的普及导致了用户基础和项目 TVL 的增加。反过来,大型 TVL 不仅吸引了管理员的注意,也吸引了攻击者的注意,他们在 2020 年通过漏洞窃取了超过 7700 万美元。大部分的攻击发生在秋天,因为夏天的 DeFi。在这个事件中,许多 fork 以最小的更改启动,这就足够出现漏洞了。看来开发者必须吸取教训,对用户资金负责。然而,由于缺乏足够数量的安全专家,其他 evm 兼容链上的竞争较少,以及无法快速升级脆弱的智能合约,历史重演。 在本年度,被盗资金的数目增加了 8 倍,由于 50 次利用,数额达到 6.1 亿美元。第一个已知的涉及 bZx 的 DeFi 漏洞 (02/15/2020) 使用了一种临时贷款。关于这种原始生物是否对生态系统有害,目前仍有争论。无论如何,约 60%(3.55 亿美元) 的资金是通过闪贷被盗的。

另一个重要的一点是,攻击者可以将部分被盗资金返还给项目。这种情况通常发生在攻击者同意漏洞悬赏或他们的身份被知道的情况下。总体而言,2021 年被盗资金的 53%(7.04 亿美元) 被返还给了项目,其中大部分是由于保利网络的开发。

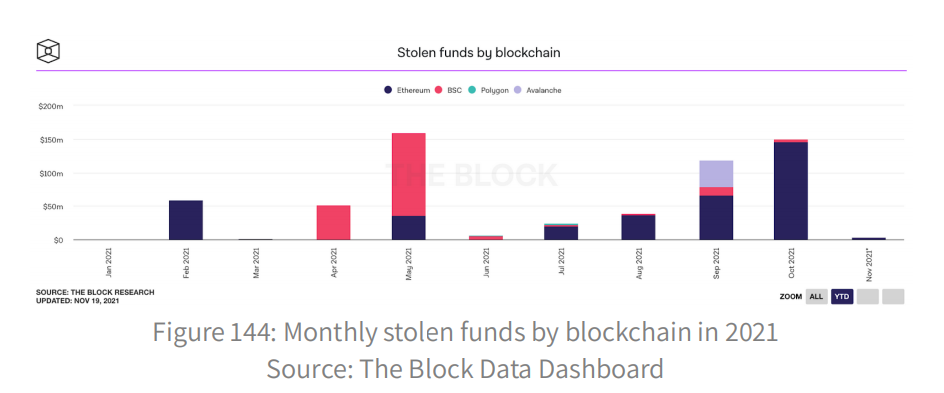

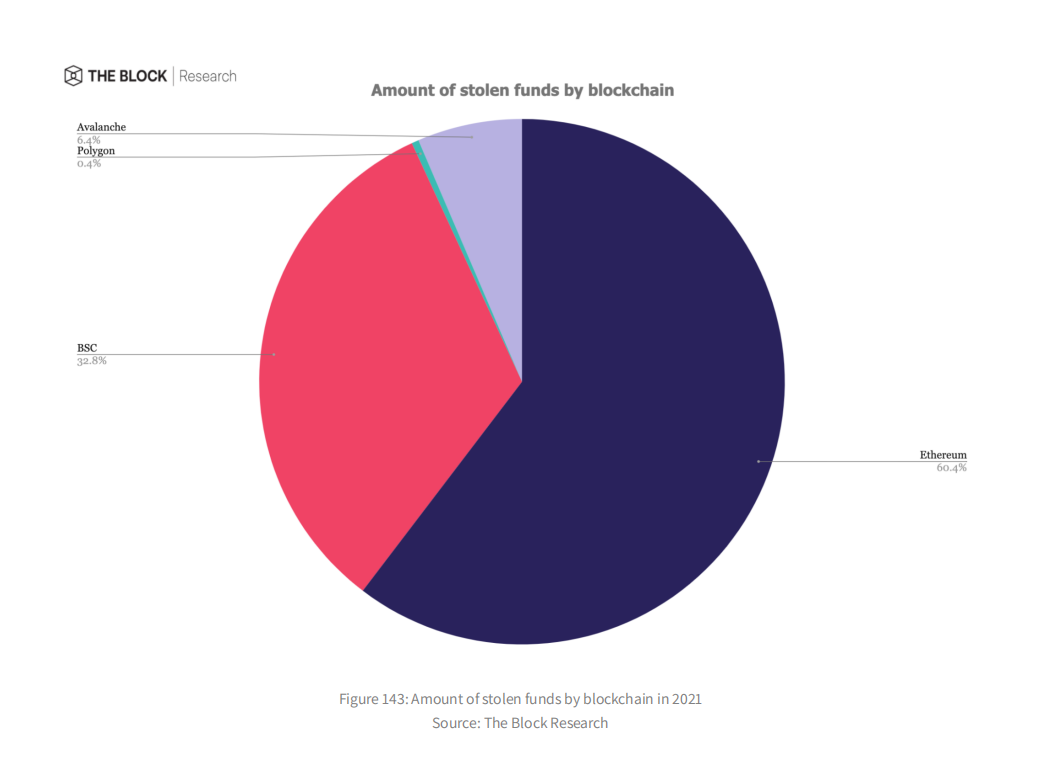

最新的见解证实了我们生活在一个多链的世界。虽然大多数漏洞仍然发生在以太坊上,但自 4 月以来,BSC、Polygon 和 Avalanche 上也一直存在漏洞。被盗资金中约有三分之一 (2 亿美元) 属于平衡计分卡项目,今年 5 月该项目遭受的损失最大。 你可以在 DeFi 部分的附录中找到 2021 年发生的所有重大黑客攻击的时间表。

DeFi 在 2022 年的竞争前景 预测市场是在区块链上实现的分散应用程序的第一个概念之一,比如 Augur。尽管起步较早,但与其他类别的 DeFi 协议相比,它未能产生有意义的量。Polymarket on Polygon 是 2021 年领先的预测市场,热门市场展示了重大全球事务 (如美国总统选举和 COVID-19) 和加密货币趋势 (如比特币价格、以太坊升级)。令人惊讶的是,体育赛事并不吸引人,因为赌徒更喜欢传统的地区性博彩公司,而不是为了获得更好的流动性。

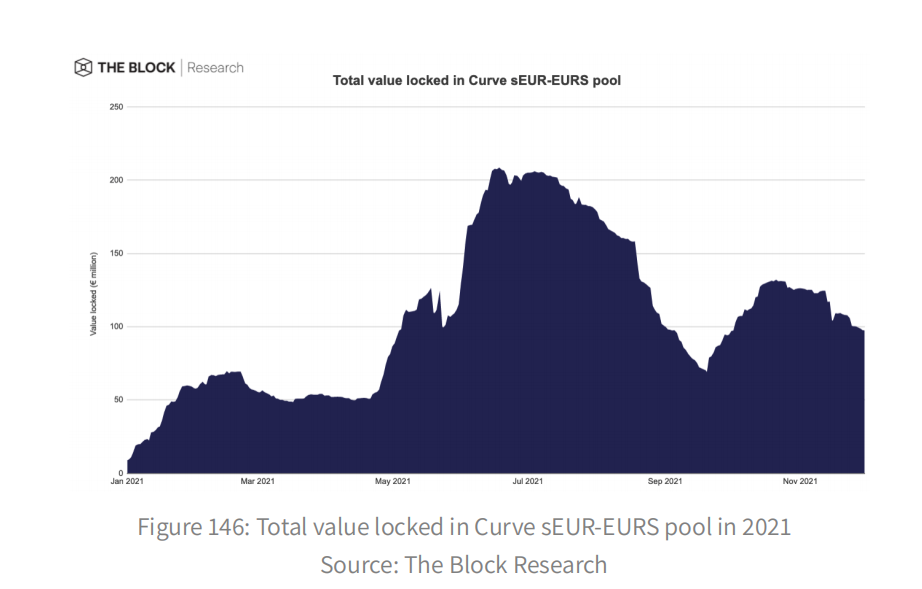

随着 DeFi 变得更加友好,去中心化的预测市场具有接触全球更多用户的优势,从而提供更有竞争力的利率和更深层的流动性。散户投资者可能会优先考虑用户体验而不是去中心化,而那些能够提供无障碍的上/下匝道的公司可能会在抢占市场份额方面领先一步。多市场目前依靠集中的事件预言为定居目的。展望未来,当预测市场随着时间的推移逐渐获得吸引力时,市场解决过程应该利用分散的事件预言,这些预言在经济上是健全的,并且能够抵御腐败。能否迅速实现这一目标尚存疑问,但可以肯定的是,预测市场平台目前并不优先考虑完全去中心化。 非美元稳定币 大多数稳定币与美元挂钩,因为稳定币主要用于以美元对交易加密货币。虽然有大量与各种法定货币挂钩的稳定币,但大多数都没有存在的需求和流动性。尽管如此,欧元稳定币很可能会在未来几年得到采纳。首先,欧元是第二大稳定币集团。在 DeFi 空间中已经存在两种与欧元挂钩的稳定币。sEUR 是 Synthetix 的合成欧元,市值为 1.187 亿美元,而 STATIS 欧元 (EURS) 是由 STATIS 发行的最大的与欧元挂钩的稳定币,市值为 1.022 亿美元。他们的需求主要是由 Curve 的激励 eur - eurs 池驱动的,其 TVL 为 1.098 亿美元。

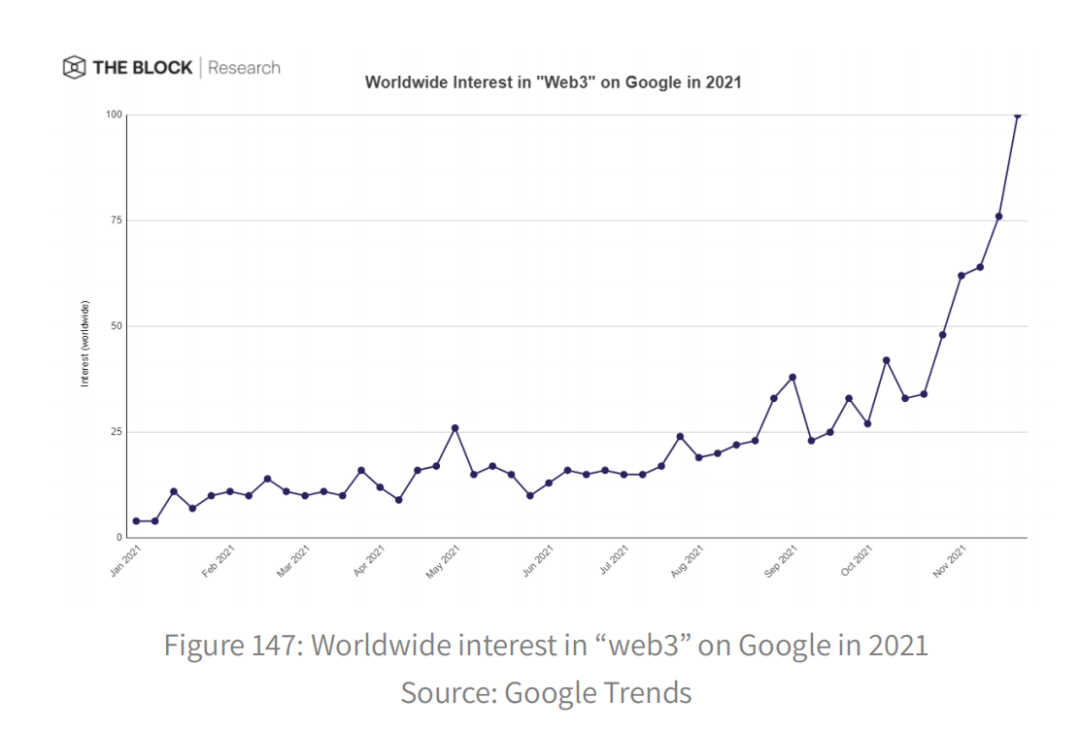

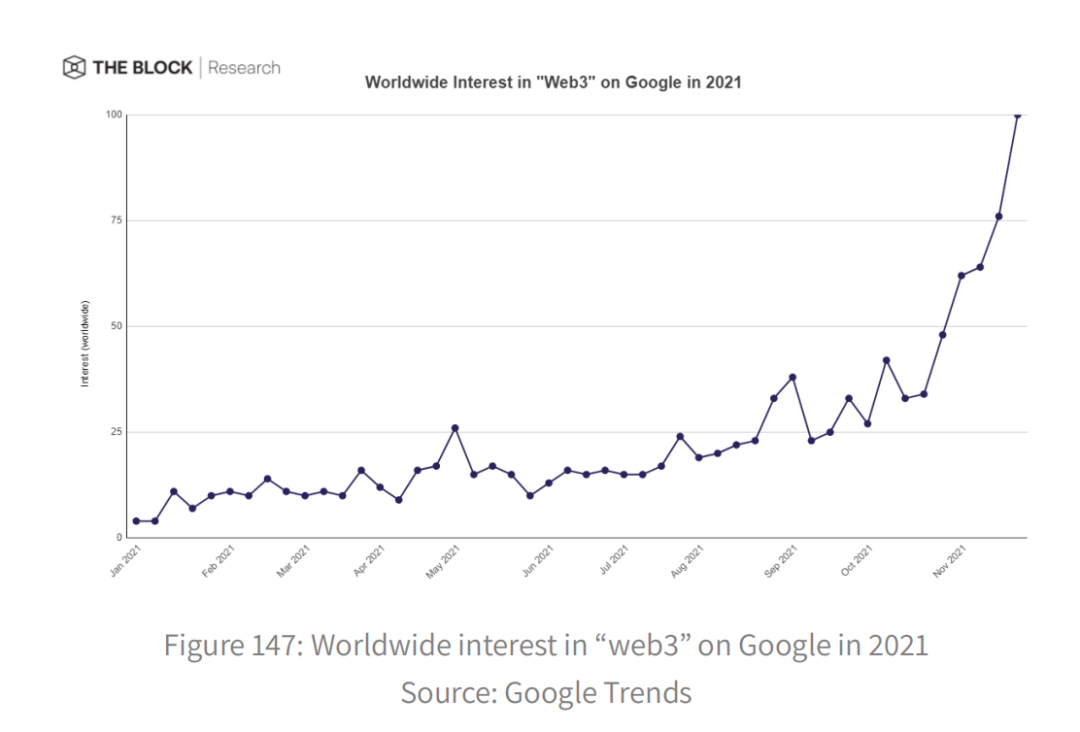

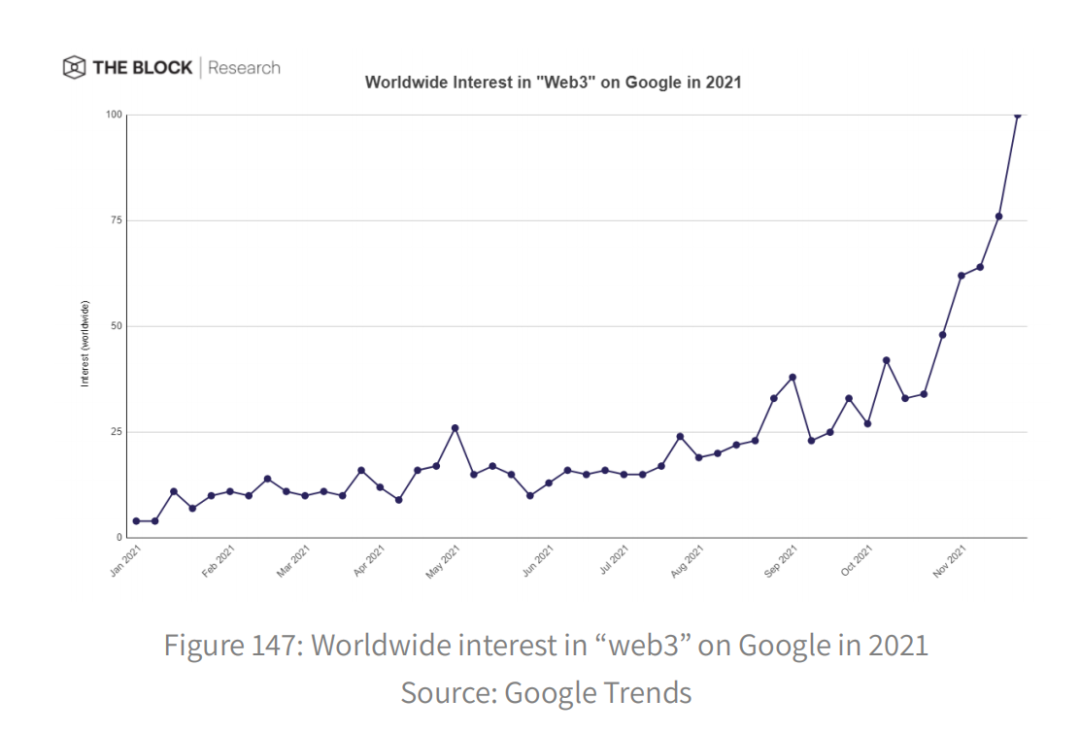

其次,欧盟在解决稳定币和其他加密货币资产的法律问题上采取的积极措施和相对更欢迎的态度,可能会使欧洲更多地采用 DeFi。「加密资产市场」是一项拟议的法规,将创建一个联盟级的许可框架,为包括稳定币发行方在内的各种加密服务提供商提供监管透明度。欧元稳定币将在促进此类采用方面发挥重要作用。 真实资产的通证化 尽管作为一种资产类别,加密货币已经成熟成为一个价值 2 万亿美元的市场,但它仍相对孤立,与其他经济体隔绝。随着通证经济的发展,所有具有价值的东西,无论是金融的还是文化的,都将以某种方式被通证化。缩小现实世界资产 (RWAs) 和 DeFi 之间的差距,可以为新的数字经济带来巨大的「旧财富」,并增强新兴的 DeFi 生态系统。令牌化 RWAs 受益于现有的区块链和 DeFi 基础设施。 例如,离心机是一个区块链,它促进了像 nft 这样的 RWA 标记化,并通过 DeFi 为不同类型的标记化资产提供融资。Tinlake 是离心公司 RWA 资金池的投资门户,在 10 个 RWA 资金池中持有超过 4440 万美元的 TVL 资金。Tinlake 的房地产过桥贷款池融资公司 New Silver 以 500 万美元的初始信贷额度为其第一笔贷款提供了资金,成为第一家用 RWAs 支持 Maker 的 DAI 稳定币的公司。很快,通证化的 RWA 贷款就可以作为 Aave 的抵押品。 衍生品的创新 DeFi 多年来培育了无数的实验,而且这种情况不太可能在短期内停止。就像集中式加密交易所复兴了永久期货,使当时流动性不强的加密资产的期货市场得以实现一样,DeFi 也准备以创造性和新颖的设计彻底改变衍生品市场。 永久期货永不到期,也不需要交付。除了显著简化用户,它还通过将多个到期日的流动性整合到一个单一市场,为流动性提供者提供更大的资本效率。同样的框架也适用于加密期权市场,该市场面临流动性分散和到期展期成本高的问题。对「永久期权」的资金支付将是标记价格与其内在价值 (即波动溢价) 之间的差额的函数。 这些工具的新颖性和复杂性可能会在一开始导致错误定价,但随着市场的成熟,它将变得更加有效。除了使期权永续化之外,其他潜在的衍生品还包括旨在在巩固期货流动性的同时保持期权凸性的权力永续期权,以及跟踪特定非可替代资产集合的最低价格的下限永续期权。尽管有希望,但如果没有激励措施,它们中的大多数都只能取得有限的成功。 引导流动性 流动性产生体积。大多数 DeFi 项目未能利用网络效应,创造自我持续的势头,因为它们无法吸引短期和保持长期的流动性。LM 的无处不在或许已经证明了它的短期有效性,但其效率和可持续性仍存在疑问。在效率方面,现有的 LM 在整个价格区间内激励流动性,从零到无穷大。这是一种资源的错位,因为大多数流动性永远不会被利用。 只有少数项目,如 Instadapp,专注于在 Uniswap v3 上的小范围内激励流动性,这可能是由于对集中 LM 的实现不熟悉。我们将看到 LM 变体的出现,它们奖励那些提供有意义流动性的忠诚流动性提供者。奖励可以通过一篮子与流动性相关的参数进行加权,包括集中度、接近市场价格、忠诚度等。在可持续性方面,LM 提供的边际效用递减。 唯利是图的流动性提供者抛售他们的回报,造成巨大的抛售压力,并使回报通证贬值,以至于收益率随着时间的推移而下降,导致流动性提供者减少他们的流动性。最终,LM 是为了有朝一日达到逃逸速度而进行的协议的经常性开支。这相当于从雇佣军资本那里租用流动性,协议和流动性服务商之间的目标是不一致的。 最近,Olympus DAO 提出了协议拥有的流动性 (POL) 的想法,这是不言而喻的。由于去中心化协议不能消除流动性,至少在没有经过彻底程序的治理批准的情况下不能,协议本身拥有的流动性基本上是永久性的。协议不是从雇佣军资本租用流动性,而是通过发行债券直接购买它们,协议通过发行债券来交易通证,以换取所述通证的流动性。POL 和债券销售是否能彻底改变自举流动性的艺术还有待观察。如果看到其他创新的方法来解决这个影响所有 DeFi 协议的数十亿美元的问题,也不会感到震惊。 治理改革 治理令牌持有者和协议用户的兴趣不一致。只有 7% 的用户属于这两个群体,而来自这两个群体的用户的时间跨度有很大的不同。令牌持有者通常更喜欢最大化短期价值的提取,即使是以牺牲协议的长期可持续性为代价。相比之下,协议用户更喜欢协议的长寿性和中立性。 Maker 是这种治理困境的典型例子。MKR 持有者从提高 DAI 贷款利率中获益,而借款者显然更喜欢相反的利率。如果用户不能依靠选民做出最符合他们利益的决定,那么用户就会流失。曲线的投票锁定解决了这一困境。 Curve 的原生通证 CRV 不直接提供投票权。但是,CRV 持有者可以锁定令牌以接收 veCRV,后者授予持有者投票权。令牌被锁定的时间越长,它们将收到越多的 veCRV(和投票)。这样的话,曲线选民对 DEX 的持久性就有了既得利益。此外,Curve 上的流动性提供者如果收购并锁定 CRV,就会获得更高的回报,从而激励用户积极参与治理。投票锁定的不同实现可能会在 DeFi 治理中广泛使用,以重新调整涉众之间的利益。 分岔的挑战 各机构渴望将资金投入 DeFi 领域,但由于监管方面的不确定性,从 KYC/AML 操作到证券法相关担忧,它们面临着无数障碍。一些协议培养了「许可的 DeFi」的概念,原谅这个矛盾修辞法,它可以满足现有的遵从性需求。一些人认为这样的发展违背了 DeFi 的目的。尽管如此,不信任并不是解决一切问题的办法。一些应用程序需要信任某些方,如借款人和无抵押贷款的协助者,RWA 通证化的托管人等。 开放金融不应该只是分散金融的各个方面,而是要给用户带来选择和透明度。这些项目将能够从从未接触过 DeFi 的机构巨头那里获得战争资金。一些现有的去中心化协议也正在开发一个独立的部门来迎合机构客户,比如 Aave Arc 和 Compound Treasury。尽管如此,大多数协议仍然是不受许可的,并且越来越多的此类协议的开发人员将保持匿名。它们将加快全面分权的进程,并不惜一切代价避免审查。 受限访问的威胁还将加速开发和采用由零知识技术驱动的增强隐私的 DeFi 生态系统。如今,许多「去中心化应用程序」依赖于集中式组件,例如集中式托管的用户界面、专有的路由优化算法等。随着监管压力的上升,它们将被迫选择立场。一些公司将遵守并执行 KYC 流程,或限制用户在某些司法管辖区使用;其他人则会保持匿名,放弃对前端和智能合约的控制权。无论如何,DeFi 的分叉似乎不可避免。 第六章:Web3:2021 年概览 看看 Web3,这项技术推动了网络发展的转折点,并探索最新数据以了解我们的发展方向。 概要 - 随着 Web3 的成熟,重要的是要有框架来理解其技术组织和交互,以及它们如何产生新的用户体验; - 为此,我们开发了 Web3 的集成模型,将 Web3 描述为 Web2 技术的「横向」演进; - 在这里,我们解释了这个新框架并深入探讨了相关方面,从简化区块链数据访问的技术细节到最近 Web3 经济活动背后的数字和数字。 11 月,Solana、Lightspeed Ventures 和 FTX 宣布了一项 1 亿美元的基金,目标是 Web3 游戏开发,支持将 Solana 集成到桌面和手机游戏中的游戏工作室和技术。 Bumble 透露,他们正在通过「Web3 镜头」探索如何将区块链和加密技术融入他们的交友平台 BFF 的重新启动中。 加密风险投资公司 Paradigm 宣布了一项 25 亿美元的巨额基金,旨在开发 Web3 应用程序,并指出 Web3 和加密的旅程才刚刚开始,Web3 应用程序目前只覆盖了 Web2 所覆盖的一小部分受众。 11 月,全球对「Web3」一词的兴趣在谷歌上也创下历史新高,自 10 月初以来增长了约 150%。下面的 y 轴是相对于 1 月 1 日至 11 月 30 日之间最高点的搜索兴趣衡量标准。

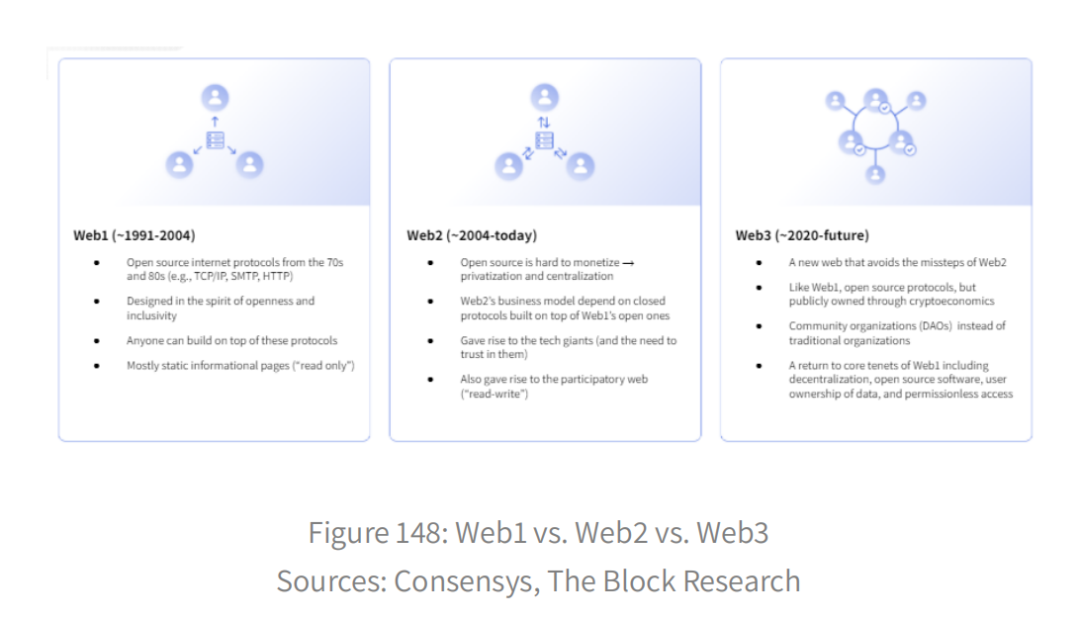

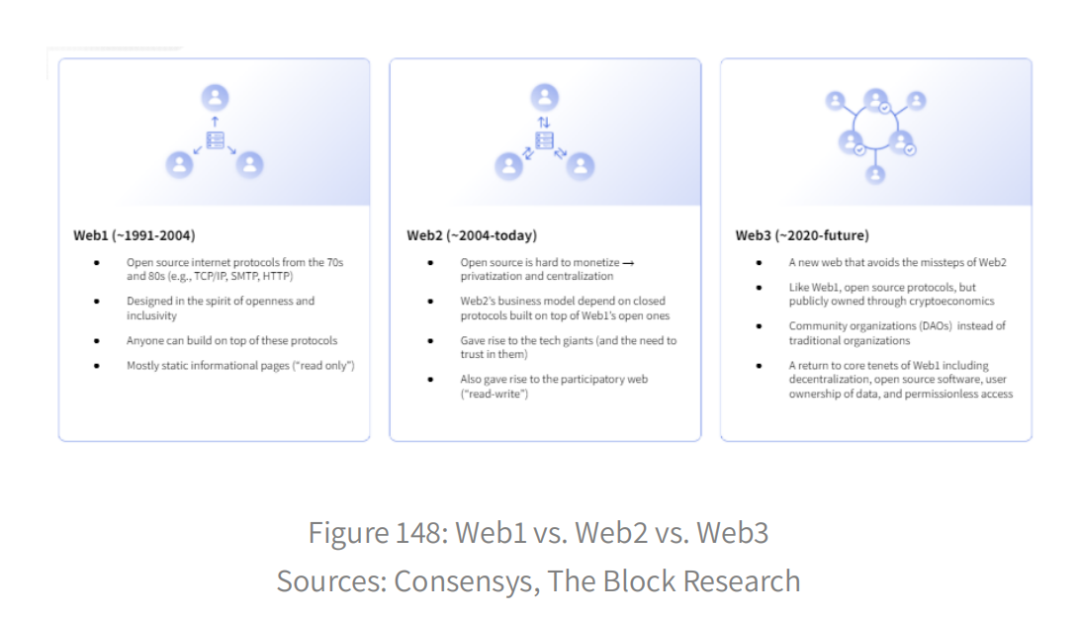

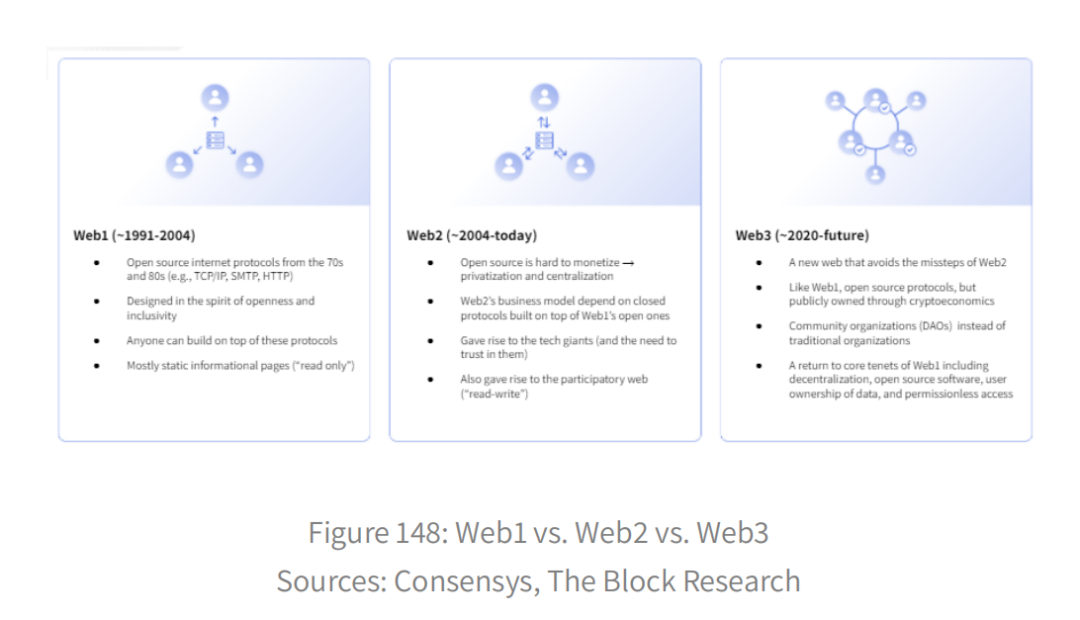

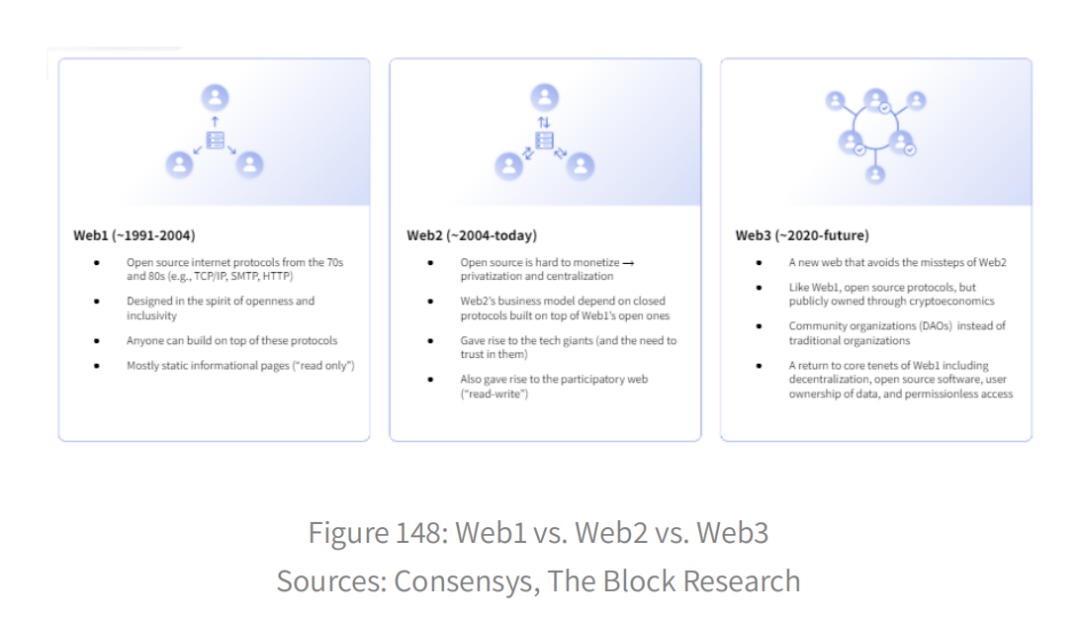

尽管众说纷纭,但对于 Web3 是什么仍然存在很多困惑。 我们开发了一个 Web3 的集成模型,它专注于在 Web 架构级别发生的技术发展。接下来,我们将讨论这个模型、它在 Web 历史中的背景,以及 Web 后端和前端发生的发展如何导致人们使用和体验 Web 的方式发生重大变化。 理解 Web3 技术的简单框架 从某种意义上说,「Web3」(如「Web2」)只是一个流行词,用于包含网络上的一系列新现象。这些术语可能会产生误导,因为网络在不断发展,并且不会一次从一个版本「升级」到另一个版本。然而,在某些进化拐点期间确实会出现快速发展的时期。

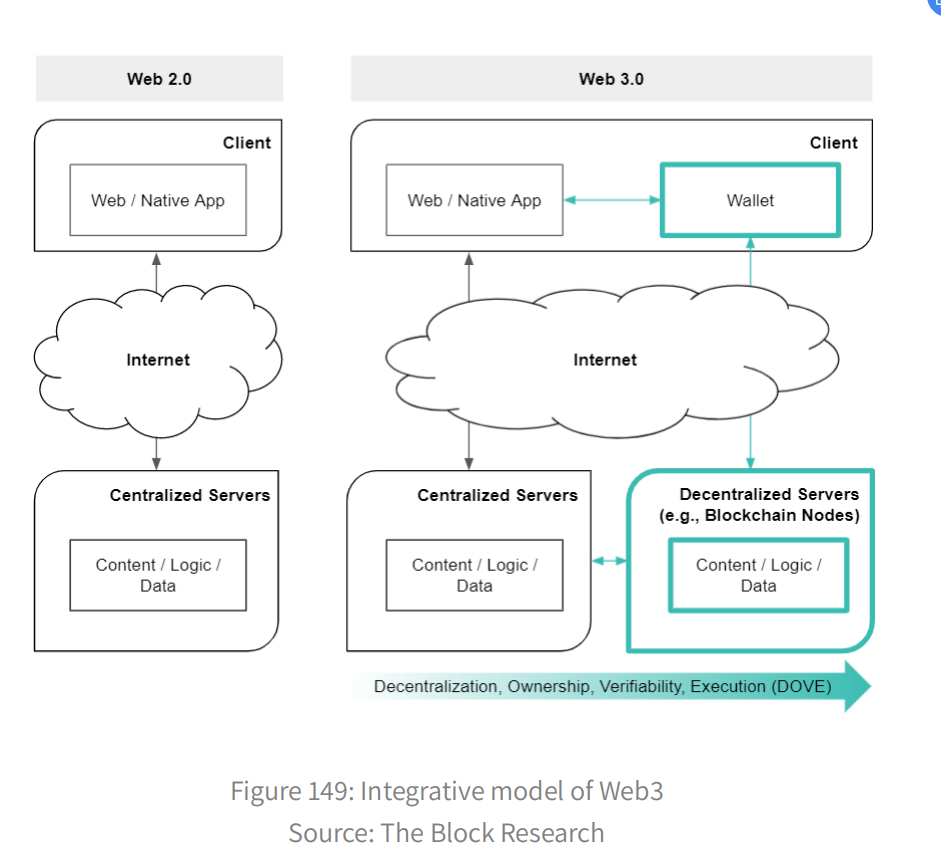

在 Web2 的情况下,发展主要与商业化和网络上可能的社交体验有关——一些关键差异包括将用户转变为具有突出个人资料页面的一流实体,能够在许多用户之间建立联系,发布多种形式的内容,以及内部消息系统和公共应用程序编程接口 (API) 等技术进步。在 Web3 中,后端和前端都在发生重大发展,从数据的存储和服务方式到集成钱包应用程序和 Web3 网关的新颖用户体验。在社会层面,正在朝着由区块链技术支持的社区拥有和运营的组织管理的更公开构建和拥有的网络发展。话虽如此,Web3 仍处于早期阶段,任何声称对 Web2 进行「革命」或取代 Web2 技术的说法都为时过早。 这种说法可能是由于对 Web3 中客户端和服务器之间的通信方式缺乏明确性。接下来,我们尝试通过关注在 Web 基础设施的客户端 - 服务器级别发生的特定发展来解决这个问题。

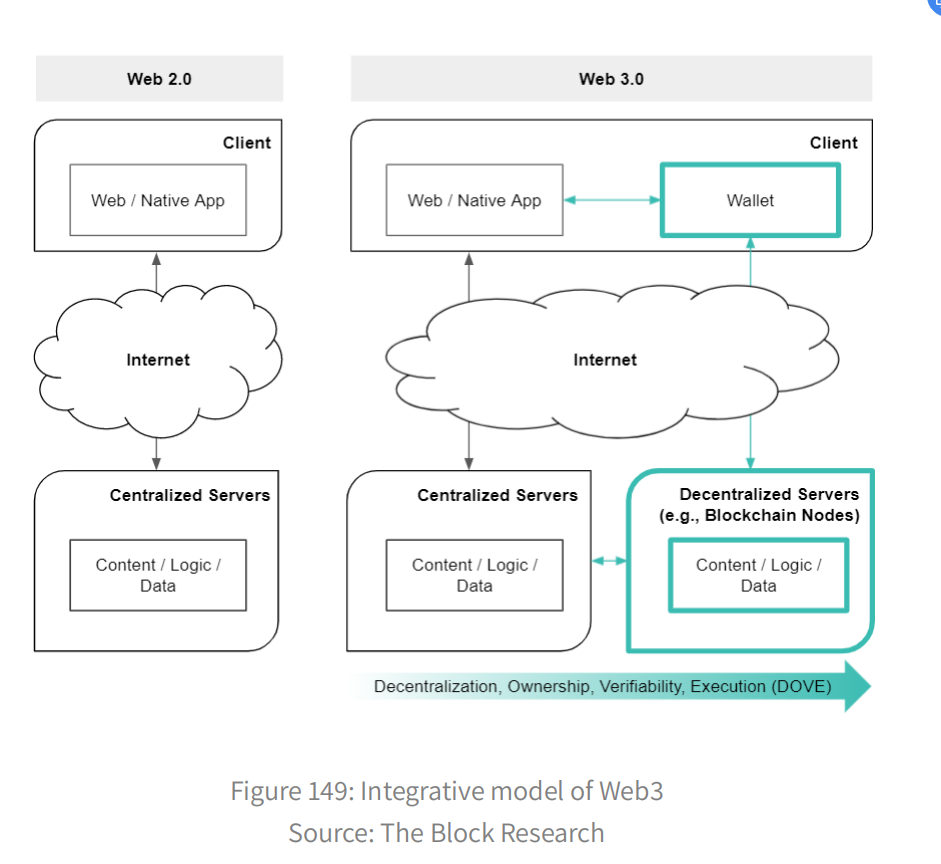

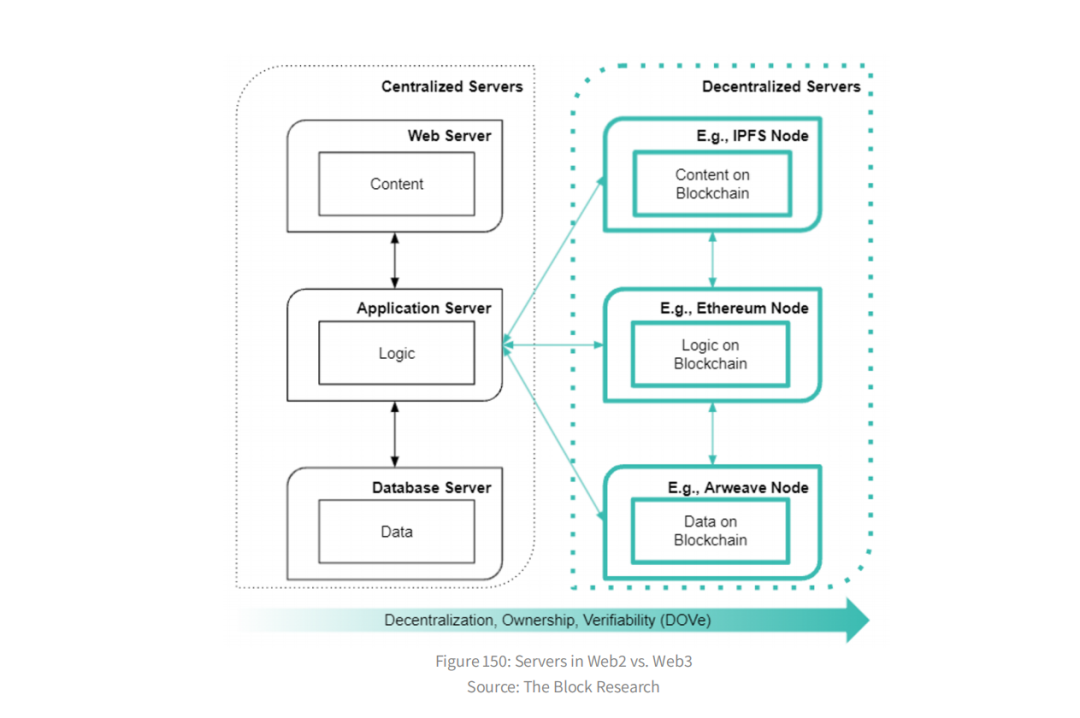

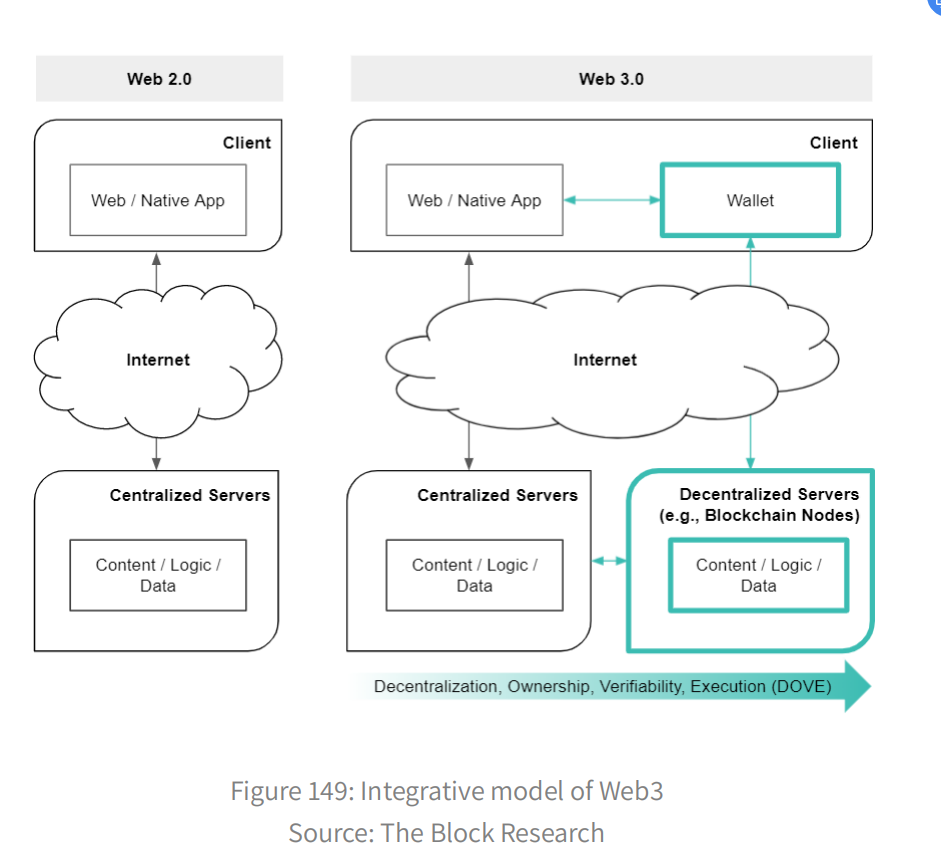

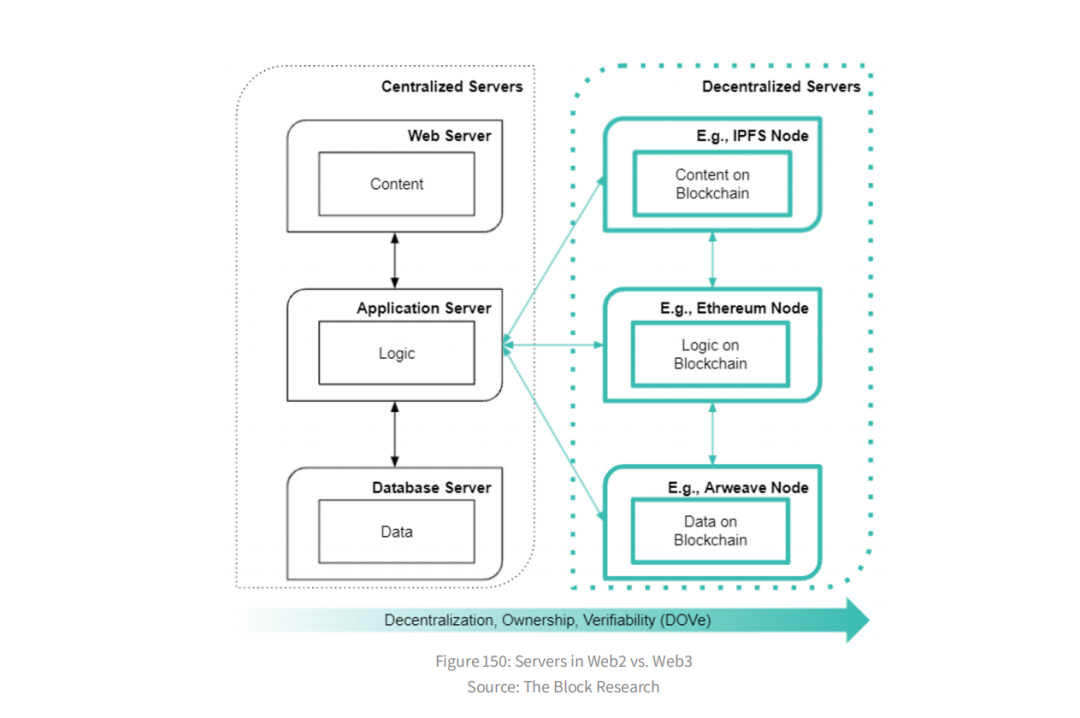

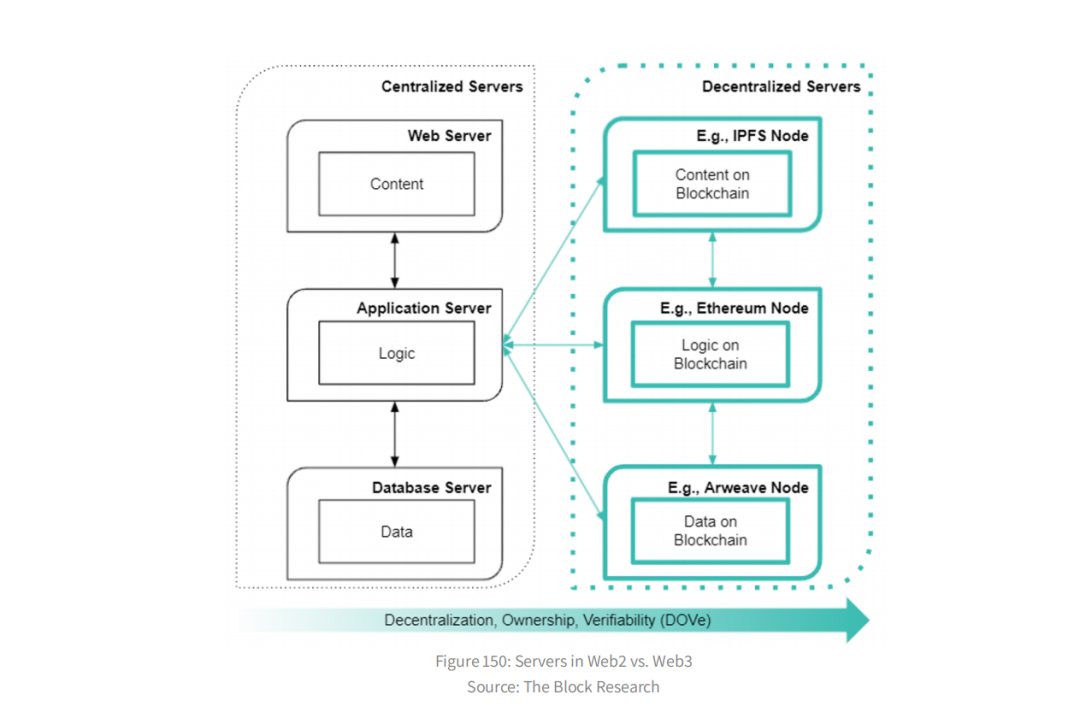

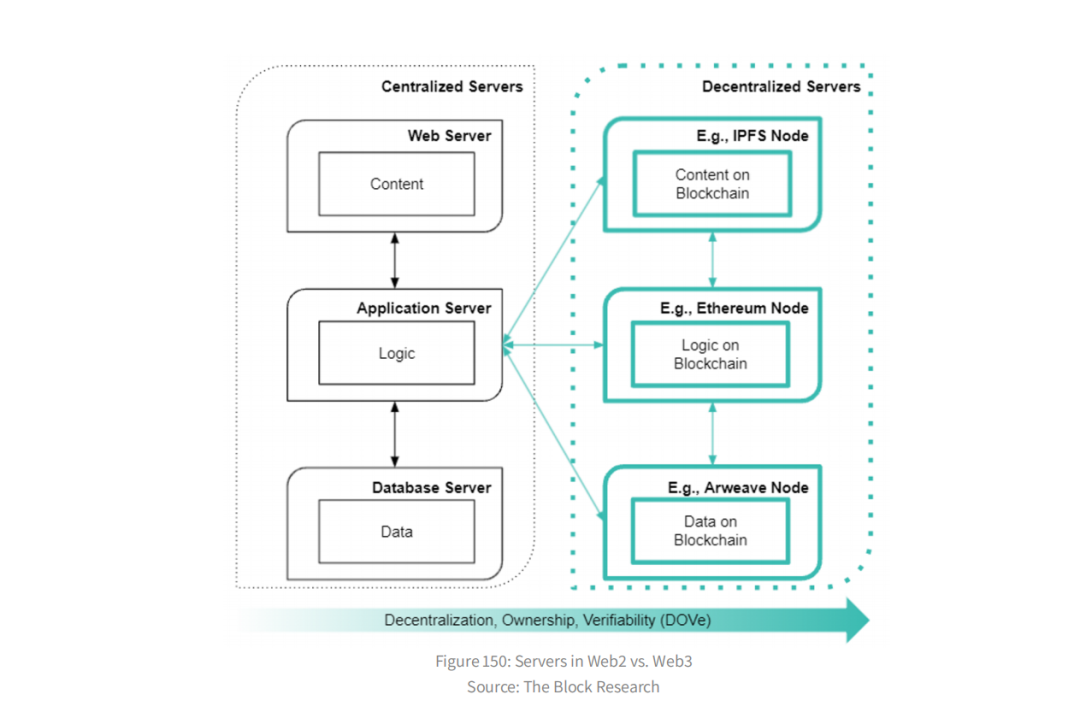

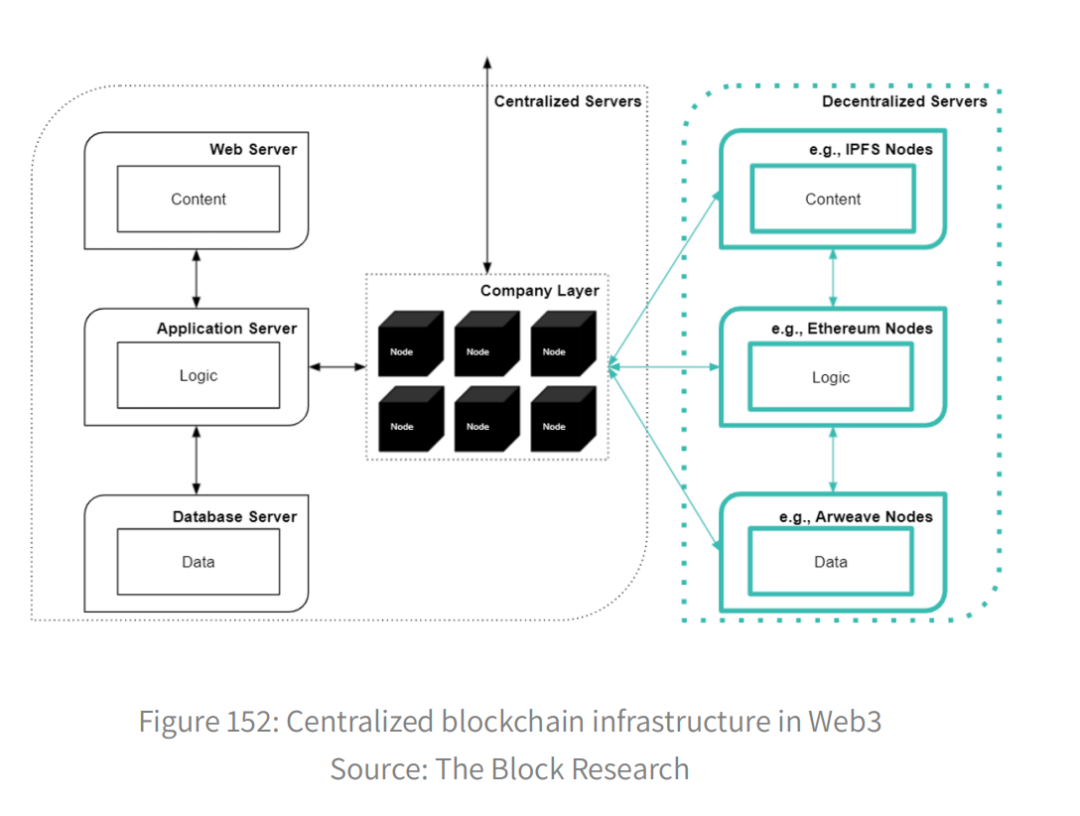

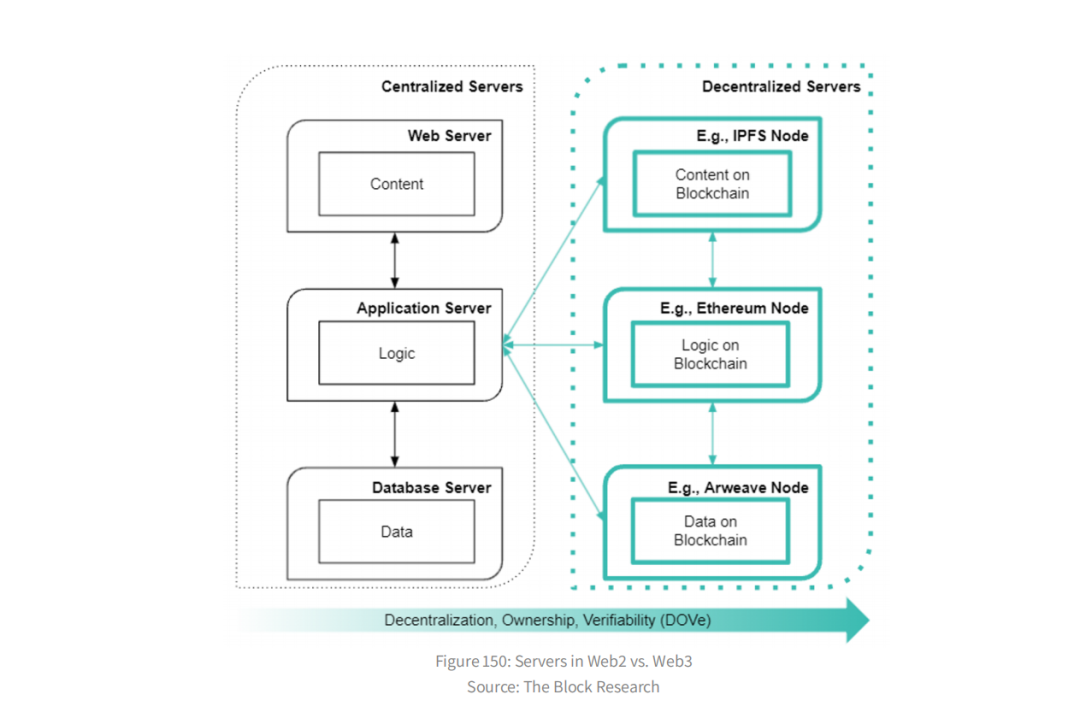

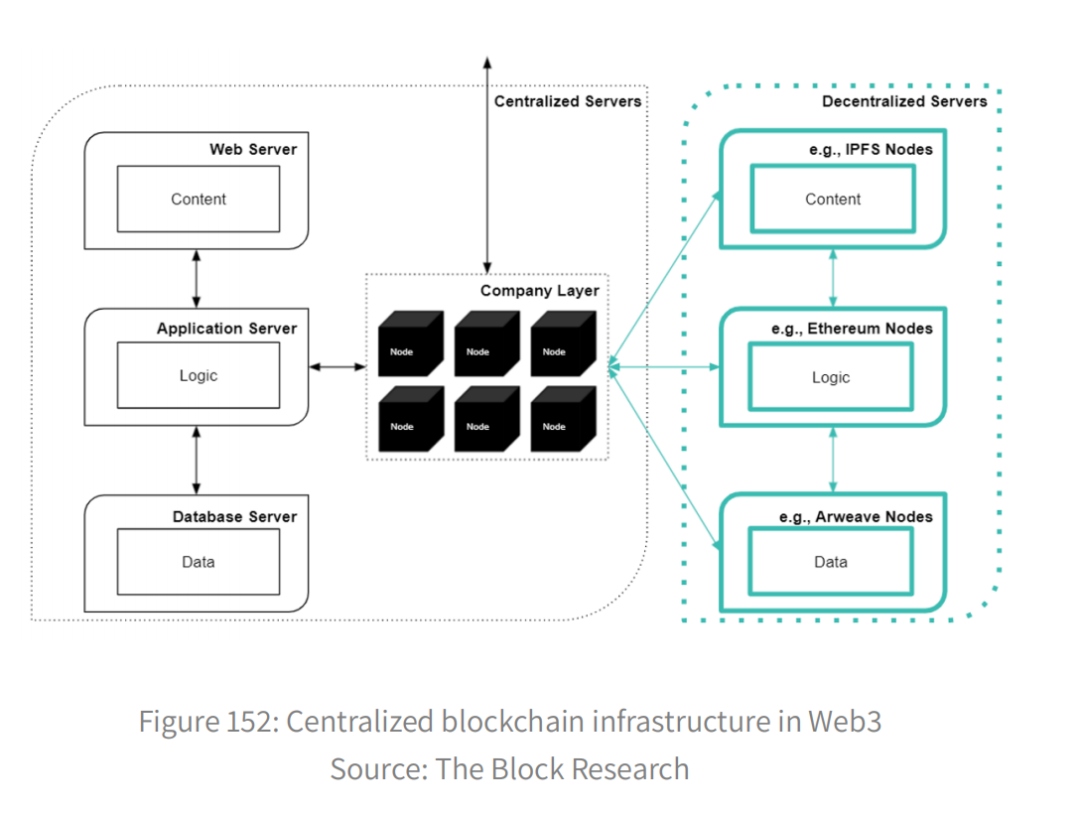

在左边,我们展示了 Web2 的技术基础设施的简化说明,Web2 是大约自 2004 年以来的主要网络形式。从本质上讲,Web2,又名「参与式」和「社交网络」,由通过网络进行通信的客户端和服务器计算机组成。互联网协议栈。与「Web1」相比,Web1 指的是大约从 1991 年到 2004 年的 Web 发展的第一阶段,Web2 涉及更多客户端和服务器之间的双向通信。 客户端到服务器通信容量的增加使用户能够以前所未有的安全、可靠、可信和可扩展的方式编写和更新数据——因此,有时Web1 被称为「只读 Web」,而 Web2 被称为作为「读写网络」。这些能力为新的发展铺平了道路,例如用户档案、内部消息系统和社交网络平台。 关注服务器端,我们注意到Web 内容(例如,HTML/CSS、JavaScript、图像、视频)、应用程序逻辑(例如,用于通过 HTTP 提供动态内容)和数据(例如,存储在数据库管理系统中的数据,如 MySQL) 存储在 Web2 中的私有化和集中式服务器上。相比之下,Web1 是相对分散的,主要由各种互联网服务提供商 (ISP) 运营的网络服务器和免费网络托管服务托管的静态信息页面。服务器端私有化和集中化的原因之一是 Web2 的社会发展带来的经济机会。这是我们第一次能够创造繁荣的数字市场。和任何市场一样,了解您的客户对于有效营销至关重要。 因此,我们见证了数字营销的诞生和爆炸式增长,个人数据的商业化和商品化,以及科技公司争夺数据的竞争。直到今天,在互联网泡沫破灭中幸存下来的科技巨头仍在不断竞争,以寻找获取和控制这一价值的方法。权力被控制这些宝贵资源的少数公司集中起来——例如,云基础设施市场由少数科技巨头(例如亚马逊、微软、谷歌)主导。从本质上讲,客户端和服务器之间的界限在 Web2 中变得模糊,因为客户端还为服务器「提供」有价值的数据和资源。在此过程中,客户失去了这些数据和资源的所有权,因为他们通常不拥有或操作服务器计算机。 Web3 技术、去中心化和「宣传」 现在很明显,网络已经失去了它最初的核心原则之一:「不需要中央机构的许可就可以在网络上发布任何内容,没有中央控制节点,因此没有单点故障...... 并且没有「终止开关」!这也意味着不受不分青红皂白的审查和监视的影响。」- 网络基金会 网络的去中心化愿景已被数字领地由垄断技术公司控制的现实所取代。但是,经过长时间的僵化之后,科技行业自上而下的结构出现了减弱的迹象。 批评者表达了他们对审查、监视、虚假信息和用户剥削的担忧,反垄断监管机构正在打击大型科技公司以铲除垄断行为。与此同时,我们有大量才华横溢的开发人员涌入,他们致力于构建一个新版本的网络,该版本尊重其最初的乌托邦愿景,即坚持自由、包容、社区和文明的原则。正如网络发明者蒂姆·伯纳斯-李所说——「一个适合所有人的网络」。 但过去二十年已经证明,构建可扩展且安全的 dapp 很难。似乎将去中心化与我们在 Web2 中已经习惯和需求的用户体验相结合在 Web2 基础设施上在计算上是不可行的。服务器端集中化也有可能成为满足 Web 应用程序用户需求的唯一可行的计算解决方案。幸运的是,区块链和相关技术中可能存在去中心化的解决方案。例如,比特币是一种基于区块链的应用程序,目前以分布式方式大规模运行,大约有 14K 可访问的完整节点和计数,技术安全性随着网络规模和个人用户价值的增加而增加,非用户的吸引力随着网络效应的增加而增加。因此,全世界有才华的开发人员都在朝着这个方向寻找一种方法来构建一个避免 Web2 失误的新网络。 要了解这个新网络的主要技术差异,让我们首先回顾一下主要的服务器端开发。在下图中,我们放大到 Web3 图表的底部,以提供有关如何在 Web3 中存储和通信各种数据结构的简化说明。在 Web2 中,我们将 Web 内容、应用程序逻辑和数据分别存储在集中式 Web 服务器、应用程序服务器和数据库服务器中。在应用程序前端执行的用户操作会在后端启动一连串信息请求和响应。例如,从客户端浏览器发送的 HTTP 请求可以触发 Web 服务器通过 API 调用与应用服务器通信,以及应用服务器通过 SQL 查询与数据库服务器通信。然后,HTTP 响应将从 Web 服务器发送回包含相关信息的客户端。

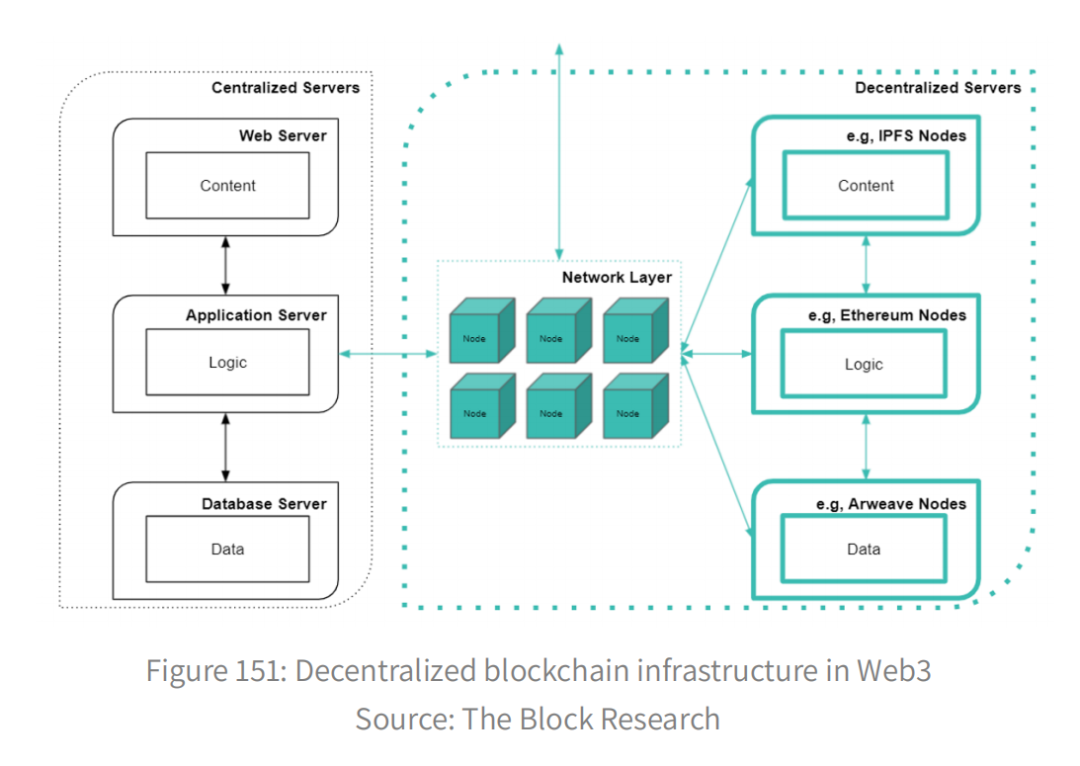

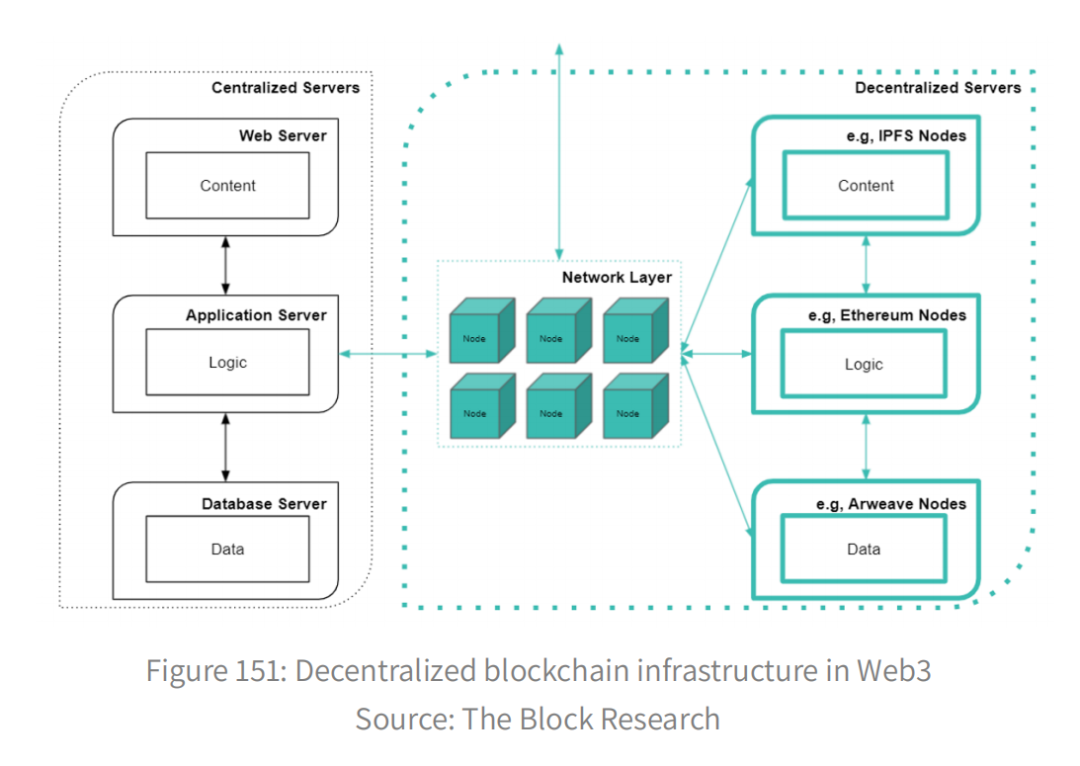

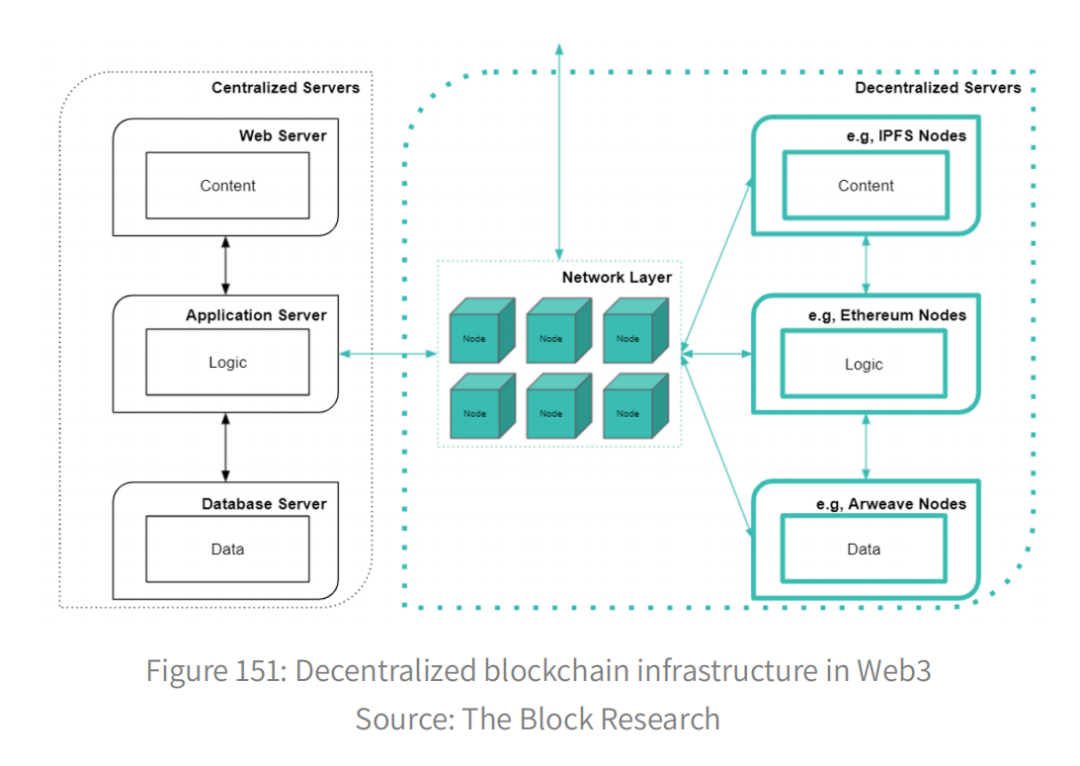

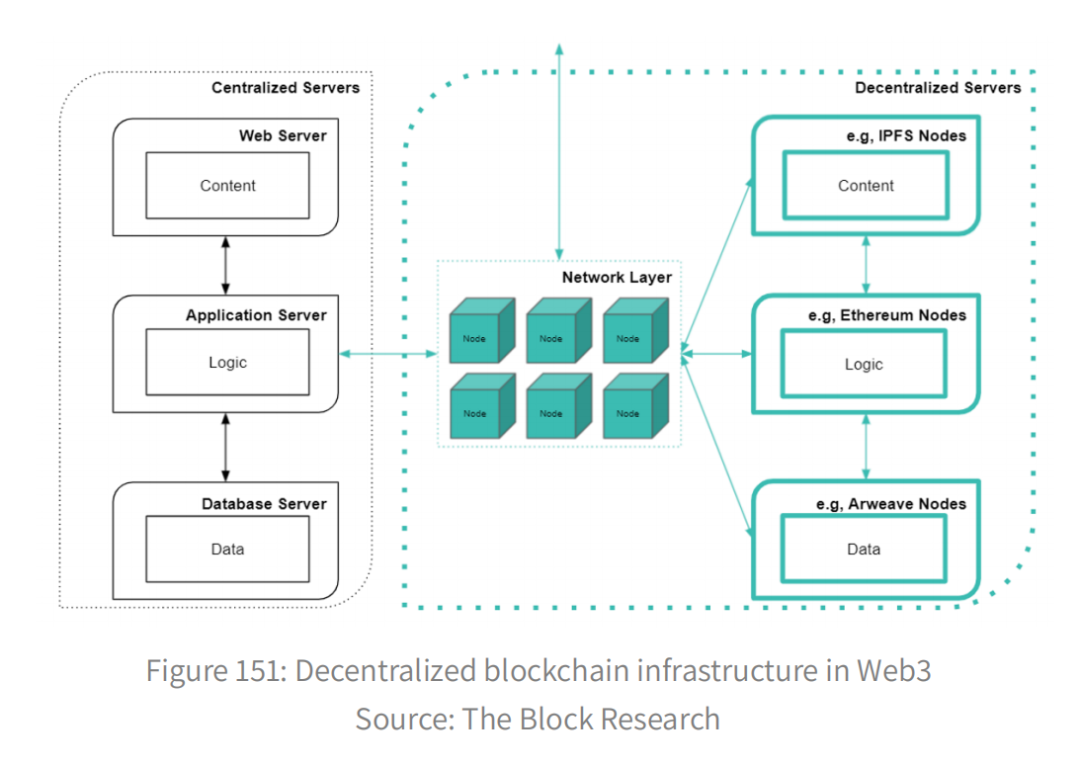

在 Web3 中,当前存储在集中式 Web、应用程序和数据库服务器中的数据结构可以分别存储在分散的 IPFS、以太坊和 Arweave 节点中。集中式应用程序服务器可以通过远程过程调用 (RPC) 请求存储在这些分散式服务器(即区块链节点)中的数据,然后向集中式 Web 服务器提供相关信息。此外,区块链节点可以通过 RPC 将相关信息发送到 Web3 前端应用程序,例如钱包(例如,MetaMask)或网关(例如,IPFS 网关)。这只是一个示例,其他设置也是可能的。例如,HTML 等内容可以存储在 Arweave 节点上,数据集可以存储在 IPFS 节点上;应用程序逻辑、创建-读取-更新-删除 (CRUD) 命令和财务执行可以在 Solana 节点或其他分散计算平台上实现。 设计去中心化 开发人员在实施 Web3 技术时需要做出的关键选择之一是赋予其设计的去中心化程度。人们常常误解为存在「Web3」与「Web2」网站和应用程序,但现实情况不那么明确,而且应用程序现在可以访问 Web3 后端,这为去中心化开辟了更大的潜力。最初,许多开发人员的目标是最大程度地分散他们的应用程序,但由于当今区块链的缓慢和昂贵的性质,这已被证明是理想化的。在短期内,「Web3 应用程序」很可能仍会在某种程度上利用 Web2 基础设施(也许我们应该将它们标记为 Web 2.1、2.2、……、3.0 应用程序以确保准确性)。例如,Uniswap.org 和其他流行的 DeFi 应用程序将它们的前端托管在集中式服务器上,并且它们的域是从集中式 DNS 主机购买的。 钱包 回到 Web3 的整体图,我们可以看到 Web3 还带有由新的后端开发启用的前端开发。也许迄今为止最突出的发展是用户钱包,它使我们能够安全地查看区块链信息,例如账户余额和交易历史。重要的是,我们可以在软件或硬件中「拥有」钱包——即所谓的「自托管」、「非托管」或「用户控制」钱包。 在理想情况下,所有者,并且只有所有者,拥有访问钱包的私钥的完全所有权和控制权。换句话说,钱包软件不会复制私钥信息,防止第三方以任何方式控制钱包。请注意,我们「拥有」的实际上是用于访问链接到公共用户数据(例如以分散方式在许多服务器上复制和存储的帐户余额)的典型公共地址的私钥。另一种选择是「托管」或「热」钱包——这些通常由中心化交易所控制,例如 Coinbase 和 Binance,它们通过也由相同实体控制的汇集钱包管理用户资金。 因此,它们为用户提供了更少的所有权和安全性,但也减少了责任和更多的便利。像 MetaMask 这样的软件钱包也可以作为 dapps 的网关。要使用 dapp,用户需要了解区块链的状态并能够与其进行交互。例如,MetaMask 允许用户通过默认情况下由 Infura 提供的以太坊节点访问以太坊区块链数据,打开对以太坊 dapps 不断扩展的宇宙的访问。 但是,用户可以将 MetaMask 设置为通过另一个节点提供商甚至通过他们自己的节点访问以太坊区块链。或者,他们可以通过不同的钱包或通过 RPC 的自定义应用程序访问以太坊 dapp。 同样,这些功能指向了一种在 Web2 基础架构上不可能实现的用户控制连续体。如果 Web2 是关于向用户突出和社交的转变,那么 Web3 似乎是关于向用户控制和授权的转变。 权力下放、所有权、可验证性、执行 (DOVE) 在上图的底部,说明了向 Web3 基础设施的转变如何有助于用户体验的四个关键变化——从去中心化到所有权再到可验证性到执行 (DOVE)。我们使用「变化」而不是「收益」这个词,因为每次变化肯定会带来成本和收益。 去中心化是 Web3 与 Web2 基础设施中服务器连接方式的影响。一个简单的思考方式是,Web2 中的数据结构主要由由少数实体控制的大型服务器管理,而在 Web3 中,它们由由大量实体控制的较小服务器管理。此外,在 Web2 中,对服务器端的访问权限仅限于拥有服务器群的人,而在 Web3 中,对服务器端的访问是包容性的,以至于一个人可以实际拥有客户端和服务器计算机。前一种系统为用户提供了一个更易于部署、开发和维护但更容易出现单点故障、安全风险和隐私入侵的数据网络。后一种系统承诺开放和去信任的基础设施、抗审查性和无单点故障,但往往具有较低的吞吐量,需要更多的计算资源,并且实施和协调更复杂。 所有权是 Web3 区块链层原生状态的影响——我们通过运行节点公开保持状态或历史的方式,这是由共识规则保证的,而不是依赖充当双方创建者的私人信息经纪人(科技巨头)和看门人到我们自己的用户状态和历史。换句话说,由于 Web2 中缺乏原生状态,用户没有历史——没有数据、身份、安全或交易——没有从可信中介请求这些。通过这种方式,Web3 基础架构的状态属性为去信任基础架构奠定了基础,在该基础架构中,可以在不丢失功能的情况下移除中介。然而,所有权伴随着责任。在没有中介的情况下,我们以牺牲中介的服务为代价获得用户控制权。 可验证性是通过容错组共识机制的区块链数据公开可用的效果。在真正去中心化的区块链的情况下,任何人都可以下载并验证经过验证的区块链数据的整个历史记录。用户和他们的国家之间没有中间实体,区块链平等、公平地「属于」每个人。通过这种方式,权力下放和所有权实现了前所未有的可验证性。它们可以直接验证关于我们拥有的和其他人拥有的东西的选择性和受版权保护的信息,这为彼此不认识的多方首次通过网络达成价值协议提供了可能。这里的缺点是要实现可验证性; 容错共识机制需要一种极端形式的跨节点的数据复制和处理,这会很快变得计算密集。执行是智能合约完全按照编写时执行的效果,没有中介或封闭协议和不透明代码。换句话说,智能合约是自动执行的,与它交互的各方之间的协议条款写入了开源代码行。此外,有许多可用的开源智能合约库为 Web3 项目提供可重用的构建块。正是通过这种方式,Web3 回归到了 Web1 的开放包容精神。模块化和开放式设计允许更大程度的网络和社区协作,这在 Web2 框架中是不可能的。这种情况下的挑战是关于网络协作如何以与集中式 Web2 操作竞争的速度开发和部署应用程序。 讨论 总而言之,Web3 开启了公开拥有网络更大部分的潜力(再次)。它通过在后端建立一个我们称之为区块链的链接数据基础来实现这一点——数据是去中心化的、抗审查的、可验证的和公开可用的。这些技术发展和它们产生的去信任系统形成了一些人认为的新的互联网价值结算层——一种在全球范围内无国界安全交换价值的方式。 未来将会告诉我们 Web3 基础设施带来的新网络质量将会产生多大的价值。现在基础设施已经开始与经过时间考验的 Web2 基础设施相结合,我们可以期待开发人员将更多地水平地将他们的平台与 Web3 技术集成起来,以满足用户对去中心化、所有权、可验证性和执行的需求需求自然会考虑到所涉及的利益和成本。在向基于分布式数据的 web 转移的过程中,关键的挑战之一是用户和开发人员如何高效、经济地将区块链数据引入应用程序。如果 Web3 要去中心化,一个健壮、安全、经济的节点网络基础设施是必不可少的。接下来,我们将重点关注 Web3 基础设施,它能够以高效、安全、经济的方式利用区块链数据。 集中式和分散式 Web3 基础设施 目前,有集中和分散的操作可以简化区块链数据访问。例如,像 Infura 和 Alchemy 这样的区块链基础设施提供商提供了区块链数据的门户,但它们是由集中的实体开发、拥有和操作的。另一方面,the Graph 和 Pocket Network 等项目已经提供了访问区块链数据的去中心化解决方案。 对分散数据的分散访问 似乎 Web3 的未来将依赖于一个跨越多个区块链的分布式、安全且不可变的分类账数据的基础层。然后,Web3 面临三个关键挑战: 1)如何有效地将数据从区块链传输到应用程序; 2)如何方便地跨多个区块链访问数据; 3)如何以分散的方式做 A 和 B。 在去中心化的 web 架构中,可靠的节点基础设施对于去中心化计算至关重要。一个去中心化的计算网络可以分为三个一般的组成部分: 1. 应用程序。这些是任何提交 API 请求 (例如,查询,中继) 的软件,这些请求将被路由到任何公共或加密的数据库节点。 2. 节点。它们是分散的服务器,提供诸如存储数据库索引、向应用程序发送会话信息、服务应用程序提交的 API 请求以及存储帐户余额和工作报告等网络状态等功能。 3. 网络层。维持去中心化协议运行的生态系统,包括治理、协议规则、涉及的参与者以及他们参与的经济游戏。 如下图所示,中继或索引节点位于应用程序和区块链节点 (或其他分散的服务器网络) 之间,它们从中检索数据。处理完来自区块链节点的数据后,它们将相关信息发送到集中式或分散式应用服务器。

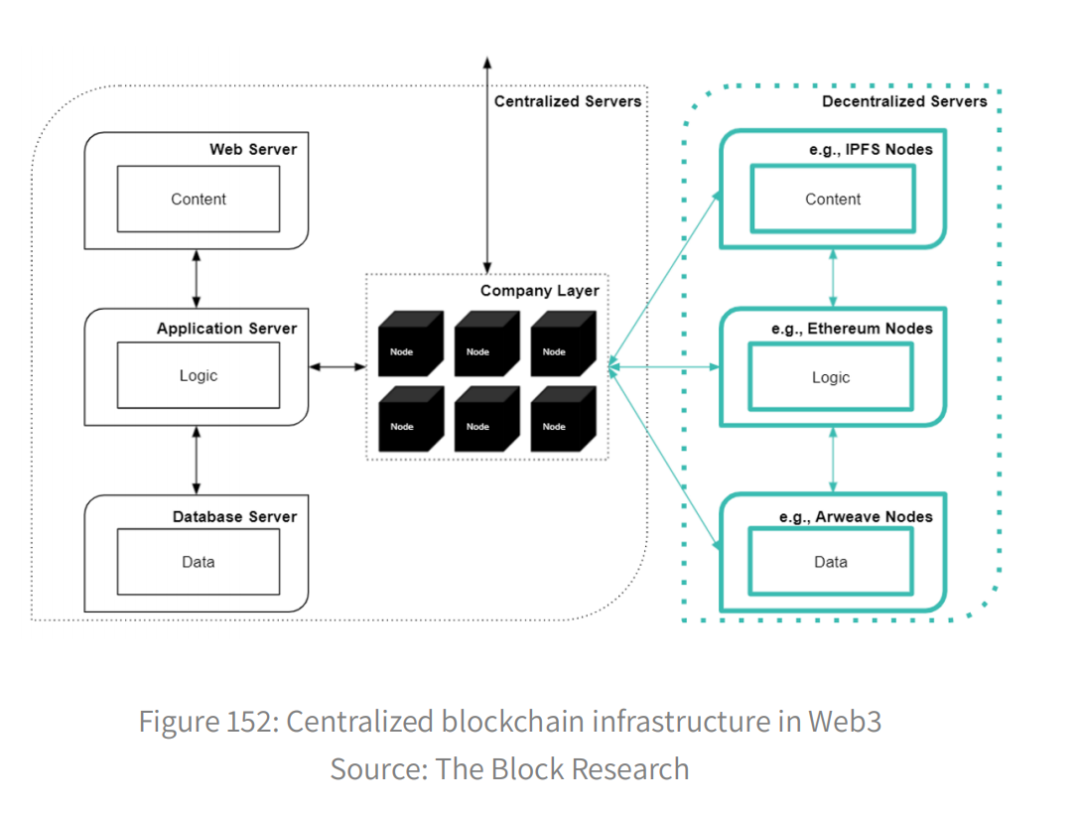

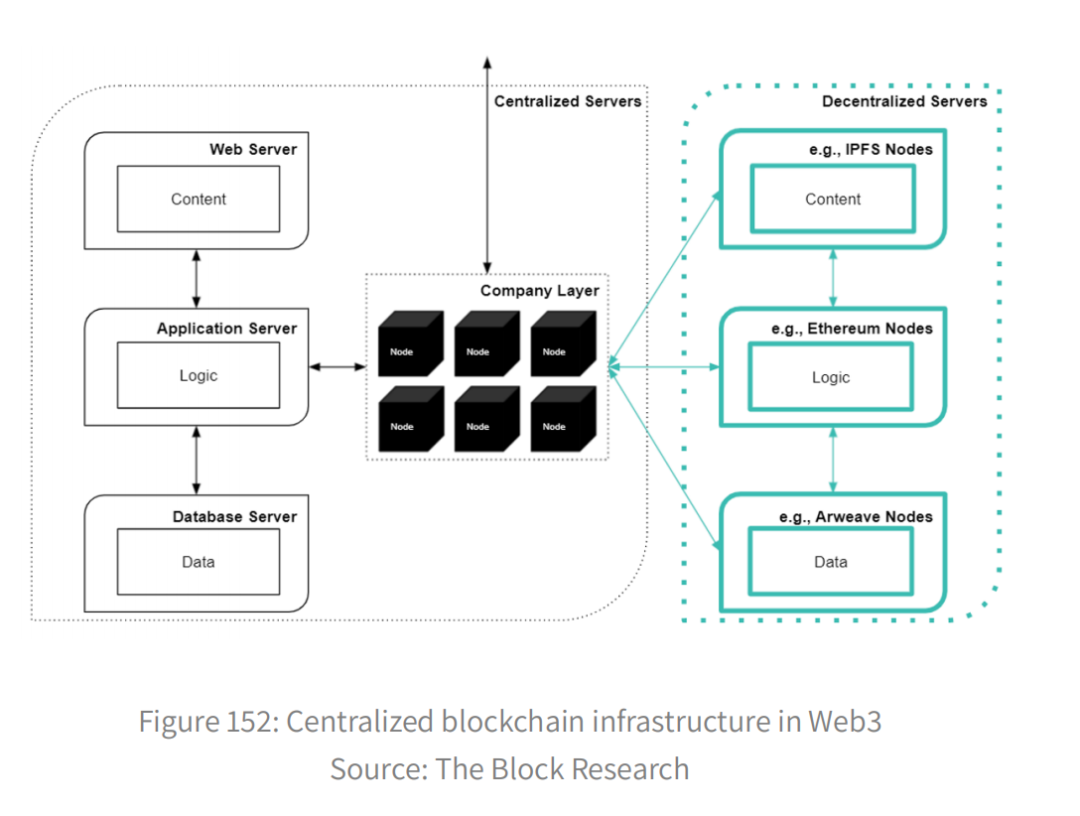

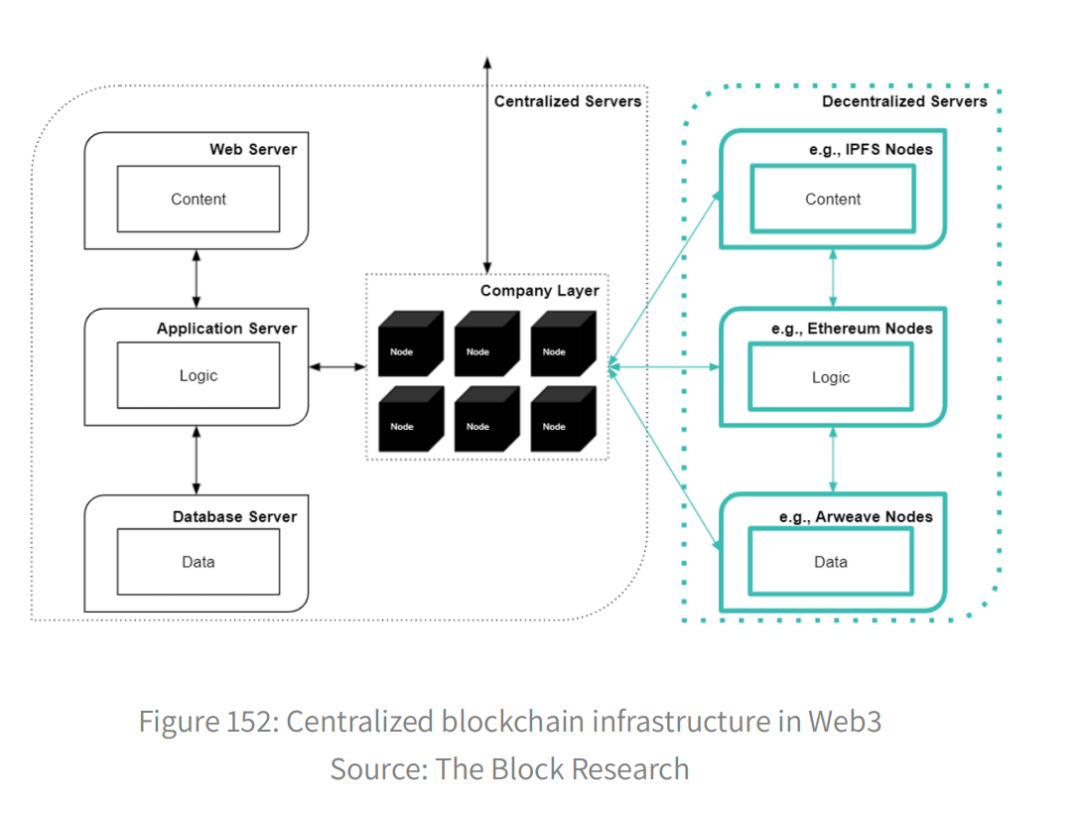

接下来,我们将通过两个示例案例解释去中心化计算基础设施是如何工作的:图和项目网络。 The Graph:在一个包中分散索引和查询 Web3 应用程序可以通过过滤或搜索从区块链查询数据。由于区块链存储数据和处理状态转换,这个过程可能很慢,计算量也很大,但它们不会对数据进行索引。索引使得查找相关数据的速度更快,对计算的要求更低。在 The Graph 出现之前,dapp 开发者会为他们的用户和客户建立自己的数据库索引。但是,这种做法将索引数据保存在集中式数据库中 (而不是分散的节点),从而降低了 dapp 的可信度。对于许多团队来说,建立自己的索引服务器也是多余的。在 The Graph 中,子图显示了要存储哪些数据以及如何存储数据。尽管项目的子图通常是由项目开发人员定义的,但任何人都可以自由地定义这些子图。 接下来,Graph 节点将该数据存储在数据库索引中 (创建服务子图),持续扫描相关区块链 (例如,以太坊区块链) 的事件更改,并相应地更新数据。然后,应用程序可以通过 GraphQL 查询生成的端点,从而有可能通过统一的查询语言访问跨链数据索引。索引节点最初由 The Graph 拥有和运营,但今年早些时候,有十个项目开始从托管服务迁移到 The Graph 的去中心化主网。最终,The Graph 的目标是实现其完全去中心化数据经济的愿景。在这种经济模式下,Graph 协议将定义规则,任何人都可以通过这些规则运行或查询一个 Graph 节点。 在提供服务保证的同时,The Graph 如何去中心化它的匿名供应商? 这一切都归结到网络层。该图与其他去中心化计算解决方案一样具有网络结构,具有以下四个特性: 1. 供应 (数据提供者) 和需求 (应用程序、用户) 在一个开放的市场中相遇。 2. 供应商参与一个旨在确保服务保证的经济游戏 (赌注通证)。 3. 供应商的表现由某种机制检查 (通过加密证明或「渔夫」检查他们的工作质量,并因正确报告不当行为而获得奖励)。 4. 如果供应商被发现未能履行其职责,他们将受到某种程度的惩罚 (失去他们所持有的通证的一部分或没有被选择参与创收服务)。 Graph 利用工作令牌模型,在这个模型中,Graph 节点提供者让 GRT 接收由 Graph 子 Graph 清单定义的工作索引数据。该模型引入了服务质量的经济激励机制,因为索引员可能会因为提供不正确的数据而失去工作机会或被削减 (丢失令牌)。图的网络层或「查询市场」包括四个主要参与者。这些参与者的令牌激励机制旨在确保高质量的服务并提供令牌实用程序。 开发人员。这些实体定义了子图。目前,他们通常是给定协议的开发人员,为该协议的数据创建子图。然而,从理论上讲,任何人都可以创建来自公共区块链的数据的子图。目前,开发者需要为用户的请求付费。最终,The Graph 设想,当第二层解决方案在 Web3 钱包中广泛实现时,最终用户将为他们自己的查询付费。 索引器。这些实体使 GRT 获得来自 The Graph 网络的工作。他们的工作包括在每个子图清单的图节点上索引区块链数据。索引者收入 (以及扩展委派者收入) 来自索引工作的奖励。协议的集体查询费用按 GRT 的比例分配给索引者 (和委派者),他们还从 GRT 每年 3% 的通胀中获得索引奖励 策展人。这些实体表明哪些子图显示的质量更好,这样索引器就知道哪些子图节点需要索引。任何开发人员都可以使用分散的区块链数据启动子图,因此 The Graph network 需要这些参与者来识别有用的参与者。管理员通过在特定的子图后面标记 GRT 向索引器发出信号。对于他们的服务,他们会从他们发出信号的子图产生的查询费用中获得一部分。这一份额是由一条结合曲线决定的,根据策展人发出信号的早到时间来支付报酬,从而创造了一个预测市场,在这个市场中,策展人可以猜测子图未来的受欢迎程度。 委托人。这些实体将 GRT 归索引者所有,并分享索引者所获得的索引报酬和查询费用,这些费用由索引者设定。委托程序与 indexer 的利害关系受 indexer 的 GRT 利害关系的限制。它为双方创造了激励。委派者通过委派给「最好的」索引者 (这些索引者对由策展人决定的最重要的子图进行索引) 赚得更多。指数编制人员通过「赢得」委托人员的资金来获得更多收益,这激励指数编制人员与委托人员公平分享自己的收益。目前,The Graph 网络中有 7306 名代表、2266 名策展人和 160 名索引人。该图是网络层如何在没有集中实体负责的情况下成功操作去中心化计算网络的示例案例。它演示了一个工作的去中心化解决方案,将数据从区块链带到应用程序,并通过统一的查询语言方便地跨多个区块链访问数据。 Pocket:解决节点激励问题 和 The Graph 一样,Pocket 也有应用程序、节点和网络层。也许主要的区别在于 Pocket 专注于解决限制 Web3 增长潜力的特定问题:节点激励问题。另一方面,the Graph 将自己比作一种「Web3 中的谷歌」,旨在组织世界上的区块链信息,使其普遍可访问和有用。为了让去中心化网络蓬勃发展,有必要开发一个可靠的节点基础设施。但是,对于开发人员来说,既托管自己的完整节点,又为自己的应用程序提供后端支持是不现实的。因此,Web3 开发人员严重依赖集中化解决方案,从而带来集中化风险,如单点故障、安全风险和隐私入侵。目前缺乏可靠的由第三方运行的节点基础设施。 缺乏由个人和公司运行的完整节点的原因之一是缺乏原生中继节点激励 (其他原因包括设置的复杂性和不便)。为了解决这个问题,Pocket Network 鼓励个人和公司为任何有应用需求的区块链部署和运行完整的节点。通过令牌激励、密码证明和伪随机选择算法的组合,Pocket 可以创建一个可靠的去中心化中继网络,在该网络中,开发人员可以以更高的安全性和更低的成本访问跨链数据。 再次,问题出现了,Pocket 是如何通过我们不知道的去中心化的服务提供商网络来提供服务保证的? 信任缺失再次通过去中心化的网络层建立起来,虽然规则和激励方案与 The Graph 不同。 Pocket 的主要区别在于它使用了会话模型,它不像 The Graph 网络中的节点那样依赖于存储索引数据的节点。Pocket 节点有三个功能:向联系它的应用程序提供会话信息,服务应用程序发送的中继请求,存储关于 Pocket 网络状态的信息,以分配工作和验证工作报告。会话是网络用来调节应用程序和节点之间交互的机制。它们是一种数据结构,使用存储在节点中的关于 Pocket 网络状态的数据,伪随机地将应用与每个链中最多 5 个节点的集合配对,以提供应用付费的服务。 然后,Pocket 网络中的两个关键角色是应用程序和中继节点,它们也是 Pocket 区块链 (基于 tendermint 的数据库,用于确保应用程序和节点之间关于基础设施供应的共识) 的验证器和区块生产者。 节点会根据他们在会话期间服务的请求数量获得奖励。每个中继 (例如,MetaMask 调用来获取余额,获取交易历史记录,发送交易,查询智能合约) 由节点服务并经协议验证,产生 0.01 POKT。每一个经过验证的继电器的奖励将被拆分如下: 1)服务节点占 89% 2)10% 到 Pocket DAO 3)给区块生产商 1% 最终,Pocket Network 将解决与 the Graph 相同的核心问题,即如何高效地将区块链数据引入应用程序,方便地访问跨链数据,并分散这些过程。然而,范围有所不同,Pocket 更专注于通过节点激励成为一个统一的跨区块链 API,而 the Graph 更专注于成为区块链数据的统一搜索引擎。 集中的区块链基础设施技术上,我们访问区块链数据所需要的只是连接到一个区块链节点。这些节点可以分布在分散的个人和公司网络中,如 The Graph 和 Pocket 网络,也可以由中央实体 (如 Infura 和 Alchemy) 拥有和操作。为了说明差异,请参见下面的图表。

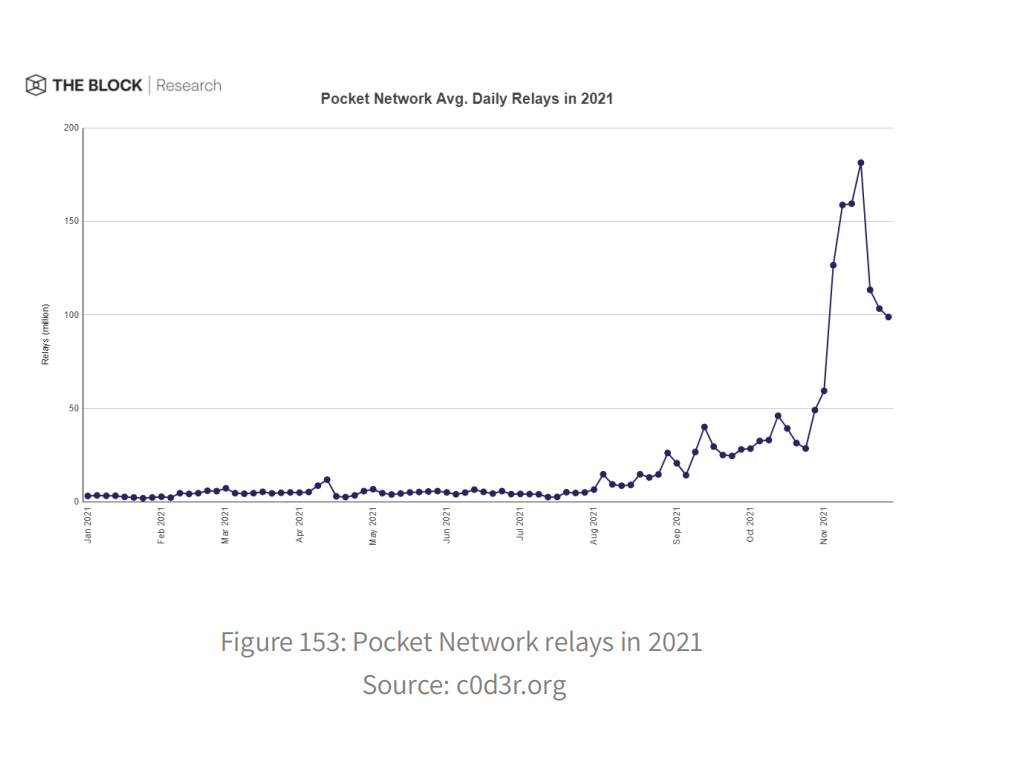

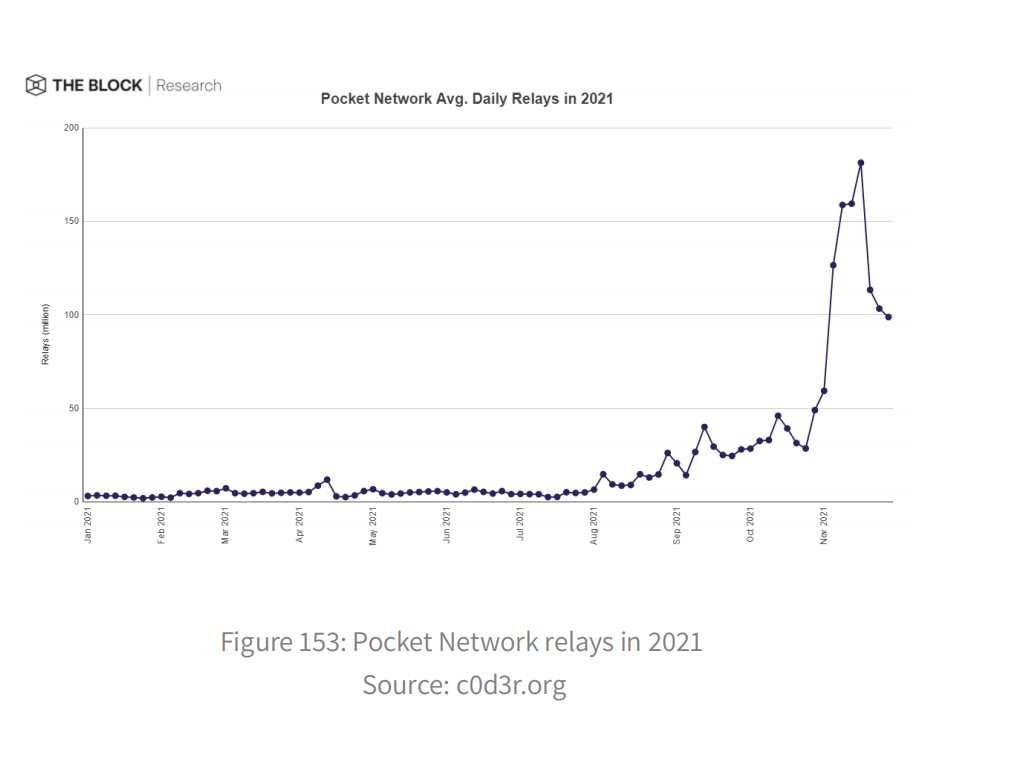

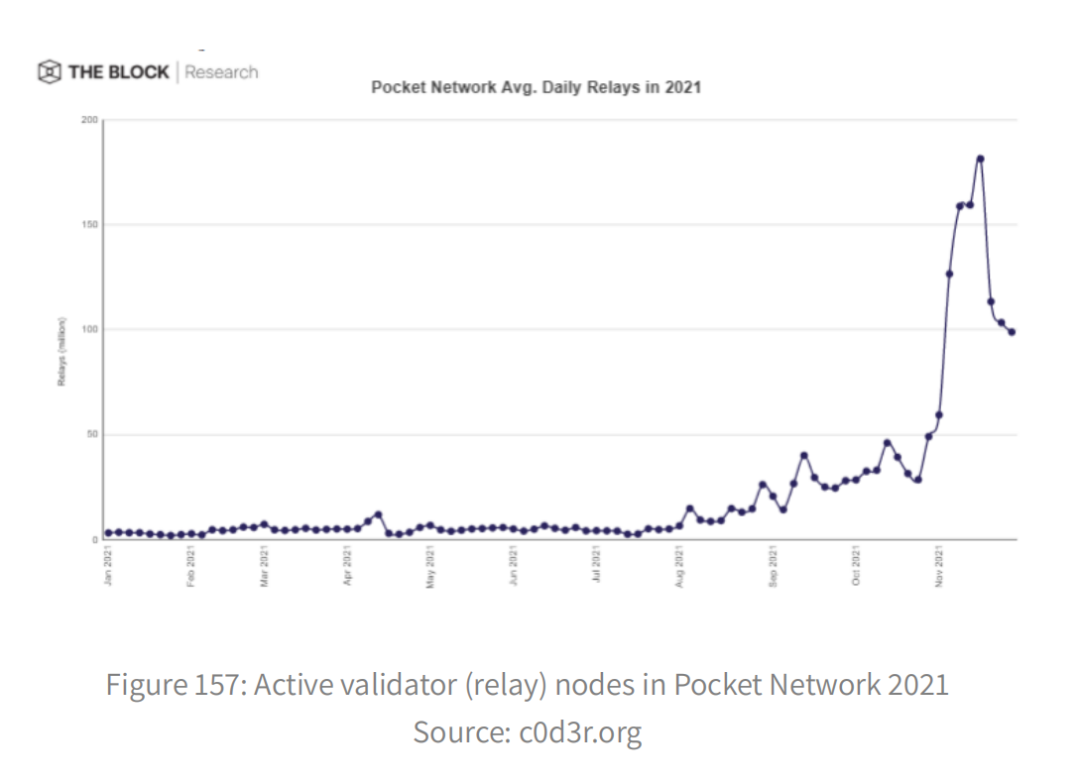

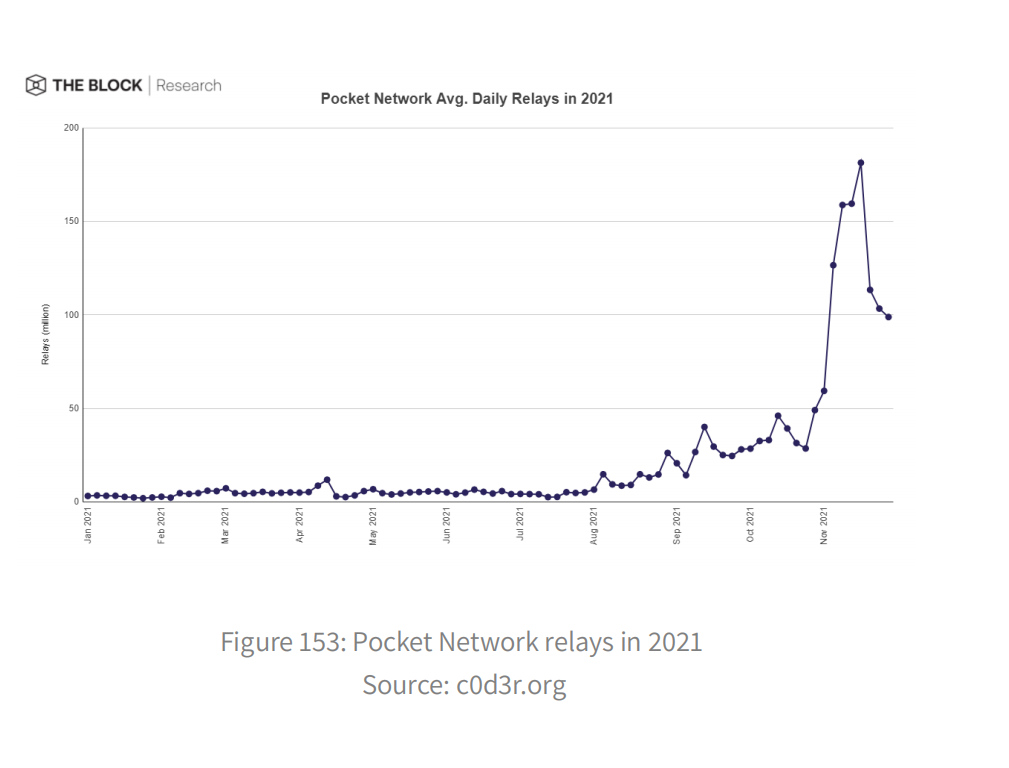

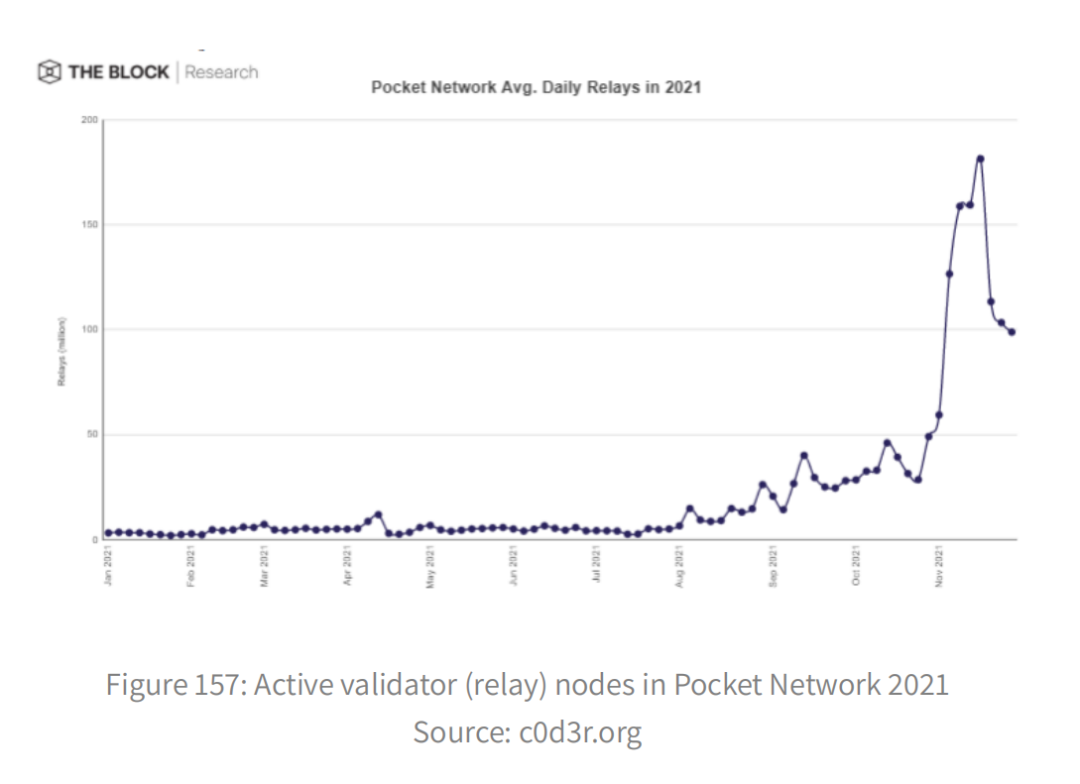

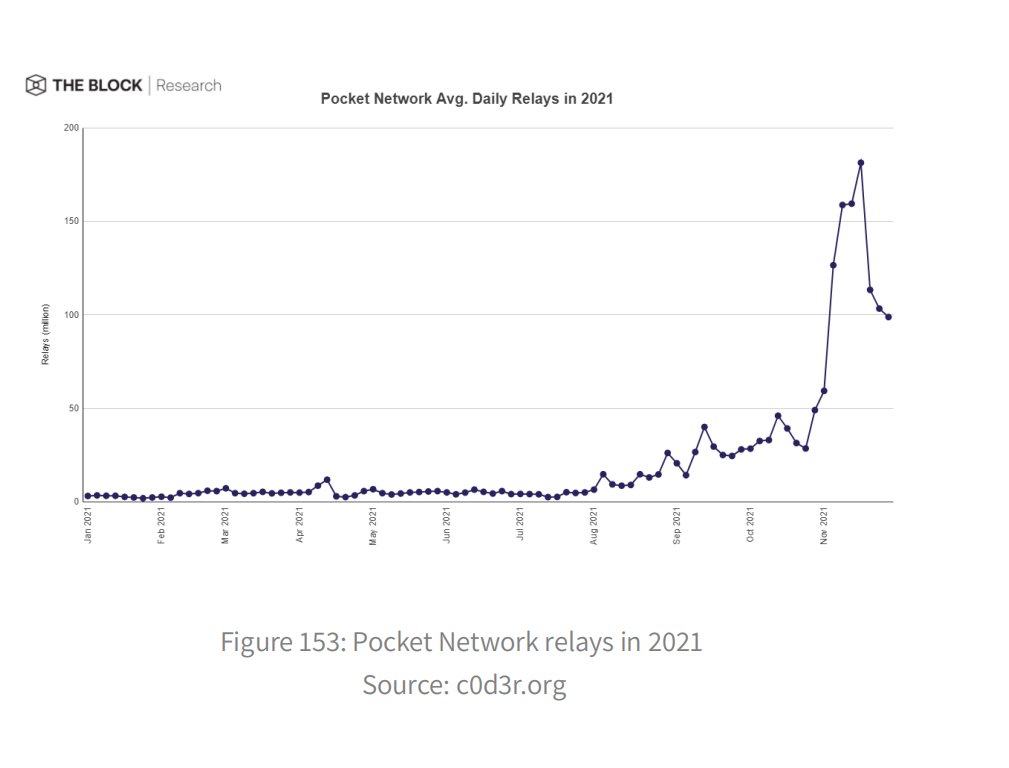

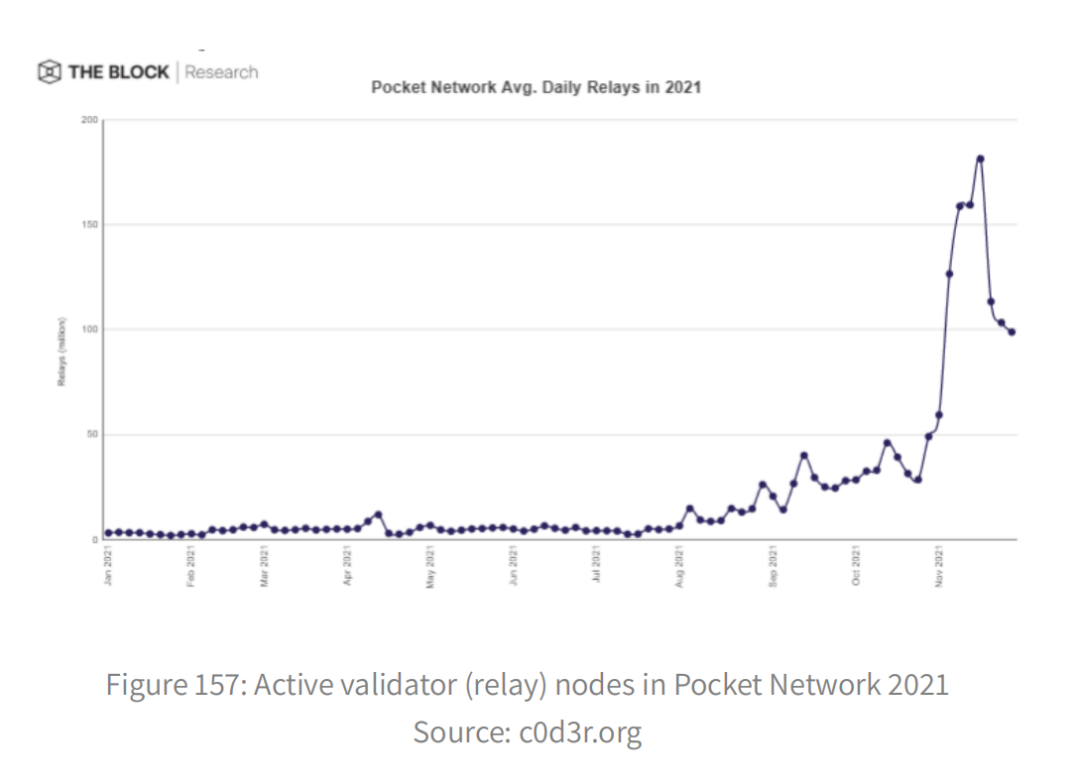

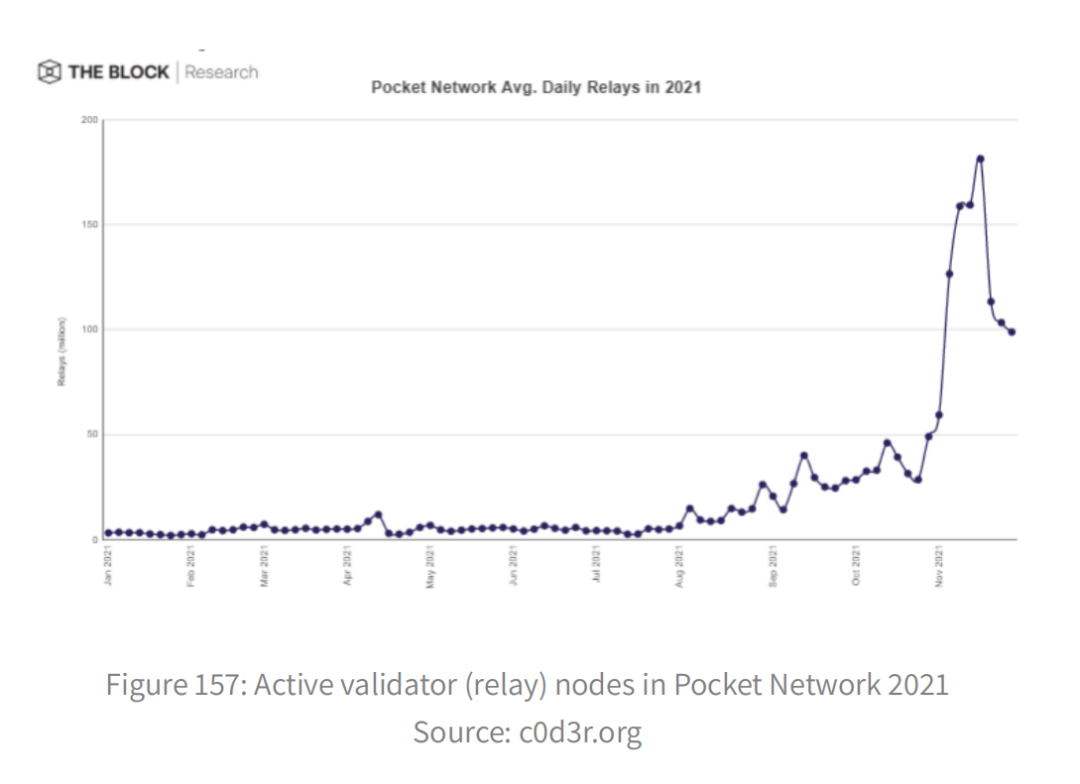

对于区块链数据,集中式门户与分散门户之间的主要区别是,公司负责维护节点的操作——它们的所有操作都可以分组到一个「公司层」中。除了提供对完整归档节点数据的访问外,公司层中的参与者还可以决定设置数据库索引,以方便涉及过滤或搜索的查询。与任何集中式计算网络一样,这种设置也有一定的好处和成本。在好处方面,集中式解决方案可以使数据网络更容易实现、开发和维护。例如,在几年内,Alchemy 和 Infura 能够开发并发布各种工具以促进原型和开发。 但是,这会带来各种形式的安全风险和单点故障。例如,Infura 的以太坊基础设施去年发生了一次重大故障,导致包括 MetaMask 在内的流行服务的 ETH 和 ERC-20 通证的价格 feed 延迟。它还导致包括 Binance 和 Bithumb 在内的主要加密交易所暂时禁用 ETH 和 ERC-20 通证的撤回。Infura 表示,根源可以追溯到其以太坊基础设施中的几个组件,这些组件被锁定在一个旧版本的 Geth 客户端。事后分析引发了关于以太坊去中心化和过度依赖集中化区块链基础设施提供商的争论。 话虽如此,我们注意到 Infura 和 Alchemy 并不拥有或控制基本的区块链数据,而是作为去中心化数据的集中门户。如果因弗拉或炼金术失败,我们不会失去区块链的数据。如果需要,我们可以使用另一个集中或分散的基础设施提供商来访问相同的数据。或者,我们可以建立自己的完整节点,为自己服务。人们可以拿互联网服务提供商做一些比较——如果康卡斯特 (Comcast) 倒闭了,我们可以切换到另一家互联网服务提供商来接入互联网。 讨论 根据所涉及的利弊,集中式和分散式基础设施解决方案可能在 Web3 的下一个迭代中扮演不同的角色。例如,如果项目的某个部分需要高级原型和开发工具。在这种情况下,像 Alchemy 或 Infura 这样的集中解决方案可能很适合这些部分。如果项目的其他部分追求不可信和安全性,那么分散的解决方案,如 the Graph 或 Pocket Network 可能很适合这些部分。前景是一种新的 web,其中很大一部分基于分布式、安全且不可变的区块链数据库,通过集中式和分散式基础设施进行通信。 接下来,让我们通过分析 Pocket Network 最近网络活动和收入激增背后的数字和驱动因素,来研究一些去中心化的区块链基础设施是如何获得吸引力的。通过保持几乎 100% 的正常运行时间,我们可以看到这些去中心化的数据提供商如何支持不断增长的 Web3 经济。 案例研究: 网络活动 为了研究 2021 年之前 Pocket 的使用和增长情况,我们首先关注的是平均每日接力量。中继只是针对任何公共数据库节点的应用程序请求。下图以 4 天为间隔绘制了 2021 年 1 月至 11 月的平均日降水量。

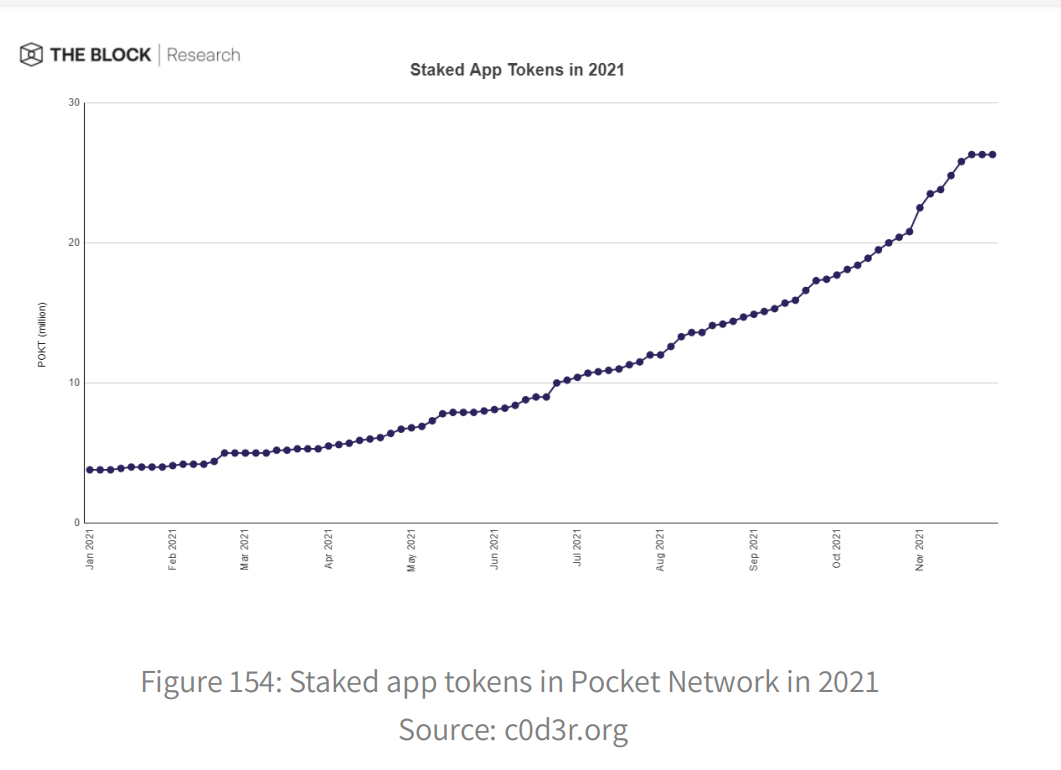

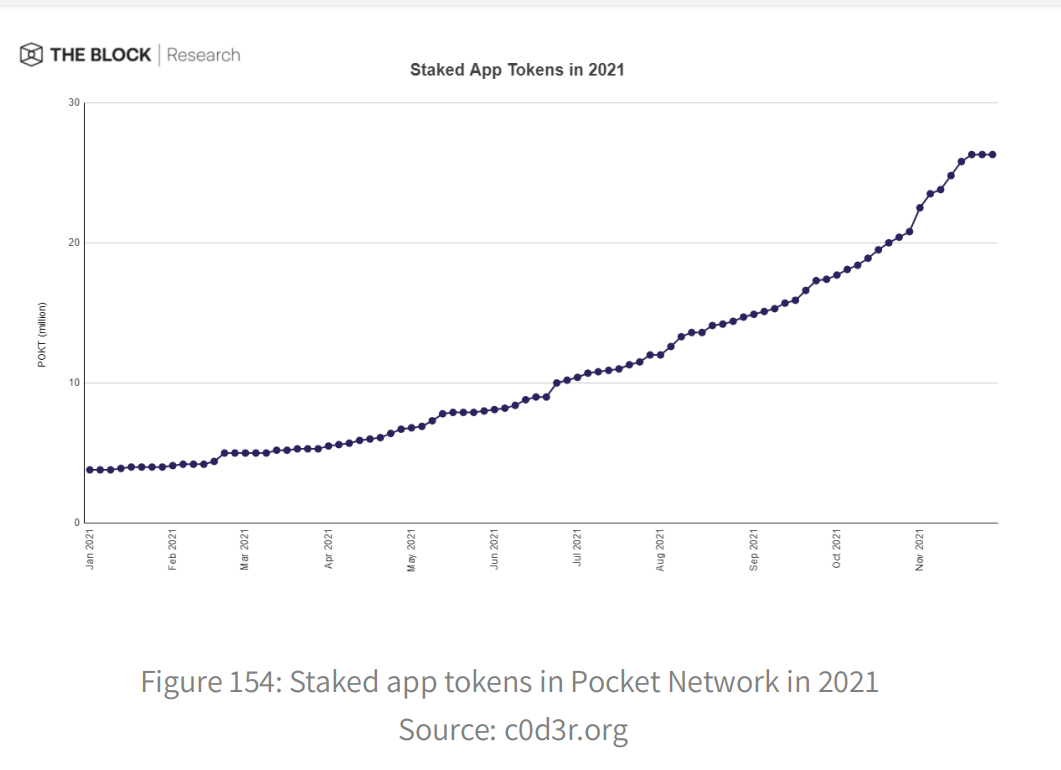

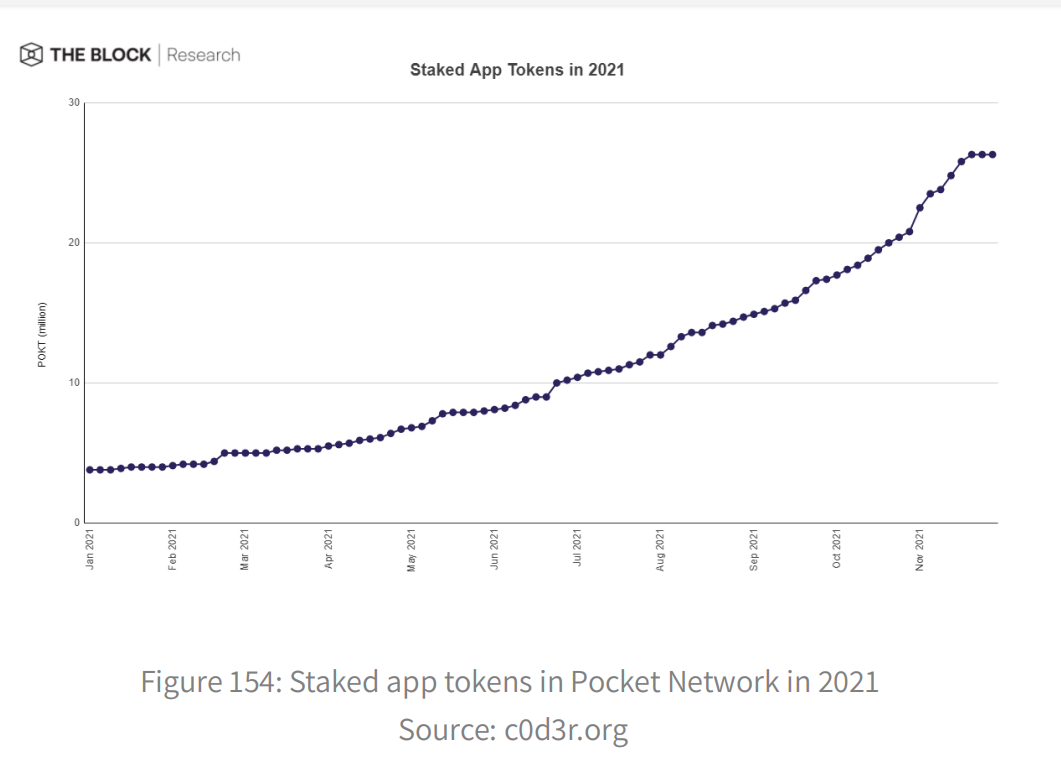

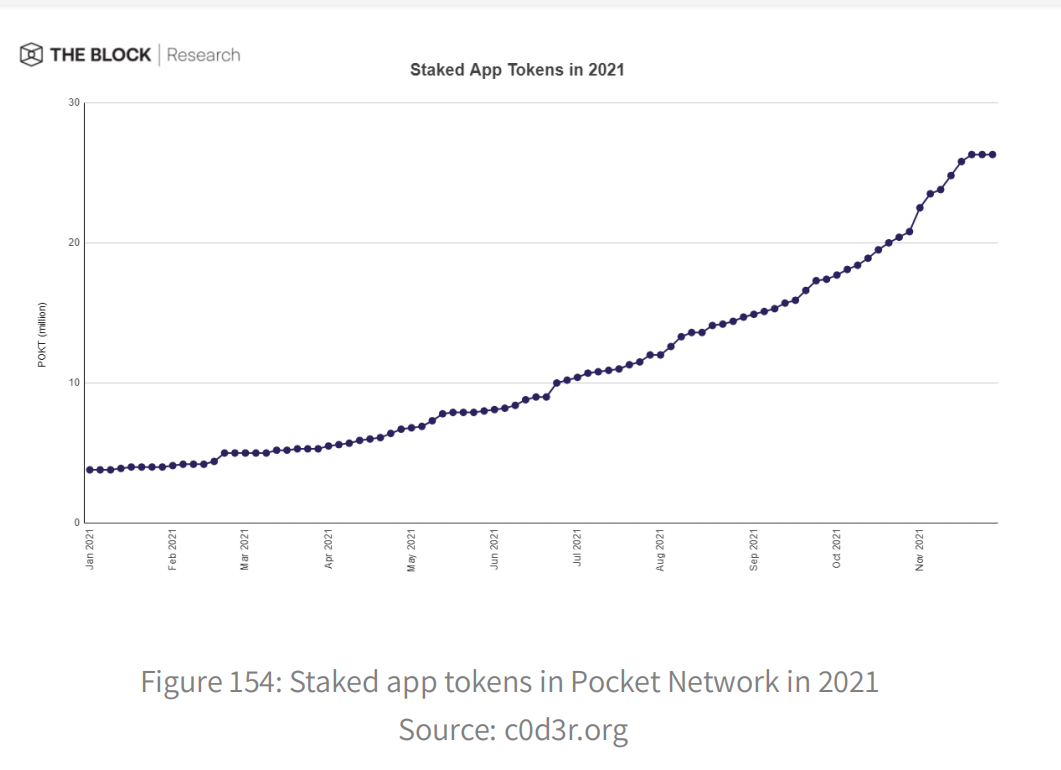

Pocket Network 的使用在今年已经见证了巨大的增长,特别是从 10 月份开始的网络活动的爆炸性增长。主要的驱动因素是什么? 首先,今年 2 月,Pocket Network 宣布他们将开始为 Fuse 提供以太坊基础设施,Fuse 是一个构建去中心化支付系统的平台。作为以太坊侧链,Fuse 需要一个稳定的、运行良好的 Fuse-以太坊桥。通过与 Pocket 集成,Fuse 可以进一步分散平台,增加用户隐私,同时降低运行自己的以太坊节点的成本和效率。 随后,在 8 月,Pocket 宣布支持 xDai 链,这是另一个支持 xDai 稳定币的以太坊侧链,该稳定币由以太坊上的 Dai 桥接而来。xDai 的主要用例之一是在 MMO 空间征服游戏 Dark Forest 中实现快速和低成本的交易。类似地,通过与 Pocket 集成,xDai 可以增加去中心化,同时「外包」他们的以太坊基础设施需求。 最近,在 Pocket 宣布将处理 Harmony RPC 流量之后,网络活动从 10 月份开始激增。Harmony 是一个第 1 层区块链,通过使用随机状态分片,它可以作为以太坊可互操作的第 2 层扩展解决方案,允许以低费用、高速度进行安全块确认。当时 Harmony 网络的 API 调用在 5000 万到 1 亿之间激增,他们试图通过可伸缩和分散的 API 来重新路由流量。现在,开发者可以从 Pocket 的前端 API 门户创建 Harmony RPC 端点,在他们的 dapp 中使用。这些口袋驱动的端点为 dapp 提供了额外的弹性、可靠性和隐私层。 在 Pocket 网络中,应用程序桩是在网络中注册为应用程序的入口点。应用程序将 POKT 锁定到网络内的一个绑定中,以接收通过网络节点中继执行的吞吐量分配。该绑定的规则由 Pocket DAO 设置的货币政策和协议规则决定。如下图所示,自今年年初以来,应用程序用于预留中继请求的 POKT 金额增长更为稳定。

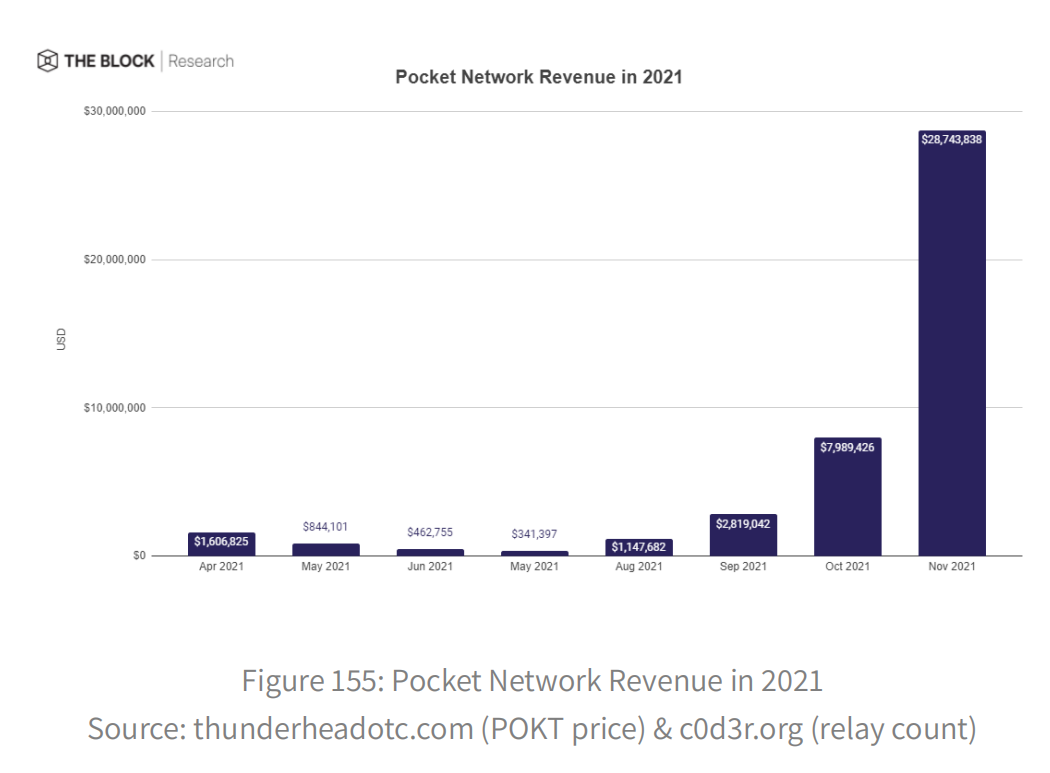

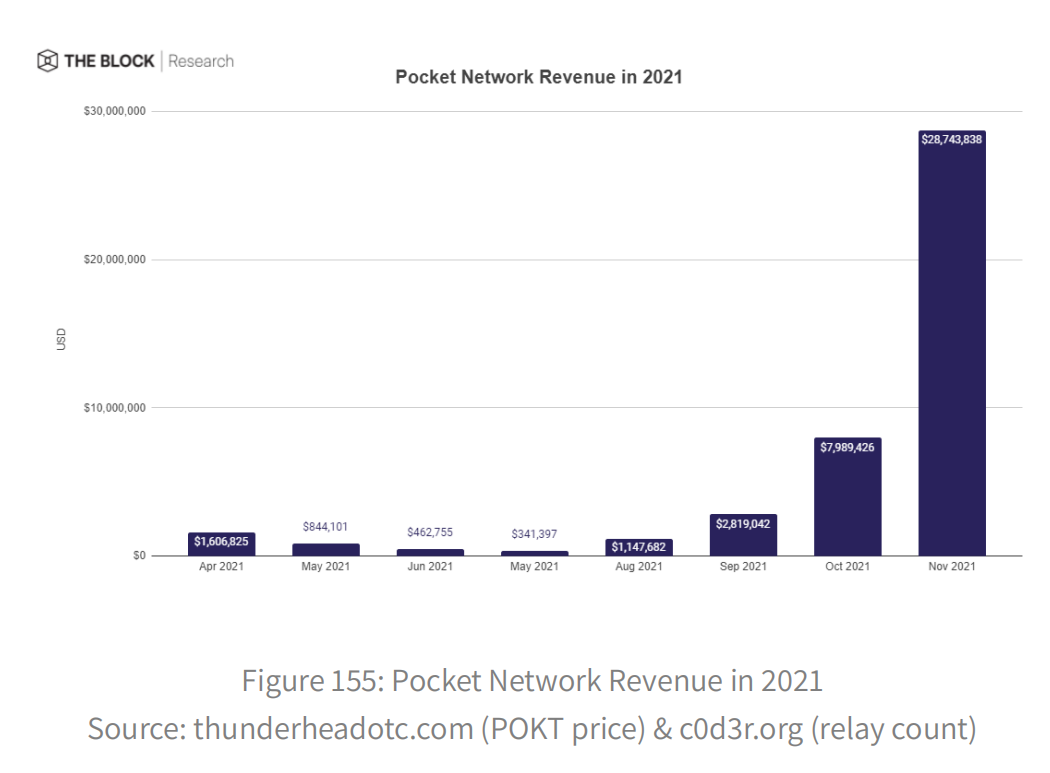

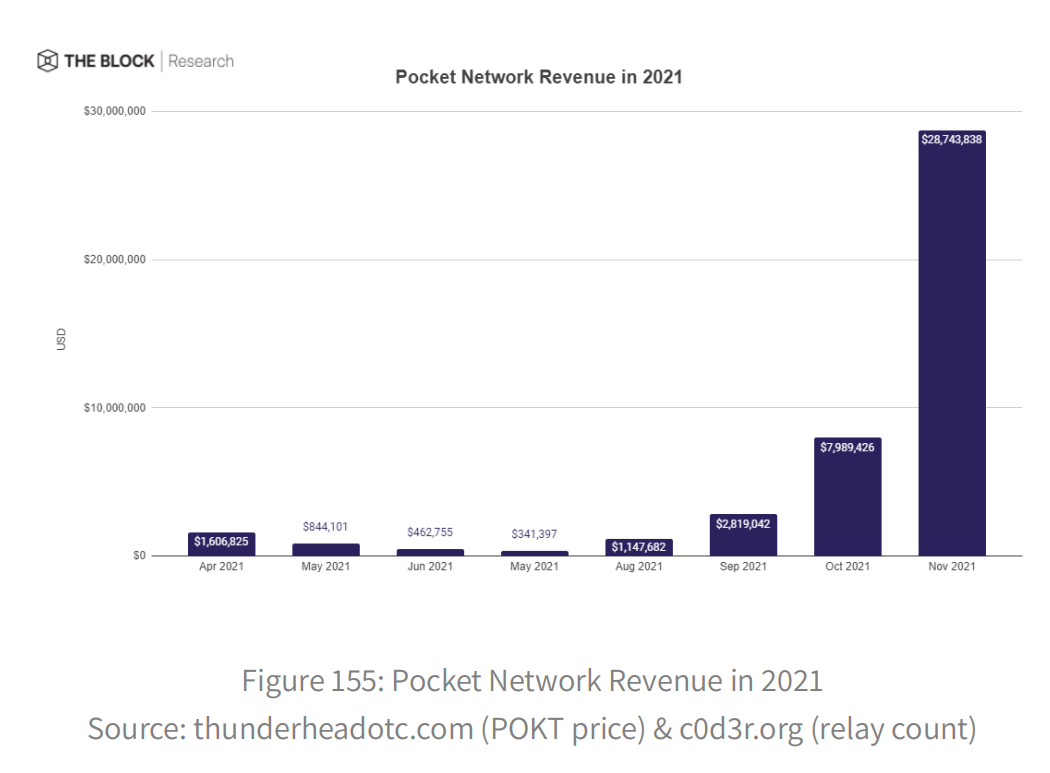

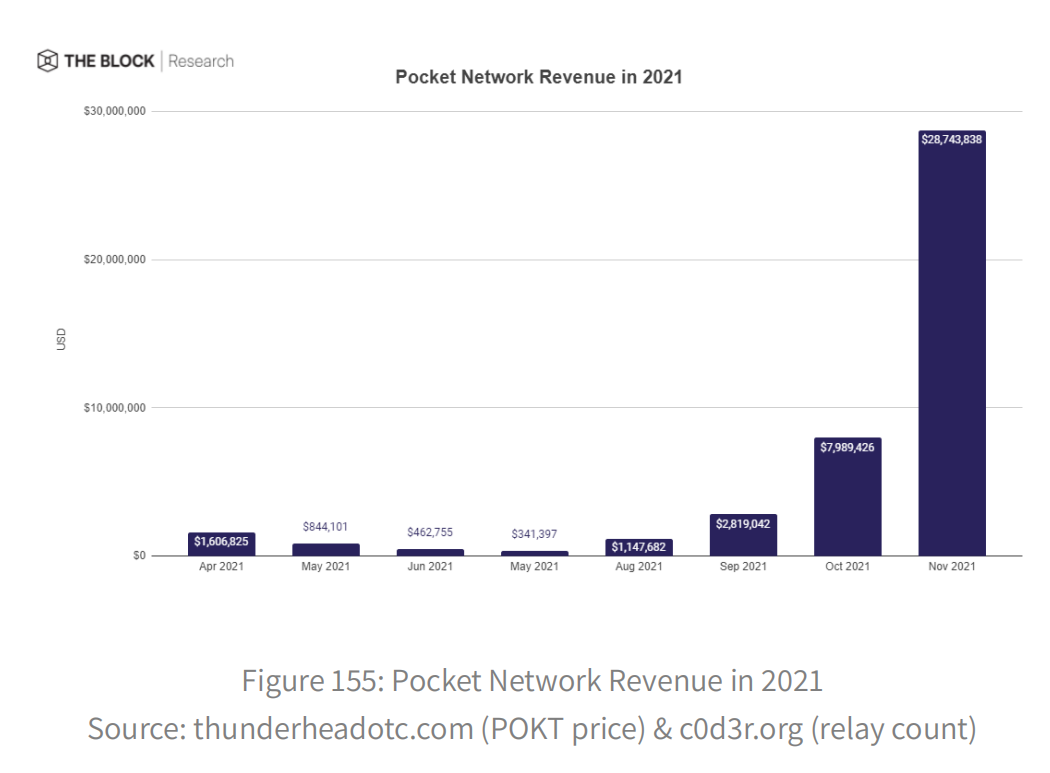

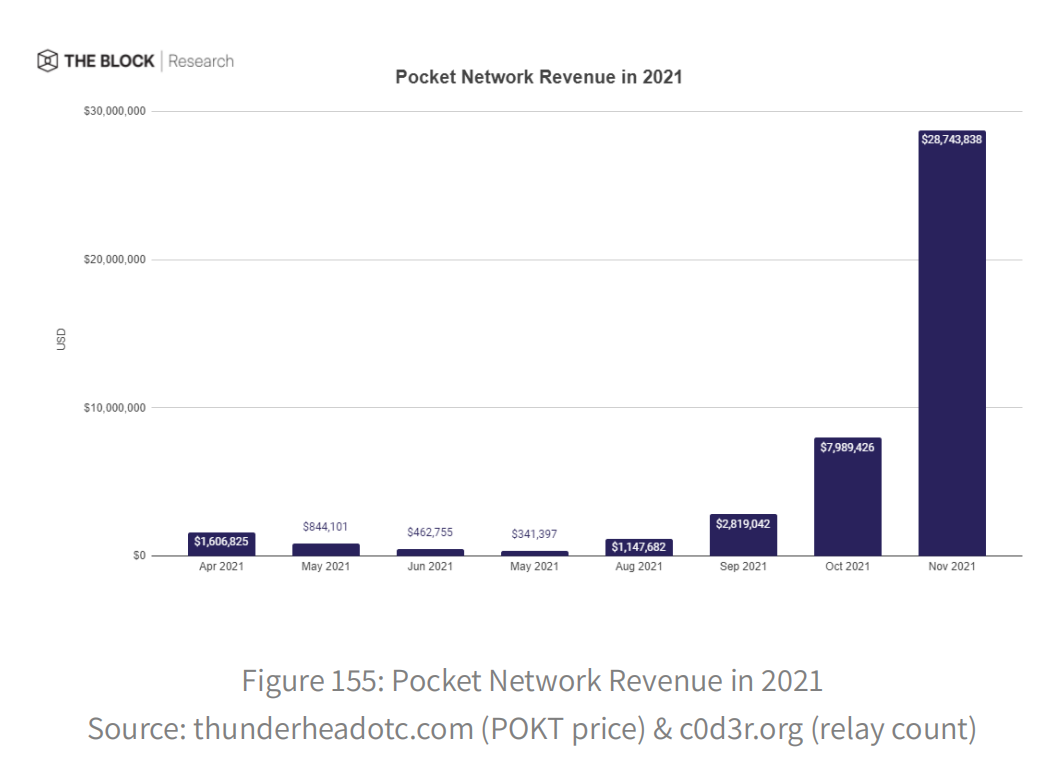

每天的中继请求储备等于应用程序下注的 POKT 数乘以 40。然后,我们可以看到,应用程序已经「付费」(投资足够的 POKT),每天预留了近 10 亿次中继,同时使用了约 1.6 亿次,即 16% 的预留。不过,这并不奇怪,因为应用程序应该有一个备用缓冲区,以应对网络活动的激增。最终,假设这些持有的令牌耗尽了中继请求储备,这大约 10 亿次中继将作为「收入」支付给中继提供商、Pocket DAO 和 POKT 区块生产者。现在让我们更详细地分析这些收益和奖励。 收入和回报 要将中继转换为收益,只需将中继数量乘以 0.01(每中继产生的 POKT 数量) 和 POKT 价格。下图显示了 2021 年 POKT 的月收入,基于每日平均接入点和每月 POKT 价格。从 4 月到 11 月可以获得价格数据。

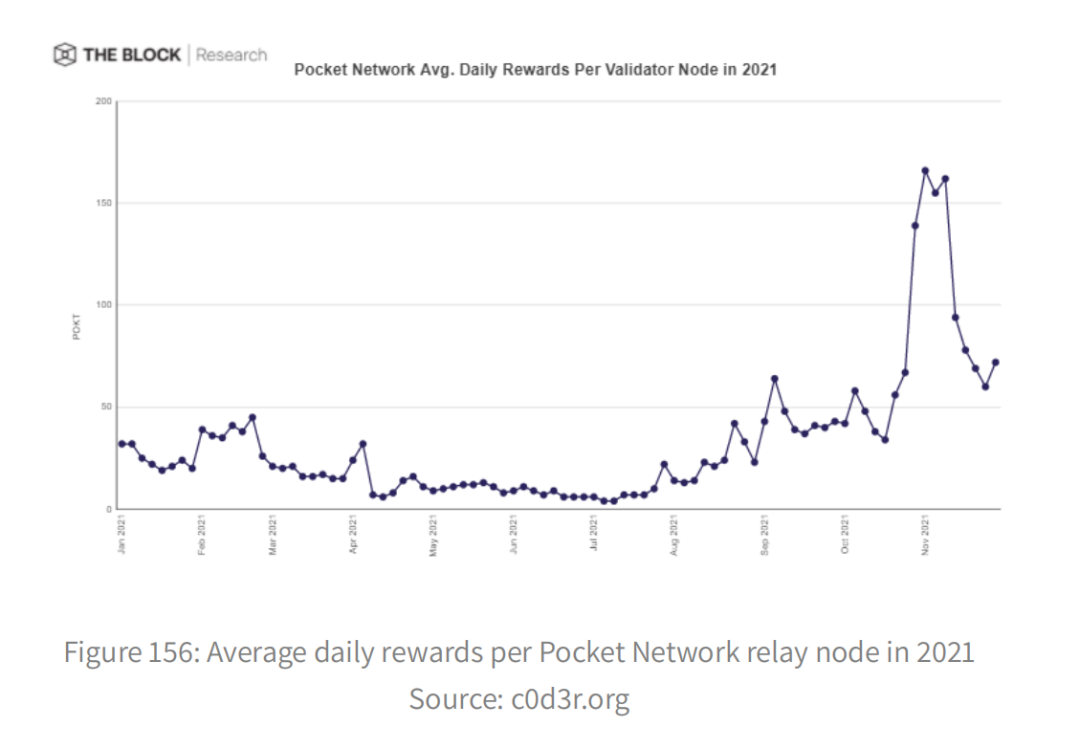

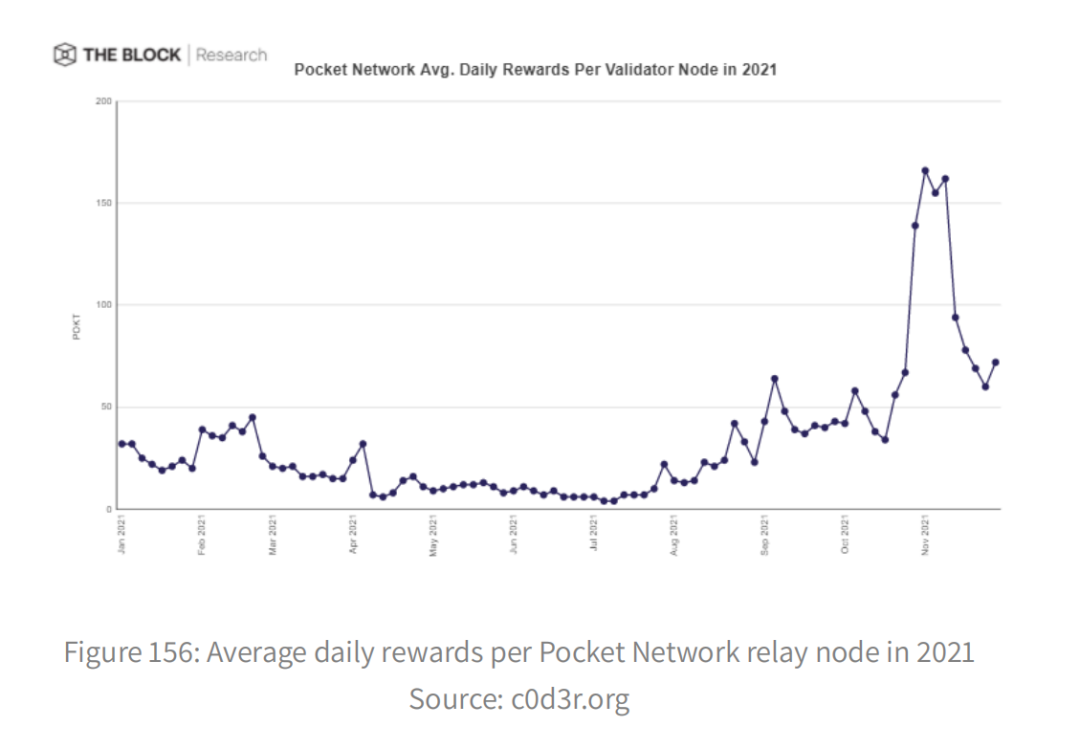

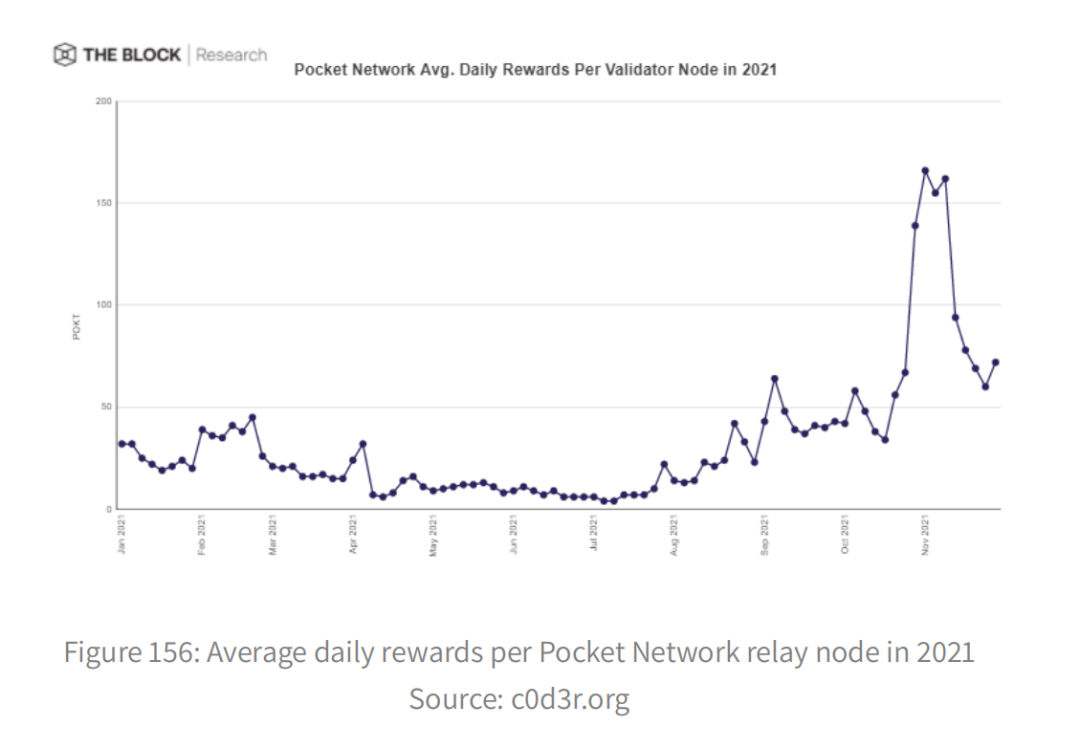

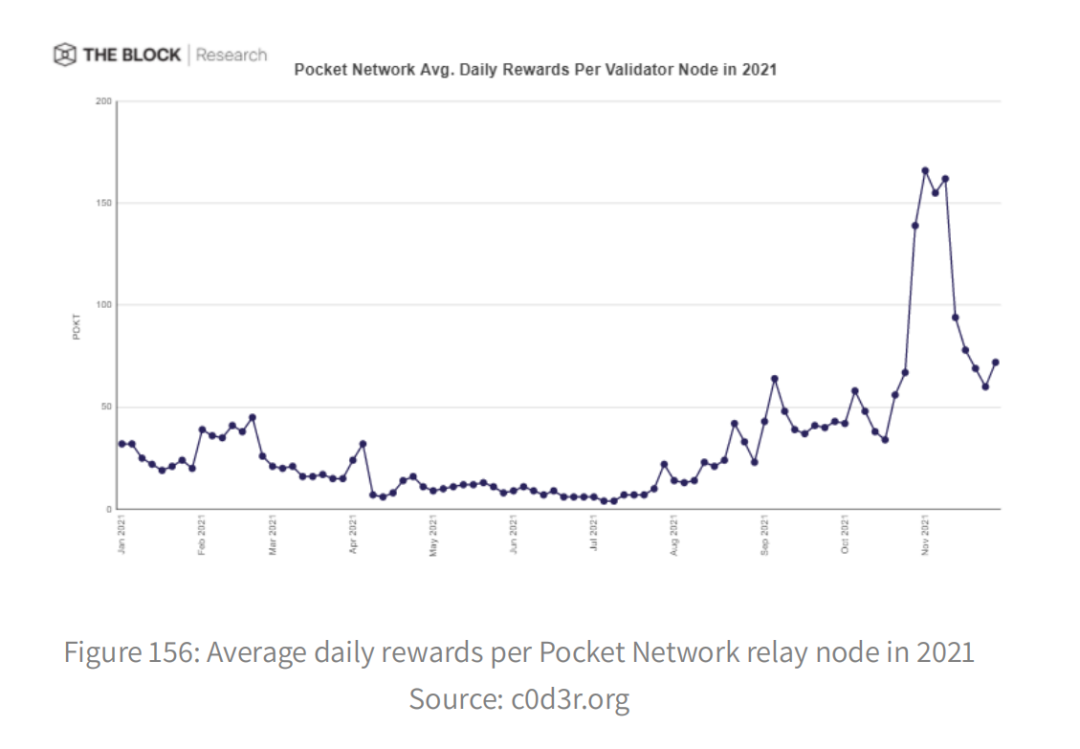

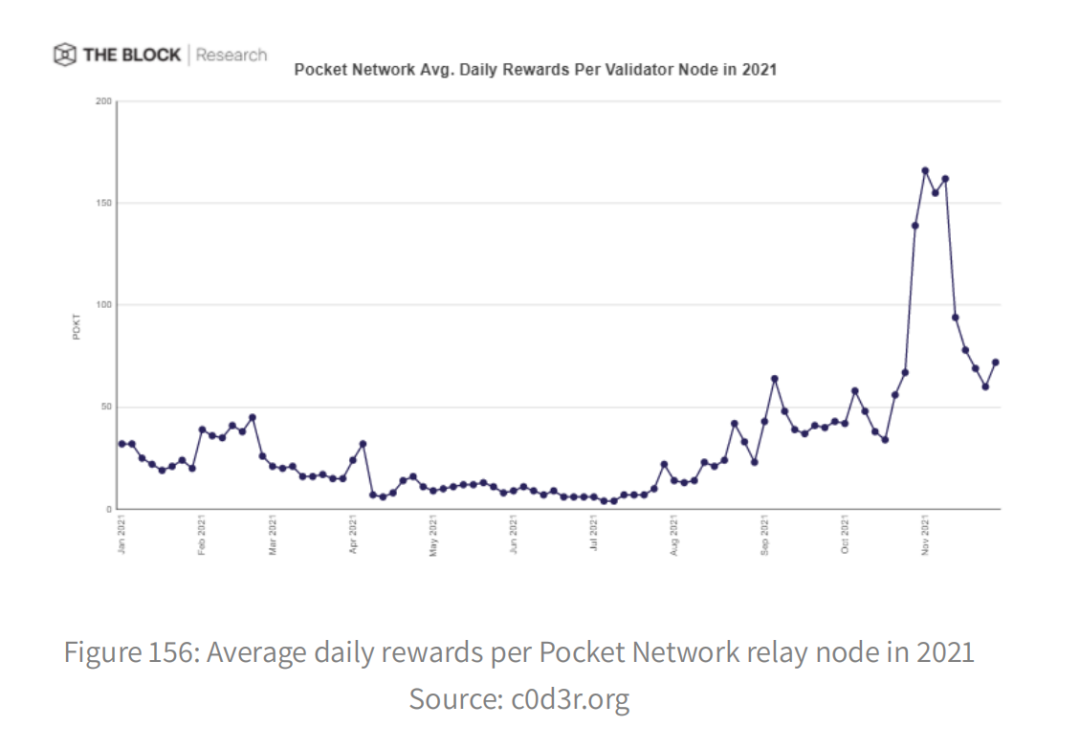

从 5 月到 7 月,网络活动有所减少,与此同时,以太坊网络和加密市场的整体活动有所减少。但是,很明显,在建立了与 Harmony 网络连接的终端后,Pocket 本季度的收入大幅增长。我们也可以看看多少 POKT 获得每个中继节点中继数除以总数量的继电器节点和乘以 0.89(自 89% 的发行 POKT 分布式服务节点, 口袋刀,10% 和 1% 的块生产商)。下面的图表显示了从 2021 年 1 月 1 日到 2021 年 11 月 8 日,每个验证节点的平均每日奖励,间隔 4 天。 在今年年初,POKT 节点获得了更多的每日奖励,因为网络中的节点更少。下面的图表显示了从 1 月 1 日到 11 月 8 日网络中活动验证器节点的数量,间隔为 4 天。

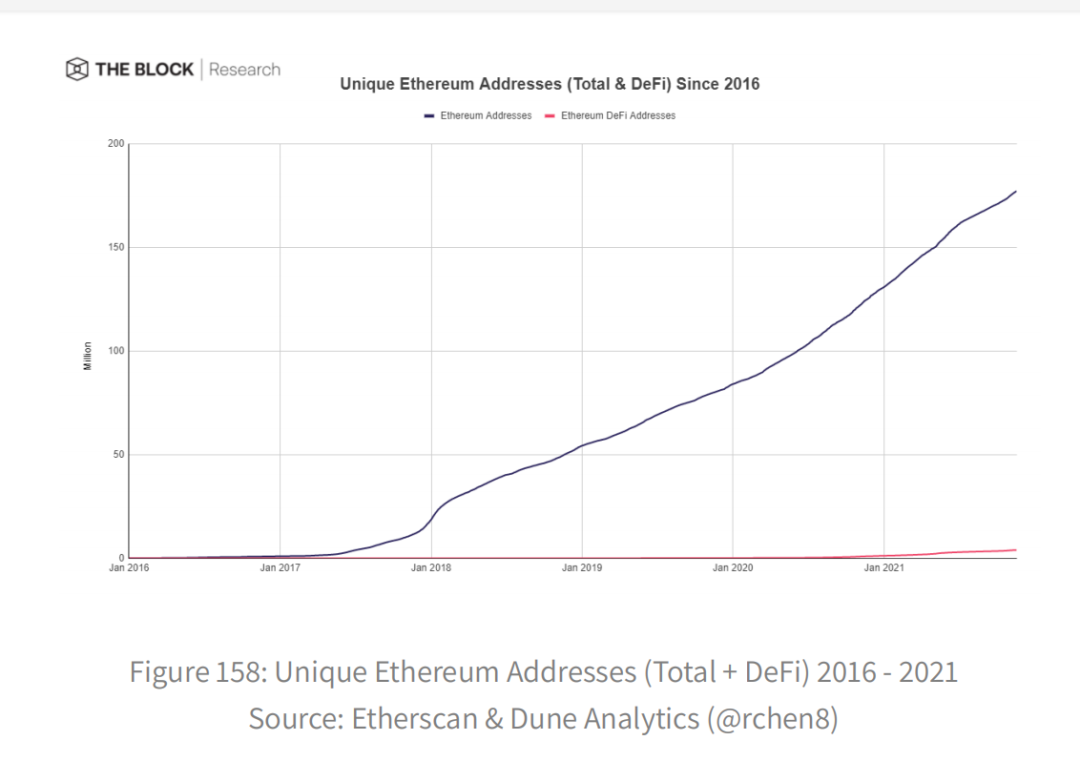

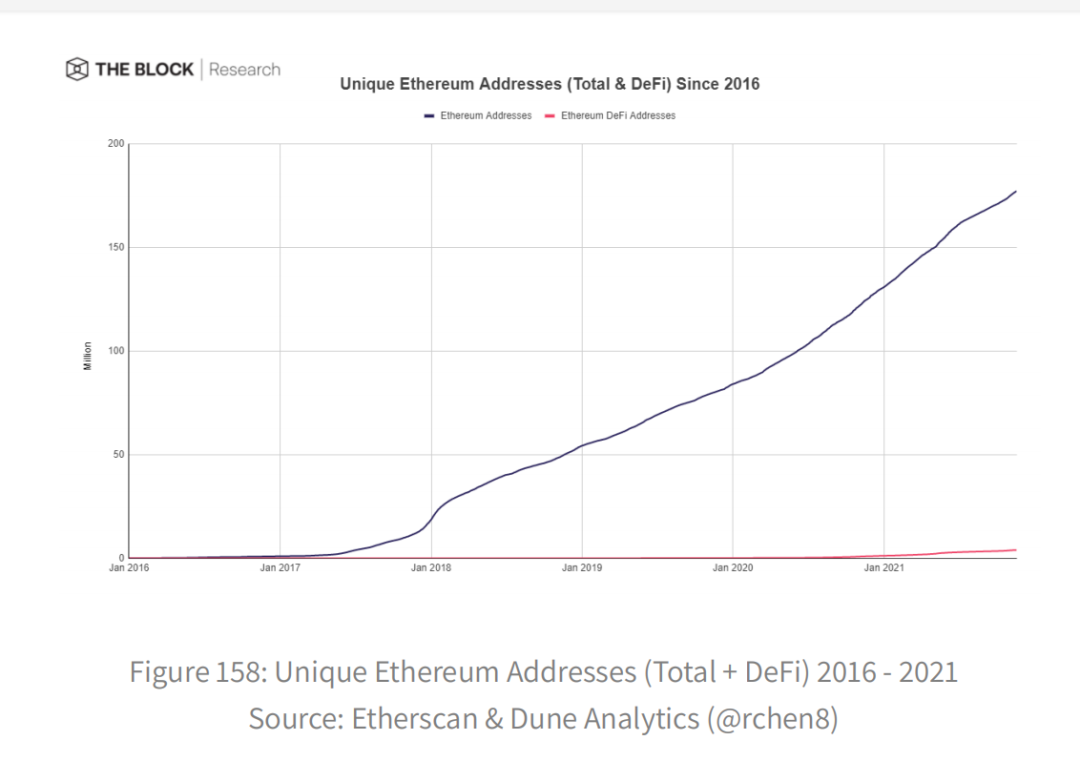

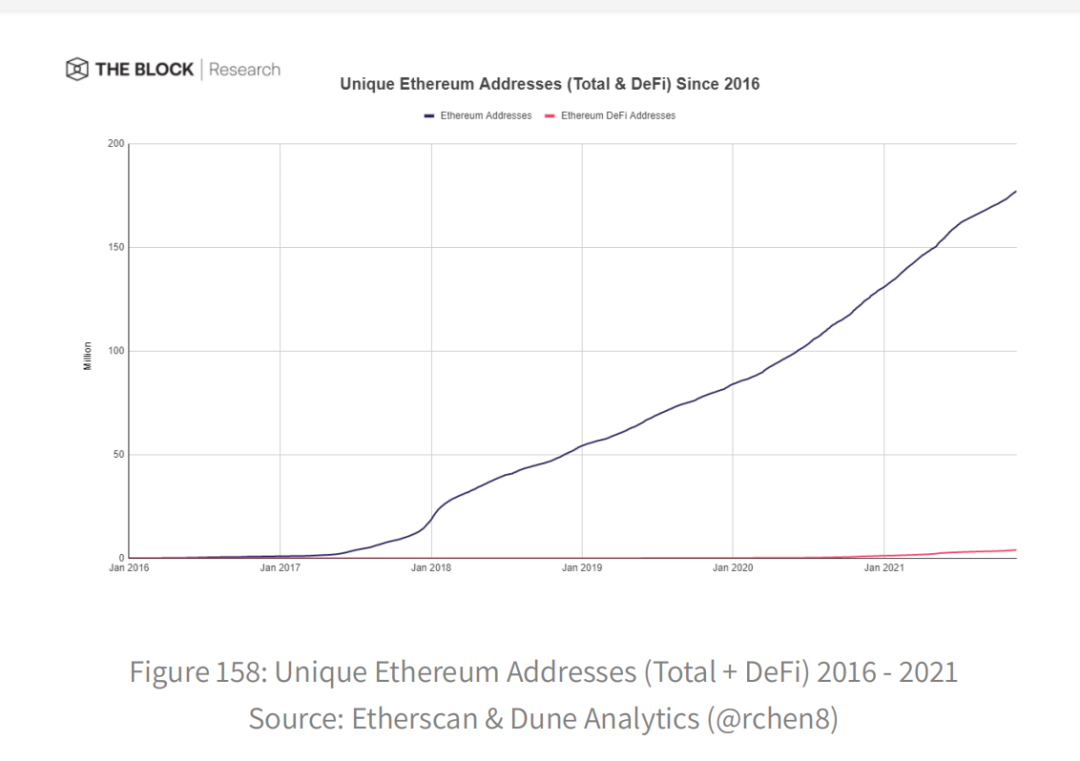

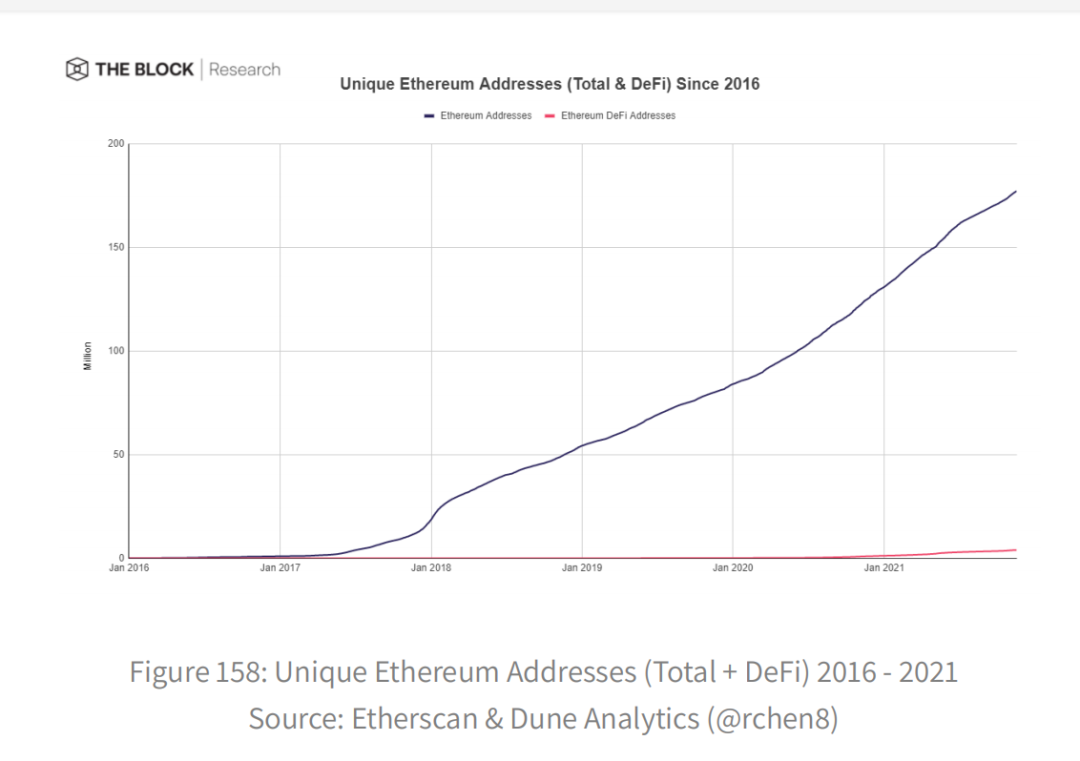

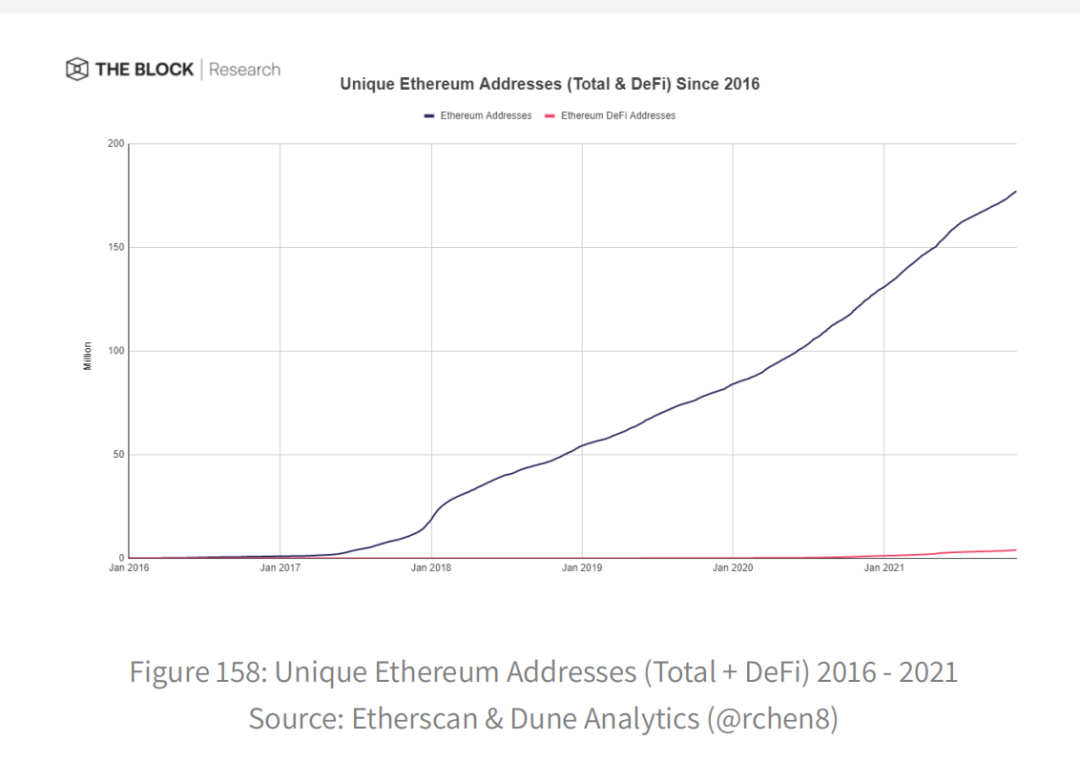

到目前为止,自年初以来,活动验证器节点已经增加了超过 15 倍,从略高于 600 个节点增加到今天的超过 9000 个节点。这个月, 平均每日奖励每验证器节点平均飙升至 161 POKT(~ 118 美元 0.73 美元/ POKT) 每天每个节点, 出来年的超过 300% POKT 奖励网络中每个节点 (假设每个节点股份 15150 POKT) 的最小数量。 从长远来看,这些奖励并不一定是可持续的。有吸引力的回报可能会带来更多的节点提供商,进一步将总验证者奖励和通过供应稀释支付的 POKT 奖励 (每传递创造 0.01 POKT) 分开。此外,还有一个问题是,通过供应稀释支付的报酬是否应该被视为收入。一方面,他们确实代表了 Pocket 服务的真实需求。另一方面,每次在 Pocket 网络上执行工作时,应用程序和节点的利害关系都会被稀释。 按 11 月的峰值计算,这将相当于每年增加约 4.12 亿美元的市值。也就是说,Pocket DAO 可能会在不久的将来投票削减新的 POKT 发行。此外,尽管有这些惊人的数字,Pocket Network 仍然只能处理其集中竞争对手的一小部分流量,在 2020 年,仅 Infura 一天就服务了超过 24 亿以太坊中继。 由于巨大的潜在市场和成功的和谐与其他协议的集成与口袋里, 我们可以看到越来越多的协议重路由和分权与口袋的交通网络引发的预防或应对问题与集中式区块链基础设施的依赖性。这种去中心化的基础设施能否支持一个拥有数十亿 dapp 用户的 Web3 经济,将取决于节点和网络技术的弹性和理想的抗脆弱性。 新兴的 Web3 经济 作为本章的总结,我们将看一些关于新兴的 Web3 经济的数据,以了解我们现在的状况和未来的发展方向。虽然没有单一的指标来跟踪整个 Web3 的开发,但我们可以看看几个代理指标,它们跟踪 Web3 的不同方面,从 DeFi 到 nft,再到采用 Web3 前端应用程序 (如钱包)。下面,我们绘制了 2016 年 1 月 1 日至 2021 年 11 月 17 日期间与 DeFi 协议交互的所有唯一以太坊地址和唯一以太坊地址。

自 2018 年初以来,以太坊的唯一地址总数稳步增加。自 2019 年初至今,以太坊的独特地址平均每年增长约 52%。自 2019 年以来,与 DeFi 协议交互的以太坊地址也出现了爆炸式增长,同比增长约 700%,但从 2019 年至 2020 年的同比增长约 875% 略微放缓至 2020 年至 2021 年的同比增长约 500%。目前,只有 2% 的以太坊地址与 DeFi 协议进行了交互,但这仍是 2021 年初 0.9% 的两倍多。DeFi 协议似乎仍有很大的上行潜力。

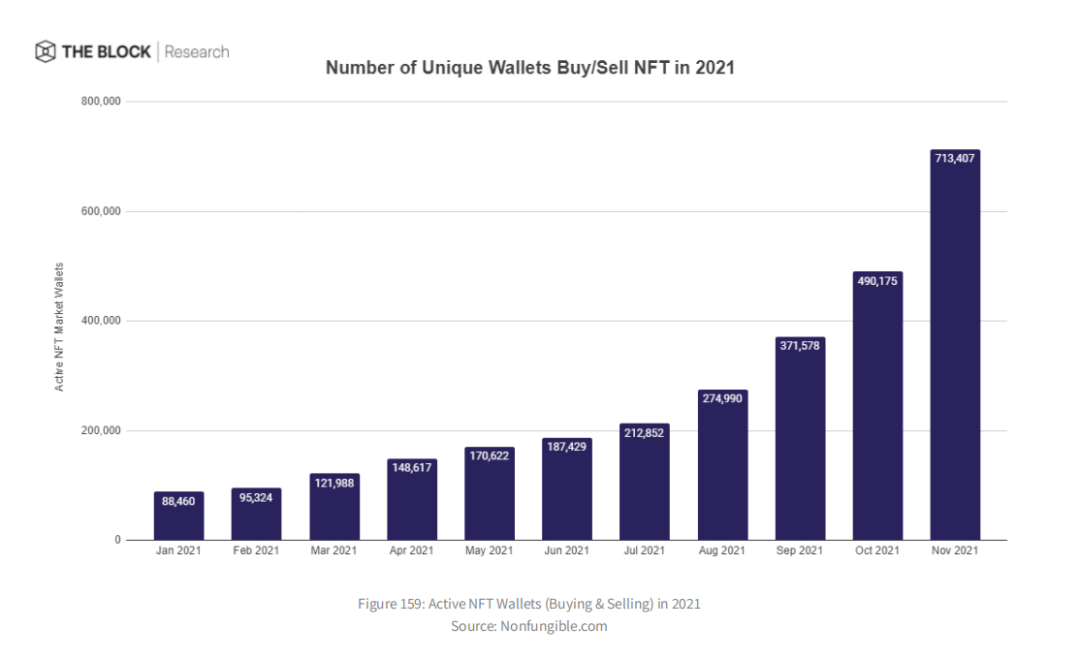

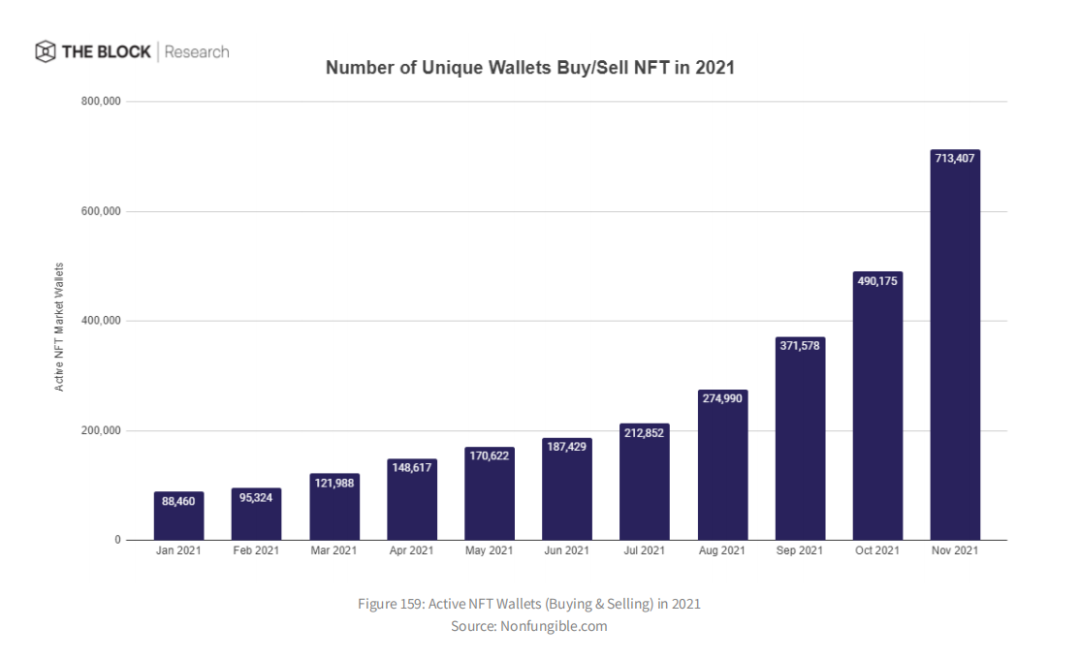

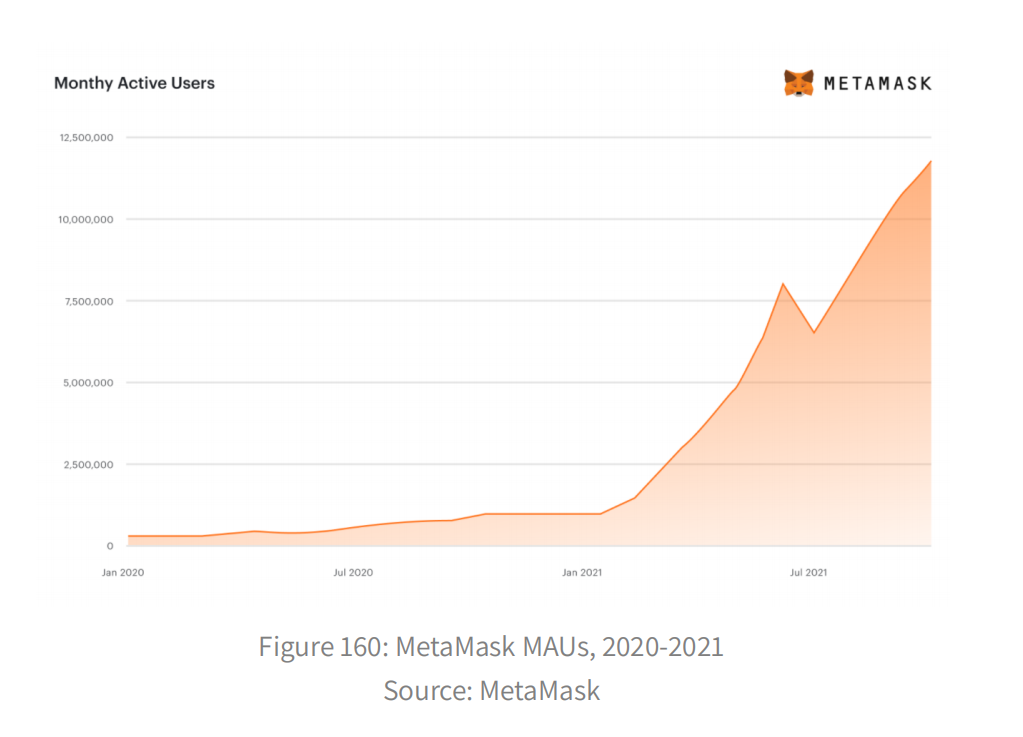

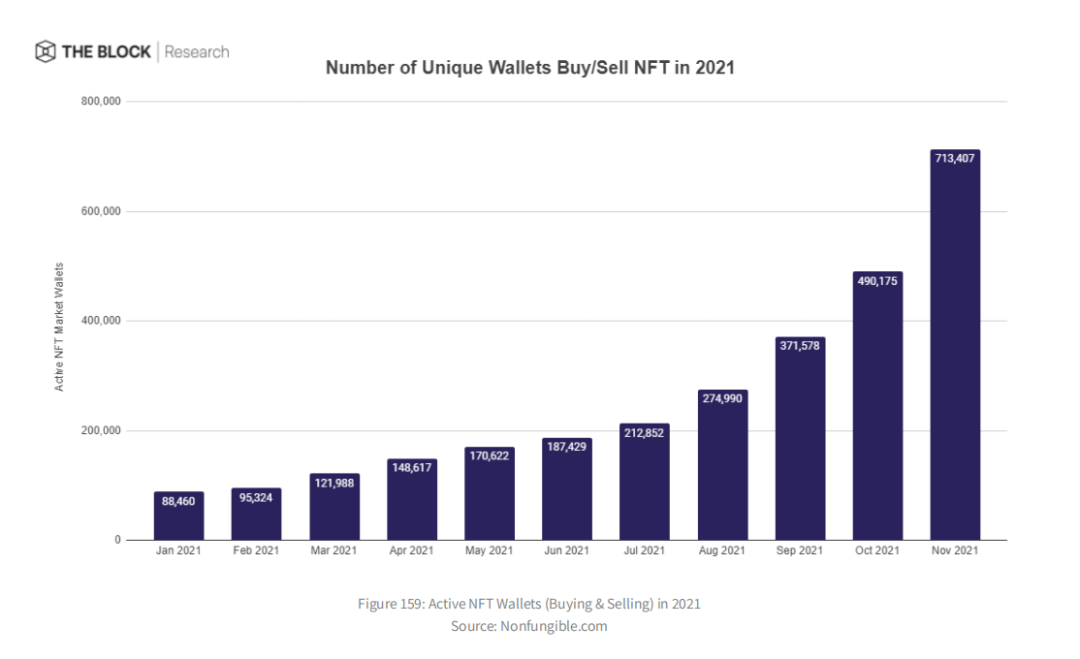

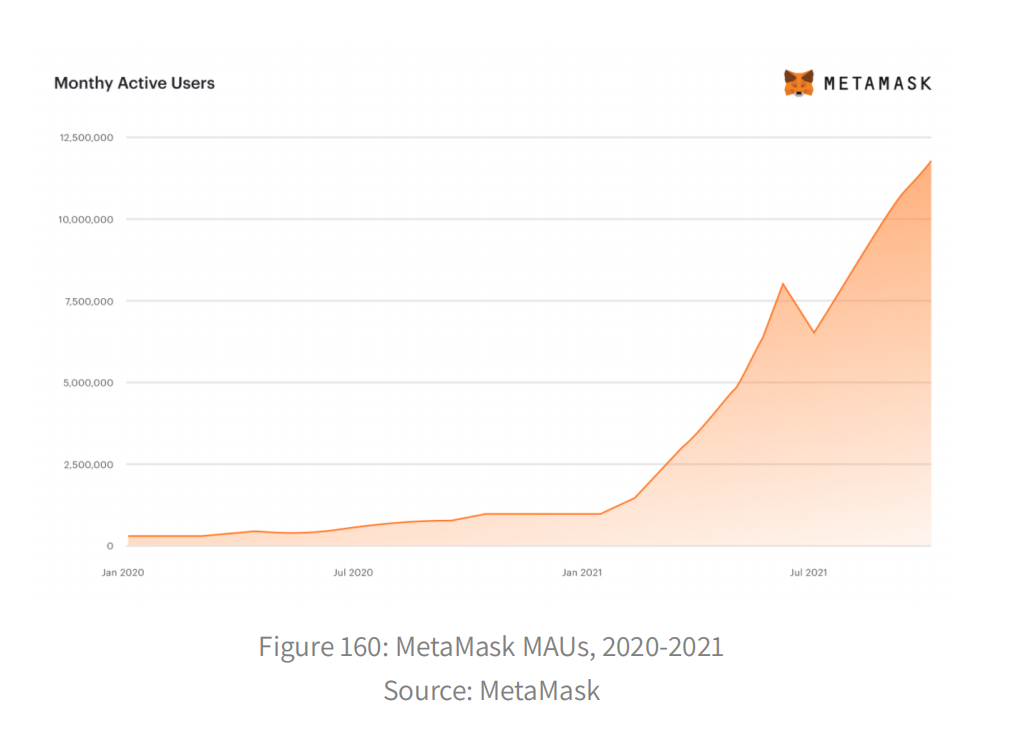

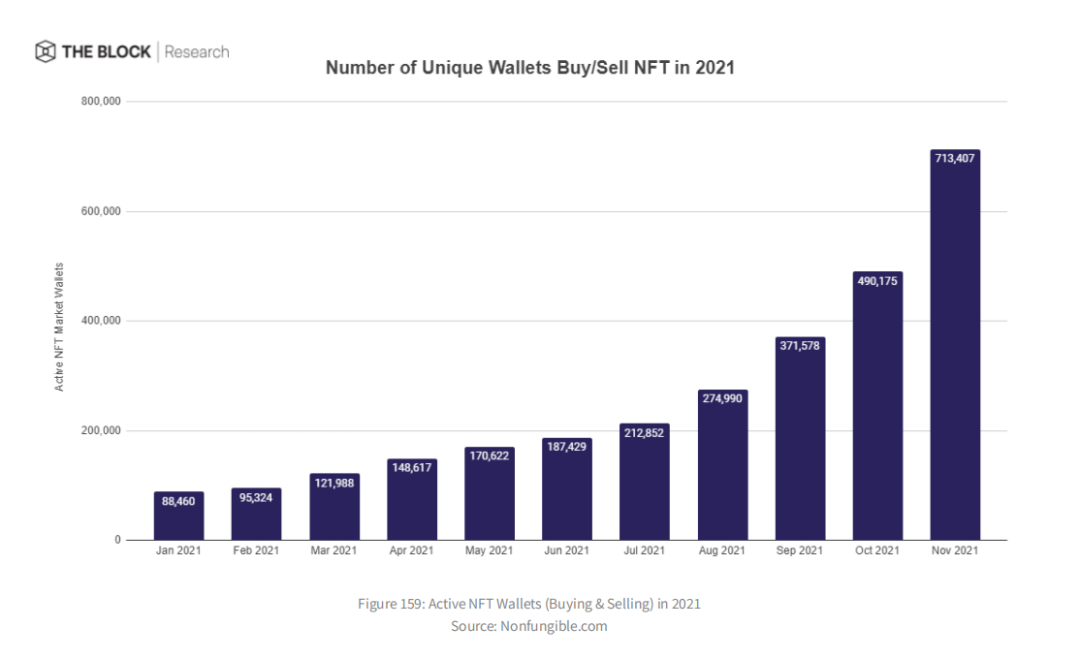

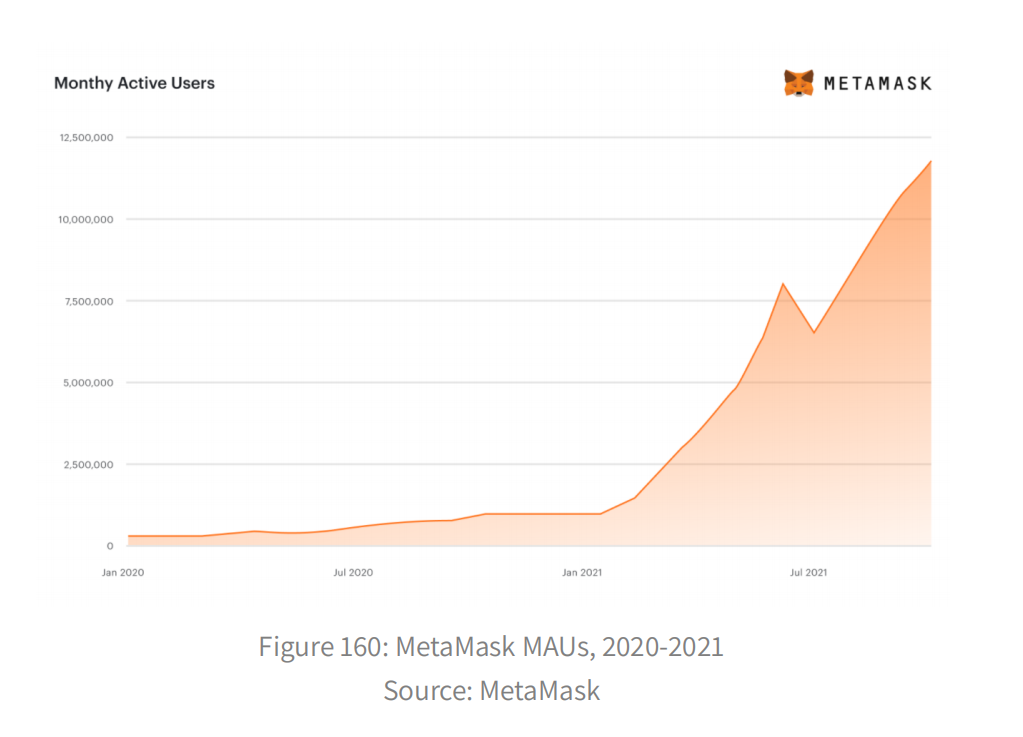

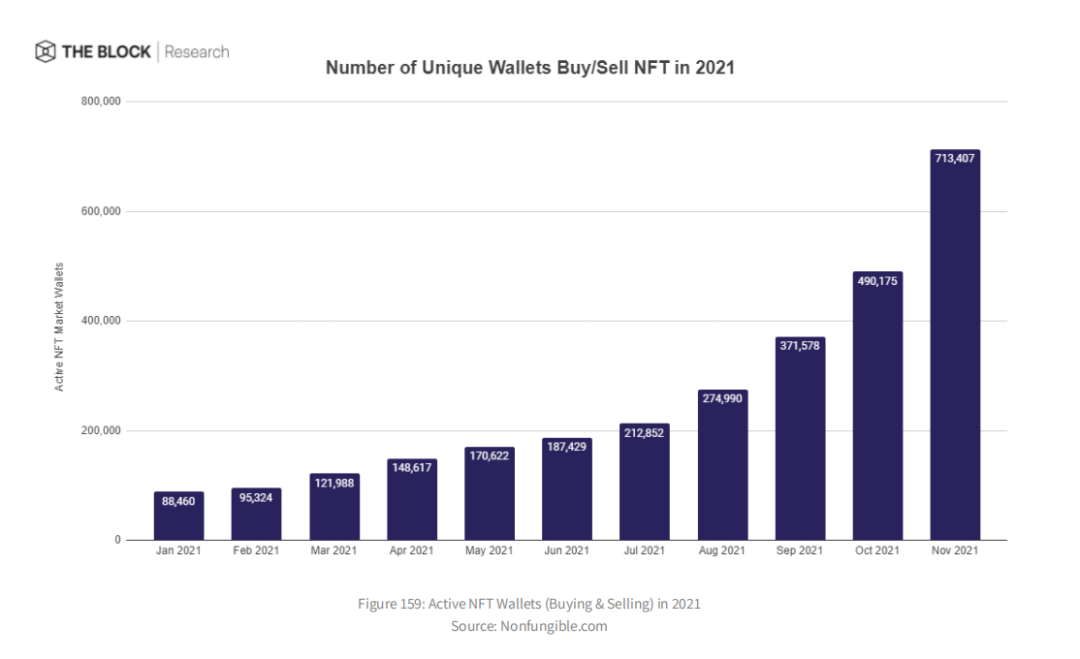

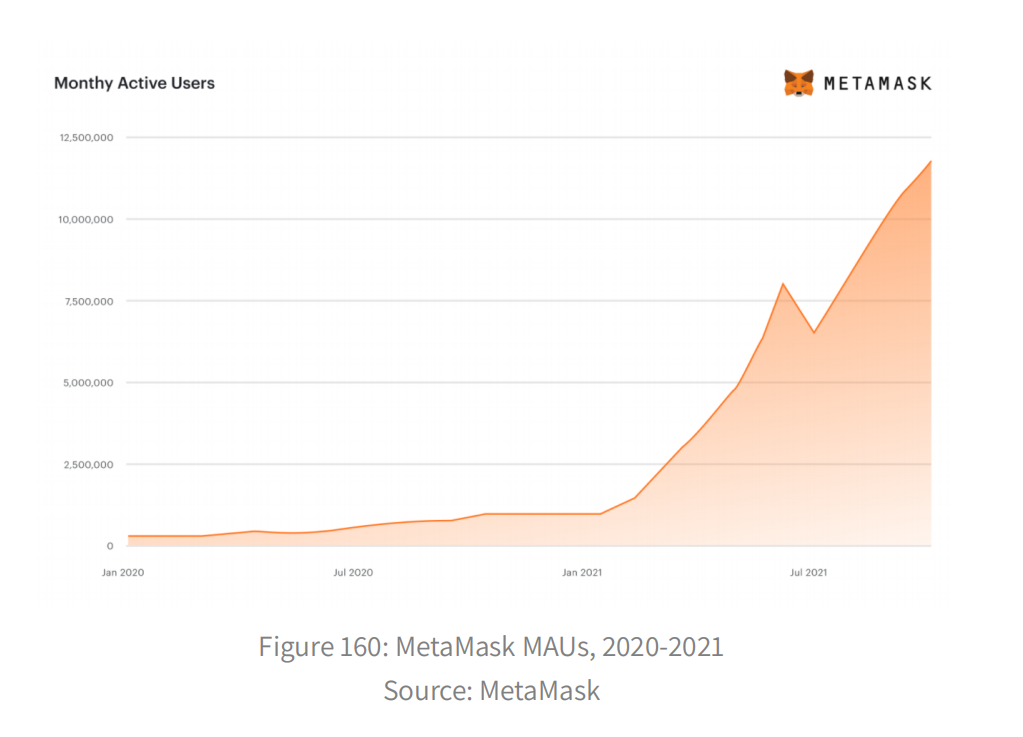

跟踪 Web3 经济中 NFT 交易子市场的另一个代理是购买或出售非功能性交易的独特钱包的总数量。月环比有不同程度的明显增长——例如,1 - 2 月增长 8%,2 - 3 月增长 28%,5 - 6 月增长 10%,8 - 9 月增长 35%。总的来说,NFT 市场的活跃钱包数量仅在今年就增长了 600%。 我们还可以将每月活跃的 MetaMask 用户数量作为 Web3 经济活动的代理。下面,我们绘制了从 2020 年第一季度开始到 2021 年第三季度结束,Consensys 提供的月度活跃用户账户。

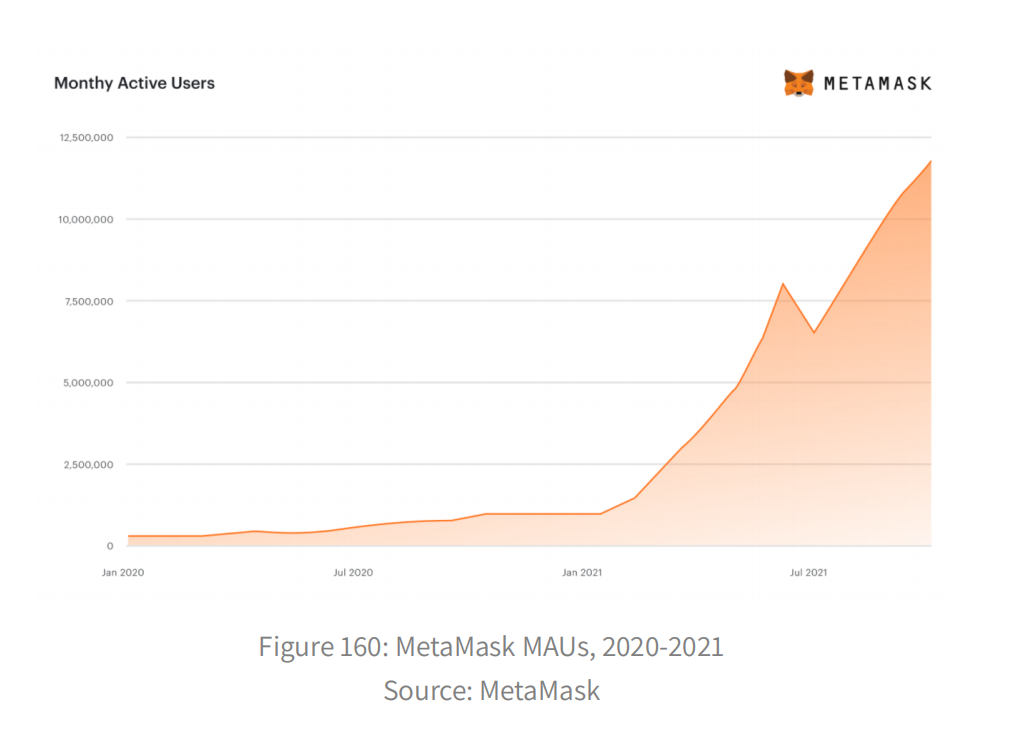

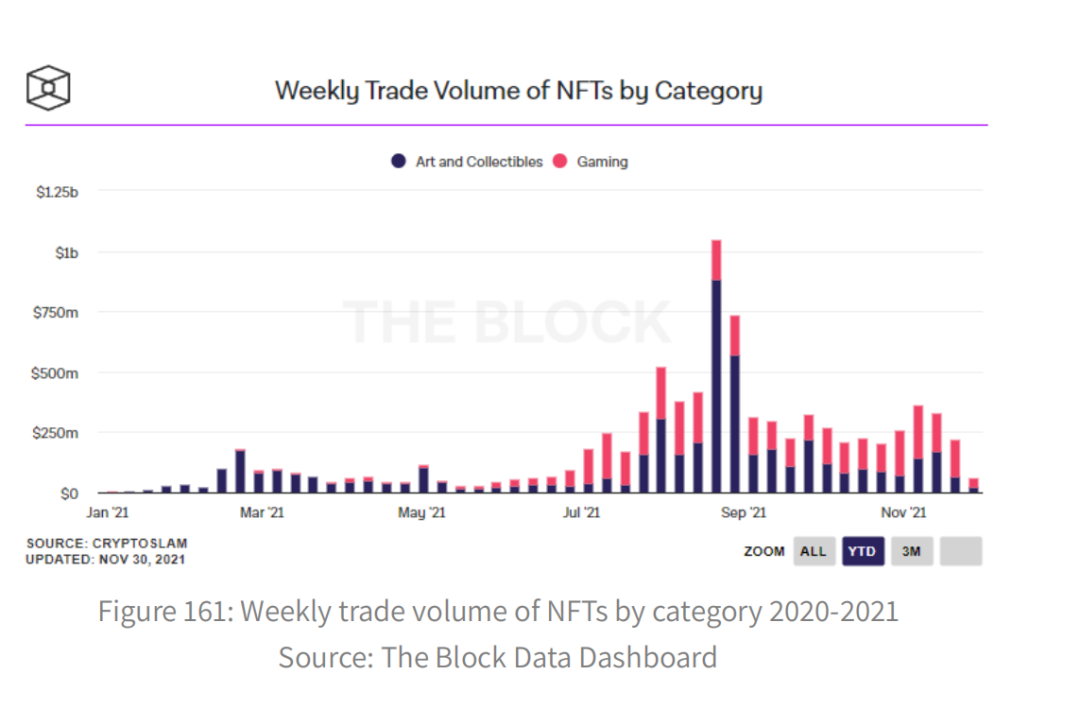

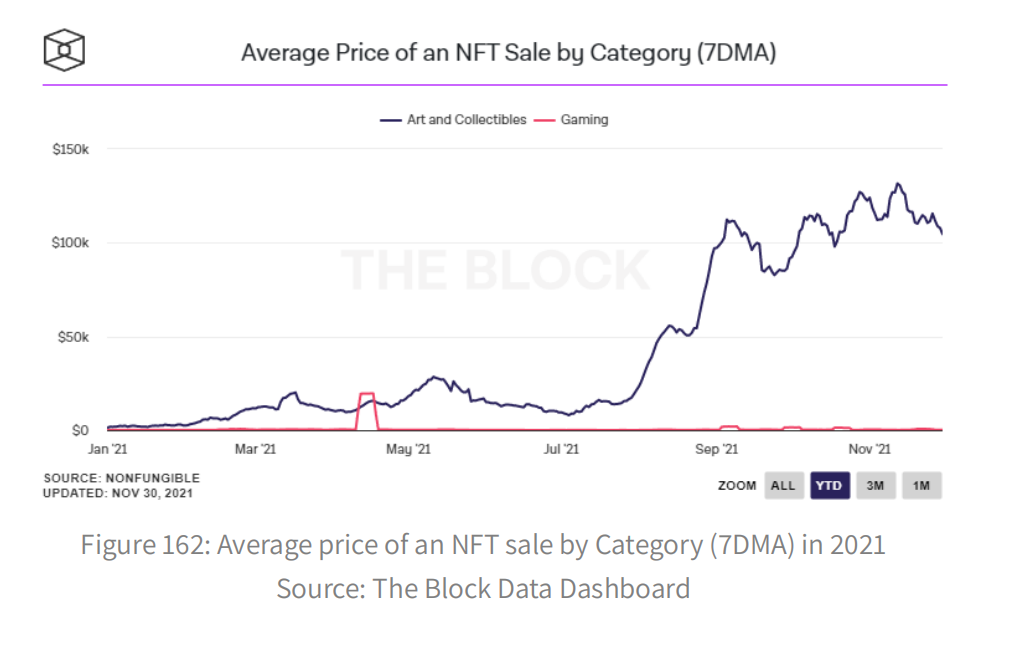

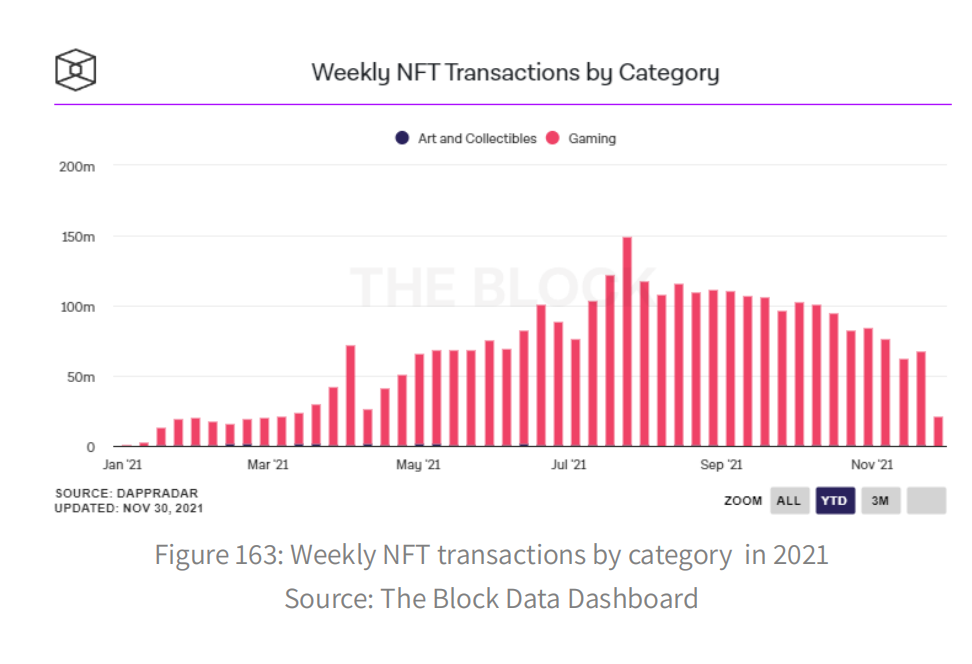

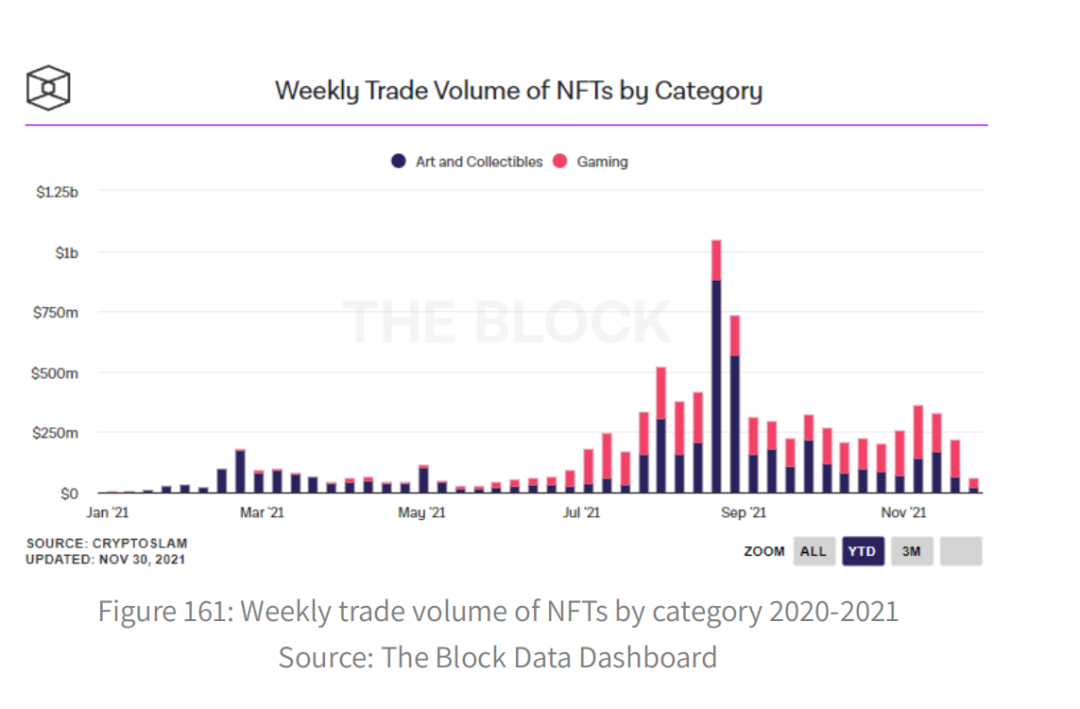

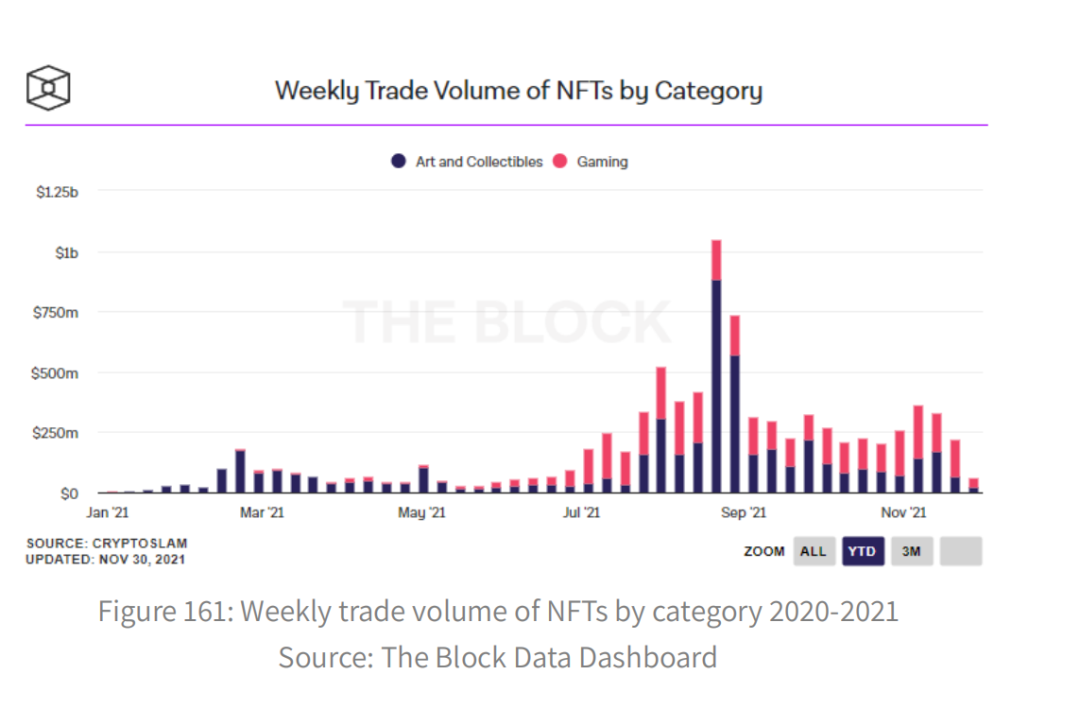

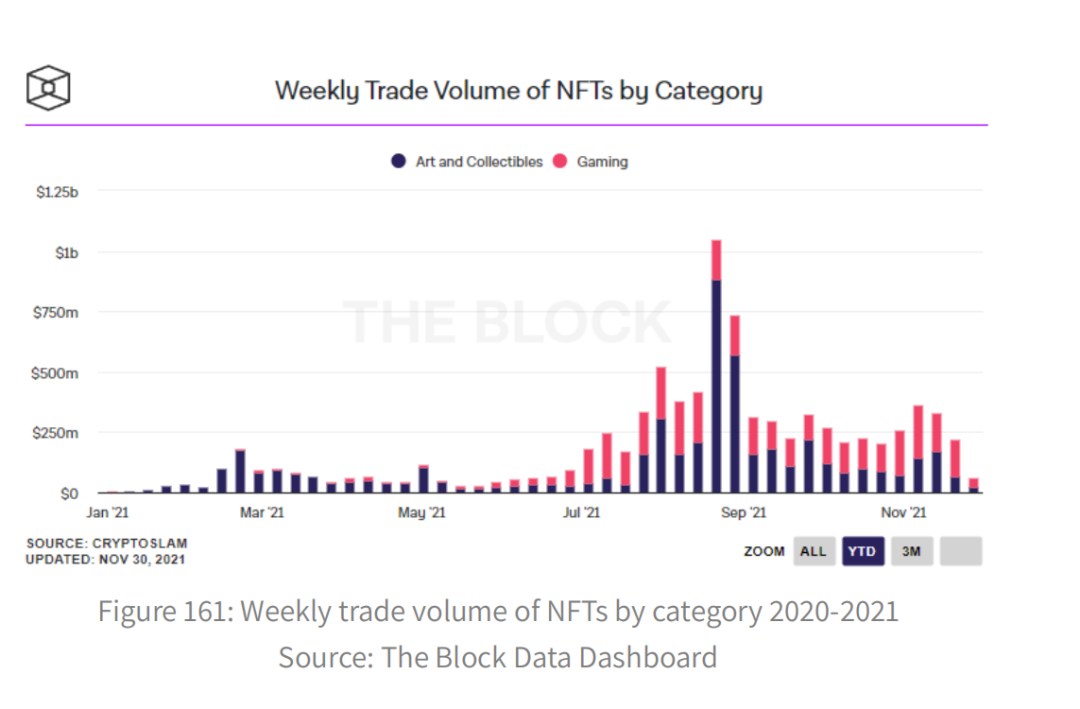

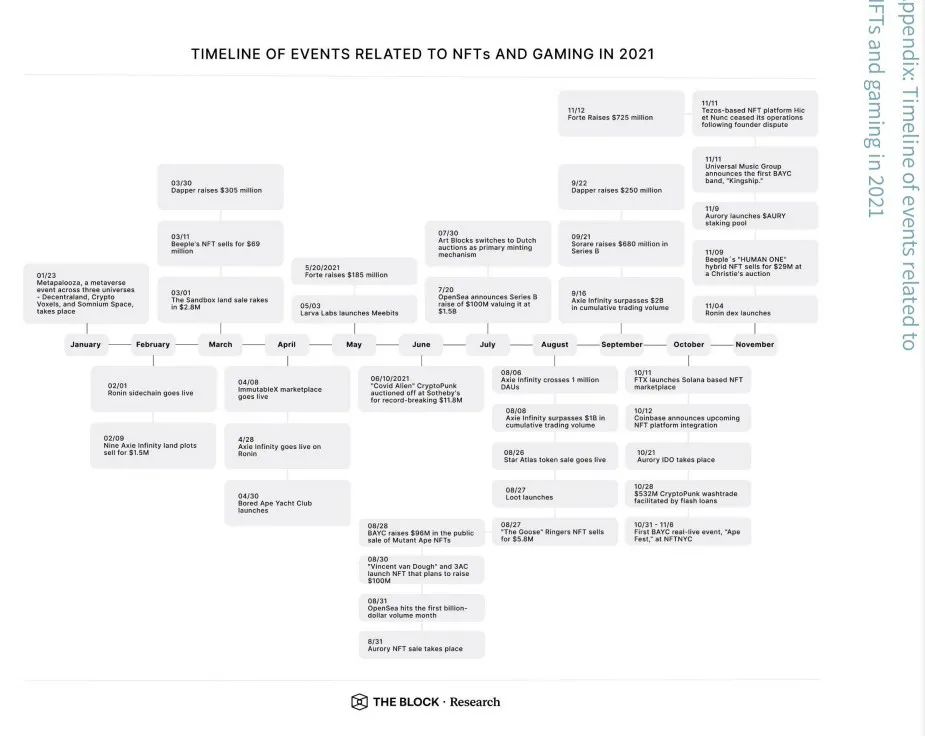

2020 年 7 月,Consensys 报告称 MetaMask 每月有 55 万活跃用户。到 2021 年 8 月,这一数字超过了 1000 万,在大约一年的时间里增长了 1800%。从这些角度简要地看一下 Web3 经济确实有助于理解 Web3 背后的热门话题,以及在这些领域 (从 DeFi 到 nft 再到游戏等) 支持项目的风投兴趣的激增。考虑到在相当长的一段时间内的上升趋势,我们可以开始有一些信心,认为 Web3 确实开始在 Web2 架构之外巩固自己。 这些新的用户体验是由分散的、安全的、不可变的数据库 (如区块链) 实现的; 利用令牌激励、经济游戏和密码证明简化数据结构访问的新方法; 以及一系列用于 Web3 原型化和开发的新工具。 第七章:基于 NFTs 和区块链的游戏:2021 年概述,2022 年展望 数据驱动概述了 nft 和基于区块链的游戏景观、增长指标、突出主题等。 概要 - 非功能性交易总额为 88 亿美元,其中艺术品和收藏品占 59%,游戏非功能性交易占 41%; - 基于区块链的游戏找到了一个适合新商业模式的产品市场,游戏开发者可以监督游戏内资产的整个周期,同时从二级市场交易中赚取费用,并向用户介绍他们的资产的互操作性以及潜在的游戏内收益; - 高昂的天然气费用迫使非交割交易活动从以太坊转移到其他层、侧链和第二层解决方案。 2021 年对于加密货币资产来说是不错的一年,但有人可能会说,今年非加密货币和基于非加密货币的游戏从零到零。从 Beeple 的非加密货币交易以 6900 万美元的价格售出,到名人穿上 CryptoPunk 和 Bored Apes,再到贝宝 (PayPal) 购买加密货币,再到佳士得 (Christie』s) 和苏富比 (Sotheby』s) 等大型艺术拍卖行拥抱非加密货币交易,2021 年的大量活动将非加密货币交易带进了时代精神。在许多主题的背景下,有两个更大的主题推动了 NFTs 的兴起。首先,市场认为 NFT 不仅仅是「右键单击并保存」。它开始为数字收藏品的真实所有权定价。其次,允许玩家拥有和自由交易游戏资产的游戏商业模式,使得游戏开发者甚至可以从二级市场交易中赚取费用。从开发商的角度来看,这种行为是不透明的灰色市场的一部分。 NFT 交易市场的概述非功能性交易的数量可以大致分为两类——艺术品和收藏品,以及游戏。通常情况下,美术和收藏品非功能性测试并不被积极使用,而游戏非功能性测试则在游戏中发挥作用。尽管整个 NFT 游戏运动是由艺术和收藏品引发的,但游戏 NFT 游戏开始在市场上占有一定份额。截至 11 月 30 日,这两个类别的总交易额达 88 亿美元,其中 60% 来自艺术品和收藏品类别,其余 40% 来自游戏非功能性交易。非功能性交易活动在 8 月第三周触及峰值,交易量略高于 10 亿美元。从那以后,游戏的周交易额大幅下降,尤其是在艺术和收藏品类别,而游戏的 NFT 活动似乎更加活跃,每周交易额约为 1.5 亿美元。

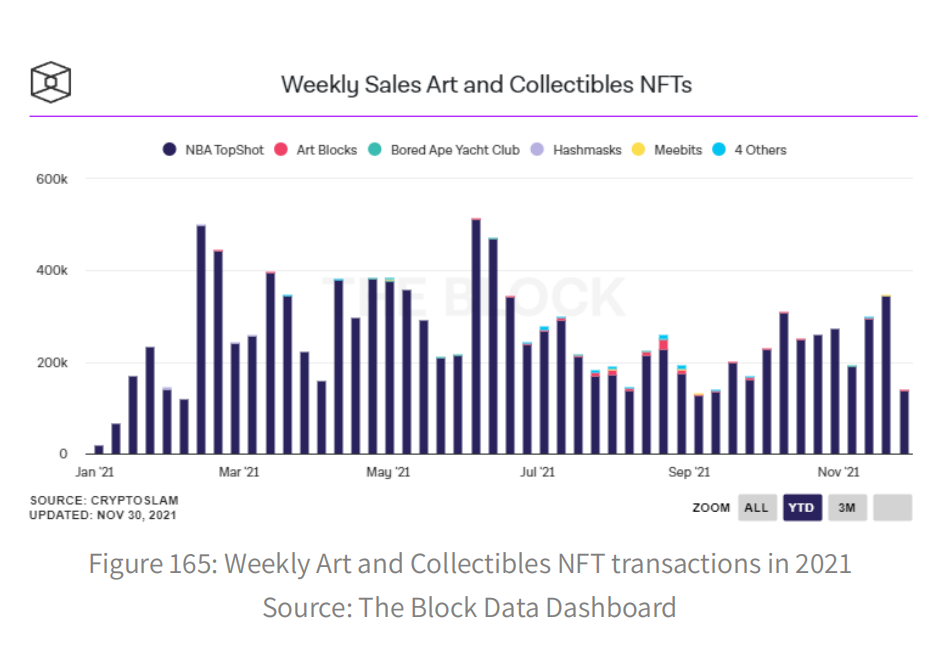

艺术品和收藏品的平均票面大小要比游戏的 nft 高几个数量级。 然而,与艺术品和收藏品相比,游戏非功能性游戏具有更高的速度,并通过大量交易来弥补其价格。

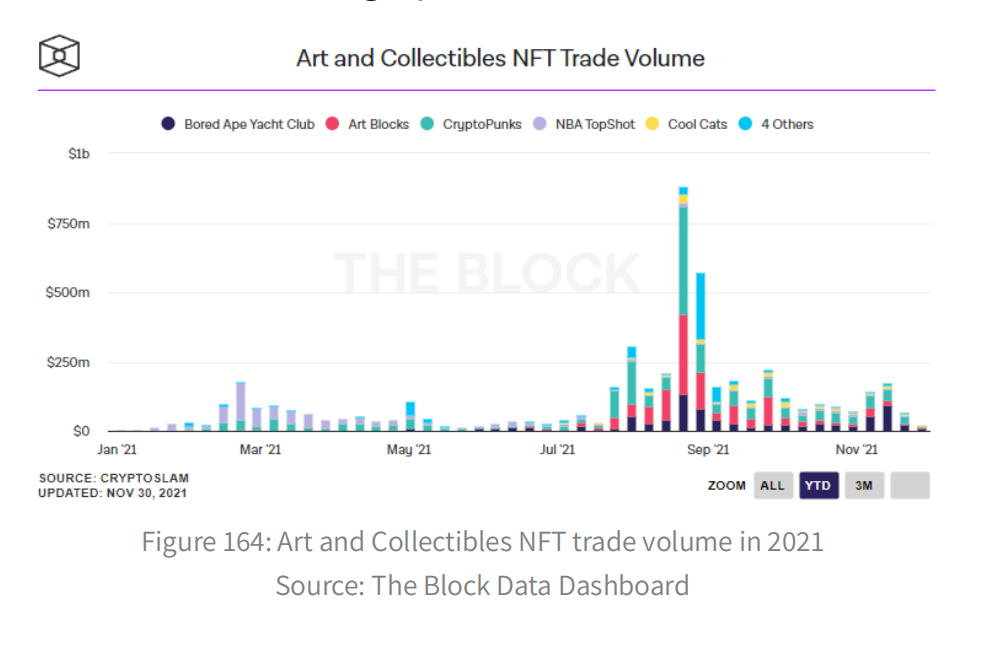

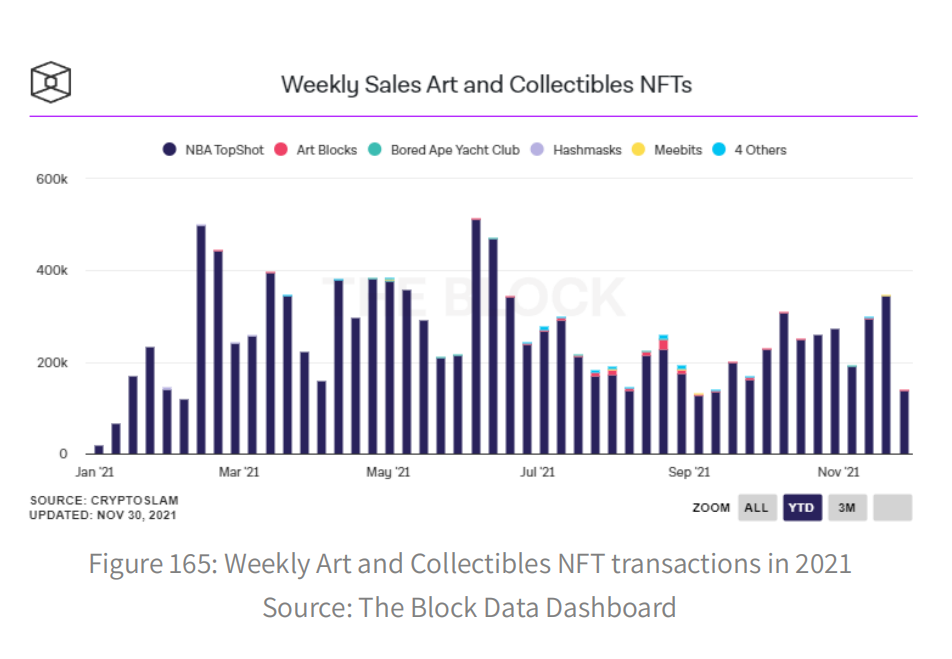

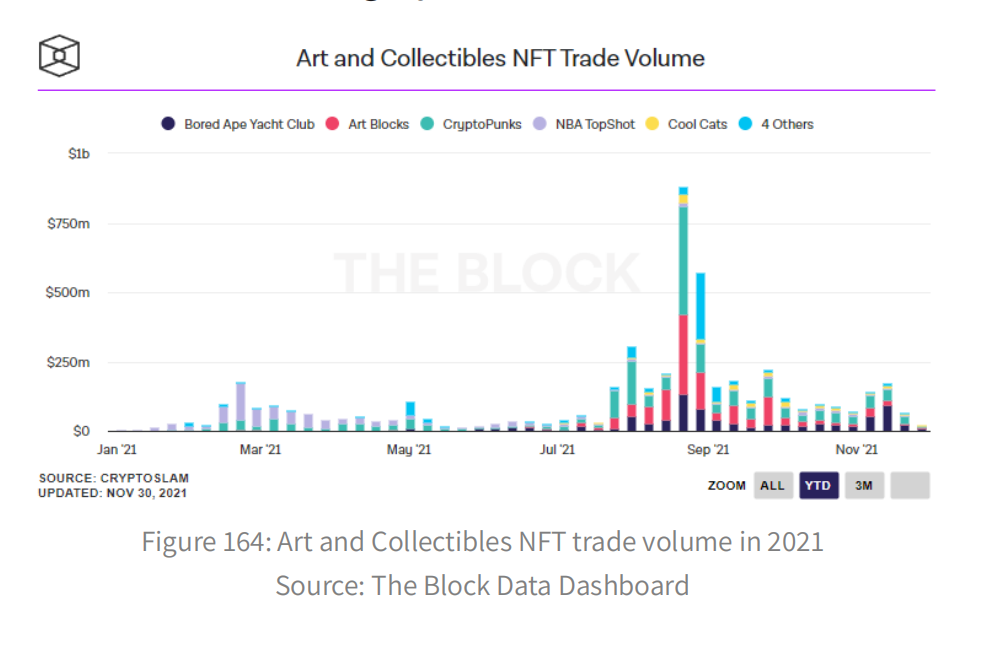

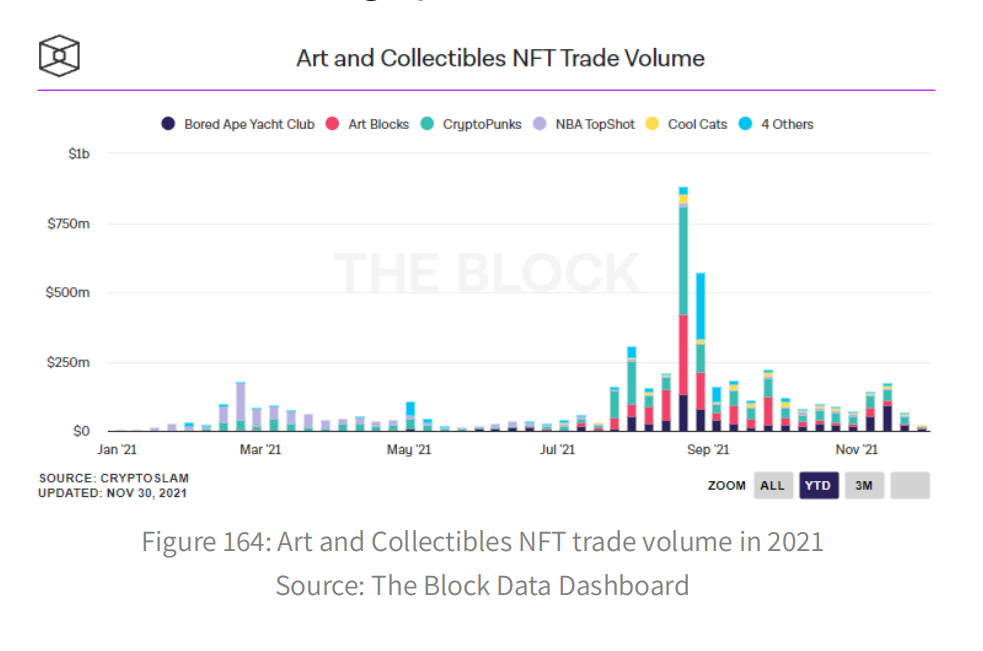

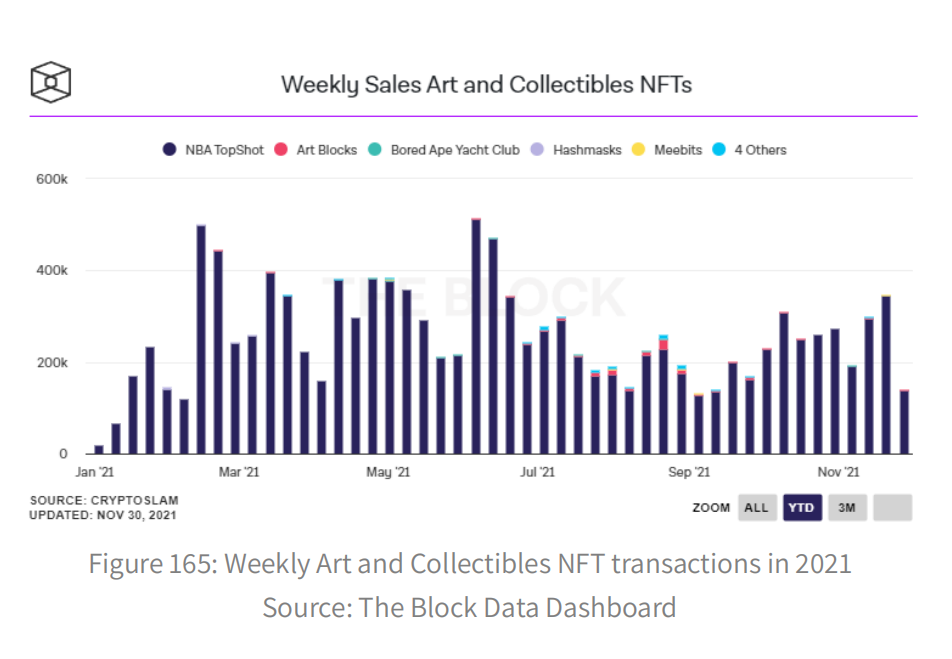

毫无疑问,在艺术和收藏品类别中,Bored Ape Yacht Club、CryptoPunks 和 Art Blocks 占据了主导地位。

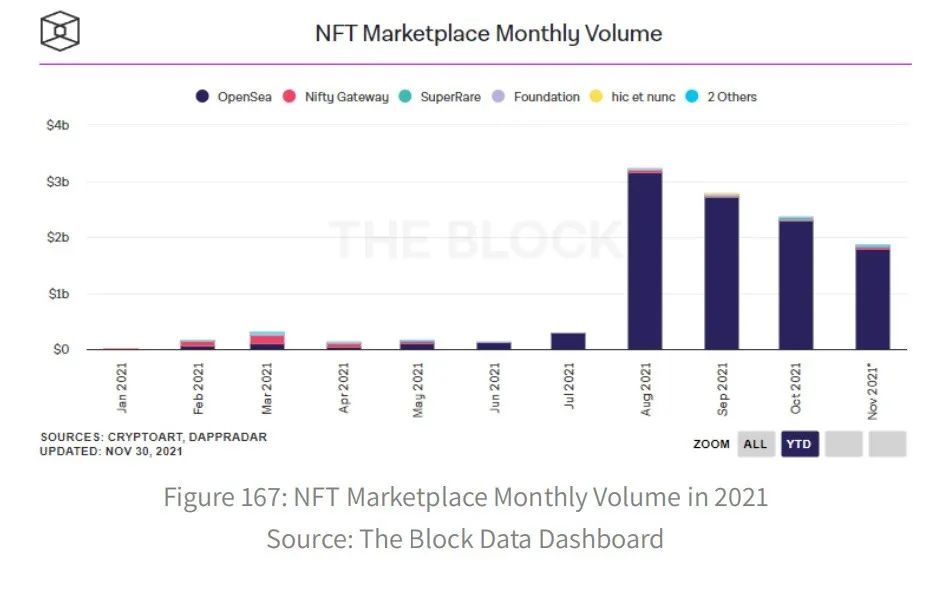

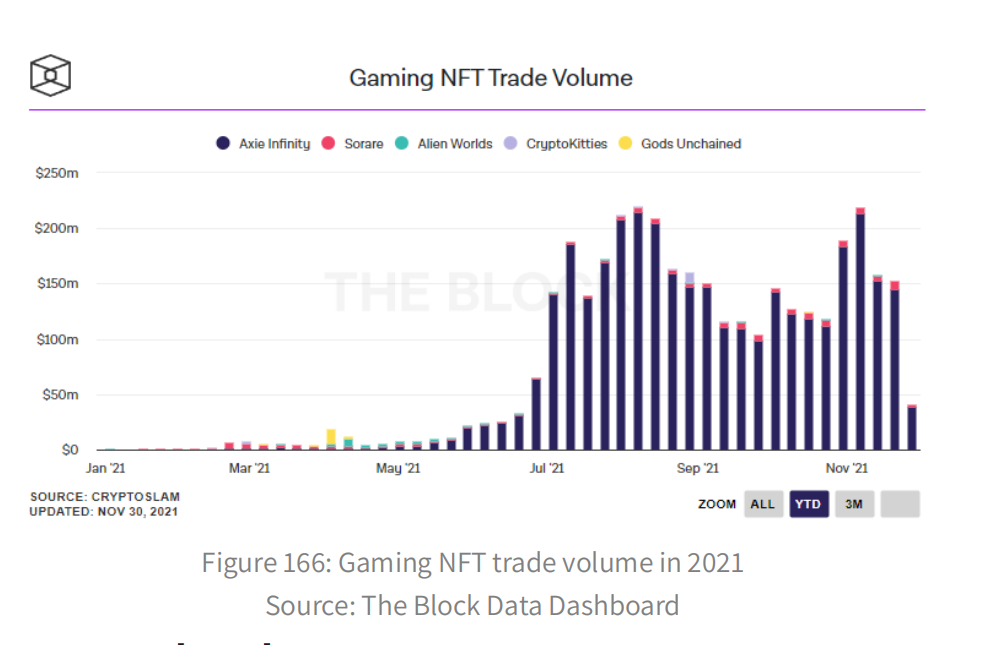

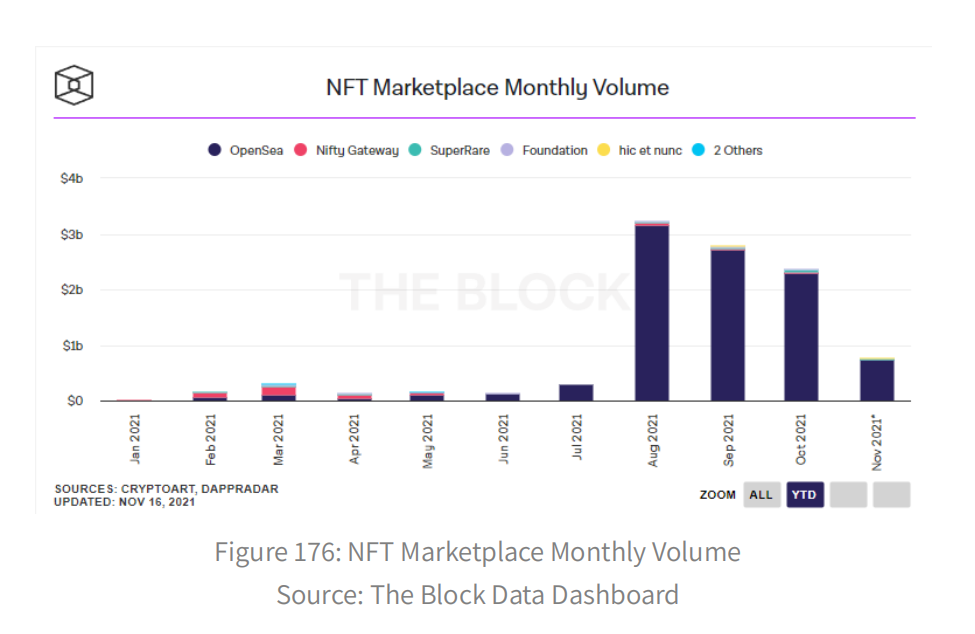

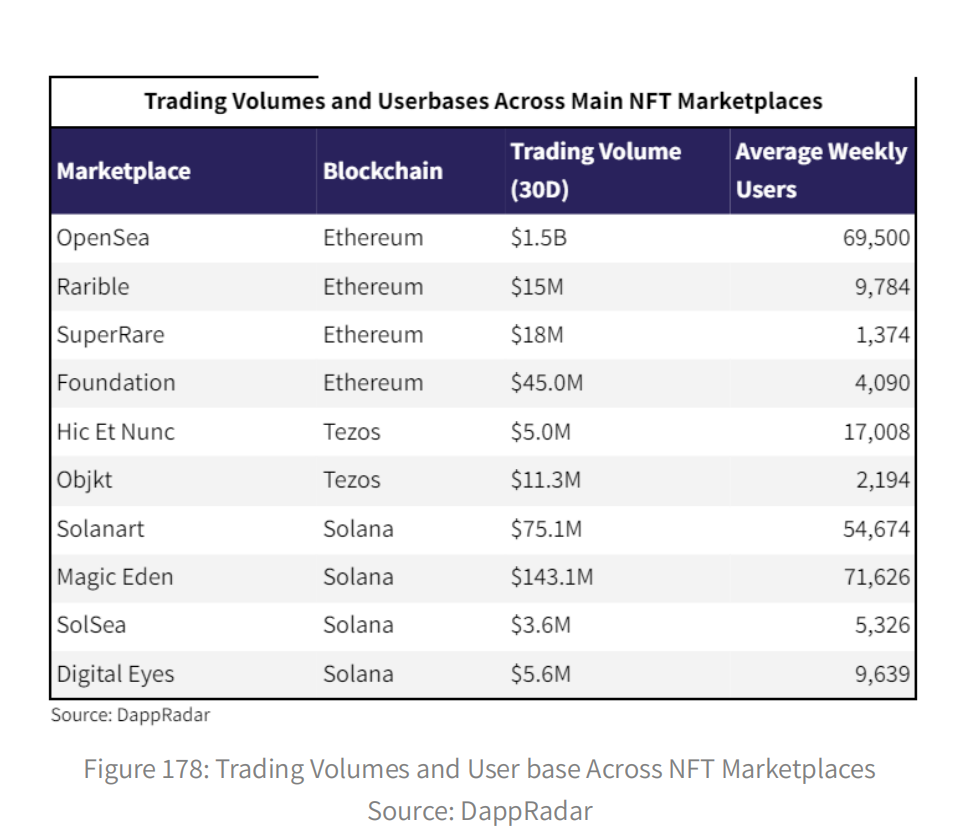

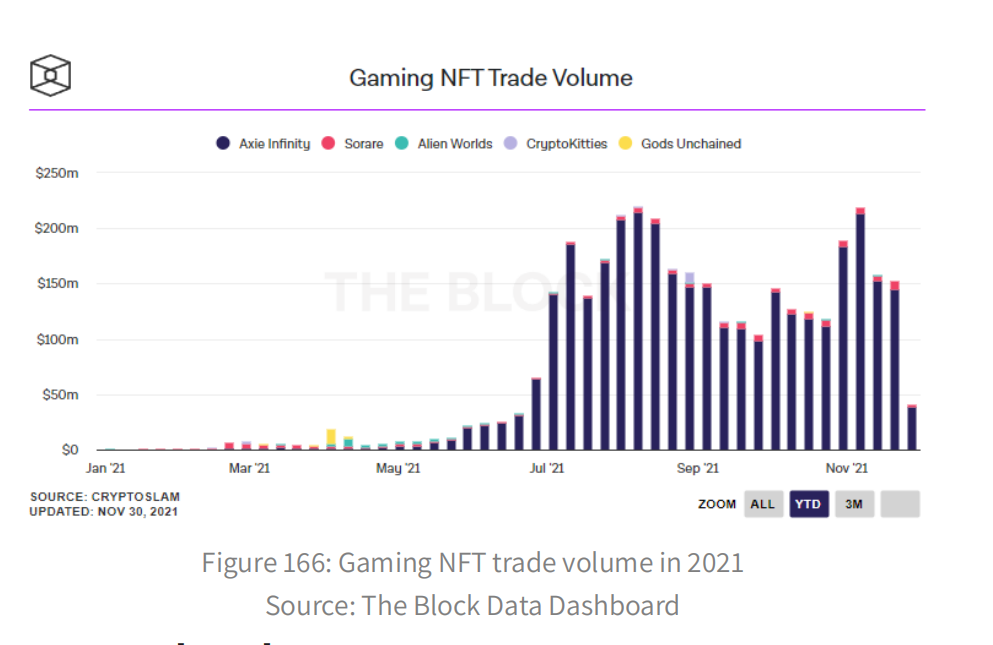

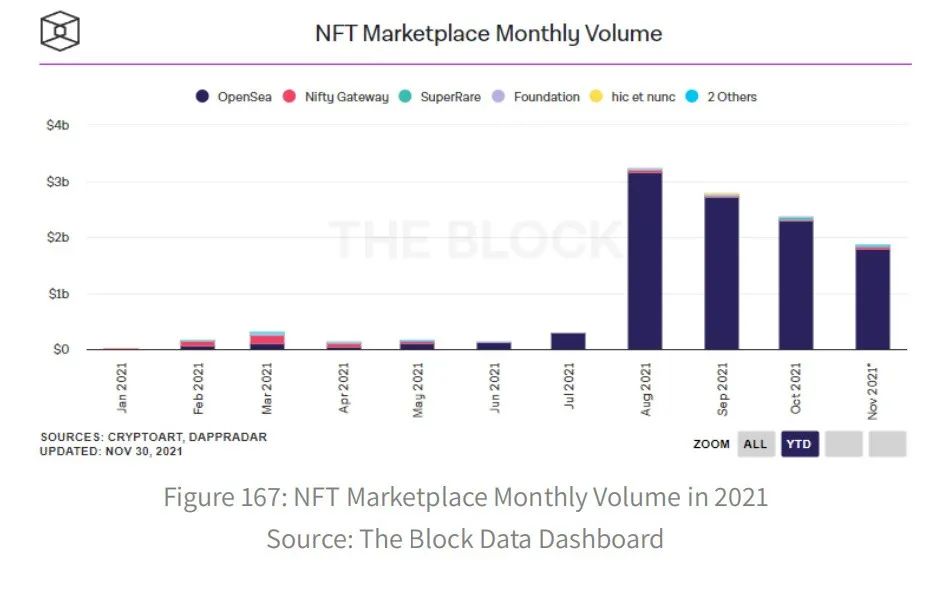

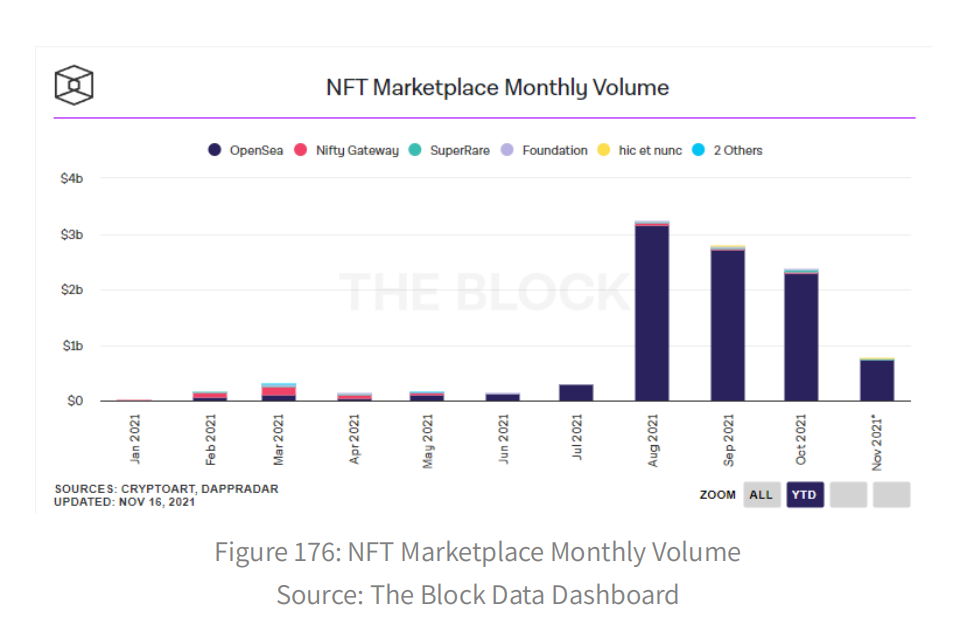

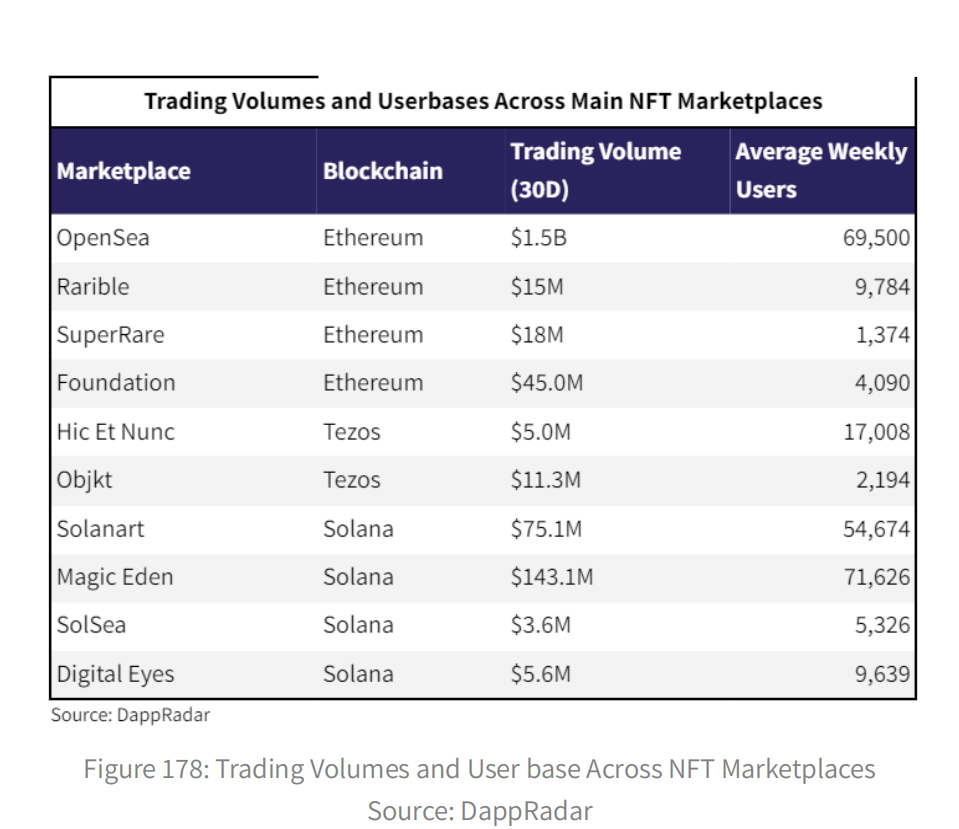

尽管这三家公司在交易量上占据主导地位,但 NBA TopShot 在交易数量上领先。 在游戏领域,axi Infinity 在周销量方面处于领先地位。有趣的是,《axi Infinity》在 5 月份推出侧链《Ronin》后开始活跃起来。 NFT 市场 从 2021 年 1 月的 1790 万美元到 11 月的 20 亿美元,月度非功能性交易市场的总交易额增长了 133 倍。从 1 月份还不存在到促成价值 23 亿美元的非功能性交易,OpenSea 作为一个市场的崛起令人震惊。

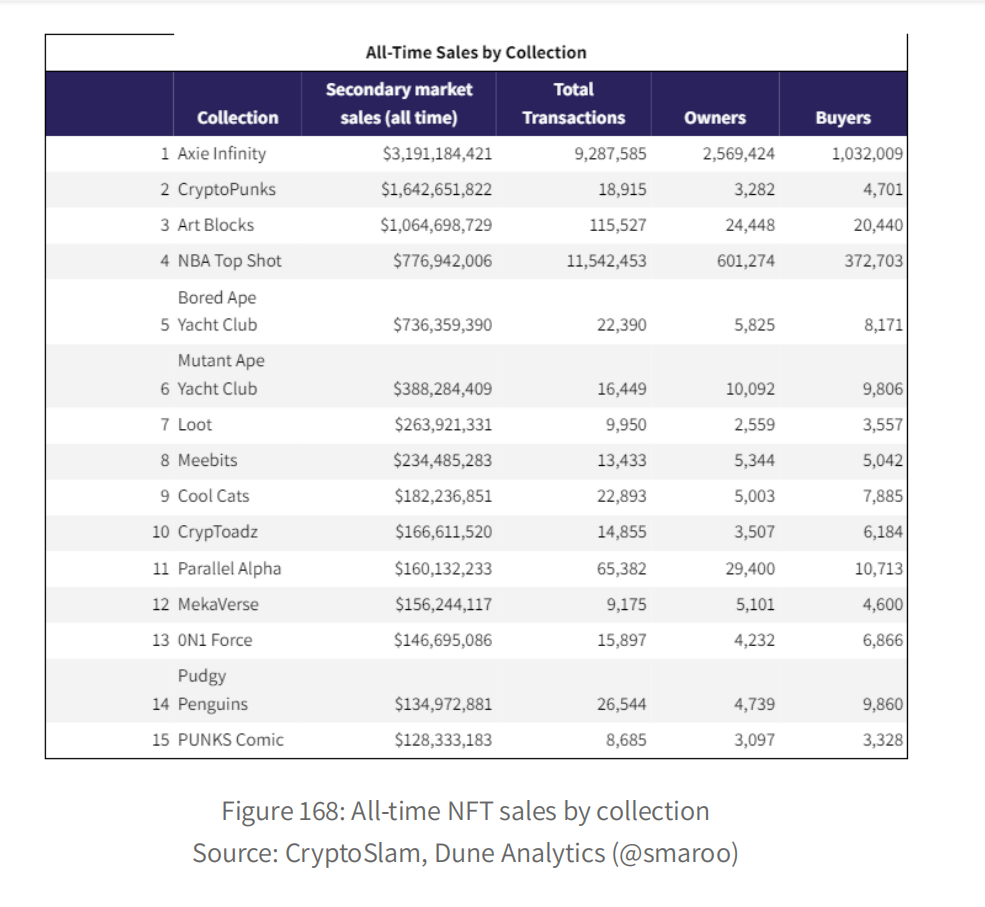

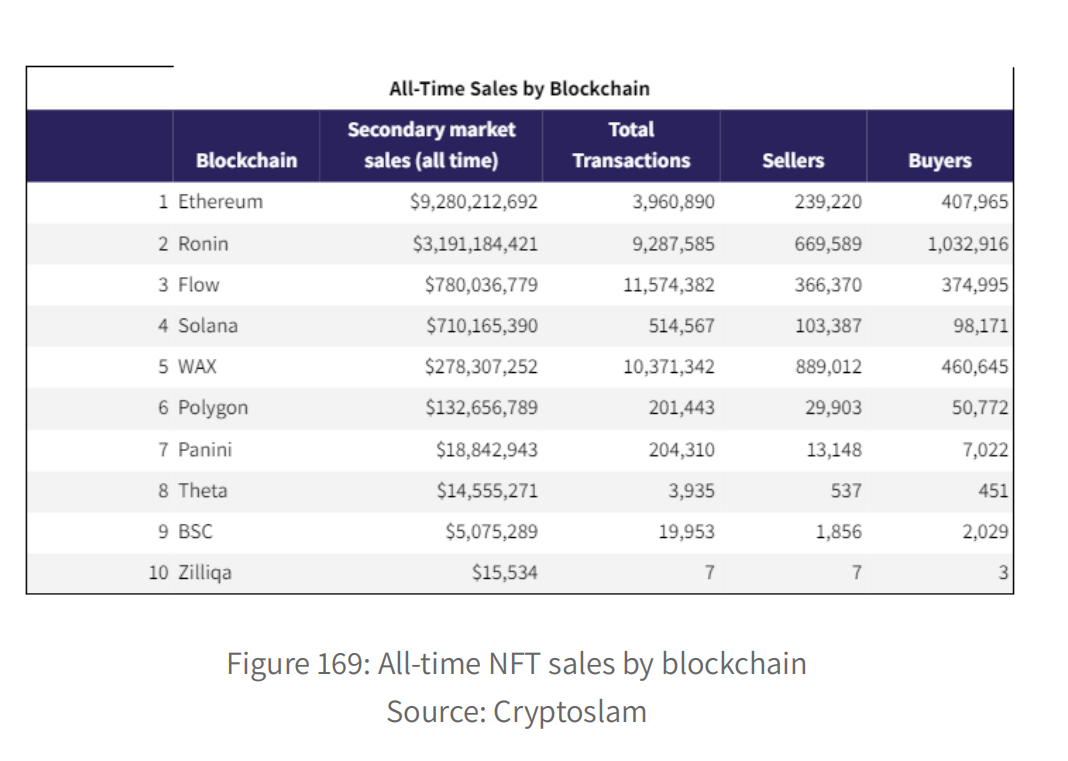

Axie Infinity 拥有超过 920 万次的终身交易,几乎是以下最佳 NFT 集合 CryptoPunks 的两倍。就二级销售而言,以太坊仍然是最主要的区块链。它的销售额为 93 亿美元,几乎是第二好的 Ronin 在二级市场销售额的三倍。然而,必须注意的是,这些都是空前的比较,以太坊已经领先于侧链或其他层。 下表显示了不同集合和区块链的总销售额:

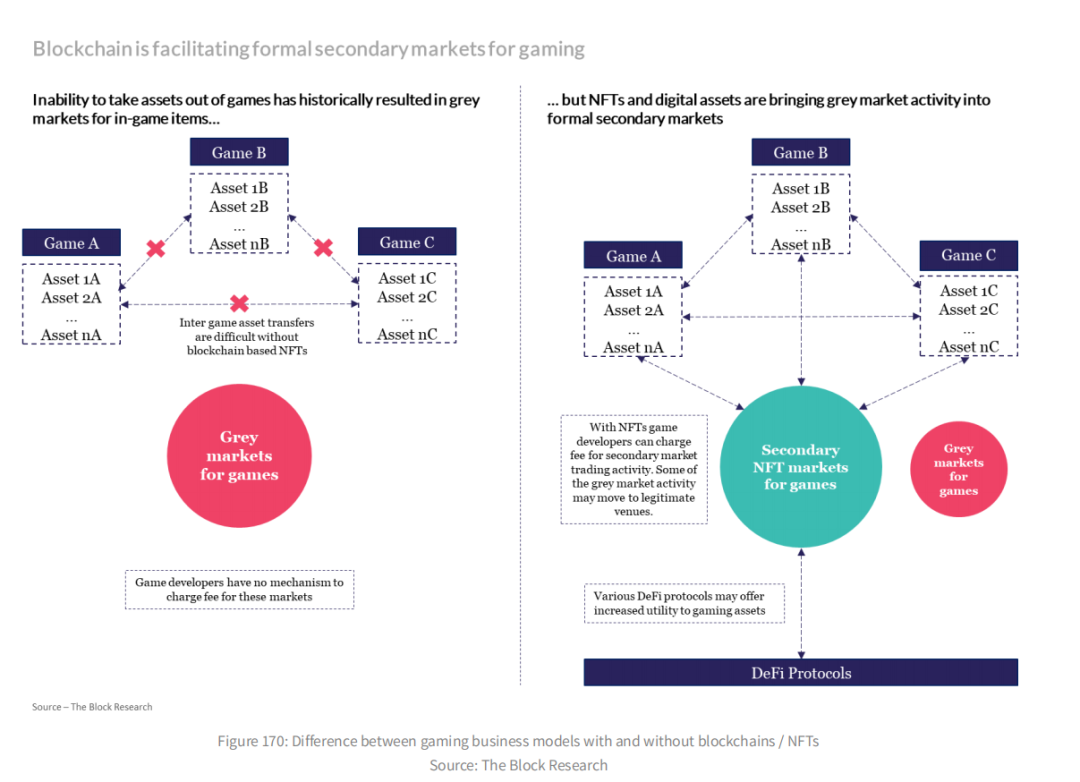

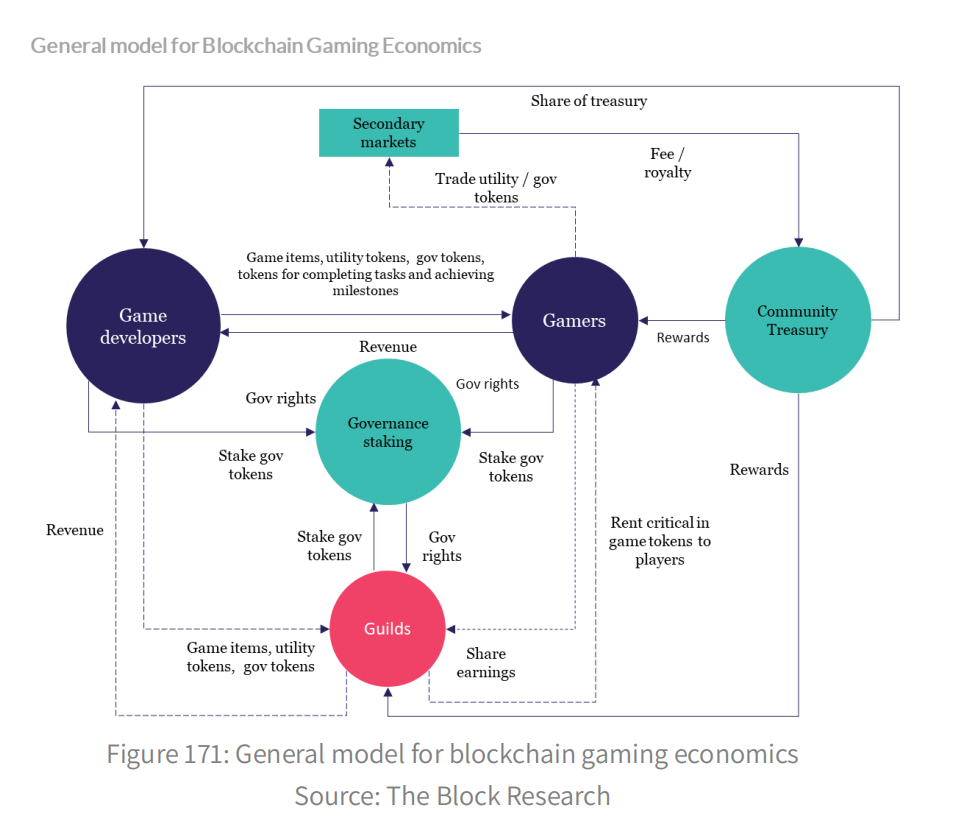

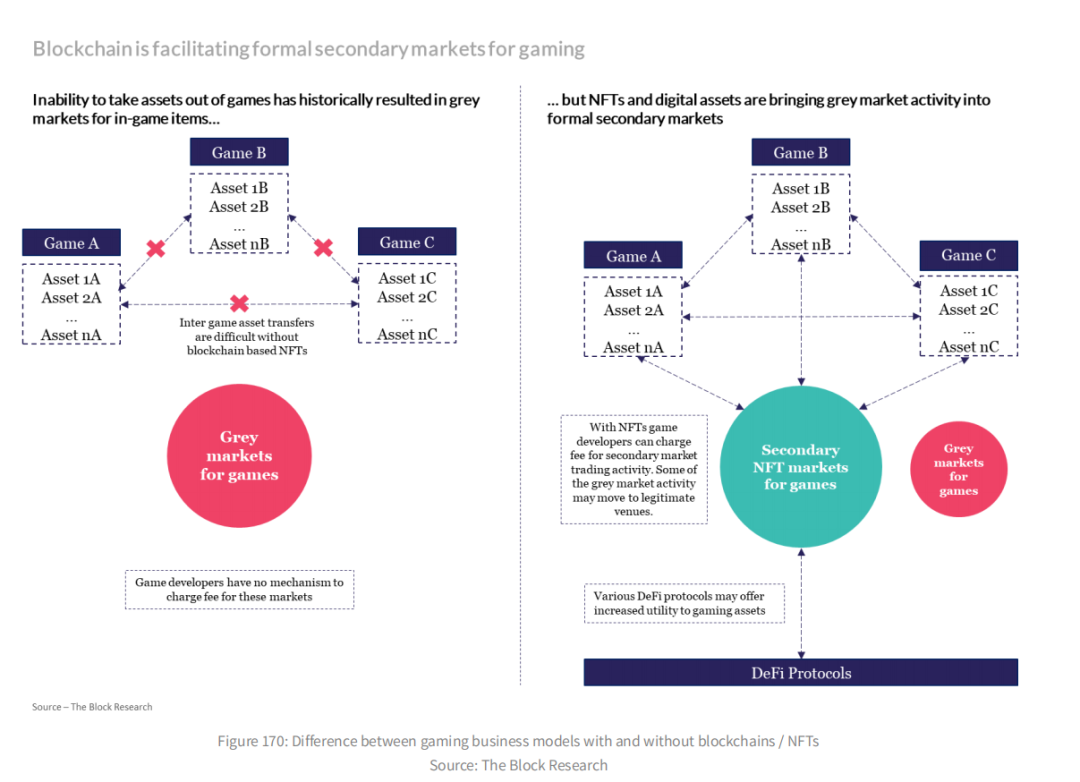

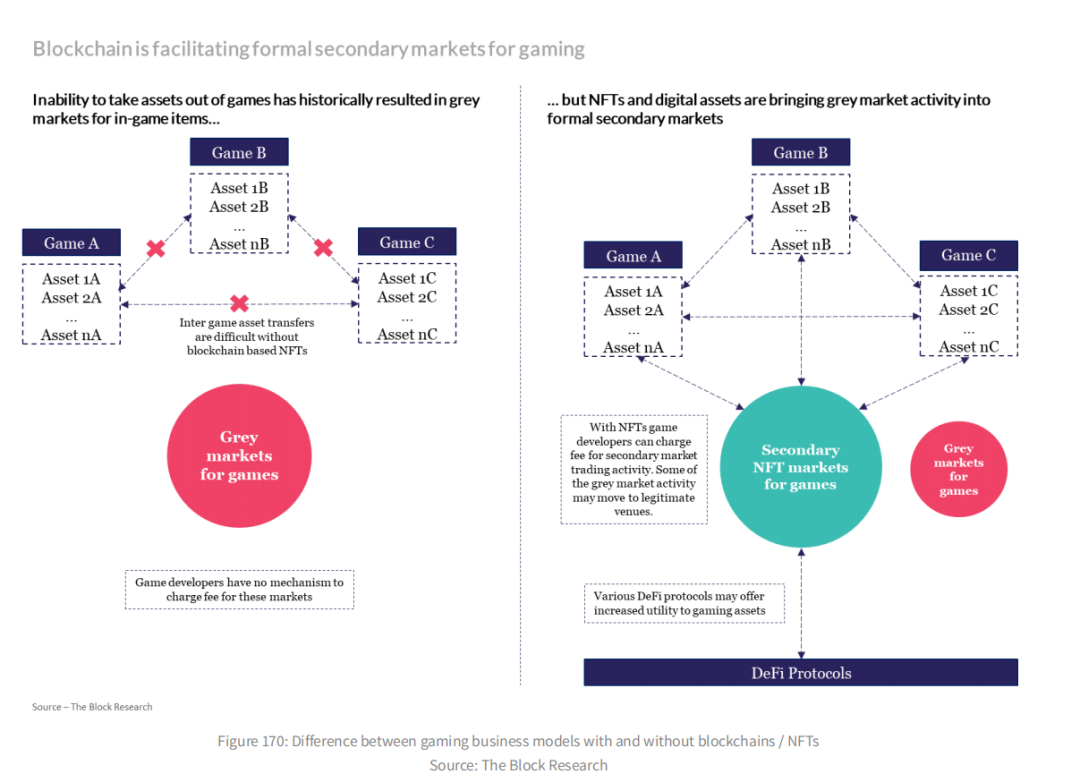

2021 年 NFT 和区块链游戏主题 游戏商业模式在 2021 年发生了重大转变 NFT 允许数字资产无缝地整合到游戏中,让玩家真正拥有自己的游戏资产。一方面,它让玩家能够通过玩游戏赚钱,另一方面,它也让游戏开发者能够追踪二级市场上的游戏资产交易并赚取费用。从本质上说,对游戏开发者来说不透明的灰色市场活动现在被透明的交易所取代,这提高了开发者从游戏中盈利的能力。当玩家对自己的控球很有信心时,他们就更愿意提前花钱了。我们在我们的报告中深入研究了 NFT 在游戏中的意义,基于区块链的游戏的状态,以及基于区块链的游戏-入门的元宇宙。

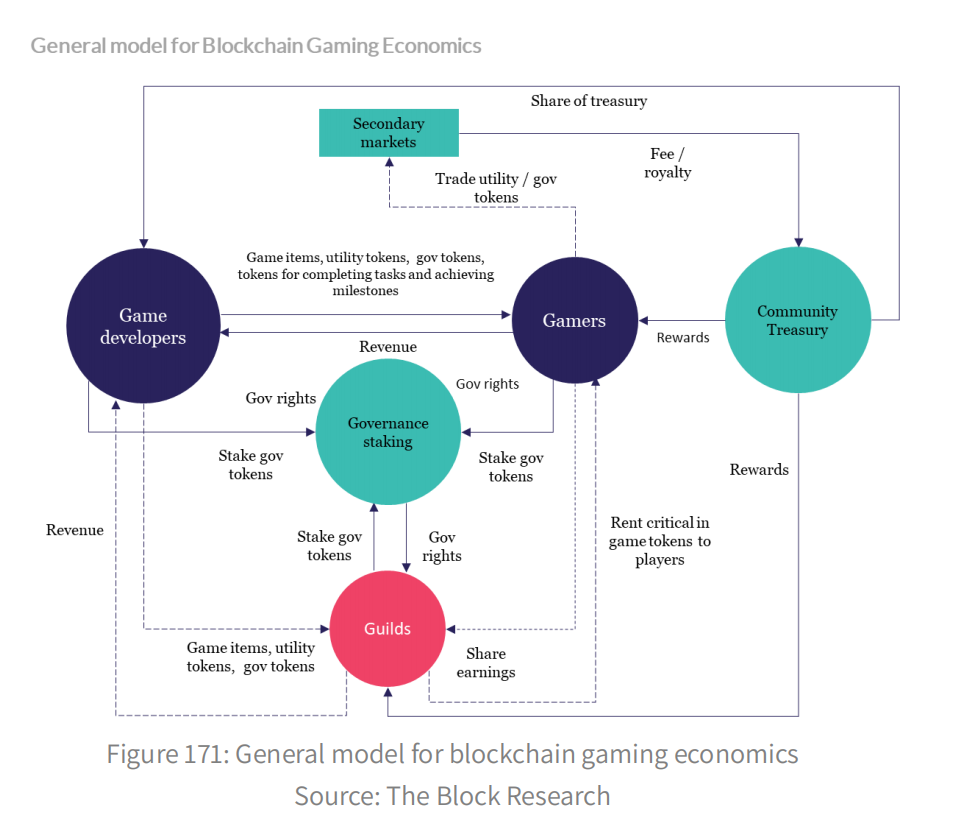

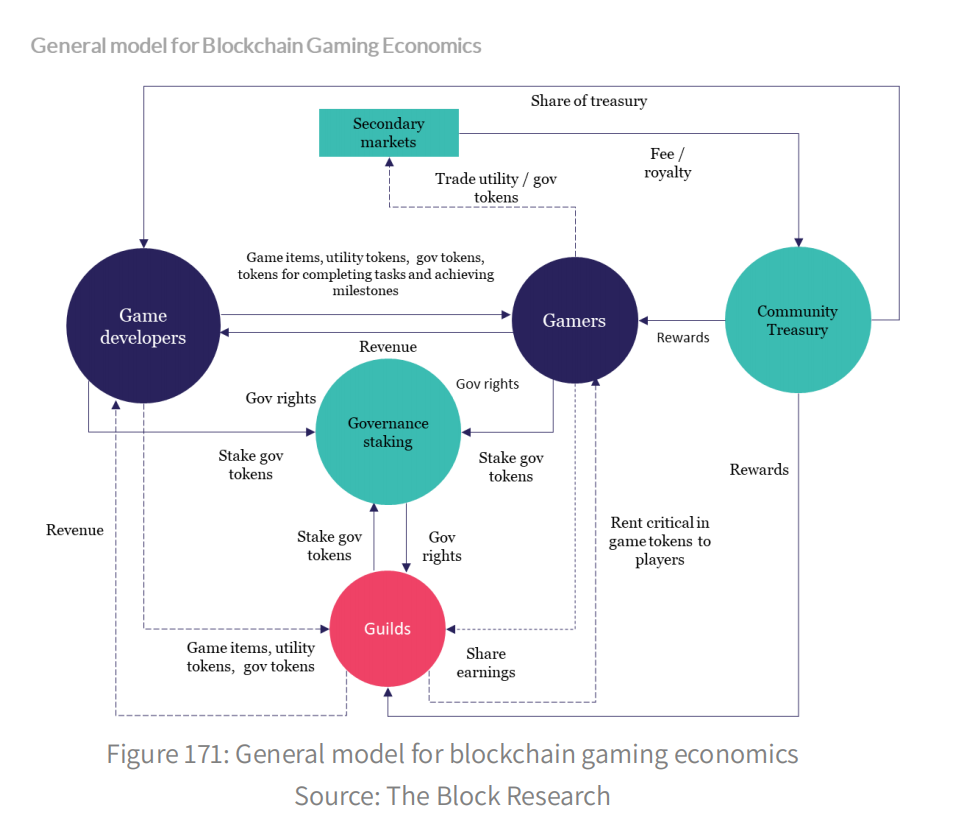

多款游戏使用不同的符号组学来决定哪个利益相关者在游戏生命周期的哪个点上获取价值。在沉浸式游戏体验和激励玩家参与之间取得平衡是游戏开发者的一个重要考虑因素。虽然区块链游戏市场还处于初期阶段,但以下图表显示了当今游戏生态系统的变化。

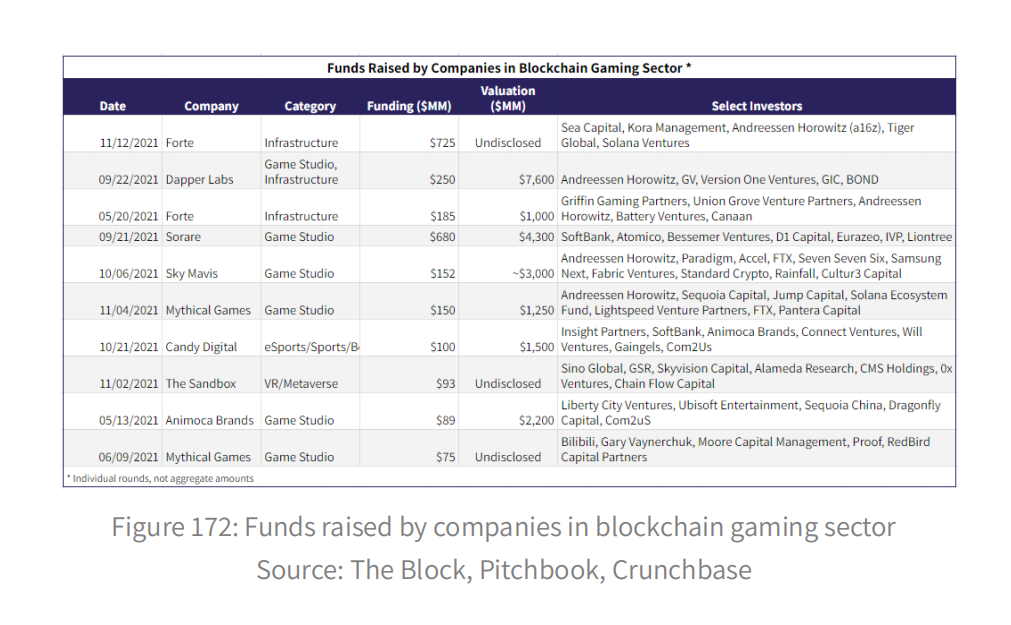

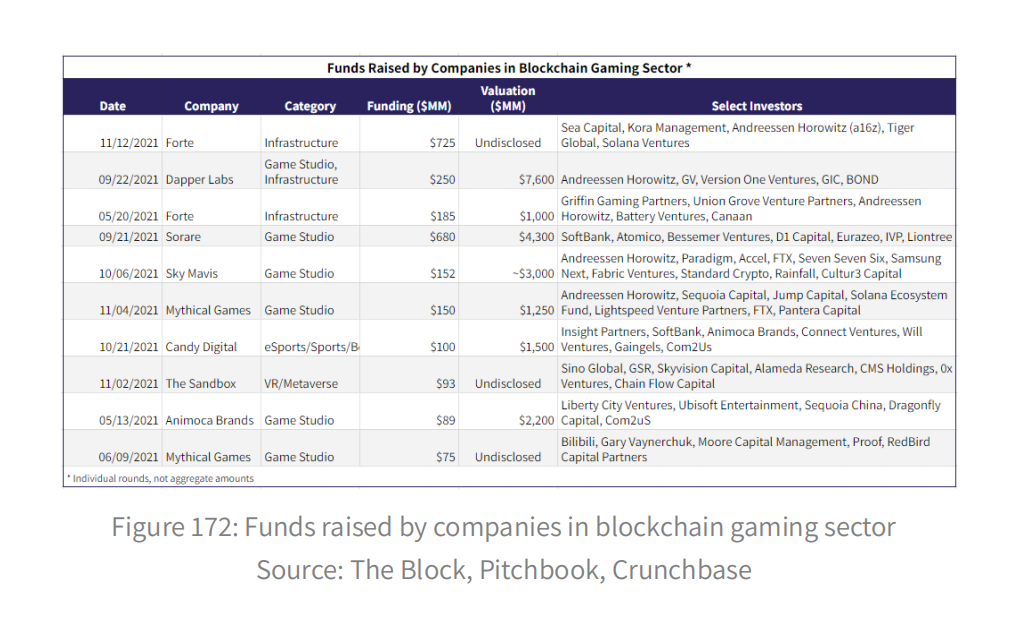

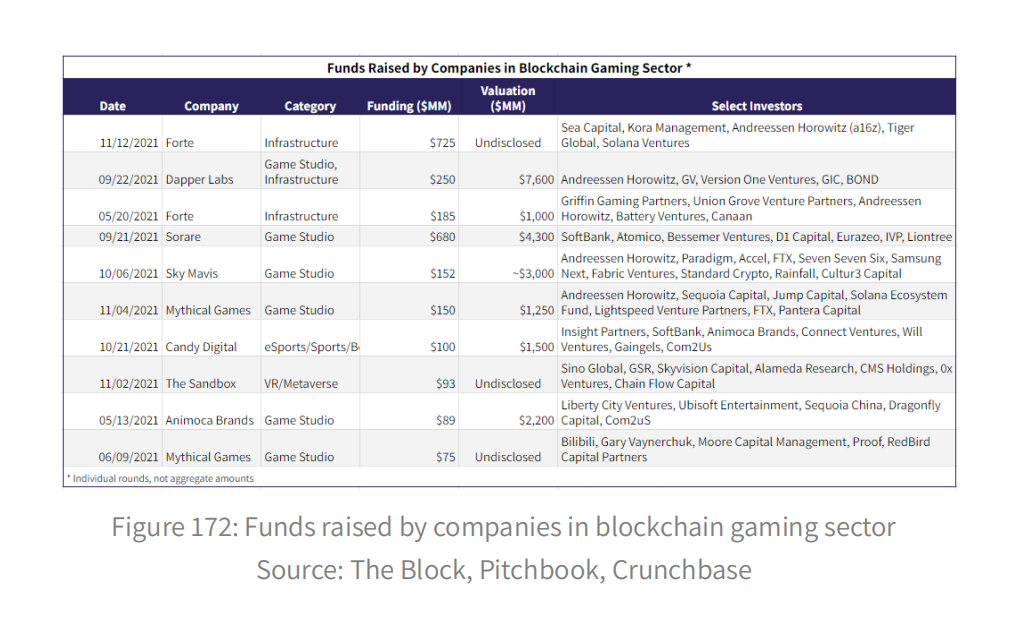

游戏公会的兴起 从游戏中赚钱的能力开启了新的商业模式,游戏公会便是其中之一。公会支持玩家从入职到租借必要的游戏内资产,并从玩家的游戏收益中获得一部分作为回报。大多数的公会都是由 dao(分散自治组织) 构成的。公会之所以成为游戏生态系统的重要组成部分,原因之一在于随着游戏的普及,游戏所需的游戏内部资产也会变得更加昂贵。例如,玩家需要 3 个 axis 才能玩《axis Infinity》,获得它们的总成本约为 360 美元,这是主流数字游戏服务平台 Steam 上最贵游戏 (119 美元) 价格的 3 倍。这使得许多玩家的进入门槛过高。在这种情况下,公会便会购买并培育 Axies 并将其出租给玩家。然后从玩家的收益中抽取 20-30% 作为回报。Yield Guild Games、Merit Circle、Avocado Guild、AAG Ventures 和 Blackpool 便是这一生态系统中较为突出的公会。 游戏行业的融资呈指数增长 2021 年对于 NFT 和区块链相关的融资活动来说,可以说是不平凡的一年。该行业的融资规模已接近 280 亿美元。这还不包括游戏中的 IDOs。下表列出了该领域公司今年的前 10 项融资活动。

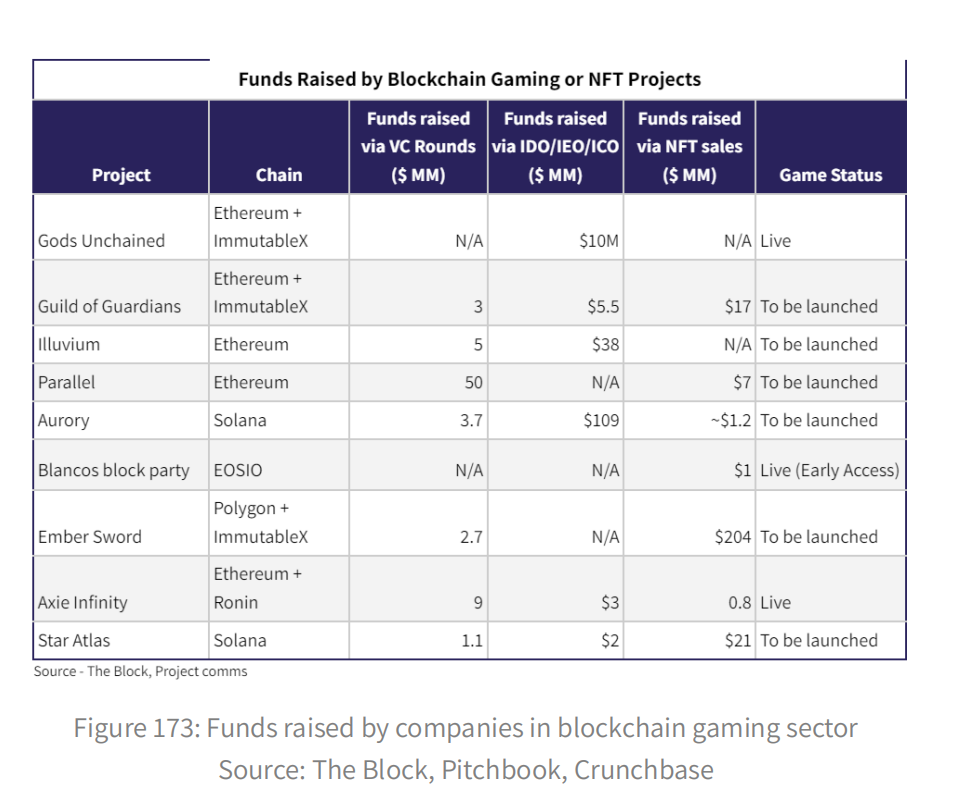

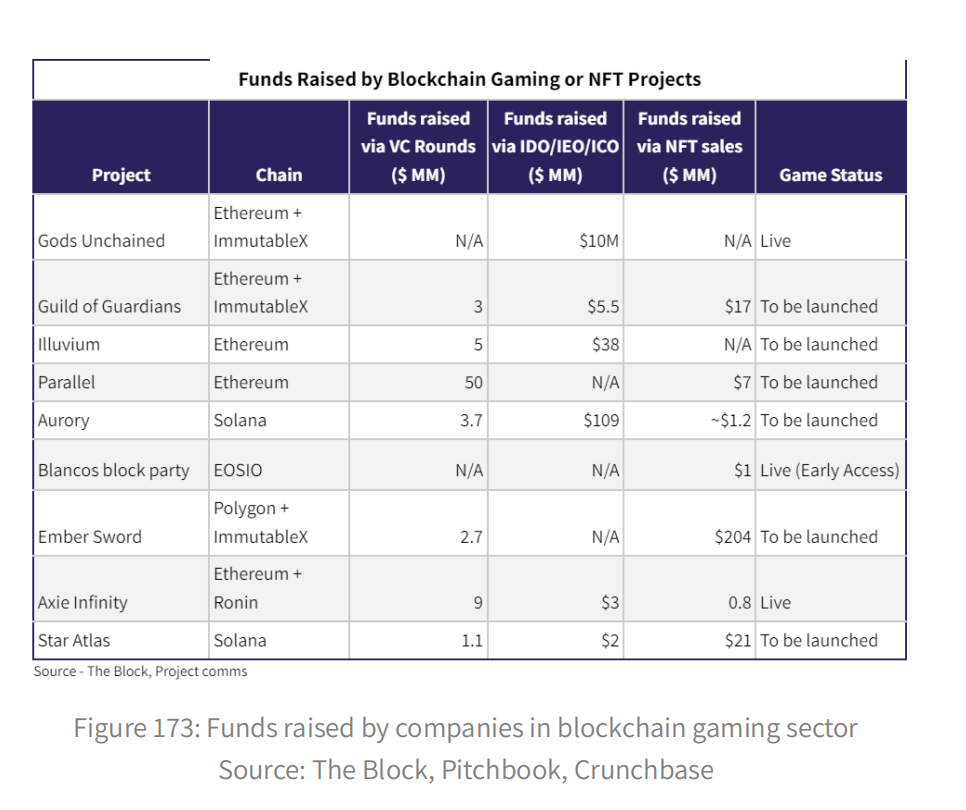

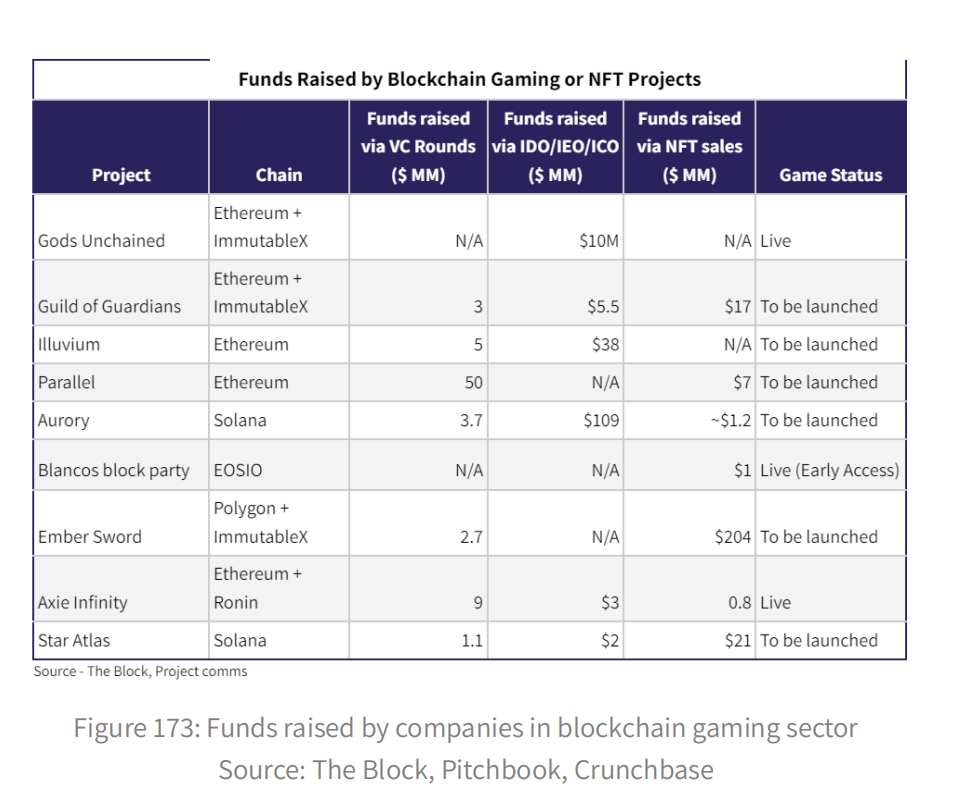

除了在这一领域建立的公司之外,一些加密原生项目还通过三种不同的方式筹集资金——风险投资、ICO/IEO (Initial Exchange Offerings,简称 ICO/IEO)——新项目使用现有的交易所作为通证销售的分销平台,以及 NFT 销售。下表显示了该领域的主要游戏项目所筹集的资金。

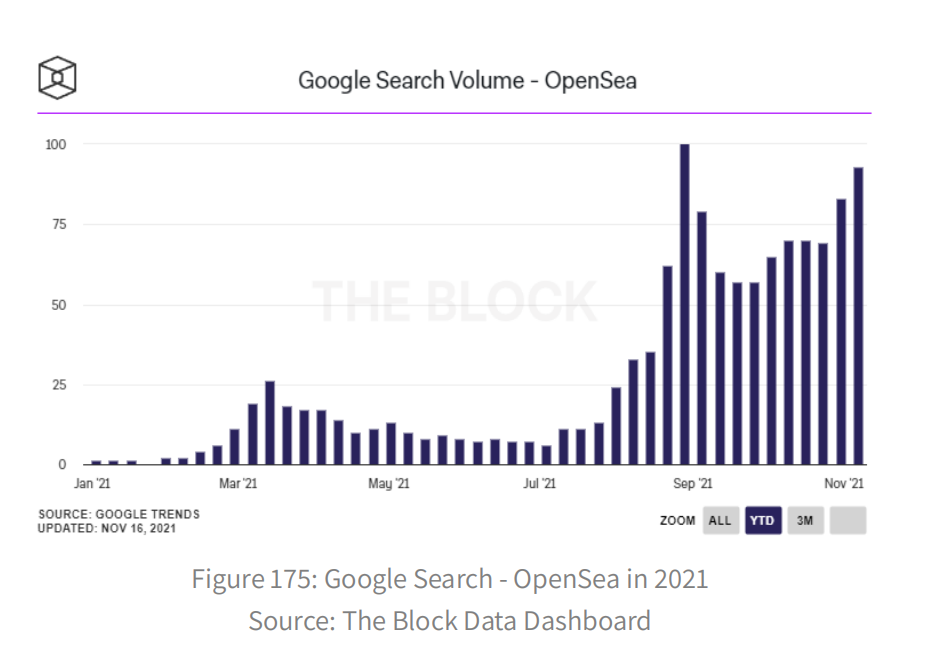

更高的天然气价格鼓励了以太坊侧链和其他区块链的开发和使用 自 2020 年夏天 DeFi 在以太坊兴起以来,以太坊上的天然气价格一直处于高位。在持续的 DeFi 之上的非功能性交易活动使得以太坊的基础层对于较小的市场参与者来说无法使用。我们看到开发人员采取了不同的方法来帮助将 NFTs 扩展到以太坊基础层之外。 关于 NFT 的吸引力,我们遇到了一个有趣的二分法,在公众的兴趣和实际使用之间。更准确地说,谷歌搜索「NFT」和「OpenSea」(这两个词通常是理解 NFT 兴趣的很好的代表),自 7 月以来一直呈陡峭上升趋势,甚至分别在 9 月和 11 月达到历史高点。

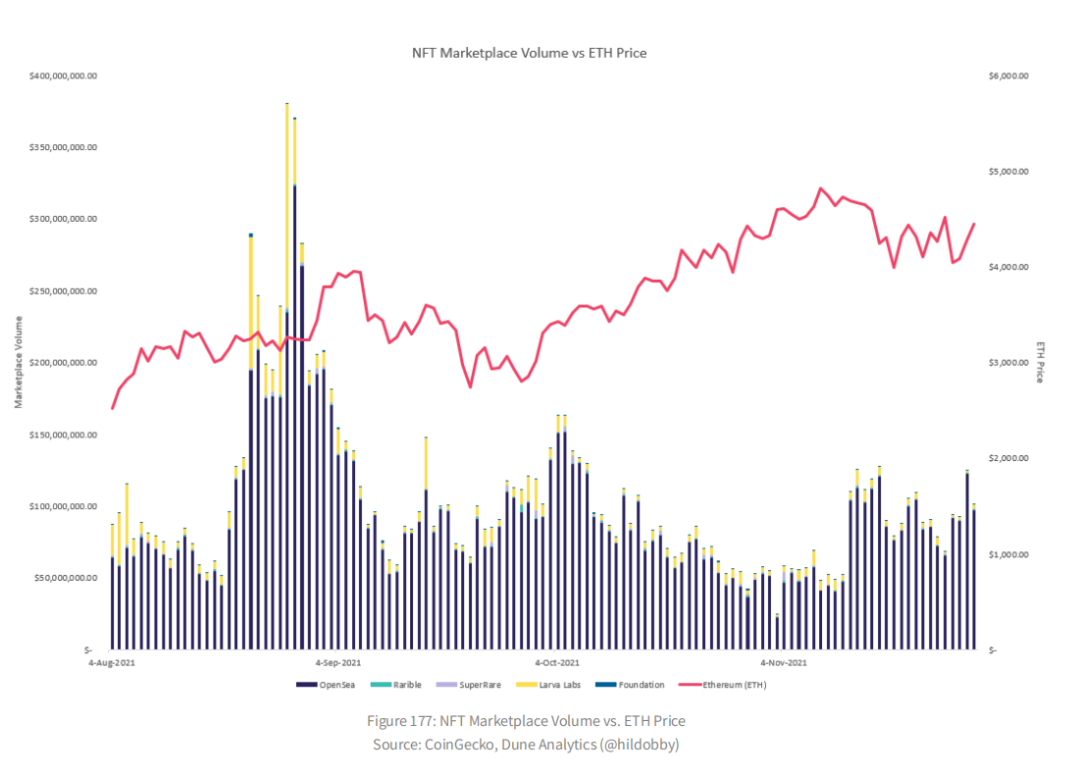

与这一趋势相反,非功能性测试的市场总量自 8 月份以来一直在明显下降,乍一看似乎有悖直觉。

然而,深入挖掘,这是在以太坊天然气费用飙升以及基础资产 (如 ETH 或 SOL) 价格飙升的背景下发生的。这一趋势发生在 NFT 市场交易量显著下降的同一时期。

因此,这一分化趋势的两个主要驱动因素是不断飙升的投资和交易成本,这使得大多数仍以美元为净值计价的个人无法跨链加入和参与非功能性金融市场。这再次强调了 L2 扩展解决方案日益关键的需求 (请参阅本报告中的第 2 层平台部分)。 CryptoKitties 的创造者 Dapper Labs 发布了 Flow,这是一款针对 nft 和游戏的新区块链。Sky Mavis, axi Infinity 的创造者,于 2021 年 4 月推出了侧链 Ronin。《浪人》对《无限轴》的发展产生了惊人的影响。在 8 月 9 日,该游戏的日活跃用户 (dau) 在不到 4 个月的时间里增长了 16 倍,突破了 100 万 dau。2021 年 4 月,Gods Unchained 的公司 Immutable 推出了首个为 nft 量身定制的以太坊 2 层扩展解决方案 Immutable X。

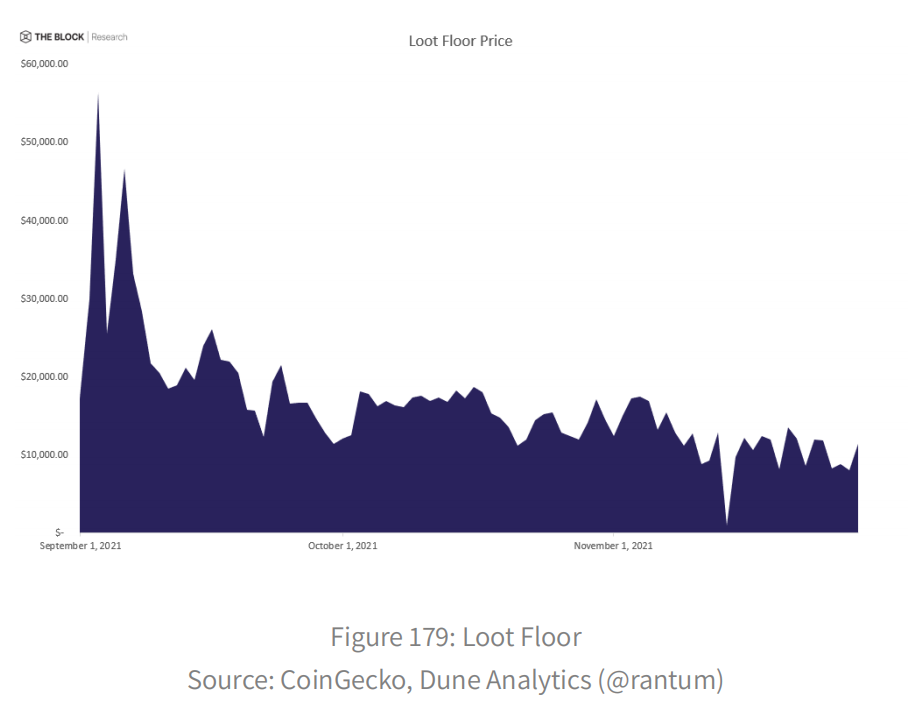

最近发生的一件事清楚地表明,新生的 NFT 交易市场在很大程度上仍类似于未知领域。在与另一名社区成员发生争执后,Hic Et Nunc (HEN) 的首席开发者决定关闭该网站,理由是一时兴起。这是可能的,因为他是唯一拥有项目 Github 钥匙的社区成员。这一事件再次强调了真正去中心化的重要性。HEN 社区决定建立一个新的社区领导的 Hic Et Nunc,以应对这一事件的转变。 Metaverse 即将到来 从微软 (Microsoft) 到 Facebook,几乎所有的科技公司都在谈论他们对元世界的愿景。「元宇宙」一词可以追溯到尼尔·斯蒂芬森 (Neal Stephenson) 1992 年的小说《雪灾》(Snow Crash),在小说中,他将元世界称为持久的虚拟世界。其理念是,元世界是一个实时的 3D 社会媒体,人们在其中合作并参与到经济中。 虽然目前还没有统一的定义,但不同的观点之间存在重叠。一个共同的方面是元宇宙将如何成为数字经济的组成部分。如果是这样的话,维护所有权,证明数字稀缺将是元世界的重要属性。想象一个没有区块链和 NFT 的元空间是困难的,因为它们已经具有元宇宙的特征。 新的游戏原始元素正在试验中 在对 NFT 语言的狂热猜测中,非传统方式的实验也蓬勃发展,导致了新的原始人的诞生。Loot 是这类实验创新思维的有力证明,它是尚未开发的 NFTs 长期潜力的典型例子。战利品是随机生成并存储在链上的冒险装备。Loot 并没有采用传统的自上而下的方法,即项目开发者创造包含前端的 NFT 游戏,并将其嵌入到玩家可以访问的环境中 (游戏邦注:如收集、加密游戏等),而是采用了一种自下而上的方法。根据这种方法,收集器只会创建 NFT 的基础层,这样社区就可以围绕它集体构建上下文和前端。举个例子来说吧,在 Loot 发行后不久,社区便发行了一种通证——Adventure Gold (AGLD),作为游戏内部货币和管理基础。 总而言之,战利品代表着一种可插入不同游戏中的可组合「DNA」,即基于给定战利品包的「DNA」代码呈现出冒险家的装备和附加功能的相应视觉表现。从这个意义上说,你可以剥开强加的先见之见,就像在一款预先构建的加密游戏中使用虚拟现实技术一样,将设计自由交还给社区。考虑到该项目的新奇性和开发者 Dom Hofmann (Vine 的联合创始人,Vine 是一款 6 秒的视频社交应用),Loot 便掀起了一股狂潮,并在 9 月 3 日将 Loot 的底价推高至 5.3 万美元,之后最终将价格定在 1.5 万美元左右。

人们很快意识到,对于大多数人 (除了少数加密鲸鱼用户) 来说,支付至少 1.5 万美元的门票进入基于战利品的游戏并不可行,这可能会阻碍生态系统的扩散。作为一个计数器,我们创造了一些扩展,如 Synthetic Loot,它允许玩家通过「合成」NFTs 免费进入 Loot 生态系统。通过这种方式,Loot 生态系统可以走上一条更可持续的轨道。总而言之,这个运动展示了一个社区在一个可组合的空白画布上进行建设的潜力。 NFT 游戏的发行主要是先到先得,这最终导致了 gas 战争,并让普通用户无法获得成功. Larva Labs 在 2017 年推出 CryptoPunks 时,它们是免费的,以太坊上的天然气很便宜,平均价格为 5.70 美元。然而,CryptoPunks 花了几天时间才被拍下。如今,几乎所有预期的 NFT 发布都充斥着机器人活动,并在几个街区内完全生成,尽管过高的天然气费用使普通以太坊用户无能为力。像 Parallel 这样的项目正试图通过消除气战来公平地启动 NFTs,因为它们允许买家在购买后 24 小时内完成转换。在我们的研究文章 A 中,我们发现一个公平的非功能性游戏的发行应该是不受时间限制的、不可改变的和不可信任的。 2022 NFT 和区块链游戏展望 加密游戏目前的价值主张建立在不健全的基础上 随着几乎所有发达国家的利率都处于历史低点,资本成本也很低。由于许多投资者资金充裕,几乎每个游戏项目都是按照自己选择的估值完成种子轮融资。虽然 IDO 的金额在 100 万至 300 万美元之间,但项目一直在通过其他途径筹集资金,如提前销售游戏内的 NFT。 在游戏赚取模式中,当玩家获得收益时,一定有人被借记了。它可以是对游戏前景持积极看法的市场参与者,也可以是协议通证膨胀。除了市场参与者或协议通证膨胀,广告商可以补贴玩家,作为与他们的终端消费者互动的一种有意义的方式。虽然我们还没有看到这种做法的全面效果,但 FTX 赞助了 Yield Guild 的一些玩家,这是瞄准非功能性游戏玩家的公司的一个例子。设计简单而有效的游戏循环非常重要。当市场变得更糟,并且没有太多资金流动时,游戏将很难继续吸引新玩家。 因此,除了「赚取」方面,游戏还应该具有其他吸引玩家的特征。尽管有些游戏的玩法很单调,但游戏赚钱模式的支持者通常认为,这些游戏需要比传统的平凡工作更有趣。这一论点忽略了一点,即尽管这份工作很平凡,但它为他人增加了价值。例如,通勤者付钱给出租车司机,因为司机方便他们的通勤。如果其他人不能从玩游戏的人身上获得价值,那么就很难相信有人会永远资助玩家。 资金过剩暗示了 2017 年 ICO 热潮的相似性 尽管如此,游戏和 NFT 融资的情况与 2017 年的 ico 如出一辙。用于创建游戏的 Unity 包相当于白皮书。然而,一小部分游戏会通过使用抵制审查的区块链,真正为玩家带来附加价值。NFT 与头像 (pfp) 的情况是一样的。 许多跨不同链的项目已经推出了有限的 (通常是 10,000 或 8888 个)NFT,以诱导稀缺性。然而,仅仅稀缺性并不能使事物变得有价值;它需要与需求相结合才有价值。不是每个 pfp 都能成为一个加密货币,就像不是每个工作证明币都能成为比特币一样。除了技术能力,还有社会共识认为加密货币和比特币具有价值。CryptoPunks 和 Bored Apes 很有价值,因为它们是原型;他们发起了这场运动。猿的 n 阶导数没有任何价值。 情人眼里出西施。这对于非功能性记忆障碍来说再正确不过了。NFT 项目的价值比 DeFi 或基础设施项目要主观得多,比如项目的故事,它的艺术家,以及非功能性测试是否会在未来带来物质效用。当有这么多无形资产需要考虑,而价值又不明显时,人们可能会转向公众人物或有影响力的人寻求价值信号。第一批非功能性测试项目,如 Cryptopunks,并不需要为自己在非功能性测试领域的地位而战,它们之所以能够有机地出现,主要是因为它们具有重要的历史意义。相反,新项目必须争取潜在买家的心理份额。随着市场充斥着如此之多的 ppp 项目,有影响力的人已经达到了王者的地位。 多链扩展解决方案很可能会推动 NFT 的大规模采用 可以毫不夸张地说,在以太坊的基础层上与 NFT 交互是为富人服务的。如果目标是促进 Web3 的广泛采用,促进像以太坊这样去中心化网络上更便宜的交易是至关重要的。正如我们在此前提到的,2021 年下半年出现了在以太坊之上推出的第 2 层扩展解决方案,如乐观、仲裁和 ImmutableX。然而,许多用户已经移植到其他链,如 Solana、Avalanche、Binance Smart Chain、Fantom 和 Harmony。采用其他第 1 层平台的原因之一是,在用户可以使用以太坊第 2 层基础设施之前,他们就已经准备好了项目和用户。像 Solana、Avalanche、Fantom、Algorand 和 Harmony 等底层公司发起了大规模的激励活动,鼓励项目在上面建造或移植。 此外,正如我们在第 1 层部分中强调的那样,跨链桥加速了第 1 层网络间 NFT 的采用。例如,AnySwap 协议最近宣布支持以太坊和 Fantom 之间的 NFT 桥接,以及以太坊和 Solana 之间的 Wormhole V2 桥接。 以太坊第二层扩展解决方案 (如乐观和仲裁) 的用户体验旅程与其他第二层网络不同,主要是因为它涉及额外的步骤和成本,因为用户必须从以太坊的基础层向第二层过渡资金。截至 11 月 30 日,到以太坊之外的这些第二层解决方案的桥梁数量有限。这意味着希望使用仲裁或乐观的用户必须首先将资金从集中式交易所存入以太坊,然后通过像 Hop Exchange 或 Celer 这样的桥梁将资金转移到第二层平台。因此,用户不仅要支付高额的天然气费用,还要支付多种交易费用。然而,目前大多数集中式交易所直接向其他 Layer-1 网络提供提款,这大大降低了交易费用,并消除了与以太坊交互的需要。 尽管其他区块链已经在以太坊上取得了一些进展,但多种催化剂可以推动以太坊向前发展。例如,immutabx,一个专门为 nft 和游戏提供的第二层解决方案,已于 2021 年 4 月上市,而 OpenSea 将在 immutabx 上直接支持 nft 交易。《Ember Sword》,一款流行的 MMORPG 游戏,最近从 Polygon 转移到了 immutababt。2022 年,我们可能会看到集中式交易所促进直接提取到以太坊的第二层解决方案。所有与扩展解决方案相关的发展都意味着以太坊可能仍然是让用户适应 NFT 和 Web 3.0 的第一步。 正如我们在研究文章《解密元世界 #1 -多链非功能性交易市场的崛起》中指出的,我们可以看到非功能性交易活动已经蔓延到以太坊之外。如果 nft 在其他链上继续蓬勃发展,实现互操作性的解决方案将至关重要。 元宇宙正在到来,尽管速度缓慢 在 Facebook 于 2021 年 10 月 28 日更名为 Meta 之后,关于 Meta 的讨论已经成为主流。但是元宇宙在这里吗? 以某种形式,它已经存在了。社交媒体平台、AR(增强现实) 游戏和应用程序、Oculus 等虚拟现实设备都是元世界的推动者。数字聚会的脚步声说明了人们对数字互动和交易的普遍兴趣。 然而,今天的解决方案是集中的,并没有给用户提供太多的权力。NFT 和区块链让用户真正拥有自己的数字资产,用户可以在数字世界中更自由地进行交易,并在加密经济中茁壮成长。今天,每个区块链都有自己的侧链、二层解决方案、去中心化交易等生态系统。区块链通常有连接其他链的桥梁,但将资产从一个区块链转移到另一个区块链的经验远非无缝衔接。看看更通用的协议 (如 Cosmos 的 Inter 区块链 Communication (IBC) 或 Polkadot) 是否能缓解当今的摩擦,并实现无缝跨链交易。 虽然 NDT 和数字资产通常可以帮助实现元宇宙的某些方面,但在体验完整的元域之前,我们可能还需要等待一段时间。 NFT 发行的下一步发展是解锁公平发行 像 Parallel Alpha 这样的项目正在试验新的机制来启动 nft。他们最初的尝试之一是允许在 24 小时内支付煤气费用,以避免煤气战争。他们还集成了 Chainlink 可验证随机函数 (VRF),允许合同在不损害功能或安全性的情况下访问随机性。这将有助于让所有用户都能平等地访问稀有的 nfs。当前的基础设施可能支持公平启动 nft 的方式,但这样做可能会使启动更加复杂,比如在购买后 24 小时内完成交易,并将不懂技术的参与者赶走。因此,对于希望尽快清除 NFT 销售的 NFT 项目团队来说,这可能是不利的。因此,只要新的非功能性测试的发布在几个区块内被叫停,公平发布就不太可能被广泛优先执行。

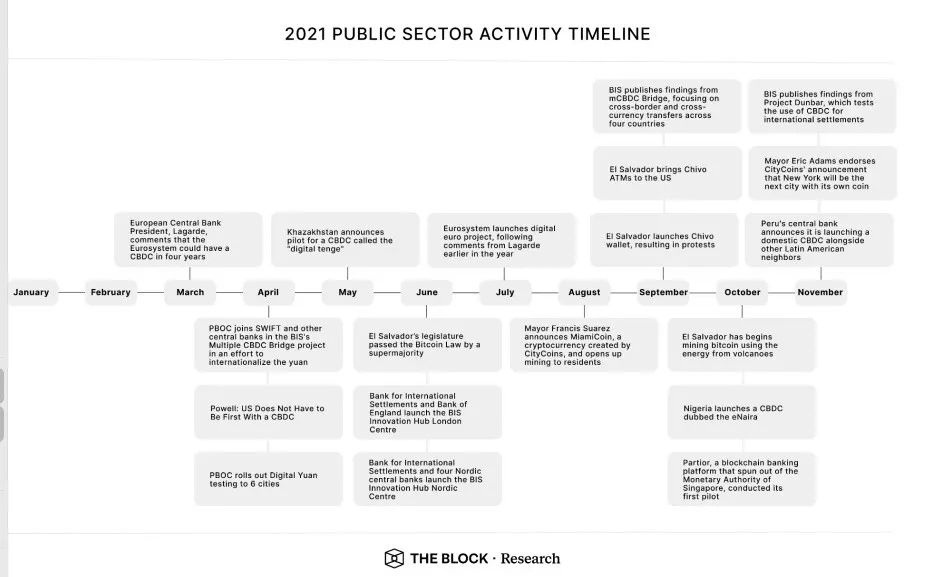

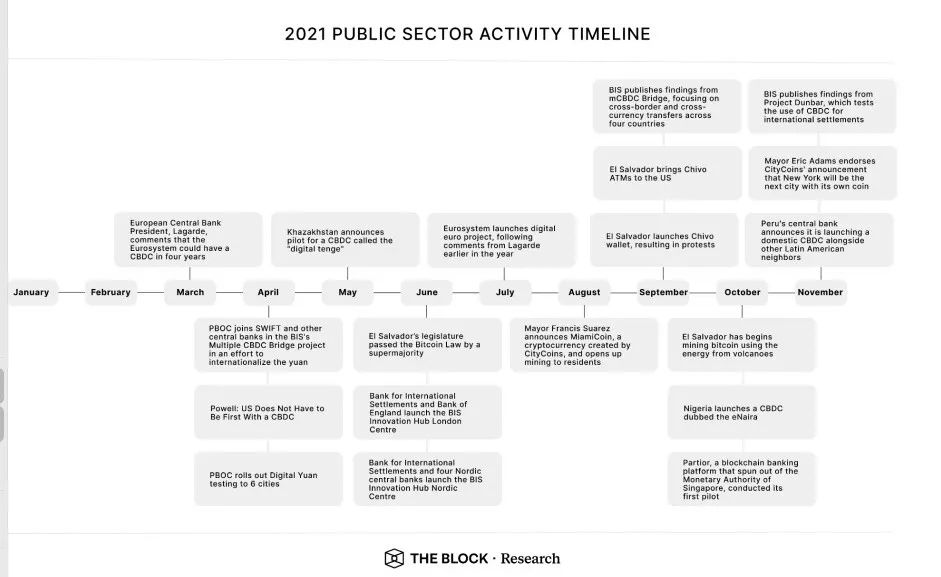

第八章:宏观展望:2021 年概述 在一系列外部宏观经济催化剂的支持下,数字资产行业的牛市周期一直持续到 2021 年,同时主流和机构对该行业不同领域的参与也起到了支撑作用。 回顾 2021 年的主要发展 本节包含四个时间轴,按以下方式分解: - 公共部门活动:主要决策者,特别是中央银行和地方和国家领导人,正在继续采用数字资产,尽管方法不同。尽管央行数字货币 (cbdc) 的努力在 2020 年的宣传周期之后正在进行试验,但我们也看到,在 2021 年,地方和国家政府也开始采用加密货币。 - 机构采用:金融机构和企业在加密领域变得更加活跃。2021 年,银行在增加交易部门人员的同时,显著增强了加密货币托管能力。投资者现在可以更多地接触到期货 etf 等结构性产品,不过提供现货 etf 的努力在美国继续遭到拒绝。此外,2021 年,公司接受比特币和其他加密货币作为支付方式,并在资产负债表上持有比特币的情况变得更加普遍。 - 不断变化的监管:监管机构今年非常活跃,一些国家禁止比特币,宏观审慎监管机构越来越关注稳定币,地区金融监管机构开始以更严格的审查力度审查加密业务。 - 主流元数据:NFT 和支持区块链的元数据在今年以前所未有的方式为数字资产行业带来了一波新的主流采用和关注。主要的亮点是拍卖公司出售非加密货币,更广泛地参与加密资产,以及利用非加密货币吸引新受众的大品牌。最后,世界各地的大公司正在通过公告和投资来拥抱这个元世界。 公共部门的活动 cbdc 缓慢发展 随着大量研究论文和试点公告的涌现,2020 年,cdbc 从经济学家和区块链狂热者讨论的利基理念,转变为在大小国家和货币区实现的潜在现实。2021 年,关键政策和监管圈的对话有所增加,但在大多数发达货币区,进展似乎还需要数年时间。2021 年,国际清算银行 (BIS) 巩固了其作为国际 CBDC 试验的主要权威和推动者的作用。 今年 6 月,BIS 创新中心在北欧和伦敦设立了创新中心,将该项目扩展到五个地区。此外,BIS 监管的关键跨境 CBDC 项目,如 mCBDC 桥和邓巴项目,公布了调查结果。 2021 年并没有给潜在的美元 CBDC 带来多少明确的问题。美联储主席鲍威尔 (Jerome Powell) 在 3 月份的一份声明中表示,鉴于美元的国际重要性,无论美联储何时决定发行 CBDC,都将保持一个显著的优势。然而,这并不意味着美联储忽视了这个问题。拥有一个支付团队的波士顿联邦储备银行在过去一年一直在研究 cbdc,预计将在 2021 年底前发布一份讨论文件。 此外,CBDC 已经开始被美国立法者讨论。在欧洲,欧洲中央银行 (ECB) 行长克里斯蒂娜·拉加德 (Christine Lagarde) 在年初就评论说,欧元体系可以有一个 CBDC,但这可能需要四年时间。欧洲央行随后启动了数字欧元项目。 与此同时,中国香港的数字货币「数字元」(digital Yuan) 的试点进展迅速,使其与其他大国分离开来。在 2020 年开始初步试验后,中国香港人民银行 (PBOC) 于今年 4 月增加了在国内试点新平台的省份。此外,同月,中国香港人民银行还加入了国际清算银行的多重货币兑换桥 (Multiple CBDC Bridge),该桥测试了中国香港、新加坡、香港和泰国的跨境货币兑换。 最后,随着哈萨克斯坦在 4 月宣布了「数字坚戈」,塔吉克斯坦在 9 月开始了 CBDC 的工作,尼日利亚在 10 月启动了「eNaira」,CBDC 开始在较小的经济体中实施和深入试验。 萨尔瓦多加倍投资比特币 6 月 9 日,萨尔瓦多总统纳伊布·布克尔 (Nayib Bukele) 在迈阿密比特币大会上通过视频宣布了一项新的立法提案,将比特币变成法定货币。布克尔称,低金融包容性是他做出这一决定的原因之一,但世界银行拒绝了萨尔瓦多将比特币作为法定货币的请求,国际货币管理局 (International Monetary Authority) 也表示,此举会引发「宏观经济、金融和法律问题」。 9 月 7 日,在该法律生效的同一天,萨尔瓦多推出了 Chivo 钱包。虽然预计用户将收到价值 30 美元的比特币空投,但推出当天出现了技术上的困难,特别是在资金转移方面。不久之后,市民们走上街头抗议,一些人表示对应用程序的限制感到失望,另一些人则表示完全不同意这项政策。然而,在过去的几个月里,萨尔瓦多境内的大银行和商人增加了 Chivo 钱包的接受度和信贷功能。此外,Chivo 钱包自动取款机已经在美国的一些城市普及开来,其目的是方便美国和萨尔瓦多之间的汇款支付。与此同时,萨尔瓦多一直在购买比特币,Bukele 经常在 Twitter 上宣布购买。此外,萨尔瓦多于 2021 年 10 月开始试验挖掘比特币的方法,利用火山释放的能量。 第一批城市货币到达了迈阿密,很快又到达了纽约 2021 年,拥抱加密货币成为迈阿密和纽约市新当选市长使用的一项战略举措。今年 8 月,市长弗朗西斯·苏亚雷斯 (Francis Suarez) 宣布推出「MiamiCoin」,这是一家初创公司 CityCoins 创建的加密货币。居民持有并交易这种加密货币,代表着市政当局的权益。运行该软件的用户可以从他们所发行的货币中获得一定比例的提成,用户可以获得 70% 和 30% 的提成,并返还给市政当局。截至本文撰稿时,该市已从加密货币中赚取了 2100 万美元。 与此同时,苏亚雷斯市长一直直言不讳地表示,要让迈阿密的加密企业变得更容易,同时他还暗示,这项举措带来的收入可以让该市减少或完全取消税收。去年 11 月,埃里克·亚当斯 (Eric Adams) 当选纽约市长后不久,这位当选市长承诺调查「是什么阻碍了比特币和加密货币的增长」,这是他推动纽约成为一个更有利于商业的城市的更大努力的一部分。在同一个采访中,亚当斯强调了苏亚雷斯在迈阿密的行动,一周后,市长上任后不久,CityCoins 宣布 NYCCoin 将是下一个推出的通证,开采计划在 11 月晚些时候开始。与此同时,亚当斯增加了对加密货币的积极评价,包括承诺用比特币支付他的前三份工资。

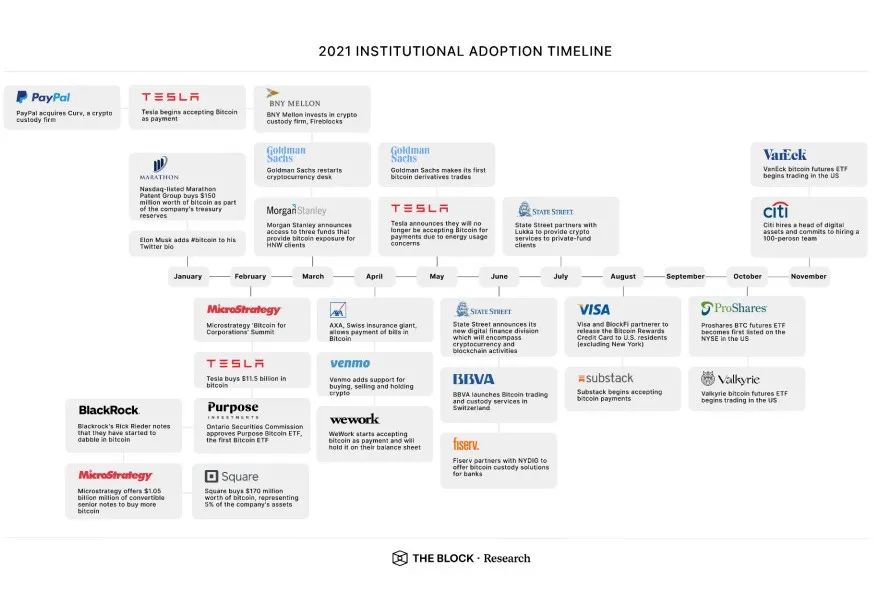

机构采用 2021 年上半年,各公司争相将比特币纳入资产负债表。在比特币在 2020 年最后几周达到创纪录高点后,一系列公司开始为 2021 年的新年做准备。纳斯达克上市公司马拉松专利集团 (Marathon Patent Group) 今年一开始就引起了轰动,该公司在 1 月份购买了价值 1.5 亿美元的比特币,作为公司国库储备的一部分。 不久之后,著名投资者 Ray Dalio 发表了一篇关于比特币的详细文章。然而一天后,埃隆·马斯克却抢尽风头,他在推特上添加了 # 比特币标签,吸引了整个金融界的眼球。今年,马斯克和他的电动汽车公司特斯拉与加密货币的关系犹如过山车。简单回顾一下事件,今年 2 月,特斯拉将比特币纳入资产负债表,并在 3 月开始接受比特币作为支付方式。然而,今年 5 月,在马斯克备受期待的《周六夜现场》(Saturday Night Live) 亮相后不久,特斯拉就改变了接受加密货币作为支付方式的决定,原因是担心能源使用问题。所有这些都发生在加密货币从 5 月到 9 月进入了五个月的低迷期。 除了特斯拉,2021 年上半年,许多公司都进行了首次比特币购买。可以说,没有哪家公司比迈克尔?塞勒的「微观战略」更能体现这一运动。有 30 年历史的数据软件公司 Microstrategy 首次购买比特币是在 2020 年 8 月,尽管该公司在 2021 年定期将大量比特币添加到其资产负债表中。为了鼓励其他企业效仿,Microstrategy 在 2 月初举办了一场「企业用比特币」峰会,目的是教育和鼓励企业领导人使用比特币。 全年,许多知名公司购买了比特币,包括 Square,该公司将大约 5% 的资产配置在比特币上。此外,WeWork、Substack 和保险巨头安盛保险 (AXA) 也开始接受比特币支付。 2021 年标志着银行对加密货币的认知和参与出现了一个巨大的转折点。虽然自 2015 年以来,银行一直在探索区块链主要用于内部或跨组织的用例,但在 2021 年,我们看到银行开始更直接地参与加密货币。 可以说,任何加密货币活动的起点都是开发一种管理资产本身的策略。2021 年,这两家金融机构和传统服务提供商都在发展能力方面迈出了重大步伐。今年 3 月, 贝宝曲线, 获得密码保管公司近一个月前添加功能为用户购买, 销售和持有加密 Venmo 应用。大约一个星期后, 纽约梅隆银行, 它是世界上最大的托管银行托管资产 (~ 25 万亿美元) 投资于 Fireblocks, 另一家领先的加密托管公司, 这是为了应对机构对该行数字资产托管服务日益增长的需求。今年 6 月晚些时候,世界第二大托管银行道富银行 (State Street) 宣布了其新的数字金融部门,并与加密托管机构 Lukka 合作,为私人基金客户提供加密服务。为了增加托管活动的爆炸式增长,领先的金融服务提供商 Fiserv 与机构加密服务公司 NYDIG 合作,在 5 月推出了针对银行的第三方加密托管解决方案。 与此同时,高盛 (Goldman Sachs) 在 2018 年牛市期间推出了一个加密货币交易部门,然后很快关闭了这个部门,今年 3 月,该公司在全球市场部门重新推出了这个部门。自那以后,该团队不断扩大,并于 5 月执行了首批比特币衍生品交易。在高盛宣布这一消息后不到一周,摩根士丹利 (Morgan Stanley) 就向三家为高净值客户提供比特币敞口的基金开放了投资渠道。6 月晚些时候,西班牙对外银行 (BBVA) 为瑞士私人银行客户推出了加密交易和托管服务。 加密结构性产品出现在美国 在文克莱沃斯兄弟首次申请比特币 ETF 8 年多后,美国证券交易委员会 (SEC) 于 2021 年批准了 3 个比特币期货 ETF,但现货比特币 ETF 尚未获得批准。ProShares 比特币策略 ETF (BITO) 于 10 月 19 日上市。在比特币突破 4 月份的历史高点前一天,交易员们见证了第一天约 10 亿美元的交易量,这是 ETF 有史以来第二高的记录。第二次推出的是 Valkyrie 的 ETF (BTF),不久之后就开始交易。VanEck 的比特币策略 ETF (XBTF) 于 11 月中旬推出,其收费比 ProShares 和 Valkyrie 的产品低 30 个基点。

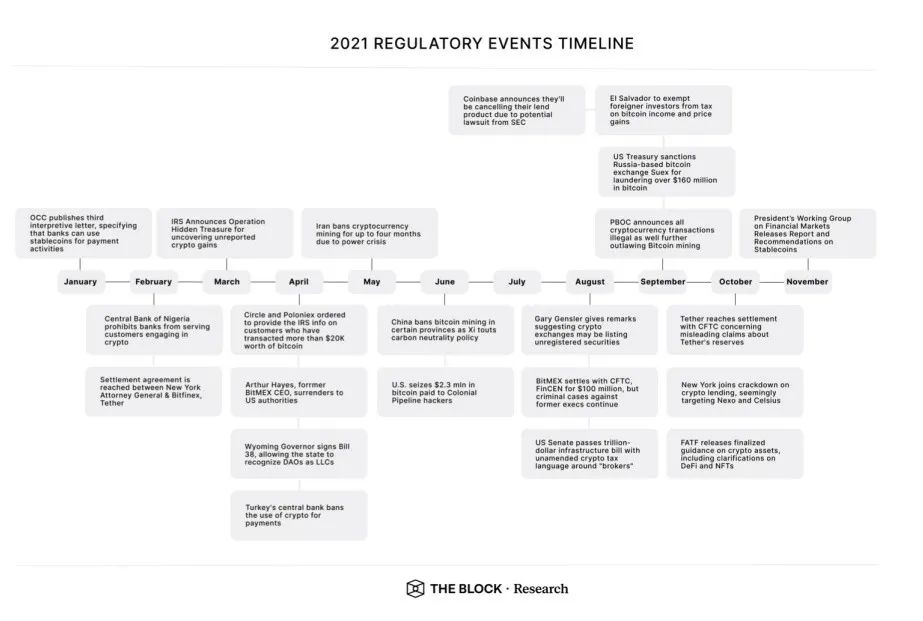

发展的监管 稳定币受到监管审查 稳定币是 2021 年监管机构的主要关注点。稳定币发行和使用的快速增长发生在 2020 年,并持续到 2021 年,这使稳定币成为监管机构雷达上具有潜在系统重要性的工具。监管机构已经澄清了他们的立场,并发布了关于稳定币的建议,为进一步的规则制定奠定了基础。 美国银行监管机构——货币监理署 (OCC) 在今年年初发布了一份解释性信函,允许美国银行使用稳定币进行支付活动,并允许银行参与区块链网络中稳定币交易的验证。这一举措建立在 2020 年发布的前几封信函的基础上,进一步明确了考虑将稳定币作为一种有效的交易结算手段的银行。今年 2 月,Tether 与监管机构的传奇故事又划上了句号。该公司与纽约总检察长办公室就对其财务状况的调查达成了和解协议。作为和解协议的一部分,Tether 同意支付 1850 万美元,并停止在纽约的运营。今年 10 月,Tether 同意向美国商品期货交易委员会 (CFTC) 支付 4100 万美元,原因是该公司在支持其稳定币方面存在误导。 随着总统金融市场工作组、OCC 和联邦存款保险公司 (FDIC) 共同发布了一份概述稳定币监管建议的报告,2021 年对稳定币的监管关注达到了顶峰。尽管该报告承认稳定币有可能对支付产生积极影响,但对稳定币储备的潜在风险以及围绕储备持有的不透明性表示担忧。它建议通过新的立法,要求稳定币发行方是受保险的存款机构,有效地监管有 FDIC 保险的银行。 一些国家采取行动禁止加密和相关活动 随着世界各地的许多监管机构努力将加密货币纳入现有的监管框架,一些机构已经采取行动,彻底禁止加密货币相关活动。其中,中国在 2021 年夏天禁止加密货币封装,成为了人们关注的焦点,很快,他们又在秋季全面禁止加密货币交易。中国基于环境担忧和对加密交易相关金融风险的担忧,对这些禁令进行了辩解。考虑到中国以前是加密货币交易和封装活动的中心,这些举措值得注意,并突显出中国官员希望消除官方支付方式和中国自己的中央控制数字货币之外的其他选择。 中国并不是唯一一个在 2021 年禁止加密相关活动的国家。今年 2 月,尼日利亚央行发布了一份声明,重申禁止金融机构与加密货币进行任何交易。土耳其央行今年 4 月也采取了类似措施,禁止使用加密货币支付,理由是存在不可挽回的损失风险。今年 5 月,伊朗宣布了一项为期 4 个月的加密货币开采禁令,原因是在电力危机期间对电力消耗的担忧。尽管该禁令已被解除,但它与中国和其他国家就加密封装的能源成本和环境影响提出的担忧相呼应。与此同时,印度这一年来一直在考虑推出一种可能的加密货币,但具体细节尚不清楚。 监管机构加强加密货币税收,并采取行动遏制洗钱 监管机构在 2021 年加紧努力,制定和执行加密货币税收框架,并打击洗钱。今年 3 月,美国国税局 (IRS) 披露了加密货币监管能力的增强,这是其「隐藏宝藏行动」(Operation Hidden Treasure) 的一部分,该行动建立了一个训练有素的特工团队,专门分析加密货币交易,以识别纳税申报单中遗漏的加密货币收益。接下来的一个月,马萨诸塞州的一家联邦法院命令 Circle 及其剥离出来的交易所 Poloniex 向美国国税局提供有关 2016 年至 2020 年期间进行了价值超过 2 万美元加密货币交易的美国客户的信息。 除加强执法外,监管机构还在 2021 年推出了新的税收相关立法。今年 8 月,美国参议院通过了一项价值 1 万亿美元的基础设施一揽子计划,其中包含了将「经纪商」的定义扩大到代表其他人进行加密交易的任何实体的语言。尽管加密社区对措辞过于宽泛提出了抗议,但该法案还是在 11 月签署成为法律,将制定规则的责任移交给了美国财政部。 作为加大打击加密货币洗钱力度的一部分,今年 9 月,美国财政部对俄罗斯加密货币交易所 Suex 实施了制裁,该交易所被发现为勒索软件团伙和诈骗运营商等方面的洗钱活动提供便利。10 月,金融行动特别工作组 (FATF),一个负责反洗钱政策制定的政府间机构,发布了其最终加密货币指导。FATF 对虚拟资产服务提供商 (VASPs) 的定义提供了更清晰的定义,建议这些提供商应符合传统金融公司同样的标准,特别是在收集和传输参与虚拟资产 (VA) 交易各方的信息方面。所提供的指导是广泛的,为个别国家确定其方法提供了广泛的空间。值得注意的是,FATF 并没有将 DeFi 协议排除在审查之外,这表明这些协议在某些情况下可能满足作为 VASP 所需的标准。 为数字资产证券开发框架 2021 年,监管机构继续打击加密领域的未注册证券。今年 8 月,在阿斯彭安全论坛 (Aspen Security Forum) 发表讲话时,美国证券交易委员会 (SEC) 主席加里?詹斯勒 (Gary Gensler) 评论称,数字资产领域可能存在大量未注册证券,并强调有必要将这些证券纳入监管机构的监管范围。在强调现有证券法适用于加密资产的同时,Gensler 呼吁制定新的立法,以防止加密交易、贷款和 DeFi 活动受到监管漏洞的影响。 随着监管数字资产领域的成熟框架的发展,监管机构已经在发现违规的特殊情况下采取了行动。今年 9 月,Coinbase 宣布,由于美国证券交易委员会 (SEC) 发出通知表示有意提起诉讼,他们将取消「Lend」产品。根据该产品,客户可以通过出借数字资产赚取利息。今年 10 月,纽约总检察长办公室与 SEC 一道,对不合规的加密货币借贷平台采取行动,命令 Nexo Financial 和 Celsius Network 停止在纽约州的运营。纽约州总检察长称,这些公司未能在总检察长办公室将其贷款产品登记为证券是其采取这一行动的原因。 值得注意的是,监管机构的这些行动促使加密行业的公司在游说和提议该领域的新规则方面发挥了更积极的作用。今年 10 月,Coinbase 发布了一项提议,呼吁建立一个新的、独特的框架来监管数字资产,并成立一个专门负责该领域的新监管机构。这些举措表明,随着监管环境的演变,监管机构与数字资产领域参与者之间的对话将持续下去。

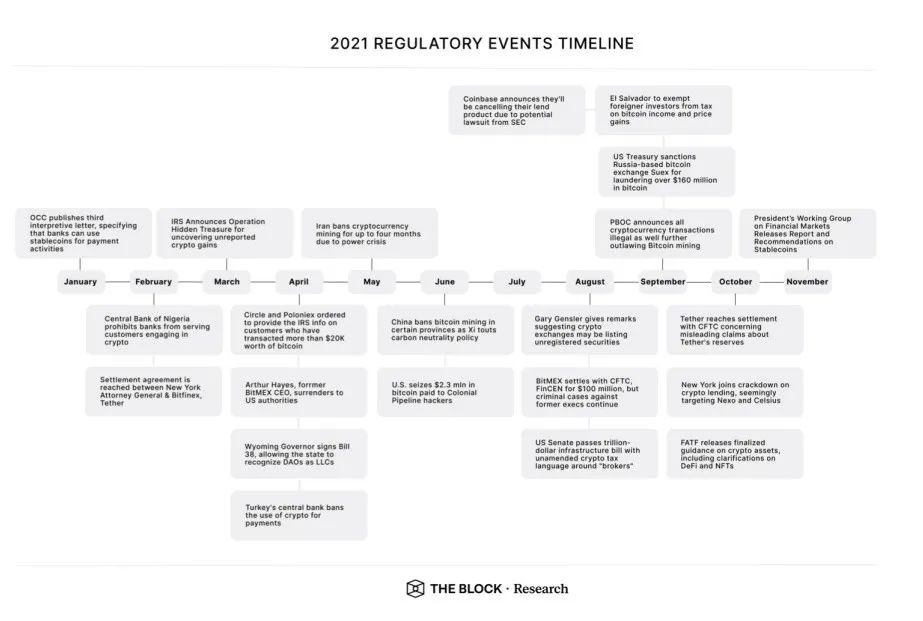

主流 Metaverse NFT 可以作为 Metaverse 的早期构建块 在过去的一年里,NFT 经历了迅速的增长,这让一些人感到兴奋,也让一些人感到沮丧。NFT 一度被认为是整个加密货币领域的一小部分,但随着许多人努力解决通过通证稀缺实现数字财产的想法,它已经主导了主流讨论。 对于许多公司来说,这已经成为一种表达文化相关性的方式,这些公司要么决定购买当前流行的非功能性文件,要么发布自己的非功能性文件。塔可钟在 3 月初开始了这一运动,他们发布了 25 个以玉米饼为主题的 nft,销售收入将用于 Live Más 奖学金。他们的创意得到了积极的响应,NFTs 在 30 分钟内就销售一空。 Visa 并没有推出自己的系列,而是决定在 8 月份宣布以 15 万美元的价格收购 CryptoPunk。作为第一个 NFT 系列之一,CryptoPunks 代表了加密货币社区的重要文化。Visa 在发布这一收购声明的同时,还发布了一份白皮书,解释了非专利技术与传统商业的交集。像 Visa 这样的公司决定公开宣布他们对这一运动的支持,这是传统公司和更广泛的加密领域融合的一个前所未有的时刻。 其他公司则决定采取相反的观点,主要游戏平台 Steam 宣布直接禁止其平台上所有包含「区块链技术」和 nft 的游戏。关于非纤维性林业技术造成的环境破坏的说法,在支持者和反对者之间造成了有趣的两极分化。 NFT 技术振兴了「贸易艺术」世界 在这一领域,创作者的贡献往往得不到足够的补偿,而数字艺术领域在 2021 年经历了复苏,这在很大程度上要归功于 NFT 热潮。 迈克·温克尔曼 (Mike Winkelmann),更广为人知的名字是数字艺术家毕普 (Beeple),他是一位长期的创作者,在他的职业生涯中经历了一些成功,但在他进入 nft 世界时,命运发生了完全的改变。在创作了 14 年他称之为「Everydays」的作品之后,他在佳士得以 6940 万美元的总价售出了他的前 5000「天」藏品。这将是拍卖行首次拍卖非功能性记忆体,但肯定不会是 2021 年的最后一例。下个月,苏富比将拍卖备受尊敬的 NFT 艺术家 Pak 的一系列作品,价格接近 1,700 万美元。此外,苏富比还增加了 ETH 等加密货币作为拍卖货币。 去年 11 月,苏富比 (Sotheby 's) 举办了一场历史性的拍卖会,一份签署过的宪法原件以 4,370 万美元的价格售出,创下了历史上出售宪法文件的最高价格。虽然这一努力没有中标,但为了购买这份文件,constitutional dao 筹集了超过 4000 万美元. 自然,大型加密交易所密切关注 OpenSea 等数字市场和佳士得 (christie & Sothebys) 等传统拍卖行的成功,并争相推出自己的非 ft 交易市场。上个月初,FTX 宣布了一个非功能性交易市场,而他们最大的竞争对手之一 Coinbase 宣布,他们的官方非功能性交易市场将在年底推出。让我们来看看 Coinbase NFT 市场发布前的兴奋之处吧,在发布的第一天,就有超过 100 万独立用户注册了等待名单。 Metaverse 在公司的路线图中扮演着关键的角色 在 2021 年之前,Metaverse 一词很少被使用,它起源于 1992 年的一部科幻小说《雪灾》。随着 Zoom 等数字通信应用越来越多地出现在我们的日常生活中,人们对这些工具的演变将会是什么样子展开了更广泛的讨论。 元宇宙往往会因你问的人而有不同的定义,但我们将其概括为我们数字化互动方式的范式转变。通过领导 Metaverse 分析师 Matthew 球,「Metaverse 的大规模扩展和可互操作的网络实时渲染 3 d 虚拟世界可以有经验的同步和持续有效地由一个无限数量的用户提供个人强烈的现场感, 而数据的连续性, 如身份、历史, 权利、对象、通信和支付。」简而言之,Metaverse 不是由游戏等单一目的驱动的应用程序定义的,而是由整个在线活动发生的共享世界定义的。 Metaverse 的早期阶段将于 2021 年启动,多家大公司表示将在该领域进行重大的研发工作。《堡垒之夜》大获成功的游戏工作室 Epic games 获得了 10 亿美元的融资,以支持他们的元世界愿景。这可能会成为游戏行业的一个决定性时刻,因为开发者和工作室都希望将类似的计划纳入他们的长期路线图中。有一家公司的发展路线图发生了前所未有的转变,那就是 Meta,之前的 Facebook。 马克?扎克伯格 (Mark Zuckerberg) 不仅称其为公司的下一个篇章,而且称其为「互联网的下一个篇章」,他向世界清楚地表明,他的公司在未来十年的主要关注点是什么。在第三季度的财报电话会议上,马克告诉股东,仅在 2021 年,他们就将在与 Metaverse 发展目标相关的研究工作上花费 100 亿美元。此外,该公司预计未来几年将继续以这种速度投入,同时也承认短期内这种投入缺乏盈利能力。同样地,他们也宣布打算在未来 5 年内在欧盟 (EU) 再雇佣 1 万名员工,以帮助实现这一愿景。通过彻底的品牌重塑,以及大量资金用于构建 Metaverse, Meta 代表了迄今为止任何公司在将概念变为现实方面最雄心勃勃的追求。 其他主要公司,如 TikTok、Twitter、微软和迪士尼,最近都宣布了各自在加密、nfs 和元域交叉领域的计划。随着人们对这三个领域的热情高涨,它们很可能成为定义未来十年技术发展的核心。

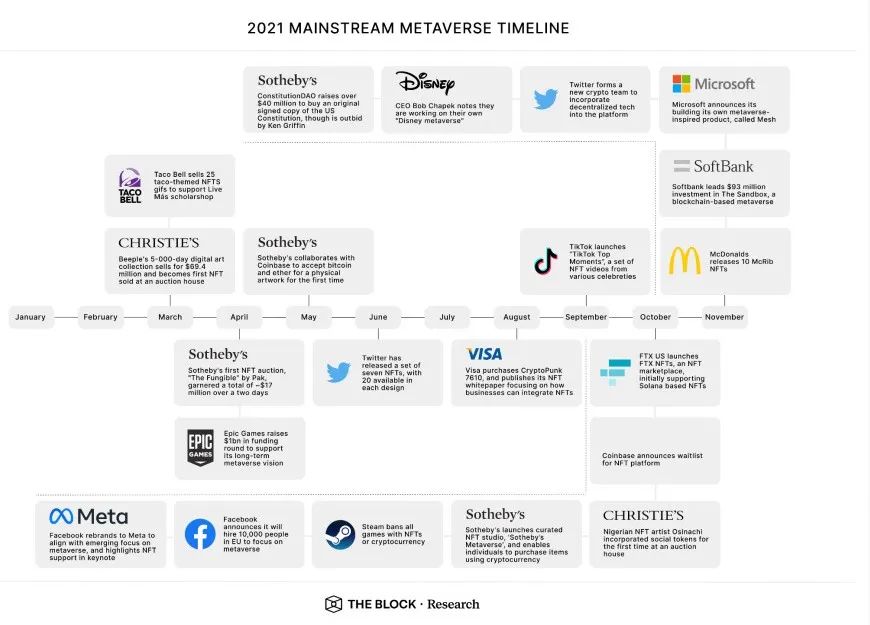

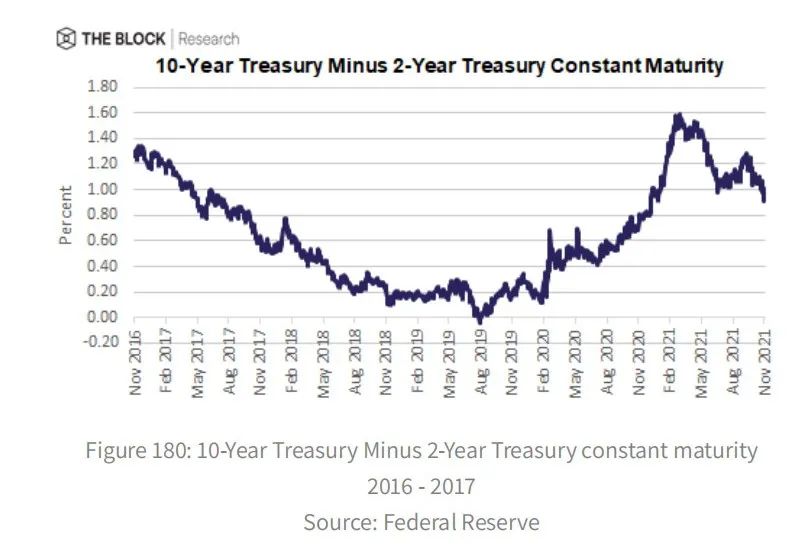

2021 年经济数据汇总 本节将对 2021 年各季度出现的主要经济趋势进行评估。 在此背景下,我们进入 2021 年之前,刚刚经历了经济史上最动荡的一年之一。2021 年的大流行影响了前一年的遗留问题,已经形成的经济状况导致劳动力市场、供应链和与通胀上升相关的财政政策的普遍不确定性恶化。尽管存在这些情况,但我们看到,在对大流行后未来的信心的推动下,所有经济部门都在全面复苏。 我们经济的一个更具有预测性的指标,即长期和短期国债收益率之差,从 2020 年末开始继续呈上升趋势,表明投资者继续相信市场的长期增长,而不是选择短期债券收益率。

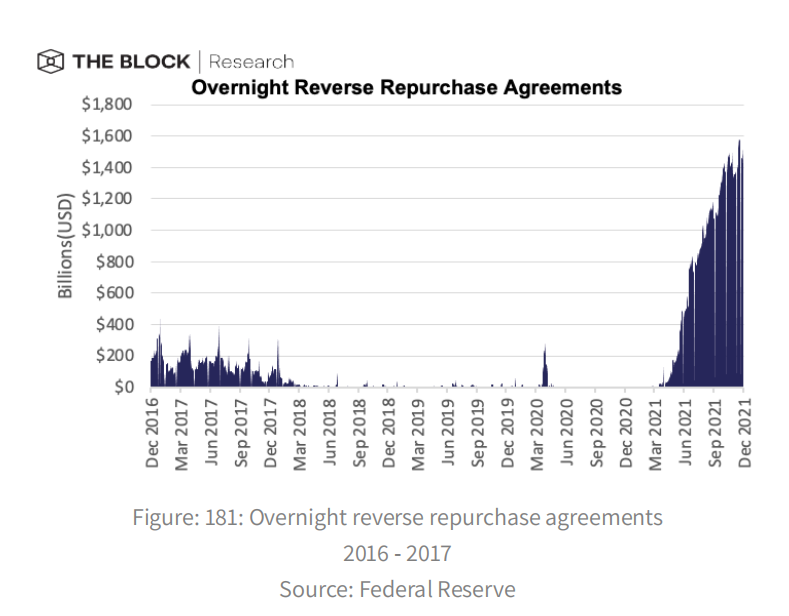

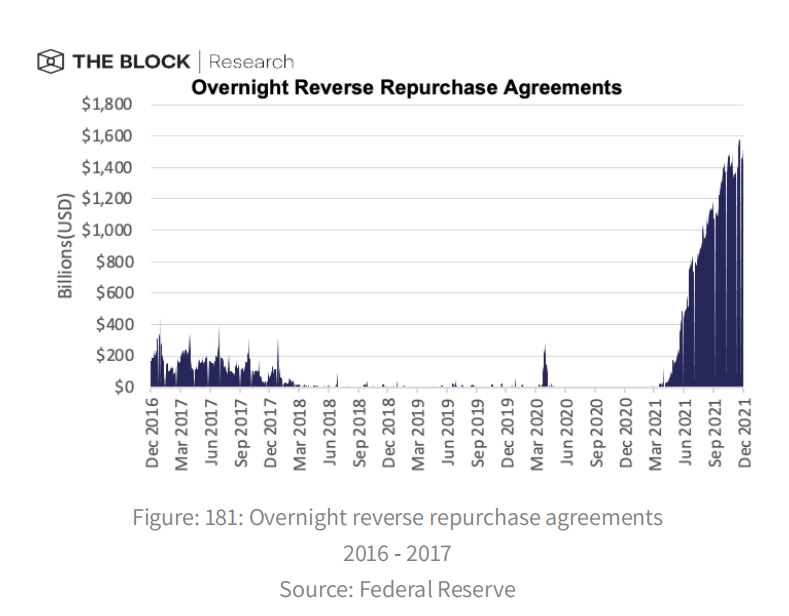

同样,在有关回购 (回购协议) 操作的政策决策中,也可以发现对宏观条件的良好评估。自纽约联邦储备银行 2019 年 9 月参与回购市场以帮助纠正现金和证券交叉部位发生的现金短缺以来,美联储一直在参与帮助将联邦基金利率保持在美联储的目标范围内。随着美联储继续减少回购参与,2021 年反向回购协议的活动达到创纪录水平。 简而言之,由于过去几年货币供应的大规模扩张,有如此多的现金在流动,金融机构急于从它们本来坐拥的大量现金中赚取收益。与美联储回购业务最初用来防止利率水平提高, 会损害经济增长, 决定从事创纪录的逆回购, 以防止利率下降过低被主题之间不断博弈的通胀恐慌和增长目标。

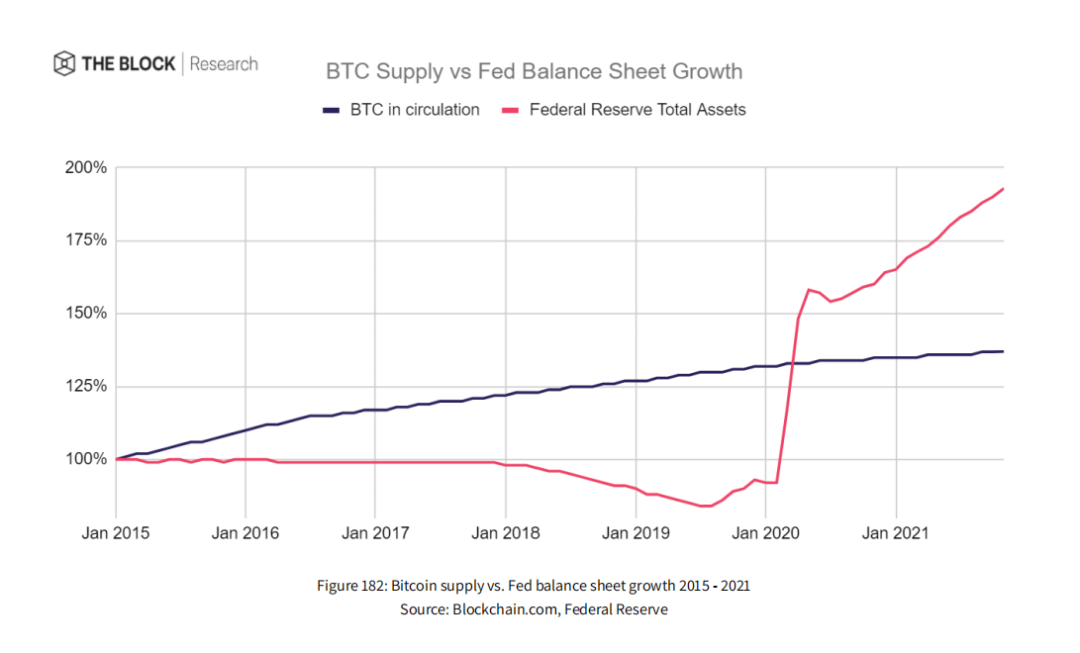

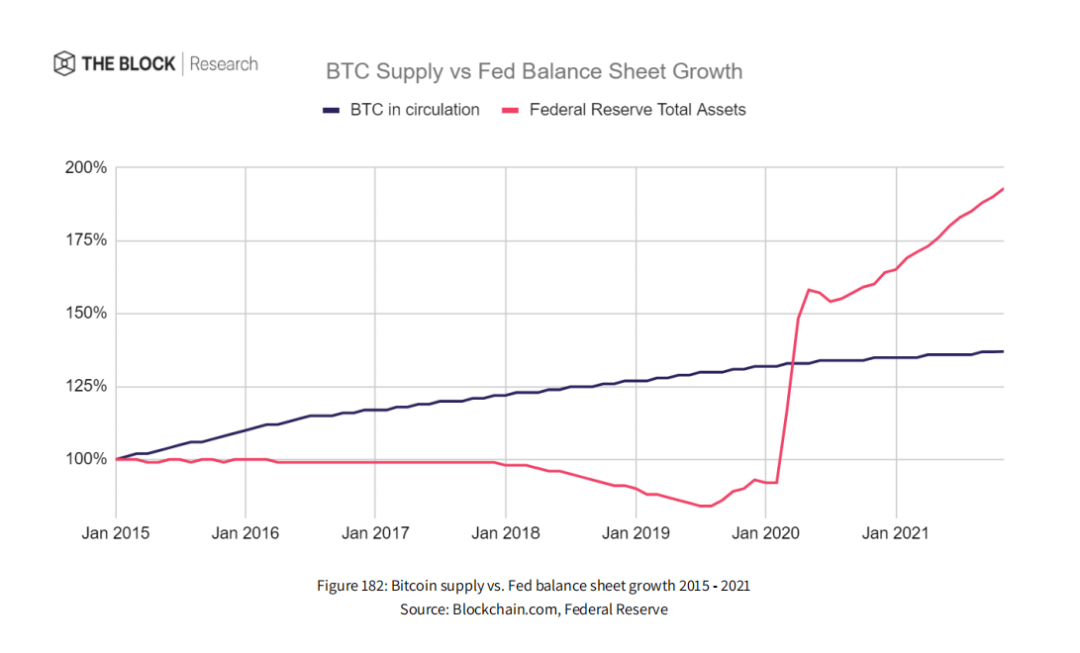

逆回购购买与加密货币市场的相关性并不强,从 3 月中旬到 11 月 (逆回购活动激增的同一时期),加密货币总市值从约 1.5 万亿美元增加到 2.9 万亿美元。 以下部分概述了 2021 年前三个季度 GDP、消费者活动和劳动力参与率的主要宏观趋势,并对第 4 季度进行了预测: 2021 年一季度: 2021 年第一季度,随着实体经济的恢复,政府继续向家庭和企业提供援助,经济持续复苏。 - 国内生产总值:根据美国经济分析局的报告,2021 年第一季度,美国实际国内生产总值年增长率为 6.4%。 - 消费者信心:如前所述,消费者信心在第一季度经历了大幅复苏,达到了 2020 年新冠肺炎疫情以来的最高水平。这使得消费者信心指数达到了 85%,正好是 20 年来消费者信心指数的平均值。 - 消费者支出:本季度消费者支出加速增长 10.7%,而 2020 年第四季度的增幅为 2.3%。最近几轮经济刺激措施极大地推动了消费者支出,其中不成比例的消费支出也出现了短暂的复苏。 - 劳动力参与率:在我们试图从大流行造成的严重失业中全面复苏之际,劳动力参与率一直是经济学家的一个关键关注焦点。第一季度失业率环比稳定,经季节调整后平均为 6.2%。 与 2020 年第四季度相比,2020 年第一季度,加密市场总市值增长了 240%,交易量增长了 155%。截至 2020 年,加密市场资本总额为 7600 亿美元,截至 2021 年第一季度为 1.9 万亿美元。在 2021 年第一季度市场全面复苏的背景下,加密货币资产表现良好,这不足为奇。 2021 年第二季度: 与 2021 年第一季度相比,第二季度的特点是继续恢复正常,增长略有增加。 - 国内生产总值 (GDP):美国经济分析局 (u.s. Bureau of Economic Analysis) 公布,经季节性因素调整后的第二季度国内生产总值 (GDP) 增长 6.5%,低于经济学家预计的第二季度 8.4% 的增幅。经济学家也有一些担忧,他们担心第二季度 GDP 增长数据预示着经济增长环境的放缓。 - 消费支出:个人消费率高于预期,零售店开业增加,公众接种疫苗的数量稳步增加。个人消费率为 11.8%,高于预期的 10.5%。 - 劳动参与率:第二季度劳动参与率基本保持不变,这是第二季度 GDP 增速低于预期的部分原因。6 月底的失业率为 5.9% 第二季度,加密市场总市值下降,季度初为 1.9 万亿美元,季度末为 1.4 万亿美元。股市市值在 5 月份达到顶点,但在两周的时间内下跌了近 50%,开始了持续数月的反弹。 2021 年第三季度: 由于德尔塔改型产品推迟上市,且供应链瓶颈仍是一个问题,第三季度证实了经济学家对增长环境放缓的担忧。 - 国内生产总值:第三季度实际国内生产总值增长仅 2%,与前几个季度相比,消费者支出普遍下降。 - 消费者支出:第三季度消费者支出仅增长 1.6%,表明随着政府刺激支出的结束,支出率加速下降。 - 劳动参与率:劳动参与率上升,失业率在 9 月底达到 4.8% 的低点。 加密市场在第三季度继续复苏,本季度开始时为 1.4 万亿美元,结束时为 1.9 万亿美元。与其他资产类别相比,加密货币市场表现良好,相对强势。 2021 年第四季度: 虽然我们还没有到年底,但我们可以使用到 11 月中旬的预测来指导我们对这个季度的评估。 - 国内生产总值 (GDP):相对于第三季度不那么亮丽的增长数字,对第四季度的预期相当强劲,这得益于对供应链瓶颈和此前政府刺激计划导致的家庭储蓄过剩的担忧有所减少。许多主要分析师预计,第四季度实际 GDP 折合成年率将增长 5%。 - 消费者支出:由于消费者赶在零售库存枯竭前抢购假日商品,麦肯锡 (McKinsey) 分析师预计,第四季度消费者支出将较 2020 年第四季度增长 7%。 - 劳动力参与率:10 月份失业率继续下降,降至 4.6%,表明劳动力市场较前几个季度恢复正常。 到目前为止,加密货币市场经历了一个强劲的季度,11 月总市值超过了历史高点,达到了约 3 万亿美元。 对 2021 年经济数据的流行加密叙述进行回溯测试 加密货币作为通胀对冲工具 2021 年的宏观经济环境,特别是与央行扩张性货币政策相关的央行以及财政支出增加的背景下,使人们重新关注加密货币资产在对冲通胀方面的作用。鉴于其程序性货币政策的可预测性,以及它在世界各地越来越多的私人机构和政府的接受程度,人们的注意力主要集中在比特币上。虽然比特币被称为「数字黄金」的说法已经有一段时间了,但机构投资者直到最近才开始主要接受这种观点。正如摩根大通 (JPMorgan) 去年 10 月在一份报告中向客户报告的那样,「机构投资者似乎正在回归比特币,或许他们认为比特币是比黄金更好的通胀对冲工具。」 从比特币供应量的增长与美联储 (fed) 资产负债表的增长对比,以及由此向经济注入的流动性来看,这种说法背后的驱动力变得更加明显。自 2012 年以来的这段时间里,尽管比特币的供应量增加了约一半,但美联储资产负债表上的资产却增加了一倍多。随着法定货币供应量继续增长,机构投资者似乎越来越被比特币的通缩供应计划所吸引。

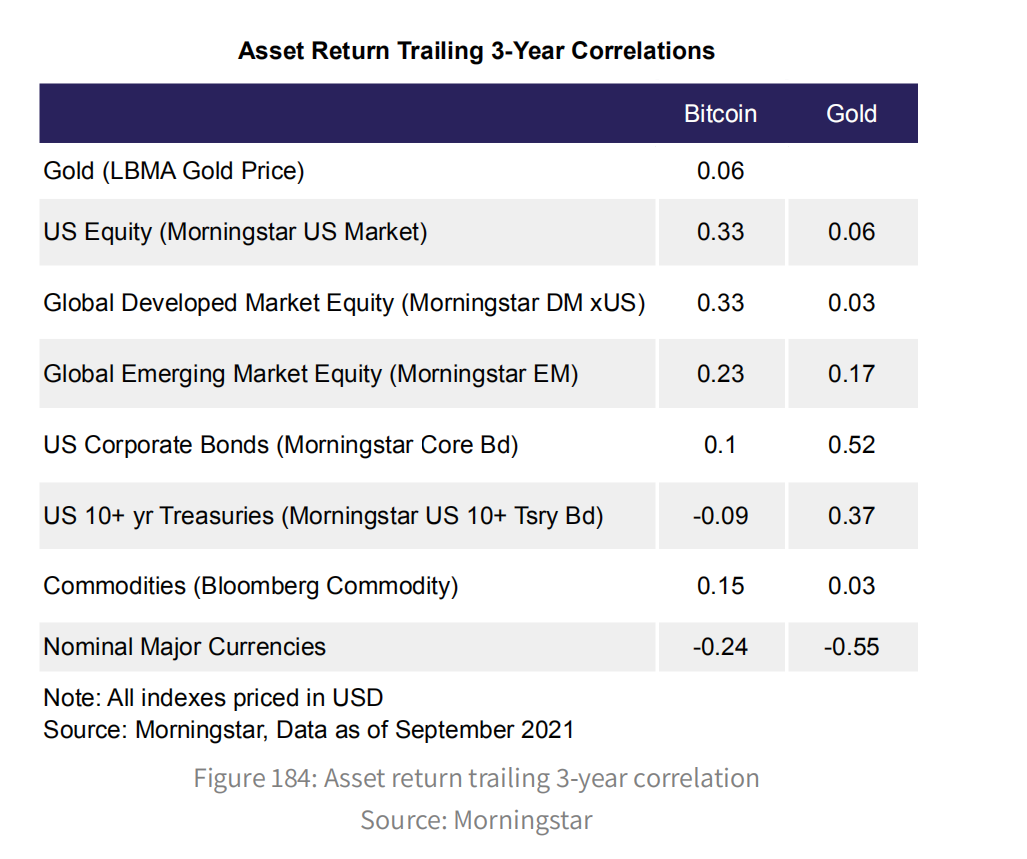

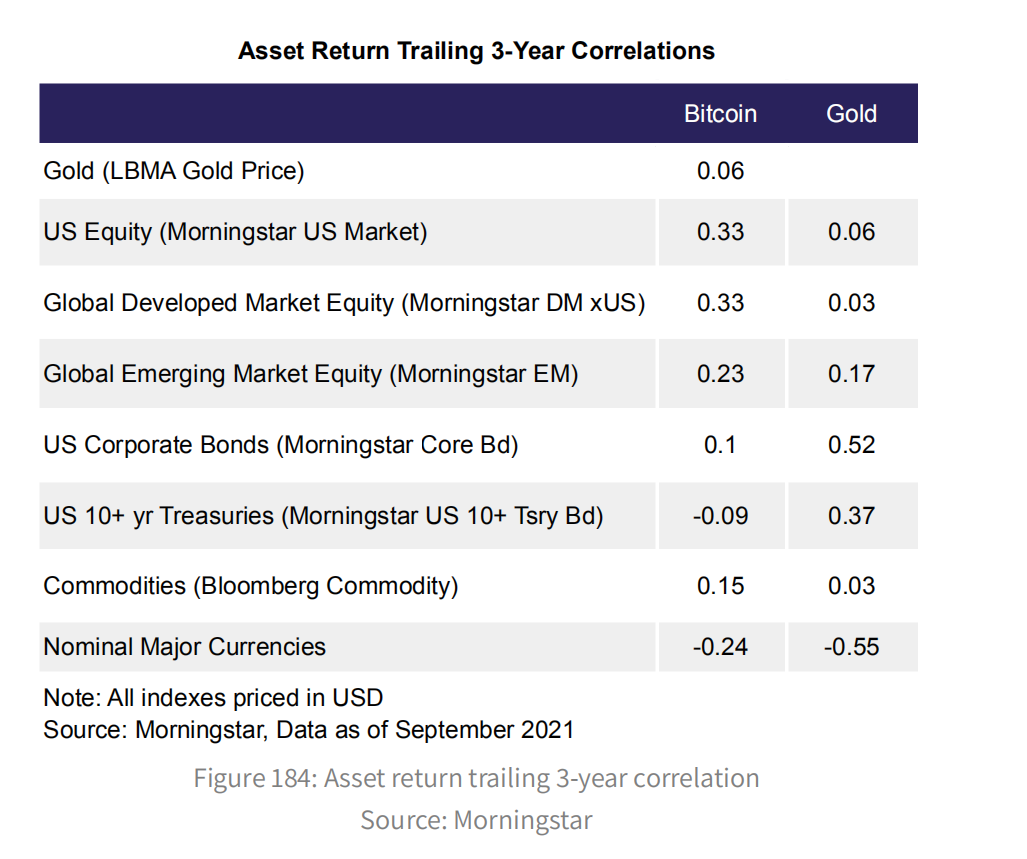

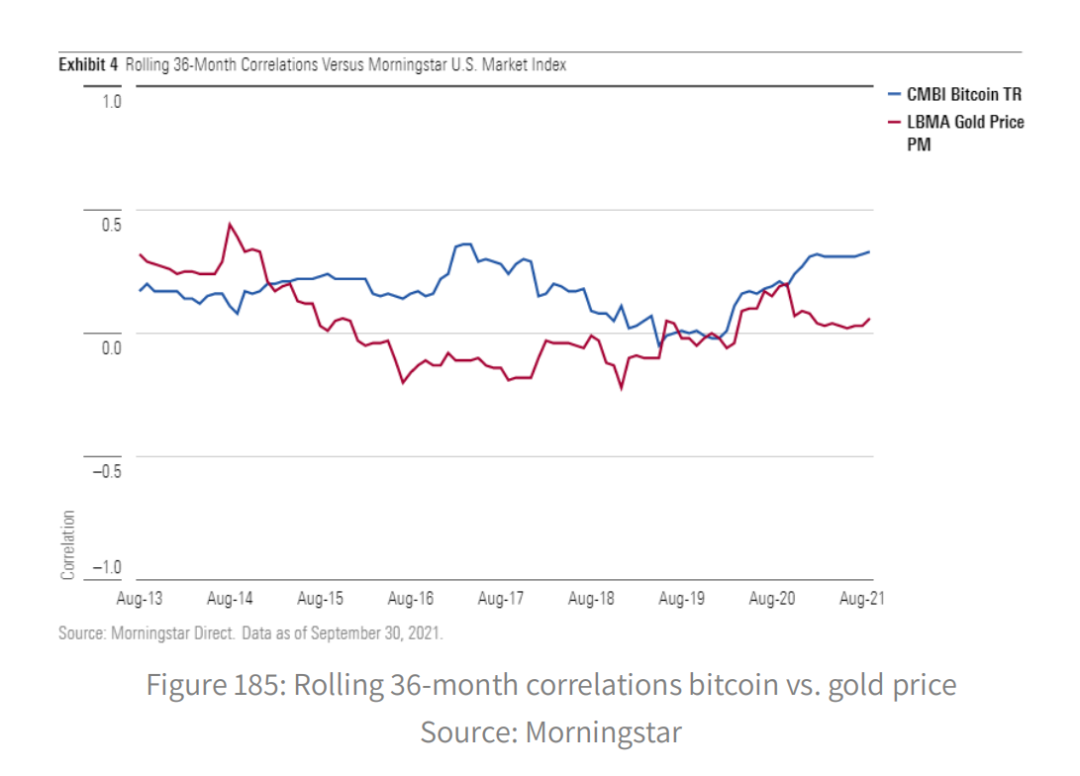

然而,比特币作为通胀对冲工具的适用性还远未得到证实。比特币问世仅 10 年多一点,因此存在的时间还不够长,不足以衡量持续通胀时期的表现。另一方面,黄金已经存在了几个世纪,是一种可靠的避险资产。 最近的一些学术研究证明,比特币具有对冲通胀的功能。延世大学 (Yonsei University) 的 Choi 和 Shin 发现,比特币在通胀事件中表现良好,这是迄今为止对比特币价格和通胀之间关系进行的唯一一项严格的实证研究。然而,Choi 和 Shin 的发现挑战了比特币应该被视为与黄金类似的「安全避风港」资产的观点。 他们发现,比特币和黄金对股票市场波动的反应非常不同,比特币倾向于对股票市场价格上涨做出积极反应,但对股票市场波动期做出消极反应。在这方面,他们发现黄金是一个更好的股票市场对冲,因为在股票市场波动时期,价格会有积极的反应。尽管如此,他们还是对自己的发现提出了警告,但事实是,比特币的可用数据仍局限于我们所处的加密市场成熟的非常早期阶段。 对于比特币能否巩固自身作为避险资产的地位,目前还没有定论,但机构对比特币的持续采用表明,人们对这种可能性越来越有信心。近年来,比特币相对于黄金和其他资产的回报无疑推动了人们对这种加密货币的很大一部分兴趣。从过去一年半美元兑股市、大宗商品和比特币的贬值走势可以看出,后者作为一种通胀对冲工具的吸引力——但过去的表现并不总是预示未来的强劲指标。 比特币作为一种投资组合多样化工具 一个与比特币作为「数字黄金」相关的说法是,比特币作为投资组合多样化的工具。这种说法的关键是,比特币和其他加密货币与其他资产类别不相关,因此值得被纳入多样化的投资组合。这种说法有一定的道理。根据晨星公司 (Morningstar, Inc.) 的数据,过去三年比特币价格与传统资产的相关性相当低。在几个传统的资产类别基准中,比特币与一个广泛的美国股市指数的相关性最高。即便如此,它也只是弱相关,系数为 0.33。与债券和大宗商品基准的相关性更低。

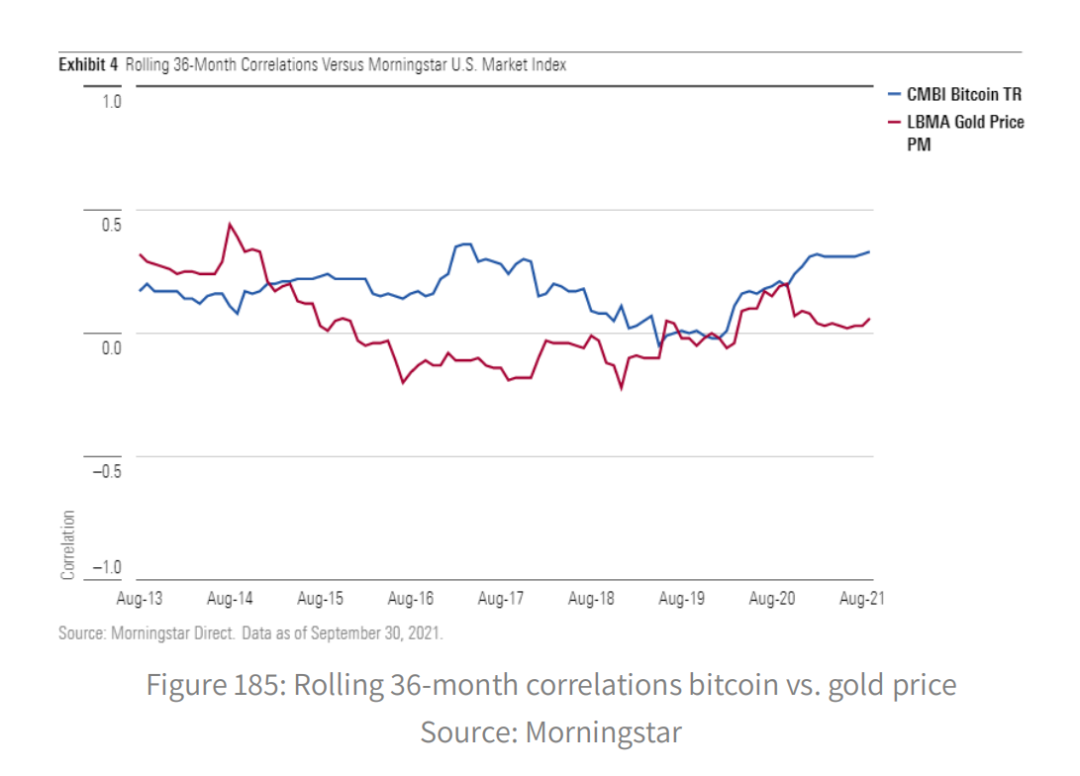

然而,值得注意的是,自 2020 年以来,比特币价格与美国股票基准的相关性一直呈上升趋势,表明这两种资产类别之间的关系最近有所收紧。就此而言,黄金可能仍是一种更强大的投资组合多样化工具,至少在对冲股票头寸时是如此。

Block Research 每天提供行业领先的研究和分析,涵盖数字资产领域的一系列主题。我们的研究和见解受到机构投资者、交易员、金融服务专业人士、数字资产和区块链基础设施服务提供商、监管机构、政策制定者和加密货币爱好者的信任,帮助他们保持市场上最渊博的知识。

原文链接 —- 编译者/作者:区块律动BlockBeat 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

The Block年度报告(下):Web3、NFT趋势解读

2022-01-08 区块律动BlockBeat 来源:区块链网络

LOADING...

相关阅读:

- 值得关注的 10 大 NFT 收藏2022-01-08

- NFT|市场调查|2022年1月8日2022-01-08

- NFT游戏Intrusion与Project Galaxy达成战略合作2022-01-08

- 让ENS距离成为Web3.0基础设施更远了2022-01-08

- 本体2022年路线图:成为Web3应用的首选区块链2022-01-08