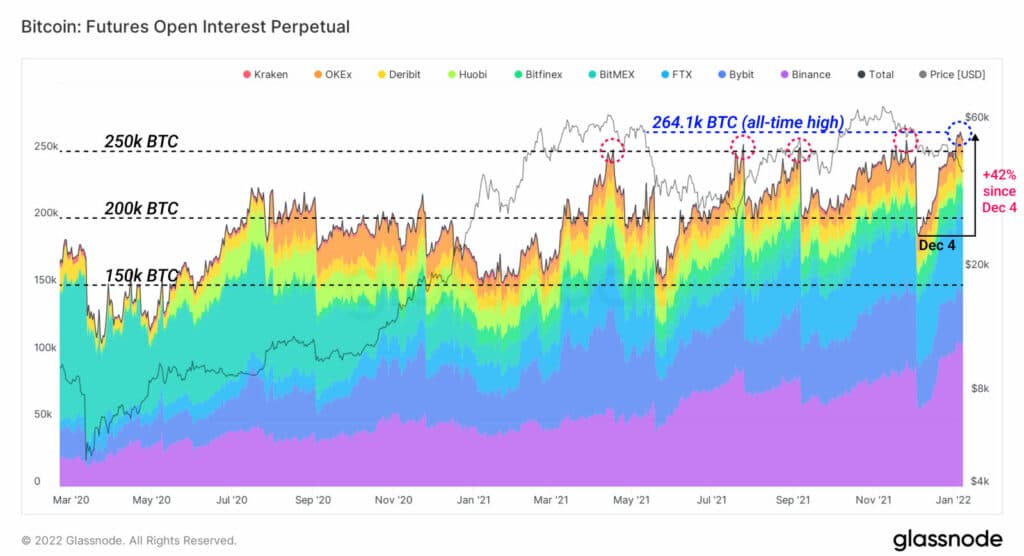

关键事实: 与期货热潮形成对比的是,BTC 的现货价格下跌了 4.5%。 币安在比特币期货市场上占据主导地位,占有 30% 的份额。 根据分析公司 Glassnode 的数据,在 1 月 9 日星期日结束的一周内,比特币期货合约再次出现高水平的杠杆。 过去一周,比特币永续合约未平仓合约,相当于该期间未平仓合约的持仓量,达到 264,000 BTC 的历史新高,较 2021 年 12 月 4 日增长 42%。 连续合约或永续合约市场上所有未平仓合约的总和,超过 2021 年 11 月 26 日达到的 258,000 BTC 水平,并达到了历史新高,报告指出。 报告称,相比之下,当周网络活动缓慢,现货市场需求很少,价格走势下行,连续六支红色日线蜡烛。 假设价格下跌导致多头头寸平仓,则未平仓头寸的增加将针对由于市场疲软而增加押注的空头头寸交易者,因此,交易者押注是投机性的。

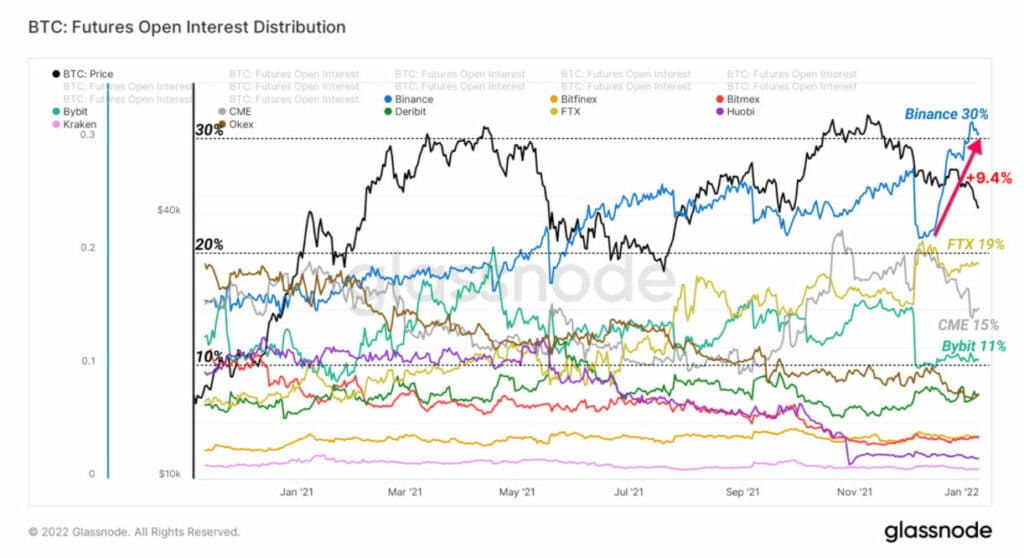

币安显然是开放比特币期货合约的领导者。 自 12 月 4 日价格大幅下跌以来,该交易所吸收了 9.4% 的比特币合约,现在它拥有该市场的 30%. 如下图所示,FTX 是未平仓期货合约交易量的第二大交易所,占比 19%,超过 CME。 后者在 2021 年 10 月推出了基于期货的 ProShares ETF,在该市场取得了显着突破,但现在以 15% 的未平仓合约排名第三。 广告

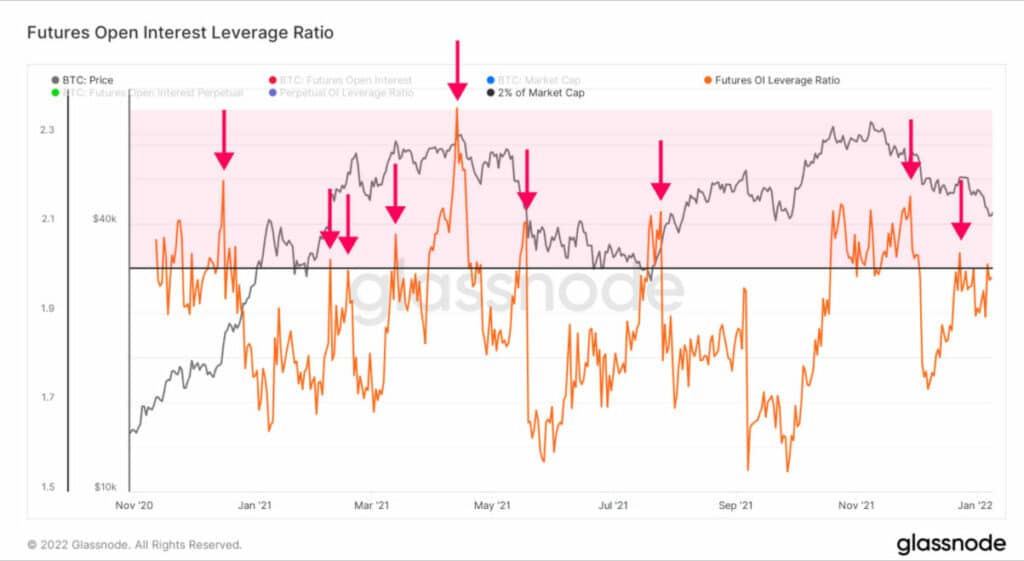

加上拥有 11% 未平仓比特币期货合约的 Bybit,上述 4 家交易所占该未平仓合约期货市场的 75%。 高杠杆会带来爆仓风险 通过杠杆与比特币市值的比率,可以从另一种方式看到期货合约的巨大繁荣。 为此,期货合约的总交易量除以比特币的市值。 研究指出,未平仓期货合约等于或超过市值 2% 的时期非常短暂,因为它们往往以保证金清除告终。

根据这项研究,去杠杆化甚至发生在该比率低于 2% 的情况下。 9 月 7 日在萨尔瓦多就是这种情况,当时比特币获得了官方货币的地位。 研究总结说:“大量未平仓合约的组合,加上一个具有巨大反响的新闻报道,成为发生波动性下行运动的催化剂。” 该报告坚持认为,在每个杠杆比率超过 2% 的情况下,都会发生清算,如上图所示。 鉴于当前值为 1.98,报告指出短期内存在高波动性的重大风险。 另一方面,该文件称,自 2021 年 11 月以来,在比特币期货市场上,多头头寸的清算占主导地位,交易员押注价格将上涨并最终蒙受巨额损失。多头平仓达到69%的新高文件显示,这是自 2020 年崩盘以来的最高数字。 趋势反转的可能性增加然而,当比特币期货未平仓合约在下降趋势中上升时。 作者警告说:“空头交易者,尚未因承担越来越多的风险而被追究责任,可能会在更近期的将来成为下一个受阻的人??选。” 在过去的几个小时里,比特币的价格正在扭转自年初以来的下跌趋势。 根据 CryptoNews 价格指数,在撰写本文时,BTC 的价格为 43,840 美元,在过去 24 小时内上涨了 2.5%。

—- 原文链接:https://www.criptonoticias.com/mercados/nuevo-maximo-historico-futuros-perpetuos-bitcoin-resisten-correccion-mercado/ 原文作者:globalcryptopress 编译者/作者:wanbizu AI 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

永久比特币期货抵制市场修正

2022-01-13 wanbizu AI 来源:区块链网络

LOADING...

相关阅读:

- [Coinbase] Web3 堆栈的简单指南2022-01-13

- 根据查尔斯霍斯金森的说法,这是卡尔达诺将在扩展方面与 Solana 和其他2022-01-13

- CertiK 估计 2021 年从 DeFi 生态系统中被盗的资金额为 13 亿美元2022-01-13

- Eurex 公布 2021 年欧洲利率衍生品飙升 14%2022-01-13

- 详解热门公链NEAR的技术特性与发展现状2022-01-13

未平仓永续合约达到 264,000 BTC。 资料来源:Glassnode。

未平仓永续合约达到 264,000 BTC。 资料来源:Glassnode。

币安主导比特币期货的未平仓合约市场。 资料来源:Glassnode。

币安主导比特币期货的未平仓合约市场。 资料来源:Glassnode。 与比特币价值相关的杠杆比率。 资料来源:Glassnode。

与比特币价值相关的杠杆比率。 资料来源:Glassnode。