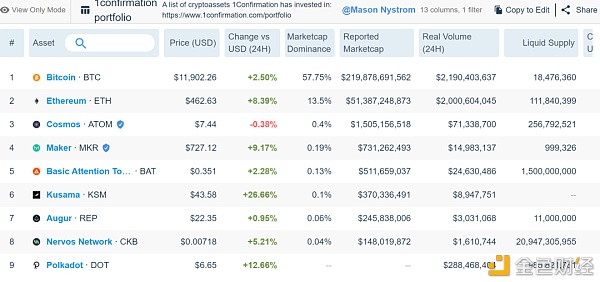

加密资产令人着迷的特征是,世界上任何地方的任何人都能够参与或投资。开放的加密网络特性已经大大地消除了早期投资阶段必须是机构投资者的限制,任何人都可以参与进去。 当然,机构投资者有自己的优势,他们通常有专职的团队和产业关系。审视这个领域成功机构投资者的组合,能够帮助大家看清什么是下一波大的趋势。 审视加密对冲和风险资本基金的组合 我们追踪了加密领域许多顶级风险投资公司和对冲基金,记录了他们的流动性组合。这当然可能会错失股权投资项目,以及那些还未上线的网络方面的投资。 以下清单,截至2020年9月1日 17:00。 投资机构:1confirmation

投资机构:a16z

投资机构:Arrington XRP Capital

投资机构:Binance Labs

投资机构:Blockchain Capital

投资机构:BoostVC

投资机构:Coinbase Ventures

投资机构:Digital Currency Group

投资机构:Dragonfly Capital

投资机构:Electric Capital

投资机构:Fabric Ventures

投资机构:Huobi Capital/Exchange

投资机构:Multicoin Capital

投资机构:Pantera Capital

投资机构:Placeholder Ventures

投资机构:Polychain Capital

投资机构:Three Arrows Capital

投资机构:Union Square Ventures

投资机构:Winklevoss Capital

对于绝大多数的“筛选者”,我们已经增加了比特币和以太坊。因为,第一,大多数公司都是被这两种资产投资;第二,它们作为一种参照基准线。 审查组合流动性 清单上大部分公司是完全的长期投资者,与此同时,一些基金如Multicoin Capital、Three Arrows Capital以对冲基金、风险基金的方式运作。除了策略,流动性通证能够提供一个超过传统风险基金的重要优势,即基金能够实时适应和改变的他们的投资主题。当DeFi变得流行,许多加密基金转向投资从底层固定那些网络的通证,从现有的、看起来有限应用的通证项目中转换出来。 两个最有流动性的组合是Pantera和DCG,大部分是因为他们的整体规模。Pantera Capital拥有加密领域最大的组合之一。作为这个领域发展较久的资本,Pantera的涵盖从DeFi到web3,再到智能合约的组合。就投资数量而言,Digital Currency Group (DCG) 也是名列榜首,他们在流动性通证领域的投资有相当好的数量。 其他显著大量的、流动性的通证组合包括: 投资机构:Blockchain Capital 投资机构:Fabric Ventures 投资机构:Arrington XRP Capital 在我们追踪的所有投资组合中,流动性最差的投资组合——多数股权投资——是Coinbase Ventures。Coinbase拥有包括Messari在内的50多家风险投资,拥有不到10家流动性投资。Coinbase的股权投资组合有利于它将来可能收购的公司,包括多个数据提供商、安全平台和其他Coinbase毗邻的业务线。 反转的股权投资主题 2017年牛市之后,通证投资遭受了坏的名声,投资者优先考虑投资股权轮。优质项目如OpenSea、Uniswap,以及其他巩固在这个主题,加密公司在没有一个通证的情况下获得成功。 今年DeFi市场的爆发让投资者重拾了对通证的“爱”。虽然一些现存的机构如Placeholder参与了这次趋势,较新基金如Three Arrows Capita已经率先DeFi通证方面冲锋。这不是说更老的基金完全错过了这次机会,而是新基金明显的集中在DeFi资产,Multicoin或 Electric Capital的组合集中在智能合约平台。 更进一步,由于风险投资监管规则,Union Square Ventures类基金已经选择投资在各种各样的基金,比如Autonomous Partners, BlockTower, Polychain Capital, and Placeholder Ventures。A16Z(Andreessen Horowitz)类投资基金已经放弃他们的VC牌照,目的是为了在加密投资上加倍下注。美国证券交易委员会(SEC)规定,风险投资基金在“高风险”类别上的投资不得超过基金总额的20%,而通证则属于“高风险”类别。因为加密产业不断推进金融和科技的边界,SEC要么不断加压提升限制,要么更有可能基金改变成不限制他们投资的结构。 新的风险资本和新的叙事 实际上这股趋势将会重复,在新的风险投资机构把资本分配到Web3、去中心化治理、NFT/游戏,或其他正升起的叙事。加密老兵,前A16Z投资合伙人Jesse Walden,创建了一个新的基金投资于促进“所有制经济”的公司。 最近结束第二轮1.1亿美元的加密基金募集的Electric Capital ,阐述了自己团队正在探索layer 1协议、DeFi、隐私、社区所有市场上的投资机会。 随着加密市场的发展,更多“针对性赛道”基金可能会浮现出来,从而能够区别他们自己。像the LAO之类的社区治理基金结构,正在使得散户投资者参与进来,无疑会改变早期加密投资的动力。 传统风险资本生态体系,股权投资一般3-10年都不能流动,有时时间会更长,例如Airbnb。尽管像Carta类的平台已经在提升非流动性股权的交易能力,但是市场依然在合格投资者的范畴内。公众通证可以使得这个“比赛场地”对任何人都平等,只要大家有智能手机和电脑。有希望的是,随着时间的推移,这会让资本得到更好的分配;并且,让太长时间只能少数富人限制进入的产业开放化,大大降低大众参与的门槛。 本文来自?▏messari.io/article/ 编译 ▏Damo?索隆 —- 编译者/作者:Token Damo 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

史上最全加密投资机构代币持仓清单:a16z、Coinbase、火币capital

2020-09-01 Token Damo 来源:区块链网络

LOADING...

相关阅读:

- ETH还能上车吗?2020-09-01

- BittrexGlobal上线FMPAY(FME)通证2020-09-01

- 9.1号晚间行情:ETH还能上车吗2020-09-01

- DeFi大热下的产物yfiUniswapSushiSwapUPay2020-09-01

- 在CEX中,暴涨的MINI、YFV、SUSHI、YAMV2等竟都是币赢首发!2020-09-01