这是旨在回答以下问题的多部分系列的第二部分:比特币的“基本价值”是什么? 第一部分是关于稀缺性的价值,第二部分——市场在泡沫中移动,第三部分——采用率,第四部分——哈希率和比特币的估计价格。 市场在泡沫中运行 最近几个月甚至几年,关于债券市场泡沫的讨论很多。 金融和非金融报纸都在谈论它,来自世界各地的专业电视台和著名的“宏观经济学家”讨论了当今世界债务是如何产生负利率的。 必须向某人付款或借钱在财务上是违反直觉的,即使该人是一个国家。 我们正在经历金融市场环境中从未发生过的荒谬局面。 主要原因与中央银行向市场注入的巨大流动性有关,它们将其用作避免自身破产的资金,然后谨慎地将其转回各州(他们自己也陷入困境)。 毕竟,约翰·梅纳德·凯恩斯 (John Maynard Keynes) 的名言是这样写的:

实际上,这种荒谬性使得避免金融体系破产成为可能,因此值得欢迎,即使它助长了非理性现象,例如债券市场的收益率为负(因此债券价格毫无意义)和股票市场触动(不所有,但大多数)日复一日的新高。 一种实际上并非由央行货币推动的现象是比特币 (BTC),每个人都将其称为 2017 年毫无意义的大泡沫。 比特币的价格在 2017 年 12 月升至 20,000 美元的高位,恰逢芝加哥期权交易所和芝加哥商品交易所集团这两个全球最大的商品交易所推出比特币期货,然后在 2017 年至少触及 3,100 美元左右。 2018 年,其价值实际上损失了 80% 以上。 它代表泡沫破裂吗? 当然。 它是否代表比特币的终结? 当然不是。 未来会不会有更多比特币泡沫? 当然。 与往常一样,我们希望尽可能以分析的方式解决这个问题。 我们使用 Excel 重建了由比特币创始人中本聪创建的表格,以确保比特币是通货紧缩而不是通货膨胀。 通货膨胀 由于通货膨胀,美元(以及世界上所有货币,事实上,包括欧元)随着时间的推移价值越来越低。 如果我们考虑资产的价值,我们可以更好地理解这一现象。 40 年前买一辆汽车的成本大约是今天的 13 倍,所以一辆 1980 年售价 10,000 美元的好车今天将花费 130,000 美元。 这种现象称为通货膨胀,它是由将世界上商品的总价值与流通中的总货币联系起来的规则引起的。 如果流通中的美元数量翻倍,同样的商品价格往往会翻倍。 它“会趋于”,因为货币不是线性现象,它可能需要一些时间才能发生。 在 1970 年代和 1980 年代初期,美国的通货膨胀率达到了每年接近 12% 的速度,给那些没有知识和手段来应对它的人带来了许多困难。

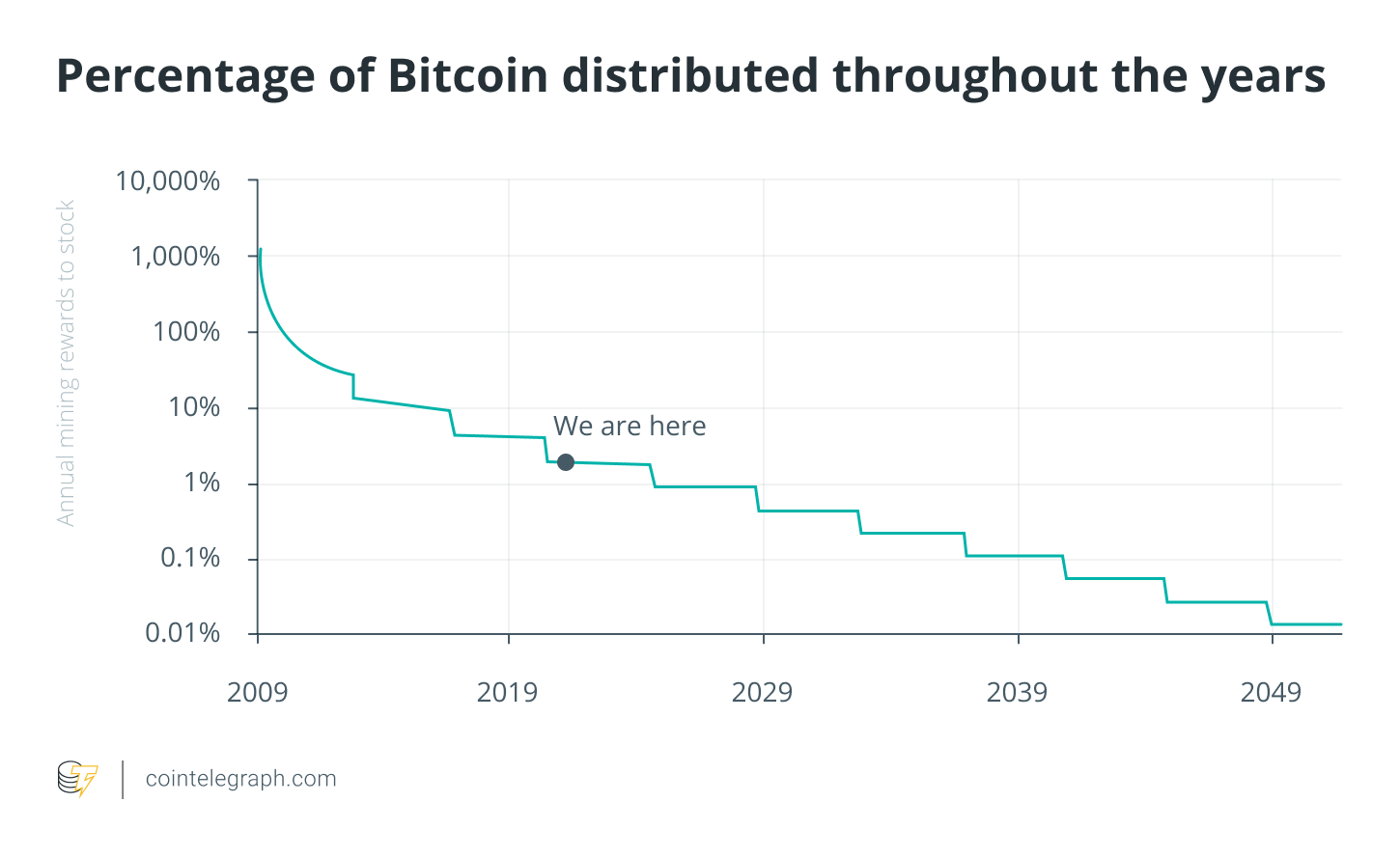

比特币是以通货紧缩的逻辑创造的,更类似于黄金和白银等商品。 这就是为什么许多人认为它是新的数字黄金的原因,因为它具有保值特征,而不是像美元或欧元那样的贫困特征。 有关的:比特币是一种价值储存手段吗? BTC 作为数字黄金的专家 让我们看看如何创造,以及这些选择产生的效果是什么。 Nakamoto 决定创建和可用的最大比特币数量应为 2100 万。 (数字 21 会出现很多次。它是希腊字母 phi,我们稍后也会谈到)。 他本可以决定为每个开采的区块输入固定数量的比特币,但这样做不会产生比特币特有的指数增长效应,或者至少不会像今天这样明显。 因此,他决定每四年将新发行的比特币数量减半,以创造一种非常显着且有趣的股票流量效应,从而推动价格越来越高。

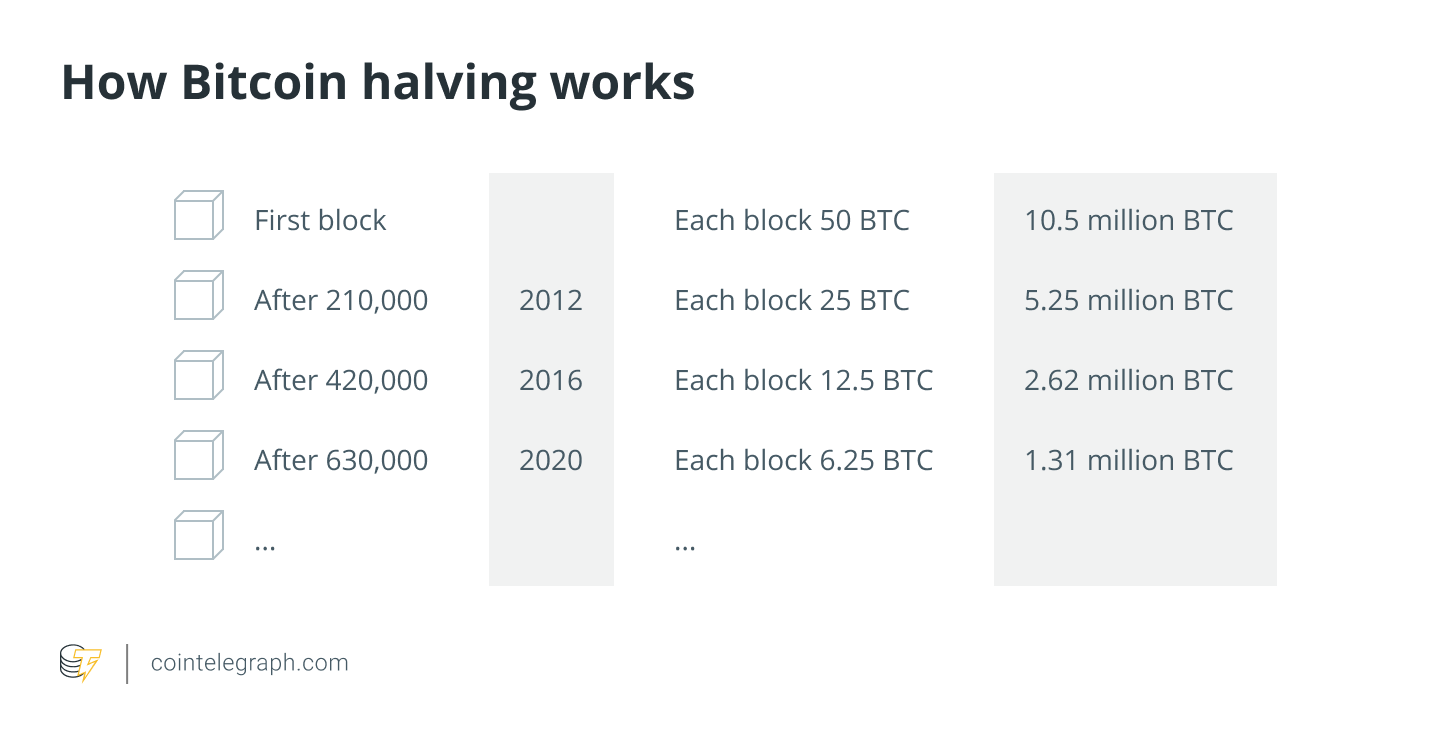

有关的:比特币减半,解释 对于前 210,000 个区块,每个写入分布式账本的区块向矿工支付 50 BTC,当时比特币的价值从几美分到几美元不等,因此报酬与那没有可比性今天 – 赢得挑战也没有那么困难。 事实上,早些年,简单的计算机足以进行挖矿。 第一次减半发生在 2012 年——即从第 210,001 个区块开始,分布式账本上每次写入的报酬减半至 25 BTC。 2016 年发生了第二次减半,使报酬降至 12.5 BTC,第二次减半发生在 2020 年 5 月,使每个区块的报酬降至 6.25 比特币,最近的价格调整约为 40,000 美元。仍然在 250,000 美元左右。 有关的:30,000 美元可能是比特币底部的 3 个很好的理由 下一次减半计划在 2024 年进行,届时薪酬将进一步削减 50%。 它可能会持续到 2140 年,也就是预计最后一次减半的那一年,这将在去年分发不到 1 个比特币。

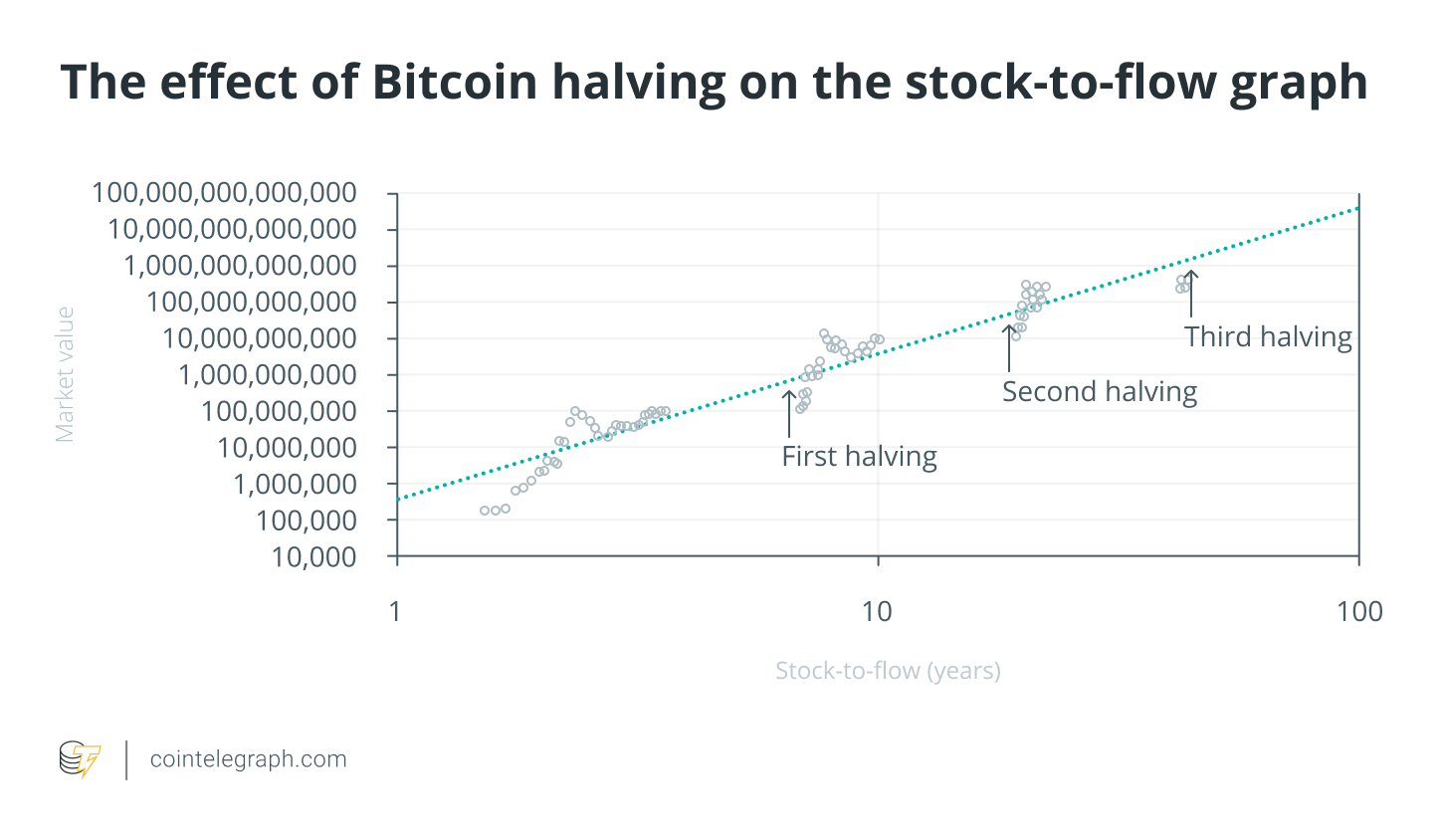

但是这种减半现象如何影响比特币的价格? 所谓的“流量”减半,或者说新资金流入市场,是否会影响比特币本身的价格? 正如我们之前在第一部分中看到的那样,比特币似乎遵循库存到流量模型; 因此,流量的减少,同时保持相同的存量,应该对应于价格的增加。 现在我们已经经历了三个减半,不应该有那么多的泡沫吗? 你知道比特币在其短暂的生命中经历了多少泡沫吗? 三人死亡。 它们在下面以图形方式表示。

这是迄今为止比特币面临的三个泡沫,每次下一个最高价格至少上涨 10 倍。 显然,这并不能保证它会在未来这样做,但有很多因素让我们相信,我们在 2017 年经历的不会是最后一次泡沫——未来还会有更多泡沫出现。 此信息可用于确定比特币的正确价格吗? 或者至少,根据此模型可能达到的价格?

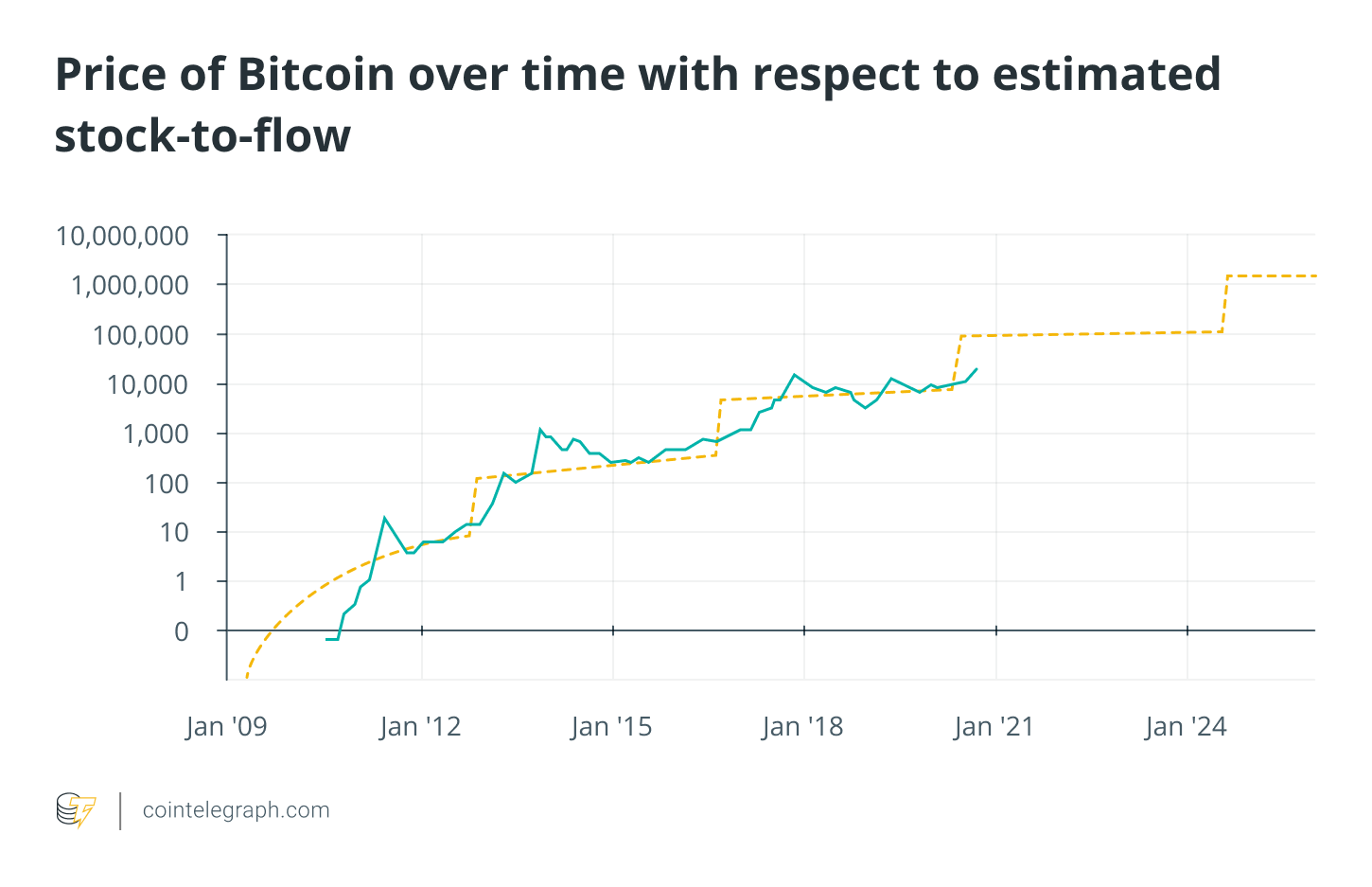

事实上,我们可以,如果我们看一下这张图,其中减半由 X 轴上的跳跃突出显示,对应减半状态的变化,我们可以估计公允价值价格 – 即正确的比特币可能趋向的价格。

如果比特币的价格趋向于回到上图所描述的线附近,很明显,我们可以根据等待我们的各种减半来估计比特币的未来目标价格。

从图中可以看出,比特币的目标价格在 90,000 美元至 100,000 美元之间。 这些信息非常有用,不仅因为它保证我们将以这些价格达到目标,而且因为我们应该考虑我们的投资决策,因为它实际上可能会达到甚至超过这些价格水平。 显然,这些估计必须被视为理解比特币动态的智力尝试,绝对不能被视为作者的建议或建议。 理解比特币如何达到这样的价值并不容易,任何第一次接近这个迷人世界的人都很难想象一个看似毫无价值的资产如何拥有如此高的价格,尤其是如果你掉进了思考它的陷阱作为美元面值的货币。 为此,重要的是要了解它的各个方面。 确定比特币价格的基础是采用率,这将在下一部分中描述。 这篇文章是由鲁杰罗·贝尔泰利和丹尼尔·贝尔纳迪. 本文不包含投资建议或建议。 每一个投资和交易动作都涉及风险,读者在做出决定时应自行研究。 此处表达的观点、想法和意见仅为作者本人,并不一定反映或代表 Cointelegraph 的观点和意见。 鲁杰罗·贝尔泰利是锡耶纳大学金融中介经济学教授。 他教授银行管理、信用风险管理和金融风险管理。 Bertelli 是 Euregio Minibond 的董事会成员,这是一家专门从事区域中小企业债券的意大利基金,也是意大利银行 Prader Bank 的董事会成员和副总裁。 他还是机构投资者的资产管理、风险管理和资产配置顾问。 作为行为金融学者,Bertelli 参与了国家金融教育项目。 2020 年 12 月,他出版了 La Collina dei Ciliegi,这是一本关于行为金融学和金融市场危机的书。 丹尼尔·贝尔纳迪是一位不断寻求创新的连续创业者。 他是 Diaman 的创始人,该集团致力于开发有利可图的投资策略,该集团最近成功发行了 PHI 代币,这是一种旨在将传统金融与加密资产相结合的数字货币。 Bernardi 的工作面向数学模型开发,这简化了投资者和家族办公室降低风险的决策过程。 Bernardi 还是投资者杂志 Italia SRL 和 Diaman Tech SRL 的主席,以及资产管理公司 Diaman Partners 的首席执行官。 此外,他还是一家加密对冲基金的经理。 他是《加密资产的起源》(The Genesis of Crypto Assets)的作者,这是一本关于加密资产的书。 他因其与移动支付领域相关的欧洲和俄罗斯专利被欧洲专利局认定为“发明人”。 本文已成功提交世界金融大会。

—- 原文链接:https://cointelegraph.com/news/forecasting-bitcoin-price-using-quantitative-models-part-2 原文作者:Cointelegraph By Daniele Bernardi 编译者/作者:wanbizu AI 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

使用定量模型预测比特币价格,第 2 部分

2021-05-30 wanbizu AI 来源:区块链网络

LOADING...

相关阅读:

- 随着 BTC 价格跌破 35,000 美元,灰度比特币溢价反弹——这意味着什么?2021-05-30

- 融一商学院带投老师浅析:目前比特币的价格还值得精明的投资者入场2021-05-30

- 唐盛撸币:BTC/ETH震荡修正为主、操作上高抛低吸2021-05-30

- 小鹏谈币:BTC.ETH近日跌宕起伏的行情后市又该如何布局2021-05-30

- 小佘说币;比特币不确定性仍在,下一波暗流又在何方?2021-05-30

通货紧缩

通货紧缩