Uniswap v3 官方标志 Uniswap v3 于 2021 年 5 月 5 日发布,是去中心化金融(DeFi)发展的里程碑。在普及了自动做市商(AMM)机制后,引导以太坊交易所向市场引入了集中流动性的概念。

Uniswap v3 的特点 Uniswap 是在交易量和用户数量方面领先的以太坊交易所。去中心化平台的第一个版本于 2018 年 11 月 2 日推出。从那时起,越来越多的市场出现了使用自动做市商(AMM)机制代替传统订单簿的市场。 便于使用。一个直观的界面,为每个人提供了从提供的流动性中获得被动收入的机会。 2021 年 5 月 5 日,Uniswap 推出了具有全新功能和能力的第三版协议,包括:

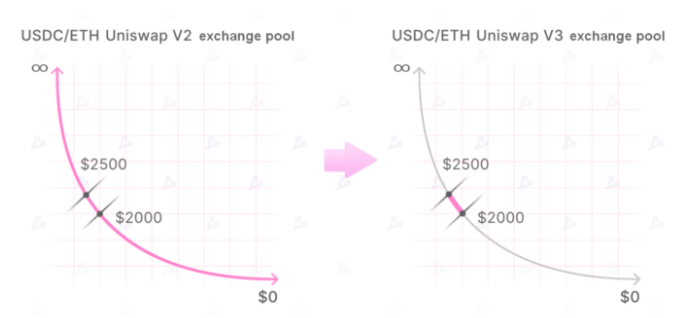

第三版还引入了三级佣金结构(0.05%、0.3% 和 1%)。它旨在让流动性提供者 (LP) 能够根据他们的风险偏好选择池。例如,ETH/DAI 对比 USDC/DAI 更不稳定,这意味着它具有更高的风险。 这种直截了当方法的缺点是实际上只使用了一小部分流动性。即使是最不稳定的资产的价格也不能从零波动到无穷大——它基本上保持在一定范围内,在价格曲线的有限部分内。

Uniswap第二版和第三版的价格曲线,以太坊市值在2000-2500美元之间 实际上,Uniswap v3 流动性提供者可以通过选择单个价格曲线来更有效地使用资本。为了说明这种机制是如何工作的,假设 Alice 和 Bob 决定向 USDC/ETH 池提供流动性。他们每个人都有 10,000 美元,目前以太坊的价格是 2,700 美元。 此外,它大大降低了风险。如果 ETH 的价格突然跌至 0 美元,Bob 将损失 12% 的资本,但 Alice 将损失所有资金。

通过选择狭窄的价格范围,供应商将自己暴露在 AMM 的波动风险中。鉴于大多数加密资产的波动性,选择最佳范围可能很困难。资本效率并不容易实现——总是存在价格超出用户定义范围的风险。

USDC/ETH 池的总流动性,主要集中在当前以太坊价格附近。资料来源:Uniswap Info 尽管列出了这些缺点,但新版交易所的总成交额比 Uniswap v2 高出数倍。在单个矿池的背景下,差异也很明显,包括 USDC/ETH — 3.32 亿美元与 3.05 亿美元(截至 2021 年 8 月 9 日)。

14% 的用户持有 1 到 5 个位置并更改了两次以上。只有 1% 的供应商拥有超过 25 个位置。 LP 位置管理的基本方法 在价格离开目标价格区间,并为另一个区间提供资金后撤回流动性的过程称为再平衡。最近推出的 Uniswap v3 流动性管理服务的目的是自动重新平衡 LP 头寸。除此之外,此类服务可以将流动性提供者的佣金收入再投资。 1.主动再平衡,涉及交换代币以随后在新范围内替换,并因此为每个此类操作收取一定的佣金;

Alpha Vaults 策略中的基本订单和再平衡订单。资料来源:Charm Finance

上图示例说明了 1 ETH 和 2000 USDC 形式的流动性,基本范围为 1500-2500 美元。当价格在 1,750 美元和 2,000 美元之间波动时,会触发重新平衡订单,将多余的 USDC 转换为 ETH。

一个困境在于: 如果用户寻求降低非永久性损失 (IL) 的可能性,他应该选择价格曲线中尽可能宽的部分。

重新平衡期也非常重要,因为 LP 佣金的复合和 IL 造成的损失的实现取决于它。 Uniswap v3 流动性管理器评议 阿尔法金库(Alpha Vault)。这是同类服务中的第一项,于 5 月 7 日推出 - 在 Uniswap 第三版推出两天后。在撰写本文时(10.08.2021),有三个自动流动性池在运行:

来源: Alpha Vault Alpha Vault 使用被动重新平衡方法和时间加权平均价格 (TWAP) 范围。结果的奖励为 5%,资金将用于 Treasury Charm。

来源:Dune Analytics 如你所见,范围非常广泛。这种方法旨在减少价格剧烈波动时的损失数量。

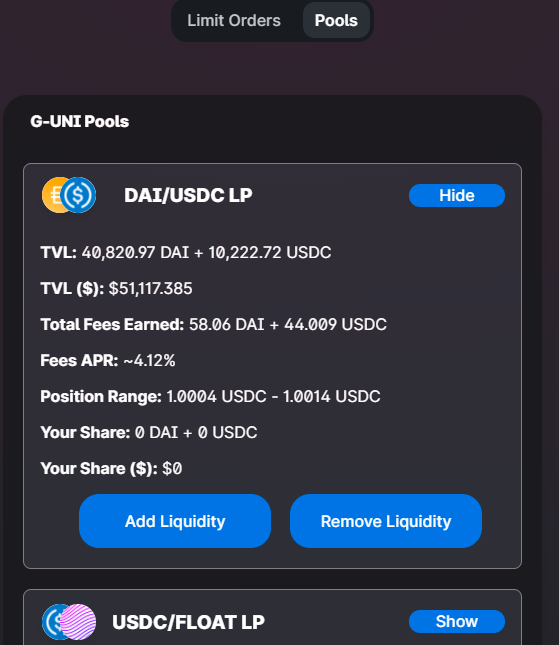

DAI/USDC 池的回报率略高于 4%(截至 2021 年 8 月 10 日)。 资料来源:Sorbet Finance 该平台被定位为使用智能合约进行主动再平衡的机器人网络。开发团队决定价格范围。结果的奖励是 10%。

深绿色表示基本流动性范围,浅绿色表示再平衡范围。 资料来源:Dune Analytics 图表显示该项目涉及更窄的价格曲线范围。这样做可能是为了在相对平静的市场条件期间最大化收入。 Aloe Capital 被定位为 Uniswap v3 的独立流动性分配协议。该项目的主要思想是使用预测市场来选择重新平衡范围。

项目代币抵押者可以提供他们认为价格将在下一小时内的范围。该协议奖励市场参与者的准确预测并减少错误预测。 Lixir Finance。如上所述,该项目以最小的波动损失提供了最佳的资本效率。

除了 LP 费用外,用户还可以在流动性挖矿过程中收到 LIX 代币。 Harvest Finance。在 DeFi Pulse 排名的顶部,这个或多或少知名的项目提供基于 Uniswap v3 的存储。但是,它们不提供重新平衡,而仅提供佣金的收取及其复利。

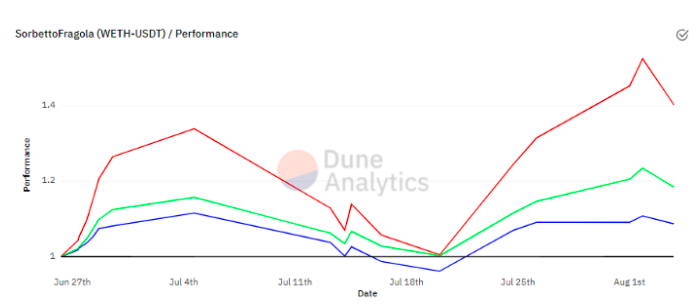

来源: Harvest Finance 如果当前价格范围发生显著变化,开发人员会创建一个具有不同参数的存储库。 「水下岩石」 Vividot 在 Dune Analytics 服务上创建的仪表板不仅跟踪流动性经理的动态,而且还跟踪这些工具的盈利能力指标。下图显示了 Alpha Vault 服务管理的 WETH-USDT 矿池(蓝线;考虑了 IL 和 LP 费用)与钱包中简单存储以太坊(红线)和类似矿池的性能指标对比 Uniswap 的第二个版本(绿线;不包括费用,但只有 IL)。

来源 :Dune Analytics 如你所见,在 8 月初以太坊价格稳步上涨的背景下,流动性管理器的盈利能力比其他替代方案低得多。另一方面,在 7 月的市场调整期间,Alpha Vault 上 WETH-USDT 头寸的回撤与 ETH 价格相比并没有那么深,但与 Uniswap v3 上类似矿池的指标大致相当。显然,在这两种情况下,Tether 的稳定币都降低了头寸波动。

来源:Dune Analytics 由于以太坊价格上涨,WETH-USDT 指标进一步落后于替代品。在 7 月市场调整的背景下,LP 头寸的小幅回撤是一种优势。

来源:Dune Analytics 从图表来看,优秀的 Uniswap 版本 2 池的性能优于 v3 优化器。在牛市期间,投资者将资产保存在钱包中(HODL)更容易,也更有利可图。

Twitter 用户 revert 给出了一个 ETH/USDC 头寸指标的例子,范围很广:1665-3334 美元。

根据他的观察,该位置的盈利能力几乎与 HODL 相当。在所有 42 天的观察中,位置保持在既定范围内。

随后,他将收到的代币换成 Uniswap 的 ETH,然后将资金发送到混合服务 Tornado。现金洗钱。 总结 大多数 LP 优化器的盈利能力尚不令人印象深刻。与通常的 HODL 和 Uniswap v2 流动性池的指标相比,它要低得多。另一方面,该细分市场仍处于起步阶段,对此类服务的有效性下严格的结论还为时过早。最有趣的是 Aloe Capital 的方法,它包括与预测市场的整合。然而,预测波动性加密资产的未来价格非常困难,因此该项目的代币经济学尚未证明其有效性。 Uniswap v3 的潜力还远未耗尽。集中流动性的概念为创建自动化资产管理策略提供了充足的机会。这些新解决方案的成功将赋予加密投资者权力,使 DeFi 做市民主化,并在竞争日益激烈的环境中加强 Uniswap 的市场地位。

|

如何使用 Uniswap v3 流动性管理器增加收入?

2021-08-18 洁sir 来源:区块链网络

Uniswap v3 官方标志 Uniswap v3 于 2021 年 5 月 5 日发布,是去中心化金融(DeFi)发展的里程碑。在普及了自动做市商(AMM)机制后,引导以太坊交易所向市场引入了集中流动性的概念。

|

LOADING...

相关阅读:

- Polygon 以 2.5 亿美元收购以太坊 L2 扩容方案 Hermez Network,双方代币将进行2021-08-16

- 波卡 DeFi 平台 Acala 将于今晚 9 点开启代币 ACA 销售注册,注册用户需在2021-08-16

- 美 SEC 主席回应参议员加密监管要求:需监管加密交易、产品和平台,股2021-08-16

- 闪电网络客户端 c-lightning 发布 V0.10.1 版本,新增「流动性广告」功能2021-08-16

- EOS 首次代币发行的投资者需在 11 月 8 日前提交索赔证明表格,以获得2021-08-16