“你相信什么,就会得到什么。不要盲目追热点,如果你看准了,出手了,就只需要等待,因为如果你对了,时间作为裁判,他站在你这边。” ——长铗 8月13日晚七点,巴比特&比原链创始人长铗作客币看【大咖来了】,围绕着“Dex群雄并起,MOV何以突围”主题AMA做了相关分享。Dex未来可能超越中心化交易平台嘛?针对现在天价Gas费,Layer2为何能成为DEX的主战场?接下来MOV的发展规划有哪些?Defi当红炸子鸡“流动性挖矿”到底还能火多久?本文将带你窥探Defi热潮下,踏实做事的比原链团队未来发展方向。 以下是AMA精选,内容略有删减。

长铗:DEX的规模可能永远也不会超过CEX,这是由交易效率与成本决定了的,最近规模猛增与流动性挖矿的激励密切相关,激励一过,热度与交易量可能下迅速下降。 业界存在一种误解,以为DEX会取代CEX,但我个人认为它们更多是补充关系,而不是竞争关系。比如有些DEX,比如BancorV2推出了基于预言机的避免无常损失的AMM,预言机就需要CEX或其它交易所的外部价格。同样,CEX也需要DEX, 比如CEX的合约产品,如果是使用的是DEX的外部价格的话,那么数据就是可验证的,也就没有那么多关于中心化黑箱的非议。

长铗:目前MOV的每日活跃用户大约是1000左右,相较于CEX当然不值一提,但在DEX中排名是相当不错了,居于前五。 我们有信心在未来几个月把用户量做到DEX 前三,因为Layer2的效率优势,同时随着MOV跨链的体验完善,联邦节点完成冷钱包部署,跨链资产规模的扩大,尤其是最近我们推出了网页版,使得那些不喜欢下载钱包的用户也可以方便的通过Metamask跨链,使用MOV。

长铗:现在跨链是热点,很多公链都会做跨链。MOV当然有自己独特的一面。 首先是主侧跨一体,我们一开始在顶层设计上就是有跨链的一环,可以说跨链是比原的原生应用。所以跨链非常顺滑,第三方钱包可以很方便的支持MOV跨链。 其次我们的侧链是DPoS+BBFT共识机制,极限TPS2万以上,完全可以满足DeFi的性能要求。同时,我们的共识节点是与预言机节点一体的,将来会推进链下数据聚合与链上治理于一体的预言机模型。采用链下数据聚合的方式后,对预言机的使用受链的性能限制就会变得很小,可以降低成本、提高效率。另外,采用预言机的链上治理方式,以解决定责问题,即一旦真的发生错误,能够给有完善的定责与赔付。 最后,MOV针对DeFi协议统一设计,标准化定义交易、借贷、合成资产三个赛道协议,以避免协议间的冲突与标准不统一的问题。

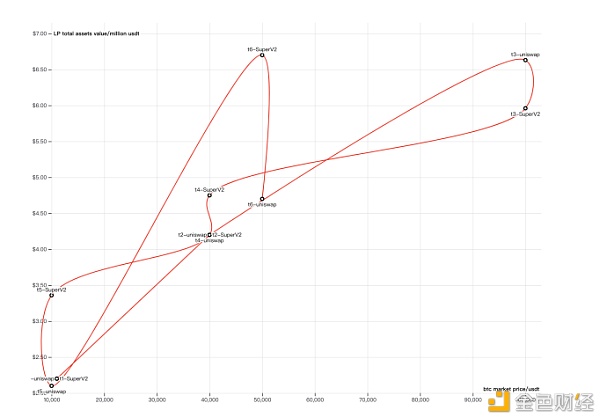

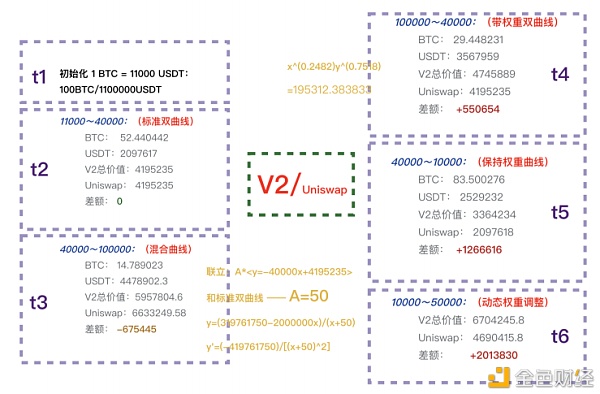

长铗:超导V1是针对稳定币互兑场景的,超导V2则将CFMM(常数函数做市商)思想推广到了其它主流币、创新币与稳定币之间的兑换,应用场景更广阔。尤其是V2将无限网格策略引入到CFMM之中,使得流动性提供者(LP)有可能会因策略的成功,而避免无偿损失,甚至获得因资产组合升值带来的阿尔法收益。 在一个牛熊周期里,超导 V2使得 LP 能够在牛市区间多“套现” BTC,并在转熊之后能够留守住所“套现”的增值收益,同理在熊市区间,使 LP 可以多“抄底” BTC,并在转牛之后能够留守住这些低位 BTC,等待以后高点再次“套现”,获得财富增值。 如图所示,超导 V2 与 Uniswap 在每个阶段结束时各自帮助 LP 获得的总财富价值对比,在前 几个阶段 V2 处于劣势,在后面阶段,凭借对牛熊周期的准确判断,V2 总财富价值大幅度超过 Uniswap, LP 获得手续费之外的超额收益。

我认为,业界对AMM(程序化做市商)或CFMM(常数函数做市商)理解会经历三个阶段: (1)价格发现,以Uniswap为代表的恒定乘积做市商项目,适用初次发行的新兴token。 (2)用钱(交易磨损)买时间(流动性),以Bancor V2模式为代表。交易者用手续费换取流动性,LP则获得手续费,同时通过预言机使得流动性池资产与外部价格保持一致,以避免无常损失。但是由于预言机的不确定性,Bancor V2模式还没有得到市场的验证。 (3)资产组合,以MOV超导V2为代表,把流动性池视为一种资产组合,同时资产组合在市场中的不同阶段会有不同的交易策略(在V2中表现为分段函数),LP相当于该资产组合的投资者,如果策略成功,LP不仅获得交易手续费的回报,不仅没有无常损失,还会获得投资组合的升值所带来的超额收益。当然,策略失败也会带来无常损失。

长铗:有些朋友可能会问,你讲了这么多MOV的优势,可为什么活跃用户的增长不明显,大部分DeFi用户还是在以太坊上。其实除了刚才说的跨链的阻力,MOV还需要完善更多环节,实现三通:通水、通电、通气。 通水是扩大跨链资产的数量与规模,现在MOV上跨链资产的规模还是千万级,支持token种类也不多,接下我们可能会支持莱特币、BCH等主流token以及波卡等新兴币。另外,随着我们联邦节点完成门限多签方案的部署,跨链资产规模应该会上升一个数量级。 通电是引入更多稳定币资产,随着超导V1交易规模的上升,我们逐渐成为DAI、USDT、USDC的前四DEX,我们可能会与稳定币资产发行方合作,在比原链上发原生稳定币。 通气是把链上手续费降低到最低,目前以太坊上手续费已经占到矿工收入的一半,目前以太坊网络的平均gas价已升至275 Gwei,一笔erc 20代币交易的手续费已超过100元,而复杂的交易甚至要花上四位数,这是非常惊人的数字。前面也讲了,在MOV上GAS费几乎为零,所有DeFi项目方与用户,都可以享受交易成本下降所带来的红利。

长铗:MOV是运行Layer2上,Layer2 共识激励是由基金会每季度付给所有共识节点,相当于基金会垫付了侧链的Gas费,所以交易成本几乎为零。我相信,只要用户克服了跨链的阻力,MOV上交易的体验会有非常大的竞争力优势。

长铗:由于我们是主侧跨一体架构,那么,DeFi对于其他链可能是一个维度的事,但对我们来说是三个维度的事情。 (1)侧链。目前MOV上的协议创新主要是基于Layer2侧链,下一步当然是继续完善我们的协议簇,随着超导V2的上线, 我们链上交易相关协议基本完成,但借贷等相关协议还待完成。 (2)主链。其实我们主链的DeFi创新也在同步进行。主侧的分工很明确,侧链负责资产交易,主链负责资产发行,这意味着我们主链DeFi协议主要是针对资产发行与合成的。我们计划将资产发行(IDO)与资产合成(铸币)集成封装成应用,使得外部开发者无需编写复杂的智能合约,而只需要根据自己的项目需要,选择相应的发行曲线(AMM、CFMM或联合曲线),并设置相应参数就能完成资产发行。 (3)跨链,我们马上将完成联邦节点的部署,并支持更多主流币的跨链。下一步,我们将支持交叉跨链,在以太坊上映射发行OFMF(比原链去中心化网关)所支持的资产。这意味着比原链和以太坊将共享部分经济带宽。

长铗:DeFi三个赛道,交易、借贷和资产其实是并行发展,都有广阔的前景。只是目前因为流动性挖矿,交易与借贷两个赛道更吸引眼球,资产这个赛道相对比较平静。 其实,资产发行与合成是相当有潜力的DeFi赛道,因为交易与借贷与中心化产品相比,只是多了去中心化,并没有产品层面的大创新。但是资产发行与合成才是区块链的杀手级应用,因为它意味着资产上链,是未来区块链落地的终极方案。首先是资产发行IDO(Initial DEX Offering),可以是目前流行的AMM模式,解决了流动性与价格捕获的问题。 除此之外,还会有联合曲线模式,还有以mesa为代表的拍卖模式,相较于过去的ICO有跨越式创新。其次是合成资产,第一个相对成功的合成资产就是DAI,未来会涌现越来越多的合成资产:合成黄金、合成股票等,甚至还会有集AMM与合成资产与一体的ETF资产,即一方面流动性池为交易提供流动性,另一方面流动性池本身就是一种资产组合ETF,用合约实现基金的自动再平衡,而无需基金经理的主动性介入。

长铗:你相信什么,就会得到什么。不要盲目追热点,如果你看准了,出手了,就只需要等待,因为如果你对了,时间作为裁判,他站在你这边。

长铗:这波流动性挖矿的项目,我都不怎么关注,也不看好。 流动性挖矿好比吃药,药过后又是一地鸡毛,不具可持续性。相对而言,我更看好MakerDAO这种长期性项目。当然流动性挖矿也有其启发意义,就是将token与DAO深度捆绑,实现价值捕获。只是我不太认可目前流动性挖矿的经济模型,因为这只是透支了未来,即时满足投机性。没有真正解决链上治理、链上价值分配的根本性问题。也许有更好的价值捕获方式,比如联合曲线发行、销毁机制等。 “泡沫褪去,万物归真”,Defi很火,Defi还很弱,泡沫过后,还有谁能坚持最后,非常值得期待,比原链一开始就定位于资产上链,与Defi方向是无缝连接。MOV上线后,一直稳扎稳打的推进,到底未来比原链会不会成为Defi中的“国产公链之光”,让我们拭目以待。 —- 编译者/作者:币看 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

文字实录|「币看大咖来了第8期」DEX群雄并起MOV何以突围?

2020-08-14 币看 来源:区块链网络

LOADING...

相关阅读:

- 受 BASED 流动性挖矿影响,Aave 平台上稳定币 USDC 年化利息已高达 52%2020-08-14

- 天生说:8.14BTC行情分析2020-08-14

- YAM事件全程解析:一行代码问题,36个小时红薯就不香了2020-08-14

- 贵阳45岁“背猪大叔”走红网络,女儿挖矿给爸爸钱2020-08-14

- CZ 3特斯拉5btc 100ETH 活动19日到来,ETH-DEFI-番薯翻车,Jst哪些币交易?2020-08-14