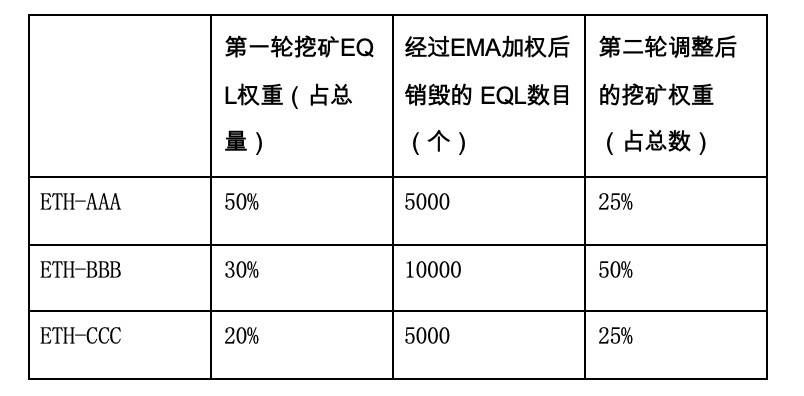

撰文:Spike Chen DeFi (去中心化金融)无疑是如今区块链行业最为火爆的投资领域。经过两年多低调潜行,DeFi 在今年下半年迎来爆炸式增长,根据 DeBank 数据显示,DeFi 在 3 月 12 日遭遇黑天鹅事件时总锁仓量为 6.7 亿美元。而短短 6 个月后,DeFi 总锁仓量已超过 110 亿美元,涨幅超过 10 倍。 DeFi 这一轮爆发的引擎来自于 DeFi 的治理代币。基于以太坊的借贷协议 Compound 发行治理代币 COMP,向 DeFi 流动性提供者(LP)分发这些代币进行激励,在业内首创流动性挖矿,其自身平台流动性增加了 6 倍,COMP 代币的价值从 6 月初的近 66 美元升到了 8 月中旬的近 220 美元,迅速跟进的各种协议吸引了前所未有的流动性,其中最典型的范例是 DeFi 协议 yearn.finance 于 7 月 17 日发布的治理代币 YFI 在 72 小时内价格飙升至 1000 美元以上,发布不到两个月在 9 月 13 日涨到 41157 美元,成为首个在最短时间超越比特币的加密货币。而占据总锁仓量和交易量首位的去中心化交易所 Uniswap9 月 17 日发行的治理代币 UNI 更是成为 DeFi 业界盛事,一度市值攀上第 6 位。 升起跌落,流动性挖矿怎么了? 然而,行情却如同过山车一般,在攀上高峰之后开始不断起伏波动。究其原因,一方面,DeFi 治理代币目前分发及激励机制存在不公平不合理之处,从而威胁整个 DeFi 生态的长期流动性。 例如 UNI 的出现,反而破坏了 Uniswap 整个系统的公平性:目前 UNI 的代币激励仅针对 4 个交易对,吸引了绝大多数的流动性,而其他交易对的 LP 不管做出多大贡献都拿不到 UNI 代币激励。之前成功吸血 Uniswap 的 SushiSwap 有 100 个交易对,但也仅有 18 个交易对的 LP 可获得治理代币 SUSHI 激励,这 18 个交易对占 SushiSwap 上 90% 以上的流量,而其他没有激励的交易对流量几乎为零。 在治理方面,目前所有流动性挖矿项目都是由开发团队一次性决定哪些交易对能获得治理代币激励及相应的挖矿权重,即使后期可以通过社区投票来修改,但整个过程漫长且不灵活。 更加直接的原因在于:项目的治理代币的供给多采用通胀模型,并且缺乏有效的供给曲线控制和回购销毁等动作,导致其供应量保持线性增加,超过市场消化能力,导致价格难以保持稳定。 提高公平,限制供给,这个项目让治理代币捕获价值 目前正在接受专业审计、即将在北京时间 9 月 30 日上午上线的 equalizer.finance 将对 DeFi 治理代币进行矫正,让激励从人为易操纵重新回归市场的自由分配,实现更公平高效的治理代币激励机制,对 DeFi 协议的价值捕获方面进行创新。治理代币激励机制更加公平的同时,通过回购、销毁和减产曲线的控制,让治理代币的分配和供给都更加合理。 Equalizer 发行治理代币 EQL,用于未来项目的去中心化治理,资产流动性激励等功能。交易手续费率初始设定为 0.3%,其中一半分配给 LP,而另外一半用于回购 EQL 并销毁。当每日回购数目大于每日产生的新的 EQL 数目时,整个经济系统将进入通缩模式。虽然 LP 所获交易手续费有所减少,但通过流动性挖矿获得的治理代币收入更高——因为治理代币捕获了更大价值,其总体收益更大。 Equalizer 的流动性挖矿机制与众不同,治理代币按照交易对的交易量智能分发。每半天自动调整每个交易对的 EQL 挖矿权重,且任何人可以随时添加新的交易对。新的权重与上一轮每个交易对回购销毁的 EQL 数目相关。回购销毁的 EQL 数目越多,则该交易对在 EQL 流动性挖矿的权重越高,也就是交易越活跃的交易对,越能够获得更多的奖励,形成一种正反馈机制。 为了避免交易量在极端情况下暴涨暴跌,让流量能够更真实反映市场热度,Equalizer 引入了 EMA (Exponential Moving Average,指数移动平均值)机制,根据现有的和历史的交易数据进行计算。 EMA 是一种趋向类指标,其构造原理是对收盘价进行算术平均,用于判断价格未来走势的变动趋势。与 MACD 指标、DMA 指标相比,EMA 指标由于其计算公式中着重考虑了当天价格(当期)行情的权重,决定了其作为一类趋势分析指标,在使用中克服了 MACD 指标对于价格走势的滞后性缺陷,同时,也在一定程度上消除了 DMA 指标在某些时候对于价格走势所产生的信号提前性,是一个非常有效的分析指标。 假设有三个交易对,没有新的交易对添加,第二轮权重调整如下图所示:

如果新添加了一个交易对 ETH/DDD。首轮挖矿权重为 0,但是因为交易量增长迅速,回购销毁的 EQL 数量足够多,那么第二轮该交易对就会增加对应的 EQL 挖矿权重(因时间较短不能体现曲线的优化效果,仅供参考):

Equalizer 仅在上线第一天预先指定 10 个左右交易对及相应的挖矿权重,任何人可随时随意添加新交易对进行交易。不同交易对的挖矿权重会根据交易量回购销毁的 EQL 数目每 8 小时自动调整一次(该频率之后可通过社区投票调整)。 回购+销毁,还能自由添加交易对 Equalizer 的交易对可以自由添加,而且用户可以主动销毁 EQL 从而让自己的交易对能够在下一轮中获得更多的 EQL。 假设,下一轮要分配 100 个 EQL。此时线上只有三个交易对,对应三个池子。A 池消耗 2 个 EQL,B 池消耗 3 个,C 池 5 个,一共消耗了 10 个 EQL,下一轮总共分发 100 个 EQL 作为挖矿奖励。 那么奖励应为: A 池 20 个B 池 30 个C 池 50 个如果此时,有人看到这个机会,主动加了一个新的交易对,对应 D 池,并且为 D 池提供了 100% 的流动性。这人直接买了 10EQL 后主动在 D 池进行了销毁操作。于是 D 池拥有了全网一半销毁量。则下一轮 D 池可以获得 50 个 EQL 奖励。这个人只消耗了 10EQL,而获得了 50EQL,而其他人也可以效仿。只要有利可图就会有人主动去销毁 EQL 进行套利。这将让 EQL 有更多机会被消耗掉。 为了更好的鼓励早期流动性参与者,同时又能够有足够的代币激励生态发展,Equalizer 开发了一个近似总量上限的分发模型(Quasi-fixed-supply model)。该模型在每个生产周期(epoch)后会减半。但是跟一般减产模型不同在于,新的生产周期的时长将会是之前的生产周期一倍。如生产速率和总量估计比较图所示,EQL 的分发模型可以让同时激励早期和未来参与的 LP。相比于 SushiSwap 这种使用每个块以一个常数的分发模型,EQL 的减产设计大大消除了参与者对未来增发稀释价值的担忧。 捐献流动性挖矿收入,推动行业健康发展 Equalizer 将在北京时间 9 月 30 日上午上线,会采用以下的参数来启动代币分发:首轮生产周期时长 20000 块 (大概 3.5 天),首轮生产周期每个块生产 10 个 EQL,也就是说前 3 天将挖出 20 万个 EQL,接下来减产至 7 天挖 20 万个 EQL, 再接下来减产至 14 天挖 20 万个 EQL, 以此类推。 Equalizer 的第一个版本首先在以太坊上线,零预挖、无私募、无公募。流动性挖矿产出 10%EQL 用于团队开发、社区激励和更好的发展生态,其中 Equalizer 团队将捐献第一个月的 1% 给 Uniswap 和生态,对其开拓创新表示感谢。同时也希望业界有更多创新推动 DeFi 健康发展,而非简单的恶意抄袭分叉。 上线之后,除了进一步完善增加 DAO 治理等一系列功能之外,Equalizer 还计划使用其他 QuarkChain 等更高效的公链作为以太坊侧链解决方案,以解决网络的 Gas 费和性能问题。

以太坊

以太坊 开放的分布式区块链应用平台,通过其专属加密货币 Ether 以太币提供去中心化的虚拟机,处理点对点合约。允许任何人建立和使用通过区块链技术运行的去中心化应用,没有任何欺诈、审查、第三方监管。 以太坊的概念首次在 2013 至 2014 年由维塔利克·布特林 Vitalik Buterin 受比特币启发后提出,旨在共同构建一个更全球化、更自由、更可靠的互联网。 以太坊 Ethereum ETH ERC 20 ERC-20 ERC20 ERC721 ERC-721 查看更多

Uniswap

Uniswap Uniswap 一种简单的无代币交换协议,被称为去中心化的 Shapeshift 或者 Bancor,已经在主网上启动。用 Vyper 写作,Gas 消耗奇低无比。 Uniswap Uniswap.Exchange UNI 查看更多 —- 编译者/作者:链闻速递 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

三分钟了解即将上线的 Equalizer:智能分发治理代币的 DEX

2020-09-28 链闻速递 来源:链闻

LOADING...

相关阅读:

- 为DAO而生,Aragon 链测试网正式发布!2020-09-28

- 谁能告诉秋天为什么喝奶茶|以太坊2.0来到|还不挖矿把握以太坊机遇?2020-09-28

- 以太坊这么火热不要说你只信仰比特币 现在挖矿谁不是为了赚钱2020-09-28

- “可暂停区块链”?Flamingo停两次&SUP停四次,国产公链Defi表现&量子2020-09-28

- 青龙看币:早盘行情分析(20200928)2020-09-28