原文标题:《Bankless 丨 ETH:全球最具资本效率的资产?》 亲爱的 Bankless 社区。 当以太坊被推出时,与 ETH 没有任何关系。 但后来 DeFi 诞生了。MakerDAO 在 2018 年推出,允许 ETH 持有人用他们的 ETH 作为抵押品进行贷款。 你拥有的 ETH 越多,你的权力就越大。 然后 Compound 出现了,它拥有较低的抵押率和清算罚款。同样的事情,更多的 ETH 意味着更多的权力,更多的资本效率。 然后 Uniswap 也出现了,它所有的流动性都是用 ETH 对建立的。现在你可以用 ETH 提供流动性并赚取交易费,获得更高的资本效率。 今天,有成千上万种方法可以在 DeFi 应用中使用 ETH,而且每天都有更多的方法推出。 那么,贯穿始终的是什么? DeFi 是一场全球竞争,旨在使 ETH 成为世界上最有用的资产。 David 如是说。 ETH:全球最具资本效率的资产

向资本效率进军 如果你还没有听说过,ETH 是超健全货币。 以太坊 2.0 不仅是以太坊网络的可扩展性升级,也是以太坊的经济升级--为以太坊经济提供动力和保护。 权益证明(Proof of Stake),是一种将发行 ETH 的需求降到最低的共识机制,而 EIP1559 是一种将 ETH 作为以太坊经济规模的函数来燃烧的机制,两者的结合将 ETH 变成了一种货币单位,只能说是在货币单位背后拥有科幻的经济基础知识。以太坊 2.0 是使 ETH 成为「超健全货币」的协议升级。 但这篇文章不是关于 ETH 作为超健全货币。 相反,这篇文章是关于 DeFi 是如何成为资本效率竞争的催化剂,以及 ETH 是如何从这种竞争中获益最大的资产。 DeFi 正在向资本效率无情地进军 每一个成功的新协议都是因为它比其竞争对手更有资本效率。任何 DeFi 应用所经历的每一次协议升级都是为了提高资本效率。在 DeFi,资本效率是成败的决定性因素。 ETH 作为以太坊的原生资产,因此也是 DeFi 的原生资产,是接受这种竞争的所有衍生品的资产。当 DeFi 变得更有资本效率时, ETH 就会成为一种更有效的资产。 DeFi 正在向资本效率迈进,而 ETH 将获得所有。 创世纪 在创始之初,以太坊是无形的和空洞的,只有 ETH。 在创始区块中,ETH 被分配到 8893 个不同的地址,被称为「以太坊的大爆炸」,ETH 在 2015 年 7 月 30 日迎来了「大爆炸」。

该怎么做? 什么是以太坊? 什么是 ETH ? 然后呢? 和互联网一样,一小群书呆子也能看出以太坊会有大发展。但以太坊究竟会如何影响世界,还只是猜测。 拥有一台奇异的世界计算机,人人都可以使用,这意味着什么?拥有一个为其提供动力的本地资产—ETH 意味着什么? 早期的以太坊充满了对未来事件的早期概念。当时没有成功的应用模型作为例子,所以早期的以太坊建设者模仿了 Web2 世界中的工作。 Peepeth是Twitter的一个版本,只是建立在以太坊上。这个想法是,有了抗审查的计算机,我们就可以建立抗审查的 Twitter,在那里没有人可以被删除推文或禁言。 这似乎是以太坊的第一个合理步骤。把现有的 Web 2 应用,放在以太坊上!这就是以太坊的第一步。当然了 ! 这是很简单的 ! 据推测,Twitter 的用户会迁移到 Peepeth,以获得去中心化和抵制审查的好处!人们会从币安购买 ETH。人们会从 Coinbase 或 Gemini 购买 ETH,这样他们就可以在以太坊区块链上写推文,而以太坊的去中心化会使用户免受平台化的影响 ! 「是的,当然 ...... 这就是以太坊将如何改变世界 ....,这就是我们为什么需要 ETH!」。 这些早期对 Ethereum 进行优化的想法是错误的。 这些在主链以太坊上重新构建 Web2 应用程序的想法在以太坊的早期很常见。现在看来,它的意义几乎为零。当年的 Gas 费用还不到 1gwei,而 ETH 还不到 10 美元 ...... 你基本上可以免费在以太坊写一条推文。 如何使用你的 ETH? 想象一下,你参加了以太坊的预售,你是 1000 个 ETH 的所有者。像 Peepeth (去中心化的 Twitter)这样的应用如何使你受益?以每条推特 0.00001 个 ETH 的成本,你可以发 100,000 条推特,而且还能剩下 999.999 个 ETH。 Peepeth 并没有解决如何有效利用你的 ETH 余额的问题。 以太坊需要能利用 ETH 持有者所拥有的 ETH 数量的应用。一开始,以太坊很无聊,一直在寻找可以做的事情。事实证明,复制 Web2 平台的应用程序完全是同质化的,与公共的、无许可的加密经济优化的属性:钱和价值,是相反的。 相反,那些成功的应用的共同点是将ETH 作为货币的应用。将 ETH 作为货币的应用允许用户使用他们所拥有的 ETH 的全部余额,并使拥有更多的 ETH 更加有用。

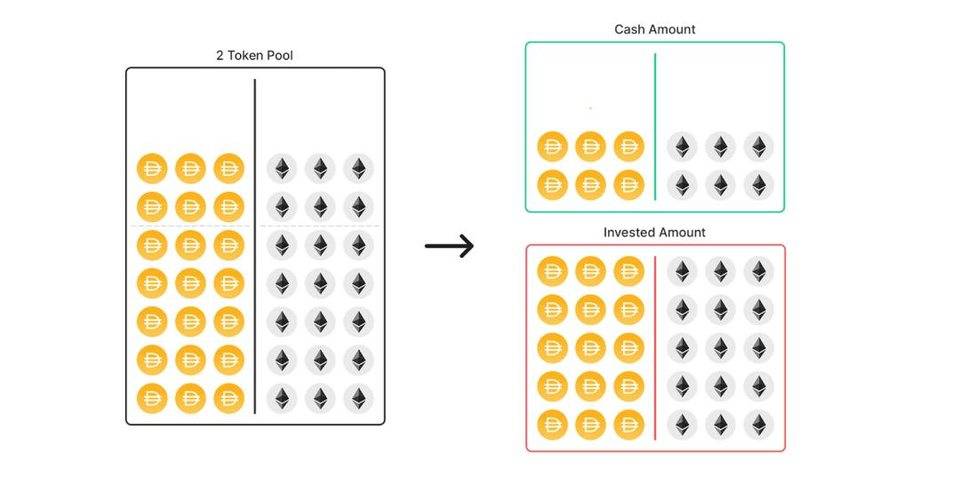

Vitalik 在 2014 年关于以太坊模块化的演讲中的一张罕见的幻灯片照片。「加密货币金融的乐高」。是的 ......DeFi 货币的乐高积木是在那时想象出来的。 让 ETH 更有用的应用被 ETH 持有者更多使用,并创造了一个良性循环。拥有 ETH 的用户可以从让用户利用其 ETH 余额的以太坊应用中获益。因为有一群 ETH 持有者需要理由来使用他们的 ETH,那些将 ETH 作为资本资产的应用程序从那些对以太坊生存和 ETH 价值感兴趣的特定人群中得到了超额的采用,这个人群就是ETH 持有者。 因此,以太坊拒绝将 ETH 作为简单的「让你使用 DApps 的资产」,而是在使 ETH 成为世界上有史以来最有效的资本资产的长征路上迈出了第一步。 DeFi 没有 ETH 就不是去中心化 因为它是以太坊的原生资产,ETH 在以太坊的经济中拥有特殊的地位。 它是以太坊上唯一不是由智能合约发行的资产,因此没有智能合约风险。 它是以太坊协议的原生资产,所以它没有对手方的风险。 它对其稀缺性有保证,因为任何货币政策的失败都是以太坊网络的风险,而不仅仅是它上面的 DeFi 应用(也就是说,我们会有更大的事情需要担心)。 ETH 是以太坊上最 无 信任的资产,因为除了 ETH 以外的每一种资产都对其 无 信任性有一定的妥协。 即使是高度去中心化的资产,如 UNI、AAVE 和 MKR,也有与之相关的治理和合约风险。治理可能会变得腐败 ...... 或者只是糟糕 ...... 并破坏资产的价值主张。 但更重要的是,DeFi 代币在很大程度上是通过利用 ETH 的无许可和无信任属性来获取价值。如果没有 ETH,DeFi 应用会在什么地方获得价值? 所有 DeFi 的最后都通向 ETH DeFi 代币如 UNI、AAVE 和 MKR 从周围的以太坊生态系统中获取价值。每个协议都使用不同的机制获取费用,但它们通常都通过对通过其平台的经济活动收取费用来价值获得。 有三种主要类型的代币,应用程序以其价值获取方法为代号。 其他 DeFi 代币(例如,Compound 获取 UNI 的借款费用 稳定币(USDC、USDT、DAI ETH 但实际上,它归结为在稳定币或 ETH 中获取价值。 如果一个协议通过赚取其他 DeFi 代币的费用来获取价值,这只是获取稳定币或 ETH 价值的另一个中间步骤,因为其他 DeFi 协议也在获取 ETH 或稳定币 ... 或其他 DeFi 应用程序的价值。 通过赚取以 DeFi 应用代币(如 UNI 或 COMP)计价的费用来获取价值,最终会回到以 ETH 或稳定币来获取费用。 此外,在 DAI 中获取的任何费用只是在其他稳定币和 ETH 中获取价值的混合体,因为 DAI 是 MakerDAOs 资产负债表上的一项要求,而该资产负债表主要由稳定币和 ETH 组成。 如果没有 ETH,DeFi 应用程序将被迫在中心化依赖风险的压力下获取价值。 DeFi 代币,作为有可能向代币所有者发行现金流的资本资产,需要一个无信任的、去中心化的资产来发行捕获的价值。如果 Uniswap 只能以 USDC 或 USDT 捕捉协议感觉,那么这就不是真正的「DeFi」 了,不是吗? 如果没有 ETH,Uniswap 向 UNI 持有人转移价值将取决于 Circle 或 Tether 是否允许。 DeFi 协议需要一个无信任的资产,这是协议的基本组成部分,否则就会重新引入我们一直试图避免的中心化风险。 ETH 不受中心化风险的约束,因此是一种有利的资产,可以在其中获取价值。 每种资产都有自己的风险参数(波动性、流动性、集中化风险、错误和漏洞等),每个在抵押品上运行的 DeFi 应用程序(破坏者;它们都在抵押品上运行)根据协议认为安全的情况,为每种资产设置不同的参数。 没有哪种资产是将所有风险参数完美优化的:所有资产都有风险。但是,作为以太坊的原生资产,以太坊在 DeFi 中占据了一个特殊的位置,是唯一一个消除了所有对手方和合同风险的资产。它是以太坊上具有最强结算保证的单一资产,因此结算风险最小。 以太坊的所有道路都通向 ETH。 向资本效率进军 每一个 DeFi 应用的成功都是使用 ETH 作为资本。每一个连续的应用程序只有在它能够比其竞争对手更有效地利用存储在 ETH 中的资本时才能看到成功。 从 2017 年 12 月开始,ETH 的抵押率为 150%,利率可变,清算费为 13%(通过 Maker)。现在,它已经发展到 110% 的抵押率,0% 的利息费用,以及有竞争力的抵押品清算拍卖。 而 DeFi 仅仅成立 3 年。 2018-2019 年的三月 MakerDAO:DeFi 的诞生 MakerDAO 于 2017 年 12 月推出,当时正值 ICO 狂热时期。MakerDAO 是以太坊上第一个允许用户利用其 ETH 的全部余额的应用程序。 你拥有的 ETH 越多,你可以用 MakerDAO 做的就越多。更多的 ETH 意味着你可以铸造更多的 DAI,或者有更大的抵押品来缓冲你的 DAI 贷款。更多的 ETH 就是更多的权力。MakerDAO 允许 ETH 作为资本使用。 DeFi 就这样诞生了。DeFi 被定义为接受无信任资本资产(ETH)存款并允许你使用的应用程序。 Compound:ETH 作为抵押品 Compound V1 于 2018 年 9 月 26 日推出。与 Maker 类似,Compound 允许将 ETH 存入其应用程序中,以便以存款的价值进行借款。 与 Maker 有意义的是,Compound 允许存入许多资产,也允许借入许多资产。同样与 Maker 不同的是,Compound 允许较低的 133% 的抵押率和 8% 的清算费用,而不是 150% 的过度抵押率和 13% 的清算罚款。 在 MakerDAO 推出七个月后,ETH 在资本效率方面得到了第一次重大升级。Compound 作为一个有吸引力的存放 ETH 的地方,因为它使资本被更有效的利用,这让 Maker 变得非常有竞争力。 Uniswap:ETH 作为交易对 2018 年 11 月,Uniswap V1 推出。 Uniswap 将 ETH 作为其交易所中每一种代币的交易对。每个代币都通过与 ETH 配对获得流动性。Uniswap 的主要创新是允许以太坊上的 ERC20 代币利用 ETH 作为资产的流动性,以便将 ETH 的流动性赋予该代币。 同时,Uniswap 也给 ETH 提供了多种获取价值的选择,因为每个 Uniswap 市场都允许 ETH 获取任何特定交易对的 50% 的费用(交易对中的其他代币占另外 50%)。 与 MakerDAO 一样,Uniswap 允许 ETH 持有人利用他们持有的全部 ETH 余额。你拥有的 ETH 越多,Uniswap 给你的权力就越大。你拥有的 ETH 越多,你能赚取的费用就越多。它给了 ETH 持有人进一步的选择权,只要他们的资本是 ETH,就可以利用他们的资本。 以太坊应用层是资本效率竞争的熔炉。 2019 年 11 月,我写了《Ethereum:货币游戏格局》,副标题是:以太坊是一个建立价值竞争的地方。这篇文章的大意是:以太坊的应用层是一组多样化的金融应用,它们都在试图说服你将资产存入其中。 我们都去 DeFiPulse.com 的原因是它是存款的排行榜。我们可以到那里去看几家独角兽的数据 !

大事件:价值锁定 除了 1 美元的 ETH 锁定可以说比 1 美元的美元稳定币锁定更有价值,因为 ETH 实际上是稀缺的,无信任的,去中心化的,无需印刷的。

良好的抵押品 以太坊应用程序与 ETH 无关。以太坊应用程序本身就是极端主义者。好的以太坊应用程序始终是应用程序优先的。他们做对自己和用户最有利的事情。这就是以太坊如此强大的原因:它是一个开放平台,可以让应用程序成为自己的最佳版本。 恰好 ETH 是一种奇妙的抵押资产,基本上每个以太坊应用程序都为了自己的目的而想要 ETH。 巧的是,去中心化金融应用程序需要最大限度的无信任抵押品来运作。 更巧的是,资产的无信任和去中心化程度越高,DeFi 应用程序可以为资产提供的风险参数就越好。 更低的费用,更低的抵押率……更好的????资本????效率???????????? 良好的抵押品……但在协议层面上 我有没有提到 ETH 是一种特别健全的货币。 EIP1559 和 The Merge 的结合使 ETH 成为发行量最低的资产,并且其燃烧率是以太坊经济内部交易量的一个函数。 虽然这一现实不一定会影响 DeFi 应用程序赋予 ETH 的参数,但它确实会影响人们对 ETH 这种资产的处置。毕竟,金钱是一种 meme,最好的钱就是拥有最好的 meme。超稳健的货币是一个相当好的 meme,并且事实上,ETH 实际上是一种非常稳健的货币。 ETH 作为资产的货币化是本地 DeFi 应用程序和 CeFi 公司赋予 ETH 越来越有利的风险参数的主要驱动因素之一。ETH 作为一种货币资产,其背后有更多的流动性、发行量、持有者和整体信仰者,这些都是 ETH 背后的风险降低力量,使 DeFi 应用程序能够以更少的钱做更多的事。 当然,人们在以太坊背后投入这么多信念的主要动力之一,是因为它也是一种三点式资产。拥有 ETH 有三个令人信服的理由:它能给你分红,它是一种价值储存,你需要它来从验证者那里购买以太坊区块空间。 作为货币的谢林点,ETH 拥有最大的表面积,可以让大多数人相信其货币性。 但是,三点资产论以及超健全货币模型中缺少的是,DeFi 是一个竞争资本效率的坩埚,它正在向生产 DeFi 应用程序进军,使 ETH 成为有史以来资本效率最高的资产。 ETH 不仅是超级货币,而且 DeFi 正在使 ETH 成为世界上资本效率最高的资产。 下一代 DeFi 应用程序:2020 年及以后 我们最近看到了新一代 DeFi 应用程序,它们都加剧了 DeFi 应用程序资本效率的激烈竞争。 Uniswap V3 Uniswap V3 的资本效率为那些提供流动性的人增加了 4,000 倍的资本效率。

Balancer V2 Balancer V2 允许您同时提供流动性并借出 Aave 中的资产。

流动性 Liquity 为您的 ETH 存款提供 0% 的利率和 110% 的抵押率。可以说,这些是 DeFi 中最好的利率,也回答了为什么 Liquity 在如此年轻的时候就已经在 TVL 中排名第八。 另外,该协议仅适用于 ETH。 Aave AMM token 抵押品 Aave 允许您以 Uniswap 和 Balancer LP token 借款,允许你用一种资产提取债务,将风险去中心化在两种不同的资产上,同时收取交换费。 ETH:DeFi 的最佳多应用抵押品 当像 Aave 和 Uniswap 这样的两个应用程序相互叠加时,每个应用程序的风险都会增加。Aave 的风险现在也是 Uniswap 的风险,而 Uniswap 的风险现在也是 Aaves 的风险。此外,影响 Uniswap 的其他应用程序也会因此影响 Aave,反之亦然。 风险的表面积呈指数增长。 DeFi 黑天鹅事件具有不同的震中和震级。大多数黑客、错误或漏洞只影响到 DeFi 整体中的一个局部。幸运的是,幸运的是,自 2016 年 DAO 黑客事件以来,DeFi 的整体机构从未出现任何黑客攻击的现象。每个事件都在很大程度上包含在黑客周围的本地环境中。 DeFi 应用程序的可组合性是我们都在这里的原因。它是一种神奇的力量,将每一个有用的软件吸收到整个 DeFi 结构中,并随着时间的推移使 DeFi 本身越来越有用。如果有用,DeFi 会整合它。 然而,它也是我们的致命弱点。DeFi 可组合性就类似于癌症如何影响整个身体的方式。复杂的身体有复杂的相互作用,在某个时候,DeFi 的可组合性和自我整合水平将超出我们的推理能力。 为了控制这种复合风险和呈指数级增长的复杂性,ETH 可能会成为作为多应用抵押品运行的资产。每一个将 DeFi 应用整合到新产品或服务中的人都需要控制他们在向其产品中增加复杂性和表面积时所引入的风险。这些应用程序可以通过在他们的应用程序中专注于低风险的抵押品来控制这种风险。如上所述,ETH 是 DeFi 中唯一消除了所有交易对手和合同风险的资产。任何需要想办法降低风险的应用,自然会倾向于使用 ETH 作为抵押品。 ETH LP 头寸 已经允许 ETH 和 token 作为抵押品的应用,可能也会允许 ETH 的 LP 头寸+他们已经用作抵押品的相同 token。从理论上讲,允许 ETH + 已批准的抵押品 token 的 LP 头寸作为您的应用程序的抵押品几乎没有风险。 对于像 Aave 和 Compound 这样的借贷协议来说,这甚至可能是更好的风险管理实践做法,因为 LP token 的名义价值会随着时间的推移而增加,并提供两种资产的多样化,而不是一种没有任何额外风险的资产,因为他们已经接受这两种 token 作为抵押品。 如果 ETH LP 头寸成为 DeFi 应用程序的一种有利的抵押形式,这将对 ETH 产生巨大的好处,因为 ETH 占每个 LP 头寸的一半。 随着 DeFi 复杂性的增加,ETH 的利用率也会随之提高 具有超大可组合性风险的 DeFi 应用程序将通过专注于以太坊上最无风险的资产来控制它。因此,ETH 将从利用大量可组合性的金融产品中发现巨大的利用率。 我预计,随着 DeFi 的成熟和有货币总量的乐高积木可供选择,总可组合性的数量(无论你想如何衡量)只会增加。随着衡量 DeFi 总兼容性的幅度增加,我预计 DeFi 中的 ETH 利用率也会相应增加。 随着 DeFi 结构变得越来越大,ETH 将成为将其整合在一起的资产。 这是要去哪里? 以太坊上的所有道路都通向 ETH。 除了在协议级别发现的 ETH 的超强属性之外,DeFi 还在进行无情的竞争,以使 ETH 成为最具资本效率的资产。这些应用程序需要赢得这场竞争才能保持相关性。众所周知,竞争对消费者有利……而对消费者有利的方式是使他们持有的资产更具资本效率。

每一种资产都是不同的,每一种资产都以不同的量捕捉到 DeFi 竞争的这些积极外部性。衡量以太坊上的不同资产在多大程度上能够抓住这些资本效率的尾巴,很可能就是协议水槽论(Protocol Sink Thesis)的同义词了。 深入协议汇的资产从 DeFi 的资本效率进展中获益更多。风险更小、更可信的资产是应用程序更好的抵押品。一个资产越能成为抵押品,它就越能抓住 DeFi 资本效率的尾风。

猜猜看,什么资产在协议汇中跌得最深? ETH。ETH 设定了协议汇的底线。以太坊上最无风险、无信任的资产最能抓住 DeFi 的顺风,而这个资产就是 ETH。 趋势是明确的 DeFi 正以不可阻挡的速度前进,它的眼睛盯着资本效率,而以太坊是 DeFi 实现其目标的最佳资产。 当以太坊协议忙着把 ETH 变成超稳健的货币时,以太坊的应用层同时也在努力让它成为世界上最有资本效率的资产。

资本效率吸引资本 当您可以用更少的资本实现相同的财务结果时,资本就会流向实现资本效率的资产。如果需要 10 美元才能达到 1 美元 ETH 所能提供的相同结果,那么购买和持有资产就是明智的资本管理,可以让您以最少的资本实现目标。从资本效率的角度来看,ETH 可以为您提供的可选性将是压倒性的。 随着时间的推移,实现特定财务目标的途径将越来越多地通过使用 ETH 作为资本来实现。此时,ETH 将成为互联网的储备货币,其经济带宽将是海量的。 DeFi 正在将 ETH 变成其内部生态系统中最好的价值存储。如果「DeFi」只是变成了「Fi」,那么 ETH 也将因此成为世界上最好的价值存储。 如果 DeFi 真的变成了「Fi」,那么我们只能假设 EIP1559 的 ETH 燃烧率会很高,这反过来又会使得抵押 ETH 的动机更高(以获取 MEV 费用)。 所有这些特性都为 ETH 创造了一个良性循环;一个方面的优势为其他方面的优势提供了支持。

来源链接:newsletter.banklesshq.com —- 编译者/作者:区块链网络 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

Bankless 联合创始人:为什么说 ETH 是最具资本效率资产?

2021-07-10 区块链网络 来源:链闻

LOADING...

相关阅读:

- 全方位的认识 Liquity (二)2021-07-10

- 面向未来虚拟世界的区块链基础设施!2021-07-10

- 美元稳定币 DAI 合约已部署至以太坊扩容方案 Optimism2021-07-10

- 价格堪比现实世界房价,区块链虚拟土地真的值得一掷千金吗?2021-07-10

- 数据: NFT 市场前 5 名项目的累计交易量近 15 亿美元,Axie Infinity 二季度2021-07-10