原文标题:《从数据看 NFT 和 DeFi:Gas 费用飙升,NFT 资金有可能流入 DeFi 生态吗?》 尽管网络拥堵和费用相对较高,让许多散户用户望而却步,但 NFT 市场继续表现出色,并在以太坊生态系统中获得了主要关注。 我们可以通过查看 gas 消耗排名来了解影响的程度,其中 NFT 项目在排行榜上名列前茅。一次性 NFT 铸造事件通常消耗相对大量的 gas,而 OpenSea 上的二级交易活动仍然是 gas 消耗的领头羊。

在这篇文章中,我们将研究这种 NFT 势头的影响,并评估是否有用户活动和注意力开始回到 DeFi 生态系统。 NFT 增长持续进行 无论从散户还是机构的角度来看,OpenSea 已经成功地为生态系统带来了巨大的关注。每月超过 20 万用户(唯一地址)在 OpenSea 二级市场上进行交易。这标志着仅在 8 月份,该平台就获得了超过 15 万的用户。

相比之下,加密最常用的协议 Uniswap 在 8 月份获得了 18.3 万名用户。然而,与 OpenSea 活跃用户相比,这些新的 Uniswap 交易者的日常交易活动确实较少。换句话说,与 OpenSea 上的同等 NFT 交易者相比,Uniswap 交易者执行的交易更少,活跃度也更低。在整个月中,NFT 的每日活跃用户一直超过 Uniswap。 这些 OpenSea 用户带来了巨大的交易量。在我们关于 NFT 的介绍文章中,我们预计交易量超过 10 亿美元。然而,8 月 NFT 的实际交易量已超过 33 亿美元,这是月初预测的 3.3 倍。

此外,截止 8 月,Uniswap 的交易额达到了 506 亿美元,尽管在 gas 消费量上输给了 OpenSea,但在加密货币领域的各类交易所中,Uniswap 的累计交易量仍处于领先地位。OpenSea 在 29 日交易量突破 3 亿美元。相比之下,Uniswap 在 29 日的交易量为 13 亿美元。OpenSea 的 7 天平均交易量为 2.23 亿美元,对于 NFT 二级市场来说,这是一个真正的历史性增长。

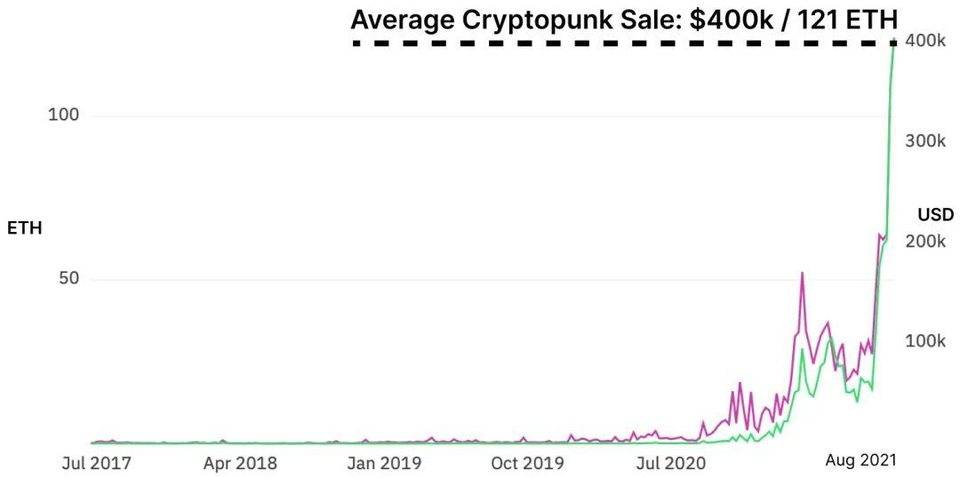

当然,这个交易量是在大量投机和许多 NFT 系列的价格疯狂上涨的背景下产生的。领先的是 Cryptopunks 和 BoredApes,它们的底价和平均销售额在本月上涨了 400% 以上。Cryptopunks 是价值最高的收藏品,其总价值估计为数十亿美元,而 BoredApes 则徘徊在 10 亿美元的水平。需要注意的是,收藏品的总价值并不像可替代代币那么简单,因为并非所有的作品都被列出出售。 Cryptopunks 的平均销售价格已超过 40 万美元,地板价也在这个价格左右。

与此同时,随着名人对猿类兴趣的增加,以及为 BoredApe 持有者提供的额外的 MutantApes (变种猿)收藏品,BoredApes 飙升达到了 48ETH (15.8 万美元)。

NFT 的资金是否会流入 DeFi 中? 有理由认为,随着散户和机构用户将资产从中心化交易所转移到他们的链上个人钱包以购买 NFT,这些资产更有可能与 DeFi 生态系统进行交互。由于用户可能需要在 ETH 和稳定币之间进行链上资产交易,以便在他们选择的二级 NFT 市场上进行交易,因此该交易量的一部分可能最终会进入流动性池和货币市场。 这要从交易所余额开始,比特币供应量自 2018 年底以来在交易所中所占比例首次降至最低。而在中心化交易所的范围之外,以太坊生态系统正在为 ETH 创造大量的链上目的地。 核心示例是 NFT 购买力、追逐 DeFi 协议的收益以及越来越多的游戏项目。与此同时,交易所里的比特币大多保持平稳,因为在中心化交易所或冷库之外部署比特币资产的激励措施很少。

在稳定币贷款市场经历了几个月的避险活动后,市场终于苏醒了,因为大部分生态系统都显示出风险偏好的早期迹象。无论是通过 L1 激励计划借入资金、购买 NFT 还是在 DeFi 中追逐收益,利率终于找到了一些上涨动力。 尽管风险意识暂时下降,但 TVL 仍然由部署在借贷和 DEX 资金池中的稳定币引领。对于风险偏好的真实信号,我们将看到流动性转移,将包括治理代币等风险较高的资产,但这尚未成为现实。

目前,用户只需持有并向借贷协议提供 DAI、USDC 和 USDT 等稳定币,即可获得 7% 以上的收益。DAI 和 USDC 的 APY 已连续几周达到约 6-10%,而 USDT 则经常超过 10% 的年利率。在 Aave 上,这些波动的利率已经持续了数周,而 Compound 相对来说仍然比较安静,对借款人来说仍然是一个更有吸引力的市场,而对贷款人来说则不那么有吸引力。

由于 NFT 活动引起了生态系统的关注,gas 价格已升至让许多散户交易者望而却步的水平。在 >100Gwei 的情况下,目前在 Uniswap、Sushiswap 或其他地方执行掉期的每日平均价格 >50 美元。

在链上交易成本大幅上升的情况下,Sushiswap 是用户大幅增长的受益者,其用户基础的扩张速度超过了前几个月。

另一个赢家是 1Inch 交易所(1InchExchange),它作为首选的 DEX 聚合器,在 8 月期间有 36.6 万笔交易。相比之下,Matcha 同期的交易量为 5.4 万笔,位居第二。1Inch 的 7 天交易量为 15 亿美元,Matcha 为 3 亿美元。这意味着 Matcha 的平均规模 / 交易量更大,交易数量是 Matcha 的 1/7,但交易量是其 1/5。 尽管 1Inch 在聚合平台中占据主导地位,但在过去 5 个月中,聚合平台的使用量基本持平。

替代的 Layer1 性能 在整个 Layer1 生态系统中,Avalanche 的流动性略有回落,因为 Avalanche 中的许多 DeFi 代币资产在过去两周表现出一定的强势后也出现了下行价格走势。

此前的文章,我们讨论了资本在流动性激励措施中轮流进入各种 Layer1 生态系统的性质。尽管有宣传和激励措施,但自上周的峰值以来,三个最大的 Avalanche 代币都出现了 50% 以上的跌幅。这个在链与链之间跳动的流动性已经显示出它完全无视忠诚,会快速地从一个机会跳到另一个。

与此同时,Fantom 及其生态系统已经成为最新的 Layer1 生态系统,重新受到关注。此前,该公司推出了一项 3.7 亿美元的流动性挖掘计划,用于将资产连接到生态系统中的项目。 最后的思考 随着 OpenSea 继续将 NFT 推向新的高度,Cryptopunks 和 BoredApesYachtClub (BAYC)地板价分别达到 40 万美元以上和 13 万美元以上。无数其他 NFT 项目继续推出,并取得了不同程度的成功。DeFi 同时显示出新的风险偏好的迹象,但主要是由稳定币借贷驱动,而不是代币投机。因此,随着更高的利率创造了有吸引力的风险规避回报,稳定币资本将 DeFi 中锁定的价值推向了新的高度。 与此同时,数十亿美元的价值已经在 Layer1 生态系统之间转移,以套利新推出的流动性激励措施,首先是 Avalanche,现在是 Fantom 和 Celo。问题是,从长远来看,这些奖励是否会产生任何可衡量的粘性流动性和用户留存率。 今夏,NFT 狂热,越来越多的艺术家、名人和投资者进入。我们不禁要问,为什么 NFT 头像这么贵?NFT 时代要如何参与?NFT 会重蹈动物币崩盘覆辙吗?谁又是下一个 Crypto Punk? 来源链接:www.8btc.com —- 编译者/作者:区块链网络 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

Glassnode:NFT 增长持续,DeFi 显示新风险偏好

2021-09-03 区块链网络 来源:链闻

LOADING...

相关阅读:

- 本聪说币|V神提议将狗狗币(DOGE)和以太坊进行更大程度的整合2021-09-03

- 9月3日比特币继续涨继续多2021-09-03

- 以太坊正式进入2.0时代后这五件大事将影响今年加密市场2021-09-03

- 瑞士外汇银行杜卡斯贝宣布增加USDT作为融资方式2021-09-03

- 数据洞悉:东欧国家的加密犯罪格局2021-09-03

数据来源:ParsecFinance

数据来源:ParsecFinance 数据来源:DuneAnalytics

数据来源:DuneAnalytics 数据来源:DuneAnalytics

数据来源:DuneAnalytics 数据来源:DuneAnalytics

数据来源:DuneAnalytics 数据来源:DuneAnalytics

数据来源:DuneAnalytics 数据来源:DuneAnalytics

数据来源:DuneAnalytics

数据来源:ParsecFinance

数据来源:ParsecFinance

资料来源:DuneAnalytics

资料来源:DuneAnalytics 资料来源:DuneAnalytics

资料来源:DuneAnalytics 资料来源:DeFiLlama

资料来源:DeFiLlama