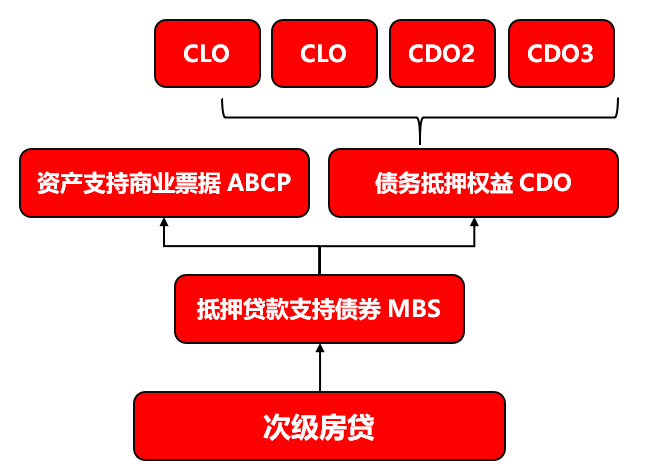

牛市,大家都喜欢。牛市的结束往往是以泡沫的破碎为标志。 2017年,各种山寨币、空气币横飞,随着BTC的上涨,山寨币、空气币以更疯狂之势上涨,形成了虚妄、无逻辑的泡沫。虽然这种泡沫在9月被国内监管打压,但是在随后的牛市中,泡沫更疯狂的升腾着。不必说国外没有监管,就是国内,仍然有很多项目私下进行着融资。(比如曾经扬言要做内容平台的赞我,就是在94以后以ETH进行私募的) 2021年,牛市上半场,Defi经历了大热以后,NFT板块刚刚拉开序幕,随着马斯克一声吆喝,狗狗币、SHIB拉起一波动物币的疯狂,各种阿猫阿狗,没有什么产品上的创新,但毫无逻辑的出现并上涨。而这种上涨的逻辑相当薄弱,很快泡沫迎来破碎,牛市上半场结束。 但是,NFT板块的创新仍然没有结束,故事仍然在继续…… ?次贷危机? 曾经有人将Defi比喻成次贷。 有些人这样的比喻是因为,Defi流动性挖矿等挖矿形式,先是用Defi平台发个币,再用这个币去挖矿,在一个本没有强大价值支撑的基础上去衍生产品,因此像2008的次贷危机。 所以下面,先来回顾一下2008年的次贷危机。 在美国,按照借款人的信用等级,住房抵押贷款可以分为优级、次优级和次级。次级抵押贷款主要描述高违约风险的贷款,如信用记录不全或者不加;收入较低或不稳定;负债与收入的比例较高等。 如果仅仅是次级房贷,问题还没这么严重。但是,在次级贷款的基础上,又衍生了更多的金融产品。将次级贷款合同打包,以次贷的利息收入作为债权收益设计的初级衍生金融产品称作抵押贷款支持债券MBS(Mortgage Based Securities)。根据MBS违约概率,投资银行或其他专业机构设计出第二级衍生品,即资产支持商业票据ABCP和债务抵押权益CDO(Collateralized Debt Obligations)。CDO按照资产池结构不同可分为贷款抵押权益CLO和债券抵押权益CBO。在CDO产品量化的基础上,投资银行又进一步进行创新,设计了CDO2、CDO3等产品,目的在于提高杠杆比率,增加盈利。由于次贷合同通常具有较低的初始固定利率,在若干年后改为浮动利率,在前几年还款压力较小,因此自2000年降息通道开始,次级贷款业务在美国迅速发展。截至2007年上半年,美国次贷余额达1.5万亿美元,在整个抵押贷款市场的份额达到15%。

次贷危机传导机制示意图(摘自《国际金融研究》)

表面上看,Defi是资金的游戏,更像是次贷。但是Defi的产品设计是有创新的、有用的。用户总是需要存款理财产品,所以存币和staking对于参与者是有意义;用户自然也有贷款和杠杆的的需求;至于各种swap交易,用户需要交易。当然这里流动性挖矿是存在泡沫的,矿币没有太多的应用场景,只能是再用来挖矿。所以在上升期间,对矿币有需求,但是以币生币,币越来越多,泡沫总会破碎。 再来看NFT。为什么现在会有那么多NFT交易,阿猫阿狗随便在百度上找个图就能卖出去?有没有想过这是为什么?这是因为,币友们对NFT平台将来会发币、空投具有一定的预期。预期一是参与过交易的可以获得空投,预期二是交易频率越高、空投收到的币越多。所以,为了在这些NFT平台上交易一下,币友们需要买卖NFT。问题是,那些大师、机构等发行的NFT,普通币友看不懂、也买不起,所以币友们宁可买一个便宜的NFT。所以,才会有各种百度出来的非原创图片,以很低的价格成交。于是逐渐催生了NFT资产泡沫。如果平台将来发币空投,那么这发出来的币,有可能会成为NFT资产泡沫上的泡沫。 NFT的繁荣来源于对NFT平台币的预期,NFT平台币来源于NFT的繁荣。如果NFT平台发币以后,NFT平台币如果还有更多的花样玩法,这个泡沫的套娃就又多一层…… ?Defi不是类次贷产品? ?类次贷产品 严格来说,Defi包括很多类型,有的是借贷,有的是交易……次贷顾名思义是贷款,所以Defi产品严格来说不是次贷。 NFT是一种链上资产,也不能算次贷。 所以小蜜蜂认为我们应该更换一种说法——类次贷产品。 ?类次贷的两个特征 次贷危机的底层是次级房贷,然而催生次贷泡沫破碎的是衍生品,在次次房贷的基础上衍生出来的一重重产品。 相比之下,Defi产品不过是做一个金融模型,发一个币,然后和其他币去参与这个模型。 一方面,相比2008年的次贷危机,很显然,这种衍生的层次还不够,从币到Defi不过只有一层衍生。 另一方面,相比2008年的次贷产品,Defi的底层产品是币,当然币有泡沫,但是相比2008年的房地产次贷,币的变现能力明显比房地产强很多。所以币的泡沫撤离会比次级房贷更容易。 类次贷应该具有两个特征:一是在基础产品之上具有多层衍生产品,二是基础产品的变现能力相对不够强。 ?NFT之fi? 我们都听过gamefi这个概念。 gamefi=game+defi,NFT板块的一个类型。这个类型是NFT应用在游戏中,同时在游戏生态中,产生由代币、NFT形成的金融模型。 相比Defi,gamefi是在游戏资产形成的金融玩法,游戏资产的变现能力会弱于普通代币。当然,游戏中的代币的变现能力并不弱,但是游戏中还有非代币类资产,也就是NFT,其变现能力未必会比房地产好太多。 好在,gamefi中的很多玩法应该是以代币为主。 但是,NFT板块除了游戏,还有其他类型。 比如艺术品、头像、表情包。 艺术品fi了吗? 头像、表情包fi了吗? 艺术品NFT、头像和表情包NFT,这些NFT会更像当年美国的房地产,它们的价值如果出现严重高估,在此基础上如果产生金融玩法,并且在这些NFT资产交易平台上,再次发币,这些NFT平台币再去参与defi…… 用于存储NFT的分布式存储板块,出现群魔乱舞以后,会有一些非主流的山寨存储代币,这些代币再defi…… 例如小蜜蜂写过的Vemp,这是一个gamefi卡牌游戏+元宇宙机枪池,它就是在NFT基础上的衍生品。Vemp在Uniswap中还参与做市。 自此产生的各种NFT之fi,满足两个条件:一是衍生层级更多、二是基础资产的变现能力更弱。 ?写在最后? Defi并不足以引发像次贷危机一样多米诺骨牌效应。何况Defi是区块链应用的一种巨大创新,它的疯狂不应该是牛市结束的标志。 NFT板块的故事还没有讲完。更多的在gamefi之后,还会出现artfi等概念;在NFT板块和相关联的分布式存储板块,还会出现更多的山寨项目和山寨资产,在此基础上产生的Defi玩法,可能才是本轮牛市的尾声。 —- 编译者/作者:TVB 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

牛市的尾声可能是泡沫的破碎,目前的泡沫还不够

2021-09-30 TVB 来源:区块链网络

LOADING...

相关阅读:

- Genshiro内测正在进行中2021-09-30

- Gitcoin认证任务哪些最值得做?如何领取免费的poap空投?2021-09-30

- 德黑兰证券交易所首席执行官在地下室发现比特币矿工后辞职2021-09-30

- 肯塔基州和德克萨斯州的加密采矿项目正在蓬勃发展2021-09-30

- $RMRK 代币是第一个可在 CEX 上交易的 Kusama Statemine 代币2021-09-30