对于比特币投资者来说,这是令人兴奋的一周,因为美国证券交易委员会正式批准了第一支比特币相关的ETF产品,市场受利好刺激,最高涨至62000美元上方,距离历史前高仅有2000美元的距离。 从链上数据和衍生品市场指标可以看出市场的乐观情绪,本篇,我们讨论长期持有者获利止盈、衍生品市场杠杆升温以及期权市场持仓量交易量激增等现象,帮助大家研究市场动向。 长期持有者开始获利止盈 1.?UTXO?Realized?Price?Distribution(评级:看涨) 首先,我们将观察URPD指标,该指标显示了流通筹码最后一次在链上交易时的价格分布。在撰写本文时,只有31.1万枚BTC最后一次是以更高的价格活动。另一方面,这些代币的持有者在过去6个月剧烈波动中都坚定持有代币,并没有进行出售。 只有?1.66% 的供应量处于浮亏状态,这意味着?98.34% 的代币现在处于浮盈状态。

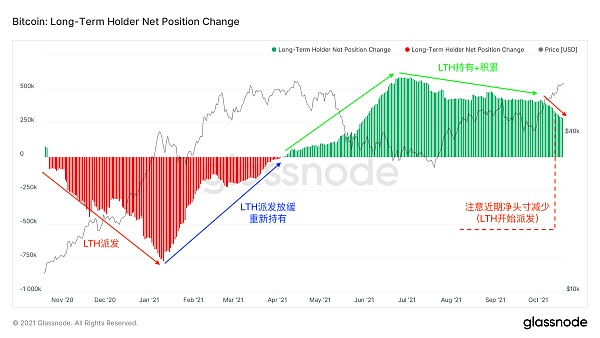

2.Long-Term Holder Net Position Change(评级:中性) 随着BTC价格向历史最高点逐渐靠近,投资者的利润逐渐增多,这也导致了他们卖出代币的冲动越来越大。 长期持有者(LTH)是指持有代币时长超过155天的实体,这些实体通常被认为是“BTC的精明投资者”。他们的行为特征可以概括为低买(熊市中积累)和高卖(牛市中卖出)。?LTH增加代币支出的行为趋势通常与价格突破历史前高相吻合。?因此,随着市场价格的走高,预计LTH抛售筹码的行为趋势会越加明显。 过去一周,我们可以看到?LTH 净头寸变化指标略有下降。?这表明随着价格上涨至6万美元以上,长期持有者(LTH)正在一定程度上支出了他们的代币。

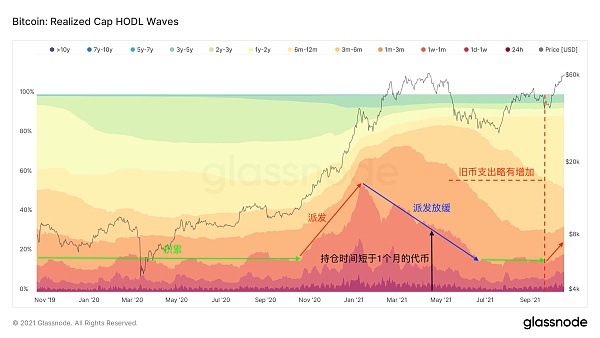

3.Realized Cap HODL Waves(评级:中性) 这种支出行为也反映在了Realized Cap HODL?waves指标上。该指标反映了按年龄段(持仓年限)划分的代币的实现价值的比例。 在这里我们可以看到,自2月以来young?coins(持仓时间< 1个月)的数量一直保持着下跌趋势,而本周其数量略有上升。当young?coins逐渐增多时,这表明old?coins正在被派发,链上记录的它们的生命周期也随之结束,这表明市场正在发生换手。

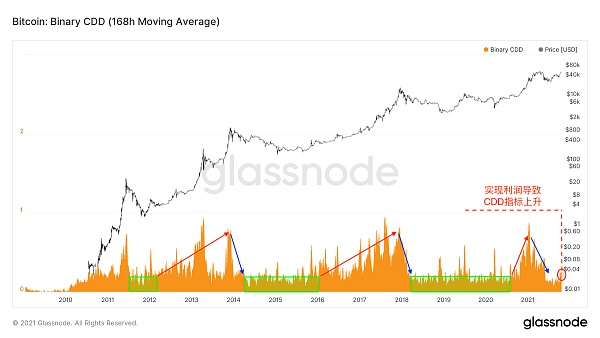

4.Binary?CDD(Coin?Days?Destroyed)(评级:中性) 随着链上交易量的回升,我们可以重新审视?Binary Coin-days Destroyed 指标。 该指标应用了 7 天移动平均线,对于识别old?coins的支出趋势十分有效。对该指标的一般解释是: *低位横盘:old?coins在积累中保持休眠状态。 *上升趋势:随着old?coins的使用,它们通常会被派发至市场。 *下降趋势:在市场达到顶峰之后,old?coins的持有者会放缓他们派发的速度并准备重新积累代币。 本周已经看到old?coins支出增加的早期迹象,证实当前销毁的代币持仓天数高于长期的平均水平。在之前的所有周期中可以观察到牛市通常可以吸收数月的这种派发行为。

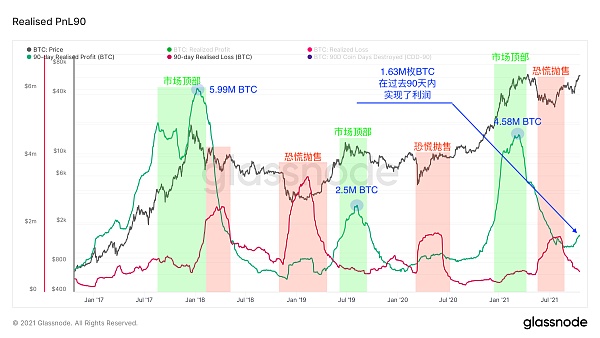

5.90-Day Realized Profit and Loss(评级:中性) 使用Workbench绘图工具,我们可以建立出已被使用的BTC数量,这些BTC包括了实现亏损的BTC数量和实现盈利的BTC数量。下图绘制了?90 天内已实现利润(绿色)和已实现亏损(红色)的BTC数量总和,均以BTC计价。 图中标明的是较为关键的情绪与走向的宏观转变,例如市场的顶部和恐慌抛售的底部。过去90天中实现盈利的有163万枚BTC,实现亏损的有67.6万枚BTC(共计230万枚比特币)。?值得注意的是,目前已实现利润指标仍远低于2018 年(599 万枚比特币)、2019年(250 万枚比特币)和最近的2021年第二季度(458 万枚比特币)的市场峰值。

6.Realised Profits-to-Value Ratio (RPV)(评级:看涨) RPV指标显示了已实现利润与链上成本(实际市值)的比值。 换句话说,该指标将在链上被使用的代币的盈利量(假设存在抛压)与投资者存储在BTC中的价值(上次交易时所有代币价值的总和)进行比较。 与之前的市场顶部和牛市相比,当前的代币使用量相较于整个网络的价值而言微不足道。虽然我们现在已经确认处于盈利状态的代币开始活动,但这些指标表明当前的需求足以吸收市场上的任何抛压。

7.Exchange Net Position Change(评级:中性) 最后,在对链上数据结构的分析后,我们可以查看交易所净头寸变化指标,观察这些代币是否流入交易所进行了出售。我们可以看到,经过长时间的资金流出后,交易所余额的净头寸变化已经恢复中性。 这表明在过去的?30 天里,资金流入量与流出量相当,这也进一步表明目前了目前市场有足够的需求来吸收卖压。然而,它确实表明目前少量代币流入了交易所,但是净流入对价格的影响显然低于净流出。

衍生品持续升温 1.Options Open Interest(评级:中性) 比特币衍生品市场的未平仓合约和交易量显着增加,期权尤为明显。仅在10月份,期权未平仓合约就显著增加了107%(63亿$)。?虽然这并未达到历史最高点,但距离最高点也并不遥远。

2.?Options Volume(评级:中性) 期权交易量同样经历了非同寻常的一周,随着比特币价格突破?6 万美元,期权的交易量上涨至15亿$。期权交易量仅在之前的三个时期(今年3月至5月)达到过如此高的水平,且在这些时期BTC的价格都十分接近。

3.Options Open Interest Strike for 31 Dec 2021 Expiry(评级:看涨) 备受青睐的期权合约似乎是执行价格高于?10 万美元的看涨期权,年底到期的看涨期权未平仓合量约为?2.5 亿至 3.5 亿美元。 看涨期权(call)的持仓量使看跌期权(put)的持仓量相形见绌,这与整体看涨的市场情绪相一致。

4.Future Open Interest Perpetual(评级:中性) 在期货市场,未平仓合约量持续攀升,但其增长量肯定与期权市场不同。下图显示了以?BTC 计价的永续期货未平仓合约,以帮助大家分辨未平仓合约增长量与代币价格之间的关系。 永续市场的未平仓合约量目前约为22.5万BTC,这与之前市场清算杠杆前的持仓量相一致。与当前合约量相当的时期是?4 月、5 月和 9 月的局部顶部,随后产生了多头的连环清算。?然而,在市场到达29,000 美元的底部而发生空头清算之前,7 月份的持仓量也出现了与目前类似的水平。

5.Futures Volume Perpetual(评级:看跌) 尽管期货的未平仓合约量已接近历史最高点,但宏观上的交易量似乎自5月的恐慌抛售以来一直在下降。在高持仓量但低交易量的环境中,它可能增加了市场杠杆连环清算的风险,因为踩踏一旦发生,目前合约市场的交易量可能不足以支持平仓。 总而言之,目前的市场结构与2020 年底BTC接近2万美元的历史高点时非常相似,市场仍然健康看涨,长期持有者的抛售也被购买需求所吸收,但鉴于期货和期权市场的杠杆率升高,谨慎行事是可取的。

查看更多 —- 编译者/作者:BitBon 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

链上数据周报20211019(BitBon版)

2021-10-22 BitBon 来源:区块链网络

LOADING...

相关阅读:

- MIM正在挑战MakerDAO?读懂MIM发明者的三个DeFi项目2021-10-22

- 以Uniswap、Compound 和 MakerDAO为例 看你是否真的了解TVL2021-10-22

- ROCKI独家推出全球首个“艺术家质押挖矿”功能2021-10-22

- Robert:平行链的未来规划和 Rococo 的重构2021-10-22

- Rococo 将成为去中心化的社区平行链测试平台!2021-10-22