Curve是一个去中心化交易所,专注于稳定币和CRV代币

Curve是以太坊上的交换协议,可提供稳定币交易(它的价格要好于大交易所),它类似于Uniswap。但是,Curve的算法是专门为稳定币交换而设计的,可以实现较低的滑点和较低的手续费(0.04%)。 在提供流动性的同时,Curve流动性提供者不仅可以获取交易费用,还可以从其他DeFi协议(例如Compound,Yearn,Synthetix,RenBTC等)中获得额外的收益。 目前,Curve智能合约已经通过了“ Trail of Bits”审计。但是,安全审核无法避免所有风险。请谨慎投资。如果您需要参与,请投资您可以承受损失的资金。 Curve一般如何运作 Curve如何在稳定币交易中实现低滑点的? Curve使用与Uniswap类似的AMM自动做市商机制,使用算法模仿传统做市商的交易行为,并使用智能合约作为交易对手。但是,Uniswap的固定产品市场做市商模型运作良好,但不适用于所有类型的资产。相比之下,使用Uniswap进行稳定的货币交易将造成更多损失。主流稳定币都锚定在1美元。尽管存在波动,但从长远来看,稳定币交易应该或多或少是差不多。基于此假设,Curve在Uniswap的基础上发明了专门用于稳定币交易的StableSwap做市商算法。随着Curve的曲线变得更加平滑,稳定币的交易滑点可能会比Uniswap的滑点低。Curve如何获得更高的年化收益? 只要有人在Curve上交易,流动性提供者(LP)就会获得交易费。随着Curve交易量的增加,有限合伙人的年化收入也将增加。提供Compound的贷款代币不仅可以提供Curve交易费,还可以提供更多收益,因为它们可以提供额外的利息收益此外,Curve发行了CRV治理代币以奖励流动性提供者。CRV代币 Curve的管理代币是CRV。CRV持有者将来可以参与Curve的在线治理。 发行的代币 CRV代币的总数量为30.3亿,分布如下: 62%分配给流动性提供者30%给股东,在2-4年内线性解锁3%给团队成员,在2年内线性解锁社区储备的5%其中,有13亿个CRV(占总数的43%)将在首次发行时分配,具体如下: 5%将分配给Curve的早期流动性提供者,并在1年内线性解锁30%将分配给股东,在2-4年内线性解锁3%给团队成员,并在2年内线性解锁5%作为社区储备初始Curve流动性挖掘已在区块高度 10627591(新加坡时间:2020–8–10 3:24:29 AM)结束。在此之前在Curve中提供流动性的用户可以在以下地址检查其初始CRV数量:https : //www.curve.fi/earlyCRV。这些CRV将在1年内线性解锁。 发射开始时,CRV的流通量为0,每天的初始释放量约为200万个CRV。这200万辆CRV主要由以下部分组成: 初始发行给流动性提供者和团队成员,为此逐步发布CRVCRV奖励后续的流动性提供者如何获得CRV 作为普通用户,有两种获取CRV的方法: 要在Curve提供流动性并获得CRV作为流动性提供者,请参见本文中的“如何成为获取CRV的流动性提供者”部分。在支持CRV的交易所购买。如果您需要了解支持CRV的交易所,请遵循Curve的官方公告或在https://www.coingecko.com/cn/coins/curve-dao-token#markets上查看Coingecko。反欺诈提醒 CRV代币8月18日才正式发行。单击此链接以获取有关CRV合同地址的官方信息:https : //www.curve.fi/contracts。谨防诈骗者伪造已发行的CRV令牌。 如何使用Curve进行代币交换 打开imToken应用程序和Curve网页(https://www.curve.fi/),然后

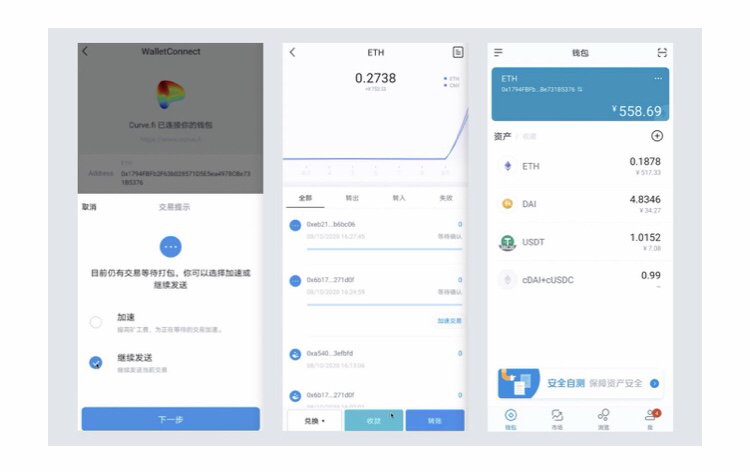

2.单击“ Curve”网页上的“ Connect Wallet”,在弹出窗口中单击“ Show More”,然后单击“ WalletConnect”图标。

3.单击imToken应用程序右上角的QR码图标。扫描网页上的QR码,然后在手机上执行DApp连接授权。

4.连接成功后,在“发件人”和“发件人”列中选择要交换的令牌和数量,然后单击“出售”以进行货币交换。您可以在页面底部查看估计的手续费。

单击高级选项,选择流动资金池并自定义可接受的最大滑点和矿工费用 滑点:可以简单地理解为点差,对于更大的交易,点差会变大。 5.在imToken上单击“下一步”以授权交易,授权后选择“继续发送”,然后单击“下一步”。

6.授权交易和代币交换交易成功后,您可以在资产界面中看到DAI已成功转换为USDT(显示效果与上图最右侧页面的屏幕截图相同)。 如何成为获得CRV的流动性提供者 有很多方法可以成为Curve流动资金提供者。在这里,我们介绍一种更简单的操作:加入化合物池。 首先,按照“如何使用Curve进行货币兑换”部分的步骤1-3,通过imToken中的WalletConnect扫描并授权Curve网页连接。 连接成功后,在“Curve池”中选择一个流动性池。这里以Compound 为例。单击复合。

在实际操作中,如果您参与其中,建议选择资金量较大且回报率较高的流动资金池。 2.进入Compound池后,在页面顶部的菜单栏中单击“存款”。

3.复合池支持稳定币DAI和USDC的存放,默认情况下将所有DAI和USDC存放在钱包中。如果要自定义存入流动资金池的稳定币数量,可以单击“使用最大可用数量的硬币”以使框中的X消失并进入自定义模式。

4.框中的X消失后,进入自定义模式。DAI和USDC的两个输入框将从深灰色变为深蓝色。此时,我们可以手动设置存入流动资金池的稳定币数量。

5.单击“存款”进行存款,然后在imToken上单击“确认”以授权交易。您可以在将稳定币存放在流动性池中后查看LP代币(可以理解为存款证明)的数量和单价,以及在Curve的网页上查看估计的矿工费用。 由于以太坊网络费用很高,稳定币存款的成本可能超出您的利益。因此,请首先计算您的最终收入是否可以支付已支付的矿工费用。

6.授权后,选择“继续发送”,然后单击“下一步”。发送交易后,您可以在ETH历史交易界面上看到等待打包的两个交易,即授权交易和转换为LP令牌的稳定币DAI交易。两次交易成功后,您可以在资产界面上查看收到的LP代币。从Compound 池获得的LP代币的相应令牌名称为“ cDAI + cUSDC”。

以上仅以Curve流动性池中的Compound池为例。请注意,使用不同的池的工作方式略有不同。使用前,请先进行自己的研究,以免出错。 如果您熟悉流动性挖掘并希望最大程度地受益,那么您也可以将在将“Curve池”加入到Balancer和其他支持流动性挖掘的协议中获得的LP代币进行存款,以获得更大的利益。 我们今天不在这里介绍这些特定的操作。如果需要执行此类操作,请确保您对这些项目有充分的了解,并且不要盲目操作。 注意 合同风险:尽管Curve通过了安全审核,但这并不意味着没有bug的风险 永久损失:作为流动性提供者,您需要注意永久损失。了解“永久损失”:https : //medium.com/balancer-protocol/calculating-value-impermanent-loss-and-slippage-for-balancer-pools-4371a21f1a86汇率风险:注意稳定币汇率的波动,可能存在风险。矿工费用:在Curve中参与液体采矿需要启动链上交易。由于当前高昂的矿工费用,如果需要参与,矿工费用的成本也是一个不可忽视的考虑因素。学习更多关于 曲线官方网站:https : //www.curve.fi/曲线白皮书:https : //www.curve.fi/stableswap-paper.pdf曲线博客:https://guides.curve.fi/曲线官方社区:https://discord.com/invite/9uEHakc风险警告:本文的内容均不构成任何形式的投资建议或建议。imToken不对本文提到的第三方服务和产品做任何保证或承诺,也不承担任何责任。数字资产投资存在风险。 请仔细评估这些投资风险,并在咨询相关专业人士之后做出自己的决定。 本文内容来自官网 —- 编译者/作者:Dew_x 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

DeFi:什么是Curve?如何使用它?你能从Curve上获得什么?它与Uniswap的区别

2020-09-11 Dew_x 来源:区块链网络

LOADING...

相关阅读:

- 从Polkadot的前世今生揭秘它为何从100名开外的排名迅速上位至加密货币的2020-09-11

- 比特币交易所Bittrex将停止为乌克兰和白俄罗斯的用户提供服务2020-09-11

- 币安开通多个代币的BEP2、BEP20网络充值、提现2020-09-11

- Defi的部落时代:从混乱的部落走向部落联盟再走向大一统国家?2020-09-11

- 新旧挖矿大比拼流动性挖矿是否会崩盘?2020-09-11