墨客/吉米 AMPL,一个月持有涨幅88倍收益! 相信经历过2020年7-9月的DeFi牛市的人都不会对AMPL感到陌生。 而错过了AMPL的你,不会想到在后面还会继续错过BASE、ESD、Basis Cash等一系列让人继续暴富的算法稳定币项目。 而依然还有很多人对算法稳定币一头雾水,毕竟DeFi的操作门槛太高了。 没时间解释了,快上车!跟墨客一起感受算法稳定币不稳定的快乐吧!

1代祖师爷AMPL AMPL(Ampleforth)是第一代算法稳定币。

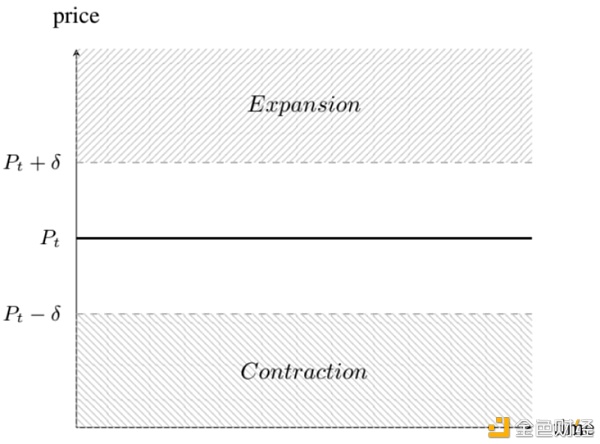

AMPL以IEO方式于2019年6月在 Bitfinex 交易所发行。自结束IEO之后,AMPL的价格表现平平无奇,直到2020年6月宣布开启了其流动性挖矿计划—间歇泉(Geyser), 伴随着Defi的热度不断升高,其市值在2020年竟达到2500x的涨幅。 AMPL被设计为与美元锚定的资产,通过Rebase算法来调节代币的供应量以保证其价格的锚定,这种「弹性供应」加密货币的Rebase机制如下: 如果Pc ?< Pt -δ,货币供应量收缩,所有钱包余额的数量将按比例减少。 如果Pc ?> Pt+δ,货币供应量扩张,所有钱包余额的数量将按比例增加。 如果Pc 在[Pt -δ,Pt+δ],不发生Rebase, 货币供应量将不发生变化。 目标价格Pt ,阈值δ?以及当前价格Pc。目标价格Pt是根据2019年消费价格指数 CPI确定的,当前Pt = 1.021,而AMPL的当前价格Pc由市场上多个预言机报价的加权平均数(TWAP)确定。

Rebase的价格区间 Rebase 并非稀释,因为所有账户余额按比例调整,无论是正向调整还是负向调整。所以用户持有的AMPL占总量的比例并不会发生改变。 分级调整供应量机制: 当发生Rebase时,AMPLeforth 协议会根据当前价格算出目标供应量,并且为了避免过度校正(Overcorrection),该协议不会一次将供应量调节到目标值,而是采取分级调整供应量策略。 其具体流程如下图:

分级调整供应量机制 以上简单的韭菜说明就是:AMPL超过1U,就会增发,把价格打回1U;AMPL价格跌破1U,就会通缩,把价格拉回1U。 AMPL其实不能算是算法稳定币。AMPL准确的定义应该是弹性供应的数字货币。AMPL也确实不稳定。因为人性的问题,当增发的时候,由于市场的滞后性,价格是不会立刻修正的,而这个时候持有人的币又增加了,变成持有人币多价涨的双重获利情况,这极大的刺激持有人继续持有,跟吸引新资金的进入。只要共识没有破灭,市值的成长会倍数于资金的流入。但是反过来,当币价跌破1的时候,就会出现通缩,此时对于持有人来说面临币少价跌的双重亏损情况,这会极大的刺激持有人卖出,遏制新资金的进入。 AMPL的机制在人性的扭曲下,比起稳定币,更像拆分盘。这套机制是非常需要FOMO情绪的。实际上墨客在2019年参加了AMPL在Bitfinex的IEO,就看懂了这套机制,但是由于当时无人Fomo导致机制的正螺旋失效。在AMPL于2020年上线Uniswap后,实际上由于AMM DEX的恒定积公式,并且AMPL的数量在Rebase的时候是包含了Uniswap的LP池的,导致在每天Rebase的瞬间,价格也会跟着立即修正。但是人性的力量远远的战胜了这种修正,韭菜们反而认为便宜了,继续买入,带来了更多的买盘。点石成金的不是机制,而是被机制诱导出来的Fomo情绪。 在AMPL爆火之后有大量的仿盘,在AMPL的基础上修改了锚定对象,调整周期或者进行了其他微创新。RMPL、XMPL、TMPL、REBASE、xBTC、sBTC等大量的仿盘喷涌而出。 在12月爆火的BASE主要做了两点改变: 1、?把Rebase的分级调整改为立刻调整,就变成了加速版的AMPL,带给人极大的刺激。 2、?锚定加密市场的市值带来更大的波动性,而波动性使得Rebase更加频繁剧烈,加剧了博弈。 Base这个改动不禁让人想起2018年的去中心化菠菜的分红,也是从周到天再到小时,刺激频率不断加快。Rebase的不是币,是大脑的电击按钮,多巴胺快感万岁! Rebase非常成功,以至于YAM这样不以算法稳定币为目标的项目,也借鉴了Rebase的机制。 AMPL及它的仿盘子孙们都算第一代算法稳定币。 1.5代:ESD ESD目前是算法稳定币里面市值第二的币种,它的形态介于1代AMPL与2代Basis Cash之间,所以我们定义为1.5代。

ESD在AMPL的基础上做了如下改进: 1、 Rebase后,如果是增发代币的,增发的代币不是像AMPL一样直接平均分发给AMPL的持有人。ESD持有人需要质押才能获得新增发的ESD。有两种质押模式,质押单币ESD进DAO,DAO会获得新分配的ESD的77.5%,解锁需要15个epoch;或者质押ESD-USDC-LP进LP Reward Pool,该池子会获得新分配ESD的20%,解锁需要5个epoch。(1epoch=8hours) 这个设计巧妙的地方在需要ESD持有人通过提供流动性,或者降低自己的流动性,才能获得奖励,不是“不劳而获”,这样降低了抛压,提高了ESD的稳定性。并且Uniswap的ESD-USDC池中的ESD数量不会受到Rebase影响,更容易驱动正循环。墨客认为这是一个比AMPL更优秀的设计。 2、 Rebase后,如果是需要通缩的,不进行通缩,通过债券的方式吸收市场上多余的流动性,这些多余的流动性买入Coupon,而Coupon对于购买人的价值在于当ESD重新增发的时候,会优先分配给Coupon的持有人。 值得注意的是Coupon是有一个月的时限的,当时限到了之后没有进行增发就会作废。尽管社区认为这是一个阻碍用户进入的机制。但是对于系统来说,这也是另外一种程度的修正。 债券这种模型实际上是用未来的收益填补现在的亏空。债券购买人通过牺牲自己的流动性拯救系统的亏空,并且获得未来的奖励。 Basis的设计里面被人诟病一点就是,当遇到极端行情的时候,通缩再通缩时,如果产生大量的债券,系统可能无法靠自我修复产生正向的Rebase去填补这些债券的亏空。大量的亏空会使新入场的资金觉得恐慌。给债券一个Dead Time或许是一个方法。 2代:Basis Cash Basis Cash是第二代的算法稳定币。它其实并不算一个新玩意。 Basis 是一个算法稳定币项目,在 2018 年融资超过 1 亿美元,最初名为Basecoin,后来因为美国SEC监管的问题退币。

Basis Cash借鉴了Basis的设计,并在其基础上采用了YFI的公平分发模型。 Basis Cash协议包括三个代币(Basic Cash(BAC),Basis Share(BAS),Basis Bond),Basis Share和Basis Bond旨在将Basis Cash朝1美元的价格移动。它用三种代币实现通胀和通缩:BAC 对标现实生活中的美元,BAS 对标拥有美联储投票权和分红权的股票,BAB 对标美元债券,同时针对 ESD 债券设计导致的僵持问题引入了债券分红。其机制如下: 当Basis Cash的交易价格低于1美元时,用户将能够以BAC*BAC的价格购买Basis Bonds债券,以此来保证BAC价格的稳定。购买的债券在BAC的价格高于1美元时可以以1:1的比例赎回。 当Basis Cash的交易价格高于1美元时,合约将先通过赎回Basis Bonds债券以调节BAC的价格,若此时BAC的价格仍然高于1美元,合约将会铸造新的BAC,优先赎回BAB,然后分配给质押BAS在Boardroom的用户。 在YFI的分发模型里面,我们把存入稳定币产出YFI的池叫做1池,把存入YFI-DAI-LP叫做2池。 而Basis Cash的模型是有5个稳定币组成的1池,持续5天,然后2池为BAC-DAI-LP产出BAS,3池为BAS-DAI-LP产出BAS。2池与3池产出周期1年。 质押BAS是可以获得增发的BAC奖励的。我们就会发现两个链路: 持有BAC做市产出BAS; 持有BAS质押分红BAC。 这不就是“梯云纵”么,左脚踩右脚,右脚踩左脚,To the moon电梯,内循环俄罗斯套娃,莫比乌斯带,暴富死循环。 另一面由于BAB=BAC*BAC,当BAC的价格超跌时会产生极大的套利空间。这种套利空间会遏制BAC的下跌。以上我们称之为“梯云纵2.0”。Basis Cash这样的自反馈增强设计吸引了非常多的投机玩家。 当然这其中会有一层隐含的风险,是BAB的套利空间越大,就意味着系统产生的亏空越大,需要后续进入的资金越多,当系统套利亏空过大时,系统可能跟ESD一样无法自我修复。 所有的算法稳定币的戴维斯双击(杀)效应都特别厉害,所有都需要强共识去支撑起来正循环,或者是有大庄通过强势资金行为做情绪的扭转。在Basis里面我们就看到一个明庄,黄立成(SWAG/CREAM/MITH创始人)。我们亲眼见证BAC第一次崩盘到60DAI的时候,黄立成的地址疯狂买入。那个时候几乎所有社群的人都以为要崩盘了,但是当BAC价格稳住之后,BAC与BAS又重新回到了正反馈链路。 我们并非在鼓动读者现在去上车ESD或者BAC与BAS,这些项目充满了巨大的博弈性和风险(收益)。所以我们也并不打算在本文分享算法稳定币的套利策略。在加密货币圈多年的经验告诉我们,加密世界奖励那些开创者。YFI曾经崩盘了,但是后来1YFI>1BTC;LEND曾经无人问津,但是涅槃重生后创造了100x的辉煌。AMPL在18年初也没有人想过它还可以东山再起。AMPL之后尽管有那么多仿盘,无一例外成了AMPL的养料。创新是价值,传递创新也是一种价值。 在区块链的DeFi纪,资金更加踊跃的去回报这些带来真正价值的项目。我们在区块链创新的浪尖激泳,所能传达的非常苍白。讲太多的区块链都不如买入第一个BTC带来的认知深刻。恋爱的滋味从来都不是言语可以传达。Don‘t trust, Verify。 讽刺的是,这些所谓的算法稳定币从来都不稳定。没关系,没人在意。毕竟在所谓的算法稳定币的名头下,涌动的是你与我一颗颗躁动的心。这些算法稳定币的设计者,估计也没想到,他们的设计,最终都会成为我们的炒作工具。 资金永无眠。 (注:本文由BlockArk区块方舟分析师团队:墨客/吉米 原创撰写,转载请注明完整来源信息。) 【BlockArk简介】 BlockArk是一家加密资产行业的投资银行与市场营销机构,旗下管理专注加密货币一二级基金ArkStream Capital。 BlockArk集投资、品牌、市场增长、战略咨询为一体,致力于推动Web3.0的独角兽们成长。 BlockArk成立于2017年,核心团队来自Accenture,Samsung,腾讯和PwC等,拥有金融、互联网、区块链等多个行业的经验。 —- 编译者/作者:BlockArk 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

不稳定的算法稳定币族谱分析

2020-12-16 BlockArk 来源:区块链网络

- 上一篇:乔·拜登总统职位将如何影响金融市场?

- 下一篇:金融论币:12-16ETH操作分析

LOADING...

相关阅读:

- 乔·拜登总统职位将如何影响金融市场?2020-12-16

- HDAO“分权”自治铸造NFT未来世界2020-12-16

- 什么是加密货币交易所?2020-12-16

- 自12月初以来,加密交易所的交易量下跌了40%2020-12-16

- 从加密项目数据指标,看如何对加密资产进行估值2020-12-16