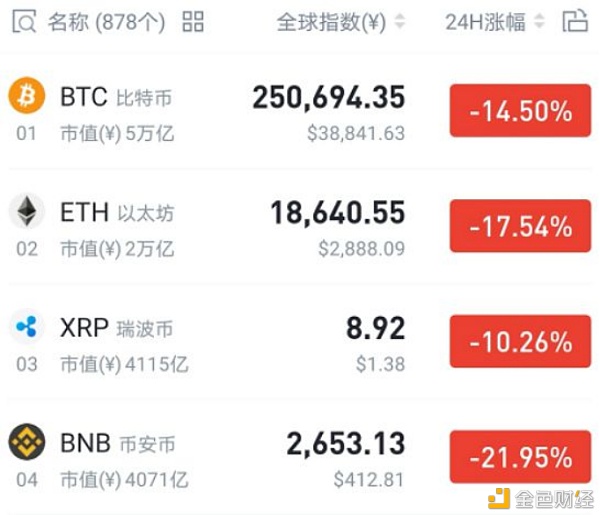

5月19日,加密货币市场集体崩跌,比特币一度跌落30%,价格最低达到29000美元。除此以外,狗狗币的损失最多达到了56%,现行主流市场上的一些虚拟货币在短短一日之间几乎全线腰斩。 资金疯狂出逃,交易平台直接停止买卖和赎回交易,引发了一众炒币人的抱怨、谩骂和恐慌。 随后,“牛市女皇”Cathie Wood、特斯拉CEO马斯克等币圈大人物相继发声,加密货币市场终于止跌反弹。但在过去的24小时里,已经约有83万人爆仓,损失近90亿美元,长期以来热度居高不下的比特币“神话”还是宣告破产。

一、涨落不定,比特币的价值究竟谁来决定? 首先要明确一个概念:在交易中,比特币的价格是由当下成交的价格控制的。即,每一笔比特币交易,都是根据盘面挂单的高低来定价。如果把挂单提上去,那比特币价格就上去了,比特币就涨了,反之,如果有人将手中的比特币卖了出去(俗称抛单),比特币价格就下跌了。 市场人士普遍认为,此前一段时间比特币牛市的根本原因在于自2020年后全球主要央行的宽松货币政策给市场带来了高通胀预期。比特币的特殊机制决定它的总量上限固定只有2100万枚,因此被部分机构投资者和大公司看做了数字黄金,认为投资比特币可以对冲通胀的需求,于是,市场上诸如特斯拉、美图、黑石等等众多上市公司和机构投资者们都开始囤积购买比特币,一系列行为带动了比特币价格的大幅上涨。 而此次下跌的原因,据CryptoQuant首席执行官Ki-Young Ju表示,很可能是由于持币量大的资本开始技术性抛售——将持有的大量比特币存入交易所,以等待在BTC的历史高点卖出。这种行为会加剧市场不安,从而引发更大规模的抛售行为。2017年牛市时比特币圈就曾发生过这种情况,当时比特币鲸鱼(指是已经吸纳了价值数亿美元比特币的个人或机构)只需将其资产转移到其他平台,就促成了加密货币价值的重大转变。 二、危机导火索,金融的本质就是追逐危险游戏

历数曾经的数次金融危机,其内在逻辑都是高债务和高杠杆的快速积累和不可持续。 2020年疫情,美联储货币超发程度创下历史之最,极低的借贷成本和溢出的流动性推高了各种资产的价格。根据席勒市盈率,标普500当前的估值水平为36.5,超过历史上的绝大部分时间,只低于互联网泡沫顶峰时期。 从去年收购公司(SPAC)上市潮,到今年的“人类史上最大单日亏损”的Archegos爆仓事件,以及已经持续了一年多的加密货币疯狂行情,投资者愿意承担的风险上限不断提高。数据显示,美国对冲基金整体账面总杠杆率达到247%,一季度美国家庭持有股票占其金融资产总比例已经升至41%,都是历史最高水平。 泡沫和高杠杆实际存在,而随着美国国内通胀情况的加剧,加息的预期也越来越强烈。可以说,现在的美国金融市场,已经具备了泡沫破灭的基础,加息落地,届时差的只是一个导火索,这个导火索可能是对巨头的反垄断,可能是特斯拉走下科技神坛,也有可能是比特币的暴跌。 在去年极度疯狂的行情中,交易平台最高125倍的杠杆也有人敢于尝试,比特币从3800美元一路飙升至近65000美元,狗狗币一年内翻了100多倍,CSPR上市第一天就暴涨2万倍,以及各种连名字都叫不出来的阿猫阿狗币,成就了一个个造富神话。 当然,几十万人集体爆仓的盛况,也是可以预料到的。 毕竟金融资本要盈利,就难免去主动追逐危险。没有人能做到一辈子不受伤。 总结 几天前,中国人民银行发布了《中国互联网金融协会、中国银行业协会、中国支付清算协会关于防范虚拟货币交易炒作风险的公告》。公告补充说,最近加密货币价格的剧烈波动“严重侵害人民群众财产安全”,扰乱了“经济金融正常秩序”,宣布不接受虚拟货币作为结算工具,也不得提供服务。 但即使如此,依然还有很多人,在看到虚拟货币大跌的时候,排队等待入场。 每一个进场的人都觉得自己会成为那个幸运的弄潮儿,但实际上,币圈的未来仍旧是一片迷茫。 —- 编译者/作者:币海指路人 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

比特币暴跌币圈迎来大动荡

2021-05-25 币海指路人 来源:区块链网络

LOADING...

相关阅读:

- 思考 | 比特币价格究竟是由什么因素影响?2021-05-25

- 调查:听说过Dogecoin的美国人比听说过Ethereum的人多2021-05-25

- 巴比特每日精选:马斯克再为比特币“指路”,意欲为何?上周大跌中2021-05-25

- StopElon,埃隆·马斯克(Elon Musk)讨厌者的加密货币2021-05-25

- 灰度比特币信托的溢价急剧上升。 合同到期后开始处理2021-05-25