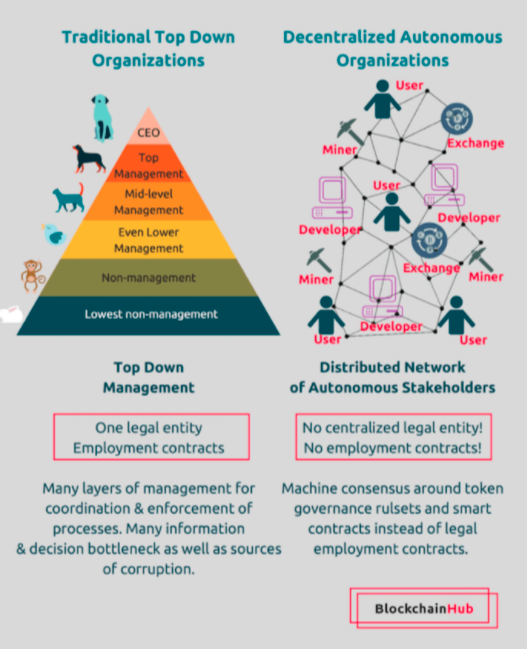

MakerDAO 于 2021 年 8 月发布了关于其 8 月协议财务报表的非约束性报告。虽然 MakerDAO 一直在重复执行此练习,但本文的目的是加深对其提供的数字的理解。 MakerDAO 提出的价格稳定模型允许通过三种机制产生收入,这将在后面描述,这使其与将电子货币或数字货币作为基础的概念大相径庭,使其更接近于公司的概念。MakerDAO 的资产负债表结构和损益表的生成是市场可以依靠的输入来制定实体的财务估值,即通过比率和业务估值模型计算其内在价值,其中稳定币仅是其商业模式产生的基础资产。 什么是 Maker DAO,它是如何工作的? MakerDAO(去中心化自治组织)是以太坊上的去中心化借贷平台,通过去中心化治理项目支持和稳定其 DAI 代币的价值。MakerDAO 寻求将基于股东参与的传统治理模型替换为一种模型,其中 MKR 治理代币的持有者对算法预定义的一系列决策进行投票,以便 MakerDAO 法人实体背后的负责人的存在被消除或至少被稀释。该协议基于一对在 ERC 20 标准下和谐工作的加密货币,其中 MKR 作为治理代币,而 DAI 作为抵押品生成的代币,其价格以不同方式稳定。 DAI 还作为 Tether 和 USDC 的替代品出现,这些链外抵押稳定币通过开设一个法定货币账户来使用集中的合法支持,他们针对该账户发行代币,并以类似数量的 FIAT 支持这些代币,这些代币存储在某些保险库中或保险箱。中心化风险(CeFi)意味着存在一个第三方可以针对其采取行动的中央权威,即存在一个中心故障点,严格来说与交易的验证无关,而是围绕支持反价值的系统问题。 风险在于可能无法偿还收到的 DAI,在这种情况下,押入的抵押品(类似于质押合约)会被强制执行,并会受到处罚。智能合约还设置了清算率(清算门槛,最初在 MakerDAO 中设置为债务的 150%),通过该比率确定头寸执行的抵押价格水平,以抵押价格平仓。 MakerDAO 业务线 报告称,MakerDAO生态系统共有三大业务线:借贷业务、交易业务和抵押品管理业务。分解如下:借贷业务:如上所述,DAI 在抵押给定资产「稳定(USDC)或不稳定(以太坊或 BAT)」后以 CDP 形式发行。鉴于由于法人资格、在跨境制度中的应用、数字身份问题以及一般而言缺乏监管的国际统一法律制度,协议在法律上无法针对参与节点的未付款启动债务索赔诉讼P2P 环境中参与者之间的关系,MakerDAO 协议通过抵押机制覆盖其风险。换句话说,如前所述,一定数量的 DAI 的发行受制于发行前的超额抵押,这样可以保证抵押品的价值始终高于发行的 DAI 的价值。 此外,该协议还收取称为稳定费 (SF) 的动态利率作为贷款服务的费用。正如机构本身定义的那样,SF 是「一个风险参数,旨在解决在 Maker Vault 中针对抵押品生成 Dai 的固有风险。」。这意味着该协议与任何其他市场参与者一样,向贷方收取利率,该利率仅根据所使用的抵押品而有所不同。与银行评分模型分析借款人的一系列参数(金额、还款日历、收入来源、附加合同产品等)相比,MakerDAO 利率仅根据上述参数固定作为持续利率,以 DAI 支付。此类 SF 作为财务收入发送到 MakerDAO 的资产负债表,并包含在盈余缓冲中。 交易业务:MakerDAO 开发的第二条业务线旨在保证 DAI 交换抵押品,但没有创建它的义务。为此,设置了特定的利率,称为 PSM 或 Peg Stability Module,这是一种由 MakerDAO 的参与节点校准的固定利率,可确保 DAI 与抵押品的交换设定在给定的价格,反之亦然。该系统类似于流动性池(由参与节点或协议本身提供的加密货币对,充当自动流动性协议或 DEX),尽管在整个减值期间,汇率不像传统流动性池(即 Uniswap)中那样是动态的损失。因此,按照协议的定义,交易业务与借贷业务类似,只是没有稳定费,清算率为 100%。此外,进入智能合约的参与节点并不像 CDP 的生成那样保留要交换 DAI 的抵押品的所有权,而是交换资产,协议成为由 DAI 收到的资产的所有者。参与节点。 MakerDAO 的收入来源来自执行智能互换合约收取的费用,这些费用由 MKR 治理代币的持有者直接收取。 清算业务:如贷款业务线中所述,创建超额抵押 CDP 会铸造 DAI。鉴于 MakerDAO 的保护方案,协议建立了抵押头寸 150% 的追加保证金通知,以便当抵押品价值低于所发行 DAI 的 150% 时,该头寸被平仓,以确保协议收回发行的 DAI 的全额,以及稳定费的应计利息。此外,追加保证金通知的执行需要对 CDP 持有者进行处罚,这样参与节点就会承担费用或罚款,这是由 MKR 治理代币的持有者校准的。因此,在具有波动性工具(以太坊、BAT)的抵押 CDP 中,执行追加保证金通知的 CDP 的数量高于通过 USDC 的抵押 CDP,因为根据定义(链上稳定币)价值变化为零。 这三个业务线构成了 MakerDAO 的收入基础。结算收入(来自本月以太坊的强劲波动)并不能弥补贷款利息的下降。这是由于稳定币方面的激烈竞争,随着 Ampleforth、USDC 尤其是 Terra 的兴起,它已被整合到 Solana 生态系统。反过来,也是最强大的 DeFi 环境之一。 监管方面:加密资产的偿付能力要求? 此外,该报告还对资本比率(即 CET1 的名称)和杠杆比率进行了高级分析。这两个指标来自银行业,已被用作定义信贷机构偿付能力水平的行业标准,无论是风险调整(偿付能力比率)还是风险非调整(杠杆比率)。为此,将机构的资产与其资本水平进行比较,区分风险加权资产 (RWA) 或账面价值资产,具体取决于资产是否被视为基于纯会计基础估值,或者是否需要额外调整衡量与这些资产相关的意外损失。对此,CET1或CET1比率衡量机构持有的与其资产负债表上的资产相关的自有资金(股权,主要根据CRR银行规定),如上所述,调整资产定义违约概率。在不对信贷机构评估和管理的风险分类进行深入辩论的情况下,应该指出的是,国际监管机构根据金融稳定风险设定了这两个比率的最低水平,即潜在无法承担损失所产生的风险由该机构为金融系统中的其他参与者构成。这种风险主要来自银行运营的部分准备金模型,在该模型中,它需要保持机构本身收取的存款准备金率,以及它通过发放贷款对到期日进行中介。 因此,为了理解 MakerDAO 的偿付能力基础,我们要强调作为偿付能力比率分子的股权构成,校准 MakerDAO 资产数量的风险权重,最后,展示了上述杠杆和偿付能力比率。 权益:定义为盈余缓冲 + 运营钱包。与将股权视为净值的传统概念(即,无偿付义务的股东贡献)相反,偿付能力比率的分子是利用盈余缓冲和运营钱包,这应该对资源或贡献的概念做出反应。该协议通过 MKR 持有者为其资产融资。在我们看来,MakerDAO 的权益由通过拍卖获得 MKR 所积累的 DAI 数量构成,该数量又被处置以获取资源,以及所有已经积累在钱包中的 MKR 代币。尽管这种股权的概念是基于协议的股东或管理者的贡献概念构建的,但最终决定将哪些金融工具作为自身资源计算在内的金融工具的要求和特征将是监管。偿付能力计算框架。但是,出于说明目的,它们的定义如下: Surplus Buffer 是协议中在 MKR 拍卖激活之前从稳定费收入中累积的 DAI 数量。它是一个可变的数量,因为 Surplus Buffer 的最大积累决定了协议获得 MKR 用于其后续摊销(从协议的此类销售中产生收入),稳定治理代币的货币供应量,并减少Surplus Buffer 为其新的积累。 风险权重:MakerDAO 的资产来源于抵押系统,是基于 CDP 的抵押贷款业务线发放的抵押贷款。此类贷款按账面价值的 100% 加权,考虑到此类账面价值已经包含了意外损失,并且只有以太坊 B 和以太坊 C 的权重不同。特别是,以太坊 — B 的权重为 200%(最大 15M DAI 的 CDP,SF = 4% 和清算率 = 130%)和以太坊 —C 的权重为 50%(最大 2M DAI 的 CDP,与SF = 3.5% 和清算率 = 175%)。 但是,考虑到银行偿付能力框架所采用的方法,权重并未考虑每笔贷款中包含的抵押品,这些抵押品是根据信用风险缓解技术或 CRMT 定义的。在 CRMT 框架下,任何具有相关抵押品的资产都必须将资产的风险敞口或 EAD(违约风险敞口)的价值减去该抵押品的价值,该价值也根据波动性、汇率和到期日进行了调整。在 MakerDAO 协议的情况下,由于这些是超额抵押贷款,其中抵押品的价值总是高于贷款的价值,CRMT 框架的应用意味着操作的风险为 0,因为抵押品涵盖因借款人拖欠贷款而产生的潜在损失。 因此,在不评估抵押贷款之外构成 MakerDAO 资产负债表一部分的其他资产的价值的情况下,MakerDAO 的风险加权资产应等于 0,因此保持非常高的偿付能力或 CET1 比率。相比之下,杠杆率的应用是一种不以风险为基础的比率,以资产的账面价值为分母。因此,应将其作为 MakerDAO 标准指标进行分析,因为贷款的账面价值不受抵押品存在的影响,抵押品记录在实体财务报表的备忘账户中。 结论 总之,受监管的银行业也符合金融协议,不一定包含在信贷机构的法律形式下,因为适用于全行业的偿付能力标准。尽管信贷机构的系统性由机构的本质(部分准备金模型和信贷中介作为收入循环流动的驱动力)以及规模、相互关联、复杂性等参数验证,但目前影响这些协议(MakerDAO 有一个 10B TLV),有必要强调它们的潜在采用对金融稳定构成的风险,以及通过比率和风险管理系统进行必要的监管。由于智能合约,DAO 能够定义一个资金、社区和激励管理系统,允许每个人在组织的决策方面拥有投票权和权重。区块链世界中有很多 DAO 的例子,从 MakerDAO 到 Uniswap,再经过 Compound 和 ApolloDAO。

https://blockchainhub.net/dao-decentralized-autonomous-organization/ 在 DeFi 协议中,在达到过渡到完全自治的 DAO 所需的规模之前,决策通常集中在项目的早期阶段。助推过程对于实现权力不掌握在少数利益相关者手中,而是在参与者之间平均分配的去中心化组织至关重要。 原文作者:Pablo Arti?ano 原文链接:MakerDAO Financial Report: an opened gate to financial regulation —- 编译者/作者:洁sir 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

MakerDAO 财务报告:打开金融监管的大门

2021-09-18 洁sir 来源:区块链网络

LOADING...

相关阅读:

- 币圈王哥:比特币早间呈宽幅震荡短线有反弹的迹象2021-09-18

- 第1043篇:随便聊聊2021-09-18

- AAX启动AAXSeeds上币计划,重点布局潜力币‖币圈先考虑活下去 再了解《2021-09-18

- 约翰塞纳称他自己的 NFT 销售是“灾难性的失败”2021-09-18

- 韩国将关闭 60 家加密货币交易所2021-09-18