期待已久的BETA也在今晚8点顺利在币安上线,最高币价差不多到了100倍,目前稳定在50多倍,币安的赚钱效应依旧惊人,着实有点疯狂啊。 参与1EO的认购倍数1061倍,总人数几乎是C98的2倍,整体中签率只有千分之一,成本0.06美金,我发现一个有用的冷知识,不同交易对,开盘价会不同,比如Beta/BNN大概最高500倍,其实我想到去BNB对了,但是懒得算倍数,

从BETA火爆程度也可以看出,大家对Defi借贷衍生品还是非常看好,不过目前市值有点高的离谱,Fomo情绪强烈,心态不好的不建议去撸短,不过你可以把BETA加入自选列表,等价格稳定后,低成本空投的币慢慢被市场消化,再逢低分批建仓就好,币安Launchpad都是精选过的,背后还对项目代币的释放和涨跌有一定对赌规则,不用担心价值问题,当作中长线币种投资。

Beta Finance Beta Finance作为由跨链 DeFi 平台 Alpha Finance Lab 孵化的链上无许可货币市场,它旨在创建一个涵盖资产借贷和做空的无许可货币市场,用于对冲加密市场波动性,为加密市场带来稳定的收益可能。 Beta Finance 的两大基本功能 Beta Finance认为加密市场的高波动性会不利于零售和机构用户长期采用 DeFi ,同时也催生了过度的杠杆、恐慌性抛售和集中清算等负面报道「喜闻乐见」的现象,而这显然对 DeFi 生态系统的长期稳定发展造成了伤害。 因此它致力于通过提供借贷和做空两大基本功能版块,使 DeFi 用户能够在链上实现资产卖空,以此对冲风险并促进 DeFi 的稳定性增长,从而抵消加密市场的波动性伤害。 借、贷 借款人可以存入抵押代币进行借款,且借入的代币将直接存入对应的 MetaMask 等钱包,借款人能够随时自由使用。

同样地,贷款人也能够将代币存入 Beta 的货币市场赚取额外的收益,一旦用户与货币市场互动并借出其代币,他们将获得代表他们在贷款池中计息股份的 bTokens。

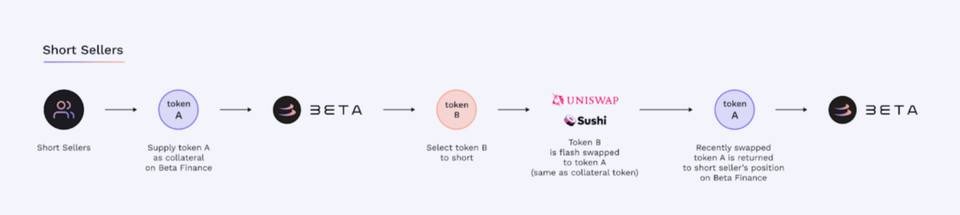

贷款人通过兑换持有 bTokens 以接收他们在贷款池中的存款和以贷款代币支付的已赚取的利息,同时每个代币只有一个贷款池,因此贷款人总是在协议内为借出的代币赚取最大的收益。 做空 借款人可在 Beta 的货币市场为对应资产头寸添加抵押品来进行做空,且按规划 Beta Finance 将首先支持 ETH、USDT、USDC 和 DAI 作为抵押品,其余补充资产的支持清单将在第二阶段启动后向社区提交提案以供投票决定。

同时在开启空头头寸时,Beta Finance将立即将卖空的代币换成提供的抵押品代币,并将从 Swap 中(在 Uniswap V2、Uniswap V3 或基于用户规范的 SushiSwap 进行)获得的额外抵押品退还给借款人,这意味着空头头寸抵押品 = Swap 得到的抵押品-卖空代币所提供的抵押品。 Beta Finance 有何特性? Beta Finance致力于帮助 DeFi 用户从其资产中赚取额外的高收益,同时获得覆盖所有加密资产的无缝且集成的卖空体验。 集成且无缝地一键式卖出体验 Beta Finance提供了一个简单的仪表盘来管理用户的所有资产和操作。以做空为例,用户只要提供抵押品,就可直接填写做空的资产金额并确认交易。 填写完成后单击一下按钮,Beta 便会通过协议上的货币市场自动借入对应空头资产并发起空头头寸,用户无需与多个协议进行交互,也省下了执行多个高额 Gas 费用的交易,为 DeFi 用户提供了集成和无缝的一键式卖空体验。

覆盖长尾资产 目前 DeFi 用户在卖空时的选择往往有限,因为启动空头头寸需要首先借入加密资产做空,因此做空的资产必须先存在对应的货币市场。 但市面上加密资产货币市场所支持的代币数量有限,大约不到 30 个,且基本都是受欢迎、波动性较小的主流资产,波动性较大的长尾资产(交易者更有可能做空)则往往不受支持。 Beta Finance 就专门针对长尾资产的这个做空痛点,提供了可安全地覆盖所有代币的货币市场,也即 Beta Finance 提供的可做空对象包含了流行的主流资产和被忽视的长尾资产。 同时 Beta 的无需许可特性也允许任何人、任何地方、任何时间为任何加密资产创建货币市场,这样随着 DeFi 生态系统变得越来越大,可以帮助 Beta Finance 创建一个随之不断扩展的货币市场。 五种收益策略 Beta Finance 目前有 5 种执行难度呈梯度分布的 DeFi 策略,可以较为有效地满足交易者、DeFi 农民和其他 DeFi 用户不同的收益需求。 借贷资产 如果用户想通过手中的代币赚取额外的收益,那可以将代币直接存入 Beta 市场,获得代表借出资金和累积贷款利息的 bTokens。 这样用户就可以被动地从其他用户那里赚取利息,同时由于 Beta Finance 允许用户使用 Beta 无需许可地创建货币市场,因此任何加密货币都可以拿来计息获取收益。 做空资产 如果用户认为某种加密货币的价格会下降,就可以通过 Beta Finance 建议对应的空头头寸——只要 Beta 有该加密货币的货币市场或流动性,就可以轻松地在 Beta 上做空它,当然前提是用户提供了足够的抵押品。 「Delta-中性」 Farming 在金融中,「Delta-中性」是指若干相关金融资产的投资组合,其中当标的资产价值发生微小变化时,投资组合价值保持不变。 通常在 DeFi 中进行 Farming 时,我们都希望减少农业资产的价格波动风险,所以大家普遍更喜欢波动性较小的稳定币农场。不过大多数稳定币池往往都被超额认购,且仍然受到其它资产波动的影响,这个时候其实就可以通过做空用来耕种的资产,来在非稳定币农场池中模仿稳定币农场的 Farming 行为。 例如,我们想要耕种 APY 收益为 1200% 的 SHIB ,但手里却只有 10 万 USDT 而非 SHIB,按理说只能购买并获得 SHIB 才能获取对应的农业收益。 这时就可以购买 3 万美元的 SHIB,同时使用 7 万 USDT 作为抵押品在 Beta 上做空 3 万美元的 SHIB,只要抵押资产完全覆盖借入资产,并维持 LTV 要求,那持有的头寸此时就是「Delta-中性」的。 这就意味着通过保持 「Delta-中性」头寸,用户可以赚取 SHIB 农业 APY 和 Beta SHIB 借贷 APY 之间的差额。 DEX-CEX 套利 目前,DEX 和 CEX 之间的套利只有在代币在 CEX 相对于 DEX 的溢价时才能实现。在这种情况下,用户可在 DEX 上买入现货,同时在 CEX 上卖空,反之则是不可能的,因为大多数代币目前不能在 DEX 上做空。 这也导致 DEX 对 CEX 上市的保证金代币持续溢价,而使用 Beta Finance 则可以实现反向案例中的套利,因为它允许在 DEX 上卖空。 例如,代币 A 在 SushiSwap 上的价格比在 CEX 上的价格高出 10%,但我们又不想承担从 CEX 提取 A 然后在 DEX 上出售它的风险,因为在此期间价格可能会发生重大变化。 那就可以通过在 Beta 上卖空 A 并同时在 CEX 购买来轻松实现锁定利润套利——先在 Beta 上以 11000 美元的价格卖空了 A,同时在 CEX 上购买了 10000 美元的 A,这样就实现了 1000 美元的套利(不考虑借贷和转账费用),我们就有足够的时间将 A 从 CEX 转移到 Beta 来偿还债务最终获取收益。 价差交易 价差交易是一种交易策略,包括购买资产和出售其相关衍生品(例如,购买 BTC 和出售相应的季度未来合约),它可以是多头交易也可以是空头交易。 例如由于清算事件,交易所中 SUSHI 的季度合约价格为 7.80 美元,与现货 SUSHI 的 8 美元相比存在折价。 那就可以做多 SUSHI 季度合约,同时在 Beta 做空 SUSHI 现货,则这套投资组合可获利 0.20 美元——当合约与现货最终价格趋同时,0.20 美元即为最终价差利润,反之则操作亦然。 投融资和路线规划 7 月 9 日,Beta Finance 宣布获战略投资,投资金额未披露,投资方包括 Spartan Group、ParaFi Capital、Multicoin Capital、DeFiance Capital 和 Delphi Digital。 8 月 12 日,Beta Finance 宣布智能合约代码已由安全审计机构 OpenZepelin 和 PeckShield 完成审计,并公布了项目安全框架的四大支柱: 持续进行内部代码审查;要求领先的安全审计人员进行外部审查;纳入实时监控服务;推出漏洞赏金奖励计划;

这一切都是为之前 8 月 18 日的以太坊主网启动做准备,Beta Finance 第一阶段从 8 月 18 日开始,将允许用户在市场借入、借出和做空资产;而第二阶段,用户将能够无许可和自动地创建代币货币市场,并即时在所有市场借入、借入和做空资产。 同时代币 BETA 将不会在第一阶段推出,而是稍后发布,将针对早期地用户进行追溯性空投奖励。 追溯奖励期已于北京时间9月29日下午12点结束。我们随后将宣布追溯奖励分配的细节,并将宣布我们即将推出的第二阶段的流动挖矿计划。 我们很荣幸被选为币安第21期Launchpad项目(https://www.binancezh.io/zh-CN/support/announcement/be1c7f558fca417a9da6974e8c294d83)! 同时,我们也很高兴地宣布,我们将在 10 月 10 日启动Beta Finance第二阶段,详情请关注我们随后的报道。 关于Beta Finance Beta Finance旨在抵消波动性并促进个人和机构能够健康地对DeFi进行广泛使用。该协议构建了一个集成的一键卖空工具,允许DeFi用户对所有代币进行启动、管理和关闭空头头寸。该协议使任何人都可以自动且无需许可地为任何代币创建货币市场。 BETA是Beta Finance的原生功能型代币,具有以下当前和计划中的功能: 抵押激励:BETA代币持有者能够将他们的代币抵押在协议上,并作为弥补短缺事件的支持。BETA代币持有者将获得协议产生的部分收入。流动性挖矿:流动性对于协议的有效运作很重要,流动性提供者需要将他们的资产放入借贷池中以进行借贷和卖空。为了激励这些提供者,流动性提供者将有资格通过流动性挖矿计划获得BETA代币,根据用户的相对贡献和其他参数进行调整。治理:BETA代币持有者将能够参与平台的治理过程并投票。通过治理,用户可以影响和修改Beta Finance的产品特性和关键参数。这将使BETA代币持有者能够影响协议的发展方向。Beta Finance由以下主要组件组成: “一键”做空工具:Beta Finance提供了一个集成工具,允许DeFi用户在原子交易中做空。用户可以直接在界面上查看相关指标(价格影响、滑点等),轻松管理和更新他们在仪表板上的仓位。无需许可的货币市场:Beta Finance将允许用户自动为任何ERC-20代币创建货币市场。Beta Finance上可以列出从碎片化NFT到成熟代币的任何代币。隔离抵押品模型:为了支持高波动性资产,Beta Finance引入了隔离抵押品模型,其中用户仅对与头寸直接相关的抵押品负责。现在除了以太坊之外的公链和L2,处于混战状态,有了跨链桥,混战就更加激烈了。FTM链的一个新项目Geist借贷协议,目前TVL锁仓总量已经突破90亿美金,增长速度真是如同开火箭,伴随着FTM币价走势也是一路高涨,而Geist协议的最大特点是,它既没有治理也没有VC,该协议将始终允许每个人在相同的基础上使用,在循环借贷模式下,资金使用率也极大提高了。如果按照生态锁定资金量来看,FTM相对于SOL、AVAX、MATIC等明星公链是处于低估状态,值不值得去买入,主要还是看后续资金量留存,如果跟上一次Bigdata的60亿美金一样,那也只是昙花一现。

然后我想说下,以后的加密圈子门槛越来越高,同样的赚钱的方式也越来越多也越来越细分。 1、二级玩家:基本上只在二级炒币(合约主流山寨等),不怎么关注链上的项目也不关注NFT等新玩法。这种老派玩法不需要出去寻找项目、分析信息,只需要专注交易。 2、游戏玩家:专注游戏赛道玩游戏,各个链上出了不错的游戏就去玩,甚至有小的打金工作室,同样需要不少精力,但是收益也高,信息差较大。 3、NFT玩家:在NFT市场打新(mint),当然有好机会也会去二级,综合来看收益很高。 4、量化(不展开讲)and农民:资金体量大、收益较为稳定,比如挖dydx啊、挖defi一池二池,需要找好矿,收益较稳定不过有的矿有跑路的风险。 5、撸毛党:到处撸毛,dex cex 跨链玩的很溜,有利差就上,风险较低但是需要时刻关注市场。 6、一级市场:也是确定性很强的市场,不过对于一般投资者门槛都比较高,最好的方式就是跟社区投,不用你去做什么项目投研,你只需要跟投,收益率也是杠杠的,如果你感觉二级市场风险大,不如来一级市场。我们有最专业的币圈社区,每日发布行情分析,优质潜力币种推荐。如果你也喜欢研究暴涨山寨币,想第一时间获取市场动向,欢迎加入我们! 综上所述,每种玩法都有不同的风险收益比,一个人的时间精力都是有限的,只需要专注一个领域细耕,调整好你的心态,还是很容易获得高额回报率。如果你也喜欢研究暴涨山寨币,想第一时间获取市场动向,欢迎加入我们。V:崛起岁月(whscxz99) —- 编译者/作者:崛起社区_岁月 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

币安新币BETA开盘500倍!一文带你详细了解Beta Finance项目

2021-10-09 崛起社区_岁月 来源:区块链网络

- 上一篇:三分钟了解NFTStore

- 下一篇:10.9黄金开盘趋势分析及周一操作策略附解套

LOADING...

相关阅读:

- 三分钟了解NFTStore2021-10-09

- 第223期:比特币重回5万6,今年必破10万美元。恒大凌晨发公告,严惩2021-10-09

- 顶级加密货币 NFT边玩边赚项目:TryHards 最大的跨链动作游戏-TRY2021-10-09

- 被SEC监管后我们应该如何参与DeFi?2021-10-09

- 被SEC监管后,我们应该如何参与DeFi?2021-10-09