比特币本轮牛市的思考:一切刚刚开始,目前或处于第四浪 凯氏物语发布在比特币?海盗号 就在过去几个月,GBTC一直显示负溢价,而比特币下跌的幅度并没有很深,USDT一直在超发,说明亚洲的买盘接住了西方市场的抛压。现在来看,短期内比特币大暴跌的概率已经不高了。未来两个月可能逢低都是买入点,至少现在来看,更多形式的资金购买比特币已经在路上。 这也正好印证了去年我表达的美元、人民币、比特币三国杀的观点。在现在这个阶段,美元与人民币的搏杀,令到比特币鹬蚌相争,渔翁得利。未来一年两国货币的厮杀进一步激化,获利了结资金可能会带动比特币的泡沫进一步增大。

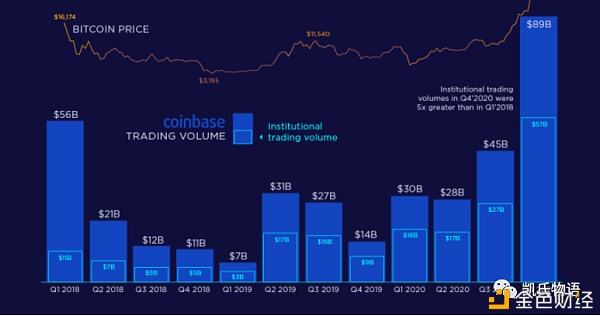

这对美元来说,也许不是一件好事情,最近达里奥也表达了我一年前文章中所提到的观点,最终某一刻,类似于1933年罗斯福新政,当年政府禁止私人持有黄金一样,来压制货币流动性。美国会禁止私人持有比特币,要求比特币收归国有的观点。当然了,我的判断是即使发生也不会在本轮比特币牛市发生,原因很简单,现阶段的比特币根本就不是数字黄金,只是投机性的全球泡沫之王。所以更有可能出现的是,美元最终完成对比特币这个“国家”的收割。 19年底我做了一个判断,比特币的牛熊周期在缩短,可能本轮周期的高点出现在今年6月。如果我们将过去十一年比特币发展的牛熊转换当成是一轮巨大牛市的回调,那么现在我们正处于牛市的第四浪。但是2020年突如其来的疫情加速了大自然的供给侧改革,令到提前出现的史无前例的无限量化宽松延长了泡沫,如果从去年3月的暴跌重新触底开始算,可能时间会延迟。 现在我们需要关注的是Coinbase上市的信息,本来要3月上市的coinbase延期到4月,这里有一个信号,就是coinbase的市值已经达到1000亿美元了,相对于2020年3.16亿美元的盈利,有300多倍的市盈率。如果是往常,这是一个很夸张的数字,不过有了特斯拉作为前车之鉴,似乎相比于特斯拉最高点的1320倍市盈率来说,也不算什么了。

由于coinbase选择的是SPAC这种上市方式,所以其股票没有解禁期,这给了其CEO布莱恩更高的灵活度。那么我们设想一下,当Coinbase选择上市的时候,股价直接暴跌,显然不符合故事发展的剧本。连特斯拉都要买比特币了,作为全美最大的合规交易所,拥有如此大量的比特币头寸,这么早就收场,不太合理。 而另一方面,已经有数家机构在向SEC申请比特币ETF,迫于压力,最后肯定有一家或者数家通过的概率。为什么是现在coinbase要加速上市,因为一旦比特币ETF申请通过以后,可能比特币的控盘权就会被让渡出来,毕竟究其根本,还是哪里的资金体量更庞大,哪里的话事权就更大,现在coinbase一家独大的局面就会被改变。 如果最后coinbase希望制造更大的泡沫,带动更多的资金进入市场,让其他机构去接盘。那么特斯拉的市盈率就是一个标杆,距离现在的市值还有4倍的空间。虽然在过去一段时间,我们看到了许多区块链股票的涨幅都超过了比特币,不过总体来说,带动更多的资金入场,比特币本身上涨可能是一个最好的原因。

所以需要观察未来两个月比特币的价格走向,如果短期内出现暴涨,那么就有可能出现一轮大面积回调,如果持续震荡那么未来一到两个月都是比特币的平台位,基于这样的平台位,出现的第一个关口会是金融共识的1倍,也就是11.3万美元左右。有没有可能在这个位置上,继续上涨达到20万美元呢?这对泡沫流入的速度以及效率还有待观察。 不过相比比特币,也许以太坊是另一个机会。历史上黄金上涨的时候,不是黄金本身的涨幅最大,反而是白银。更高的波动率方便资金进入来刷出更多的黄金。那么在币圈里就会形成一个比特币、以太坊、USDT的三角套利模型。 如果我们观看以太坊与比特币的交易对,就会发现现在以太坊处于阶段性底部的位置。如果本轮泡沫出现巨大的终结,那么以太坊与比特币的交易对就有可能回到历史性的高点。这个比率与白银黄金的交易对的比差基本达到一致。 可以理解为从上一轮牛市的顶峰到去年,比特币一直是传统世界与数字货币世界的连接点,在过去数月它成功吸引了传统资本的注意,并且让这些资金开始逐步进入这个市场。而以太坊在本轮牛市替代了比特币成为了新的连接点。这很大程度上得益于DeFi与NFT的出圈。

如果比特币ETF成功,那么下一个要开启的就是以太坊ETF,从这个角度思考,也为以太坊有可能出现的上涨做好了准备。从倍率上来说,是有可能相对比特币实现5倍的超涨,也就是说很可能本轮牛市结束最终的标志是以太坊相对比特币比率到顶,那么以太坊就有可能在本轮牛市结束时达到2万美元。 从传导性来说,股市的破灭尤其是美股的破灭必然伴随着美元的加息出现,但可能这会导致出逃资金进入比特币带来比特币的加速赶顶。可能会出现与2020年312行情相反的局面,去年3月是因为资金要保美股市场,对于资本来说,股票是投资市场,比特币是投机市场。但是过去一年的无限量化宽松改变了市场的局面,现在比特币是全球泡沫之王。也就意味着可能众多资本从股市出逃会挤进比特币这个拥挤的市场,直到泡沫破裂。 就像前文所述,如果把比特币当成一个国家来说,在本轮全球经济泡沫崩盘中也可能被美元收割,所以可能出现的是比特币触顶下跌以后以太坊再触顶完成数字货币市场本身的杀戮。所以基于现在以太坊与比特币的比率来说,也是一个侧面验证牛市尚未结束的信号。

今天我们看到的DeFi还处于早期,从物种进化的角度来思考,DeFi就像蜂巢,是子数据的集合体,这也是为什么在DeFi中会出现Pool的概念。现在是资产数据的集合,所以是TVL的概念,但是最终一定是应用场景的行为数据的集合体,这个时候,NFT的作用就显现出来了。 很多人看到现在因为数字艺术,NFT在出圈,就我个人而言,我们反观过去十年区块链的发展。与互联网的发展有异曲同工之妙。所以理解这中间过程的比对,似乎某种程度上可以帮助我们理解现在区块链发展的状态。 对于区块链而言,钱包的存在就好像浏览器于互联网的存在一样。本身数字资产就是数据的一个载体。今天我们看到以太坊的发展就好像微软操作系统的发展路径一样。那么coinbase 是什么呢?可能类似于雅虎的出现,火币、OK、币安的出现某种程度上就是网易新浪搜狐。

因为信息不对称的属性,互联网在这个阶段出现的第一代杀手级产品,就是信息聚合平台。区块链是价值聚合属性,所以以钱包出发,最先出现的就是中心化交易所。但是在这个阶段又与互联网不太类似,最多只是从互联网到区块链的过渡。我们很少会说火币、OK、币安是区块链的基础设施,最多可能会说它们是产业的上下游。 因为某种程度上,中心化交易所就是区块链钱包的互联网外延,与区块链本身的关系不大。要不然我们怎么还是会听到那么多的插针或者黑幕交易或者数据砸盘的故事呢?从这个角度思考,去中心化平台Uniswap或者Sushiswap的诞生更接近于区块链世界的基础设施。这也正是火币、OK、币安寻求改变的原因。从长远来看,去中心化交易所的市值必然超越中心化交易所。 在区块链的世界中,交易这个赛道永远都有机会,因为它将伴随整个区块链的发展而不断进化。今天我们看到的DeFi是资产的去中心化集合体,未来,它可能是数据的去中心化集合体,再加上NFT,就会变成各种非同质化的碎片化数据资产的集合体。为什么是先有DeFi发展起来再到NFT发展。

我个人有一个判断,这一轮NFT的浪潮就是2000年以前的www.com浪潮。现在NFT才刚刚起步,还远远没有到热潮的阶段。为什么NFT更容易被普罗大众接受。是因为过去在金融资产的应用场景中,不太可能带来大规模的用户流量。科技金融产品的使用群体必然少于应用型产品的体量。 但是NFT是容易被普罗大众理解的,NFT不是为数字艺术而生的,恰恰相反,数字艺术只是NFT一种局限想象力的最容易理解的场景。今天如果你要问我互联网与区块链的区别是什么,我可以很容易的用到一个场景来比较。 今天我跟一个朋友在某餐厅吃饭,拿出手机扫描了桌子上的二维码,然后小程序出现了菜单,我在里面点完菜,支付了费用,然后餐厅根据平台收集到的数据给我上菜,直到服务完成。餐厅与我都是整个链条中微小的一个点,这样一个经济行为的闭环结束,数据留给了不同的互联网平台,形成大数据中心。这是互联网。

区块链呢?我跟一个朋友进入某餐厅,这是一个NFT;我们坐在窗边的一张桌子上,这是一个NFT;我点了一杯柠檬茶是一个NFT,点了某一盘菜这是一个NFT,我们在这家餐厅吃了多长时间是一个NFT,最后什么时候离开这是一个NFT。 而这家餐厅本身就是一个Dapp,它只负责调用它希望调用的智能合约,在中间过程中,可能我调用了一个DeFi合约,不同的合约支持我用数字货币信用结算,也可以借贷,也可以直接支付稳定币。而不同的NFT数据被留存在了不同的智能合约里,最终沉淀到了分布式协议的底层。没有中间层,只有我与网络协议的交互,全程无感。 一个店铺就是无数DEFI+NFT的集成,就像蜂巢或者蚁穴,从宏观层面是整个网络的一个微小的神经元,从微观层面,却是各种类型数据的交互集合Pool。一架飞机如此,一辆车如此,一个快递也是,一个酒店房间也是。

这就是为什么,最终来看,互联网是上层应用攫取了数据形成大数据平台,而区块链是底层协议赢者通吃,所有基于该底层协议诞生的应用层产生分布式数据。那么从这个角度来看,NFT的泛化可能是本轮牛市泡沫终结的标志。现在已经出现了有大V将自己的时间变成一个NFT在平台上进行兜售,未来基于NFT的故事可能会越来越多,观察NFT故事的泛化有助于我们理解泡沫最终崩塌的时间点。 至少现在看来,NFT的故事才刚刚开始,没有出现狂热的FOMO现象。这也从侧面印证了本轮牛市没有结束。如果本轮全球经济彻底崩盘,可能会出现的场景是什么呢?我猜可能就是一系列高泡沫发展中国家崩盘,进而美联储加息,以特斯拉为首的高科技股崩盘叠加SPAC垃圾股连环爆破,从而带来了ARK的崩盘。 资金出逃进入比特币,继而出现比特币加速赶顶崩盘叠加NFT泡沫爆破。又反过来带动了区块链、矿机、交易所、DeFi及NFT所有相关股票的崩盘,进一步带动了市场的连环下行。多米诺骨牌效应带动发达国家股汇债也开始崩盘。

这个过程可能长达两三年才会触底。未来两年比特币冲顶100万美元的概率高吗?应该是极低的,现在比特币本身的流动性及实际推动其上涨的动因都与黄金这个故事相距甚远。而另一方面,就是进入比特币的资金抗风险能力越来越差,或者说对倍率的要求越来越低也就导致了本轮不太可能直接冲上价格高顶。如果这一轮全球泡沫爆破,比特币仍然有跌去90%以上的可能性。毕竟在2000年科技股泡沫崩盘中,亚马逊跌超96%。 比特币有可能在本轮牛市达到20万美元一枚吗?我不知道,但是如果比特币达到18.5万美元一枚,那么中本聪将取代贝佐斯或者马斯克成为新的全球首富。这个故事够不够劲爆?一个虚无缥缈的人物占据了世界中心的地位,他甚至有可能不是人类而是一个外星人。这有可能成为本轮牛市结束的其中一个诱因,人类总是容易被想象力牵动,所有的投资最终都是为想象力去埋单。 即使达到了18.5万美元一枚,离100万美元这个数字黄金的故事还有5.4倍的倍率,已经足够让全世界的散户以及传统资本疯狂了。无论怎么看,比特币从18.5万美元崩盘到1万美元附近再上涨到100万美元的概率都比18.5万美元直接冲顶来的高。第四浪结束的时间与第五浪开始的时间都可能比以往的周期来的更快。

第四浪到第五浪的转换,才是从投机性大崩盘到数字黄金故事的转换,也只有在数字黄金故事的高点,比特币及其衍生品可以承载的人类财富资产量浮出水面,才最有可能逼迫美联储做出《数字黄金法案》。 伴随下一轮浪潮最有可能出现的就是比特币数字黄金与以太坊数字白银的概念被全世界广泛接受,DeFi与NFT进入应用领域。而另一方面,区块链的发展需要从数字世界完成物理世界的结合,就需要从时间溯源走向空间确权。也就是诞生一个底层的应用系统,用移动设备完成应用数据录入。 上一轮互联网浪潮的崩盘与重构出现在全球宏观经济周期的繁荣顶点,这一轮浪潮的崩盘与重构却出现在宏观经济周期的大萧条拐点。可能隐含的意味就是十年后世界上最伟大的企业或者说区块链项目今天还没有诞生。

黄金虽然源远流长,但是今天的现实世界中,除了购买首饰与投资其金融衍生品,我们极少有机会直接接触黄金,白银也是同样的道理。在人类社会中,大家更多使用的是信用货币,所以从这个角度,达成全球共识的稳定型数字货币会建立新的人类秩序。 穿越未来回到当下,对于人类与机器的战争与和平,无论本轮全球经济大崩盘与比特币牛市什么时候结束,一切都只是刚刚开始。 本文链接:https://www.8btc.com/article/6614867转载请注明文章出处 比特币牛市 发文时比特币价格??383760.72 —- 编译者/作者:sky110 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

比特币本轮牛市的思考:一切刚刚开始、目前或处于第四浪

2021-03-31 sky110 来源:区块链网络

LOADING...

相关阅读:

- 币圈看爽哥:比特币进入高位盘整蓄势破60000以太坊有望19902021-03-31

- 3月31日比特币行情:上升趋势继续2021-03-31

- 3.31以太坊行情分析:2021-03-31

- 3月31日比特币早间行情:比特币价格再突破走强2021-03-31

- 丁佳永:比特币震荡上行60000咫尺之遥以太坊稳步上扬2021-03-31