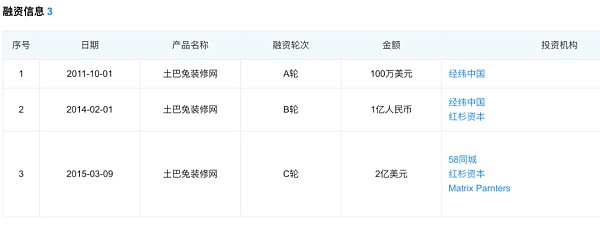

作者 | 黄老邪 来源 | 镭射财经(ID:leishecaijing) 7月3日,深圳证券交易所受理土巴兔创业板上市申请。招股书显示,土巴兔本次公开发行数量不低于发行后公司总股本的25%,拟募集资金7.04亿元。以此计算,土巴兔估值约在28亿元左右。 而胡润研究院发布的《2020胡润全球独角兽榜》,入围的成立于2000年之后、价值10亿美元以上的非上市公司中,土巴兔估值100亿元。 估值差距背后,土巴兔赖以为生的“流量生意”无疑是关键因素。招股书显示,2018年-2020年,土巴兔营收5.83亿元、6.8亿元、6.15亿元,净利润0.39亿元、0.80亿元、0.87亿元。 而在2015-2017年,土巴兔仍处于亏损泥潭,分别亏损7.5亿元、5.6亿元、11.11亿元。即使如此,土巴兔仍完成三轮融资,投资方包括经纬中国、红杉资本、58同城、MatrixParnters。

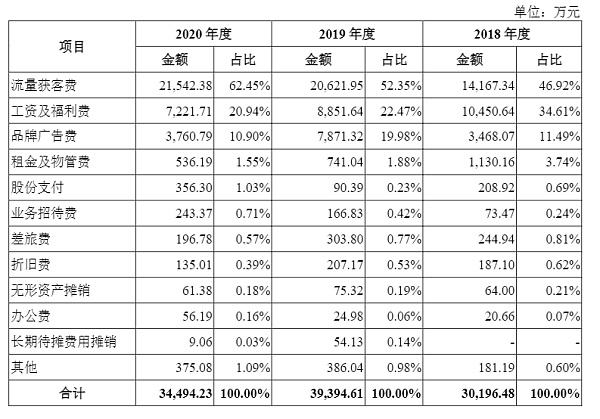

值得注意的是,2018年土巴兔曾冲击港股IPO,后遭遇滑铁卢。土巴兔CEO王国彬认为,“它或是整个土巴兔未来发展中一个小的里程碑,使得土巴兔有更好的渠道来获得融资。”而此后多年,未见土巴兔的融资行动。 相较于自营业务,土巴兔显然更偏爱平台信息服务,近三年内后者营收占比分比为80.96%、92.22%、90.77%。其中,76.25%来自智能订单匹配服务;8.65%来自增值服务;4.52%来自金融推介服务;9.17%来自广告业务。 对于土巴兔来说,流量信息撮合是门赚钱的好生意。招股书显示,土巴兔业务已覆盖347座城市,平台已累计入驻11.4万家家装企业、0.9万家家具建材供应商,成功匹配业主与装企771.8万次。 问题在于,流量生意需要维持用户规模基本盘优势,并源源不断加大获客成本。而流量成本却居高不下,也成为了土巴兔获客之痛。 根据招股书,2018年-2020年,土巴兔流量获客费分别为1.42亿元、2.06亿元和2.15亿元,营收占比24.28%、30.31%和35.00%,上升态势明显。

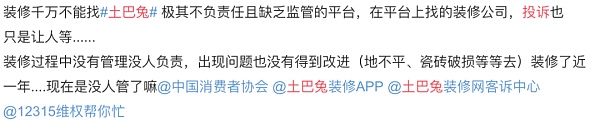

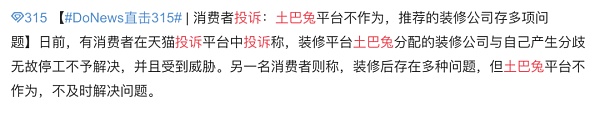

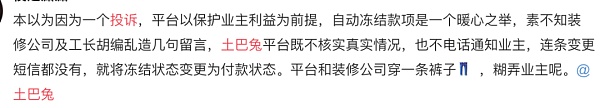

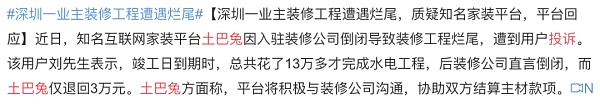

流量成本逐年上涨,营收及净利润陷入增长停滞,2020年土巴兔营收同比下滑9.54%。不难想象,为何去年年底还明确表态暂无上市规划的土巴兔,选择在今年冲刺IPO,拟募集资金7.04亿元,其中,部分资金用于全渠道营销建设项目以及补充流动资金。 而上市,并不意味着阶段性胜利,同行业中齐家网已于2018年在港股上市,天猫家装、京东家装、贝壳被窝家等也布局家装赛道。来自互联网巨头的打击,让土巴兔积累多年的流量护城河面临瓦解难题。 毕竟,互联网流量见顶已是大势所趋。QuestMobile数据显示,中国移动互联网用户规模已达11.6亿,超过中国人口总量80%。在此背景下,随着获客成本水涨船高,土巴兔将面临愈发激烈的市场竞争。 更严峻的是,号称“专注装修13年,始终为用户创造价值”的土巴兔,在用户心中的口碑正被动摇。 今年5月19日,土巴兔大数据研究院发布的《2021装修消费趋势报告》表示,“土巴兔是业内非常重视用户保障体系的平台,一直不断升级品牌的保障措施,加深用户对‘有保障的装修,就上土巴兔’印象。” 而消费者显然不这么认为。有媒体报道称,2021年来黑猫投诉平台上所收到的土巴兔消费者投诉的关键词中,频次为首的是“拖延工期”和“平台不作为”,其次为“劣质工程”和“退款纠纷”两项,“增项加价”、“材料不符”等也榜上有名。 在社交平台上,不乏消费者现身说法,以自身惨痛的被骗经历,劝诫大家装修时避开土巴兔,其中就包括平台不积极解决问题,平台上装修公司无故停工、宣告倒闭或工程烂尾等情况。

事实证明,在上市之前,土巴兔需要摒弃砸钱获客的粗放经营,以服务和质量挽回下降的用户口碑,迎接诸多新势力的入局,打造第二增长曲线,向资本市场交出一份优异的答卷。 —- 编译者/作者:镭射看点 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

流量生意能走多远?土巴兔冲刺创业板三成收入用于获客、面临信任危机

2021-07-21 镭射看点 来源:区块链网络

LOADING...

相关阅读:

- 食补养生风兴起直营品牌店海参大卖2021-07-21

- 海南省推动区块链财政电子票据工作已开具票据1919万张涉及金额312亿元2021-07-21

- 警方在新西伯利亚一家比特币公司的办公室拘留了袭击者2021-07-20

- NFT 新闻行情:Sygnum 银行发行毕加索画作的股票2021-07-19

- 比特币达到 10 万美元:股票到流量模型有缺陷吗?2021-07-19