稳定币项目向来为各个公链所重视,而最近一段时间,被称为“Heco上的MakerDAO”的Demeter引起了大家的关注,今天我们来讲解下Demeter的重要性重要性、优势以及套利机会。 本文结构 Demeter的IMO数据情况 Demeter的重要性分析 Demeter的基本机制 Demeter可能存在的套利机会

Demeter的IMO数据情况 2021年9月13日刚刚进行的Mdex IMO第二期的项目就是Demeter,我们首先来看看Mdex上第一期IMO项目Coinwind的基本数据,“第一期IMO项目Coinwind于5月25日20:00-22:00(SGT)顺利举行,总参与兑换金额3.8亿美金,参与兑换人数8874,CoinWind完成兑换目标超25726%”——这是募资层面的情况,而在币价表现上,Coinwind的IMO价格为0.5U,目前是Coinwind(COW)价格为1.9U,COW IMO以来,长期保持在IMO价格的3-4倍。 Demeter的IMO同样有很出色的数据表现,截止IMO结束,总参与兑换金额超3.5亿美金,参与兑换人数6500,完成兑换目标超2500%,当期MDX质押数量2300万,当期xMDX质押数量10亿。 从逻辑上推理,Mdex和Demeter属于Heco生态里最重要的项目。Mdex作为DEX,是价值交换的枢纽,是重要的;而Demeter系统是提供整个生态的价值锚定,下面我会具体论述。 Demeter的重要性分析 加密世界里最重要的赛道是什么?预言机、隐私计算、分布式存储、基础公链——每个人都有自己的答案。但是,如果回归到比特币的原生思想《一种点对点的电子现金系统》,目前正在实践这个思想的不是比特币而是各类稳定币如USDT、USDC、DAI等等。

上图显示了著名稳定币项目USDT、USDC、DAI(蓝色箭头指出) 而目前最具有潜力的公链设施,可以认为是ETH、Solana、BSC、Heco等等,除去ETH之外,剩下的生态较为繁荣的公链基本都有大型交易所的支持,比如FTX、币安、火币等。ETH上有著名的稳定币铸造平台MakerDAO,去中心化的实现稳定币的铸造与价格锚定,Heco想要进一步的扩大共识,去中心化的原生稳定币系统是必经之路,所以Demeter的出现正好实现了这一目的。 同时,火币生态中的去中心化稳定币项目将会受到火币的资源、技术、资金支持,去中心化的稳定币是各条公链的“兵家必争之地”,稳定币的作用是为整个生态系统提供“一般等价物”系统,这个系统稳固的时候,生态的根基才是牢固的。所以,怎么样突出Demeter的重要性都不为过。 Demeter的基本机制 Demeter是一个基于Heco的去中心化稳定币市场协议,在功能上有两种:抵押借贷与抵押铸造稳定币。 在代币系统上也有两种:平台通证(治理型代币)DMT和去中心化稳定币DUSD。 抵押物与抵押系数 Demeter铸造和借款共用信用额度,使其铸造稳定币过程和借贷过程直接打通,这时候重要的一点是其“抵押物”(collateral)。不同于市场上大多数稳定币平台的单一抵押币铸币策略,Demeter有相对丰富的抵押物品类,稳定币、主流币以及LP token、NFT-fi token等等,丰富了加密资产应用场景,同时,对于不同的抵押资产种类也对应着不同抵押系数,可以加强平台的稳定性。 上图显示的就是风险和抵押系数随着资产价值的波动性提高而降低,而抵押物在Demeter系统中随着其资产价值的稳定性的提高而占比变大(Size & Category)。 稳定币策略 目标利率反馈机制(TRFM) “为了维持DUSD价格锚定USD,Demeter将采用TRFM机制:当DUSD价格低于1美元时,抵押资产的抵押比例会降低,相同抵押物可以获得的信用额度会减少,从而减少DUSD的供给。而当DUSD价格低于1美元时,持有DUSD所需要支付的稳定费率会增加,持有成本增加,促使用户买回DUSD还款。” 动态利率供给机制 “DUSD将以动态利率的方式供给,年化超额供给率与稳定费率保持一致,超额供给产生的DUSD将在DAO收益池和DAO金库池中分配,不存在任何主观恶意的增发。此外,Demeter还设置了超额供给分配率的机制,超额供给收入的一定比例(0%-100%)与治理代币的一部分会进入DAO金库池,从而确保实际年化超额供给率处于可调节状态。 需要特别注意的是,DUSD的动态利率供给机制与简单的通货膨胀机制、算法稳定币机制存在本质区别,DUSD的超额供给的主要目的是对冲货币系统的内生增长需求。一方面,超额供给收入并不会直接进入流通造成通胀,而是需要先通过金库进行调节,在必要时可以实现0%的政策目标,而在正超额增发率的情况下,调节后进入实际流通的DUSD也会通过DAO共享收益池进行完全公平的分发。另一方面,超额供给的DUSD实际上是由金库中5%的治理代币DMT作为抵押物作为担保的,在有必要的时候同样可以通过金库治理代币DMT进行DUSD供给的清算。” 上述内容是相关资料,从中看出Demeter的两套机制作用下DUSD价值稳定性的保证。其中重要信息,我已经加亮变色处理,方便各位读者快速把握重点。 清算机制 “Demeter设置了9%的清算罚金率和3%的清算税率,适用于抵押借贷和抵押稳定币,一旦清算人的账户进入了清算状态,任何人可以按照被清算人债务的103%向系统偿还债务,获得109%的抵押资产,103%还款中的100%将被用户偿还债务,3%将全额注入DAO共享收益池,用于收益分配。” DMT经济模型 总量:10亿枚 智能合约:HRC-20

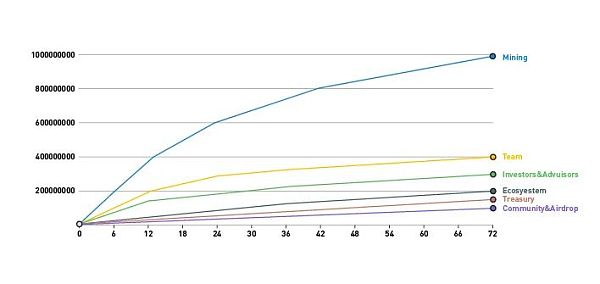

代币释放速度

套利机会 从上文Demeter的机制描述中,我想到的套利方式有如下几种: 1、有风险套利 DMT本身的低买高卖,在项目早期,可以从代币释放速度曲线中看出在前12个月的时间DMT的代币流通量都是不多的,尤其是上线的前几天或者几个星期,随着热度升高,生态完善,DMT作为Heco生态中的重要组成部分可能会有较强的走势。 2、无风险套利 Demeter不单单是一个稳定币铸造系统,还是一个借贷系统,作为借贷平台,Demeter会有很好的利率吸引资金过来进行挖矿,这里可能出现短期利率极高的情况。另外,DMT的价格抬升也将促进利率的进一步攀升。 当然,我的建议是存入价值资产,在安全范围内,可以大量借出或者铸造DUSD,并将DUSD放入DAO收益池。对我们来说,这样操作的获利来源有四个,借入资金挖矿、借出资金挖矿、DAO收益池挖矿、铸造稳定币挖矿。 备注:DAO池的收益来自四个方面:1)存借款收入在扣除维持项目运作的必要成本后全部进入DAO收益池;2)清算收入的100%进入DAO收益池;3)超额供给的50%进入DAO收益池;4)铸造稳定币挖矿。 也可以,存入加密资产后,铸造DUSD然后用DUSD和其他稳定币组成LP进行流动性挖矿,这里的收益率要看实时的情况。 备注:Demter已经通过了著名审计机构派盾的审计。 总结 本文重点描述了Demeter作为去中心化稳定币系统对于Heco生态的重要地位,讲解了Demeter的基本机制以及套利方法。在目前的项目热度和huobi的资源加持下,Demeter有望成为稳定币领域重要的参与者之一。 查看更多 —- 编译者/作者:DeFi农民合作社 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

Demeter:Heco上的核心稳定币项目

2021-09-14 DeFi农民合作社 来源:区块链网络

相关阅读:

- 十分之九的投资者认为数字资产很有吸引力2021-09-14

- Cardano 成功部署 Alonzo HFC,但为何降价?2021-09-14

- 元宇宙中的网络效应2021-09-14

- 美国证券交易委员会主席加倍努力,告诉加密公司“进来和我们谈谈”2021-09-14

- Coinbase 宣布拟进行 15 亿美元的私募2021-09-14