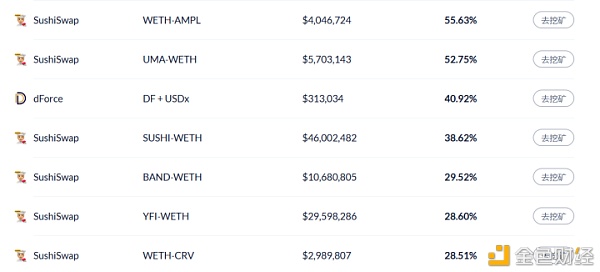

“我可能会买32个ETH,支持以太坊的升级。” 一周前,赵长鹏在推特上表达了自己对以太坊2.0的支持。 无独有偶,为了以太坊2.0能够顺利开展,以太坊创始人V神也公开表示,自己已经往以太坊2.0的存款合约地址里,质押了3200枚ETH。 越来越多的ETH正在涌入以太坊2.0的合约地址中。 然而这个速度依然不够快。 因为,直到目前,以太坊2.0存款合约里的ETH也只有99264个,与524288枚的需求总数相去甚远。 距离12月1日的预设启动时间,还有13天。 以太坊2.0零阶段究竟能否如期启动? 1.32个ETH支持V神,划算吗? 对于以太坊而言,不论2.0究竟能否如期启动,也不论2.0之后,会带来什么样的变化,都一定会硬着头皮走下去。 因为现在的以太坊太堵了。 在PoW机制下,以太坊局限于15~45的TPS以及高得令人咋舌的Gas费,都从各个角度告诉我们,以太坊需要改变了。 这个改变就是以太坊2.0,而要想实现以太坊2.0,首先需要达到以太坊2.0第0阶段,而在这之前,需要524288枚ETH质押,以及16384个验证节点加入。 11月5日凌晨,V神发推文称目前ETH质押合约已经开放,如果一切顺利,以太坊2.0预计将会北京时间12月1日20时启动创世区块,如果未达到该阈值,则在达到后7天生成创始区块。 这也就是所谓的以太坊信标链。信标链是以太坊2.0的核心,采用PoS系统,就像是一名“主管”一样,主要负责验证来自分片链的数据。 当信标链推出后,现行的以太坊PoW主网也会融入其中,成为其中一个分片或者主存储合约。 值得注意的是,以太坊2.0阶段0接受用户质押ETH成为信标链验证者,并且可以获得质押收益,用户质押的最低门槛是:32枚ETH。 “其实32枚这个数量挺有意思的。”一名以太坊矿工告诉深链财经,“差不多10万块钱,门槛不是很高。少了,节点太多,收益就低;定多了,节点太少,影响参与度。” 成为验证节点后,节点在承担相应责任的同时收获一定的奖励,而这也是吸引持币者质押成为验证节点的最大动力。 如果质押量达到了信标链上线的最低标准,也就是上文说的524288,那么这部分验证者将能获得21.6%的年化收益。如果参与质押的ETH达到245万,其收益率则降为10%;而当锁定的ETH达到1000万时,收益将一步降至4.9%。 最高才21.6%的年化收益,是不是太低了? 我们不妨对比看看目前中心化交易所以及DeFi协议的ETH理财收益如何。 拿币安来说,ETH只有活期理财,七日年化只有0.98%;虎符的ETH定期理财,7日年化收益虽然达到20%,但是存在限购,每个账户最多只能买5个。 而对于Aave这样的DeFi协议来说,其ETH的存款年化利率仅为0.18%。 所以,对于打算长期持币的以太坊的信仰者来说,质押未尝不是一个明智的选择。 11月4日,就有巨鲸账户往存款合约转入了16000枚ETH。 不过,对于人数更多,分布更广泛的散户来说,有无意愿质押,就要画一个大大的问号了。毕竟尝过了DeFi流动性挖矿的高年化收益,大家胃口都难免都大了。 另外,即使到现在,DeFi流动性挖矿式微的情况下,很多项目的年化收益也远远超过21.6%,拿最近代币暴涨的SushiSwap来说,一些池子的年化达到了50%多。当然,这并不是ETH单币挖矿,中间也有代币涨跌带来的无常损失风险。

即使不挖矿,如今在现货以及合约市场上,散户还有更多的“以小博大”的机会,所以摆在面前的以太坊2.0质押自然不够香。 “不质押,10万块钱我投入DeFi难道不香吗?”手上有50多个以太坊的玩家告诉深链财经,“这两天买CRV都要翻倍了,谁还看得上那点收益率?” 2.劝退持币者的只是收益? 当然,并不是所有散户都追求“以小博大”和“高风险高回报”,4.9%-21.6%的收益对于风险厌恶型的投资者来说,还可以接受。 另外,在很多人看来,随着以太坊0阶段的顺利开启,以及大量的ETH被质押,ETH价格在二级市场很有可能会水涨船高。 不过,数据最能说明一切:Glassnode数据显示,截至11月10日,持有32枚ETH及以上的以太坊地址已经达到10.7万左右。但直到今天,实际质押32枚ETH的验证者也才3000人左右,这还是以太坊2.0质押开放10天的成果。 此前,以太坊2.0的研究员Justin Drake曾在推特发起一个投票,在3600名投票者中,有50%的投票者表示不会质押,而愿意质押及已经质押的,只占20%左右。

究竟是什么导致更多的持币者不愿意将自己手中的ETH质押出去呢?仅仅是因为收益不够高吗? 其实,原因有很多。 首先来说,质押时间太长。 按照以太坊2.0的路线设计来看,大约在阶段2时才允许转账提取操作。也就是说质押到以太坊2.0存款合约中的资产,至少要锁定两年的时间。 而这还仅仅是保守估计,如果后续以太坊的2.0进程再遭遇一些突变,很有可能质押时间还会延长。 其次就是较高的技术门槛。 对于持币者来说,并不是说有了32个ETH就能轻松地参与质押,毕竟这不是简单的存币生息。 对于想要成为验证者的用户而言,除了需要配置一台性能不俗的电脑外,还需要维持各种各样的维护工具来保证节点的稳定。 事实上,早在以太坊2.0质押开始的时候,以太坊开发商ConsenSys就提醒用户称,“请勿直接向该合约发送任何代币,将ETH直接发送到该合约地址将导致交易失败,这并不意味着在使用以太坊2.0。若要参与以太坊2.0网络,需使用专用的Launchpad并按照说明进行操作,或者加入服务提供商。” 而成为验证者之后,质押者必须时刻运行验证程序,如果验证人节点的代码出现bug或者网络链接出问题,则会导致本金损失或者收益减少。 另外就是ETH币价下跌的风险。 上文说过,对以太坊2.0质押持乐观态度的玩家们,觉得随着质押进行市面上的ETH流通量会减少,相应的ETH价格会水涨船高。 但值得注意的是,目前在以太坊地址里,有60%的地址里的ETH一年没有动过,参与质押的币有很大可能来自这里,毕竟这些地址里有更多看好ETH的长期主义者。因此,质押能否减少ETH的市场流通、抬升币价,还是一个未知数。 更何况,加密货币领域牛熊转换较为快速,目前的牛市能持续多久,还不好说,甚至也不排除未来会出现的类似312闪崩的“黑天鹅”事件。 在比特币大跌,市场萧条的情况下,以太坊的币价也难以独善其身,而彼时质押在合约池里的ETH自然无法出逃避险。 最后就是,以太坊自身的问题。 早在今年9月24日,以太坊2.0的项目负责人Danny Ryan就曾表示,阶段0启动后的质押存在一定风险,不适合所有人。 彼时,以太坊测试网Medalla的验证者仍处于亏损状态;以太坊2.0客户端团队在资助和合作等方面存在脱节;测试网高度集中化等问题。 尽管经过两个月的发展,以太坊团队也在不断的修复问题,但依然无法保证未来不会出现新的问题。 总之,以上种种使得广大ETH持有者,逡巡不决或被劝退。 3.以太坊2.0或许会迟到,质押生态已经开启 截至目前,beaconcha.in数据显示,已经质押的ETH数量为99264枚,但这也只占目标数量的18.93%。 照这一速度来看,目前质押效率,估计远远没有达到官方预期,目前距离12月1日仅剩13天,以太坊2.0 阶段0的开启很大概率将会推迟。 不过,无论质押速度快还是慢,以太坊2.0的到来都是板上钉钉的事情。 因此不少交易所和项目已经开始针对质押提供解决方案,降低门槛让用户便捷地参与质押,设计策略解决被锁定的流动性问题。 譬如印度最大的加密货币交易所之一的CoinDCX,他们就声称,其用户可以用低至0.1枚的ETH进行以太坊2.0质押。CoinDCX会将汇集的ETH创建验证人节点,作为回报,会抽取其中的部分手续费,覆盖硬件和基础设施成本。 无独有偶,此前,包括火币、币安、OKEx在内的诸多交易所都表示正在规划关于部署以太坊2.0质押的相关产品。不出意外,在可预见的未来,这些交易所各自的以太坊2.0质押产品将会相继问世。 除了交易所以外,行业内的各个项目也在针对以太坊2.0质押进行布局。 11月12日,Darma Capital发起的LiquidStake宣布,将允许以太坊持股者从其持股资产中提取USDC稳定币贷款,同时从新网络中获得股权奖励。 个人投资者则可以透过LiquidStake质押任何数量的ETH,并获得USDC的贷款;LiquidStake会将用户的ETH集中并发送至Bison Trails、ConsenSys Codefi或Figment Networks等的验证者服务提供商。 Web3区块链云基础设施平台Ankr也宣布,将为广大用户提供ANKR空投奖励,以激励用户通过使用流动性质押平台Stkr进行质押。 Stkr解决流动性的方案是这样的:用户通过Stkr存入ETH,获得相应的生息凭证aETH,用户可以将aETH自由转账或者交易,从而获得流动性。 除此之外,还有为以太坊持币大户提供托管服务的Staked;为用户提供节点验证便利的Blox Staking;为用户提供简洁抵押界面的StakeWise等等...... 以太坊2.0或许会迟到,但围绕着以太坊2.0的质押生态的大幕已经拉开。 —- 编译者/作者:深链财经 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

以太坊2.0,赵长鹏说要“氪金”支持,你呢?

2020-11-18 深链财经 来源:区块链网络

LOADING...

相关阅读:

- 于集鑫:比特币反转千点趋势未变以太坊紧紧跟随多头占优2020-11-18

- 胖哥说币:11.18ETH晚间行情分析2020-11-18

- 币圈鸿钧:11.18比特币以太坊千点插针的背后是市场多空的博弈2020-11-18

- 金鼎财金11.18ETH晚间行情分析2020-11-18

- 亮哥论币11/18以太坊精准布局多单斩获8个点位你跟获利之间只差一个我2020-11-18